Варианты бухучета при упрощенной системе налогообложения

Ведение бухучета при УСН для фирм стало обязательным после принятия закона о бухгалтерском учете № 402-ФЗ от 06.12.2011. Этот же закон установил возможность применения упрощенных способов ведения бухучета для субъектов малого предпринимательства (СМП), к которым, в большинстве своем, относятся фирмы, работающие на УСН.

Фирмы, работающие на упрощенке, но не являющиеся малыми предприятиями, а также «упрощенцы», имеющие риск перехода на ОСНО, осуществляют ведение учета при УСН в полном объеме по правилам законодательства о бухгалтерском учете. Такой вариант учета предпочтителен также для фирм, устойчиво работающих на УСН, но использующих данные бухучета для получения детальной информации о состоянии дел в организации и экономического анализа деятельности.

Варианты ведения упрощенного бухучета для СМП содержатся в 2 документах:

- приказе Минфина России от 21.12.1998 № 64н, указывающем на возможность организации учета (п. 21):

- без использования регистров учета имущества малого предприятия (простая форма);

- с использованием регистров такого учета (формы регистров приведены в качестве приложений к приказу);

- одобренных для использования Минфином России рекомендациях, разработанных ИПБ РФ (протокол от 25.04.2013 № 4/13), предлагающих такие формы учета, как (п. 8):

- полная, осуществляемая посредством двойной записи с использованием регистров бухгалтерского учета активов СМП;

- сокращенная, при которой учет ведется посредством двойной записи без использования регистров бухгалтерского учета активов СМП;

- простая, осуществляемая без применения двойной записи.

Предложенные ИПБ РФ способы учета характеризуются определенными особенностями методологии ведения и предпочтительны каждый для своего круга предприятий малого бизнеса:

- Полный упрощенный бухгалтерский учет ведется по общеустановленным бухгалтерским правилам, но допускающим некоторые упрощения (неприменение ряда ПБУ, сокращение плана счетов, упрощенные регистры бухгалтерского учета, возможность исправления ошибок прошлых лет текущим годом). Он предпочтителен для СМП, ведущих разностороннюю деятельность, требующую отражения в учете всех ее аспектов, но допускающую достаточность укрупненных показателей для ее оценки.

- Сокращенный упрощенный бухгалтерский учет ограничивается ведением записей в книге учета фактов хозяйственной деятельности, представляющей собой единую таблицу, в которой все события отражаются способом двойной записи. Этот способ возможен для небольших СМП, ведущих однообразную деятельность с небольшим количеством операций, требующих использования очень ограниченного числа счетов бухгалтерского учета.

- Простой упрощенный бухгалтерский учет также ведут в книге учета всех фактов хозяйственной деятельности в виде таблицы, но без способа двойной записи. Такой способ доступен только для микропредприятий.

Для фирм, имеющих право на упрощенный бухучет, действующее законодательство допускает возможность ведения его кассовым методом (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99).

Какие коммерческие организации вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность? Ответ на этот вопрос есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по бухгалтерской отчетности.

Об отличиях метода начисления от кассового читайте здесь.

Однако никаких рекомендаций по его организации не существует. Скорее всего, это связано с тем, что ведение бухучета кассовым методом не отвечает главной задаче бухгалтерского учета: давать полную и достоверную информацию обо всех фактах хозяйственной деятельности фирмы. При применении кассового метода в бухучете искажается не только реальная картина хозяйственной жизни организации, но и ее бухгалтерская отчетность. Поэтому бухучет все же лучше вести методом начисления, а кассовый метод можно рекомендовать только как способ ведения налогового учета. В частности, именно этим методом при УСН оплаченные доходы и расходы, учитываемые при расчете налога, отражаются в книге доходов и расходов, которая при упрощенке является обязательным налоговым регистром (ст. 346.24 НК РФ).

О методе начисления в бухучете читайте в материале «В чем суть и особенности метода начисления в бухгалтерском учете».

С учетом того, что бухучет ведется в порядке, устанавливаемом действующими законом о бухгалтерском учете, ПБУ и ФСБУ, а налоговый – по правилам НК РФ, данные бухгалтерского и налогового учета практически всегда будут различаться. Можно попытаться максимально сблизить их, выбрав сходные методы учета. Но при этом бухгалтерская отчетность всегда будет составляться по данным бухгалтерского учета, а расчет налога будет делаться по данным налогового учета.

О требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Совсем не вести бухучет по установленным правилам рискованно. Действующее законодательство предусматривает ответственность за это (п. 3 ст. 120 НК РФ и ст. 15.11 КоАП РФ). К таким нарушениям, в частности, отнесены отсутствие регистров бухгалтерского учета, отсутствие первички и систематические ошибки в заполнении бухгалтерских регистров.

Учетная политика и план счетов для УСН

Учетная политика при УСН – это такой же серьезный и подробный документ, какой составляется любой организацией, работающей на ОСНО.

Выбранный способ бухгалтерского учета и особенности его ведения обязательно закрепляются в приказе по учетной политике.

Наряду с организационно-техническими моментами бухучета в тексте приказа должен быть отражен выбор:

- форм регистров бухгалтерского учета;

- бухгалтерских счетов, используемых для учета (рабочий план счетов);

- форм первичных учетных документов;

Рекомендации по оформлению первичных документов см. в материале «Первичный документ: требования к форме и последствия ее нарушения».

- форм бухотчетности;

- способов хранения первички;

- правил документооборота;

- применения или неприменения ПБУ;

- границ между основными средствами и малоценным имуществом;

- создания резервов или отказа от них;

- возможности или невозможности учета убытков прошлых лет.

Формы упрощенных регистров бухучета необходимо привести в качестве приложений к приказу. Для варианта полного упрощенного бухучета они в целом будут сходны с оборотно-сальдовыми ведомостями, применяемыми при ОСНО, но могут объединять информацию по близким счетам учета и требуют формирования в дополнение к ним сводной шахматной ведомости. Рекомендованные Минфином России формы упрощенных регистров бухучета можно увидеть в приложениях к протоколу ИПБ РФ от 25.04.2013 № 4/13 и приказу Минфина России от 21.12.1998 № 64н.

Объединение данных по бухгалтерским счетам базируется на сокращенном плане счетов бухучета, в котором допускается уменьшение количества используемых счетов за счет их укрупнения. Можно, например, объединить счета учета ТМЦ (07, 10, 14, 15, 16) на счете 10, счета учета затрат (20, 23, 25, 26, 28, 29) на счете 20, счета учета безналичных денежных средств (51, 52, 55, 57) на счете 51, счета расчетов с контрагентами ( 73, 75, 76, 79) на счете 76. Решение о том, как будут объединены счета, должно быть отражено в учетной политике. Рабочий план счетов – обязательное приложение к тексту приказа.

В связи с предоставленным СМП правом формирования бухгалтерской отчетности в сокращенном варианте (только в составе двух форм) и по укрупненным показателям (с меньшим количеством строк в формах), необходимо закрепить это право в учетной политике.

Об отчетности СМП читайте в статье «Упрощенная отчетность малого бизнеса».

Особое внимание следует уделить вопросам хранения первичных учетных документов, которые могут понадобиться даже тем фирмам на упрощенке, которые ведут бухучет при УСН 6% (доходы), в случае изменения системы налогообложения.

О правилах хранения первичных документов читайте в статье.

Бухучет при УСН должен быть организован так, чтобы при необходимости возврата на ОСНО или перехода с УСН «доходы» на УСН «доходы минус расходы» можно было с минимальным количеством трудозатрат восстановить аналитику по учетным данным в соответствии с требованиями соответствующей системы налогообложения.

О том, что еще должен содержать приказ по учетной политике, читайте в материале «Форма приказа об утверждении учетной политики».

Учетная политика при упрощенке по объекту «доходы минус расходы»

При составлении учетной политики по УСН «доходы минус расходы» в приказе должны найти отражение все особенности учета ее финансово-хозяйственной деятельности. Особое внимание нужно уделить вопросам бухучета расходов, которые обычно тщательно проверяются налоговыми органами:

- определение стоимости ОС;

- порядок списания стоимости ОС и НМА;

- определение стоимости ТМЦ;

- порядок списания стоимости ТМЦ;

- порядок учета и списания ТЗР;

- порядок учета и списания НДС;

О порядке учета НДС при УСН читайте в статье «Какой порядок списания НДС на расходы (проводки)?».

- порядок учета расходов на продажу;

- порядок учета нормируемых расходов;

- порядок учета расходов будущих периодов;

- порядок учета убытков прошлых лет;

- порядок учета минимального налога, уплаченного при убытке.

Образец учетной политики для упрощенцев, применяющих «доходы минус расходы» вы можете скачать в системе КонсультантПлюс. Оформите бесплатный пробный доступ к системе и получите документ от экспертов.

Подробнее о составлении учетной политики можно прочитать в статьях:

- «Учетная политика при УСН «доходы минус расходы» (2023)»;

- «Готовая учетная политика — образец для организации».

Особенности учетной политики при УСН «доходы» по ставке 6%

Бухучет для фирм на УСН «доходы» тоже обязателен, несмотря на то, что для расчета величины уплачиваемого налога нужны только доходы и суммы платежей, которые могут уменьшить начисленный налог.

Образец учетной политики для упрощенцев с объектом «доходы» есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и скачивайте образец, а также рекомендации по ее составлению от экспертов.

Как ведут учет ИП на УСН

У ИП нет обязанности вести бухгалтерский учет (подп. 1 п. 2 закона № 402-ФЗ). Это дополнительно подтверждено письмами Минфина России от 20.05.2015 № 03-11-11/28947 и от 17.10.2014 № 03-11-11/52522. Для них обязателен только налоговый учет, на основании которого заполняется декларация по УСН. При желании вести бухгалтерский учет ИП может либо организовать его с помощью одного из вышеописанных способов, либо использовать какой-то свой метод.

Новая система налогообложения АУСН (автоматизированная упрощенная система налогообложения)

С 01.07.2022 года новую систему налогообложения могли начать применять вновь зарегистрированные ИП и организации. С 01.01.2023 перейти на АУСН смогут и действующие бизнесмены, которые подходят под критерии новой системы налогообложения. В некотором смысле она представляет собой синтез УСН, ПСН и НПД. Ограничений для ее применения достаточно много, подходит АУСН ИП, малым и микропредприятиям.

О преимуществах новой системы налогообложения рассказала ФНС России.

Бухгалтерский учет особенностей именно при применении АУСН не имеет. ИП на новом режиме налогообложения могут его не вести. Организации, подходящие под критерии АУСН, с большой долей вероятности подойдут и под критерии тех, кто имеет право на ведение упрощенного бухгалтерского учета.

Поэтому все, что касалось ведения бухучета ИП и организаций на УСН, в полной мере относится и к ведению учета ИП и организациями на АУСН.

Подробнее об АУСН мы писали в статье.

Итоги

Ведение бухгалтерского учета при УСН обязательно только для юридических лиц. Если юрлицо, применяющее УСН, является субъектом малого предпринимательства, оно имеет возможность применять упрощенный способ ведения учета и формировать отчетность по упрощенной форме. Выбранные способы учета, применяемый план счетов, формы документов, отчетности, порядок хранения документов и многие другие аспекты организации и ведения учета организация разрабатывает самостоятельно и утверждает в учетной политике.

Начиная собственный бизнес, предприниматели не всегда уделяют должное внимание вопросу бухгалтерии. Кто-то слышал, что ведение бухгалтерского учета индивидуальным предпринимателем по закону не требуется, другие считают этот вопрос второстепенным, третьи – что ничего сложного здесь нет, и справиться с учетом можно самостоятельно.

На самом деле, постановка бухгалтерии ИП с нуля необходима уже на этапе планирования предпринимательской деятельности. Почему?

Причин тому несколько:

- Грамотный выбор системы налогообложения позволит вам выбрать минимально возможную налоговую нагрузку. Чтобы вы не попали по незнанию под определение незаконных налоговых схем, практическое налоговое планирование вашего бизнеса должны проводить специалисты, а не сомнительные советчики.

- От выбранного режима зависит состав отчетности, сроки уплаты налога, возможность получения налоговых льгот.

- Нарушение сроков сдачи отчетности, порядка учета, уплаты налоговых и неналоговых платежей приведет к неприятным санкциям в виде штрафов, споров с налоговой службой, проблем с контрагентами.

- На выбор налогового режима после регистрации ИП отводится совсем немного времени. Так, для перехода на УСН это всего 30 дней после получения свидетельства. Если вы не выберете систему налогообложения сразу, то будете работать на ОСНО. В большинстве случаев для начинающего предпринимателя это самый невыгодный и сложный вариант.

Нужен ли бухгалтер для ИП? Бухгалтерское сопровождение ИП однозначно необходимо. Вопрос только, кто будет его осуществлять – штатный бухгалтер, сторонний исполнитель бухгалтерских услуг или сам индивидуальный предприниматель?

Ведение бухгалтерского учета ИП в 2023 году

Законом № 402-ФЗ от 06.12.2011 установлено, что индивидуальные предприниматели могут не вести бухгалтерский учет. Однако это положение не следует понимать так, что ИП вообще никак не отчитывается перед государством. Кроме собственно бухгалтерского учета существует другой – налоговый учет.

Налоговый учет – это сбор и обобщение сведений, необходимых для расчета налоговой базы и налоговых платежей. Его ведут все налогоплательщики, в том числе индивидуальные предприниматели. Чтобы разобраться в налоговой отчетности и порядке налогового учета, надо обладать профессиональными знаниями или самостоятельно изучить эти вопросы. А кроме того, есть специальная отчетность по работникам, кассовые и банковские документы, первичная документация и т.д.

Часто предприниматели не видят особой разницы между видами учета, поэтому всю свою бухгалтерию называют бухгалтерским учетом. Хотя в нормативном понимании это не соответствует действительности, но на практике это привычное выражение, поэтому мы тоже будем его использовать.

Итак, как правильно вести бухгалтерский учет? Ответ один – профессионально. Бухгалтером для ИП может быть штатный работник или специалист компании-аутсорсера. Если количество хозяйственных операций не слишком велико, то зарплата бухгалтера, принятого на постоянную работу, может оказаться неоправданными расходами. Если же вы готовы самостоятельно заняться своим учетом, то мы расскажем, как это сделать.

Как ИП вести бухгалтерию самостоятельно? Возможно ли это? Ответ вы найдете ниже в пошаговой инструкции.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2023 года

Итак, на вопрос: «Обязан ли ИП вести бухгалтерский учет в 2023 году?» мы получили отрицательный ответ. Но хотя бухгалтерский учет ИП не ведут и не сдают бухгалтерскую отчетность, выше мы уже сказали, что вести документооборот, связанный с бизнесом, предпринимателям необходимо. С чего начать ведение бухгалтерии ИП? Читайте в нашей пошаговой инструкции.

Шаг 1. Сделайте предварительный расчет предполагаемых доходов и расходов вашего бизнеса. Эти данные потребуются вам при расчете налоговой нагрузки.

Шаг 2. Выберите налоговый режим. Узнать в подробностях, на каких режимах или системах налогообложения работает ИП в России, вы можете в статье: «Системы налогообложения: как сделать правильный выбор?». Здесь же мы только перечислим их: основная система налогообложения (ОСНО) и специальные налоговые режимы (УСН, ЕСХН, ПСН, НПД, АУСН). От выбора системы налогообложения напрямую зависит налоговая нагрузка ИП. Суммы, которые вы должны выплачивать в бюджет, на разных режимах могут различаться в разы. Если вы не знаете, как сделать расчет налоговой нагрузки, рекомендуем получить бесплатную консультацию по налогообложению.

Шаг 3. Ознакомьтесь с налоговой отчетностью выбранного режима. Найти актуальные формы отчетности вы можете на сайте ФНС налог.ру или в этом разделе.

Шаг 4. Определитесь, будете ли вы нанимать работников. Как ИП вести бухгалтерию на работника? Отчетность работодателей можно назвать достаточно сложной, причем ее состав не зависит от выбранного налогового режима и количества работников. В 2023 году за работников сдают несколько видов отчетности: в Социальный Фонд и в налоговую инспекцию. Кроме того, работодатели должны вести и хранить кадровую документацию.

Шаг 5. Изучите налоговый календарь своего режима. Несоблюдение сроков сдачи отчетов и уплаты налогов приведет к штрафам, начислению пени и недоимки, блокировке расчетного счета и другим неприятным последствиям.

Шаг 6. Определитесь с видом бухгалтерского обслуживания. На простых режимах, таких как УСН Доходы или ПСН можно вести бухгалтерию ИП самостоятельно. Главным вашим помощником в этом случае станут специализированные онлайн-сервисы, такие как 1С Предприниматель. Но на ОСНО и УСН Доходы минус расходы, а также при большом количестве хозяйственных операций или наличии работников, ведение бухучета ИП разумнее передать на аутсорсинг.

Шаг 7. Ведите и сохраняйте все документы, относящиеся к бизнесу: договоры с контрагентами, документы, подтверждающие расходы, банковские выписки, кадровые документы, отчетность по кассовому аппарату, первичные документы, входящую информацию и т.д. Проверить документы по деятельности ИП налоговая инспекция может даже в течение трех лет после снятия с регистрационного учета.

Бухгалтерский и налоговый учет ИП на ОСНО

О том, в каких случаях имеет смысл выбирать общую систему налогообложения, вы можете прочесть в этой статье. Бухгалтерия ИП, который работает на ОСНО, будет самой непростой. Если говорить о формах отчетности, то это декларация 3-НДФЛ по итогам года и ежеквартальная по НДС.

Сложнее всего будет администрирование налога на добавленную стоимость – НДС. Ведение ИП бухгалтерского учета на ОСНО особенно затрудняется получением налоговых вычетов по этому налогу или возмещением входящего НДС.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Ведение бухгалтерии ИП на УСН

Бухгалтерия для ИП на УСН значительно проще, т.к. необходимо сдать всего одну налоговую декларацию в год. Срок отчётности ИП на УСН в 2023 году без работников — 25 апреля, а налог, за вычетом авансов, надо уплатить не позже 28 апреля за предыдущий год.

Вести бухгалтерию ИП при УСН Доходы 6% можно самостоятельно. На этом режиме учитываются только полученные доходы, налоговая ставка в общем случае равна 6%. По итогам каждого квартала надо заплатить авансовый платеж, который будет учитываться при расчете единого налога по итогам года.

Как вести бухгалтерию ИП при УСН Доходы минус расходы? Основной сложностью на этом налоговом режиме будет необходимость сбора подтверждающих расходы документов. Для того, чтобы налоговая инспекция приняла затраты, заявленные для уменьшения налоговой базы, надо правильно оформлять все документы. Признание расходов на УСН Доходы минус расходы практически аналогично признанию расходов для ОСНО. Это означает, что расходы должны быть экономически обоснованными и попадать в специальный перечень, указанный в статье 346.16 НК РФ.

Сроки сдачи отчетности ИП в 2023 году: календарь бухгалтера и таблица

Календарь бухгалтера для ИП на 2023 год включает в себя сроки сдачи налоговых деклараций и отчетности по работникам. Независимо от налогового режима, все работодатели сдают отчеты:

- в СФР: новый отчёт ЕФС-1, сроки сдачи зависят от кадровых событий;

- в ИФНС: 6-НДФЛ не позднее 25 дней после отчетного периода и не позднее 25 февраля за предыдущий год; РСВ — в течение 25 дней после отчетного периода; Персонифицированные сведения о физлицах — ежемесячно.

Сроки сдачи налоговой отчетности и уплаты налогов для ИП в 2023 году по разным режимам мы собрали в таблицу.

| Режим | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

|---|---|---|---|---|

| УСН | авансовый платеж – 28.04 | авансовый платеж – 28.07 | авансовый платеж – 30.10 |

декларация — 25.04 налог по итогам года – 28.04 |

| ЕСХН* |

— |

авансовый платеж — 25.07 |

— |

декларация — 27.03 налог по итогам года — 28.03 |

| ОСНО |

декларация по НДС — 25.04, оплата налога** — 28.06 авансовый платеж по НДФЛ — 25.04 |

декларация по НДС — 25.07, оплата налога — 28.09 авансовый платеж по НДФЛ – 25.07 |

декларация по НДС — 25.10, оплата налога — 28.12 авансовый платеж по НДФЛ – 25.10 |

декларация по НДС — 25.01, оплата налога — 28.03 декларация НДФЛ – 02.05, налог по итогам года – 17.07 |

*Если плательщики ЕСХН не получили освобождение от НДС, то должны также отчитываться по этому налогу.

**НДС платят в особом порядке: сумма налога, исчисленная за квартал, перечисляется ежемесячно тремя равными частями. В таблице указан крайний срок перечисления последней части. Например, НДС за 1 квартал платят так: 1/3 до 28.04, 1/3 до 28.05, 1/3 до 28.06.

Плательщики ПСН налоговую декларацию не сдают, а срок уплаты стоимости патента зависит от его срока действия.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

-

Учет доходов

-

Учет расходов при УСН «Доходы минус расходы»

-

Порядок признания расходов

-

Учет затрат на покупку товаров для перепродажи

-

Учет затрат на покупку основных средств

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Учет доходов

В расчете налога участвуют следующие поступления:

- от клиентов за товары и услуги, в том числе предоплата;

- штрафы, пени, неустойки от контрагентов;

- списанная кредиторская задолженность;

- проценты по займам;

- излишки, выявленные в ходе инвентаризации.

Для учета применяют кассовый метод, то есть запись о поступлении денег вносят в тот момент, когда они зачислены на расчетный счет или внесены в кассу.

То есть как только на расчетный счет поступает какой-либо доход, в КУДиР нужно сделать запись об этом. Для этого указывают:

- порядковый номер операции;

- дату и номер документа-основания (например, платежное поручение);

- содержание операции. Например, «Поступление оплаты за отгруженный товар от ООО «Альфа»;

- сумму поступления.

Поступившие авансы тоже нужно отражать в КУДиР. Если по какой-то причине аванс придется вернуть, тогда потом эту же сумму просто спишут в расходы.

Но есть поступления, которые доходом на УСН не считаются, и в КУДиР их отражать не нужно. Это:

- вклад имуществом в уставный капитал;

- поступления, которые облагаются налогом на прибыль (или НДФЛ для предпринимателей) или единым налогом на вмененный доход (если организация или ИП совмещают УСН и ЕНВД);

- имущество, поступившее в рамках целевого финансирования;

- денежные или имущественные поступления в погашение основного долга по займу.

В сервисе «Моё дело» все поступления автоматически отражаются в КУДиР.

Учет расходов при УСН «Доходы минус расходы»

В статье 346.16 прописан перечень расходов, которые можно учесть при УСН и вычесть из доходов при расчете налога. Перечень закрытый, поэтому все, что в этот список не вошло, расходами признавать нельзя.

Можно учитывать траты на:

- покупку материалов, товаров;

- покупку или постройку (реконструкцию) основных средств;

- зарплату сотрудникам и страховые взносы за себя и сотрудников, командировочные расходы.

Упрощенцы не платят НДС и не возмещают его из бюджета, поэтому стоимость всех покупок включают в расходы вместе с НДС.

Если в прошлых периодах упрощенец платил минимальный налог или получил убытки, то их тоже по итогам текущего года можно зачесть в расходы.

Помните главные условия: все траты, которые вы заносите в КУДиР, чтобы потом при расчете налога вычесть их из выручки, должны быть:

- Подтверждены документально накладными, актами и т.д.

- Направлены на получение прибыли. Покупку шубы сотруднице не получится обосновать как производственную необходимость, а вот спецодежду – можно.

Нет времени вести книгу учёта доходов и расходов?

Покажем как сформировать её автоматически в 3 клика.

Подробнее

Порядок признания расходов

Признавать затраты, то есть заносить их в КУДиР и учитывать при расчете налога на УСН можно, когда выполнены два условия:

- Товары, материалы или услуги оплачены.

- Товары и материалы отгружены, а услуги оказаны.

То есть в КУДиР будет стоять наиболее поздняя дата.

Пример:

ООО «Клининг» перечислило поставщику предоплату за пылесос 20 декабря. Поставщик доставил пылесос и накладную 15 января. Затраты на этот пылесос ООО отразит только в новом году, 15 января. В обратной ситуации, если бы пылесос доставили в декабре, а заплатили за него только в январе, расходы бы тоже отразили в январе.

Свои особенности есть в учете трат на покупку товаров для перепродажи и покупку основных средств.

Учет затрат на покупку товаров для перепродажи

Если партию товаров приобрели для перепродажи, то списывать их стоимость в расходы можно только после реализации.

Пример:

ИП Харитонов занимается продажей и установкой видеокамер. Он приобрел в марте партию видеокамер в 15 штук. В течение марта он продал и установил 3 камеры. Их стоимость он запишет в затраты в КУДиР и вычтет из выручки, когда будет рассчитывать аванс по УСН за первый квартал. Остальные 12 камер, которые пока лежат на складе, Харитонов спишет в расходы только когда продаст их.

Учет затрат на покупку основных средств

Для этого в КУДиР есть специальный раздел II.

Стоимость основных средств (покупка, сооружение или реконструкция) можно отнести к расходам только после того, как ОС введут в эксплуатацию.

Сразу списать всю стоимость ОС в расходы можно только если его ввели в эксплуатацию в последнем квартале года. Во всех остальных случаях стоимость списывается равными частями поквартально. То есть если ОС приобрели в третьем квартале, то первую половину суммы спишут в третьем квартале, а вторую – в четвертом. Если покупку совершили в первом квартале, то списывать будут по ¼ части в течение года.

Бланк Книги учета доходов и расходов на УСН вы можете найти в разделе «Шаблоны документов» на нашем сайте. А еще лучше стать пользователем сервиса «Моё дело», тогда Книга на актуальном бланке будет формироваться автоматически. И не только Книга, а еще налоговая декларация, первичные документы, счета на оплату и платежные поручения.

Нужно рассчитать налог по упрощёнке?

Покажем как это сделать автоматически в несколько кликов

Рассчитать бесплатно

Законодательно вести бухучет индивидуальных предпринимателей в 2021 г. обязывает пп.4 п.1 ст.2 Закон №402-ФЗ. Одновременно ст.6 п.2 данного акта освобождает их от этого при условии учета показателей, необходимых для правильного начисления налогов. Поэтому на вопрос «обязан ли ИП вести бухгалтерский учет в 2022 году», ответ – нет.

Но ведение бухгалтерии ИП самостоятельно – это объективная информация о результатах предпринимательской деятельности. Регулярный учет операций, сведения об итогах сделок и текущих или будущих расходах помогут принимать правильные ежедневные и перспективные решения.

Должен ли ИП вести финансовую отчетность

Составлять финансовую отчетность индивидуальных предпринимателей законодательство не обязывает. Но построенная бухгалтерия ИП с нуля, в которой отражены все ключевые показатели для анализа деятельности предприятия, принесет бизнесу множество плюсов. Финансовая отчетность станет важным преимуществом при:

- получении кредитов, инвестиций;

- заключении сделок с крупными партнерами;

- контроле наличия и состояния имущества, кредиторской и дебиторской задолженностей;

- принятии управленческих решений.

Обратите внимание

Ведение бухгалтерии ИП самостоятельно может сопровождаться составлением финансовой отчетности. Налоговые органы обязаны принять ее и проставить отметку. Предприниматель имеет право публиковать баланс, отчет о прибылях и убытках, другие формы на собственном сайте или в бумажном формате.

Ведение бухгалтерского учета ИП в 2022 году

Бухучет индивидуального предпринимателя строится в зависимости от выбранного режима налогообложения.

Бухгалтерский и налоговый учет ИП на ОСНО

Общая система считается самой сложной из-за НДС и НДФЛ. По налогу на добавленную стоимость надо заполнять книги покупок и продаж, ежеквартально сдавать декларации. Для налога на доходы физических лиц необходимо постоянно и тщательно фиксировать расходы.

Ведение ИП бухгалтерского учета на ОСНО – задача сложная. Необходимо учитывать требования НК и других законов к оформлению документации, порядку отнесения затрат. Но иногда бизнес-процессы предпринимателя требуют только общий режим налогообложения с НДС – крупные партнеры, участие в тендерах. Чтобы быть твердо уверенным в правильности начисления налогов и финансовых показателях, на ОСНО желательно заказать бухгалтерское сопровождение ИП.

Ведение бухгалтерии ИП на УСН

Вести бухгалтерский учет законодательство упрощенцев не обязывает. Но они должны записывать свои доходы и расходы в книге учета. Ее форма и порядок отражения операций указаны в приказе №135н Минфина России.

При налогообложении 6% можно вести бухгалтерию ИП самостоятельно. Для расчета налогов достаточно периодически вносить в КУДиР кассовую и банковскую выручку. А также страховые взносы за себя для уменьшения налога по УСН. Но реальной картины прибыли и убытков от бизнеса посмотреть не получится. А если появятся сотрудники (или уже есть), то создавать учет начисления зарплаты и страховых взносов необходимо для сдачи отчетности.

При налогообложении 15% бухучет усложняется. Как вести бухгалтерию ИП при УСН доходы минус расходы:

- собирать документы по оплате расходов;

- следить, чтобы документация была правильно оформлена, иначе ИФНС при проверке вычтет затраты и доначислит налог плюс посчитает пени, штрафы;

- вносить выручку, затраты в хронологическом порядке.

При отнесении платежей на расходы надо учитывать ст. 346.16 Налогового кодекса. Не все платежи принимаются в расходы.

Онлайн бухгалтерия ИП

Для предпринимателей создано несколько облачных сервисов для ведения бухучета. Каждый предоставляет демопериод для ознакомления. Попробовав 3-7 дней можно определить, какой подходит именно вашему бизнесу и методу ведения учета.

Популярные сервисы:

- «Эльба» (https://kontur.ru/elba) – для ИП на УСН без работников или со штатом до 50 человек. Выписка и отправка первичных документов. Реализовано напоминание о сроках сдачи отчетности и уплате налогов. Через сервис оформляется электронная подпись (ЭЦП) и сдается отчетность. Ведется учет по кадрам и начислению зарплаты, включая больничные листы.

- Онлайн бухгалтерия ИП Тинькофф (https://www.tinkoff.ru/business/accounting/) – ограничена ведением бухгалтерии на УСН без работников. Продукт известного банка рассчитывает налоги, помогает составлять отчетность и отправляет ее. В течение 1 дня оформляет ЭЦП. Характеризуется низкой ценой.

- «Мое дело» (https://www.moedelo.org/) – для предпринимателей на любой системе налогообложения со штатом сотрудников или без него. Создана автоматическая бухгалтерия для ИП самостоятельно – можно отсылать фото документов, а не вносить вручную.

- «Контур бухгалтерия» (https://kontur.ru/bk) – поддерживает все виды деятельности. Полностью ведет кадровый, бухгалтерский, налоговый учет. Дополнительно формирует аналитику бизнеса, рассчитывает себестоимость, проверяет контрагентов. Готовит и отправляет отчетность в ИФНС, ПФР, ФСС, Росстат.

- Scloud (https://scloud.ru/) – продукт популярной фирмы 1С. Реализовано бухгалтерское сопровождение ИП по всем системам налогообложения.

- «Небо» (https://nebopro.ru/) – формирует исходящую документацию и отчетность во все фискальные инстанции. Отправляет ее и контролирует получение.

- «Мои финансы» (http://my-fin.com/help/stati/buhgalter-dlya-ip) – составление продажных документов, стандартных договоров. Ведение бухгалтерского учета на УСН, ОСНО и создание отчетов.

При выборе программы для ведения бухгалтерии ИП руководствуйтесь размером бизнеса и его перспективами. Переносить информацию из одного сервиса в другой даже всего за квартал трудоемко. Желательно сразу предусмотреть расширение деятельности и выбрать перспективу.

Не ориентируйтесь для ведения бухучета только на онлайн-сервисы. Подумайте о стационарных программах СБИС, Инфо-Бухгалтер, Парус или 1С.

Пошагово, как вести бухгалтерию ИП самостоятельно в 2022 году

Ведение бухучета своими силами достаточно простая работа, если следовать определенному порядку. Если операции раньше фиксировались только для налоговых расчетов, а потом решили создать полноценный учет, то сначала надо провести инвентаризацию имущества и обязательств. То есть проверить складские запасы, оценить производственные объекты – автомобили, станки, склады, цеха, здания. Плюс составить список должников и кредиторов, задолженности по налогам и взносам. Затем внести информацию в программу, чтобы видеть реальное положение дел на начальном этапе.

Затем строится бухгалтерия ИП с нуля:

- Посмотрите Налоговый кодекс. Составьте таблицу сроков отчетности и уплаты налогов по каждой системе налогообложения. Сравните их по количеству отчетов, графику платежей. Если бизнес уже работает, то посмотрите на текущие или запланированные финансовые потоки с точки зрения удобства и возможностей своевременной оплаты налогов.

- Выберите режим налогообложения. Если планируете работать с крупными компаниями, то выбирайте ОСНО. Потеряете на НДС, но выиграете на обороте. Для среднего и мелкого бизнеса, где налог на добавленную стоимость партнерам не важен, выгодней УСН.

- Запланируйте появление сотрудников, даже если пока их нет. Изучите, как правильно вести бухгалтерский учет заработной платы и страховых взносов.

- Подумайте, как будете получать и выдавать документы. А также способ их хранения.

- На основании предыдущих 4 пунктов выберите метод учета операций – бумажный, MS Office, сервисы-онлайн, стационарные программы для ведения бухгалтерии ИП.

- Исходя из вида деятельности, составьте план счетов.

Если затрудняетесь решить, как вести бухгалтерию ИП самостоятельно и правильно записывать операции или понимать числовые показатели, пройдите короткое обучение. По непонятным вопросам проконсультируйтесь на бухгалтерских форумах, сайте ИФНС, в соцсетях. Но помните, что не все пользователи интернета высококлассные специалисты. Лучше прочтите книгу, написанную профессионалами бухучета.

Сроки сдачи отчетности ИП в 2022 году

В 2022 г. предприниматель сдает отчеты за предыдущий период и текущий. Чтобы не пропустить сроки, перенесите календарь бухгалтера для ИП на 2022 г. на планшет, компьютер, телефон или распечатайте и положите перед глазами. Для удобства отчетность разбита на 3 группы.

Отчеты предпринимателя за себя:

| Наименование отчета | Последний день сдачи |

|---|---|

| Декларация по УСН за 2020г. | 30.04 |

| 3-НДФЛ для ОСНО за 2020г. | 30.04 |

| НДС | 25.01 (за 4 квартал 2020г.), 25.04, 25.07, 25.10 |

| ЕСХН за 2020г. | 30.03 |

| ЕНВД за 4 кв. 2020г. Примечание: с 2021 года налог отменен |

20.01 |

Отчетность по работникам:

| Наименование | Последний день сдачи в 2022г. | Куда |

|---|---|---|

| СЗВ-М | 01.03 (итоговая за 2021 г.), 15 числа месяца, следующего за отчетным | ПФР |

| СЗВ-ТД | 15 число месяца, следующего за увольнением, приемом, получением заявления об оформлении электронной трудовой книжки | ПФР |

| СЗВ-СТАЖ | 01.03 за 2021 г. | ПФР |

| РСВ-1 | 31.01 (за 2021 г.), 30.04, 31.07, 31.10 | ИФНС |

| 4-ФСС | 20.01 (за 2021 г.), 20.04, 20.07, 20.10 – для расчетов на бумаге. Для электронной формы срок продляется на 5 дней. | ФСС |

| 2-НДФЛ за 2020г. | 28.02 | ИФНС |

| 6-НДФЛ | 01.03 (за 2021 г.), 30.04, 31.07, 31.10 | ИФНС |

| Сведения о среднесписочной численности работников за 2020г. | 20.01 Примечание. С 2021 г. отменен законом №5-ФЗ от 28.02.2020г. |

ИФНС |

Отчетность в Росстат:

| Наименование | Последний день сдачи |

|---|---|

| МП-сп за 2020г. | 01.04 |

| №1-предприниматель | 01.04 |

Учтите, что если последний день сдачи отчетности попадает на субботу или воскресенье, срок переносится на понедельник

Вести бухгалтерию самостоятельно или передать на аутсорсинг

Самостоятельное ведение бухгалтерского учета индивидуальным предпринимателем имеет важное преимущество – вы всегда знаете финансовое состояние предприятия. Но правильный бухучет отнимает много времени и требует знаний.

Если не знаете, как вести бухгалтерию ИП самостоятельно, то наймите профессионального сотрудника или передайте на аутсорсинг. Штатный бухгалтер для ИП – риск штрафов из-за некомпетентности, которые придется платить самому. Знания и профессионализм при приеме на работу проверить сложно. Бухгалтерское сопровождение ИП в специализированных компаниях надежней:

- бухучетом и его правовыми принципами занимается несколько специалистов – опытные бухгалтеры, юристы, аудиторы;

- за ошибки, их последствия договором предусматривается материальная ответственность;

- консультации по любым вопросам бизнеса.

Обратите внимание

Дополнительное преимущество аутсорсинга – цена услуг ниже, чем заработная плата хорошего главбуха.

Советы по самостоятельному ведению бухгалтерии

ИП, которые решили вести бухгалтерский учет без привлечения специалистов, рискуют получением штрафных санкций от ИФНС, ПФР и других контролирующих органов. Снизить вероятность неблагоприятных ситуаций получится, если соблюдать 7 главных постулатов ведения бухучета.

Правило 1

Сразу подшивайте документы в папки. Не надо складывать их в машине или на столе, оставляя разборку на будущее. «Нет ничего более постоянного, чем временное» – мудрость фразы проверена жизнью. Приучитесь складывать бумажки в положенное место, так как правильно вести бухгалтерский учет надо непрерывно и постоянно. Потеря расходных документов приведет к увеличению налогов, пропажа доходных – к их неправильному начислению и штрафам.

Правило 2

Старайтесь внести информацию в программу или в бумажную книгу учета доходов и расходов в день получения первичных документов или максимум на следующий. Реальная бухгалтерия ИП требует регулярности.

Правило 3

Постоянно проверяйте сроки сдачи отчетности. Налоговая инспекция, Фонды обязательного социального страхования периодически меняют их.

Правило 4

Если выбрали ведение бухгалтерии ИП самостоятельно, следите за своевременной уплатой налогов и взносов. Одна задержка потянет за собой пени, начнутся постоянные копеечные недоимки. Разбирательства по мелким вопросам отнимут большое время у бизнеса. Если запустить, то в дальнейшем могут возникнуть неприятности – для тендера нужна будет срочно справка из ИФНС об отсутствии задолженностей, а в ней окажутся пени и недоимки. Пока заплатите и получите новую справку, аукцион закончится без вас.

Для уплаты вовремя налогов и взносов заведите календарь бухгалтера для ИП 2022 года, повесьте его в офисе. На телефон, планшет, ноутбук поставьте напоминания за 1-3 дня до срока.

Обратите внимание

Учтите, что сроки сдачи отчетности и уплаты налогов для предпринимателей не всегда совпадают. Помните, что есть еще авансовые платежи.

Пример – УСН: годовая декларация сдается до 30 апреля 2022г., а авансы надо заплатить в 2021г. – 25.04, 25.07, 25.10. Одновременно до 30.04.2021г. платят окончательный расчет по итогам декларации за 2020г. На апрель приходится тяжелая финансовая нагрузка. Поэтому старайтесь в течение года платить побольше авансов или отправьте дополнительные платежи в январе-марте, чтобы не задерживать последнюю оплату.

Правило 5

Чтобы правильно начислять зарплату и взносы в Фонды страхования, изучите, как ИП вести бухгалтерию на работника.

Правило 6

Ежегодно, а лучше чаще, запрашивайте у ИФНС сверку по налогам и взносам. Сверяться с налоговой регулярно надо, чтобы не возникли вдруг неожиданные цифры. Инспекторы, программы тоже могут ошибаться.

Правило 7

Бухгалтерия для ИП самостоятельно станет проще, если вести ее в онлайн-сервисах. Тогда операции можно заносить сразу по получению документов, а не дожидаться приезда в офис или домой. Плюс перед глазами всегда будет полная картина текущих результатов деятельности.

Если соблюдать всего семь правил, то как вести бухгалтерию ИП быстро станет понятно. Но экономия на бухгалтере работает только до появления сотрудников. Отчетность по работникам объемна и сложна – более 20 штук в год. Чтобы не ошибиться и убрать риск штрафов, желательно передать ведение бухгалтерского учета на аутсорсинг или нанять бухгалтера.

В статье разберем алгоритм расчета авансовых платежей по налогу на УСН «доходы-расходы» 15% и «доходы» 6% за 1 полугодие 2023 в программе 1С Бухгалтерия: 8.3:

- откуда в 1С берется информация для расчета авансов по УСН;

- в какой последовательности выполнять операции в 1С;

- что и как проверить в программе и т. д.

Содержание

- Порядок уплаты

- Краткая памятка по расчету авансов на УСН «доходы минус расходы»

- Шаг 1. Проверка учета

- Шаг 2. Проверка начисления авансов

- Шаг 3. Расчет и уплата авансов

- Краткая памятка по расчету авансов на УСН «доходы»

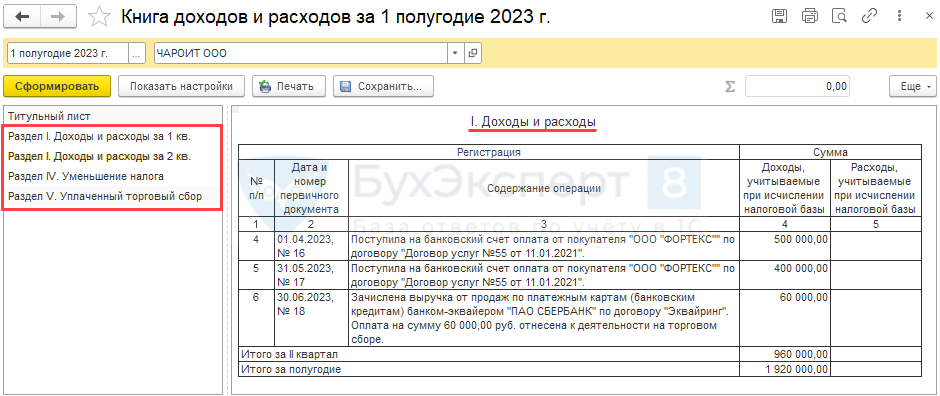

- Шаг 1. Проверка КУДиР

- Шаг 2. Проверка начисления авансов

- Шаг 3. Расчет и уплата авансов

Порядок уплаты

Уплата авансовых платежей по налогу должна быть произведена в составе ЕНП до 28 числа первого месяца, следующего за истекшим кварталом (п. 6, 7 ст. 346.21 НК РФ):

- не позднее 28 апреля,

- не позднее 28 июля,

- не позднее 30 октября (перенос с 28 октября).

- Календарь бухгалтера на III квартал 2023 года по уплате налогов, сборов

Срок подачи уведомления:

- до 25 апреля,

- до 25 июля,

- до 25 октября.

ЕНС и ЕНП с 2023 года — сроки подачи уведомлений по налогам

Краткая памятка по расчету авансов на УСН «доходы минус расходы»

После операции Закрытие месяца за сентябрь выполните действия.

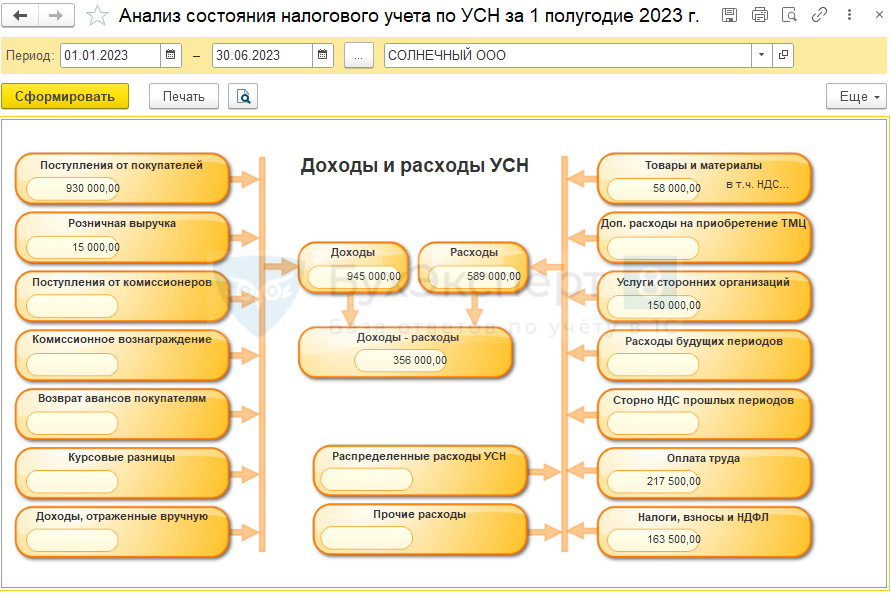

Шаг 1. Проверка учета

Проверьте отражение операций с помощью отчетов:

- Анализ учета по УСН в разделе Отчеты;

«Провалитесь» в каждую плашку в отчете и проверьте данные. Их можно сверить с КУДиР.

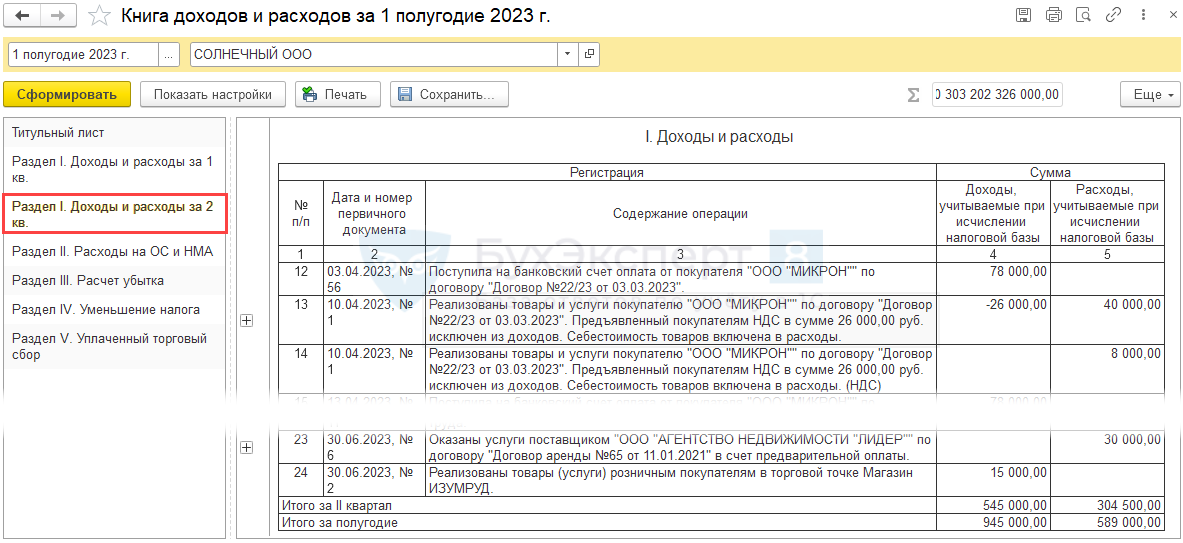

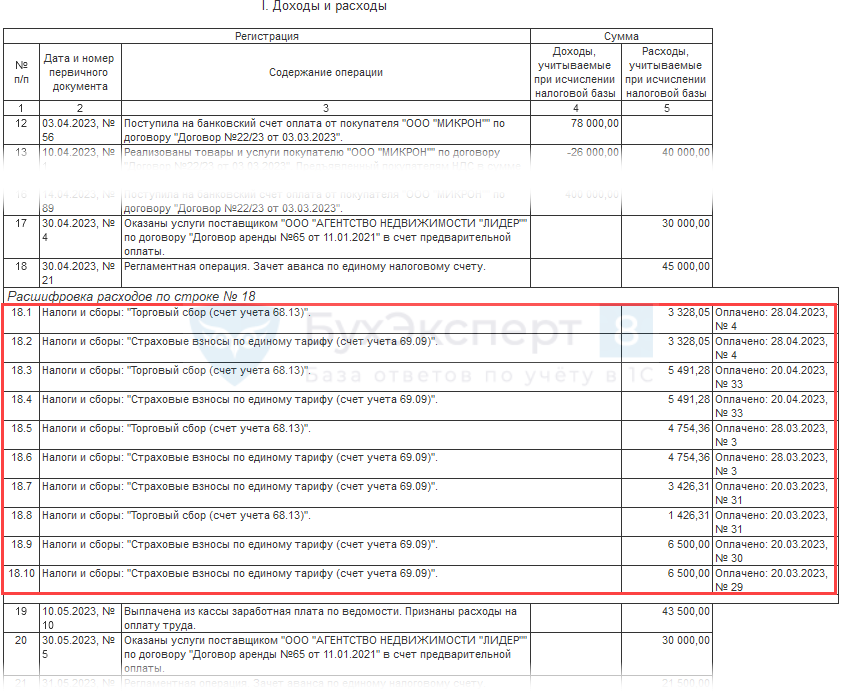

- Книга доходов и расходов УСН в разделе Отчеты.

Шаг 2. Проверка начисления авансов

В разделе Операции — Закрытие месяца — Расчет налога УСН — за июнь 2023:

Налог (авансовый платеж) на УСН «доходы-расходы», если уплачивается торговый сбор, исчисляется аналогично:

- сумма торгового сбора учитывается в расходах, как налоги и сборы (пп. 22 п. 1 ст. 346.16 НК РФ).

Проконтролировать расчет можно в отчете Книга учета доходов и расходов (раздел I).

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы, а также отправить уведомление по УСН можно разными способами из:

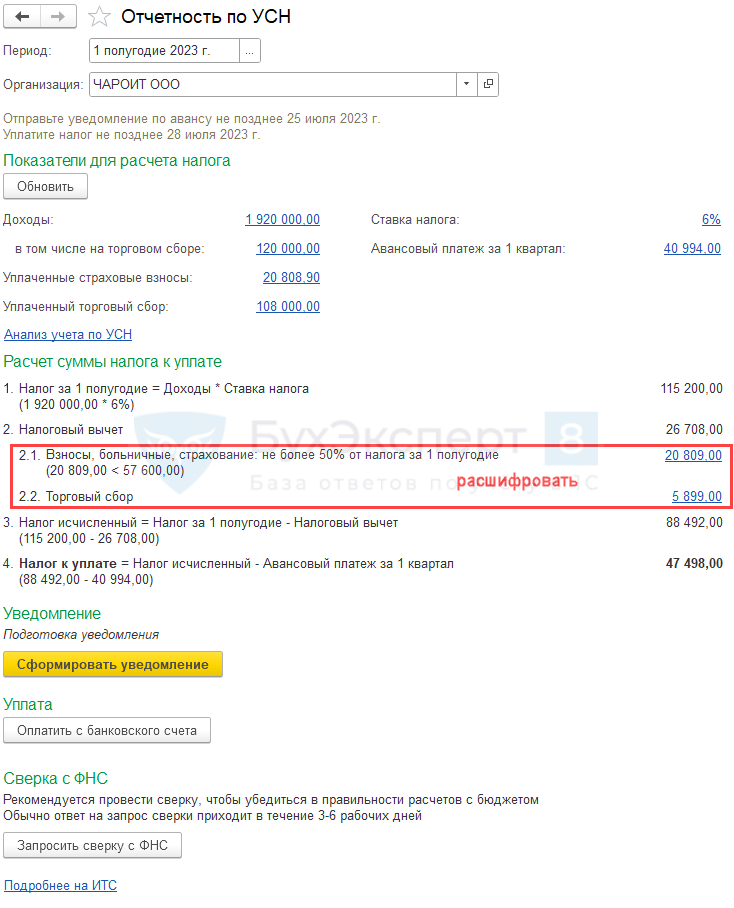

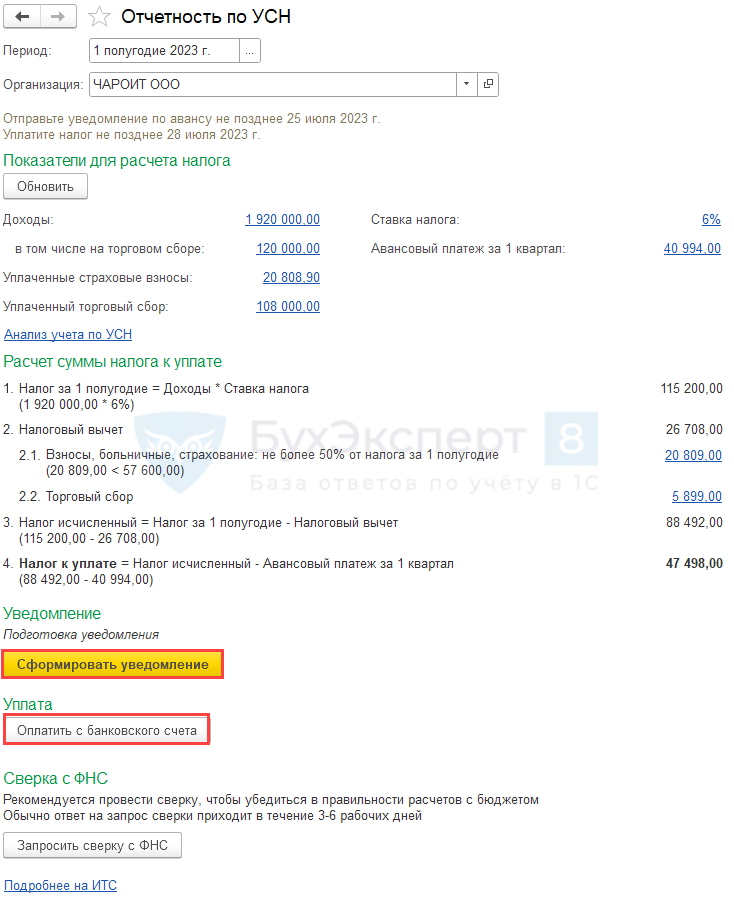

- раздела Отчеты — Отчетность по УСН — это наш помощник по УСН;

По интерактивным ссылкам можно перейти и проверить данные.

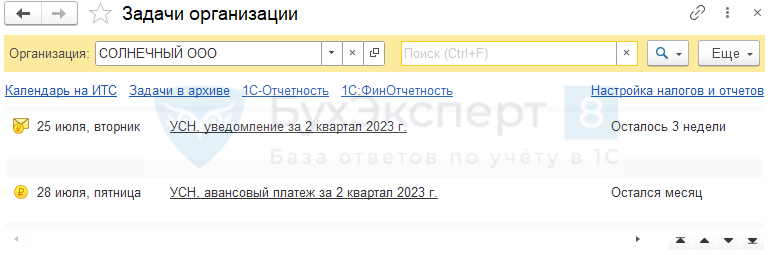

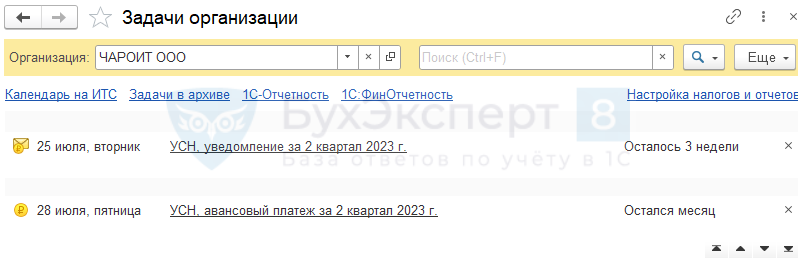

- раздела Главное – Задачи организации:

Подробнее Календарь бухгалтера в 1С: список задач

Задачи организации формируются автоматически на:

- составление отчетности;

- уплату начисленных налогов и взносов.

Только по тем, по которым пользователь является плательщиком. Лишняя информация не выводится.

Список заполняется в календарной последовательности по крайнему сроку сдачи отчета или уплаты налога (взноса).

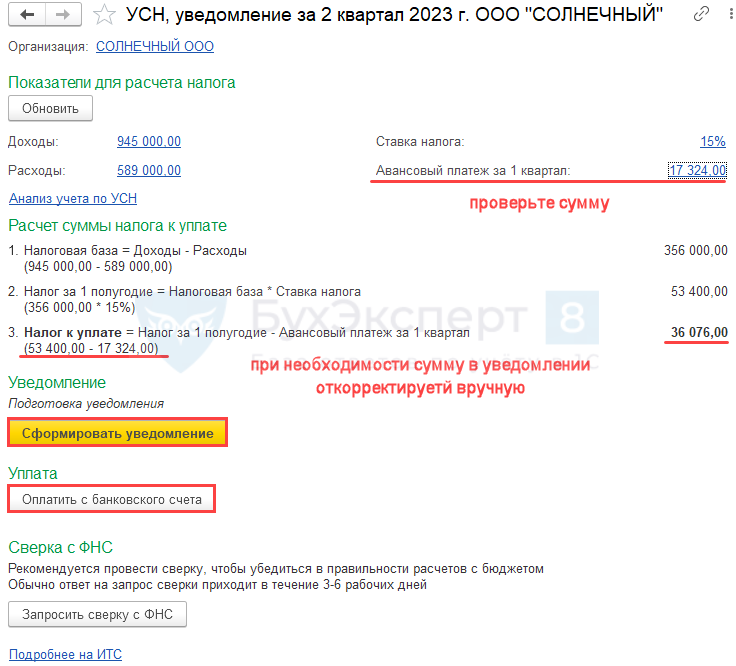

По ссылке открывается Помощник уплаты налога.

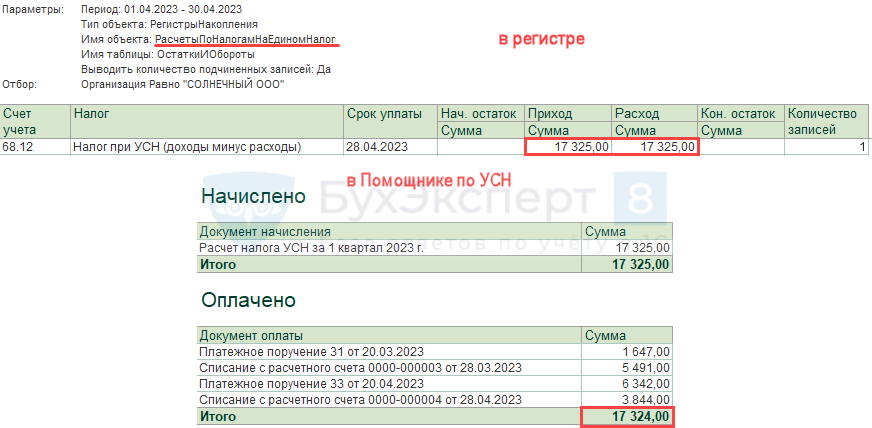

Проверьте сумму авансовых платежей, сформированную помощником. Сумма может отличаться от данных по регистру из-за округления копеек Помощником по УСН. В таком случае сумму в уведомлении по ЕНС поправьте вручную.

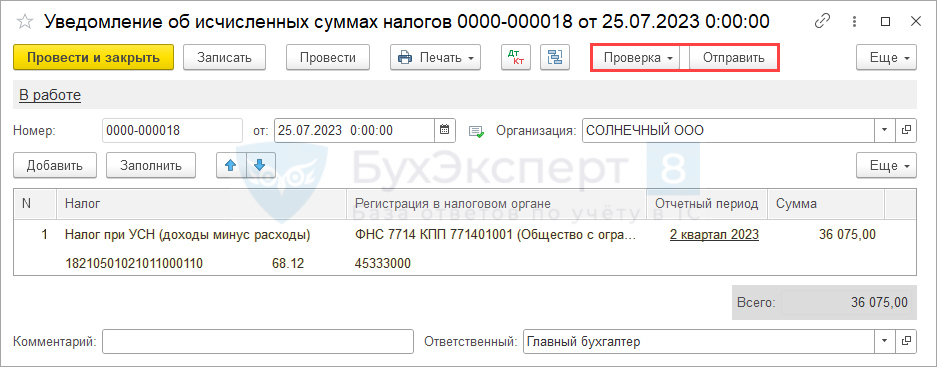

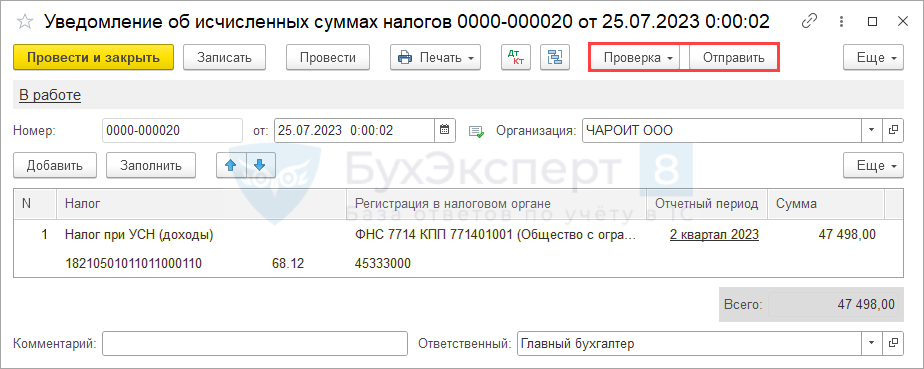

По кнопке Сформировать уведомление формируется документ Уведомление об исчисленных суммах налогов.

Если у организации несколько записей Регистрации в налоговом органе с одним кодом ИФНС, проверьте заполнение КПП в сформированном уведомлении (операции).

В Уведомление попадает строка с неверным КПП, если у организации в 1С две Регистрации в налоговом органе одним кодом ИФНС

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

Если по итогам 1 полугодия аванс по УСН получился меньше, чем за 1 квартал (убыток во 2 кв.), то уведомление по ЕНС не подается.

Подробнее — Сдавать ли Уведомление, если аванс по УСН за полугодие меньше, чем за 1 квартал в 1С?

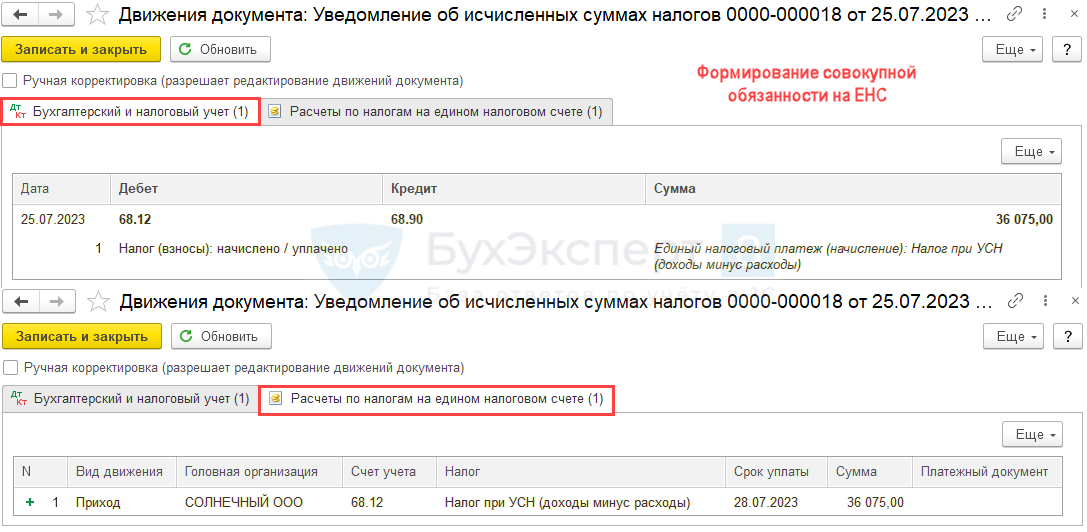

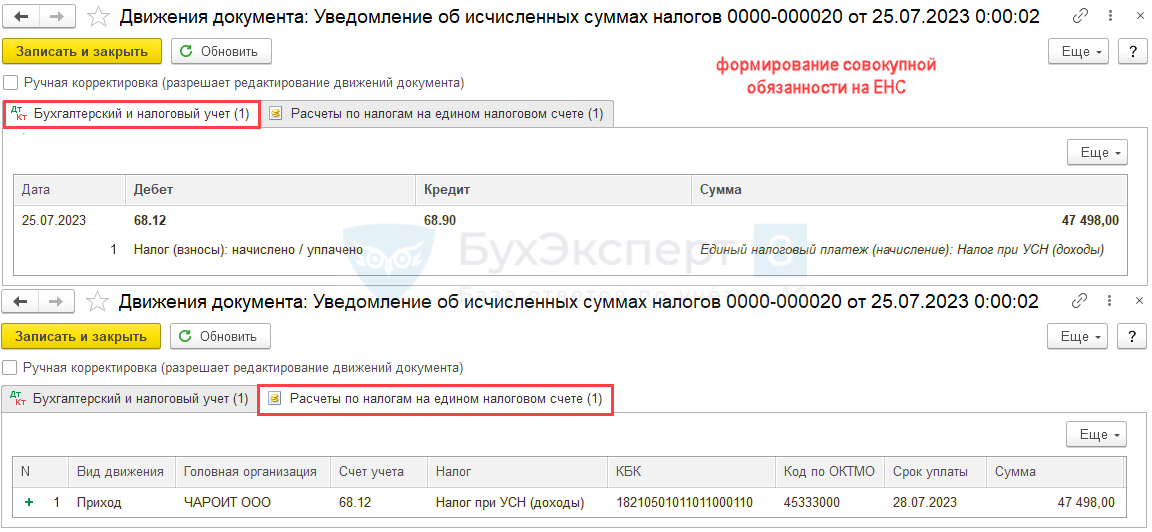

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

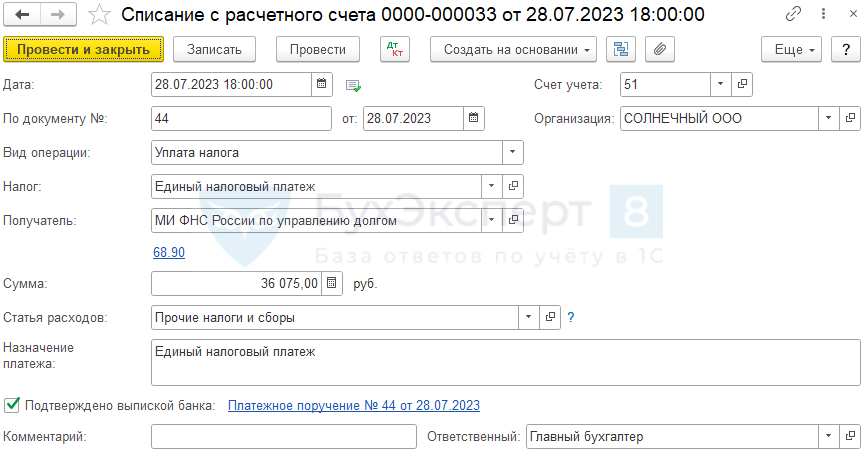

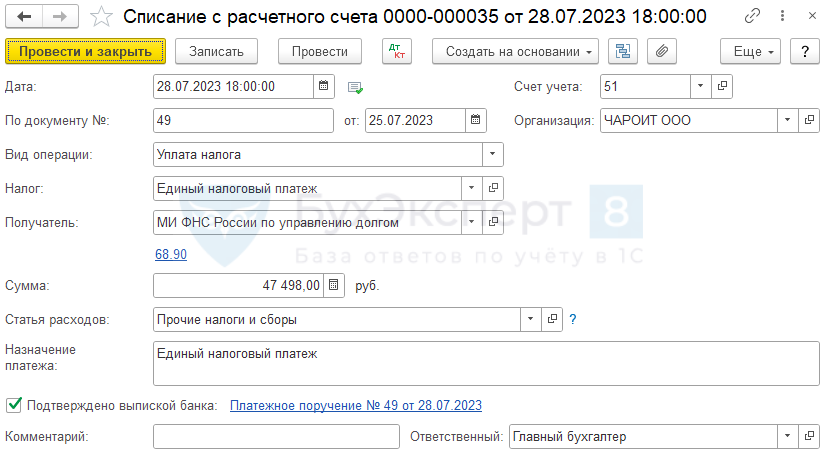

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить с банковского счета. После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

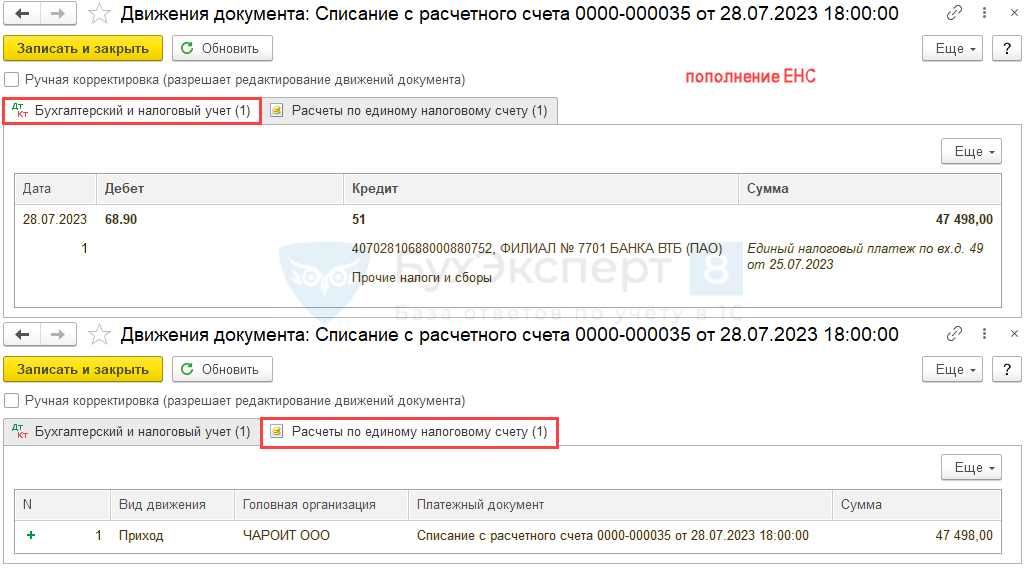

Проводки

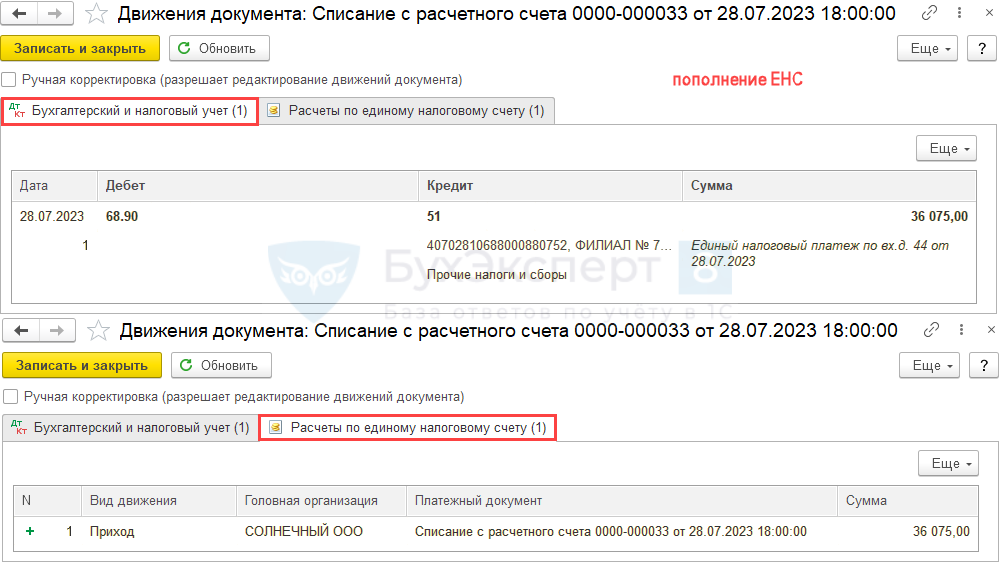

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

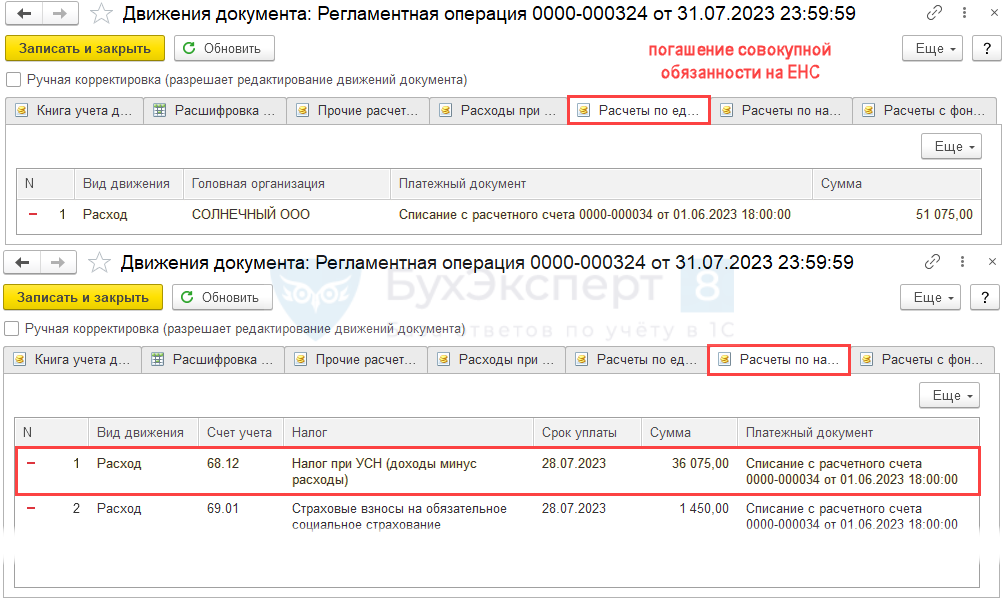

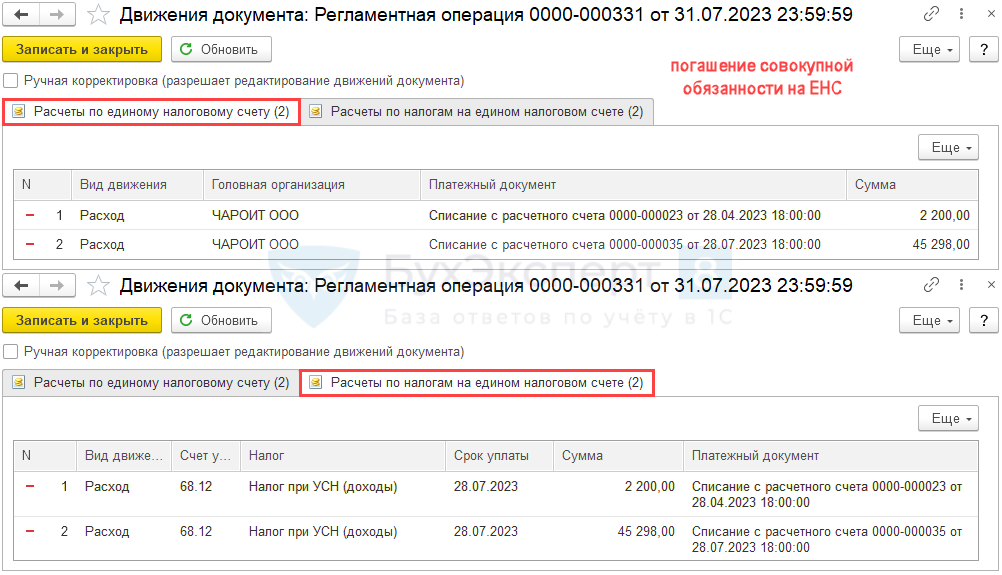

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за 2 кв. 2023 – 28 июля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога.

Краткая памятка по расчету авансов на УСН «доходы»

После операции Закрытие месяца за июнь выполните действия.

Шаг 1. Проверка КУДиР

Проверьте операции, отраженные в КУДиР, в разделе Отчеты — Книга доходов и расходов УСН, по всем разделам, где есть данные.

Шаг 2. Проверка начисления авансов

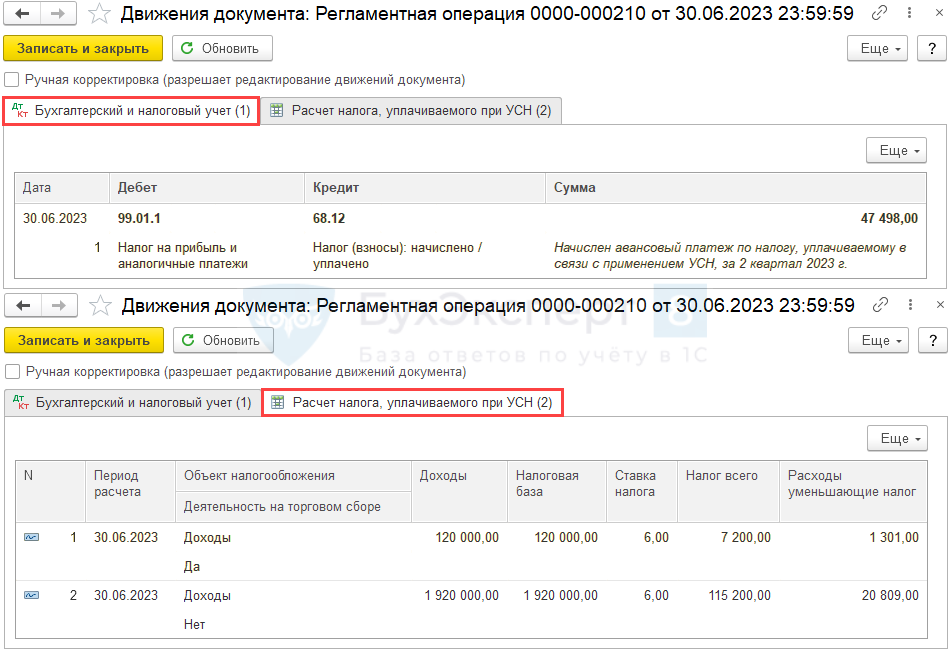

В разделе Операции — Закрытие месяца — Расчет налога УСН — за июнь 2023:

- проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

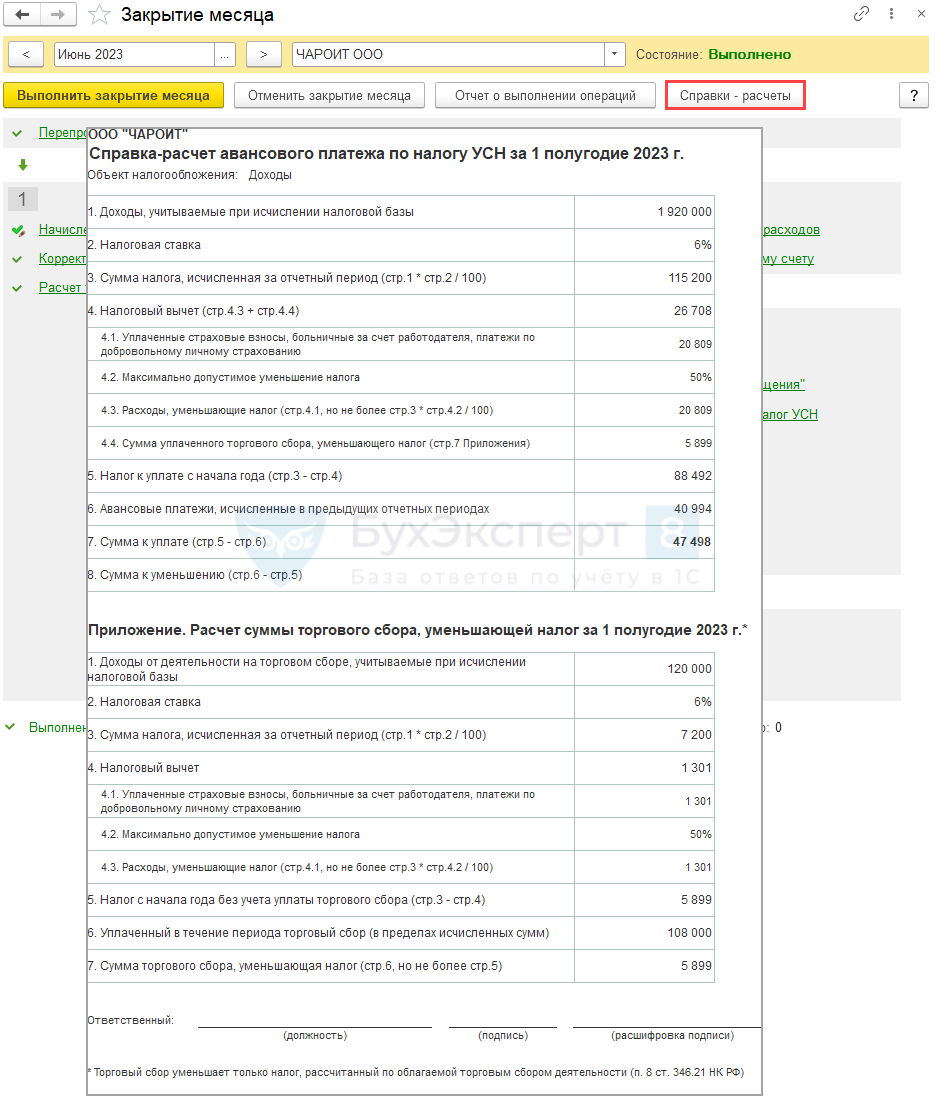

Проверьте суммы расходов, уменьшающих аванс по УСН, в Справке-расчете расходов, уменьшающих налог УСН в 1 полугодии 2023.

Налог (авансовый платеж) на УСН «доходы» уменьшается не более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за первые 3 дня.

Подробнее Уменьшение УСН и ПСН на страховые взносы с 2023

Налог (авансовый платеж) на УСН «доходы», если уплачивается торговый сбор, исчисляется аналогично, но производится раздельный расчет для доходов, облагаемых и не облагаемых торговым сбором.

Подробнее Вычет по торговому сбору в Помощнике по УСН

Затем полученные значения суммируются.

Проконтролировать расчет можно в разделе Отчеты – Отчетность по УСН — перейти по интерактивным ссылкам и проверить данные:

А также по регистрам накопления:

- Книга учета доходов и расходов (раздел I),

- Книга учета доходов и расходов (раздел IV),

- Книга учета доходов и расходов (раздел V).

По ним можно сформировать Универсальный отчет в разделе Отчеты.

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы, а также отправить уведомление по УСН можно разными способами из:

- раздела Отчеты — Отчетность по УСН — это наш помощник по УСН;

По интерактивным ссылкам можно перейти и проверить данные.

- раздела Главное – Задачи организации:

Подробнее Календарь бухгалтера в 1С: список задач

Задачи организации формируются автоматически на:

- составление отчетности;

- уплату начисленных налогов и взносов.

Только по тем, по которым пользователь является плательщиком. Лишняя информация не выводится.

Список заполняется в календарной последовательности по крайнему сроку сдачи отчета или уплаты налога (взноса).

По ссылке открывается Помощник уплаты налога.

По кнопке Сформировать уведомление формируется документ Уведомление об исчисленных суммах налогов.

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить с банковского счета. После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за 2 кв. 2023 – 28 июля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога.

См. также:

- Средняя численность для определения ставки налога УСН при внешнем расчете зарплаты

- Календарь бухгалтера в 1С: список задач

- Сроки уплаты налога при УСН

- Регистр Прочие расчеты

- Регистр Расходы при УСН

- Система налоговых регистров УСН

- Статусы оплаты расходов УСН

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно