Transformers: Rise of the Beasts (2023)

When a new threat capable of destroying the entire planet emerges, Optimus Prime and the Autobots must team up with a powerful faction known as the Maximals. With the fate of humanity hanging in the balance, humans Noah and Elena will do whatever it takes to help the Transformers as they engage in the ultimate battle to save Earth.

Knights of the Zodiac (2023)

When a headstrong street orphan, Seiya, in search of his abducted sister unwittingly taps into hidden powers, he discovers he might be the only person alive who can protect a reincarnated goddess, sent to watch over humanity. Can he let his past go and embrace his destiny to become a Knight of the Zodiac?

Sound of Freedom (2023)

The story of Tim Ballard, a former US government agent, who quits his job in order to devote his life to rescuing children from global sex traffickers.

Sheroes (2023)

When four thick-as-thieves friends arrive in Thailand they quickly find themselves in over their heads. Fighting to stay alive they employ their unique set of skills and unleash their fierce loyalty in a heart-pumping battle for survival.

Spider-Man: Across the Spider-Verse (2023)

After reuniting with Gwen Stacy, Brooklyn’s full-time, friendly neighborhood Spider-Man is catapulted across the Multiverse, where he encounters the Spider Society, a team of Spider-People charged with protecting the Multiverse’s very existence. But when the heroes clash on how to handle a new threat, Miles finds himself pitted against the other Spiders and must set out on his own to save those he loves most.

Confidential Informant (2023)

During a crack epidemic two narcotics agents hunting for a cop killer. Hoping for leads, Moran and Thorton pay off a junkie informant. To provide for his wife and son, Moran involves the stool pigeon in a deadly scheme. This causes the partners to come under the scrutiny of a suspicious internal affairs agent.

The Super Mario Bros. Movie (2023)

While working underground to fix a water main, Brooklyn plumbers—and brothers—Mario and Luigi are transported down a mysterious pipe and wander into a magical new world. But when the brothers are separated, Mario embarks on an epic quest to find Luigi.

Elemental (2023)

In a city where fire, water, land and air residents live together, a fiery young woman and a go-with-the-flow guy will discover something elemental: how much they have in common.

Extraction 2 (2023)

Tasked with extracting a family who is at the mercy of a Georgian gangster, Tyler Rake infiltrates one of the world’s deadliest prisons in order to save them. But when the extraction gets hot, and the gangster dies in the heat of battle, his equally ruthless brother tracks down Rake and his team to Vienna, in order to get revenge.

Insidious: The Red Door (2023)

To put their demons to rest once and for all, Josh Lambert and a college-aged Dalton Lambert must go deeper into The Further than ever before, facing their family’s dark past and a host of new and more horrifying terrors that lurk behind the red door.

Mission: Impossible — Dead Reckoning Part One (2023)

Ethan Hunt and his IMF team embark on their most dangerous mission yet: To track down a terrifying new weapon that threatens all of humanity before it falls into the wrong hands. With control of the future and the world’s fate at stake and dark forces from Ethan’s past closing in, a deadly race around the globe begins. Confronted by a mysterious, all-powerful enemy, Ethan must consider that nothing can matter more than his mission – not even the lives of those he cares about most.

The Little Mermaid (2023)

The youngest of King Triton’s daughters, and the most defiant, Ariel longs to find out more about the world beyond the sea, and while visiting the surface, falls for the dashing Prince Eric. With mermaids forbidden to interact with humans, Ariel makes a deal with the evil sea witch, Ursula, which gives her a chance to experience life on land, but ultimately places her life – and her father’s crown – in jeopardy.

Skinamarink (2023)

Two children wake up in the middle of the night to find their father is missing, and all the windows and doors in their home have vanished.

The Flash (2023)

When his attempt to save his family inadvertently alters the future, Barry Allen becomes trapped in a reality in which General Zod has returned and there are no Super Heroes to turn to. In order to save the world that he is in and return to the future that he knows, Barry’s only hope is to race for his life. But will making the ultimate sacrifice be enough to reset the universe?

Bed Rest (2022)

A pregnant woman on bed rest begins to wonder if her house is haunted or if it’s all in her head.

The Black Demon (2023)

Oilman Paul Sturges’ idyllic family vacation turns into a nightmare when they encounter a ferocious megalodon shark that will stop at nothing to protect its territory. Stranded and under constant attack, Paul and his family must somehow find a way to get his family back to shore alive before it strikes again in this epic battle between humans and nature.

The Pope’s Exorcist (2023)

Father Gabriele Amorth, Chief Exorcist of the Vatican, investigates a young boy’s terrifying possession and ends up uncovering a centuries-old conspiracy the Vatican has desperately tried to keep hidden.

Hypnotic (2023)

A detective becomes entangled in a mystery involving his missing daughter and a secret government program while investigating a string of reality-bending crimes.

Sisu (2023)

Deep in the wilderness of Lapland, Aatami Korpi is searching for gold but after he stumbles upon Nazi patrol, a breathtaking and gold-hungry chase through the destroyed and mined Lapland wilderness begins.

Guy Ritchie’s The Covenant (2023)

During the war in Afghanistan, a local interpreter risks his own life to carry an injured sergeant across miles of grueling terrain.

Индивидуальный инвестиционный счет (ИИС) – выгодное решение для долгосрочных вложений. У многих крупных банков есть предложения по оформлению ИИС. Мы, расскажем, как это можно сделать в банке Тинькофф. У этой кредитной организации есть значительное преимущество перед другими банками. Можно открыть ИИС в Тинькофф приложении – и не нужно тратить время на походы в офис.

Что такое ИИС в Тинькофф?

ИИС – это счет, который создается для торговли на бирже. То есть с помощью этого инструмента можно приобретать и продавать ценные бумаги (акции, валюту или инвестиционные облигации). Главное отличие ИИС, например, от брокерского счета Тиньнофф – возможность возвращать налоговый вычет. Максимальная сумма, которую можно так получить – 52 000 рублей (при этом на счету должно быть не менее 400 000 рублей). Чтобы налоговый вычет действовал, нельзя закрывать BBC в течение 3 лет.

Другие ограничения счета в Тинькофф и в других банках:

- можно открыть только один ИИС, нельзя иметь несколько активных счетов;

- нельзя снимать деньги до полного закрытия счета;

- при открытии ИИС на него можно внести только российские рубли. ИИС в долларах иметь нельзя, но можно покупать валюту после оформления инвестиционного счета;

- есть лимиты для внесения средств – не больше 1 млн рублей в год.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как пользоваться?

Теоретически управлять деньгами на счету можно самостоятельно или передать это право специалисту. Но в банке Тинькофф нет услуг по доверительному управлению, поэтому определять стратегию действий может только сам клиент. При этом кредитно-финансовая организация позаботилась о том, чтобы людям было проще заниматься управлением деньгами на счете:

- организован бесплатный информационный курс для новичков – «А как инвестировать»;

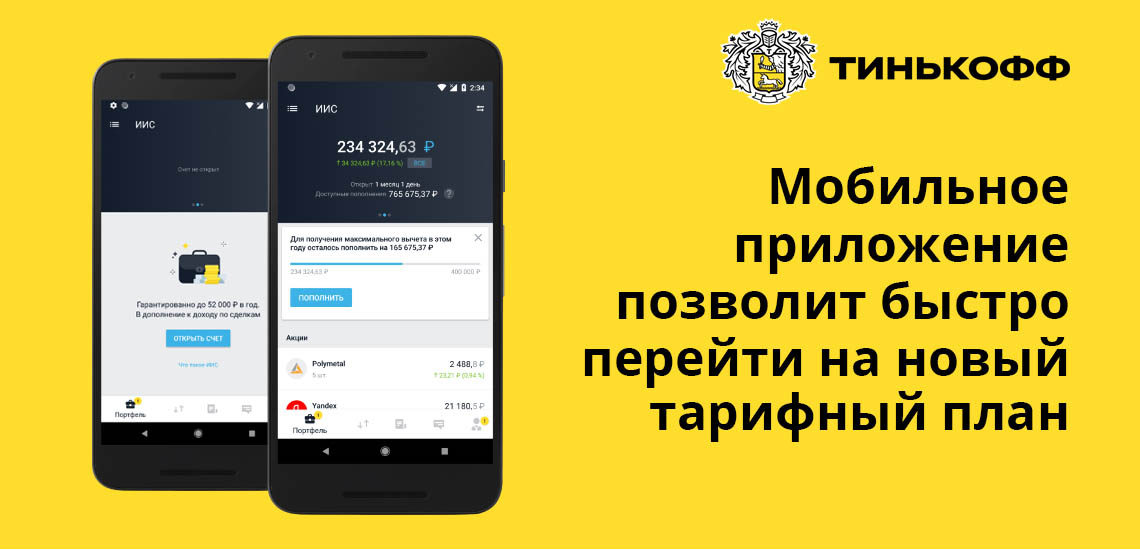

- создано удобное мобильное приложение для управления счетом – «Тинькофф Инвестиции»;

- действует круглосуточная служба поддержки в чате приложения;

- для подбора активов разработан робот-советчик.

Можно получать доход двумя способами:

- не заниматься покупкой и продажей ценных бумаг, а рассчитывать на гарантированную прибыль от налогового вычета;

- вникнуть в суть брокерских сделок и получать дополнительные деньги от их заключения.

Тарифы Тинькофф по ИИС

В банке действует два тарифа – «Инвестор» и «Трейдер».

«Инвестор». Тариф предназначен для клиентов, которые выбрали стратегию с минимальным совершением сделок – с получением прибыли от получения налогового вычета. Чем тариф выгоден в таком случае? У него нет абонентской платы, все текущие операции бесплатны. Комиссия взимается только за совершение сделок – 0,3% за каждое соглашение.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

«Трейдер». Тариф подходит для опытных инвесторов. Комиссия за совершение сделок ниже, чем у «Инвестора» – от 0,025% до 0,05%. Ежемесячная плата есть – 250 рублей. При этом деньги не списываются, если в текущий расчетный период никаких сделок не было.

Тариф «Трейдер» может быть бесплатным, если хранить на счету 2 000 000 рублей. Еще один способ – оформить премиальную карту Тинькофф.

Никаких дополнительных комиссий, кроме указанных, в банке нет.

Еще нет дебетовой карты Тинькофф? Оставьте заявку на оформление прямо тут:

Тарифы можно менять при смене финансовой стратегии. Сделать это можно в мобильном приложении или в личном кабинете на сайте.

Как открыть ИИС в Тинькофф?

Так как банк Тинькофф работает только онлайн, открыть инвестиционный счет можно тоже только дистанционно. Как это сделать?

- Необходимо заполнить анкету на официальном сайте банка. Там нужно указать личные данные и контактные сведения – номер мобильного телефона и адрес электронной почты. Также можно оставить заявку и открыть ИИС в Тинькофф Инвестиции (мобильное приложение).

- Менеджер рассмотрит заявку и свяжется с клиентом. Если есть карта Тинькофф, то оформление будет быстрое. Если нет – значит, нужно сначала оформить карту Tinkoff Black. Без нее нельзя без комиссии вносить деньги на счет.

- Счет открывается в течение пару часов после обработки заявки. Исключение составляет ситуация, когда на бирже выходной или анкета заполнена после семи вечера. В этом случае ИИС открывается на следующий день.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Для того, чтобы создать счет, понадобится только паспорт. В редких случаях банк запрашивает ИНН. Никаких дополнительных справок собирать не нужно.

Нельзя открыть новый счет, если уже есть один действующий. Если хочется создать еще один ИИС, то перед оформлением придется закрыть предыдущий.

Как получить налоговый вычет?

Налоговый вычет может проходить по двум схемам:

- налоговая вернет деньги в конце срока действия договора – вычтет из того дохода, который облагается налогом;

- с дохода от инвестиций не будет списан налог вовсе.

Первый вариант самый популярный у физических лиц.

Мы составили четкий алгоритм действий для того, чтобы вернуть деньги:

- Для начала нужно зарегистрироваться в кабинете на официальном портале налоговой инспекции.

- Затем нужно получить электронную подпись.

- Следующий шаг – сбор документов. Понадобятся справки о доходе (в формате 2-НДФЛ), отсканированные страницы договора с брокером, подтверждающая справка о зачислении средств на ИИС.

- Дальше нужно подготовить налоговую декларацию – заполнить все графы 3-НДФЛ и составить письменное обращение для возврата средств.

- Налоговый инспектор обработает заявку, после чего даст ответ, когда деньги будут зачислены. Если будут выявлены какие-то ошибки при составлении документов, то придется их переделать и совершить всю процедуру вновь.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как закрыть ИИС в Тинькофф и вывести деньги?

Закрыть счет можно в любой момент. Однако нужно учитывать, что при досрочном закрытии – меньше трех лет – придется распрощаться с правом на налоговый вычет.

Как начать процедуру деактивации ИИС?

- можно позвонить в службу поддержки и сообщить о своем желании;

- можно сделать это в личном кабинете на сайте или в приложении «Тинькофф Инвестиции».

Частично снять деньги не получится – только вся сумма после закрытия счета.

Финансы поступят на дебетовую карту Тинькофф. Если были приобретены ценные бумаги, то их нужно будет продать перед закрытием. Деньги поступят на счет в течение 3 рабочих дней. Комиссии за перевод не предусмотрено.

ИИС Тинькофф – отзывы в 2023 году

Самая большая проблема, по мнению владельцев ИИС в Тинькофф банке – частые сбои в работе приложения «Тинькофф Инвестиции». Из-за этих проблем часто не получается вовремя закрыть сделку купли-продажи ценных бумаг на рынке. В службу технической поддержки постоянно поступают жалобы, отчего ответы на них приходят не оперативно.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Однако, пользователи отмечают, что если не писать, а звонить в службу поддержки, то можно получить очень грамотную консультацию и найти выход из ситуации.

Часто задаваемые вопросы

Как перенести ИИС из Сбербанка в Тинькофф?

Перенести счет можно, но это очень сложная процедура. Для начала лучше продать ценные бумаги, а затем закрыть ИИС в Сбербанке и открыть новый в течение месяца в Тинькофф. Если опоздать со сроком – то можно потерять право на налоговый вычет.

Как купить доллары на ИИС Тинькофф?

Согласно условиям обслуживания, завести счет в иностранной валюте нельзя. Но можно купить ее после открытия – не только доллары, но и другую валюту (франки, фунты, юани и др.) Покупку можно сделать в приложении «Тинькофф Инвестиции».

Можно ли выводить дивиденды ИИС Тинькофф?

Пока дивиденды зачисляются на инвестиционный счет, а не на дебетовую карту. Банк сообщает, что планирует изменить настройки, чтобы можно было выводить купоны и дивиденды.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Вам удалось накопить деньги и вы хотите сохранить сбережения, а может быть еще и заработать на них. Самое время узнать подробнее об индивидуальном инвестиционном счете (ИИС) — специальном счете для торговли на бирже, для которого предусмотрен льготный налоговый режим. Как и обычный брокерский счет, ИИС позволяет совершать операции на рынке ценных бумаг: покупать и продавать акции, облигации и валюту.

Со своей стороны, Тинькофф Инвестиции приготовили для тех, кто откроет ИИС, приятный бонус, подробнее о нем — ближе к концу текста. Сейчас же разберемся подробнее, зачем нужен ИИС и какой доход можно получить.

Зачем открывать ИИС?

Главная особенность индивидуального инвестиционного счета — гарантированный доход в виде налогового вычета, что делает ИИС отличным инструментом и для начинающих инвесторов, и для опытных трейдеров.

- С помощью налогового вычета можно получать до 52 000 ₽ в год — если вы платите НДФЛ и пополняете ИИС каждый год на 400 000 ₽ и больше.

- Другой вариант — возможность освободить ваш доход по сделкам с инвестициями от налога в 13%, что выгоднее, когда выбранная вами инвестстратегия приносит больше 52 000 ₽ в год.

Еще один плюс — отложенное налогообложение: налог с прибыльных операций на ИИС рассчитывается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Подробнее о выборе и критериях типа ИИС

Какие есть стратегии дохода?

На ИИС можно заработать двумя способами: получать налоговые вычеты от государства, а также торговать на бирже.

С помощью налогового вычета можно гарантированно получать до 52 000 ₽ в год, если вы платите НДФЛ и пополняете ИИС каждый год на 400 000 ₽ и больше. А если вложить деньги в ценные бумаги, дополнительно к гарантированному вычету можно получить дополнительный доход.

Например, если вы пополнили ИИС на 400 000 ₽ и купили на них облигации федерального займа (ОФЗ) с доходностью 7% годовых, ваш доход с учетом налогового вычета за первый год составит:

(400 000 ₽ × 7%) + 52 000 ₽ = 80 000 ₽ или 20% от вложенного капитала.

Также можно освободить доход по сделкам от налога в 13% — это выгодно, если у вас нет налогооблагаемого дохода или когда ваша инвестиционная стратегия приносит больше 52 000 ₽ в год.

В качестве примера готовых стратегий мы собрали актуальные портфели, которые могут подойти инвесторам с разной чувствительностью к риску:

-Портфель консервативного инвестора;

-Портфель умеренного инвестора;

-Портфель агрессивного инвестора.

Как получить налоговый вычет по ИИС типа А

Самый удобный способ получить налоговый вычет по ИИС — подать декларацию дистанционно через сайт федеральной налоговой службы.

Кратко порядок действий выглядит так:

-

Регистрируемся в личном кабинете на сайте налоговой.

-

Получаем неквалифицированную электронную подпись.

-

Готовим документы: скан договора с брокером, подтверждение зачисления средств на ИИС и справку о доходах и суммах налога физического лица — раньше она называлась 2-НДФЛ. В приложении Тинькофф Инвестиций можно скачать необходимые документы от брокера единым пакетом, нажав одну кнопку.

-

Заполняем декларацию 3-НДФЛ, в ней также заполняем заявление на налоговый вычет по ИИС.

-

Дожидаемся рассмотрения декларации и зачисления денег на счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее направления в ФНС, еще месяц уходит на перечисление денег.

С 2022 года вычет можно будет получить и в упрощенном порядке, то есть без подачи декларации 3-НДФЛ и документов, подтверждающих право на вычет. Брокер или УК сами сообщит в налоговую о факте пополнения ИИС, чтобы налоговая подготовила заявление на инвестиционный вычет. Вам нужно будет подписать заявление на сайте ФНС, а затем ожидать денег — в среднем планируется, что весь процесс займет примерно полтора месяца вместо прежних четырех.

Подробнее об оформлении вычета на сайте Т—Ж

Почему важно открыть ИИС до конца года

Налоговый вычет всегда привязан к календарному году, по которому налоговая считает период для возврата налога и общую сумму пополнений

Если открыть и пополнить ИИС в конце 2021 года, то уже в январе следующего года можно подавать документы на получение вычета.

Кроме того, Тинькофф Инвестиции приготовили для вас крутой бонус — начислим 1% от суммы пополнения ИИС в период с 15 октября по 30 ноября.

Полные условия акции с бонусом за пополнение ИИС (https://acdn.tinkoff.ru/static/documents/promo-its-time-for-iis.pdf).

О чем еще важно знать?

Еще раз коротко перечислим основные особенности ИИС:

-

Открыть ИИС в Тинькофф может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ. Для этого необязательно иметь постоянную регистрацию (прописку), достаточно находиться на территории России не менее 183 дней в году.

-

Пополнить ИИС можно на сумму до 1 000 000 ₽ в год. Налоговый вычет можно оформить с суммы в 400 000 ₽ и не больше, чем на 52 000 ₽ в год.

-

Вычеты типа А и типа Б нельзя совмещать или использовать поочередно. Если вы получили 13% от налоговой с вычетом А, не платить налоги с доходов и выбрать вычет типа Б уже не получится.

-

Одновременно можно иметь только один открытый ИИС. Если вы случайно открыли ИИС у другого брокера, первый ИИС придется закрыть.

-

Чтобы вывести деньги со счета, ИИС придется закрыть. Если закрыть счет раньше, чем через три года — потеряете право на вычеты, а ранее полученные вычеты придется вернуть.

Ограничения по сроку касаются лишь минимальных трех лет, в течение которых нельзя закрывать счет — максимальный срок жизни ИИС не ограничен.

Если не закрывать ИИС после трехлетнего срока, можно продолжать инвестировать и получать выплаты, при этом:

-

продолжать получать ежегодный вычет до 52 000 ₽ с пополнений ИИС;

-

закрыть ИИС в любой момент без потери налогового вычета или обязанности вернуть полученные вычета в налоговую;

-

при выборе вычета типа Б продолжать освобождать от налога доход от торговли ценными бумагами и фьючерсами.

Открыть ИИС в Тинькофф Инвестициях

ИИС Тинькофф (Индивидуальный инвестиционный счет)

Государство стимулирует граждан к инвестированию через возврат налогового вычета, удержанного с официального дохода. Чтобы получить компенсацию россиянам потребуется вкладывать сбережения на индивидуальные инвестиционные счета и проводить операции на фондовых биржах. Что такое ИИС Тинькофф, как он работает, кому открывают такие счета и как получить возврат 13%, разобрался Бробанк.

14.07.20

45495

2

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

ИИС — что это?

Индивидуальный инвестиционный счет — относительно новый вариант вложений в РФ. Он начал действовать с 2015 года. В целом ИИС представляет собой разновидность брокерского счета, по отношению к которому государство устанавливает определенные льготы и ограничения. Такой тип счетов доступен резидентам РФ при достижении 18 лет.

-

ИИС — что это?

-

Как претендовать на возврат вычета

-

Оформление ИИС

-

Выбор управления: личное или через УК

-

Инвестирование через ИИС Тинькофф

-

Типы возврата вычетов

-

Тарифы на ИИС Тинькофф

Без брокерских счетов россияне не имеют права совершать операции на фондовых биржах. Поэтому для заключения сделки с ценными бумагами потребуется ИИС или любой другой брокерский счет.

Отличительная характеристика ИИС — инвестор может вернуть налоговый вычет, в то время как у владельца брокерского счета этой возможности нет. ИИС различаются по типу управления:

- через доверенную управляющую компанию;

- с самостоятельным контролем.

Владельцы ИИС могут вернуть от государства максимум 52 тыс. руб. в год. Для этого достаточно ежегодно инвестировать 400 тыс. руб. При выборе другого способа компенсации инвестор получает право не платить 13% на доходы физлиц от своей инвестиционной деятельности. Но следует помнить, что государство может вернуть только сумму не больше той, которая была уплачена в предшествующем периоде. То есть, если в отчетном году налогов внесено на сумму 35 тысяч рублей, претендовать на 52 тысячи бессмысленно. Больше чем, 35 тысяч налоговая служба не компенсирует.

Инвесторы могут выбрать отложенное налогообложение. В этом случае налог будет взиматься только при закрытии счета, а не ежегодно, как предусмотрено у брокерского счета. Поэтому сумму, которая должна быть направлена на налог может быть использована, например, в повторном обороте по ИИС.

Как претендовать на возврат вычета

Чтобы инвестор смог претендовать на налоговый вычет, он должен вести ИИС не меньше трех лет. За это время счет запрещено закрывать. Например, при оформлении счета 18 мая 2019 года, его понадобится вести минимум до 19 мая 2022 года. В противном случае вернуть 13% от удержанного с заработной платы или добровольно внесенного НДФЛ невозможно.

При этом если налог на доходы не выплачивался ни разу, а счет был закрыт до наступления 19 мая 2022 года, то потребуется внести НДФЛ с учетом пеней и штрафов за просрочку. Такая ситуация возникнет даже если счет будет закрыт 18 мая 2022 года. Владельцу ИИС начислят пеню из расчета 1/300 от ставки Банка России за каждый день использования средств.

Любой россиянин может открыть только один ИИС. Если гражданин хочет поменять обслуживающий банк, брокера или открыть инвестиционный счет в другой кредитной организации, то он обязан закрыть имеющийся ИИС в течение месяца после оформления нового ИИС.

За год инвестор может пополнить ИИС максимум на 1 млн. рублей. Доллары, евро или любую другую инвалюту на счета данного типа вносить нельзя.

Оформление ИИС

ИИС с личным управлением оформляют у брокеров, которые предоставляют такой тип сопровождения — например, в Тинькофф банке или ВТБ. Инвестиционные счета с доверительным управлением открывают у управляющих компаний — например, через Сбербанк Управление Активами или Альфа-Капитал. Чаще всего управляющие компании предлагают готовые инвестиционные стратегии, из которых следует выбрать одну.

Чтобы открыть счета для инвестирования потребуется паспорт и заявка. Некоторые банки или брокеры предлагают оформить ИИС дистанционно. Например, через личный кабинет на официальном сайте, мобильное приложение или с использованием авторизованного профиля на портале Госуслуг.

Как и все другие операции в Тинькофф банке регистрация ИИС происходит дистанционно. Для оформления понадобится:

- Заполнить онлайн-заявку на сайте на основании данных из паспорта.

- Если нет карты, то понадобится заказать дебетовую Тинькофф Блэк. Она нужна для пополнения баланса для проведения операций по ИИС и вывода средств.

- В течение 2-х дней придет уведомление на авторизованный телефон об открытии ИИС.

- Курьер доставит карту и договор на банковское обслуживание.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | До 5% |

| Снятие без % | До 500 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Правила открытия счетов у других брокеров могут отличаться, как и пакет документов. Перед оформлением договора убедитесь, что брокер открывает ИИС, а не брокерские счета другого типа.

Выбор управления: личное или через УК

По ИИС с самостоятельным управлением инвестор все стратегические решения принимает лично. Любые операции и сделки также находятся под ответственностью владельца счета. При этом брокерская компания, где был открыт счет, взимает процент за хранение активов.

Инвестировать через управляющую компанию (УК) может оказаться выгоднее, но новичку непросто выбрать, кому доверить вложения от своего имени. Кроме того, следует учесть несколько нюансов:

- брокер берет ежегодный процент от размещенного капитала в качестве комиссии;

- инвестирование через УК не гарантирует доходность вложений, но даже при понесенном убытке управляющей компании придется платить за управление.

О том, как работает УК, например Сбербанк Управление Активами ознакомьтесь на портале Бробанк.

Инвестирование через ИИС Тинькофф

ИИС у россиян может быть только один, а вот количество брокерских счетов законом не ограничено. Также разрешено открывать несколько видов счетов для инвестирования. Но превратить уже открытый брокерский счет в ИИС невозможно. Это разные типы счетов, поэтому, когда хочется получить субсидию от государства в виде возврата налогового вычета надо изначально открывать инвестиционный счет.

Все счета типа ИИС бессрочные. Они могут действовать и неделю и 10 лет. Но для того чтобы, получить компенсацию 13% от НДФЛ счет должен работать минимум 3 календарных года. Когда они истекут, счет продолжит существовать, банк его не закроет без распоряжения владельца. Но если вывести деньги до истечения трех лет, то счет автоматически закроется, а право на вычет будет утрачено.

ИИС, в отличие от вкладов физических лиц, не застрахованы. Но в случае ликвидации брокера владелец может перевести свои активы на счет у другого брокера. Также не пропадут все ценные бумаги, которые находятся в собственности инвестора.

Тинькофф банк не взимает плату за открытие и ведение ИИС. В каталоге на сайте или в личном кабинете клиент может начать инвестирование с минимальной суммы. Самый дешевый лот акции может стоить от 700 рублей, а облигаций от 1000 рублей. Когда сделок нет, то и ведение счета бесплатное.

Через ИИС Тинькофф клиента могут совершать куплю-продажу:

- евро или доллары;

- акций и облигаций компаний РФ;

- еврооблигаций российских предприятий;

- акций зарубежных компаний.

Пополнять счет можно только в рублях РФ, поэтому при покупке акции в инвалюте потребуется провести конвертацию рублей в необходимую валюту. Ограничение оборотов за год — 1 млн. рублей. Лимит обновляется 1 января следующего года. Если обороты превышают сумму, то можно открыть дополнительный брокерский счет и проводить операции через него.

Сделки купли-продажи происходят только в часы работы биржи. График зависит от государственных праздников и часового пояса. Если неудобно отслеживать рабочее время вручную, можно установить СМС-оповещение о начале торгов.

Типы возврата вычетов

При инвестировании через ИИС можно претендовать на компенсацию налогового вычета по двум разным типам:

| Тип А | Тип Б |

| Допускает вернуть до 52 тысяч рублей вычетов, уплаченных инвестором в предыдущем году. | Этот тип позволяет инвестору не платить НДФЛ с дохода, который приносит ИИС. |

| Чтобы оформлять компенсацию ежегодно важно пополнять ИИС в течение предшествующего года. | При этом налог с дивидендов уплачивается все равно, даже если выбран такой тип компенсации вычета. |

| Деньги, которые возвращает налоговая можно направить на какие угодно цели — добавить к ИИС или потратить на личные нужды. | Чтобы получить вычет на доход понадобится взять справку в налоговой, где указано, что ренее вычет не был использован по данному ИИС ни разу. В этом случае брокер не будет взимать НДФЛ с операций, по которым получена прибыль. |

Совместить типы по одному ИИС нельзя. Если хотя бы один раз к счету был применен тип А, то воспользоваться типом Б невозможно. В этом случае клиенту потребуется закрыть текущий ИИС и открыть новый.

Для выбора типа А или Б обращают внимание на:

- сумму средств на счете;

- доходности активов;

- размера НДФЛ, который сформировался по ИИС в предыдущем году.

Не обязательно выбирать тип вычета сразу при открытии счета. Определиться можно и спустя 2-3 года, когда легче посчитать выгоду. Но следует знать, что оформить возврат 13% по типу А можно максимум в течение 3-х календарных лет. В противном случае право на компенсацию сгорает.

Тарифы на ИИС Тинькофф

Для ИИС Тинькофф чаще всего используют один из двух типов тарифных планов:

| Описание | Инвестор | Трейдер |

| Обслуживание счета в месяц | Если сделок нет — бесплатно, в других случаях — 99 рублей | Бесплатно для 4-х категорий: владельцев премиальных карт; при балансе на ИИС от 2 млн. руб.; если оборот за предыдущий месяц больше 5 млн. руб.; не было никаких оборотов. В остальных случаях 290 рублей. |

| Комиссия за сделки | 0,3% | 0,05%, но применяется пониженный тариф, если оборот по сделкам в течение одного дня торгов превысил 200 тыс. руб. |

| Пополнение счета и вывод средств | Бесплатно | Бесплатно |

| Открытие и закрытие ИИС | Без комиссии | Без комиссии |

| Биржевая комиссия | Не взимается | Не взимается |

Новые ИИС автоматически привязаны к тарифу «Инвестор». Этот план подходит тем клиентам, обороты которых не будут превышать 77000 рублей РФ. План «Трейдер» более выгоден для тех, у кого:

- оборот больше 77 тыс. руб.;

- на счете больше 2 млн. руб.;

- оформлена премиальная карта Тинькофф банка.

Поменять тариф можно в личном кабинете или в мобильном приложении банка Тинькофф. Переход на новый план надо подтвердить кодом из СМС. Тариф начнет действовать через несколько минут после подтверждения. Поменять план можно в любой день месяца, но с текущей даты начнется отчет нового расчетного периода.

Тем, кто никогда не занимался инвестированием, сервис Тинькофф Инвестиции предлагает помощь робота. Он поможет оставить стратегический план и сформировать первый портфель. Владельцам Премиум уровня банк предоставляет персонального аналитика, который дает индивидуальные рекомендации.

Комиссия за сделки может показаться высокой, но Тинькофф Инвестиции более выгодны для начинающих и неопытных трейдеров. Они смогут экономить на количестве операций, ведении счета и биржевой комиссии.

Когда инвестор приобретает опыт и уже легко ориентируется на фондовых рынках, то ему может оказаться выгоднее большую часть сделок проводить по брокерскому счету. А ИИС использовать только в том объеме, в котором государство возвращает вычет.