Как МНС упростил жизнь индивидуальным предпринимателям

Фото: freepik

В материале «МНС упростил жизнь индивидуальным предпринимателям» мы писали, что Инструкция о порядке ведения учета доходов и расходов, утвержденная постановлением МНС от 30.01.2019 № 5 (далее – Инструкция) и вступившая в силу с 5 апреля 2019 г., не только определяет порядок ведения учета доходов и расходов индивидуальными предпринимателями и «приравненными к ним лицами», но и существенно упрощает его по сравнению с ранее действовавшим.

Давайте посмотрим, насколько мнение работников налоговых органов об упрощении указанного порядка соответствует действительности.

Общие положения

Инструкция определяет порядок ведения учета доходов и расходов (далее – учет) индивидуальными предпринимателями (ИП), нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро, адвокатами, осуществляющими адвокатскую деятельность индивидуально (далее – плательщики). При этом ее действие распространяется на плательщиков:

– применяющих упрощенную систему налогообложения (УСН), в случаях, установленных подп. 1.2.1 п. 1 ст. 326 и (или) п. 5 ст. 333 Налогового кодекса (далее – НК), т.е. на плательщиков подоходного налога и на тех ИП, которые имеют право вести учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее – книга учета при УСН), но вместо учета в этой книге решили с начала налогового периода вести учет доходов и расходов на общих основаниях;

– единого налога с индивидуальных предпринимателей и иных физических лиц (далее – единый налог).

Таким образом, Инструкция объединила порядок ведения учета для ИП – плательщиков подоходного и единого налога. При этом установлен общий перечень форм книг учета и учетных документов, обязанность по заполнению которых будет зависеть от вида налогов, плательщиком которых является ИП. В частности, книгу учета сумм налога на добавленную стоимость (далее – книга учета НДС) должен будет заполнять любой плательщик, независимо от применяемого режима налогообложения, при ввозе товаров и уплате «ввозного» НДС.

Кроме того, установлено, что действие отдельных пунктов Инструкции распространяется в т.ч. и на плательщиков, применяющих УСН и ведущих учет в книге учета при УСН. Это правило касается только норм, в которых приведены определения некоторых терминов (документ, подтверждающий совершение хозяйственной операции, имущество, курсовые разницы, обязательство, учетный документ, хозяйственная операция), а также устанавливающих единые подходы в отношении первичных учетных документов.

Подтверждающие документы

Говоря о таких единых подходах, отметим следующее. Инструкцией определено, что учет должен основываться на документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением. Документом, подтверждающим факт совершения плательщиком хозяйственной операции, является первичный учетный документ либо иной документ, подтверждающий ее совершение. При этом в п. 6 Инструкции перечислены обязательные сведения, которые такие документы должны содержать.

В п. 7 Инструкции приведен перечень документов, подтверждающих совершение хозяйственных операций, в который, естественно включены и первичные учетные документы. При этом установлено, что принимаемый к учету документ, подтверждающий совершение хозяйственной операции, должен составляться при ее совершении, а если это не представляется возможным – непосредственно после ее совершения. Причем он может быть составлен плательщиком и единолично, но только в случаях и порядке, установленных постановлением Минфина от 12.02.2018 № 13.

В Инструкции закреплено, что любое движение товарно-материальных ценностей должно оформляться плательщиками товарно-транспортной накладной и (или) товарной накладной. Однако у плательщиков есть и право самостоятельно утверждать для применения формы первичных учетных документов при отсутствии форм таких документов в указанном перечне.

Кроме того, установлено, что при приобретении товаров (работ, услуг) за пределами Беларуси первичными учетными документами признаются документы, выписанные поставщиком товаров (работ, услуг).

Книги учета

На основании документов, подтверждающих совершение хозяйственных операций, информация должна отражаться плательщиком в перечисленных в Инструкции документах. Отметим, что по сравнению с аналогичным перечнем, приведенным в ранее действовавшей Инструкции о порядке ведения учета доходов и расходов индивидуальными предпринимателями (нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро, адвокатами, осуществляющими адвокатскую деятельность индивидуально), утв. постановлением МНС от 24.12.2014 № 42, из него исключена только форма платежной ведомости.

Все остальные формы книг в Инструкции остались. Более того, нам удалось обнаружить незначительные изменения только в формах книги суммового учета товаров (стоимость товаров нужно указывать не по первоначальной, а по фактической стоимости), карточки лицевого счета (указывается только итоговая сумма начислений за месяц без разбивки по видам доходов) и книги учета доходов и расходов (из нее исключена строка «Итого за месяц», т.е нужно указывать только итоговые данные за квартал и данные нарастающим итогом с начала года).

Существенным изменением для ИП – плательщиков единого налога можно считать лишь исключение из формы книги учета валовой выручки раздела II, в котором раньше велся учет товаров, ввозимых на территорию Беларуси из государств – членов ЕАЭС. Теперь в этой книге должна отражаться только валовая выручка от реализации товаров (работ, услуг). Что касается информации (о дате получения (ввоза) товаров, стоимости ввезенных объектов без НДС, ставке «ввозного» НДС и суммы «ввозного» НДС, подлежащей уплате) в отношении ввозимых к нам из ЕАЭС товаров, в т.ч. сырья и материалов, основных средств и иного имущества, то теперь ИП – плательщики единого налога должны отражать ее в книге учета НДС.

Таким образом, можно сказать, что существующий порядок учета основных средств и нематериальных активов, отдельных предметов в составе оборотных средств, сырья, материалов, готовой продукции и товаров, в т.ч. учет поступления и реализации товаров в суммовом выражении, а также порядок учета сумм НДС, в основном сохранен, хотя в нем можно обнаружить и определенные уточнения. Например, при определении первоначальной стоимости основных средств в нее теперь следует включать проценты по любым кредитам и займам (ранее проценты по просроченным кредитам и займам в нее не входили).

Особенности ведения учета

В Инструкции установлено, что книгу учета доходов и расходов должны вести все плательщики, за исключением плательщиков единого налога и плательщиков, ведущих учет в книге учета при УСН. В свою очередь, книгу учета НДС обязаны вести все плательщики НДС.

Плательщики единого налога и плательщики, ведущие учет в книге учета при УСН, не ведут книги учета основных средств, нематериальных активов, отдельных предметов в составе оборотных средств, сырья и материалов, товаров (готовой продукции), суммового учета товаров. Иные плательщики решают вопрос, вести ли им учет в перечисленных книгах, самостоятельно, исходя из специфики осуществляемой деятельности.

Как и ранее, в формы учетных документов, установленных Инструкцией, при необходимости детализации учета плательщики могут вводить дополнительные графы.

Вместо форм книг учета основных средств, нематериальных активов, отдельных предметов в составе оборотных средств, сырья и материалов и книги учета товаров (готовой продукции), установленных Инструкцией, плательщики вправе самостоятельно разработать формы таких учетных документов, предусмотрев в них показатели, необходимые для исчисления налоговой базы, и (или) показатели, отражающие учет имущества и его реализацию в количественном и стоимостном выражении по каждому виду товаров (работ, услуг), имущественных прав, а также иные показатели, связанные со спецификой осуществляемой ими деятельности.

Более того, Инструкция разрешает ведение плательщиками одного общего учетного документа с осуществлением записей об основных средствах, нематериальных активах, отдельных предметах в составе оборотных средств, сырье и материалах, товарах (готовой продукции), суммовом учете товаров, учете сумм НДС в отдельных разделах этого документа в соответствии с особенностями предпринимательской деятельности.

Однако если законодательством предусмотрено ведение раздельного учета доходов и расходов, то такой учет должен вестись в отдельных учетных документах.

Плательщики, определяющие расходы в порядке, установленном п. 36 ст. 205 НК (в размере 20% общей суммы подлежащих налогообложению доходов), а также плательщики, применяющие УСН и ведущие учет в порядке, определенном Инструкцией, вправе не вести учет основных средств, нематериальных активов, отдельных предметов в составе оборотных средств, сырья и материалов, товаров (готовой продукции).

С «технической» точки зрения порядок ведения учета плательщиками не изменился: записи в учетных документах нужно осуществлять в хронологическом порядке не позднее дня, следующего за днем составления подтверждающего документа, показатели следует отражать в белорусских рублях с точностью 2 знака после запятой и т.д.

Учетные документы можно вести как на бумажных носителях, так и в электронном виде, но в последнем случае по окончании налогового периода их все равно нужно переносить на бумажные носители. На бумажном носителе учетные документы ведутся до полного их использования, после чего плательщики заполняют новые учетные документы на бумажном носителе или в электронном виде.

Как и прежде, в учетные документы разрешается вносить исправления путем зачеркивания неправильных и внесения правильных записей. При этом исправления должны быть обоснованы, содержать дату исправления, фамилию (фамилии), инициалы, подпись лица (лиц), которые их внесли, и не должны препятствовать прочтению первоначальной записи.

Опубликовано постановление МНС от 25.03.2022 N 12 «Об изменении постановления Министерства по налогам и сборам Республики Беларусь от 30 января 2019 г. N 5» (далее — Постановление N 12). Этим документом скорректирована Инструкция о порядке ведения учета доходов и расходов (далее — Инструкция N 5), которая применяется ИП и нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро.

Отметим, новшеств немало. Обозначим некоторые из них.

1. С 01.01.2022 для всех налоговых агентов, в том числе ИП, выплачивающих доходы физическим лицам, введена обязанность ежеквартально представлять налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц (ст. 216-1 НК). Поэтому в целях ведения ИП учета выплаченных доходов и перечисленных в бюджет сумм подоходного налога введена новая книга — Книга учета обязательств налоговым агентом и определен порядок ее заполнения (приложение 12 к Инструкции N 5, глава 10 Инструкции N 5).

Эта книга заполняется ИП, привлекающими физических лиц на основании трудовых и (или) гражданско-правовых договоров (п. 99 Инструкции N 5). Она включает прежнюю карточку лицевого счета (часть I) и новую часть II. Части I и II книги открываются ежегодно по каждому физическому лицу, привлеченному на основании вышеуказанных договоров (п. 100, 102 Инструкции N 5).

В части I книги отражаются сведения, необходимые для определения налоговой базы по подоходному налогу: суммы доходов, начисленных в пользу физлица (графа 2) и освобождаемых от подоходного налога (графа 3), налоговых вычетов (графы 4 — 7). Кроме того, отражаются суммы удержанного подоходного налога, других удержаний, осуществляемых в соответствии с законодательством, и суммы к выплате за месяц. При этом сумма по графе 2 по строке «Итого за отчетный квартал» части I книги отражается в разделе III части I налоговой декларации налогового агента (п. 100 Инструкции N 5).

В части II книги отражаются сведения о выплаченных доходах и суммах подоходного налога, подлежащих перечислению в бюджет. При этом суммы по графе 5 по строке «Итого за месяц» и по строке «Итого за отчетный квартал» части II книги отражаются в разделе I части I налоговой декларации налогового агента (п. 102 Инструкции N 5). Часть II книги вправе не заполнять ИП, осуществляющие начисление доходов и их выплату в одном и том же календарном месяце (п. 103 Инструкции N 5).

Отметим, что в налоговой декларации налогового агента по подоходному налогу за I квартал 2022 г., которую следует представить не позднее 20.04.2022, ИП — налоговому агенту необходимо отразить суммы подоходного налога, подлежащие перечислению в бюджет в течение первого, второго и третьего месяцев этого квартала. Поэтому полагаем целесообразным учесть данные изменения и обеспечить отражение необходимой информации в новой книге начиная с 01.01.2022.

2. Установлен порядок определения стоимости объектов основных средств, используемых в период применения особого режима налогообложения, не предусматривающего начисление амортизации основных средств (например, УСН), при переходе на общий порядок налогообложения (на уплату подоходного налога). А именно первоначальная стоимость основных средств формируется в общем порядке и корректируется на сумму амортизации за весь период использования объекта в предпринимательской деятельности при применении особого режима налогообложения. Расчет суммы амортизации для определения остаточной (недоамортизированной) стоимости на момент перехода на общий порядок налогообложения производится с учетом норм Инструкции N 37/18/6 (ч. 3, 4 п. 26 Инструкции N 5).

3. Предусмотрена вариантность учета ИП процентов по кредитам и займам, полученным на приобретение, сооружение и изготовление основных средств, уплаченных после принятия к учету основных средств. Они либо включаются в конце отчетного года в первоначальную (переоцененную) стоимость основных средств, либо отражаются в графе 9 книги учета доходов и расходов и учитываются в составе расходов исходя из применяемого ИП принципа учета доходов от реализации (ч. 3 п. 21 Инструкции N 5).

4. Определено, что в учетных документах ИП стоимость за единицу товара (сырья, материалов), приобретенного за иностранную валюту, пересчитанная в белорусские рубли по официальному курсу на дату совершения хозяйственной операции, должна отражаться с точностью четыре знака после запятой (ч. 3 п. 15 Инструкции N 5).

5. В настоящее время субъекты хозяйствования вместо бумажных ТТН (ТН) должны использовать электронные накладные при обороте:

— товаров, маркированных незащищенными средствами идентификации (п. 3 Положения о маркировке товаров средствами идентификации N 243);

— товаров, подлежащих прослеживаемости (п. 14 Положения о функционировании системы прослеживаемости товаров N 496).

Поэтому в отношении ИП также закреплена обязанность при осуществлении операций, связанных с оборотом таких товаров, использовать ТТН и (или) ТН, создаваемые в виде электронных документов (п. 10-1 Инструкции N 5).

Постановление N 12 вступает в силу 13.04.2022.

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Постановлением МНС от 30.01.2019 N 5 утверждены Инструкция о порядке ведения учета доходов и расходов (далее — Инструкция N 5) и формы учетных документов для ИП. Указанные документы применяются с 05.04.2019.

Инструкция N 5 определяет порядок ведения учета доходов и расходов для ИП (преамбула Постановления N 5, п. 1, ч. 2 п. 2 Инструкции N 5):

— уплачивающих подоходный налог с физлиц (п. 38 ст. 205 НК);

— уплачивающих единый налог (абз. 2 п. 4 ст. 336 НК);

— применяющих УСН и ведущих учет в Книге при УСН — в отношении доходов, облагаемых подоходным налогом, и в случае, если они решили вести учет доходов и расходов на общих основаниях (подп. 1.2.1 ст. 326, п. 5 ст. 333 НК).

Кроме того, ИП на УСН с ведением учета в Книге при УСН должны руководствоваться Инструкцией N 5 при составлении первичных учетных документов и оформлении письменных решений по принципам и методам учета (п. 1, ч. 1 п. 2 Инструкции N 5).

Инструкцией N 5 установлен перечень новых форм учетных документов (приложения 2 — 11), которые нужно вести ИП в зависимости от уплачиваемого ими налога. Как и ранее, учетные документы можно вести и на бумажных носителях, и в электронном виде (ч. 2, 5 п. 13, ч. 1 п. 16 Инструкции N 5).

Рассмотрим основные изменения, произошедшие в формах книг и порядке ведения учета.

Прежде ИП, уплачивающие единый налог, вели учет выручки в целях налогообложения в разделе I книги учета валовой выручки от реализации товаров (работ, услуг), учета товаров, ввозимых на территорию Республики Беларусь из государств — членов ЕАЭС. С 05.04.2019 ИП — «единщики» обязаны учитывать выручку в отдельной книге учета валовой выручки от реализации товаров (работ, услуг) (п. 17 Инструкции N 5). По сравнению с предыдущей редакцией наименования граф в новой книге не претерпели изменений.

В книге суммового учета товаров изменены наименования некоторых граф. Это вызвано тем, что теперь в книге следует учитывать товары, предназначенные для розничной и (или) оптовой торговли (п. 68, 69 Инструкции N 5). Ранее указанная книга предназначалась только для учета товаров в розничной торговле (п. 44-1 Инструкции N 42).

Не изменились, по сравнению с ранее действующими книгами, формы книг учета:

— основных средств (приложение 3);

— нематериальных активов (приложение 4);

— отдельных предметов в составе оборотных средств (приложение 5);

— сырья и материалов (приложение 6);

— товаров (готовой продукции) (приложение 7).

Вместе с тем ИП предоставлено право не использовать вышеперечисленные книги. Взамен им нужно разработать собственные формы, предусмотрев в них необходимые показатели для ведения учета и исчисления налоговой базы (ч. 6 п. 13 Инструкции N 5).

Отметим, что в настоящее время ИП дана возможность ведения одного общего учетного документа. В таком случае в его отдельных разделах в соответствии с особенностями деятельности осуществляются учет ОС, НМА, отдельных предметов в составе оборотных средств, сырья и материалов, товаров (готовой продукции), НДС, суммовой учет товаров (ч. 8 п. 13 Инструкции N 5). Ранее такая возможность не предусматривалась.

Внесены изменения в наименования отдельных граф книги учета доходов и расходов. Это вызвано тем, что в 2019 г. ИП — «подоходникам» предоставлено право выбора принципа учета доходов от реализации (по оплате или по отгрузке) (подп. 3.1 ст. 205 НК, ч. 2 п. 88 Инструкции N 5).

Обращаем внимание, что теперь при выплате доходов физлицам наличными деньгами ИП вправе составить платежную ведомость в произвольной форме. При этом она должна содержать обязательные реквизиты для первичных учетных документов (п. 6, ч. 3 п. 90 Инструкции N 5).

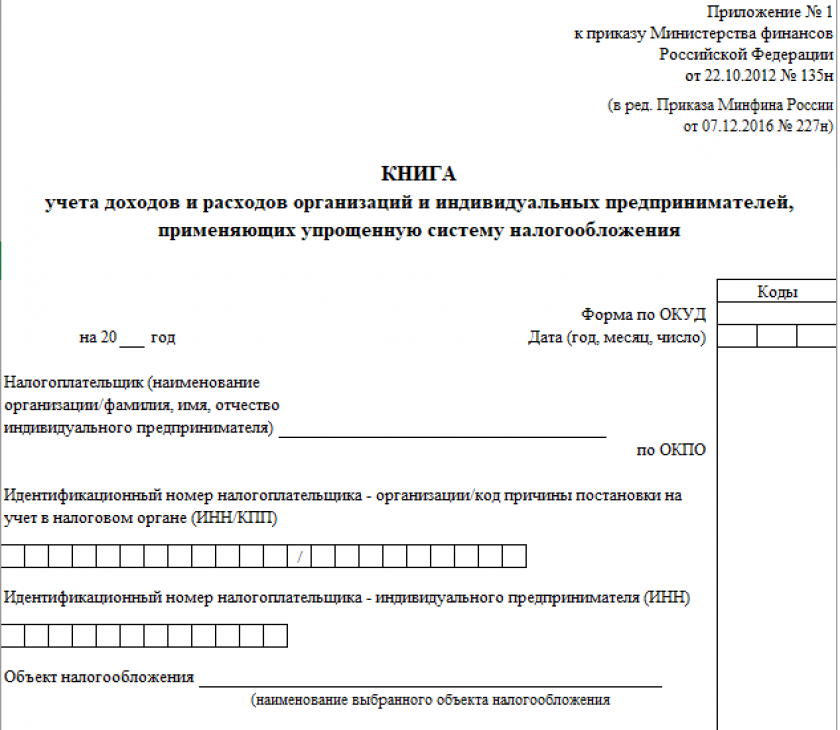

Ведение книги доходов и расходов при УСН: правила и ответственность

В соответствии со ст. 346.24 НК РФ все налогоплательщики, избравшие УСНО, должны вести учет полученных доходов и понесенных затрат с целью определения объекта обложения налогом. Для этой цели ежегодно заводится налоговый регистр: книга доходов и расходов.

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Если нарушение порядка ведения налогового учета не привело к занижению налога, штраф для налогоплательщика составит от 10 000 до 30 000 рублей (пп. 2 и 3 ст. 120 НК РФ). Непредставление книги по требованию проверяющих обернется штрафом в размере 200 руб. (ст. 126 НК РФ) плюс 300–500 руб. (ст. 15.6 КоАП) в виде административного взыскания на руководителя юридического лица.

Подробнее об ответственности за совершенные налоговые правонарушения читайте в статье «Ответственность за налоговые правонарушения: основания и размер санкций».

Как вести книгу доходов и расходов ИП

Порядок ведения книги доходов и расходов для индивидуальных предпринимателей ничем не отличается от общих правил.

Предприниматели не указывают в графе 4 раздела I книги доходы, которые облагаются НДФЛ. Об этом прямо говорится в п. 2.4 Порядка, утвержденного приказом № 135н.

В разделе IV ИП на УСН 6% без наемных работников отражают перечисленные ими за себя страховые взносы. Те, кто производит выплаты другим физическим лицам, в этой графе отражают как взносы, перечисленные за себя в фиксированном размере, так и аналогичные платежи, уплаченные за сотрудников.

Как вести книгу учета доходов и расходов в электронном формате

На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде. При его загрузке открывается электронный документ в виде форматированного приложения к приказу № 135н.

В связи с тем, что порядок ведения книги в электронном и бумажном форматах одинаков, особых сложностей с ее оформлением на компьютере возникнуть не должно. В случае если ошибка, допущенная при регистрировании операции, была обнаружена до вывода книги на бумажный носитель, ее легко исправить. Если же ошибка была обнаружена, когда регистр был распечатан, исправление производится на основании п. 1.6 Порядка (заверяется подписью руководителя и печатью (при ее наличии) с проставлением даты внесения корректировки).

Регистр, который в течение года велся в электронном формате, должен быть распечатан по завершении налогового периода. Листы его нумеруются, сшиваются и скрепляются подписью руководителя — юридического лица или ИП и печатью (при ее наличии).

Отправка книги в ИФНС в электронном формате с цифровой подписью указанным Порядком не предусмотрена.

Можно ли в течение года изменить способ ведения КУДиР (с электронной на бумажную или наоборот)? На этот вопрос ответил Минфин РФ. Получите пробный онлайн доступ к К+ бесплатно и переходите к разъяснениям чиновников.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

Подробный комментарий по заполнению книги учета доходов и расходов, включая образцы заполнения, привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к рекомендациям.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249–250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2018 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы».

Скачать актуальный в 2022-2023 годах бланк книги расходов и доходов можно бесплатно, кликнув по картинке ниже:

Бланк книги доходов и расходов при УСН

Скачать

Если вы используете объект налогообложения «доходы», то образец КУДиР за 2022 год смотрите в КонсультантПлюс. Если у вас «доходы минус расходы», то образец за 2022 год — по этой ссылке. Это бесплатно.

А если вам требуется прежний вариант регистра (за 2013-2017 годы), то это он:

Скачать бланк

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН».

Книга учета доходов и расходов: пример заполнения в особых ситуациях

Пример заполнения книги учета доходов и расходов поможет избежать ошибок в ее оформлении. Это особенно актуально в ситуациях, когда возникает какая-либо нестандартная операция.

Пример:

Налогоплательщик на УСН перечислил предоплату поставщику, но тот не отгрузил ему товар, и в конце концов вернул предоплату. В этой ситуации запись в графе 5 не может быть сделана при перечислении аванса, поскольку такой вид расходов не указан в ст. 346.16 НК РФ. А значит, возвращенный аванс не показывается и в графе 4 «Доходы». Об этом говорится и в письме Минфина России от 12.12.2008 № 03-11-04/2/195.

Если налогоплательщик получает предоплату, эта сумма отражается в доходах, поскольку упрощенцы обязаны применять кассовый метод. А вот при возврате аванса необходимо сторнировать запись, сделанную ранее на сумму возвращенного покупателю аванса.

Образец заполнения книги доходов и расходов за 2019-2020 годы можно найти на нашем сайте.

Скачать бланк

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН».

Книга учета доходов и расходов: пример заполнения в особых ситуациях

Пример заполнения книги учета доходов и расходов поможет избежать ошибок в ее оформлении. Это особенно актуально в ситуациях, когда возникает какая-либо нестандартная операция.

Пример:

Налогоплательщик на УСН перечислил предоплату поставщику, но тот не отгрузил ему товар, и в конце концов вернул предоплату. В этой ситуации запись в графе 5 не может быть сделана при перечислении аванса, поскольку такой вид расходов не указан в ст. 346.16 НК РФ. А значит, возвращенный аванс не показывается и в графе 4 «Доходы». Об этом говорится и в письме Минфина России от 12.12.2008 № 03-11-04/2/195.

Если налогоплательщик получает предоплату, эта сумма отражается в доходах, поскольку упрощенцы обязаны применять кассовый метод. А вот при возврате аванса необходимо сторнировать запись, сделанную ранее на сумму возвращенного покупателю аванса.

Образец заполнения книги доходов и расходов за 2019-2020 годы можно найти на нашем сайте.

А это образец заполнения книги доходов и расходов за периоды до 2018 года:

Скачать образец

Итоги

Не пренебрегайте заполнением книги доходов и расходов, ведь заполнить этот регистр несложно, а последствия его отсутствия могут быть достаточно ощутимы. Скачайте бланки и образцы из нашей статьи и проверяйте себя при заполнении.

Книга учёта доходов и расходов — это документ, который поможет подтвердить поступления и траты денег в течение года, если у ФНС появятся к вам вопросы при проверке.

Обычно КУДиР нужна налоговой при камеральных проверках, когда инспектор запрашивает у банков информацию о движении денег по вашему расчётному счёту. Если она не соответствует декларации, налоговая отправит вам требование предоставить пояснение.

Вести КУДиР обязаны все предприниматели и организации на УСН, а также предприниматели на ОСНО, ПСН и ЕСХН. Сдавать же книгу нужно только после запроса налоговой. Тем, кто не сделает этого в течение 10 дней, придётся заплатить штраф.

В статье мы подробно расскажем, как вести КУДиР и заполнять её вручную.

Зарегистрируйтесь в Эльбе, чтобы формировать КУДиР автоматически — первые 30 дней в сервисе будут бесплатными.

Как вести и распечатывать готовую КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке. Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода. А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённую и проверенную КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Порядок работы с КУДиР устанавливает Приказ Минфина России от 22.10.2012 № 135н, но в нём и в других документах не сказано, как правильно распечатывать книгу и нумеровать её страницы. Поэтому обычно предприниматели обращаются к общепринятому порядку: применяют одностороннюю печать и начинают нумерацию с титульного листа, оставляя его без номера.

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые.

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

Бланк книги учёта доходов и расходов

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Из каких разделов состоит КУДиР

КУДиР состоит из титульного листа и пяти разделов:

- Раздел I — для учёта доходов и расходов.

- Раздел II — для расчёта расходов на основные средства и нематериальные активы.

- Раздел III — для расчёта убытков за прошлые периоды, которые уменьшают налоговую базу.

- Раздел IV — для учёта расходов, уменьшающих налог.

- Раздел V — для расчёта суммы торгового сбора, уменьшающего налог.

Какие разделы вам предстоит заполнять, зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». Рассмотрим подробнее различия.

Как заполнить КУДиР на УСН «Доходы»

На упрощённой системе с объектом «Доходы» нужно заполнять разделы I, IV и V.

Раздел I. Доходы и расходы

В эту часть заносите все хозяйственные операции по порядку с указанием даты и номера первичного документа: платёжного поручения, товарного чека, акта, накладной и других. Также пропишите содержание операций, а в графе 4 укажите сумму дохода.

Графа 5 обычно не заполняется. Но если вы получали субсидию на поддержку малого и среднего бизнеса, укажите расходы, которые оплатили этими деньгами.

Отобразить субсидию в доходах тоже нужно, но не в тот же момент, как получили. Потратили часть субсидиии — добавили эту сумму сразу в доходы и расходы. Потратили ещё часть — снова внесли записи. И так делайте до тех пор, пока не потратите субсидию полностью.

Пример заполнения раздела I (отображение субсидий)

Записывайте полученные доходы только тогда, когда деньги от покупателя поступили в кассу или на расчётный счёт. Предоплата тоже считается доходом, поэтому её также заносите в графу 4. Даже возвращённую покупателю предоплату нужно указывать в этом столбце, только со знаком минус. Учитывать возврат в расходах и вносить его в графу 5 не надо, потому что он уменьшает налогооблагаемые доходы.

Пример заполнения раздела I (возврат предоплаты)

Раздел IV. Расходы, уменьшающие налог

В этот раздел нужно вносить те суммы, на которые потом уменьшится ваш налог: страховые взносы за сотрудников, взносы по договорам добровольного личного страхования и больничные пособия за первые три дня нетрудоспособности, оплаченные организацией. ИП должны указать ещё и страховые взносы за себя.

Записывайте расходы по мере уплаты, а в конце каждого каждого квартала подводите итог в графе 10, чтобы сравнить вычет с лимитом и посчитать налог.

Раздел V. Торговый сбор, уменьшающий налог

В этот раздел добавляйте суммы торгового сбора за каждый квартал. Заполнять его должны все налогоплательщики на УСН «Доходы», а не только те, кто обязан платить торговый сбор.

Если в вашем регионе нет торгового сбора, укажите отчётный год, а в показателях поставьте прочерки, чтобы налоговый инспектор не решил, что вы забыли заполнить раздел.

Если в вашем регионе есть торговый сбор, укажите порядковый номер операции, дату и номер первичного документа, период за который внесли платёж, и сумму.

Пример заполнения раздела V. Сумма торгового сбора

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как заполнить КУДиР на УСН «Доходы минус расходы»

На упрощённой системе с объектом «Доходы минус расходы» нужно заполнять разделы I–III, а также справку к разделу I на основе итоговой суммы доходов и расходов.

Раздел I. Доходы и расходы

В этот раздел, как и на УСН «Доходы», нужно заносить все хозяйственные операции в хронологическом порядке с указанием даты и номера первичного документа.

В графе 4 показывайте доходы, а в графе 5 — расходы. Не забывайте, что вносить нужно только те операции, которые учитываются при расчёте налога.

При учёте важно понимать, в какой момент денежные траты становятся расходами. Например, если вы приобретали товары для перепродажи, расходы в КУДиР можно заносить только в тот день, когда выполнены все три условия:

- вы получили товар от поставщика;

- вы оплатили этот товар;

- вы отгрузили товар покупателю.

А расходы на зарплату сотрудников можно учитывать после того, как работник получил деньги на руки или на карту.

Подробнее о порядке определения доходов и расходов написано в статье 346.17 Налогового кодекса.

Раздел II. Расходы на основные средства и нематериальные активы

В эту часть вносите данные по основным средствам, которые уже введены в эксплуатацию. Затраты распределяйте равномерно по кварталам, оставшимся до конца календарного года.

Например, если вы купили офисную технику на 200 тысяч рублей в феврале, то распределите эту сумму по 50 тысяч на каждый квартал. А если покупка совершена в августе, то есть в третьем квартале, нужно списать по 100 тысяч в третьем и четвёртом кварталах.

Рассчитанную сумму за текущий квартал из графы 12 внесите в графу 5 раздела I с указанием последнего числа квартала.

Графы 7, 8, 14 и 15 заполняются только в том случае, когда основное средство купили до перехода на упрощённую систему.

Пример заполнения раздела II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Если по итогам года вы заработали меньше, чем потратили, можно перенести этот убыток на следующие годы. То есть уменьшить на него или на его часть налоговую базу.

Для этого нужно сделать следующее:

- В строке 010 отразите сумму убытков за предыдущие периоды, которая ещё не была учтена, а в строках 020–110 распишите суммы по годам.

- В строку 120 перенесите налоговую базу из строки 040 справки к разделу I.

- В строке 130 укажите убыток, который уменьшает налоговую базу текущего периода.

- В строку 140 внесите убыток текущего периода из строки 041 справки к разделу I.

- В строке 150 поставьте сумму оставшегося убытка, которую можно списать в следующих периодах.

- В строках 160–250 расшифруйте неперенесённые убытки по годам.

Пример заполнения раздела III. Сумма убытков за прошлые периоды, уменьшающая налоговую базу

А можно как-нибудь попроще?

Все тонкости заполнения КУДиР можно переложить на Эльбу. Сервис за вас сформирует книгу на основе разделов «Поступления» и «Списания». Безналичные и наличные платежи будут попадать в сервис автоматически, так как в Эльбе есть интеграция с банками, кассами и Контур.ОФД. Кроме передачи чеков Контур.ОФД формирует отчеты о выручке — по ним можно следить, как идут продажи.

В КУДиР переносятся не все операции, а только те, которые отмечены галочкой «Учитывать в налогах», поэтому проверьте, какие доходы и расходы нужно учитывать, а какие — нет. После этого вам останется только сохранить КУДиР в формате word или pdf и распечатать.

Чтобы получить КУДиР в Эльбе, зайдите в раздел «Отчётность» во вкладку «Актуальные задачи». В правом верхнем углу нажмите ссылку «Книга учёта доходов и расходов», а потом выберите год и вид книги. Также книгу можно распечатать в конце года, когда станет активна задача «Заплатить налог и отчитаться по УСН».

Эльба заполнит все нужные вам разделы, кроме второго. Но это не страшно, потому что вы можете сохранить книгу в формате word и отредактировать вручную.

Что ещё почитать по теме:

Как вести книгу учёта доходов и расходов

Статья актуальна на

23.01.2023

.PNG)

.PNG)

.png)