На каком бланке и в каком виде представляется декларация за 2022 — 2023 годы

Для организаций на общем режиме всегда актуален вопрос: как заполнить декларацию по налогу на прибыль?

Для начала выясним, что собой представляет отчетный бланк и не изменился ли он с прошлого года. Сразу скажем, что бланк изменился.

За налоговый период 2022 г. ФНС в очередной раз обновила форму, теперь она соответствует редакции Приказа ФНС от 17.08.2022 № СД-7-3/753@. Этот бланк используется и для периодов 2023 года.

Вы можете скачать актуальный бланк декларации, а также образец его заполнения бесплатно, кликнув по картинке ниже:

Декларация по налогу на прибыль за 2022-2023 годы

Скачать

Для того, чтобы правильно заполнить декларацию по налогу на прибыль за 2 квартал (полугодие) 2023 года, обратитесь к образцу от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Вид представления отчетности по прибыли зависит от численности персонала и масштабов деятельности. Если среднесписочная численность сотрудников за предшествующий год в организации превышает 100 человек (для вновь созданных берется общее количество сотрудников) или организация относится к категории крупнейших налогоплательщиков, то возникает обязанность по сдаче электронного отчета по ТКС. Все остальные имеют право оформить и сдать декларацию на бумаге.

Каков общий порядок заполнения декларации по налогу на прибыль

Для корректного заполнения налоговой декларации по налогу на прибыль следует обратиться к Порядку из приложения 2 к приказу № ММВ-7-3/475@ (далее — Порядок заполнения) в обновленной редакции. В нем прописаны все основные правила, которыми следует руководствоваться:

- Для оформления бумажного отчета используются синие, фиолетовые либо черные чернила.

- Исправлять ошибки штрих-корректором нельзя.

- Декларация распечатывается только с одной стороны листа, скреплять степлером страницы запрещено.

- Данные в отчет вносятся нарастающим итогом с начала года.

- Страницы нумеруются по порядку.

- Стоимостные показатели в отчете округляются по математическим правилам до полных рублей.

- Определенному показателю соответствует свое поле, состоящее из конкретного количества знакомест.

- Поля заполняются слева направо. Незаполненные поля прочеркиваются.

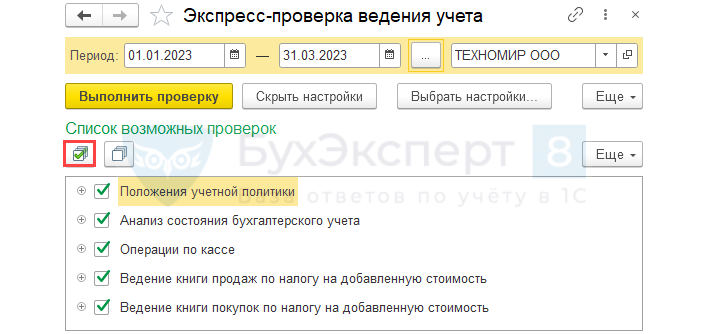

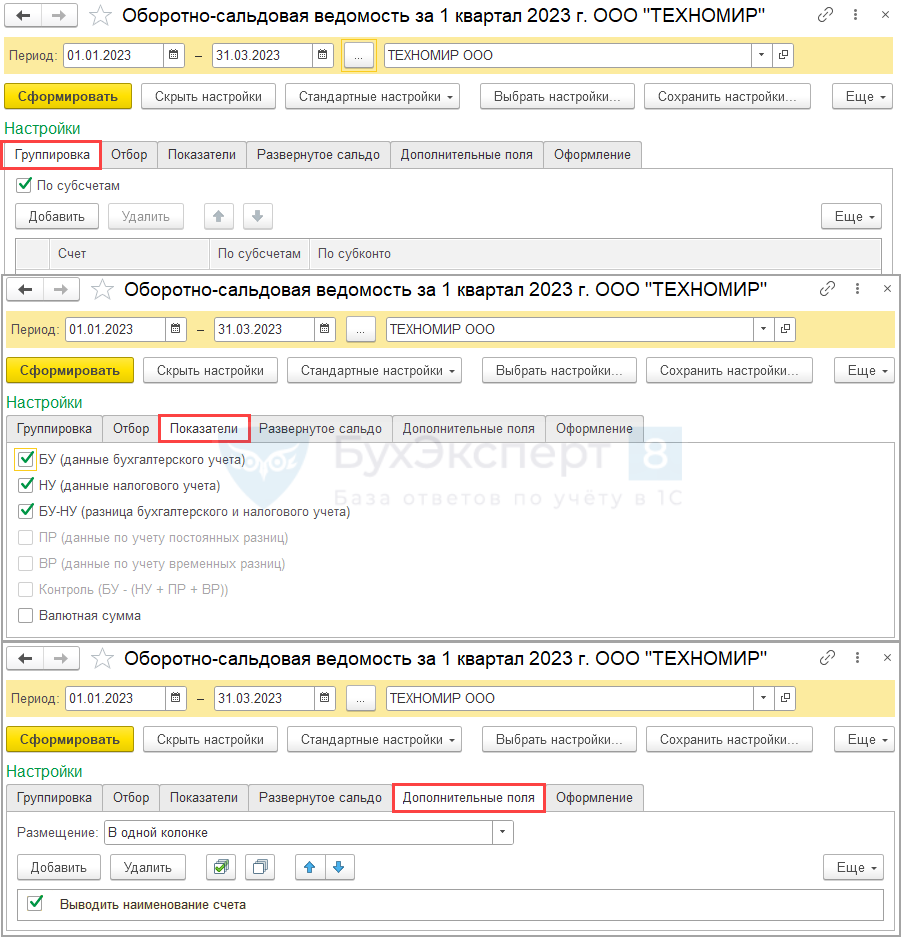

Заполнить декларацию разрешается вручную, однако уже мало кто выбирает этот способ. Также можно оформить бланк на компьютере с помощью программного обеспечения. А можно воспользоваться специализированными бухгалтерскими программами, где заполнение строк отчета происходит в автоматическом режиме на основании вводимых в отчетном периоде данных.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили декларацию по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как оформить каждый раздел и приложения

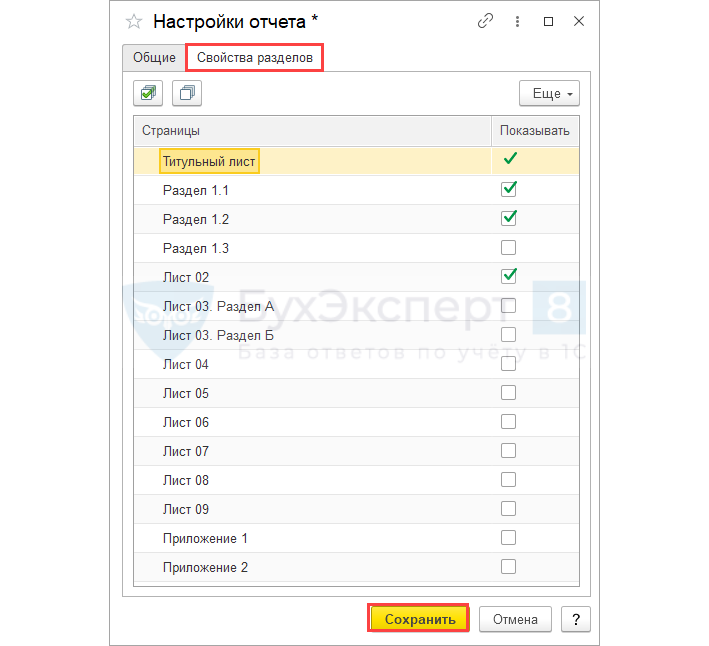

Объемная отчетность по налогу на прибыль состоит из 9 листов, различных приложений к этим листам и двух приложений непосредственно к самой декларации. Однако все листы заполнять и сдавать не придется. Если у юрлица отсутствуют данные для внесения в какую-либо часть, то она в состав годового отчета не включается.

Обязательно заполняются:

- Раздел 1.

- Лист 02, даже если все показатели у организации нулевые. Такое возможно при отсутствии деятельности в течение года.

- Титульный лист.

Какие данные вносятся в каждый лист декларации, рассмотрим далее.

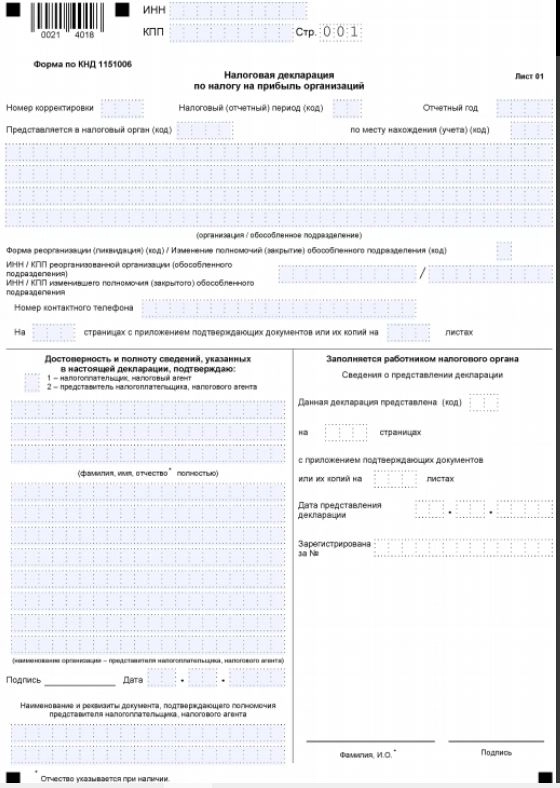

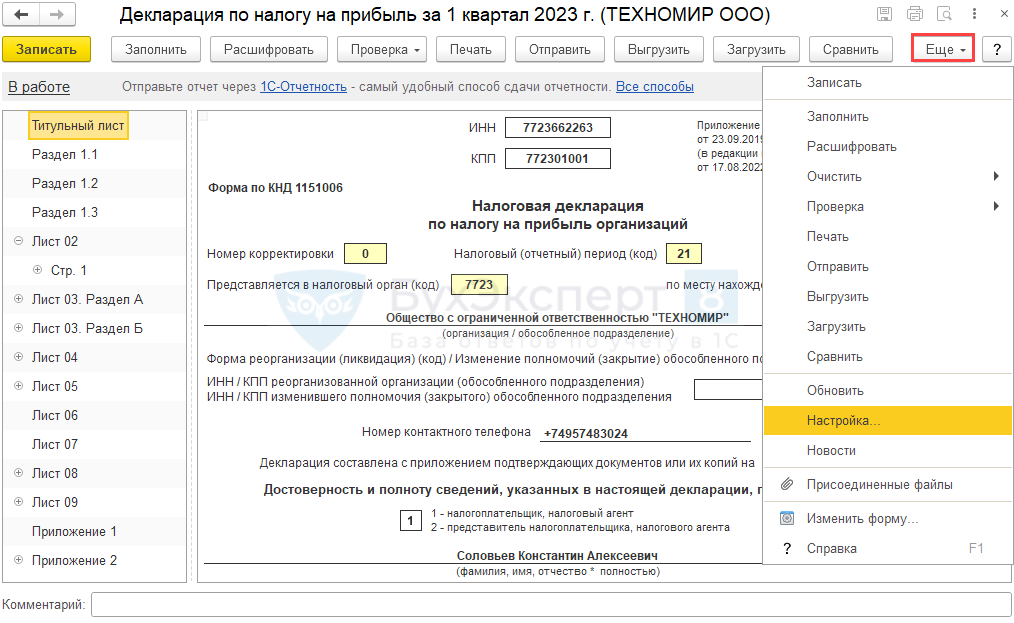

Титульный лист

На титульнике приводятся основные сведения по самой организации: ИНН и КПП, повторяющиеся затем на каждой странице отчета; наименование организации или обособленного подразделения; номер телефона, по которому можно связаться с представителем налогоплательщика. Если в отчетном периоде произошла реорганизация, то приводятся сведения и о ней.

Также титульный лист содержит информацию по декларации:

- номер корректировки (подача исходной формы обозначается символом «0»);

- код налогового или отчетного периода;

- год;

- код налогового органа, принимающего отчет;

- код представления декларации по месту учета;

- количество страниц самого отчета и копий документов, прилагаемых к нему при необходимости.

Кроме того, на титульнике проставляются дата заполнения или сдачи декларации и печать хозсубъекта (при наличии), указываются Ф.И.О. руководителя или иного уполномоченного лица, после чего вся приведенная информация заверяется его подписью.

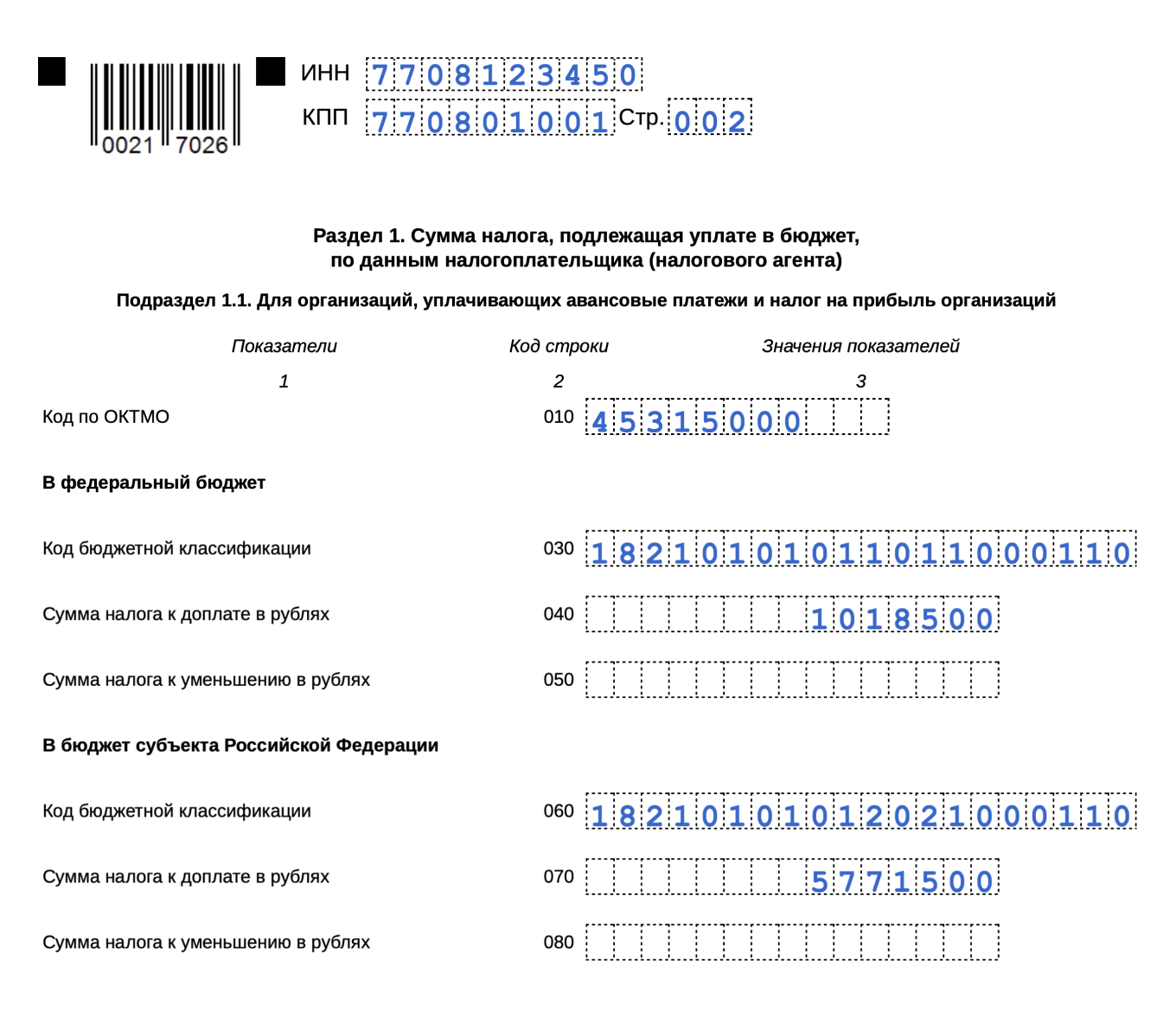

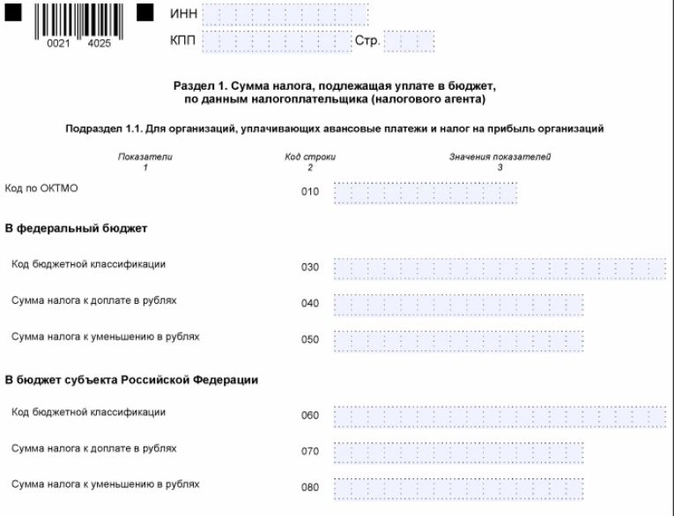

Раздел 1

Раздел содержит три подраздела:

- 1 — все налогоплательщики сдают его в обязательном порядке;

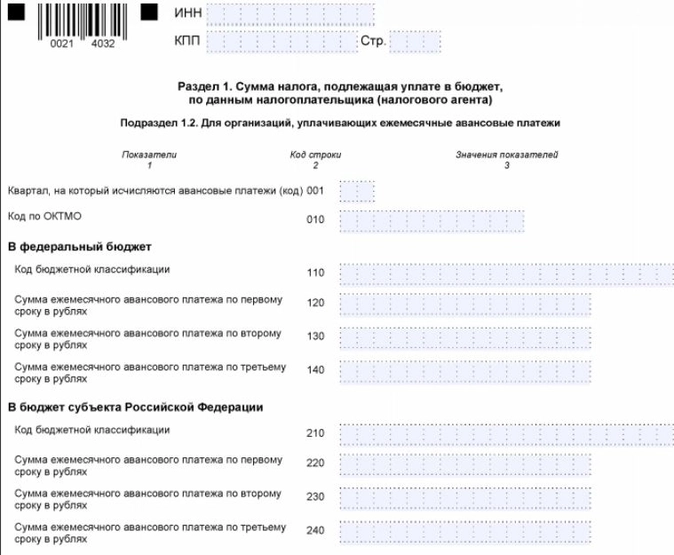

- 2 — сдается, только если хозяйствующий субъект платит ежемесячные авансы по прибыли;

- 3 — включается в состав годового отчета в случае, если налогоплательщик выступал по оговариваемому налогу в качестве налогового агента.

Все эти подразделы заполняются в последнюю очередь на основании данных, представленных в декларации.

Подразделы характеризуются с некоторыми вариациями наличием полей для отражения:

- ОКТМО;

- КБК по каждому платежу;

- сумм налоговых обязательств.

Каждый из передаваемых подразделов должен быть заверен подписью лица, подписавшего титульник. На них также должна быть проставлена дата заполнения/сдачи отчета.

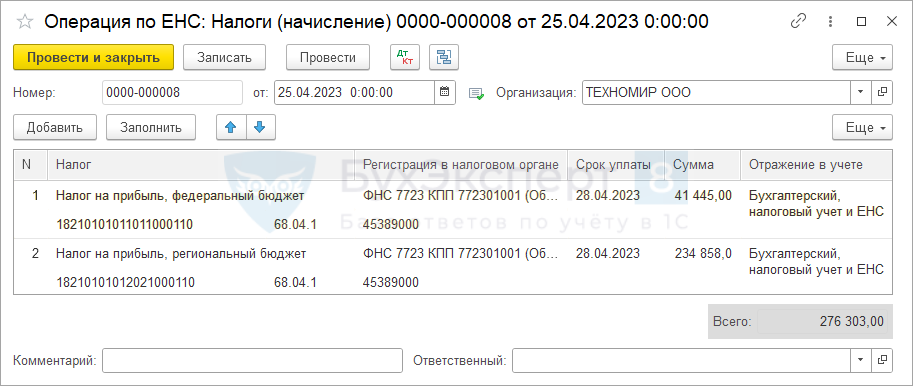

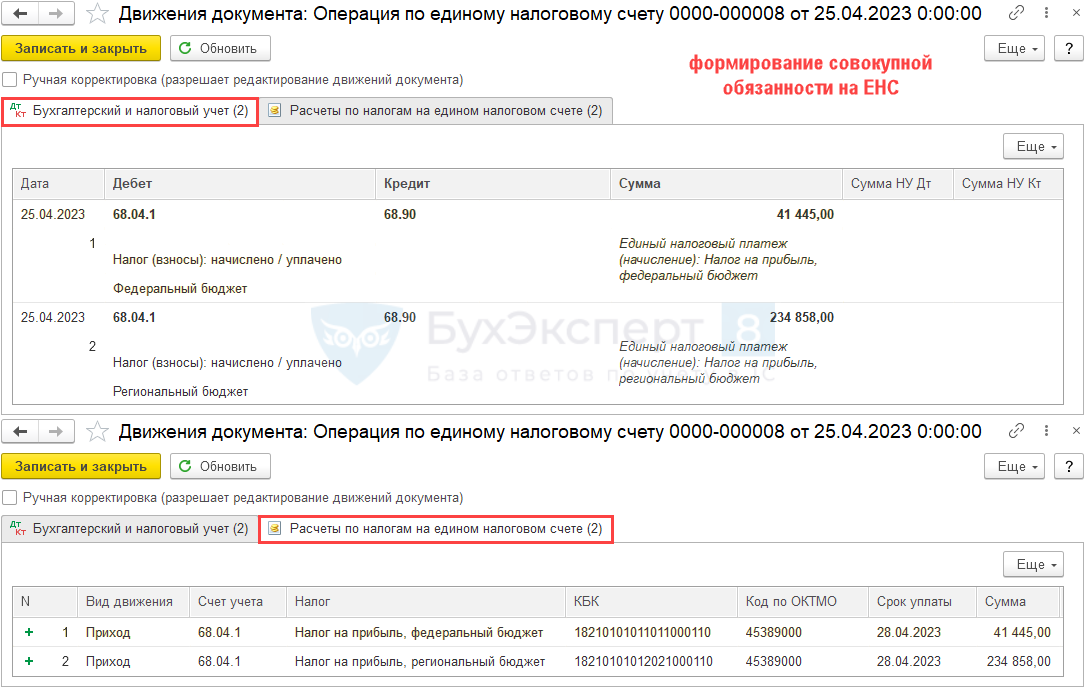

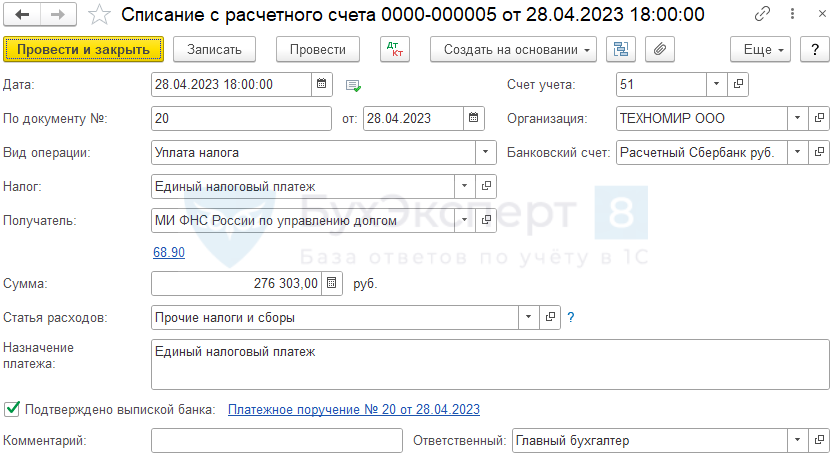

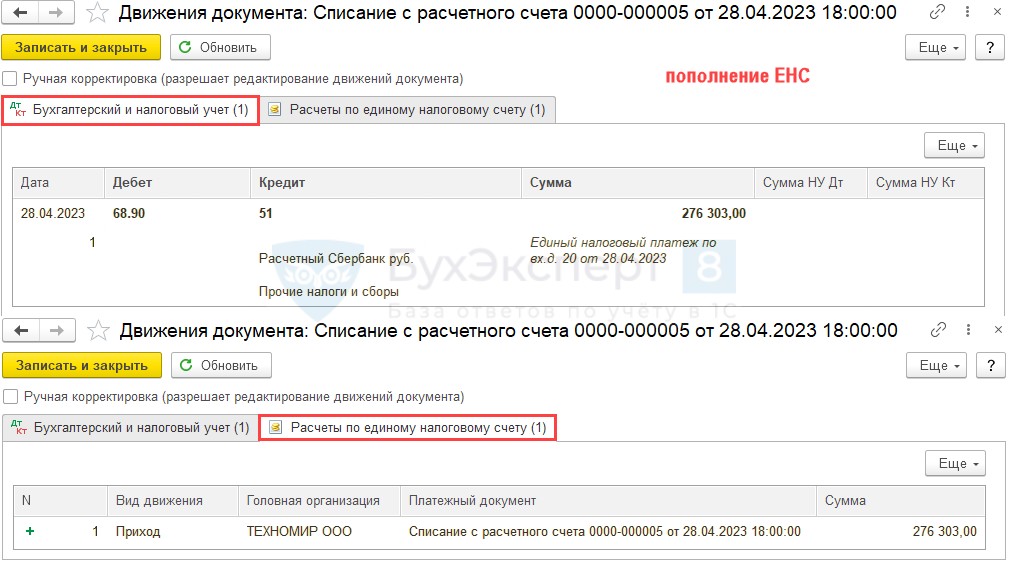

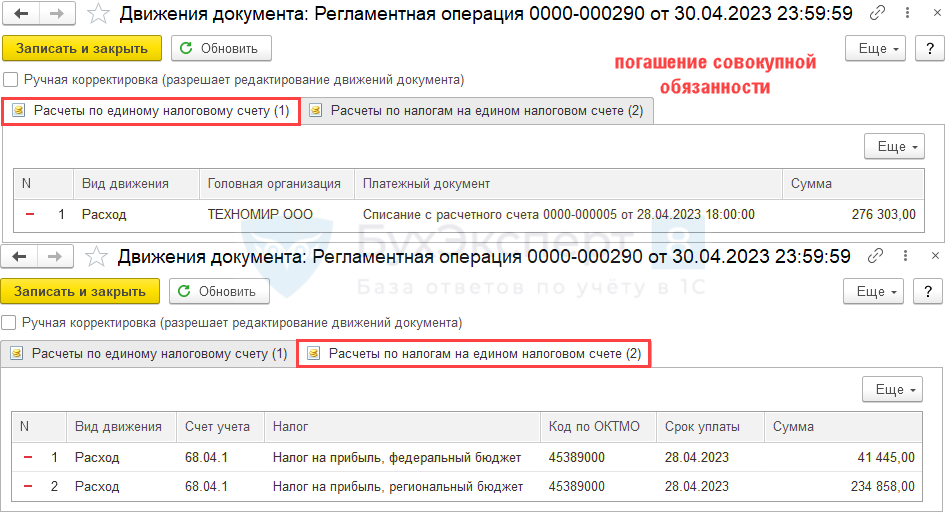

ВАЖНО! С 1 января 2023 года изменился порядок уплаты налогов в бюджет. Связано это с переходом на единый налоговый платеж. О том, что такое ЕНП, как вносить средства на ЕНС и как оформить новое уведомление по ЕНП, читайте в наших материалах.

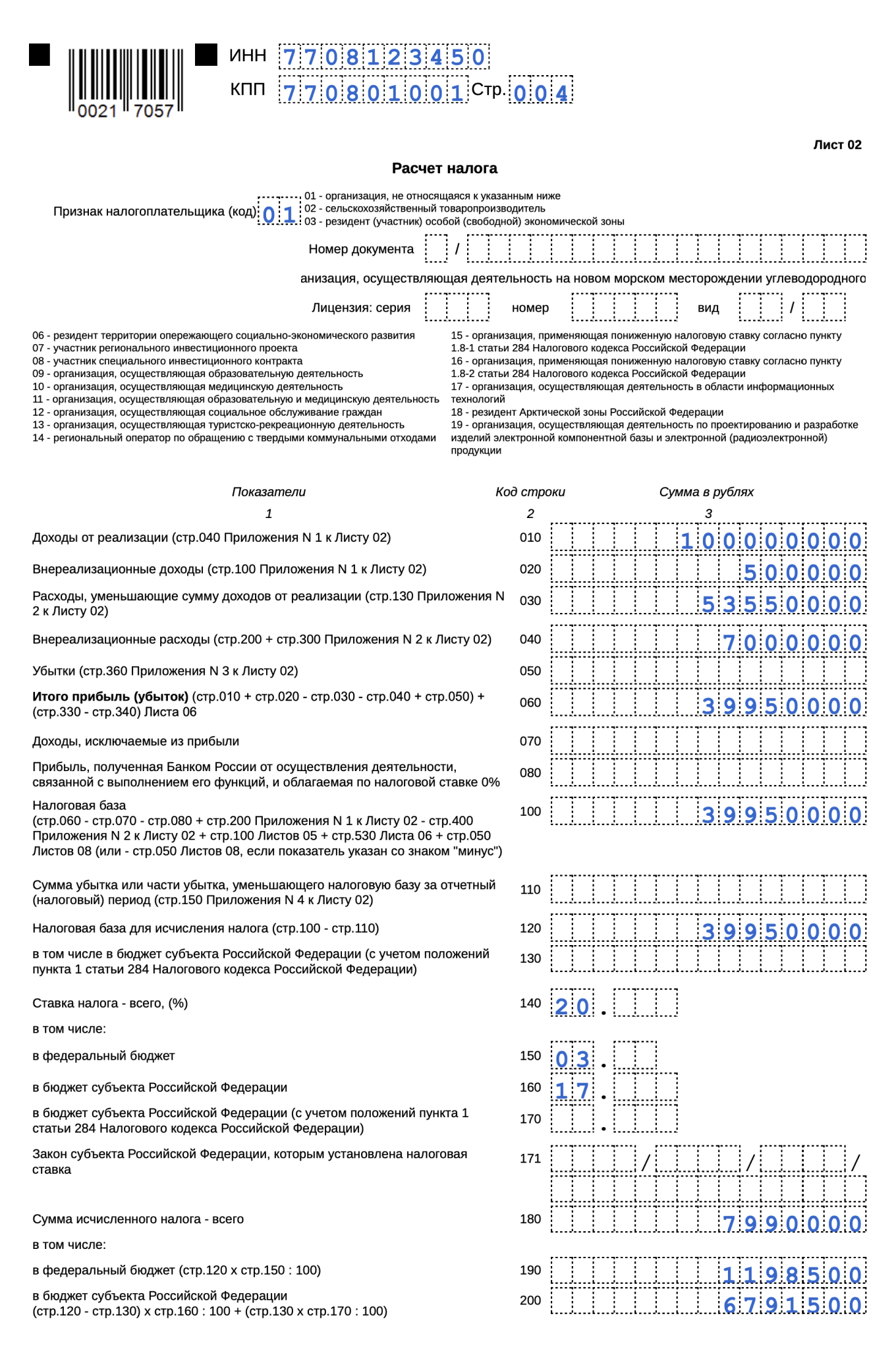

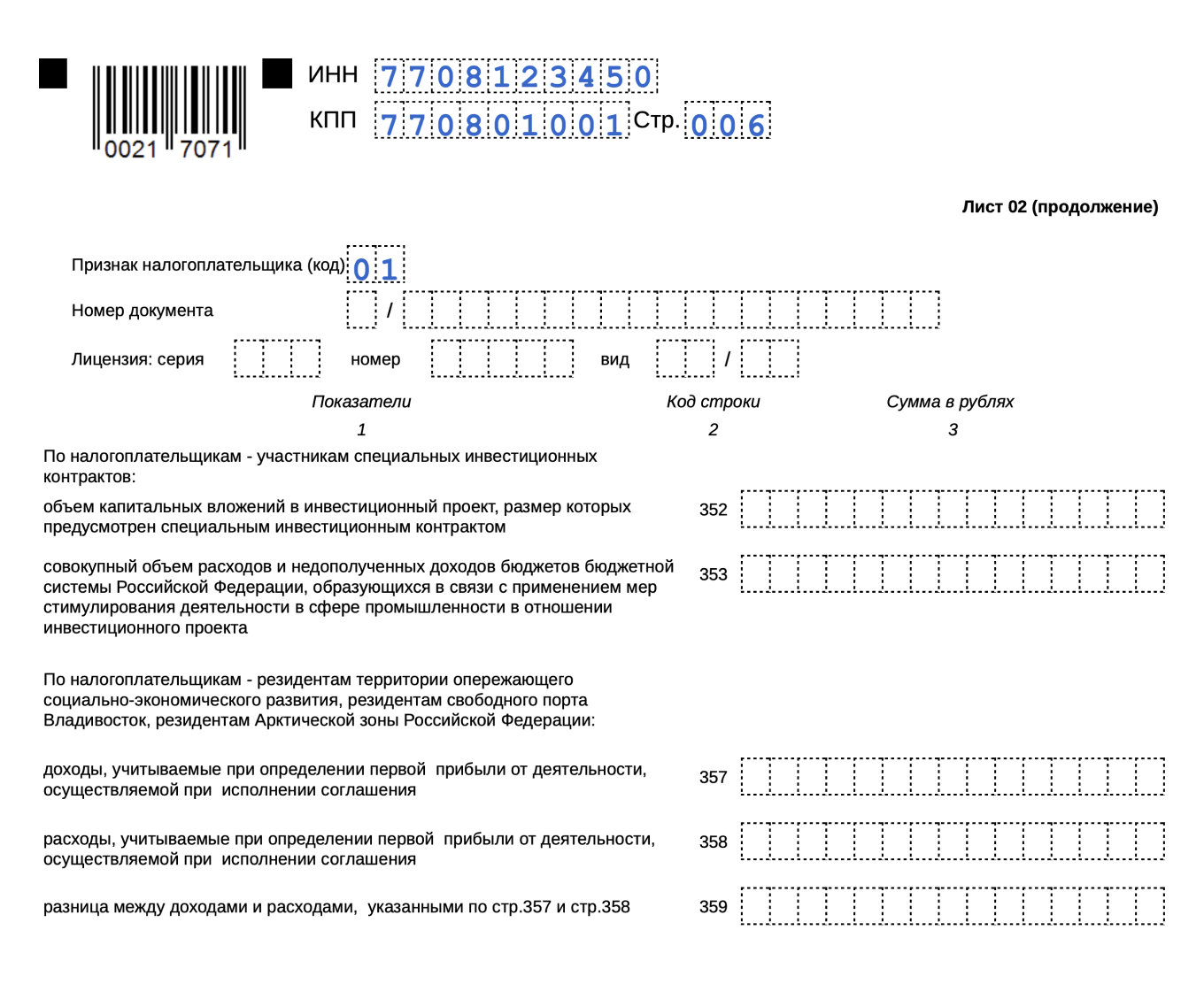

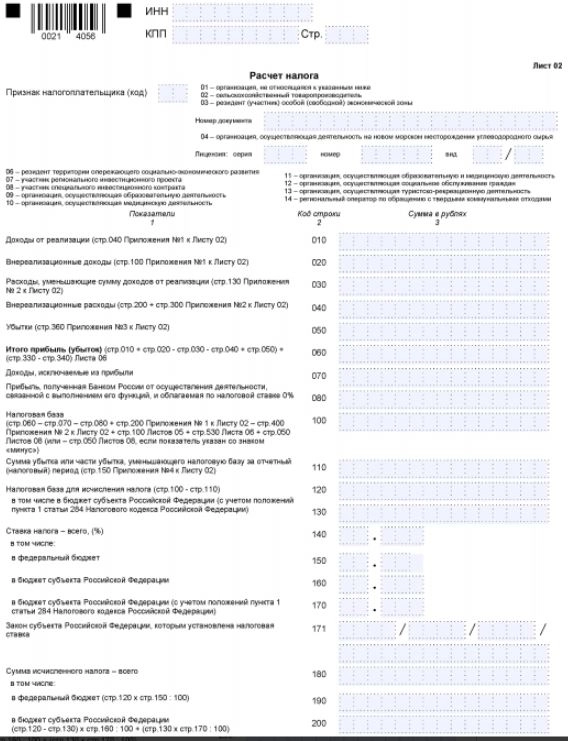

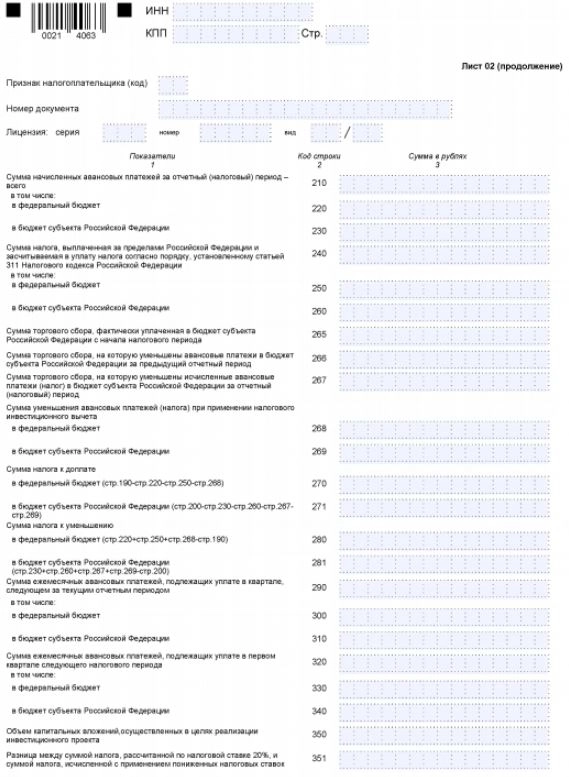

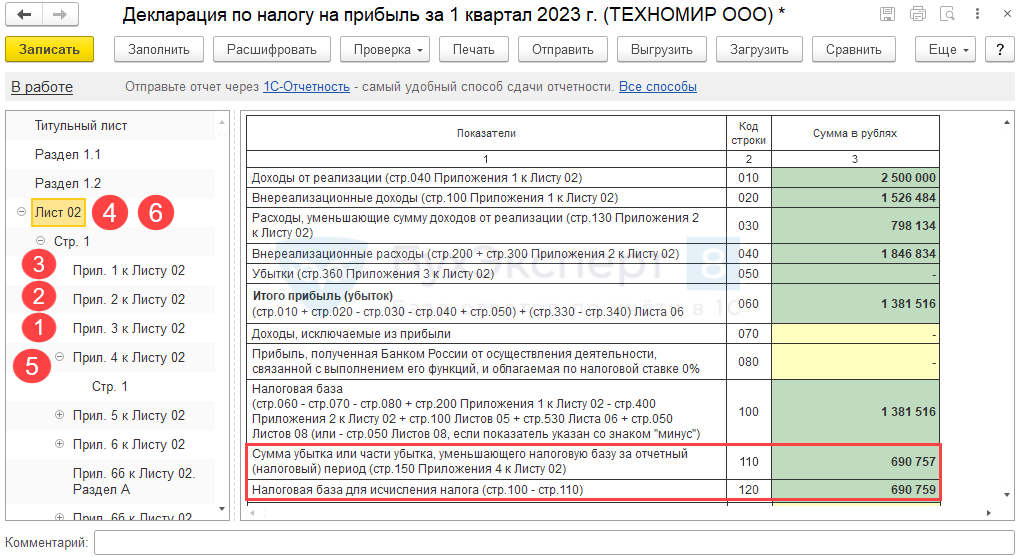

Лист 02

Этот раздел предназначен для расчета налога. Начинается он с проставления признака налогоплательщика, коды с расшифровкой представлены здесь же.

В строках 010–020, 030–040 и 050 отражаются доходы, расходы и убытки, которые попадают в указанные строки из соответствующих приложений к листу 02.

По строке 060 выводится финрезультат — прибыль или убыток, который затем корректируется на показатели из строк 070 «Доходы, исключаемые из прибыли» и 080 «Прибыль Банка России…» и попадает в строку 100 в качестве налоговой базы.

Если налогоплательщик в прошлых периодах понес убытки, он заполняет строку 110. Его налоговая база из строки 100 будет уменьшена на показатель строки 110, а окончательная величина базы попадет в строку 120.

В строках 140–170 отражаются налоговые ставки, при этом в строке 171 происходит уточнение регионального законодательного акта, разрешающего применение пониженной ставки (при наличии).

В строках 180–200 выводятся суммы рассчитанного налога по уровням бюджета.

По строкам 210–230 приводятся начисленные авансы также в разбивке по бюджетам.

В строки 240–260 попадает часть налога на прибыль, уплаченная за рубежом.

Строки 265, 266, 267 введены для отражения торгового сбора, на суммы которого может быть уменьшен налог.

Также появились новые строки 268, 269 для указания инвествычета.

Величина налога к доплате или к уменьшению вносится в разбивке по бюджетным уровням в строки 270–271 и 280–281 соответственно.

Строки с 290 по 340 в итоговой декларации должны остаться пустыми. Они предназначены для отражения авансов:

- на последующий квартал (290–310);

- на первый квартал будущего года (320-340).

Строки 350 и 351 заполняются участниками региональных инвестпроектов, осуществляющих расчет налога по отличающимся от стандартных налоговым ставкам.

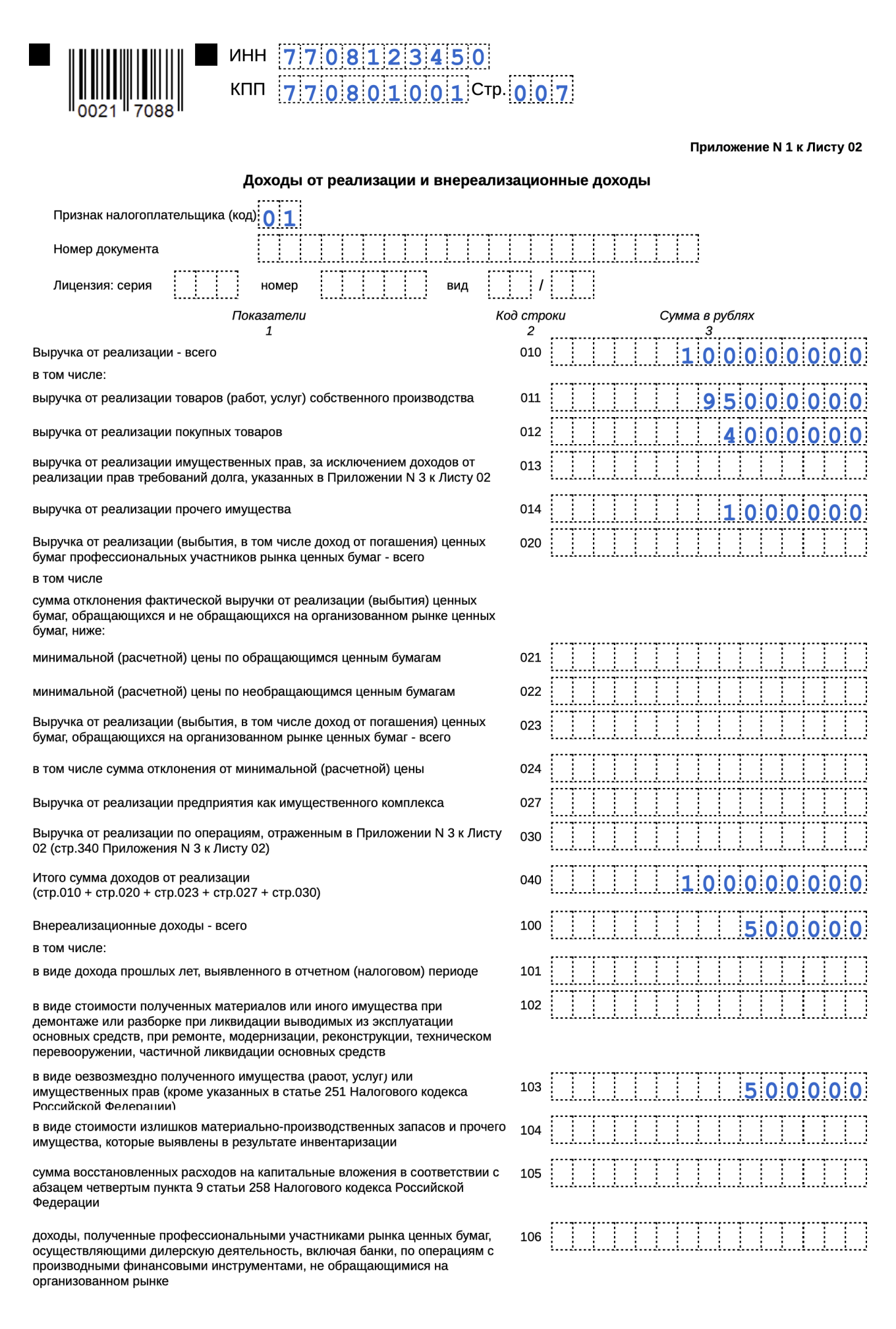

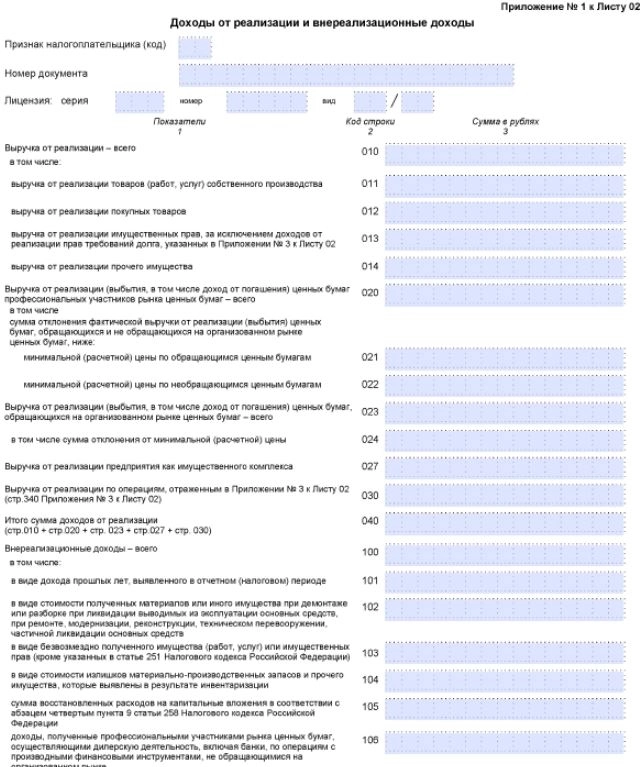

Приложение 1 к листу 02

В приложении представлены показатели, характеризующие величину полученных налогоплательщиком доходов:

- от реализации;

- внереализационных.

Оба показателя приводятся в общей сумме и в разбивке по видам доходов.

Первый показатель расшифровывается следующим образом:

Второй показатель поделен на следующие виды:

Строка 040 — итог по доходам от реализации, переносимый затем в поле 010 листа 02.

По внереализационным доходам обобщающей является строка 100, цифра из которой перейдет в строку 020 листа 02.

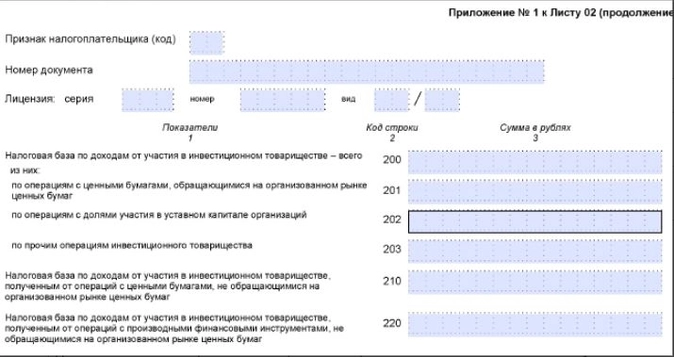

Строки 200 (с расшифровкой по строкам 201, 202, 203), 210, 220 заполняются только участниками инвестиционных товариществ.

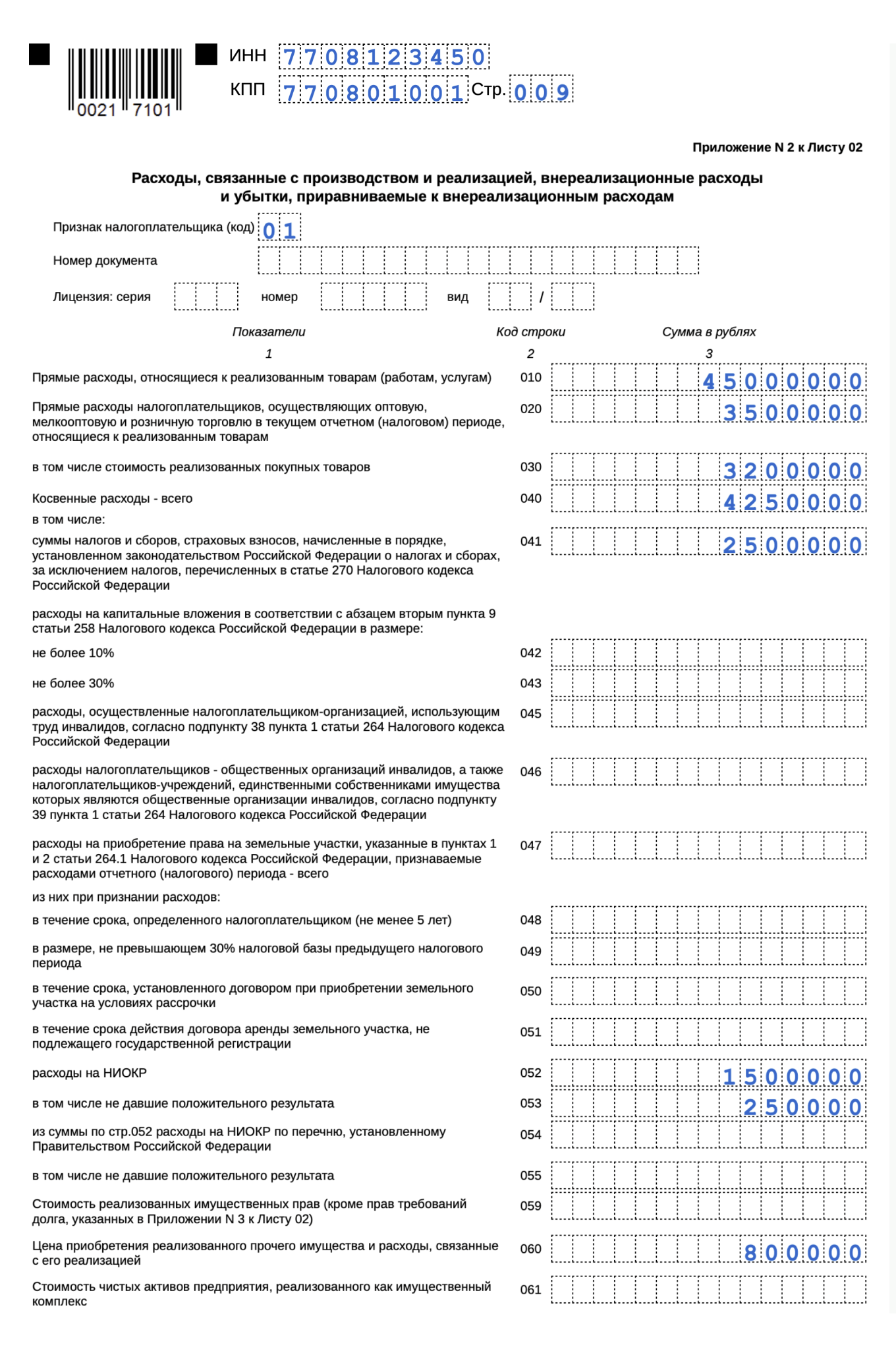

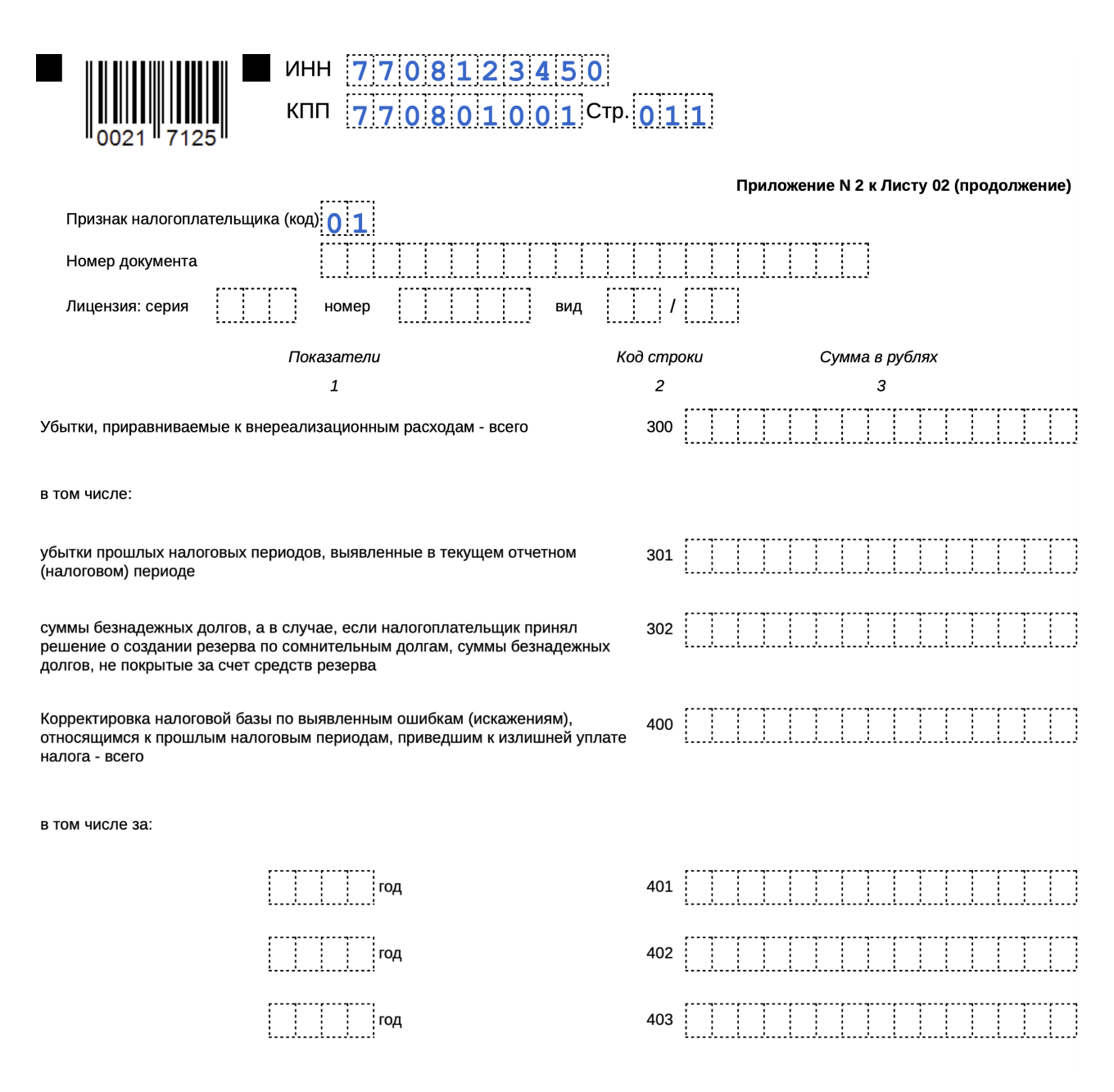

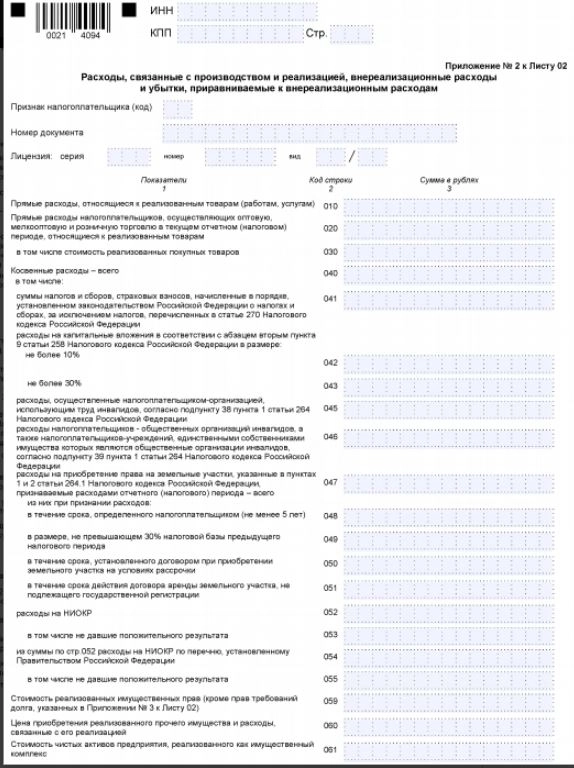

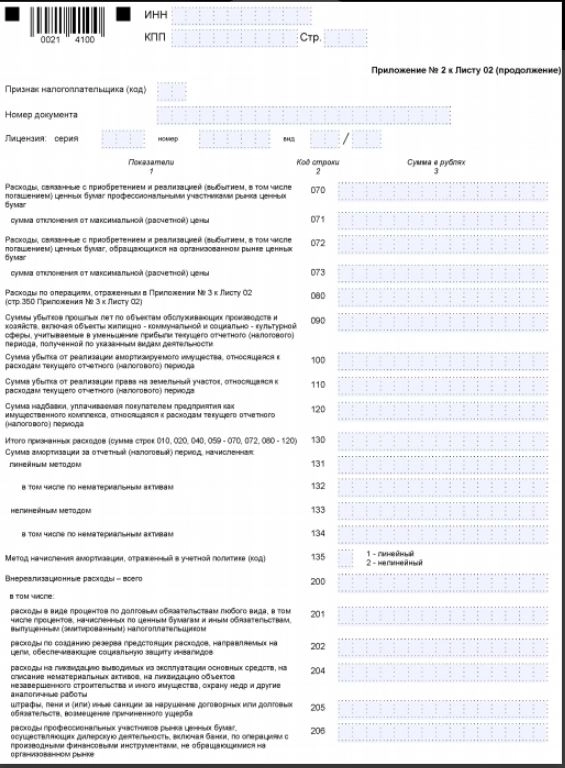

Приложение 2 к листу 02

Здесь развернуто приводится величина понесенных за период расходов:

- связанных с производством и реализацией;

- внереализационных.

Первая категория разбивается на прямые и косвенные расходы.

Для указания прямых расходов предназначены строки 010–030, которые никогда не заполняются хозсубъектами, использующими кассовый метод:

Для отражения косвенных расходов нужны строки 040 (обобщающая) и 041–055 (детализирующие).

Вслед за ними идут строчки, данные в которые вносятся при совершении операций, связанных с продажей имущества. Причем такого, которое не относится ни к производимой продукции, ни к товарам, приобретенным специально для перепродажи:

Доходы от реализации подобного имущества должны быть отражены в строке 014 приложения 1 к листу 02.

Две последующие пары строк понадобятся исключительно участникам рынка ценных бумаг:

Строка 080 заполняется, если налогоплательщик оформляет приложение 3 к листу 02, в противном случае она останется пустой. В эту строку переносится значение из строки 350 приложения 3 к листу 02.

Значения в строках 090, 100, 110 определяют убытки организации:

По строке 120 приводится сумма надбавки, выплачиваемая покупателем предприятия как имущественного комплекса.

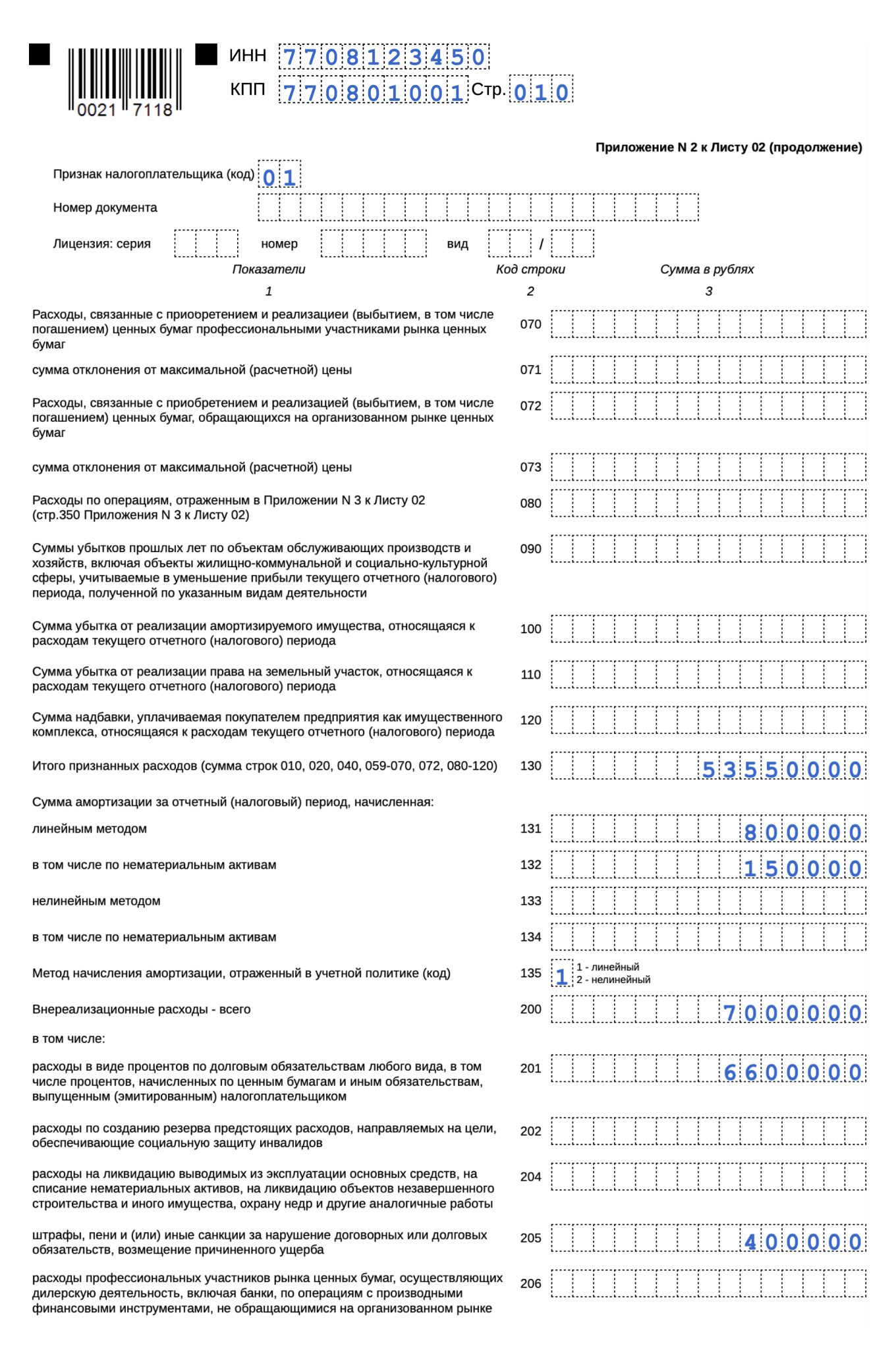

В строки 131–135 вносятся данные по амортизации:

Полная величина всех внереализационных расходов попадает в строку 200, которая затем расшифровывается по строкам с 201 по 206.

Показатель из строки 300 — это приравниваемые к внереализационным расходам убытки, в т. ч. выявленные в текущем периоде за предшествующие (строка 301) и безнадежные долги (302).

При исправлении ошибок предшествующих периодов, не повлекших занижения базы по налогу, заполняются строки 400–403.

Приложение 3 к листу 02

Приложение представляет собой расчет финансовых результатов, учитываемых в специальном порядке согласно нормам ст. 264.1, 268, 275.1, 276, 279, 323 НК РФ.

Это показатели по следующим видам хоздеятельности:

- продажа активов, по которым начислялась амортизация — строки 010–060;

- реализация права требования долга до наступления срока платежа — строки 100–150;

- деятельность, осуществляемая обслуживающими подразделениями — строки 180–201;

- доверительное управление — строки 210–230;

- реализация права на участки земли — строки 240–260.

В итоговых строках приводят:

- 340 — общую выручку,

- 350 — общие расходы,

- 360 — убытки по указанным в приложении операциям.

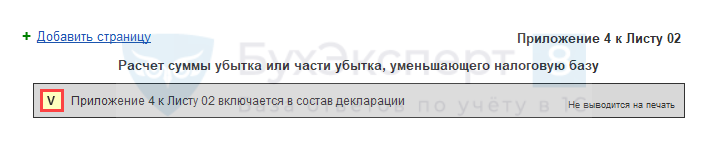

Приложение 4 к листу 02

Годовая декларация и отчет за первый квартал должны дополниться этим приложением, если предприятие имеет право перенести старые убытки на текущий год. Перенос осуществляется на протяжении 10 последующих лет после года получения (пп. 1, 2 ст. 283 НК РФ).

Неперенесенный остаток в общей сумме на начало налогового периода приводится по строке 010. В строка с 040 по 130 полученные убытки детализируются за каждый конкретный год.

Далее построчно записываются:

- в строке 140 — база по налогу на прибыль из строки 100 листа 02;

- в строке 150 — значение убытка, идущее в уменьшении текущей налоговой базы и переносимое затем в строку 110 листа 02;

- в строке 160 — остаток неперенесенного убытка на конец налогового периода.

Поля 135, 151 и 161 нужны для справки, чтобы показать убытки, полученные по операциям с ценными бумагами, возникшие до наступления 2015 года и не учтенные до настоящего момента.

Приложения 5 к листу 02

Наличие обособленных подразделений обязывает организацию должным образом оформить приложение 5 к листу 02. Здесь раскрывается информация о размере налоговых обязательств, приходящемся на каждое подразделение. Количество приложений, включаемых в декларацию, будет соответствовать числу обособок или их групп.

В самом начале приложения необходимо проставить код налогоплательщика.

Далее следуют поля, предназначенные для внесения информации по подразделению: его название, значение КПП, наличие у него обязанности по уплате налога.

Затем идут строки с отражением налоговой базы (030), ее доли по конкретному подразделению (040) и региональной ставки налога (060), исходя из которых производится расчет налога и авансовых платежей с учетом налога, уплаченного за рубежом (090), торгового сбора (095, 096, 097) и инвествычета (098).

Приложения 6, 6а, 6б к листу 02

Приложение 6, включая 6а и 6б, предназначено для оформления консолидированной группой налогоплательщиков (КГН).

Количество приложений 6 должно совпасть с числом субъектов РФ, на территории которых находятся участники КГН и их обособки.

Процедура оформления приложения 6 происходит по следующим этапам:

- Вначале приводятся данные по одному из участников по месту нахождения обособленного подразделения (ответственного обособленного подразделения), через которое учитывается уплата налога в бюджет субъекта РФ (ИНН, КПП, ОКТМО, название).

- Затем на основании общей налоговой базы (030) и доли, приходящейся на участника (040), рассчитывается общая сумма налога (070), сумма, начисленная в региональный бюджет (080).

- С учетом размера налога, уплаченного за границей (090), сумм торгового сбора (095, 096, 097) и объема инвествычета (098) определяет сумма налога к уплате (100) или к уменьшению (110) и выводятся размеры ежемесячных авансовых платежей (120 и 121).

В приложении 6а приводится информация о сумме налога, исчисленной, подлежащей уплате или уменьшению, авансовых платежей, по каждому участнику исходя из данных о его доли.

В приложении 6б отражается информация о доходах и расходах участников КГН, сформировавших консолидированную налоговую базу в целом по группе.

Приложение 7

Приложение состоит из разделов А, Б, В, Г и представляет собой раскладку по исчислению инвестиционного налогового вычета.

Лист 03

Компании, выплачивающие доходы в виде дивидендов или процентов по государственным и муниципальным ценным бумагам и выступающие в качестве налоговых агентов, должны оформить лист 03, состоящий из трех разделов:

- раздел А — по расчету налога, где доходами являются дивиденды;

- раздел Б — если выплачиваемыми доходами являются проценты по ценным бумагам;

- раздел В — реестр получателей доходов с указанием сумм.

Лист составляется за те периоды, когда доходы выплачивались агентом. Если выплат не происходит, он не включается в состав декларации. То есть здесь не будет нарастающего итога, характерного для прочих частей декларации.

Лист 04

При наличии у хозсубъекта обязанности исчислять налог на прибыль по ставкам, отличным от традиционной в 20%, ему следует включить в декларацию данный лист. По большей части эти ставки относятся к налогу с доходов в виде процентов по ценным бумагам и дивидендов. Каждый лист заполняется по конкретному виду дохода и относящейся к нему процентной ставке:

Затем по каждому виду следует отразить:

- облагаемую базу — строка 010;

- доходы, уменьшающие налоговую базу — строка 020;

- процентную ставку, которая может принимать значение 15, 13, 9 или 0% — строка 030;

- величину исчисленного налогового обязательства — строка 040;

- сумму налога с выплаченных зарубежных дивидендов и засчитанную в уплату налога согласно ст. 275, 311 НК РФ в предыдущие периоды и в текущем отчетном периоде;

- размер налога, начисленного в предшествующие отчетные периоды — строка 070;

- величину налога, рассчитанную с доходов, полученных в последнем квартале (месяце) отчетного (налогового) периода — строка 080.

Лист 05

Лист содержит расчет налоговой базы по операциям, финрезультаты которых учитываются в особом порядке. Виды операций, подлежащих отражению в этом листе, следующие:

Соответственно в этом поле нужно проставить код нужной операции.

В листе приводятся суммы:

- по доходам — строка 010 с расшифровкой по строкам 011–014;

- по расходам — строка 020 также с расшифровкой по строкам 021–024;

- прибыли — строка 040;

- корректирующие полученную прибыль — строка 050;

- результата произведенной корректировки — строка 060;

- убытка или его части, в случае возможности уменьшения на него налоговый базы — строка 080;

- окончательного итога, представляющего собой налоговую базу по отражаемым операциям — строка 100.

Из последней строчки цифра попадает в строку под тем же номером на листе 02.

Лист 06

Лист предназначается для узкого круга налогоплательщиков — негосударственных пенсионных фондов. В нем, исходя из представленных доходов, расходов, размещенных пенсионных резервов, отчислений от дохода от размещения резервов и прочих показателей, выводится база для исчисления налога.

Лист 07

Это отчет о целевом использовании имущества (включая денежные средства), работ, услуг. Его показатели формируются по сведениям о поступлениях и расходованиях средств в рамках благотворительной деятельности или целевого финансирования.

Данные сведения включают:

Коды поступлений выбираются из приложения 3 к Порядку заполнения.

Лист 08

Эта часть заполняется по сделкам между взаимозависимыми лицами, в отношении которых производились корректировки в соответствии с нормами раздела V.1 НК РФ. Здесь приводятся показатели, корректирующие величину всех видов доходов и расходов компании-налогоплательщика.

Лист 09 и приложение 1 к листу 09

Сам лист 09 представляет собой расчет налога с доходов в виде прибыли контролируемой иностранной компании. Он состоит из нескольких разделов:

В приложении к листу 9 рассчитывается убыток, на который возможно уменьшить базу по представленному виду доходов.

Приложение № 1 к декларации

В приложении приводятся доходы, не учитываемые при определении базы, и расходы, учитываемые для целей налогообложения отдельными категориями налогоплательщиков. В графы 1 и 3, соответственно, вносятся коды доходов и расходов (нужные коды выбираются из приложения 4 к Порядку заполнения), а в графы 2 и 4 — их суммы.

Все доходы и расходы не носят массовый характер. Однако если хозяйствующий субъект принял решение начислять амортизацию по объектам ОС, используя специальные коэффициенты согласно ст. 259.3 НК РФ, то ему придется заполнять и сдавать это приложение по подобным расходам, которым соответствуют коды 669-680.

Приложение № 2 к декларации

В приложении отражают доходы и расходы, а также исчисленную налоговую базу и сумму налога при реализации соглашений о защите и поощрении капиталовложений. Приложение включает два раздела:

- раздел А — доходы, расходы и налог в целом по соглашению;

- раздел Б — налоговая база и сумма налога по обособленным подразделениям.

О нюансах заполнения прибыльной декларации по консолидированной группе налогоплательщиков рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Где найти образец налоговой декларации по налогу на прибыль

Чтобы помочь бухгалтерам в подготовке отчетности за 2 квартал (полугодие) 2023 года, эксперты КонсультантПлюс подготовили образец заполнения декларации по налогу на прибыль. Скачать его можно, оформив бесплатный демо-доступ к правовой системе:

Скачать бесплатно образец в КонсультантПлюс

Итоги

Подготовка к сдаче отчетности по налогу на прибыль — задача не из легких. Учитывая, что форма декларации по налогу на прибыль обновилась, придется изрядно потрудиться, чтобы безошибочно внести в нее все данные. Мы рассказали о заполнении всех разделов отчета: подробно о тех, которые оформляют практически все хозсубъекты, менее подробно — о тех, которые понадобятся узкому кругу, а также привели пример заполнения декларации по налогу на прибыль за 2 квартал (полугодие) 2023 года.

Как заполнить декларацию по налогу на прибыль

Редактор: Елена Галичевская

Чтобы заполнить декларацию по налогу на прибыль, сначала надо определить, какие листы нужны. Они могут различаться в зависимости от того, за какой период подают декларацию и какие операции были у компании в отчетном периоде

Михаил Кратов

Эксперт по праву

Поделиться

Поделиться

Чтобы заполнить декларацию по налогу на прибыль, сначала надо определить, какие листы нужны. Они могут различаться в зависимости от того, за какой период подают декларацию и какие операции были у компании в отчетном периоде

Михаил Кратов

Эксперт по праву

Поделиться

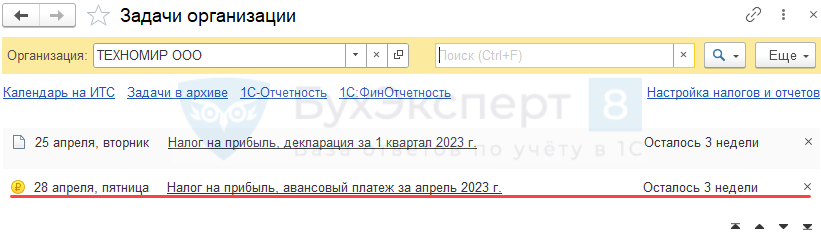

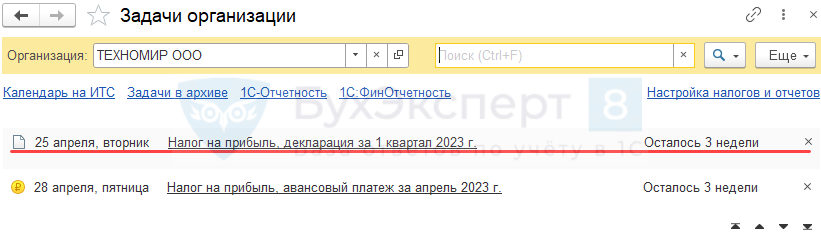

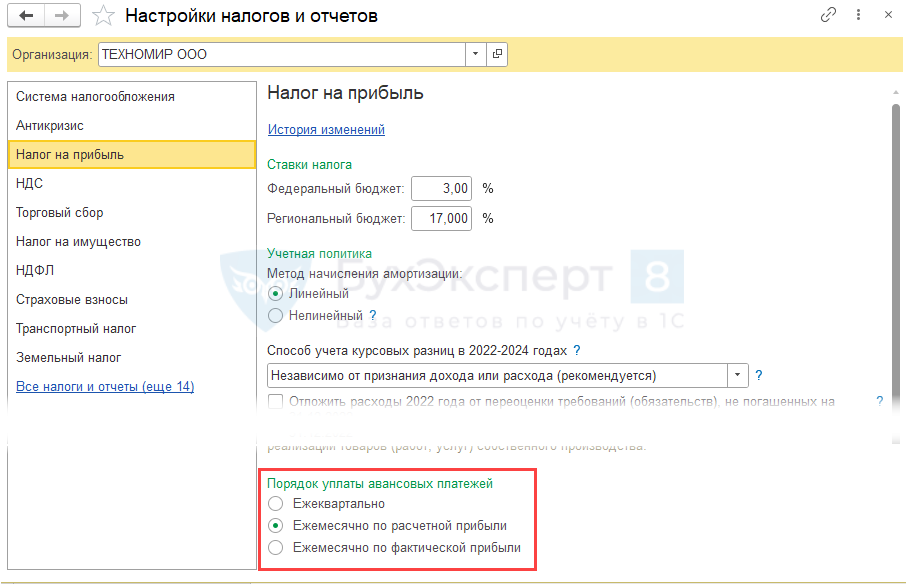

Если компания уплачивает квартальные авансы, декларацию она подает 4 раза за год. Если уплачивает ежемесячные авансы по фактической прибыли, декларацию представляет уже 12 раз. Рассказываем, по каким правилам подавать отчетность и как заполнить основные разделы.

Декларацию по налогу на прибыль сдают:

-

российские компании на ОСН — общей системе налогообложения;

-

налоговые агенты по налогу на прибыль — независимо от системы налогообложения. Это компании, которые платят налог за другую компанию в силу закона, например через российского посредника перечисляют дивиденды иностранной компании;

-

иностранные компании, которые работают в России через представительства и получают доходы от источников в России;

-

ответственные участники консолидированных групп налогоплательщиков, которые действовали до 31.12.2022. Это добровольные объединения российских компаний ради оптимизации процесса уплаты налога на прибыль.

Компании, участвующие в такой группе, суммируют свои прибыли и убытки, то есть консолидируют налоговую базу. За счет этого снижается сумма налога на прибыль. Рассчитывает и уплачивает налог на прибыль по группе в целом одна из компаний — ответственный участник консолидированной группы.

Декларацию по налогу на прибыль нужно подавать несколько раз в год:

-

по окончании каждого отчетного периода — квартала или месяца;

-

по окончании налогового периода — по итогам года.

Срок сдачи годовой декларации — до 25 марта года, следующего за истекшим. Сроки сдачи за отчетные периоды — до 25-го числа следующего месяца. Они зависят от способа уплаты авансовых платежей.

Если 25‑е число выпадает на выходной или праздничный день, крайний срок сдачи декларации переносится на ближайший за ним рабочий день.

Годовую декларацию за 2023 год нужно подать до 25 марта 2024 года. Это обязательно для всех компаний, независимо от способа уплаты авансовых платежей.

Сдавать декларацию надо, даже если налог к уплате равен нулю, то есть если компания вовсе не вела деятельность в отчетном или налоговом периоде.

Декларацию по налогу на прибыль сдают в налоговую инспекцию по местонахождению компании. Если у компании есть обособленные подразделения, надо сдавать несколько деклараций: по местонахождению головного отделения и по местонахождению каждого обособленного подразделения.

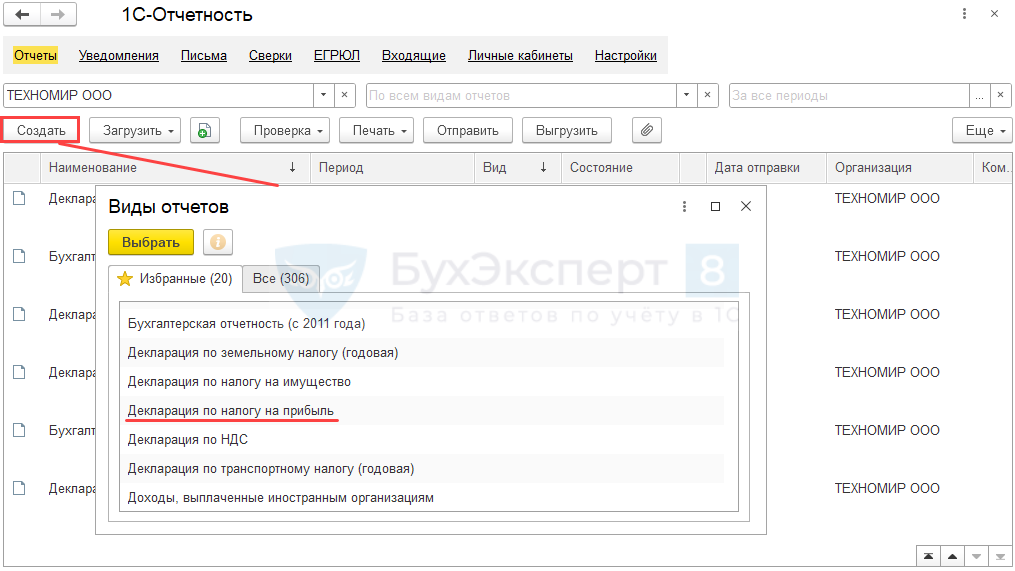

Декларацию по налогу на прибыль можно сдать в налоговую инспекцию:

-

на бумаге через уполномоченного представителя организации или по почте;

-

в электронном виде, подписанную усиленной квалифицированной электронной подписью, через оператора электронного документооборота или через сайт налоговой службы.

На бумаге имеют право подавать:

-

организации, у которых среднесписочная численность работников за предыдущий год не превысила 100 человек;

-

вновь созданные организации, у которых численность работников не более 100 человек.

Электронную декларацию могут подавать любые компании. А если среднесписочная численность работников за год более 100 человек, декларацию сдают строго в электронном виде.

Форма и порядок заполнения декларации утверждены приказом налоговой службы. По этой форме сдают компании на ОСН, налоговые агенты и ответственные участники консолидированных групп. То есть фактически этой формой пользуются большинство плательщиков по налогу на прибыль. Поэтому дальше в статье рассмотрим более подробно ее заполнение.

А вот представительства иностранных организаций сдают декларацию по налогу на прибыль по другой форме.

Состав декларации по налогу на прибыль зависит от отчетного периода по налогу на прибыль, который организация утвердила в учетной политике, и совершенных операций.

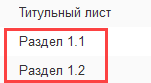

Ежеквартальная отчетность. В декларацию за первый квартал, полугодие и девять месяцев обязательно включают:

-

титульный лист;

-

подраздел 1.1 раздела 1;

-

лист 02;

-

приложение № 1 к листу 02;

-

приложение № 2 к листу 02.

Остальные разделы и листы включают в декларацию, только если по итогам отчетного или налогового периода есть данные для их заполнения.

Ежемесячная отчетность. За один, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев состав декларации такой:

-

титульный лист;

-

подраздел 1.1 раздела 1;

-

лист 02, а вот приложения к листу 02 представлять не надо.

Подраздел 1.3, приложение 5 к листу 02, а также листы 03, 04 и 05 включают в декларацию, если есть данные для заполнения или обособленные подразделения. Остальные разделы и листы в декларации за эти месяцы не включают.

Состав деклараций за три месяца, шесть месяцев, девять месяцев и год такой же, как при ежеквартальной отчетности. Приложение 4 к листу 02 нужно подавать не только по итогам первого квартала и года, но и по итогам января.

Когда и какие разделы декларации подавать

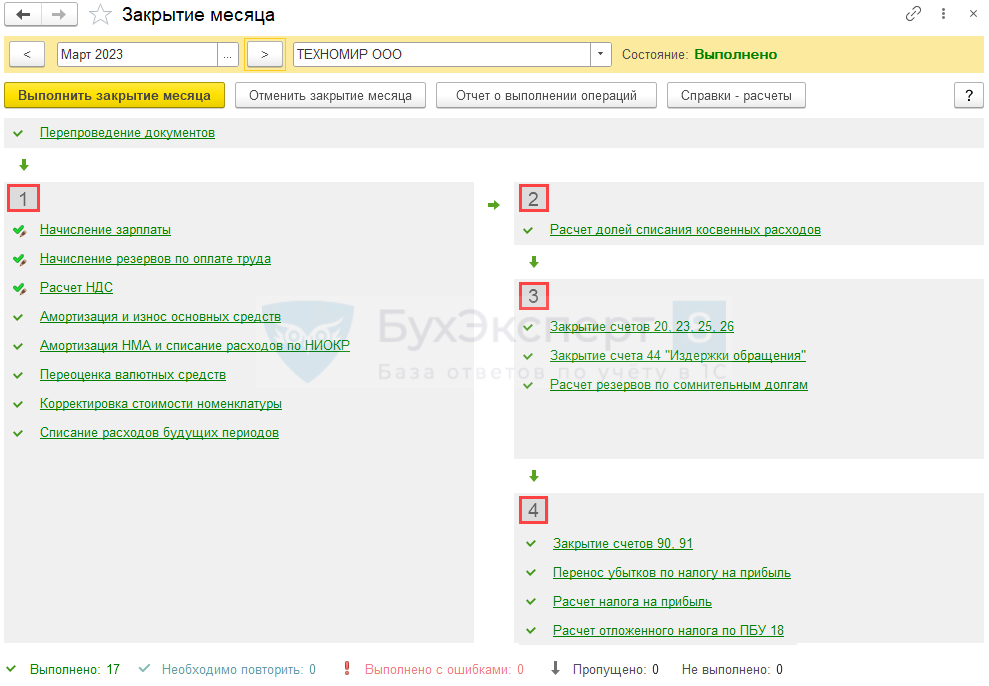

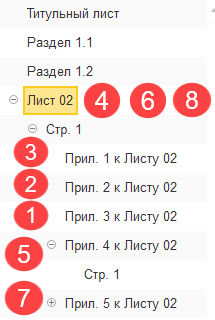

Рекомендуем заполнять налоговую декларацию по налогу на прибыль в таком порядке:

-

Приложение 1 к листу 02.

-

Приложение 2 к листу 02.

-

Лист 02.

-

Раздел 1 с подразделом 1.1.

-

Титульный лист лучше заполнять последним, так как в нем нужно будет указать общее количество страниц в декларации. А это можно узнать только после того, как заполнены все подразделы, листы и приложения.

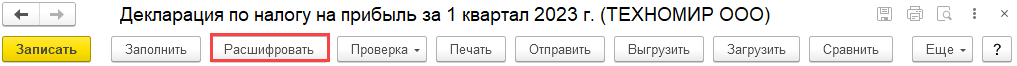

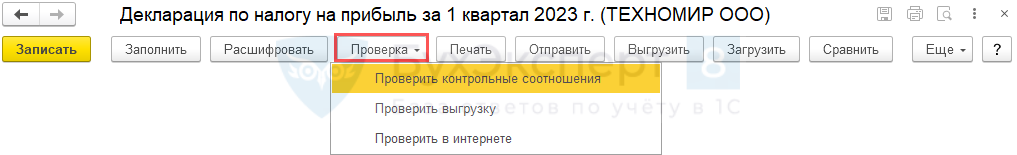

В таком же порядке советуем проверять декларацию, заполненную в бухгалтерской программе.

Остальные подразделы, листы и приложения нужно включать в декларацию, только если есть сведения, которые должны быть в них отражены:

-

Подраздел 1.2 раздела 1 — если компания уплачивает и ежемесячные, и квартальные авансовые платежи. Если только квартальные, заполнять этот подраздел не нужно. Этот подраздел надо включать в декларации только за первый квартал, полугодие и 9 месяцев.

-

Подраздел 1.3 раздела 1 и лист 03 — если компания выступает налоговым агентом по налогу на прибыль, например выплачивает дивиденды другим компаниям.

-

Приложение № 5 к листу 02 — если у компании есть обособленные подразделения.

-

Лист 07 — если компания получала имущество, работы, услуги в рамках благотворительной деятельности, целевые поступления, средства целевого финансирования.

-

Лист 04 — если у компании были доходы, которые облагаются по специальным ставкам, например она получила дивиденды от иностранной компании. При заполнении листа 04 в декларацию также нужно включить подраздел 1.3 раздела 1.

-

Приложение 4 к листу 02 — если компания переносит убытки прошлых лет. Это приложение нужно включать только в декларацию за первый квартал и за год.

-

Приложение 3 к листу 02 — если компания, например, продала основные средства или получала доходы и расходы обслуживающих производств и хозяйств — ОПХ. Это могут быть структурные подразделения компании: детские сады, санатории, общежития, учебные центры.

Дальше подробно расскажем про заполнение каждого обязательного листа.

В приложении 1 к листу 02 отражают доходы от реализации и внереализационные доходы.

В начале листа 02 и приложений к нему нужно указать «Признак налогоплательщика». Для этого ставят, например, один из кодов:

-

коммерческие компании — код «01»;

-

сельхозпроизводители — код «02»;

-

резиденты особых экономических зон — код «03»;

-

резиденты территорий опережающего социально-экономического развития — код «06»;

-

участники региональных инвестиционных проектов — код «07»;

-

образовательные организации — код «09»;

-

организация, осуществляющая образовательную и медицинскую деятельность — код «11»;

-

организация, осуществляющая туристско-рекреационную деятельность — код «13»;

-

организация, применяющая пониженную налоговую ставку согласно п. 1.8-1 ст. 284 НК РФ — код «15»;

-

организация, применяющая пониженную налоговую ставку согласно п.1.8-2 ст. 284 НК РФ — код «16»;

-

ИТ-компании — код «17».

Если компания применяет разные ставки налога, оформляют несколько листов 02.

В приложении 2 к листу 02 отражают расходы, связанные с производством и реализацией, внереализационные расходы и убытки.

В листе 02 декларации указывают доходы, расходы и другие данные, по которым рассчитывают налог на прибыль. В этот лист переносят суммы, рассчитанные в приложениях 1 и 2.

В поле «Код по ОКТМО» указывают код ОКТМО по месту уплаты налога. Затем отражают налог к уплате или к уменьшению по итогам квартала или года периода.

В федеральный бюджет. Если по итогам квартала или года налог получился к уплате, в строку 040 переносят сумму из строки 270 листа 02 декларации. Если сумма налога получилась к уменьшению, в строку 050 переносят сумму из строки 280 листа 02.

В региональный бюджет. Если по итогам квартала или года сумма налога получилась к уплате, в строку 070 переносят сумму из строки 271 листа 02 декларации, а в строке 080 ставят прочерк. Если налог получился к уменьшению, то в строке 070 ставят прочерк, а в строку 080 переносят сумму из строки 281 листа 02.

За несдачу квартальной и годовой налоговой декларации по налогу на прибыль организаций предусмотрена разная ответственность.

Квартальная декларация. Если компания несвоевременно сдала декларацию по налогу на прибыль за кварталы, скорее всего, это будет считаться непредставлением документов, необходимых для налогового контроля. Размер штрафа — 200 ₽ за каждую декларацию, не сданную в срок.

Годовая декларация. Если опоздать со сдачей годовой декларации по налогу на прибыль, компании грозит штраф 5% от неуплаченной в срок суммы налога по декларации за каждый полный или неполный месяц просрочки. Есть ограничение — не более 30% этой суммы и не менее 1000 ₽. То есть минимальный штраф будет 1000 ₽.

Если налог полностью уплачен в срок, штраф будет 1000 ₽. Если компания уплатила только часть налога, штраф рассчитают с разницы между суммой налога, которая должна быть уплачена по декларации, и суммой, вовремя перечисленной в бюджет.

Директору компании или главному бухгалтеру могут назначить предупреждение или административный штраф от 300 до 500 ₽.

Если вовсе не сдать декларацию, через 20 дней после срока сдачи налоговая может заблокировать счета компании.

Больше по теме

Все события бизнеса у вас в почте

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей

Подписываясь на дайджест, вы соглашаетесь с политикой конфиденциальности

Личный опыт