#статьи

- 31 мар 2023

-

0

Как подключить и зарегистрировать онлайн-кассу: пошаговая инструкция

Если установить онлайн-кассу неправильно, можно сломать фискальный накопитель, нарушить закон и получить штрафы. Рассказываем, как избежать ошибок.

Иллюстрация: Оля Ежак для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Большинство компаний и ИП должны использовать в своей работе онлайн-кассы. С помощью онлайн-касс регистрируют расчёты с покупателями, формируют чеки и передают данные в налоговую.

В статье даём инструкцию по подключению онлайн-касс. Она будет полезна всем компаниям и предпринимателям, которые делают это впервые.

- Что такое онлайн-кассы и кому нужно их устанавливать

- Что нужно для подключения онлайн-кассы

- Как подключить онлайн-кассу и зарегистрировать её в налоговой

Онлайн-касса (или ККТ) — аппарат для расчёта с клиентами и учёта продаж. В ней есть специальный чип — фискальный накопитель, который сохраняет данные о расчётах, формирует чеки, шифрует и передаёт эти данные в ФНС через оператора фискальных данных (ОФД).

Подробнее об онлайн-кассах — как они работают, какие есть виды онлайн-касс и по каким критериям их выбирать — мы рассказали в этой статье Skillbox Media.

Онлайн-кассы должны использовать практически все предприниматели и юридические лица. Есть некоторые исключения — они перечислены в статье 2 №54-ФЗ. Например, ККТ могут не устанавливать:

- предприниматели на НПД;

- предприниматели на патенте по некоторым видам деятельности;

- компании и ИП, которые из-за условий работы не могут проводить расчёты с помощью ККТ — например, торгуют на рынках и ярмарках, оказывают услуги по присмотру за детьми и людьми с инвалидностью, продают газеты или мороженое в ларьках;

- компании и ИП, которые работают в отдалённых и труднодоступных местах.

Важно регулярно следить за обновлениями этого закона — исключения периодически отменяют.

Перед тем как подключать и регистрировать онлайн-кассу, нужно:

- выбрать и купить ККТ;

- выбрать и купить фискальный накопитель (ФН);

- получить квалифицированную электронную подпись (КЭП).

Выбрать и купить онлайн-кассу. Подробнее о видах онлайн-касс и критериях их выбора мы говорили в этой статье. Например, перед покупкой важно учитывать вид бизнеса, количество товаров или услуг, число клиентов, условия торговли.

Производителя онлайн-кассы каждый бизнес выбирает по своим потребностям. Купить ККТ можно у ОФД, с которым бизнес планирует работать, у операторов сотовой связи, в онлайн-банке или напрямую у завода-изготовителя.

Важно проверить, чтобы выбранная модель была включена в реестр ФНС. В нём налоговая публикует данные о всех моделях онлайн-касс, которые соответствуют требованиям закона.

Выбрать и купить фискальный накопитель. Они различаются по сроку действия: 15 или 36 месяцев. После истечения этого срока нужно покупать новый ФН и перерегистрировать онлайн-кассу в налоговой.

Выбор срока ФН зависит от вида бизнеса и применяемой системы налогообложения. Например, фискальные накопители на 15 месяцев должны использовать ИП и компании, если они:

- продают товары и работают на режиме ОСНО;

- продают подакцизные товары — например, алкоголь, табак, топливо, автомобили;

- ведут сезонные работы;

- используют ККТ в автономном режиме (не передают данные в ОФД) — например, бизнес, работающий на отдалённых и труднодоступных территориях;

- платёжные агенты: работают как посредники и принимают платежи от физических лиц (например, за услуги связи, интернета, ЖКХ и так далее).

ФН на 36 месяцев могут устанавливать:

- ИП и компании, которые работают на спецрежимах — УСН, АУСН, ЕСХН, ПСН — и не продают подакцизные товары;

- ИП и компании, которые работают на режиме ОСНО и предоставляют только услуги (не указана номенклатура с признаком «товар»).

Кроме сроков использования, фискальные накопители ограничены объёмом памяти. Если память заканчивается до завершения срока — например, когда у бизнеса большой поток клиентов, — ФН нужно также менять, а кассу — перерегистрировать.

Чаще всего фискальный накопитель покупают там же, где и онлайн-кассу.

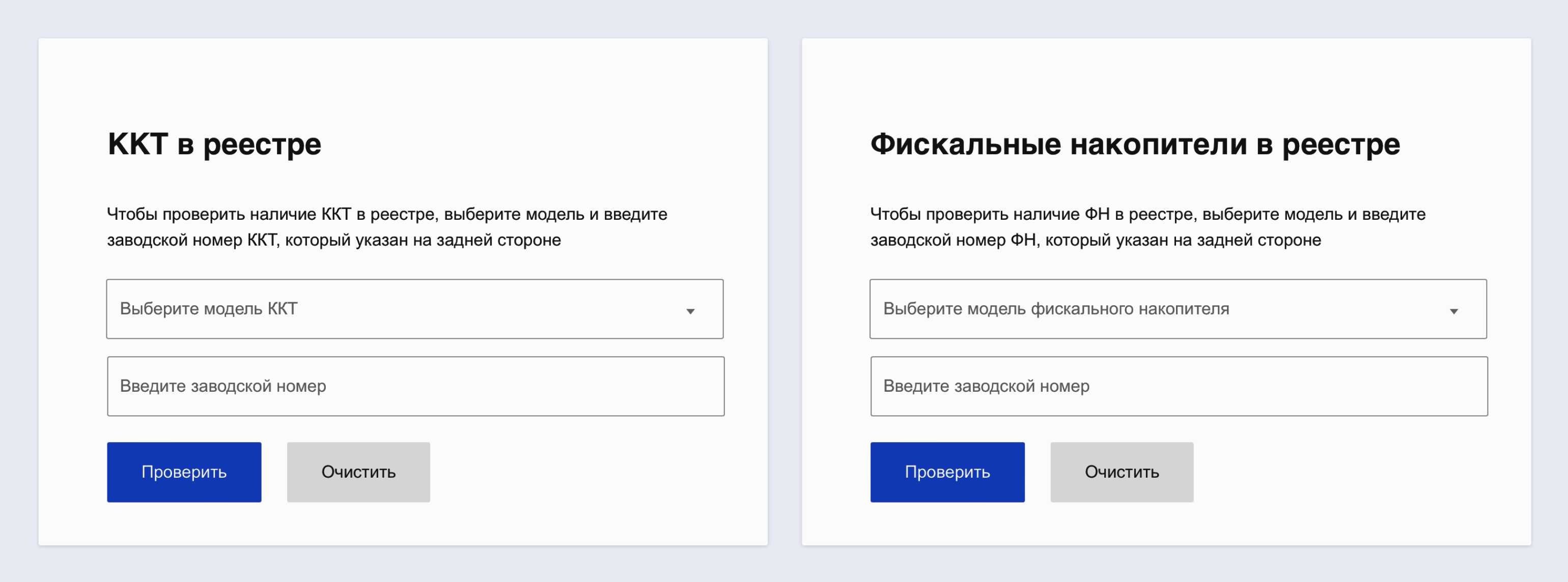

Как и в случае с ККТ, важно проверить, чтобы выбранный фискальный накопитель был включён в реестр налоговой. Также можно воспользоваться сервисом «Фискальные накопители в реестре» — он позволяет проверить и онлайн-кассы, и фискальные накопители в режиме онлайн.

Скриншот: ФНС / Skillbox Media

Получить КЭП. Она потребуется для заключения договора с ОФД и регистрации кассы в налоговой — подробнее об этом говорим ниже.

В 2023 году предприниматели и владельцы компаний могут получить КЭП в налоговой. Также для получения электронной подписи можно обратиться к доверенным лицам ФНС из актуального перечня.

Налоговая выпускает КЭП бесплатно, но для этого потребуется купить токен и лицензию на программу «КриптоПро CSP». Если они уже есть, покупать новые не нужно.

Токен — это физический носитель электронной подписи. Согласно разъяснениям ФНС, налоговая поддерживает носители формата USB Type-А. Например, «Рутокен ЭЦП 2.0», «Рутокен S», «Рутокен Lite», «JaCarta-2 SE» и другие. Купить их можно в интернет-магазинах или напрямую у изготовителей.

После того как вы купили токен и лицензию, нужно подать заявление в ФНС. Это можно сделать двумя способами:

- В налоговой по записи. С собой нужно взять паспорт, СНИЛС и токен. Сертификат КЭП запишут на токен в день подачи заявления.

- В личном кабинете налогоплательщика через вкладку «Заявление на получение КЭП». В этом случае в назначенную дату нужно прийти в налоговую с токеном для записи сертификата подписи.

Дальше нужно загрузить программу «КриптоПро CSP» на компьютер, зарегистрироваться в ней и установить сертификат электронной подписи с токена. После этого КЭП можно будет пользоваться.

Итак, бизнес купил ККТ, фискальный накопитель и получил электронную подпись. Вот что нужно сделать дальше, чтобы онлайн-кассой можно было пользоваться.

Шаг 1. Заключить договор с ОФД. ФНС не зарегистрирует онлайн-кассу, если не будет договора с ОФД. Оператор будет играть роль посредника между онлайн-кассой и налоговой. Выбрать ОФД можно из реестра компаний, аккредитованных ФНС.

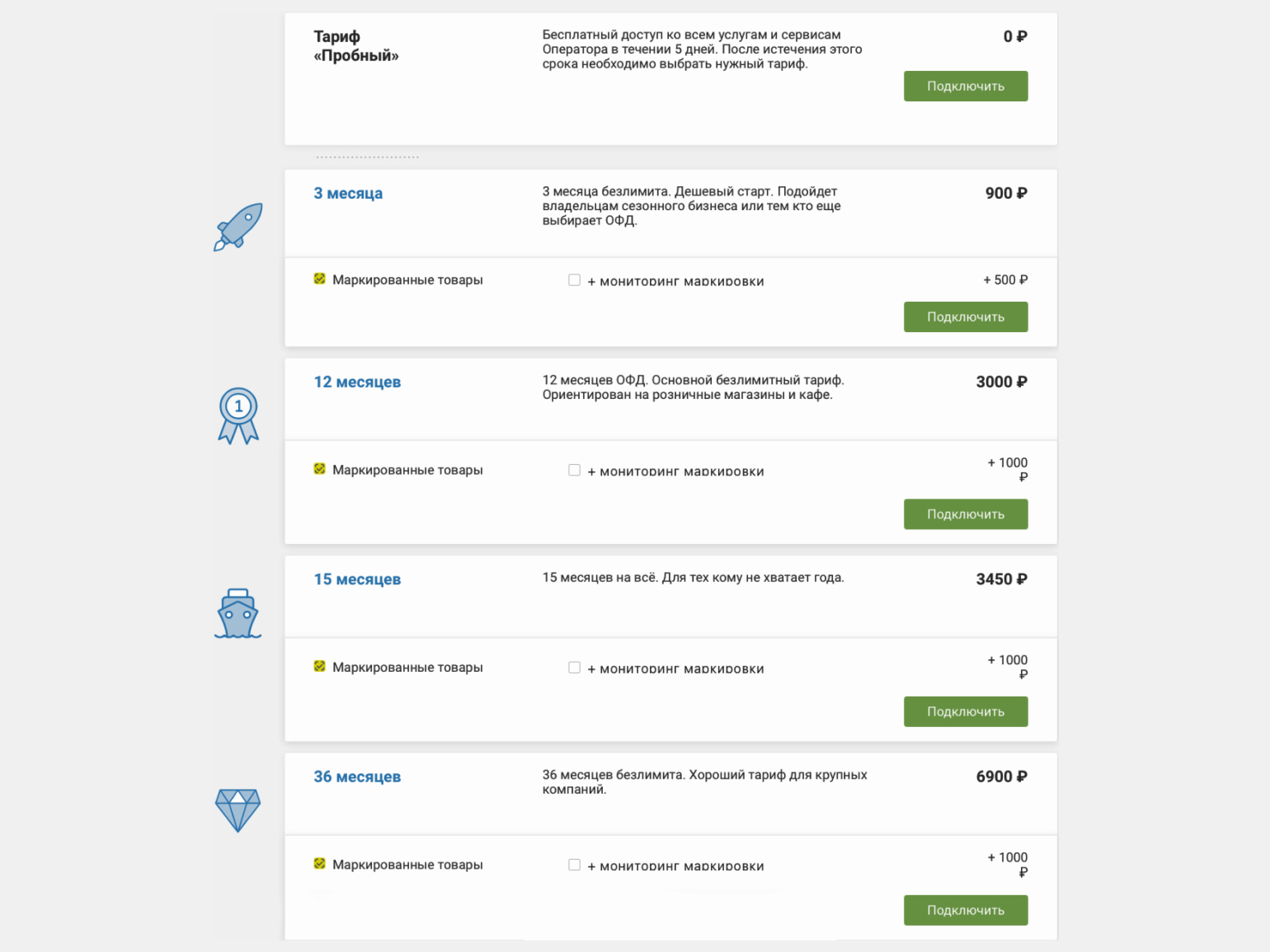

Ориентировочная стоимость тарифов ОФД: 300 рублей за месяц, 1700 рублей за полгода, 3000 рублей за год, 6700 рублей за три года. Например, вот тарифы оператора «Первый ОФД» на начало 2023 года.

Скриншот: «Первый ОФД» / Skillbox Media

Обычно для заключения договора не нужно встречаться с представителями компании-оператора лично. Достаточно подать заявление через личный кабинет на сайте выбранного ОФД.

Шаг 2. Подключить онлайн-кассу к интернету. Это можно сделать двумя способами в зависимости от вида онлайн-кассы и возможностей торговой точки:

- с помощью кабеля;

- с помощью беспроводных сетей — по Wi-Fi или мобильному интернету.

Шаг 3. Зарегистрировать онлайн-кассу в ФНС. Можно зарегистрировать кассу самостоятельно или воспользоваться услугой специальной организации — как правило, такие услуги предоставляют компании, которые продают ККТ и фискальные накопители.

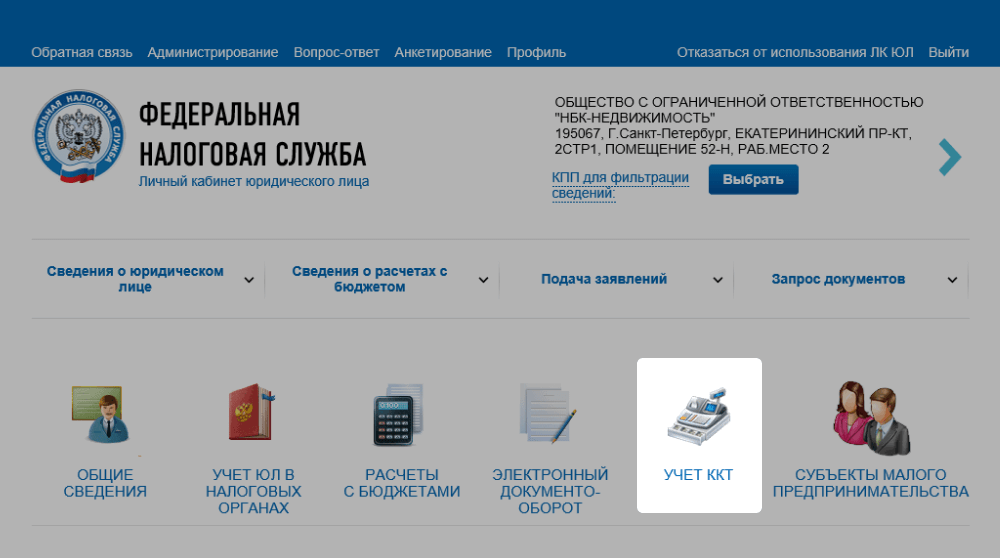

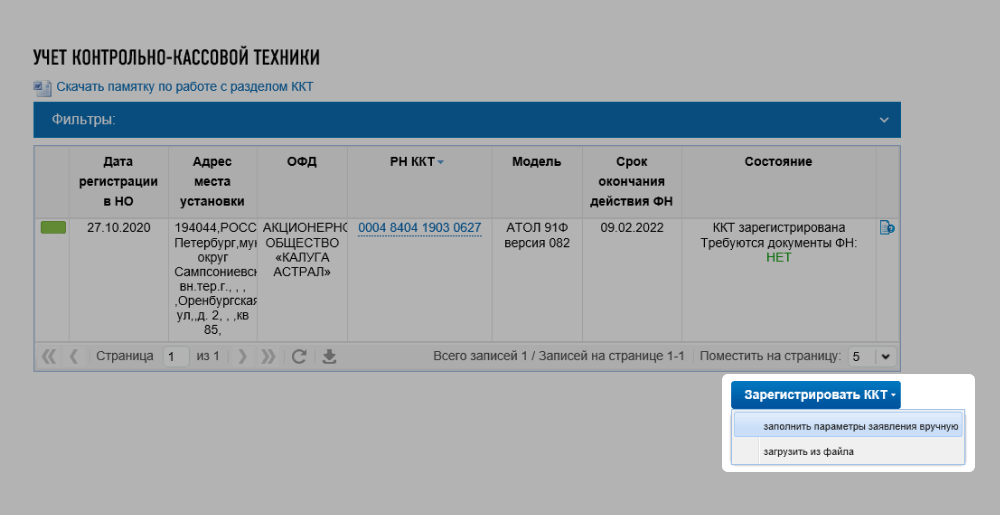

Чтобы зарегистрировать кассу самостоятельно, нужно подать заявление в личном кабинете налогоплательщика на сайте ФНС — через кнопку «Учёт ККТ». В заявлении указать:

- Фактические адрес и место установки онлайн-кассы — например, адрес магазина и номер торговой точки. Адрес может не совпадать с юридическим адресом бизнеса.

- Модель и заводской номер ККТ и фискального накопителя. Они указаны в паспортах устройств. На этом этапе сайт ФНС проведёт автоматическую проверку того, есть ли эти ККТ и ФН в реестре налоговой.

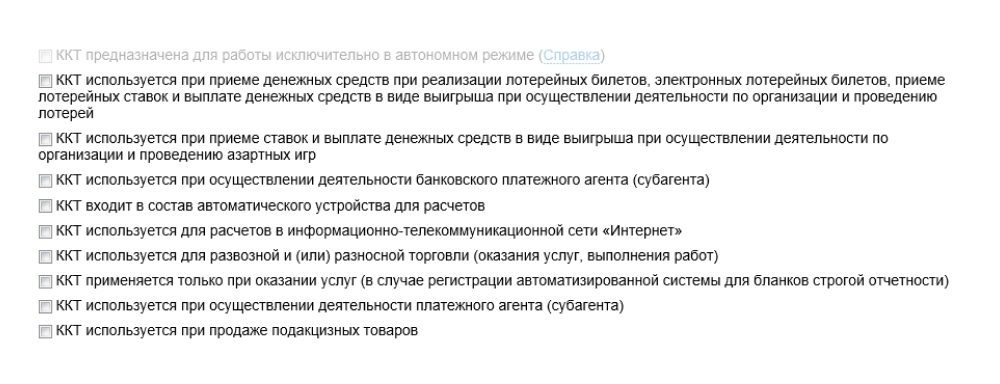

- Особые параметры использования кассы. Их выбирают из предложенного списка. Например, «ККТ используется при продаже подакцизных товаров» или «ККТ используется для развозной или разносной торговли». Указать особые параметры можно только на этом этапе — добавить их позже не получится.

- ОФД, с которым заключили договор. Его также выбирают из предложенного списка.

ФНС проверит заявление и выдаст результат. Если всё прошло успешно, появится окно с регистрационным номером ККТ. Он необходим для завершения регистрации кассы.

Шаг 4. Ввести регистрационный номер в ККТ. Это нужно сделать в течение суток с момента его получения. Чтобы на онлайн-кассе появилось окно для ввода регистрационного номера, нужно перейти в настройки и выбрать сервисный или административный режим ККТ — в зависимости от модели кассы.

В окне для ввода нужно указать полученный регистрационный номер и свой ИНН. На этом этапе важно быть максимально внимательным. Если ошибиться хотя бы в одной цифре, фискальный накопитель станет недействителен и придётся покупать новый. Если всё сделать верно, онлайн-касса распечатает чек. Он потребуется на следующем этапе.

Шаг 5. Сделать отчёт о регистрации ККТ. Для этого нужно снова войти в личный кабинет налогоплательщика, перейти на вкладку «Учёт ККТ» и напротив своей кассы нажать на «Отчёт о регистрации ККТ».

В отчёте указывают данные полученного чека:

- дату и время получения;

- порядковый номер;

- фискальный признак — 10 цифр рядом с аббревиатурами ФП или ФПД.

Шаг 6. Получить карточку регистрации ККТ. Если проверка отчёта в налоговой пройдёт успешно, в личном кабинете налогоплательщика появится карточка регистрации ККТ, подписанная КЭП налоговой. Пока такой карточки не будет, пользоваться онлайн-кассой нельзя.

Шаг 7. Ввести параметры регистрации в форму на сайте ОФД. Для этого нужно зайти в личный кабинет на сайте ОФД, с которым заключён договор, и нажать кнопку «Добавить кассу». Затем ввести сведения о ККТ и данные с карточки регистрации. После этого онлайн-касса синхронизируется с ОФД, и оператор начнёт передавать данные о продажах в налоговую.

Если этого не сделать, ОФД не будет передавать данные в ФНС и через 30 дней кассу заблокируют.

- Онлайн-кассы должны подключать и использовать почти все предприниматели и компании. Исключения перечислены в статье 2 №54-ФЗ.

- Перед подключением нужно получить КЭП, купить онлайн-кассу и фискальный накопитель.

- Чтобы онлайн-кассой можно было пользоваться, нужно заключить договор с ОФД, подключить кассу к интернету, зарегистрировать её в ФНС, пройти фискализацию, получить карточку о регистрации и синхронизировать ККТ с ОФД.

Эти материалы Skillbox Media могут быть вам полезны

- Онлайн-кассы: что это такое, кто должен их использовать, какие они бывают и как между ними выбрать

- Единый налоговый платёж и единый налоговый счёт: что это и как с ними работать

- Системы налогообложения: что это такое, какие есть системы и как между ними выбрать

- Что выбрать: ИП или ООО. Рассказываем о преимуществах и недостатках этих вариантов

- Как открыть ИП в 2022 году: пошаговая инструкция

- Бухгалтерский учёт: зачем он нужен, как он устроен и как его организовать

Нейросети вам помогут.

Большой вебинар по нейросетям. 15 экспертов, 7 топ-нейросетей. Научитесь использовать ИИ в своей работе и повысьте эффективность.

Узнать больше

Из нашей статьи вы узнаете:

В 2023 году использовать контрольно-кассовую технику (ККТ) обязаны почти все организации и индивидуальные предприниматели, которые работают на территории России. Закон № 54-ФЗ обязывает продавцов применять онлайн-кассу для того, чтобы передавать покупателям бумажные и электронные чеки и отправлять данные о расчётах в ФНС и систему маркировки «Честный ЗНАК».

Подключить и настроить кассу можно удалённо, не покидая своего офиса. В этом вам поможет компания «Калуга Астрал» — сертифицированный оператор фискальных данных и продавец контрольно-кассовой техники. Рассмотрим, как подключить онлайн-кассу дистанционно.

Шаг 1. Приобретите онлайн-кассу и фискальный накопитель

Сегодня на рынке представлено несколько типов онлайн-касс, каждый из которых обладает своими преимуществами:

- кнопочные автономные кассы позволяют выполнить только необходимый минимум операций: принять оплату от клиента, распечатать для него чек и передать фискальные данные в налоговую. Несомненный плюс ККТ этого вида — их низкая цена;

- встроенные в планшет смарт-терминалы обладают расширенным функционалом: с помощью правильно подобранного ПО пользователь сможет создавать карточки товаров, формировать отчёты о выручке, вести клиентскую базу;

- у фискальных регистраторов нет дисплея, и поэтому они работают только при подключении к компьютеру с товароучётной и кассовой программами. Этот тип ККТ подойдёт тем предпринимателям, которые хотят сэкономить на автоматизации своего бизнеса;

- облачная касса позволяет принимать оплату онлайн. Этот сервис пригодится интернет-магазинам и службам доставки.

Для хранения и передачи данных о расчётах в онлайн-кассу необходимо установить фискальный накопитель. Пользователи облачной кассы также обязаны оплатить его. Срок действия фискальных накопителей ограничен. Вы можете приобрести накопитель со сроком работы 15 или 36 месяцев.

Приобретайте онлайн-кассы и фискальные накопители из реестра контрольно-кассовой техники ФНС. Если устройства не включены в госреестр, сотрудники налоговой откажутся их регистрировать и использовать кассу будет невозможно.

Шаг 2. Подключите кассу к ПК и интернету

Онлайн-кассу потребуется подключить к компьютеру с помощью USB-кабеля. На ПК нужно установить драйвер для работы с ККТ. Как правило, необходимые драйверы записаны на загрузочный диск, который идёт в комплекте с кассой. Также нужное программное обеспечение можно скачать с сайта производителя.

Настроить для кассы интернет-соединение необходимо для того, чтобы продавец мог передавать сведения о расчётах через оператора фискальных данных в ФНС. Способ подключения кассы к интернету зависит от выбранной модели ККТ. Устройство можно подключить к модему или Wi-Fi-роутеру через USB или установить в кассу SIM-карту и использовать мобильный интернет.

Шаг 3. Выберите оператора фискальных данных

Оператор фискальных данных (ОФД) — это посредник между предпринимателем и Федеральной налоговой службой, без которого невозможна работа с онлайн-кассой. ОФД передаёт в налоговую всю информацию о расчётах на кассе. Заключение договора с ОФД — одно из требований закона № 54-ФЗ.

Обратите внимание на то, что оператор фискальных данных должен пройти аккредитацию в ФНС. Перечень сертифицированных операторов представлен на официальном сайте налоговой.

Многие ОФД предлагают пользователям различные инструменты для анализа фискальных данных. В Личном кабинете Астрал.ОФД представлена информация о выручке компании за разные отчётные периоды, а также сведения о сумме возвратов и размере среднего чека. У пользователя есть возможность выгрузить всю аналитику в формате XLS и продолжать работать с ней в Excel.

Шаг 4. Зарегистрируйте кассу в налоговой

Регистрация онлайн-кассы в ФНС также необходима, чтобы начать работу с устройством. Во время регистрации сотрудники налоговой фиксируют сведения о конкретной кассе, установленном в ней фискальном накопителе и пользователе, которому она принадлежит.

Зарегистрировать онлайн-кассу в налоговой можно при личном визите или удалённо. Во втором случае предпринимателю потребуется усиленная квалифицированная электронная подпись (УКЭП). Выпустить УКЭП необходимо в удостоверяющем центре ФНС.

Подать заявление на удалённую регистрацию кассы можно на сайте налоговой, через портал «Госуслуги» или в Личном кабинете вашего оператора фискальных данных. Чтобы зарегистрировать ККТ дистанционно на сайте ФНС, необходимо:

- Завести Личный кабинет юрлица или ИП на официальном портале налоговой. Для входа в Личный кабинет нужна УКЭП.

- Заполнить заявление на регистрацию ККТ. В документе потребуется указать:

- адрес установки кассы;

- тип помещения, в котором будет использована касса (например, офис, квартира или склад);

- модель и заводской номер кассы;

- модель и заводской номер фискального накопителя;

- название компании-оператора фискальных данных, с которой вы заключили договор;

- особенности деятельности вашей компании: будет ли касса использована при продаже лотерейных билетов или приёме ставок, станете ли вы использовать её только в автономном режиме.

- Подписать заявление с помощью УКЭП руководителя организации или индивидуального предпринимателя и отправить документ.

- Дождаться проверки заявления в ФНС. Если все поля документа заполнены правильно, кассе присвоят регистрационный номер, который отобразится в Личном кабинете налогоплательщика на сайте ФНС. Этот номер потребуется на следующем этапе подключения кассы онлайн.

Как зарегистрировать онлайн-кассу для ООО и ИП

Применять онлайн-кассу на территории России обязаны почти все ИП и ООО. Послабления предоставляются лишь некоторым компаниям и предпринимателям на основании их местоположения, рода их деятельности и используемой ими системы налогообложения. Все исключения описаны в статье 2 закона № 54-ФЗ.

Регистрация онлайн-кассы для ООО и ИП происходит одинаково. В заявлении на регистрацию необходимо заполнить одни и те же графы: адрес установки ККТ, модели кассы и фискального накопителя, сведения об ОФД. Единственное различие состоит в том, что при регистрации ККТ для ИП на сайте ФНС необходимо использовать Личный кабинет индивидуального предпринимателя, а при регистрации кассы для ООО — ЛК для юридического лица.

Шаг 5. Проведите фискализацию кассы

Фискализация кассы необходима для того, чтобы завершить регистрацию устройства в ФНС. Провести фискализацию нужно в течение суток после получения регистрационного номера ККТ на сайте налоговой.

С помощью установленного на компьютере программного обеспечения или через интерфейс самой ККТ внесите в онлайн-кассу следующую информацию:

- регистрационный номер кассы;

- адрес, название и ИНН организации;

- данные пользователя кассы (сотрудника, от имени которого подали заявление на регистрацию);

- название ОФД и параметры подключения к нему.

Обратите внимание на то, что каждый аппарат имеет свои особенности настройки. Для успешного завершения регистрации рекомендуем обратиться за помощью к специалистам.

После ввода данных касса распечатает отчёт о проведённой регистрации. Войдите в Личный кабинет на сайте ФНС, откройте ваше заявление на регистрацию кассы и нажмите на кнопку «Завершить регистрацию». Вам потребуется внести ряд данных из распечатанного отчёта:

- номер отчёта;

- фискальный признак документа;

- время и дату подготовки отчёта.

После ввода этих сведений подпишите заявление с помощью УКЭП и отправьте его на проверку. В течение пяти дней после фискализации ККТ в вашем Личном кабинете на сайте ФНС появится карточка регистрации кассы.

Шаг 6. Зарегистрируйте кассу в ОФД

Информацию о регистрации кассы нужно внести в Личный кабинет сервиса ОФД. Как правило, потребуется ввести:

- регистрационный номер ККТ;

- код отделения ФНС;

- заводской номер кассы и её модель;

- заводской номер фискального накопителя и его модель;

- срок действия фискального накопителя;

- адрес установки ККТ.

После заполнения форму необходимо подписать с помощью УКЭП.

Шаг 7. Подберите дополнительное оборудование и расходные материалы

Расходные материалы потребуются для корректной работы любой онлайн-кассы: все типы касс (за исключением облачной) используют чековую ленту для печати фискальных документов. При покупке ленты обязательно обратите внимание на её ширину, чтобы расходники были совместимы с вашей ККТ.

Для считывания штрихкодов продукции при продаже товара на кассе или во время инвентаризации продавцу потребуется сканер кодов или терминал сбора данных. Печатать ценники лучше на специальном принтере для этикеток. Благодаря технологиям термической и термотрансферной печати, подготовленные этикетки останутся пригодными для использования в течение долгого времени.

За помощью в настройке оборудования вы можете обратиться к специалистам компании «Калуга Астрал». Наши сотрудники подключат и настроят принтер этикеток, платёжный терминал и любое другое дополнительное оборудование для успешной работы вашей торговой точки.

Установка кассового аппарата по шагам

Установка кассового аппарата включает в себя комплекс мероприятий, направленных на подготовку онлайн-кассы к полноценной работе в рамках закона. Необходимо выбрать подходящую модель ККТ и фискального накопителя, пройти регистрацию в ФНС, установить технику на рабочем месте и настроить ее для дальнейшей работы. Также потребуется подключиться к ОФД, на которого возложена ответственность по передаче данных о проведенных операциях в налоговую службу. Для работы с электронными документами понадобится цифровая подпись.

Кассовый аппарат со скидкой

Большой выбор оборудования по 54 ФЗ. Все кассы по ценам производителя с официальной гарантией. Приобрести кассу в нашем магазине стало еще выгоднее — действуют специальные предложения.

Подробнее о предложении

Выбор и покупка кассы

Выбор модели кассового аппарата зависит от специфики деятельности и финансовых возможностей предпринимателя. В учет принимают оборот предприятия, количество клиентов в сутки и другие факторы.

В целом, критерии выбора онлайн-кассы следующие:

- пропускная способность ― примерное количество чеков, формируемых кассой в минуту;

- мобильность ― возможность работы в автономном режиме, что достигается за счет встроенного аккумулятора;

- модули для соединения с интернетом ― доступны следующие варианты подключения: Ethternet, Wi-Fi, 3G;

- объем памяти ― выбор значения параметра зависит от количества единиц в товарной базе;

- программное обеспечение — может быть платным и бесплатным в зависимости от бренда кассового аппарата;

- поддержка ЕГАИС и системы «Честный ЗНАК» ― актуально для предприятий, принимающих участие в обороте алкоголя и маркированных товаров.

Для работы малого и микробизнеса порой достаточно автономной кнопочной кассы. Но и они уходят в прошлое. Чаще используются смарт-терминалы, представляющие собой полноценный мини-компьютер для проведения кассовых операций. Если ноутбук и компьютер уже имеется, можно подключить к нему фискальный регистратор. Для крупных предприятий подойдет ПОС-система, которая состоит из нескольких соединенных между собой устройств.

Для установки кассового аппарата ИП или юридическое лицо выбирает модель, включенную в реестр ККТ (скачать можно с официального сайта ФНС). То же самое касается фискальных накопителей, для которых также предусмотрен отдельный реестр.

Подключение к ОФД

Подключение к ОФД

Список операторов фискальных данных представлен на официальном сайте налоговой службы. Можно выбирать любого из них. Около каждого ОФД указаны контактные данные для связи с оператором.

Для подключения к ОФД потребуется заключить договор и внести оплату на указанный счет.

Узнать подробнее об услуге «Подключение к ОФД».

Регистрация кассы в ФНС

Регистрация кассового аппарата в налоговой осуществляется при личном посещении ближайшего отделения ФНС или удаленно. Последний способ предусматривает регистрацию в личном кабинете на сайте налог.ру. Потребуется заполнить специальный бланк на бумажном носителе или в электронном виде (в зависимости от выбранного способа).

В заявке указываются следующие данные:

- наименование организации или Ф. И. О. ИП;

- ИНН;

- адрес и место установки кассового аппарата;

- модель ККТ и ее заводской номер;

- модель фискального накопителя и его заводской номер;

- назначение кассового аппарата (заявитель отвечает на поставленные вопросы).

После обработки заявления налоговая служба выдает регистрационный номер. Его, а также другие данные (сведения об ОФД, пользователе и другие) записываются в фискальный накопитель. Это процедура фискализации, которая следует сразу после получения регистрационного номера от ФНС. По ее завершении из кассового аппарата выйдет чек. Данные его фискального признака передаются в налоговую службу.

На основании полученных сведений ФНС формирует карточку регистрации. Она содержит следующие данные:

- наименование организации или Ф. И. О. ИП;

- ИНН владельца техники;

- наименование модели ККТ и ее заводской номер;

- адрес и место установки устройства;

- сведения об условиях использования кассового аппарата;

- информация об ОФД.

Карточка регистрации выдается в электронном виде. Она заверена электронной подписью контролирующего органа. По желанию можно запросить выдачу карточки регистрации на бумажном носителе.

Узнать подробнее об услуге «Регистрация онлайн-кассы в ФНС».

Получение электронной подписи (ЭЦП)

Если раньше многие операции осуществлялись на бумажных носителях, то современная автоматизация бизнеса требует ведения электронного документооборота. В связи с этим, один из этапов установки кассового аппарата для ИП в 2021 году ― получение ЭЦП. Без нее невозможно работать с электронными документами, а участники оборота маркированных товаров и алкоголя не смогут даже подключиться к информационным системам контроля над движением соответствующей продукции.

Для получения электронной подписи придется обратиться в один из удостоверяющих центров, аккредитованных Минкомсвязи РФ (список организаций можно найти на официальном сайте Министерства цифровой связи, развития и массовых коммуникаций). Заявитель предоставляет необходимый пакет документов, а после их обработки получает ключи и сертификат электронной подписи. Она действительна в течение года, по истечении которого придется снова обращаться в удостоверяющий центр для продления срока действия цифровой подписи.

Настройка кассового аппарата

Настройка кассового аппарата

Выбор кассовой программы зависит не только от вида аппарата, но и от специфики деятельности. При работе на автономной кнопочной кассе устанавливать товароучетную программу не придется. Но и возможности такой техники сильно ограничены, по сравнению с другими видами ККТ.

Качественное программное обеспечение позволяет проводить кассовые операции, вести товарный учет, формировать аналитику в автоматическом режиме и прочее. Установка облачных сервисов дает возможность зарегистрироваться в личном кабинете и удаленно контролировать бизнес.

При выборе программного обеспечения важно учитывать ряд нюансов:

- масштабы деятельности;

- уровень товарооборота;

- вид используемой техники;

- возможность взаимодействия с другими системами (ЕГАИС, «Честный ЗНАК», «Меркурий»);

- необходимость дополнительных функций.

Современный рынок предлагает широкий ассортимент программного обеспечения, которое различается по цене. Соответственно, это влияет на конечную стоимость установки кассового аппарата.

Прошивка в онлайн-кассе должна быть обновлена до последней версии, чтобы поддерживать печать чеков в новом формате. Законодательство требует обязательно указывать номенклатуру товара, работ или услуг в фискальных документах с 2021 года, и это необходимо учитывать при установке кассового аппарата.

Сколько стоит установка кассового аппарата

Сколько стоит установка кассового аппарата

Расходы на установку кассы можно разделить на единовременные и ежегодные. К первым относятся покупка ККТ с аксессуарами, регистрация в ФНС. Ежемесячные расходы связаны с продлением ЭЦП, оплатой услуг интернет-провайдера и ОФД, заменой фискального накопителя, который имеет ограниченный срок действия. В зависимости от специфики деятельности, могут понадобиться дополнительные расходы.

Таким образом, стоимость установки кассового аппарата для ИП в 2021 году варьируется в широких пределах и зависит от ряда факторов.

Компания Мультикас предоставляет услуги по установке кассового аппарата в кратчайшие сроки. В нее входит: помощь в выборе ККТ и фискального накопителя, регистрация кассы в налоговой, подключение к ОФД, настройка программного обеспечения и прочее.

Все услуги по кассовым аппаратам

Нужна помощь в установке кассового аппарата?

Не теряйте время, мы окажем бесплатную консультацию и поможем установить и настроить вашу кассу.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Вам также Будет интересно:

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Новые кассовые аппараты

Новые кассовые аппараты обзор с 2017 по 2018 В январе 2017 года вышел новый закон, который рассказывает о том, какими должны быть новые кассовые аппараты и кто должен их установить…

891

Узнать больше

Кассовый аппарат для начинающих и не только

Кассовый аппарат необходим при расчетно-кассовых операциях по закону. Не так давно были внесены поправки в законодательство, которые обязали предпринимателей и организаций по всей России перейти на новый тип оборудования с…

651

Узнать больше

Установка онлайн кассы — инструкция по применению

Установка онлайн-кассы сама по себе не представляет собой глобальной проблемы. По сути, все достаточно просто. В этой статье мы дадим подробную инструкцию о том, что делать после покупки ККТ. Установка…

775

Узнать больше

Регистрация кассовых аппаратов

Регистрация кассового аппарата в налоговой ФНС Регистрация кассового аппарата в налоговой – это обязательная процедура, которая должна выполняться предпринимателями или организациями (далее владельцы) сразу после приобретения соответствующей ККТ (контрольно-кассовой техники)….

987

Узнать больше

Подробная статья для всех, кто подключает онлайн-кассу впервые

Нужна помощь в установке кассового аппарата?

Не теряйте время, мы окажем бесплатную консультацию и поможем установить и настроить вашу кассу.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Вам также Будет интересно:

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Новые кассовые аппараты

Новые кассовые аппараты обзор с 2017 по 2018 В январе 2017 года вышел новый закон, который рассказывает о том, какими должны быть новые кассовые аппараты и кто должен их установить…

891

Узнать больше

Кассовый аппарат для начинающих и не только

Кассовый аппарат необходим при расчетно-кассовых операциях по закону. Не так давно были внесены поправки в законодательство, которые обязали предпринимателей и организаций по всей России перейти на новый тип оборудования с…

651

Узнать больше

Установка онлайн кассы — инструкция по применению

Установка онлайн-кассы сама по себе не представляет собой глобальной проблемы. По сути, все достаточно просто. В этой статье мы дадим подробную инструкцию о том, что делать после покупки ККТ. Установка…

775

Узнать больше

Регистрация кассовых аппаратов

Регистрация кассового аппарата в налоговой ФНС Регистрация кассового аппарата в налоговой – это обязательная процедура, которая должна выполняться предпринимателями или организациями (далее владельцы) сразу после приобретения соответствующей ККТ (контрольно-кассовой техники)….

987

Узнать больше

Подробная статья для всех, кто подключает онлайн-кассу впервые

Виктор Подгорский

Эксперт по праву

Поделиться

Эта статья будет полезна, если вы устанавливаете кассу впервые. Если у вас уже есть онлайн-касса, эта статья не расскажет ничего нового.

Онлайн-касса — кассовый аппарат с фискальным накопителем. Фискальный накопитель записывает и хранит информацию о чеках и отправляет ее в налоговую по интернету.

Налоговая получает информацию о том, какой доход получает каждый магазин. Сам продавец не может скорректировать информацию на накопителе. А значит, не может занизить доход и заплатить меньше налогов.

Продавец должен использовать кассовый аппарат при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если они платят наличными либо очно картой.

При очном расчете покупатель по умолчанию получает от продавца бумажный чек. Если покупателю нужна электронная версия документа, онлайн-касса отправит чек на почту или телефон. При оплате через интернет касса отправит чек на электронную почту.

По закону использовать онлайн-кассы обязаны практически все компании и ИП, если продают товары, работы или услуги физлицам, представителям компаний и ИП за наличные или при оплате картой в торговой точке.

Еще касса нужна, если компания или ИП получают деньги на счет от физлица без статуса ИП. Это может быть оплата картой на сайте, перевод по реквизитам или зачисление по СБП.

Некоторым продавцам разрешили работать вообще без кассы, например:

-

ИП на спецрежиме «Налог на профессиональный доход»: они отправляют чеки через приложение «Мой налог»;

-

ИП, которые сдают в аренду свое жилье или машино-место;

-

ИП и компаниям, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив;

-

ИП и компаниям, которые работают в труднодоступной местности: перечень таких муниципалитетов устанавливают региональные власти.

ИП на патенте по некоторым видам деятельности, торговля с открытых прилавков на розничных ярмарках и рынках, аптеки в селах тоже могут работать без онлайн-касс.

В целом кассовое оборудование можно разделить на три типа:

-

Фискальный регистратор с фискальным накопителем — это разновидность онлайн-кассы без клавиатуры и дисплея.

-

Онлайн-касса привычного вида с фискальным накопителем.

-

Дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

Давайте подробнее о каждом.

Онлайн-касса должна передавать данные о платежах по интернету. Для этого нужен фискальный накопитель — оборудование, которое стоит внутри кассы и выглядит как небольшая серая коробка.

Фискальный накопитель можно купить вместе с кассой или отдельно. Без фискального накопителя использовать кассу нельзя.

Фискальный накопитель записывает операции, удостоверяет их подлинность, шифрует и передает оператору фискальных данных — ОФД. Затем оператор отправляет информацию в налоговую инспекцию. Грубо говоря, фискальный накопитель как бы говорит налоговой: «Эта продажа точно была, у меня все записано».

Использовать можно только те модели накопителя, которые зарегистрированы в налоговой службе. Это можно проверить в реестре на сайте ведомства.

Стоимость. Фискальный накопитель стоит от 6000 до 12 000 ₽. Цена зависит от срока действия: они бывают на 15 и 36 месяцев. Когда срок накопителя истекает, нужно купить новый, а онлайн-кассу — перерегистрировать.

Срок работы. Бизнес выбирает срок фискального накопителя исходя из своей системы налогообложения. Например, фискальный накопитель со сроком 36 месяцев обязателен:

-

для ИП и компаний на УСН или ЕСХН;

-

для ИП на патенте.

В некоторых случаях продавцы могут устанавливать накопители на 15 месяцев:

-

если у них сезонная работа;

-

они совмещают два режима, один из которых ОСН. Например, ИП одновременно работает на патенте и ОСН;

-

они используют онлайн-кассу, которая работает в автономном режиме — не передает чеки в налоговую через ОФД. Так работают кассы в муниципалитетах, которые регион включил в список удаленных от сетей связи. Это населенные пункты, где проживает менее 10 тысяч человек;

-

компания или ИП — платежный агент. То есть тот, кто принимает наличные платежи физических лиц, например за интернет, телефон, сотовую связь, ЖКУ и так далее.

Если ООО и ИП на спецрежиме торгуют подакцизными товарами, например сигаретами, они должны использовать накопитель на 15 месяцев.

Если использовать фискальный накопитель, который не подходит по сроку, могут оштрафовать: ИП — на 1500—3000 ₽, малые предприятия — на 2500—5000 ₽, крупные и средние предприятия — на 5000—10 000 ₽.

Онлайн-касса должна соответствовать требованиям закона. Чтобы это проверить, найдите модель кассы в реестре ККТ на сайте налоговой службы.

В реестре собраны все модели кассовых аппаратов, которые разрешено использовать в работе. Сейчас там 210 моделей, но он постоянно обновляется.

Если купить кассу не из реестра ККТ, ее не получится зарегистрировать. Причем для налоговой работа на такой кассе будет выглядеть так, будто кассы вообще нет. За это ИП и руководители компаний могут заплатить штраф от 10 000 ₽, малые компании — от 15 000 ₽, а крупные и средние компании — от 30 000 ₽.

Все онлайн-кассы можно разделить на кассы автономного типа, облачные, POS-системы. Иногда вместо онлайн-кассы можно использовать фискальный регистратор.

Фискальный регистратор — аппарат без клавиатуры и дисплея. Для работы его нужно подключить к компьютеру или планшету с кассовой программой. Примеры фискальных регистраторов: АТОЛ 11Ф, АТОЛ 25Ф, АТОЛ 30Ф. Выглядят они примерно так:

Фискальный регистратор состоит из трех компонентов:

-

фискальный накопитель;

-

чековый принтер;

-

вычислительно-коммуникационный модуль.

Не будем вдаваться в подробности. Важно, что габариты фискального регистратора зависят от того, на какую ширину чековой ленты он рассчитан: есть узкие модели под ленту 58 мм, есть под более широкую ленту — до 80 мм.

Фискальный регистратор — это не совсем онлайн-касса. Вот какие различия:

В случае с фискальным накопителем все операции кассир совершает на компьютере. Здесь есть свои плюсы и минусы:

✅ Кассир работает не с маленьким экраном обычной онлайн-кассы, а с удобным монитором, на котором могут быть параллельно открыты другие необходимые для работы программы. Это подходит для супермаркетов с большим ассортиментом.

✅Регистратор использует память компьютера, она больше, чем память онлайн-касс. Это подходит для супермаркетов с большим ассортиментом.

✅Скорость печати чеков выше, чем у онлайн-касс, за счет мощного ресурса компьютера и высокой скорости обработки информации.

❌ Решение скорее подходит для крупных магазинов. Для работы нужен компьютер.

Онлайн-касса автономного типа. Это самая простая онлайн-касса. Подойдет для выездной торговли, курьеров и мелкой розницы. Например, Атол 91Ф Lite, Атол 91Ф, Атол 92Ф, Меркурий 185Ф. Выглядит вот так:

У автономной кассы есть и плюсы, и минусы:

✅ Компактные размеры — помещается в карман или сумку.

✅ Мощные аккумуляторы — долго держит заряд.

✅ Можно использовать на улице — есть защита от влаги и морозов.

✅ Подключение по беспроводной сети через вайфай, сим-карту или по Bluetooth.

✅ Стоит от 5700 до 40 000 ₽. Минимальная цена — обычно без фискального накопителя.

❌ Низкая скорость печати чеков (40 мм в секунду) и нет автоотреза — медленное обслуживание большого потока покупателей.

❌ Не интегрируется с компьютером — не подойдет для крупных торговых сетей.

❌ Позиции товаров придется вводить вручную — не подойдет для розницы, где таких позиций тысячи.

Облачная касса. Подойдет только для интернет-магазина с оплатой на сайте, для офлайн-магазинов — нет. Эта касса стоит в серверной вашего интернет-магазина либо в серверной компании-арендодателя подобных касс.

Чтобы подключить оплату на сайте, компания должна оформить договор интернет-эквайринга с банком или подключиться к платежному сервису — ЮКassa, Робокассе и другим.

Плюсы и минусы:

✅ Покупать облачные онлайн-кассы не обязательно — можно взять в аренду. Тогда и фискальный накопитель в ней будет менять арендодатель, а не продавец.

✅ Не занимает место в офисе или на складе — это не обычная касса с кнопками и принтером чеков.

✅Стоит в среднем от 1500 ₽ в месяц.

❌ Нельзя использовать для очных расчетов и печатать бумажные чеки.

POS-система — это комплекс оборудования, в котором все устройства интегрированы между собой: онлайн-касса, сканер штрихкодов, весы. Подойдет рознице с большим потоком клиентов и широким ассортиментом товаров. Например, Атол Ритейл 54.

Плюсы и минусы POS-систем:

✅ Несложно обновить, если в законе появятся изменения.

✅ Автоматизирует работу магазина — загружает в кассу товары и цены, отслеживает печать ценников, закрытие и открытие смены, добавляет акции, распродажи и скидки на товар.

✅ Производители продают запчасти к таким системам даже после снятия модели с производства.

❌ Стоит дорого — до 150 000 ₽.

Теперь посмотрим, сколько стоит онлайн-касса в зависимости от целей бизнеса:

Рассказываем о плюсах и минусах каждого варианта.

В ОФД. У большинства операторов можно купить онлайн-кассу. В этом случае за подключение и настройку ККТ будут отвечать менеджеры ОФД. Зачастую ассортимент касс у ОФД ограничен.

В онлайн-банке. Новым бизнесам онлайн-банки часто предоставляют скидки, или они подпадают под акции. Например, в Тинькофф можно взять в аренду устройство 2 в 1 — онлайн-касса + терминал. Платить нужно будет только комиссию за эквайринг, аренда кассы будет бесплатной.

У операторов сотовой связи — МТС и МегаФон. Например, МТС продает кассы, которые работают на их программном обеспечении, — MSPOS и Нева. МегаФон продает кассы брендов «АТОЛ» и «Эвотор». Главный минус — это ограниченный выбор моделей, и обычно касса привязана к софту оператора.

У завода-изготовителя. В большинстве случаев изготовители не продают ККТ в розницу или мелкий опт. Им выгоднее работать с магазинами и сервисными центрами. Но если нужно купить большое количество ККТ, можно попробовать обратиться напрямую.

У предыдущего владельца. Закон разрешает работать с онлайн-кассами, которые раньше использовали другие предприниматели. Нужно запросить у предыдущего владельца документ, что онлайн-касса снята с учета в налоговой. Но фискальный накопитель нужно купить новый, подключить тот, что был у другого пользователя, — нельзя.

Чтобы онлайн-касса передавала данные в ОФД и налоговую, ее нужно подключить к интернету:

-

через кабель;

-

по вайфаю или мобильному интернету через сим-карту — на кассе нужно включить режим передачи данных.

Подключение по кабелю подходит, если в торговой точке плохо работает вайфай. Так бывает, если магазин находится, например, в подвале. Для того чтобы был вайфай, нужен роутер. Его можно взять бесплатно в аренду у интернет-провайдера.

Дополнительные устройства, которые помогут более эффективно продавать.

Сканер штрихкодов — для магазинов с большим ассортиментом. Сканер считывает штрихкоды, а кассир видит нужные товары на кассе. Без сканера придется искать товар в кассе по названию или вводить его артикул вручную. 2D-сканер нужен, если магазин торгует крепким алкоголем, а в остальных случаях подойдет 1D.

Терминал эквайринга — для оплаты картами или по СБП — Системе быстрых платежей. Чтобы принимать оплату по безналу, нужны договор эквайринга с банком и терминал. Он не заменяет онлайн-кассу, а работает в комплекте с ней. Без терминала подключить эквайринг нельзя.

Продавцу принимать к оплате банковские карты удобно: ему не надо проверять купюры, пересчитывать деньги и искать сдачу. А покупатели, если расплачиваются картой, получают кэшбэк — бонусы от банка.

Денежный ящик — для магазинов с большим потоком покупателей, которые платят наличными. Нужен, чтобы хранить деньги в безопасности.

Принтер этикеток — понадобится, чтобы самостоятельно промаркировать товар, если штрихкод не нанес производитель. Но распечатывать штрихкоды можно и на обычном принтере, поэтому на принтере этикеток можно сэкономить.

Шаг 1. Заключите договор с оператором фискальных данных. Оператор фискальных данных — посредник между продавцом и налоговой.

Чеки с кассы сначала поступают в ОФД, а он передает их налоговой в нужном формате. Пока нет договора с ОФД, налоговая не зарегистрирует кассу, кроме случая, когда можно работать автономно в местности, отдаленной от сетей связи.

Выберите любого ОФД из официального реестра налоговой службы. Цена у всех ОФД почти одинаковая — в среднем 3000 ₽ за кассу в год. Иногда производители касс объявляют акции и предоставляют услуги ОФД в подарок.

Шаг 2. Оформите электронную подпись. Квалифицированная электронная подпись нужна, чтобы зарегистрировать кассу через интернет. Ее можно бесплатно получить в налоговой. Если у компании или ИП уже есть КЭП, то получать новую не надо.

Шаг 3. Подайте заявление на регистрацию онлайн-кассы в личном кабинете юрлица или ИП на сайте налоговой службы. В разделе «Учет контрольно-кассовой техники» нажмите «Зарегистрировать ККТ».

В списке выберите «Заполнить параметры заявления вручную».

Заполните в заявлении:

1. Адрес и место установки онлайн-кассы, адрес местонахождения продавца — адрес магазина, кафе или другой точки, где стоит касса. Например, торговый центр «Ромашка», павильон 187. Причем адрес регистрации продавца и адрес установки онлайн-кассы могут не совпадать. Если подключаете облачную кассу, адресом места установки будет ЦОД — центр обработки данных поставщика кассы.

Адрес места установки онлайн-кассы нужно выбрать из справочника ФИАС. Если адреса в справочнике нет, нужно собрать документы на торговую точку, например договор аренды, обратиться с ними в администрацию района, где находится точка, и подать заявление о включении помещения в адресный справочник ФИАС.

2. Модель и заводской номер ККТ и фискального накопителя. Посмотрите их в паспорте кассы или на обратной стороне аппарата. Модель кассового аппарата нужно выбрать из предложенного списка. Все серийные номера ККТ и серийные номера фискального накопителя есть в базе ФНС. Как только укажете номер, сразу же запускается автоматическая проверка на наличие номера в базе и не зарегистрирован ли этот номер за кем-либо другим.

3. Сведения об использовании ККТ. Поставьте галочку, если у вашей кассы есть какие-то особенности: например, если вы будете использовать ее только для расчетов в интернете или для развозной торговли.

4. ОФД, с которым вы оформили договор. Выберите его из предложенного списка.

Отправьте заявление. Если проверка пройдет успешно, в столбце «Состояние» появится регистрационный номер кассы.

Шаг 4. Введите регистрационный номер в онлайн-кассу. У вас есть сутки с момента проверки, чтобы ввести регистрационный номер вместе с ИНН в ККТ. Если ошибетесь хотя бы в одной цифре, фискальный накопитель станет недействительным и его можно будет просто выбросить. Придется покупать новый. Если вы все сделали правильно, онлайн-касса распечатает отчет о регистрации.

Шаг 5. Введите данные отчета о регистрации в личном кабинете. Вернитесь в личный кабинет на сайте налоговой службы, на вкладку «Учет контрольно-кассовой техники». Откройте «Отчет о регистрации ККТ»: укажите в нем время чека, его порядковый номер и в строке «Фискальный признак» 10 цифр с аббревиатурой «ФП» или «ФПД» — эту информацию вы тоже берете из отчета.

Нажмите кнопку «Подписать и отправить» — анкета уйдет на проверку в ФНС. Если она пройдет успешно, то на сайте появится отметка «ККТ зарегистрирована».

Шаг 6. Получите карточку регистрации онлайн-кассы. Если фискализация прошла успешно, вы получите карточку регистрации, подписанную усиленной квалифицированной подписью налоговой службы.

Шаг 7. Введите параметры регистрации в личном кабинете ОФД. После получения карточки регистрации добавьте кассу в личном кабинете на сайте ОФД. Укажите параметры настройки — у каждого оператора они свои — и нажмите «Зарегистрировать кассу».

Налоговая инспекция может отказать в регистрации, если:

-

в реестре ККТ или реестре фискальных накопителей нет сведений о вашем устройстве;

-

ККТ числится как потерянная или украденная;

-

в заявлении о регистрации указаны недостоверные или неполные сведения, например неправильный адрес установки.

Еще могут отказать в регистрации онлайн-кассы, которая будет работать в автономном режиме, если адрес места установки и работы кассы отсутствует в утвержденном перечне отдаленных местностей.

Рассказываем, что делать, если:

-

не работает интернет;

-

онлайн-касса сломалась или не работает из-за отключения электричества;

-

онлайн-касса заблокирована из-за DDoS-атаки.

Не работает интернет. Если нет интернета, пробитые на кассе чеки не будут передаваться ОФД в момент расчета. Эти чеки сохранятся в фискальном накопителе, а после восстановления связи будут переданы ОФД.

Если чеки были пробиты при отключенном интернете, после устранения проблем со связью нужно проверить, ушли ли они в ОФД. Узнать о не переданных чеках можно:

-

из уведомления о не переданных ОФД документах, если такие уведомления предусмотрены в модели кассы;

-

из личного кабинета ОФД. Там можно посмотреть переданные чеки. Если нужных чеков в списке нет, значит, информация не передалась;

-

из отчета о закрытии смены. В нем отражается количество чеков, которые не отправлены ОФД;

-

из отчета о текущем состоянии расчетов.

Если были найдены не переданные чеки, нужно подождать до двух суток, чеки могут уйти не сразу. Если чеки все-таки не ушли — обратиться к специалисту, который занимается обслуживанием вашей кассы. Он поможет решить проблему.

Онлайн-касса сломалась или не работает из-за отключения электричества. Торговлю нужно приостановить. Продавать товары, работы, услуги без применения онлайн-кассы и выдавать вместо кассового чека товарный чек или типографский бланк строгой отчетности нельзя.

За торговлю при неработающей кассе будет штраф:

-

для ИП и должностных лиц — от 25 до 50% суммы расчета, но не менее

10 000 ₽

;

-

для малых предприятий — от 37,5 до 50%, но не менее 15 000 ₽;

-

для крупных и средних компаний — от 75 до 100% суммы покупки, но не менее 30 000 ₽.

На случай поломки кассы лучше иметь запасную. Если ее нет, торговлю нужно остановить до тех пор, пока кассу не починят.

Когда касса заработает, нужно пробить чеки коррекции с признаком расчета «приход» на сумму каждой операции, которую провели, пока касса не работала.

ККТ заблокирована ОФД из-за DDoS-атаки. Из-за блокировки фискальные данные не поступают ОФД в момент расчета. В этом случае пользователю ККТ нужно передать фискальные данные сразу после разблокировки его IP-адреса ККТ, но не позднее чем по истечении 30 календарных дней.

В этом случае продавец освобождается от штрафа, так как в нарушении нет его вины.

-

Продавцы должны использовать онлайн-кассы при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если те платят наличными либо картой.

-

Некоторые бизнесы могут работать без онлайн-кассы. Например, ИП и компании, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив.

-

Онлайн-касса должна быть оборудована фискальным накопителем. Касса и фискальный накопитель должны числиться в специальных реестрах на сайте налоговой службы.

-

Помимо кассы, может понадобиться дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

-

Онлайн-кассу нужно обязательно зарегистрировать на сайте налоговой службы.

-

Если нет интернета или касса сломалась, вести торговлю нельзя, иначе будет штраф.

Подключение и настройка онлайн-кассы

Большинство предпринимателей уже пользуются новыми версиями ККТ. Для тех, кто только открывает бизнес, расскажем, что это такое и как установить онлайн-кассу.

Что такое онлайн-касса

Онлайн-касса — это контрольно-кассовая техника, или ККТ, с модулем для выхода в интернет и фискальным накопителем. Она передает данные о каждой покупке ОФД — оператору фискальных данных. ОФД в свою очередь передает сведения в Федеральную налоговую службу. При необходимости онлайн-касса печатает обычные чеки, а электронные передает покупателям по номеру телефона или email. Онлайн-кассы были введены законом № 54-ФЗ. Согласно ему, большинство предпринимателей должны работать через новую ККТ. Даже если торгуют в интернете и принимают оплату исключительно электронными деньгами.

Кому нужно устанавливать онлайн-кассы

№ 54-ФЗ появился в 2003 году, а в 2016 вышел большой пакет поправок к нему. Поправки обязали предпринимателей использовать ККТ нового образца. Тогда некоторые категории предпринимателей получили отсрочки, а некоторые воспользовались пробелом в законодательстве и принимали электронные деньги без ККТ. После последних поправок использовать онлайн-кассы должны почти все.

Закажите кассу и начинайте продавать

С Модулькассой это будет быстрее и удобнее

Оставляя заявку, вы соглашаетесь на обработку персональной информации ООО «Аванпост»

Спасибо! Скоро наш оператор свяжется с вами для подтверждения заказа.

У кого еще есть время

Законопроект о внесении поправок в № 54-ФЗ «пощадил» только несколько категорий предпринимателей. Отсрочку до 1 июля 2021 года получили ИП без работников:

- работающие сами, например, строители;

- оказывающие услуги населению;

- продающие товары собственного производства.

Еще два исключения — те, кто:

- работает только с безналом и рассчитывается с компаниями или ИП;

- отправляет товары наложенным платежом по «Почте России», курьерской службой.

В первом случае использовать ККТ не надо, потому что деньги поступают на расчетный счет. Во втором чек выдает почта или курьерская служба. В обоих случаях онлайн-касса нужна, если хоть раз в год принимаете платежи наличными, электронными деньгами или банковской картой.

Кто должен использовать ККТ сейчас

Как всегда, в законе есть нюанс. Если вы продаете одежду, резиновые и пластмассовые изделия, мебель, инструменты и некоторые другие товары собственного производства, онлайн-кассы обязательны. Полный список товаров, при продаже которых ККТ обязательна, — в распоряжении № 698-р.

Также использовать онлайн-кассы должны предприниматели всех остальных категорий. Но есть исключения — бизнес, которому запретили использовать ККТ. Те, кому кассы запрещены, перечислены в № 54-ФЗ.

Порядок установки фискальной кассы

Общая процедура правильного подключения и установки кассового аппарата выглядит следующим образом:

- Проверка приобретенной ККТ в реестре официально зарегистрированных устройств ККТ (это важно сделать для того, чтобы убедиться, что выбранная модель содержит фискальный накопитель).

- Заключение договора по специальной форме с ОФД.

- Детальная регистрация кассы в личном кабинете налогоплательщика в системе ФНС.

- Настройка ККТ (введение параметров PHM, а также данных для ОФД).

- В кассовое оборудование необходимо ввести точный адрес индивидуального сервера передачи данных — информацию о регистрационных параметрах можно узнать на официальном сайте ОФД. Данная информация потребуется для корректной передачи всех отчётных кассовых данных.

- После заполнения всех необходимых пунктов электронных документов, кассовый аппарат напечатает специальный «чек» — отчет о произведенной установке.

Важно! При регистрации ККТ укажите все параметры, соответствующие требованиям производителя (перечень указан в инструкции), а также проверьте наличие «связи» с оператором фискальных данных — функционал новой кассы должен полностью соответствовать требованиям закона 54-ФЗ.

Детальная настройка дистанционной кассы — ответственная процедура, при неправильном введении данных потребуется покупать и устанавливать новое оборудование. Поэтому многие предприниматели при регистрации ККТ обращаются к специалистам по настройке контрольно-кассовой техники, чтобы подключиться по установленным законодательством правилам.

Как подключить ККТ к компьютеру

Чтобы произвести правильную настройку кассы, необходимо подсоединить устройство к компьютеру через специальный разъем. Перед подключением необходимо:

- Скачать на регистрационном сайте инструкцию, если она отсутствует в комплекте устройства.

- Выбрать и скачать последние усовершенствованные драйвера на сайте производителя, подходящие для необходимого кассового оборудования.

- Установить выбранную систему драйверов на компьютер.

Порядок подключения онлайн кассы к персональному компьютеру подразумевает использование одного устройства, подключенного к онлайн-системе передачи данных.

Как подключить онлайн-оборудование к интернету

Для непосредственного подключения кассы к интернету, можно использовать специализированные настройки установленного браузера. Некоторые современные варианты расчетно-кассовых аппаратов имеют встроенную функцию передачи фискальных данных и дополнительной установки не потребуется. Для правильной передачи данных в ОФД и налоговую службу, важно правильно осуществить все необходимые настройки подключения к интернету.

Порядок подключения:

- Для начала необходимо подключить устройство ККТ к персональному компьютеру через кабель (при использовании wi-fi необходимо включить режим передачи данных на кассовом оборудовании).

- Зайти в меню «Пуск» и нажать опцию — «Устройства и принтеры».

- Выполнить все указания стандартной программы «Мастер установки».

- Далее производится детальное тестирование производимой установки — после запуска компьютера устройство кассового аппарата должно определяться автоматически.

- Затем необходимо произвести правильную процедуру регистрации устройства в системе ОФД и попытаться осуществить любую «тестовую» операцию. В случае если сервером будет одобрена передача любой информации — это означает, что оборудование подключено к интернету правильно.

Важно! После данной процедуры необходимо в обязательном порядке перезагрузить компьютер.

Через систему интернет производится обязательная постановка кассы на налоговый учёт. Всю процедуру можно осуществить на сайте nalog.ru. От предпринимателя потребуется введение необходимых данных в установленную web-форму.

Как правильно зарегистрировать онлайн-кассу

Процедура регистрации кассовой техники нового образца регламентирована в статье 4.2. вышеупомянутого Федерального закона. Процедура «обкатана» со стороны ФНС и операторов фискальных данных. Закон разрешает выбрать для этого один из удобных предпринимателю способов.

- Заполнить заявление на регистрацию ККТ в бумажном варианте, подать документ в любой налоговый орган, а регистрационную карточку получить по месту регистрации фирмы (в «своей» территориальной налоговой).

- Подать заявление в электронной форме через личный кабинет ККТ на официальном сайте ФНС Российской Федерации. Для этого предпринимателям необходима усовершенствованная электронная подпись – КЭП, без которой никакие электронные документы не принимаются к рассмотрению. Эту КЭП так или иначе нужно будет оформить.

Можно ли воспользоваться привычным регламентом регистрации

Закон разрешает использовать прежнюю процедуру регистрации ККТ, прописанную в старой редакции ФЗ № 290 до конца 2017 года. Однако, этот порядок будет действителен с некоторыми серьезными оговорками, на которые прямо не указано в законодательстве, но на них обращают внимание налоговики:

- регистрировать до обозначенного времени можно только кассы устаревшего образца, новые модели к регистрации по старой схеме не принимаются;

- модели ККТ, модернизированные под работу онлайн, а также новые модели придется регистрировать по обновленному регламенту.

ОБРАТИТЕ ВНИМАНИЕ! С 1 февраля 2017 года, согласно п. 4 ст. 7 ФЗ № 290, для постановки нового аппарата ККТ на фискальный учет необходимо заключение договора с оператором фискальных данных (ОФД), услуги которого будут платными. Выбрать одного из нескольких поставщиков таких услуг можно на сайте ФНС РФ.

Несколько шагов и Модулькасса ваша

Для малого и среднего бизнеса

Шаг 1 из 2

Выберите состав комплекта

Стандартная Модулькасса

11 900 ₽

Модулькасса с встроенным эквайрингом

24 900 ₽

Шаг 2 из 2

Оставьте, пожалуйста, свои контакты

Пошаговая инструкция для регистрации онлайн-кассы

Любой способ регистрации из двух рекомендованных содержит несколько общих первых шагов, которые и нужно реализовать, прежде чем окончательно сделать выбор в пользу бумажного или электронного заявления.

Что необходимо для начала регистрации

Успешная фискализация нового или модернизированного аппарата контрольно-кассового контроля в налоговом органе предусматривает наличие трех обязательных компонентов:

- касса соответствующего образца с активным фискальным накопителем (необходимо знать их номера);

- заключенный договор с оператором фискальных данных;

- КЭП (квалифицированная электронная подпись): УЭП (усиленная электронная подпись) – для индивидуальных предпринимателей и КСКПЭП (квалифицированный сертификат ключа проверки электронной подписи) для юридических лиц.

К СВЕДЕНИЮ! Если вы затрудняетесь определить номера ККТ и фискального накопителя, эта информация содержится в паспортах данных устройств, а также отображается на диагностическом чеке, выбитом на кассовом аппарате.

Предварительные процедуры перед регистрацией ККТ

- КЭП. Проверка наличия или оформление электронной подписи (КЭП). Квалифицированная электронная подпись руководителя организации необходима для легализации кассового аппарата, и не только. Если ее уже получали ранее, например, с лицензионным пакетом 1С-бухгалтерии, она вполне подойдет. Если подписи не было, ее необходимо оформить.

- Заключение договора с ОФД. Нужно выбрать 1 компанию, предоставляющую услуги оператора фискальных данных, из 5 рекомендованных, список которых содержится на сайте ФНС, и заключить договор о предоставлении услуг.

Начало работы с онлайн-кассой: открытие смены

Прежде чем открывать кассовую смену, работник должен подготовиться к началу рабочего дня. Кассиру необходимо:

- Получить у ответственного лица ключи от денежного ящика

- Получить «размен» для возможности выдавать покупателям сдачу

- Проверить наличие в печатающем устройстве чековой ленты

- Проверить работоспособность дополнительного оборудования (сканер штрих-кодов, весы и т.д.)

Открытие смены на онлайн-кассе

Отчет об открытии смены содержит данные кассира, состояние счетчиков на начало дня и т.д. Как и все последующие операции, данный отчет будет отправлен ОФД, и далее в налоговую службу.

Если кассовый работник получил «размен», то необходимо сделать пометку в кассовой книге. Сотрудник, отвечающий за выдачу размена из основной кассы должен оформить операцию при помощи формирования расходного кассового ордера. Обычно указывается количество купюр по номиналу.

Как выдавать чек покупателю

Чтобы понимать, как пользоваться онлайн-кассой, сотруднику необходимо усвоить алгоритм выдачи чека покупателю:

- Кассир сканирует товар, тем самым открывая чек

- Покупатель передает кассовому работнику оплату

- После получения денежных средств кассир завершает процесс продажи, формируя кассовый чек

Электронная версия кассового чека при необходимости направляется на e-mail или телефон покупателя.

Для того, чтобы упростить процесс ввода персональных данных разработчиками создано приложение ФНС с помощью которого покупатель может передать кассиру свои персональные данные посредством QR-кода.

Во время оплаты покупки может возникнуть необходимость внесения денежных средств разными способами. Например, если у покупателя не хватило денег на карте, он может оплатить оставшуюся часть суммы наличными. В этом случае кассир формирует один чек. В котором фиксируются оба способа оплаты с указанием суммы каждого из них.

К операциям, при проведении которых в обязательном порядке должен быть сформирован чек, относятся:

- Продажа. Чек оформляется после получения кассиром денежных средств или после списания средств с платежной карты клиента.

- Возврат. Чек возврата оформляется, если был оформлен возврат денежных средств покупателю на основании возврата товара в магазин. К чеку возврата должно прилагаться заявление на возврат, в котором указываются паспортные данные покупателя, дата и причина возврата товара.

- Проведение корректировок. Корректировка необходима если продажа была произведена по неверной стоимости или без применения онлайн-ККТ (например, когда произошло отключение электроэнергии). В данном случае оформляется чек коррекции.

- Внесение аванса. Чек оформляется в случае внесения покупателем авансового платежа.

- Внесение предоплаты. Отличие от аванса в том, что предоплата вносится за определенный конкретный товар, тогда как аванс – это платеж за неопределенный товар (например, покупка подарочного сертификата).

- Отпуск товара в кредит/рассрочка. Алгоритм формирования и выдачи чека в данном случае будет таким же, как и при обычной продаже, отличия заключаются в отсутствии факта передачи денежных средств кассиру и признаке способа расчета, указываемого в чеке.

Признак расчета

Признак расчета — это реквизит кассового чека, указывающий на причину поступления/выдачи денежных средств в кассу/из кассы организации.

Признак расчета может быть указан в четырех вариантах:

- «Приход» — будет содержать чек продажи. Например, когда покупатель приобретает в магазине бытовую технику.

- «Возврат прихода» — будет указан в чеке возврата. Например, в случае, если бытовая техника оказалась ненадлежащего качества, и покупатель решил вернуть товар.

- «Расход» — будет указан в чеке, при получении товара на платной основе. Например, пункт принятия металлолома — выдача денег при принятии металла;

- «Возврат расхода» — будет присутствовать в чеке в том случае, если операция подразумевает возврат товара клиенту. Например, клиент возвращает деньги, чтобы забрать товар.

С 01.01.2019 вступают в силу требования об обновлении ФФД до версии 1.05. В новой версии появится такой реквизит как «Признак предмета расчета, указывающий на конкретный предмет расчета, например, «выигрыш лотереи», «подакцизный товар», «услуга», предоплата, аванс и т.д.

Признак способа расчетов

Признак способа расчета указывает на то, каким образом была произведена оплата.

Признак способа расчетов может быть указан как в виде кодового слова, так и в виде цифрового обозначения:

- Код ПРЕДОПЛАТА 100% (или 1 в цифровом варианте) — указывает на получение продавцом предоплаты за товар в размере 100%;

- Код ПРЕДОПЛАТА (или 2) — покупатель внес предоплату за товар частично;

- Код АВАНС (или 3) — получение аванса за товар, который не был определен. Например, в случае, если покупатель приобретает подарочный сертификат, продавец не может заранее выяснить, какой именно товар будет приобретен, в этом случае признак способа расчетов и указывается как «аванс»;

- Код ПОЛНЫЙ РАСЧЕТ (или 4) — указывается когда покупатель полностью вносит оплату и сразу же получает весь свой товар;

- Код ЧАСТИЧНЫЙ РАСЧЕТ И КРЕДИТ (или 5) — сюда можно отнести ситуацию, когда покупатель приобретает товар в кредит, выплачивая при этом первоначальный взнос, т.е. частично товар будет оплачен, а оставшаяся сумма будет оформлена как кредит;

- ПЕРЕДАЧА В КРЕДИТ (или 6) — здесь способом расчета будет покупка товара в кредит полностью без первоначального взноса, а товар в данном случае передается покупателю сразу;

- ОПЛАТА КРЕДИТА (или 7) — указывается при внесении покупателем оплаты в счет погашения кредита, и значения не имеет вносится ли очередной платеж или же оплата полностью.

Применение чека коррекции

Чек коррекции создается кассиром в том случае, если расчеты были произведены без использования онлайн-кассы:

- Невозможность использования онлайн-ККТ в связи с поломкой

- Невозможность использования кассы в связи с отключением электроэнергии

- Возникновение излишков или недостачи в кассе по причине невнимательности кассира

В любой из этих ситуаций кассир должен будет сформировать чек коррекции. Отличия от обычного чека у чека коррекции довольно существенные:

- Во-первых, в чеке коррекции невозможно указать перечень товара, который был приобретен. Связано это с тем, что практически в каждой ситуации, при которой необходимо формирование данного фискального документа, возможности установить какие именно товары приобретались, нет. Как пример можно взять формирование подобного чека при обнаружении недостачи в конце рабочей смены.

- Во-вторых, стоит обратить внимание на такой реквизит, как признак расчета. При формировании фискального документа для коррекции данный реквизит может быть только двух видов:

- «приход» при обнаружении излишков

- «расход» при обнаружении недостачи

К чеку коррекции всегда должна прикладываться пояснительная записка с подробным описанием причины проведения корректировки. Пояснительная записка пригодится в случае налоговой проверки, т.к. сотрудники ФНС уделяют чекам коррекции особое внимание.

Чаще всего чеки коррекции путают с чеками возврата. Чек возврата формируется, когда кассиру необходимо исправить уже проведенную операцию. Например, когда кассовым работником ошибочно пробит лишний товар. В этом случае необходимо аннулировать операцию, сформировав новый фискальный документ с признаком расчета, в котором будет указан «возврат прихода». Также чек должен содержать сумму ошибочно оформленного чека. Дополнительно формируется новый чек, в котором указывается корректная сумма покупки.

Закрытие смены и инкассации

Каждый кассовый работник должен выучить правило: между отчетами об открытии и закрытии смены не должно быть более двадцати четырех часов.

Например, если кассовая смена открыта в 15:00 1 августа, закрыта она должна быть не позднее 15:00 2 августа.

Время открытия и закрытия кассовой смены законодательством не установлено.

В конце дня кассир формирует отчет о закрытии кассовой смены (более ранним аналогом был z-отчет), затем формируется ПКО (приходный кассовый ордер) и итоговые показатели фиксируются в кассовой книге.

Инкассация

Выручка должна сдаваться в основную кассу после закрытия кассовой смены. После приема наличных денежных средств в основную кассу сотрудник оформляет ПКО. По прибытии инкассаторов им передается сумка с деньгами, препроводительная ведомость к сумке и формируется РКО с операцией инкассация.

Дешевая онлайн-касса — это хорошо?

Хорошо — если ее применение не «тормозит» бизнес-процессы. Самое простое условие — когда скорости работы печатающего механизма на «дешевой» онлайн-ККТ достаточно для обслуживания покупателей в очереди. Если же влияние есть, и покупатели видят постоянные очереди — их причиной может быть в том числе использование «медленных» касс. В результате, есть риск снижения посещаемости магазина и, как следствие, недополучение выручки — по объемам несопоставимой с разницей цене между используемой кассой и той, при которой очереди обслуживаются быстро.

Другой очевидный риск — невозможность подключения на дешевую кассу, у которой мало портов, внешних устройств, когда они очень нужны. Или — слишком слабый аккумулятор, на котором не рекомендуется экономить, даже если касса используется стационарно.

Самые дешевые кассы могут быть не слишком приспособленными к использованию в условиях расширяемой кассовой инфраструктуры — если запланировано ее расширение. Каждую онлайн-кассу может потребоваться настроить определенным образом, чтобы она работала. В случае с дешевыми кассами автономного типа такую настройку, скорее всего, придется производить, с привлечением специалиста.

Дорогая онлайн-ККТ — это хорошо?

Хорошо — если нет переплаты за ненужные опции. Например — за беспроводной модуль, если предполагается строго стационарное использование кассы. Или — за слишком производительный вычислительный модуль ККМ на базе фискального регистратора. Может быть достаточно обычного гаджета или скромного по возможностям ноутбука — вместо установки кассового ПК.

Переплачивать за кассу «на всякий случай» может иметь смысл, если речь идет о переплате за опции, которые будут востребованы с ощутимой вероятностью. Покупать дорогое решение наугад — без представления о том, чем конкретно оно превосходит более дешевые аналоги (и о том, насколько вероятно применение опций, образующих разницу) неправильно.

Огромный выбор разнотипных онлайн-касс, доступных на российском рынке, позволяет подойти к вопросу покупки онлайн-ККТ взвешенно — оценивая широкий спектр объективных критериев. При следовании им платежную нагрузку на бизнес, обусловленную необходимостью покупки ККТ, можно свести к минимуму.

Купить МодульКассу