Не позже 25 июля нужно сдать 6-НДФЛ за полугодие. Форма и порядок заполнения расчета не изменились. Однако эта отчетность часто вызывает сложности. Неясно, к примеру, как отразить выплаты за период с 23 по 30 июня? Нужно ли их включать в строку 110? Об этом и не только расскажем в нашем обзоре.

Кто и куда сдает 6-НДФЛ

Расчет должны подавать все налоговые агенты.

Отчет за полугодие 2023 года нужно сдать в свою налоговую. Обычно его направляют по ТКС.

Если у организации есть несколько обособленных подразделений, при отправке 6-НДФЛ можно выбрать, куда его подавать. При закрытии подразделения нужно учесть ряд особенностей.

Форма 6-НДФЛ

Расчет за полугодие заполните и сдайте по утвержденной форме.

Напомним: новый бланк 6-НДФЛ действует с отчетности за I квартал 2023 года.

Срок сдачи 6-НДФЛ за полугодие 2023 года

Расчет направьте не позднее 25 июля.

Правила заполнения 6-НДФЛ

В расчете за полугодие 2023 года заполните титульный лист, разделы 1 и 2. Включать в отчет справку о доходах и суммах НДФЛ не нужно. Ее вы заполняете только при составлении расчета за год отдельно по каждому физлицу, которое получило от вас доходы.

Код отчетного периода в 6-НДФЛ укажите 31.

По каждому ОКТМО заполните отдельный расчет 6-НДФЛ. Так, если у компании есть обособленное подразделение в другом городе, ей нужно заполнить отдельно расчет по головной организации и по подразделению.

Как заполнить раздел 1 формы 6-НДФЛ за полугодие 2023 года

В разделе 1 расчета укажите НДФЛ, который вы должны перечислить за период с 23 марта по 22 июня, а также возвращенный во II квартале налог.

Обратите внимание: если вы удержали НДФЛ, но срок его уплаты наступит только в III квартале, в разделе 1 отчетности за полугодие налог не отражайте. Его нужно включить в раздел 1 расчета за 9 месяцев.

К примеру, аванс выплатили 23 июня, срок уплаты НДФЛ – 28 июля, значит в разделе 1 расчета за полугодие налог не показывайте, его нужно отразить в отчетности за 9 месяцев.

Укажите в данном разделе:

- в поле 020 — общий НДФЛ по всем физлицам, который нужно перечислить с апреля по июнь;

- в полях 021 – 023 — налог с разбивкой по первому, второму и третьему срокам уплаты за II квартал. Например, в поле 021 нужно указать данные за промежуток с 23 марта по 22 апреля 2023 года со сроком уплаты 28 апреля.

Поле 024 заполнять не нужно, показатели полей 021 – 024 должны соответствовать данным поля 020.

Как заполнить раздел 2 формы 6-НДФЛ за полугодие 2023 года

В раздел 2 расчета включите доходы, вычеты, а также исчисленный и удержанный налог за период с 1 января по 30 июня 2023 года нарастающим итогом. Так, укажите:

- в поле 100 — ставку, по которой исчислили налог (к примеру, 13);

- в поле 110 — доходы по всем физлицам, которые вы выплатили в I полугодии 2023 года (зарплата, отпускные, больничные, матпомощь, выплаты физлицам по ГПД и др.). Уменьшать их на налог и вычеты не нужно;

- в поле 112 — все доходы по трудовым договорам, в том числе премии, компенсации за неиспользованные отпуска;

- в поле 130 — вычеты по НДФЛ с начала года, в том числе стандартные, имущественные и социальные. Учтите: приводить имущественные вычеты отдельно в разделе 2 расчета не нужно;

- в поле 140 — исчисленный НДФЛ по ставке из поля 100 за I полугодие 2023 года. Срок уплаты налога значения не имеет;

- в поле 160 — НДФЛ, который удержали с начала года;

- в поле 170 — налог, который нельзя удержать до конца 2023 года (к примеру, если был доход в натуральной форме и нет денежных выплат);

- в поле 180 — излишне удержанный НДФЛ;

- в поле 190 — налог, который вы вернули физлицам с начала года.

При отражении в расчете различных выплат часто возникают вопросы. Так, бывает неясно, как отразить переходящие доходы. К примеру, если вы выплатили аванс или зарплату с 23 по 30 июня 2023 года, то их нужно отразить в разделе 2 расчета за полугодие. А вот переходящую зарплату за июнь, перечисленную в июле, в отчет за полугодие не включайте. Эту выплату и налог с нее вы покажете в отчетности за 9 месяцев.

Напомним: если зарплату за вторую половину декабря 2022 года вы перечислили в январе, то она также должна войти в раздел 2 расчета 6-НДФЛ за полугодие 2023 года.

Как проверить 6-НДФЛ

Расчет за полугодие 2023 года рекомендуем проверить по контрольным соотношениям (КС). К примеру, можно сверить данные внутри 6-НДФЛ, а также проверить уплату налога.

Учтите: КС 1.26 используйте только при проверке годового расчета. Кроме того, больше не нужно применять междокументные КС 2.2 и 3.1.

Как корректировать ошибки в 6-НДФЛ

Если уже после сдачи расчета вы обнаружили ошибки или забыли указать данные, подайте уточненный 6-НДФЛ. Сделать это лучше как можно раньше, пока ошибку не выявила инспекция. Так можно избежать штрафа.

При корректировке ошибок в КПП или ОКТМО учтите некоторые особенности.

Нулевая форма 6-НДФЛ

Подавать нулевой расчет за полугодие 2023 года не нужно. Если с января по июнь начислений и выплат, с которых нужно платить налог, не было, вы не налоговый агент. Однако рекомендуем уведомить инспекцию о том, что вы не будете сдавать 6-НДФЛ, и указать причину. Иначе могут оштрафовать и заблокировать счета.

Как бюджетная организация заполняет и сдает форму 6-НДФЛ

Бюджетные организации заполняют и подают 6-НДФЛ за полугодие 2023 года в том же порядке, что и коммерческие. Однако есть особенности.

К примеру, в полях 141 и 155, где отражают данные о дивидендах, нужно указать «0», так как бюджетные организации дивиденды не платят.

Подробности:

- Как заполнить форму 6-НДФЛ

Образцы заполнения 6-НДФЛ

- Образец заполнения расчета 6-НДФЛ за полугодие 2023 года

- Образец заполнения учреждением расчета 6-НДФЛ за полугодие 2023 года

Что изменилось в форме 6-НДФЛ

В новой редакции отчёта теперь другие штрих-коды.

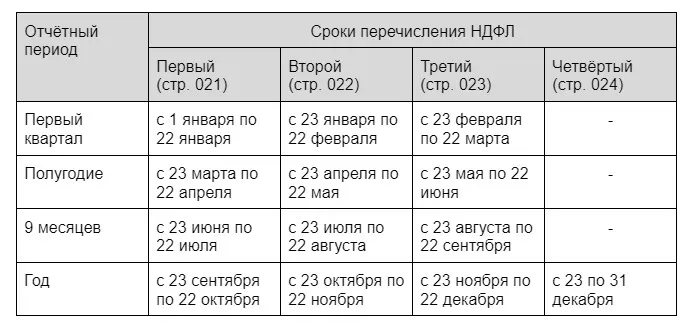

В первом разделе в строке 020 вместо удержанного НДФЛ нужно указывать налог, подлежащий перечислению. Изменился большой блок со строками 021-022, в которых общую сумму удержанного налога разбивали по срокам перечисления согласно НК. Теперь тут всего четыре строки 021, 022, 023 и 024 – для сумм, подлежащих перечислению по первому, второму, третьему и четвёртому срокам отчётного квартала.

6-НДФЛ за 2023 год нужно сдавать в новые сроки из п. 2 ст. 230 НК:

-

за первый квартал, полугодие, 9 месяцев – не позднее 25 числа месяца, следующего за отчётным периодом;

-

за год – не позднее 25 февраля следующего года.

Если дата сдачи выпадает на выходной, нерабочий, праздничный день, срок переносится на следующий рабочий день.

Подарок для наших читателей – практическое пособие по подготовке отчётности в ПФР, ФСС и ИФНС в 2022 году от экспертов интернет-бухгалтерии «Моё дело». 62 страницы подробнейших инструкций с примерами заполнения форм.

Отчётность в ИФНС, ПФР и ФСС в 2022 году

практическое пособие для работодателя

Получите бесплатно 62 страницы экспертного контента!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Инструкция по заполнению 6-НДФЛ в 2023 году

Начиная с отчётности за первый квартал 2023 года нужно отчитываться по форме, утверждённой Приказом ФНС № ЕД-7-11/753 от 15 октября 2020 года в новой редакции. Расчёт 6-НДФЛ состоит из титульного листа, двух разделов и приложения № 1. 6-НДФЛ за 2022 год нужно сдавать по форме в прежней редакции.

Общие правила заполнения

Если численность физлиц, по которым нужно отчитаться, не превышает 10 человек, отчёт можно сдавать на бумаге. Чтобы заполнить бланк вручную, придерживайтесь правил:

-

пишите чёрной, фиолетовой или синей ручкой заглавными печатными буквами;

-

показатели вписывайте начиная с первой ячейки слева;

-

в незаполненных ячейках ставьте прочерки;

-

если нет суммовых показателей, пишите «0»;

-

не исправляйте ошибки корректирующими средствами;

-

пронумеруйте все страницы начиная с титульного листа – 001, 002, 003 и т. д.

Если вы заполняете отчёт на компьютере, чтобы потом распечатать, используйте шрифт Courier New размером 16-18 пт. При заполнении на компьютере числовые показатели выравниваются по правому краю, а прочерки не ставятся.

Титульный лист

В новой редакции отчёта здесь изменился только штрих-код. Заполните на титульном листе:

-

ИНН и КПП (если есть);

-

«Номер корректировки» – «0 – -», если за этот отчётный период вы сдаёте 6-НДФЛ впервые;

-

код отчётного периода – «21» первый квартал, «31» полугодие, «33» девять месяцев, «34» год;

-

календарный год – 2023;

-

код налогового органа – можно узнать в сервисе ФНС;

-

код «По месту нахождения (учёта)» – по месту жительства ИП «120», по месту нахождения организации «214»;

-

«Налоговый агент» –название вашей организации или полные ФИО ИП;

-

код по ОКМО – код муниципального образования, на территории которого вы находитесь;

-

номер контактного телефона без пробелов и чёрточек.

После заполнения 6-НДФЛ укажите общее количество страниц отчёта.

В разделе с подтверждением достоверности и полноты сведений укажите, кто подписывает отчёт:

-

«1» – налоговый агент, то есть ИП или руководитель организации;

-

«2» – его уполномоченный представитель.

Ниже впишите построчно полные ФИО руководителя организации или уполномоченного лица. ИП эти строки не заполняет.

Поставьте подпись и дату подписания отчёта.

Если отчёт подписывает представитель налогового агента, заполните две последние строки титульного листа – название и реквизиты доверенности или другого документа, подтверждающего полномочия.

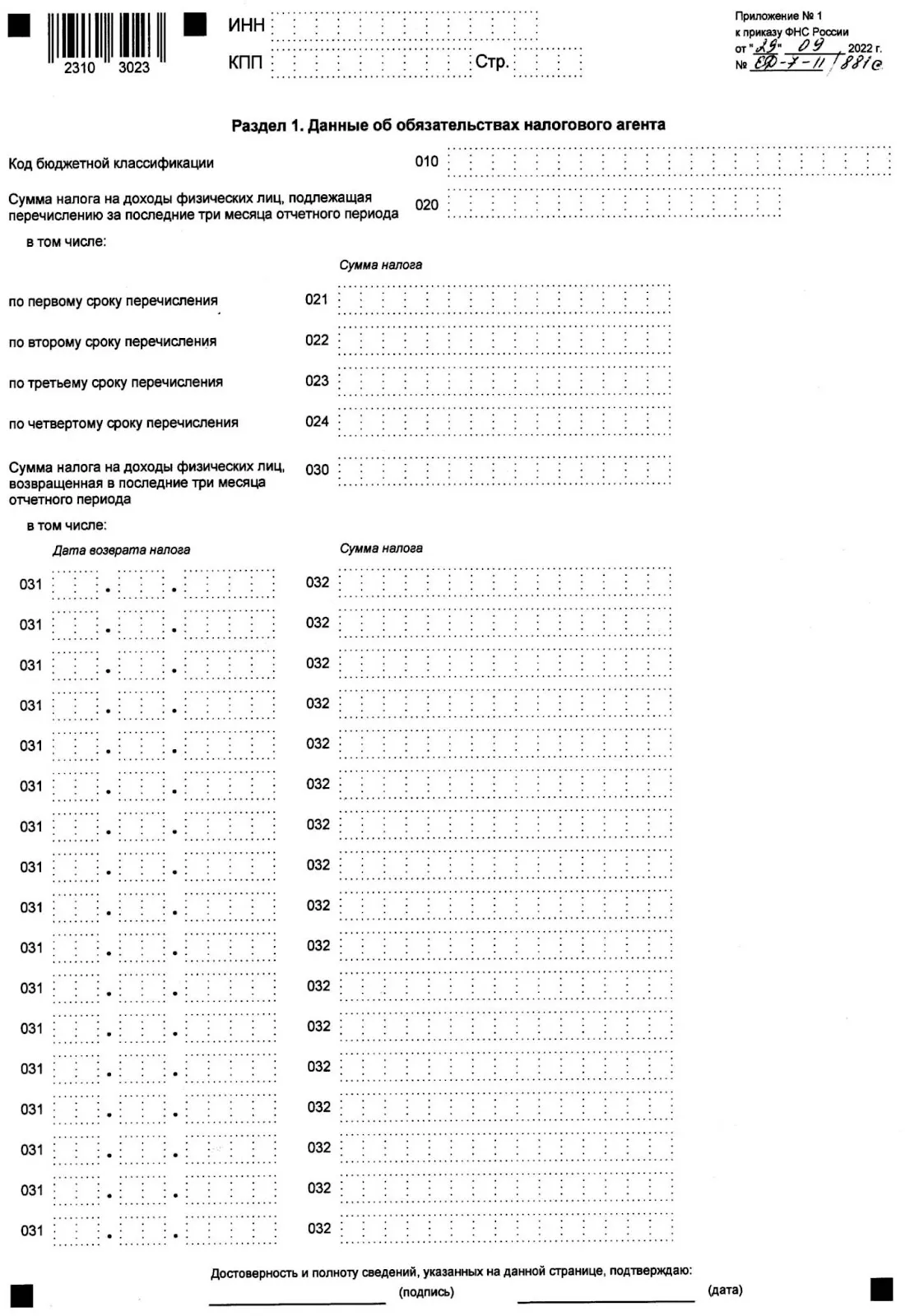

Раздел 1

В нём отражают сведения об НДФЛ, удержанном за последние три месяца отчётного периода. Например, в отчёте за первый квартал – за январь, февраль, март.

В строке 010 укажите код бюджетной классификации:

-

182 1 01 02010 01 1000 110 – для НДФЛ с доходов, не превышающих 5 млн руб.;

-

182 1 01 02080 01 1000 110 – для НДФЛ с доходов более 5 млн руб.

Строка 020 – общая сумма налога, которую надо было перечислить в бюджет за последние три месяца отчётного периода.

Строки 021 – 024 – суммы исчисленного и удержанного НДФЛ, разбитые по четырём срокам перечисления. Для каждого отчётного периода сроки будут разные, так как с 2023 года налоговые агенты должны перечислять НДФЛ на единый налоговый счёт:

-

не позднее 28 января, если налог удержан за период с 1 по 22 января;

-

не позднее 28 числа, если налог удержан за период с 23 числа прошлого месяца по 22 число текущего;

-

не позднее последнего рабочего дня календарного года, если налог удержан за период с 23 по 31 декабря.

Например, налог с аванса удержали 16 января 2023 года. В отчёте за первый квартал он попадёт в строку 021, так как он начислен и удержан за период с 1 по 22 января и подлежит перечислению по первому сроку.

В отчётах за первый квартал, полугодие и девять месяцев строка 024 не заполняется.

Сумма строк с 021 по 024 должна равняться строке 020.

Строки 030 – 032 заполняют, если в отчётном периоде вы возвращали работникам излишне удержанный НДФЛ. Такие возвраты прописаны в ст. 231 НК.

Строка 030 – общая сумма возвращённого налога, которую нужно расписать по строкам:

-

031 – дата возврата;

-

032 – НДФЛ, возвращённый в дату, указанную в строке 031.

Раздел 2

Предназначен для обобщённых сумм начисленного и выплаченного дохода, рассчитанного и удержанного НДФЛ. Его заполняют нарастающим итогом.

Если у работников были доходы, облагаемые по разным ставкам НДФЛ, для каждой нужно заполнить отдельный раздел 2.

Строка 100 – ставка НДФЛ.

Строка 105 – КБК как в строке 010 раздела 1.

Строка 110 – общая сумма начисленных и фактически полученных доходов, разбитая по строкам:

-

111 – в виде дивидендов;

-

112 – по трудовым договорам;

-

113 – по гражданско-правовым договорам.

Строка 120 – количество работников, исполнителей по договорам ГПХ и других физлиц, которым в отчётном периоде вы начисляли налогооблагаемые доходы.

Строка 130 – общая сумма всех стандартных, социальных, имущественных налоговых вычетов, которые уменьшили налогооблагаемый доход.

Строки 140 – общая сумма начисленного НДФЛ, из неё выделите налог с дивидендов и с доходов ВКС и заполните строки 141 и 142

Строку 150 заполняют, если налоговый агент рассчитывает НДФЛ с доходов иностранных работников.

Строка 160 – фактически удержанный налог.

Строка 170 – НДФЛ, который не получится удержать до окончания года.

Строки 180 и 190 – суммы излишне удержанного и возвращённого налога.

Приложение № 1

Представляет собой справки о доходах и суммах НДФЛ, составленные отдельно по каждому физлицу. Приложение заполняют только по итогам календарного года.

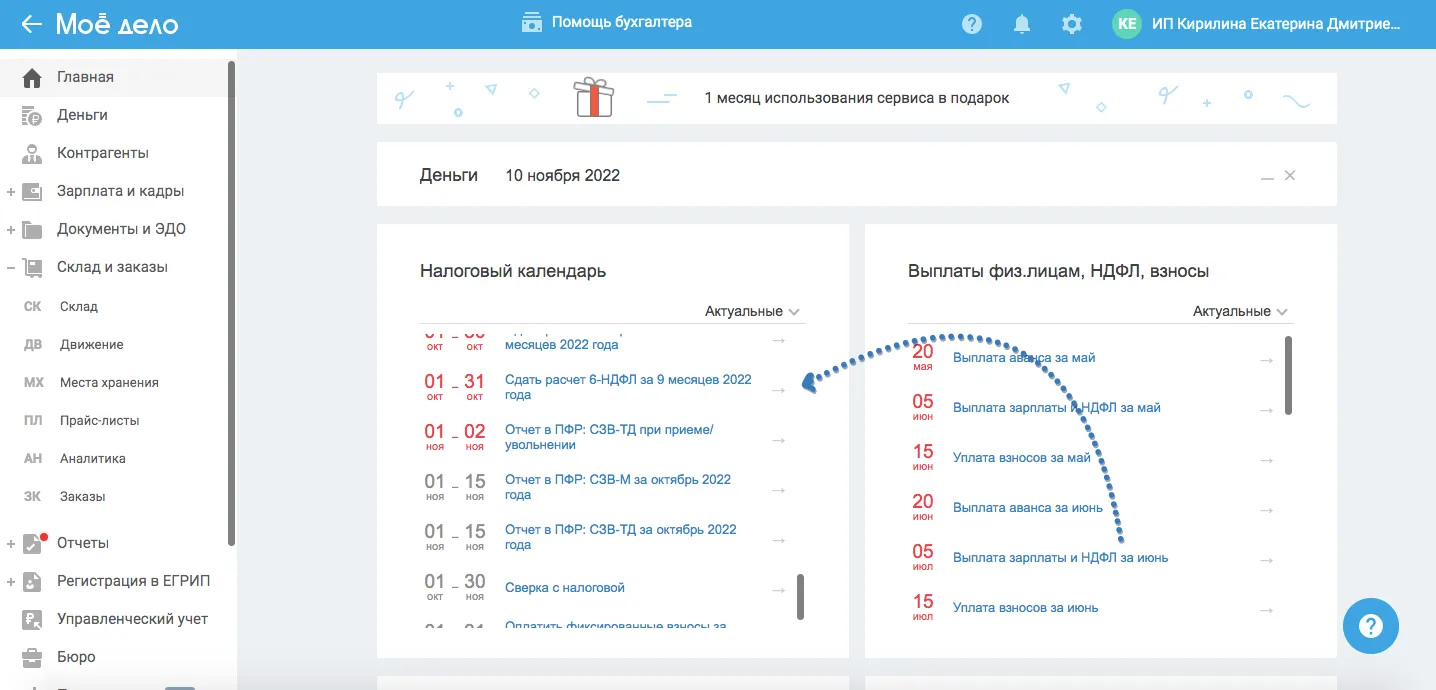

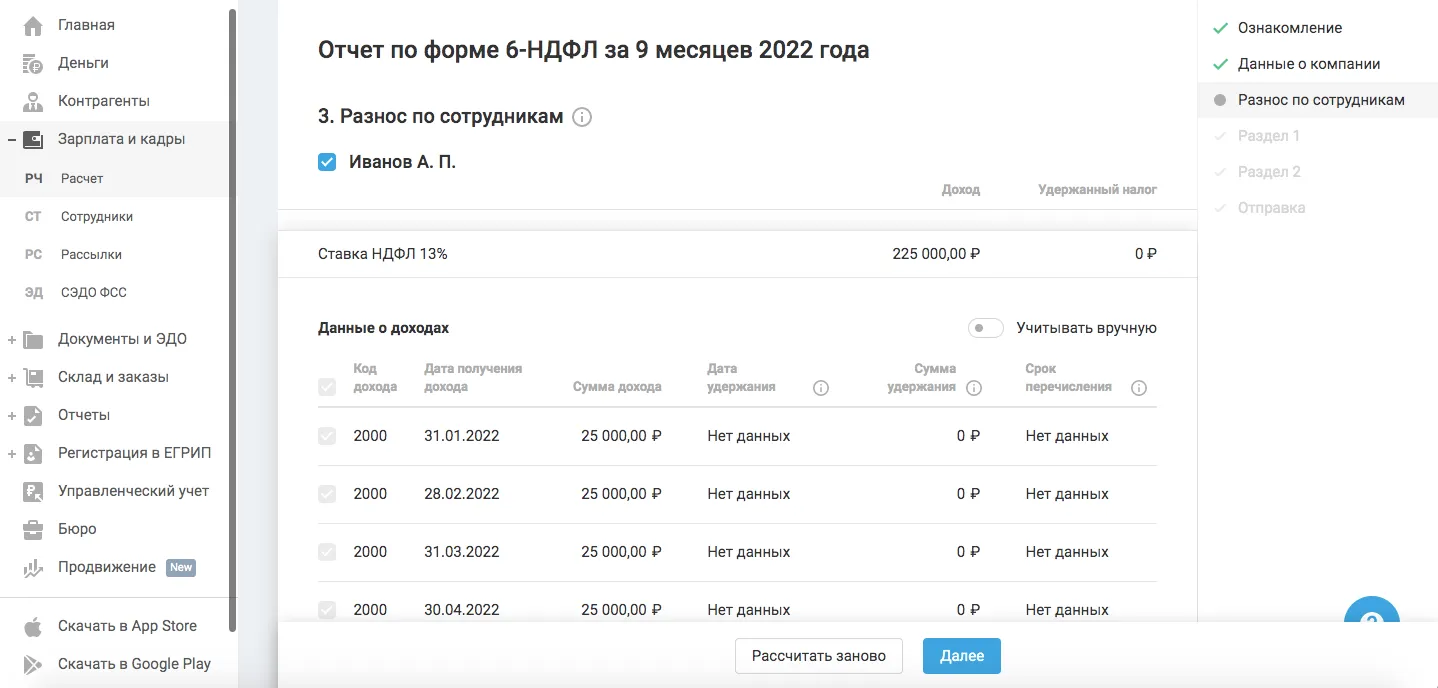

Отчёт 6-НДФЛ в «Моё дело»

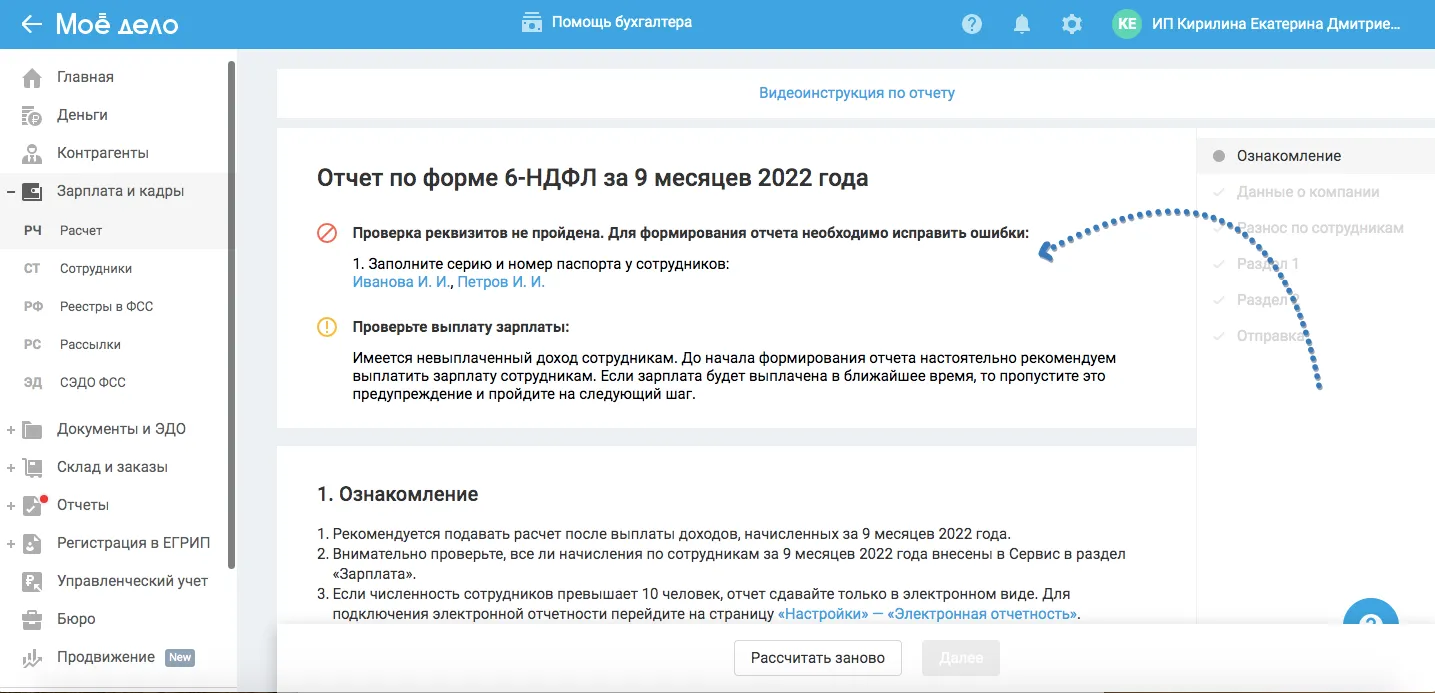

Мы учли все изменения, и в сервисе вы сможете сформировать отчёт по действующим правилам.

Кликнув на соответствующее событие в налоговом календаре, вы попадете в мастер заполнения отчётности, который проведёт вас по всем шагам подготовки 6-НДФЛ. Чтобы затем отправить отчёт не выходя из дома, подключите электронную отчетность с помощью этой инструкции.

Если есть ошибки в данных и их нужно исправить для корректного заполнения отчёта, мастер предупредит вас об этом, а после исправления подтянет новые данные в отчёт.

В сервисе хранятся данные по доходам каждого сотрудника, начисленном НДФЛ, удержанном НДФЛ и сроке уплаты, поэтому вся информация подтянется в отчёт автоматически и вручную вносить ничего не придётся.

Вам останется только подтвердить отправку отчёта своей электронной подписью, или скачать заполненную форму и отправить её в налоговую инспекцию.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

Для формы на 2023 год порядок утвержден приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в ред. приказа от 29.09.2022 № ЕД-7-11/881@, то есть тем же, что и сам бланк. Этот порядок мы и рассмотрим ниже в статье.

Таким образом, с отчетности за 1 квартал 2023 г. форма расчета скорректирована ввиду вступления в силу Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@. В ней учтены все изменения по НДФЛ, которые действуют с 1 января 2023 года.

С заполнением этой формы разобрались эксперты КонсультантПлюс. Получите бесплатный пробный доступ и сможете посмотреть построчные комментарии в Готовом решении. А по этой ссылке вы увидите образец заполнения 6-НДФЛ за 2 квартал (полугодие) 2023 года. Также в системе можно ознакомиться с образцом 6-НДФЛ за 2023 год.

О заполнении справок о доходах, которые сдаются в составе годового 6-НДФЛ, читайте в этой статье.

Порядок заполнения 6-НДФЛ за 2 квартал 2023 года

Заполнение 6-НДФЛ производится с учетом следующих требований:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле;

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- наличии (отсутствии) и величине налоговых вычетов;

- календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца.

Основная особенность заполнения обновленного 6-НДФЛ — наличие нестандартного периода по НДФЛ. Речь идет о ситуации, когда НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего месяца, должен быть перечислен до 28-го числа текущего месяца. Кроме того, с 2023 года в целях исчисления НДФЛ заработная плата считается фактически полученной не на последний день месяца, а на дату фактической выплаты. Эта ситуация находит отражение в разделе 1 6-НДФЛ.

Например, зарплата за апрель выплачена 25 апреля и 10 мая 2023 года. Эти суммы должны попасть соответственно в раздел 2 расчета 6-НДФЛ:

- по стр. 110 и 112 — начисленный заработок;

- по стр. 140 — рассчитанный с заработка НДФЛ.

В раздел 1 попадет сумма НДФЛ, удержанного 25 апреля и 10 мая, в строку 022, так как срок перечисления этого НДФЛ — 28 мая 2023 года.

Важно! Особые разъяснения налоговики давали по выплате декабрьской зарплаты. Если работодатель решил выплатить ее досрочно, то порядок ее отражения в 6-НДФЛ был прежним — она попадала в итоговый расчет за 2022 г. Если же декабрьскую зарплату выплатили в январе, то она автоматически стала доходом 2023 года! Поэтому в разделе 2 ее потребуется указывать в расчете за все кварталы 2023 года. Подробности ищите здесь.

По заработку, выдаваемому частями, заполнить 6-НДФЛ поможет материал «6-НДФЛ — если зарплата выплачивалась несколько дней».

См. также: «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Авансы в расчете 6-НДФЛ-2023

ВАЖНО! С 2023 года с авансов по зарплате удерживается НДФЛ так же, как и с полного расчета по зарплате, поэтому правила отражения авансов в 6-НДФЛ в 2023 году кардинально изменились по сравнению с прошлыми периодами.

С 2023 года с авансов по зарплате нужно удерживать НДФЛ. Связано это с внесением изменений в Налоговый кодекс (п. 2 ст. 223 НК РФ), которые вступили в силу 1 января 2023 г. С этого момента датой фактического получения доходов в виде заработной платы является день ее выплаты, а не последний день месяца, как раньше. Таким образом, с каждой выплаты зарплаты, в том числе и с аванса, работодателю необходимо удерживать НДФЛ и перечислять его в бюджет до 28 числа ежемесячно в составе единого налогового платежа. Данный момент соответственно изменит подход к заполнению 6-НДФЛ.

Подробнее см. здесь.

«Зарплатная» предоплата: образец в 6-НДФЛ-2022. НЕАКТУАЛЬНО С 2023 ГОДА

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако до 2023 года в целях исчисления НДФЛ он обладал следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

См. также: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

- стр. 100 — «зарплатная» ставка налога (13%);

- стр. 110 — общая сумма начисленного заработка 10 944 000 руб. (912 000 руб. × 12 мес.);

- стр. 140 и стр. 160 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Строка 160 равна строке 140, так как зарплата за декабрь была выдана раньше, 30.12.2022 в связи с тем, что с 31 декабря 2022 г. уходят отдыхать на все январские праздники.

Образец заполнения 6-НДФЛ за 4 квартал 2022 года (2 раздел) представлен ниже:

Образец заполнения первого раздела 6-НДФЛ за 2 квартал 2023 года

Порядок заполнения первого раздела 6-НДФЛ регламентируется п. 3.1–3.2 раздела III приказа ФНС № ЕД-7-11/753@:

- заполнению подлежат блоки стр. 021-024, отражающие суммы налога к перечислению по срокам в каждом квартале;

- данные приводятся по НДФЛ, который был удержан в последние 3 месяца отчетного периода, а именно с 23 числа последнего месяца предыдущего квартала по 22 число последнего месяца отчетного квартала.

Строка 021 — первый срок перечисления. Для 2 квартала: с 23 марта по 22 апреля. Для всех остальных кварталов: с 23 числа месяца перед отчетным кварталом по 22 число месяца первого в отчетном квартале.

Строка 022 — второй срок перечисления. Для 2 квартала: с 23 апреля по 22 мая. Для остальных кварталов — аналогично: с 23 числа первого месяца отчетного квартала по 22 число второго месяца отчетного квартала.

Строка 023 — третий срок перечисления. Для 2 квартала: с 23 мая по 22 июня. Для остальных кварталов — аналогично: с 23 числа второго месяца отчетного квартала по 22 число третьего месяца отчетного квартала.

Строка 024 — четвертый срок перечисления. Заполняется только в годовом расчете 6-НДФЛ и отражает сумму НДФЛ, удержанную с 23 по 31 декабря.

Пример

Пусть во 2 квартале 2023 года зарплата выплачивается согласно установленным в локальных актах срокам: 25 числа — аванс за месяц, 10 числа — полный расчет. Выплаты суммарно на всех сотрудников оставляют 350 000 руб. ежемесячно. То есть по 152 250 руб. выплачивается в каждую выплату (за минусом 22 750 НДФЛ).

Порядок выплат во 2 квартале 2023 года был таков:

Зарплата за март: 24 марта — аванс 152 250 руб., 10 апреля — полный расчет 152 250 руб.

Зарплата за апрель: 25 апреля — аванс 152 250 руб., 10 мая — полный расчет 152 250 руб.

Зарплата за май: 25 мая — аванс 152 250 руб., 9 июня — полный расчет 152 250 руб. (перенос, так как 10 июня — суббота).

Зарплата за июнь: 23 июня — аванс 152 250 руб. (перенос, так как 25 июня — воскресенье), 10 июля — полный расчет 152 250 руб. Эти выплаты в раздел 1 расчета 6-НДФЛ за 2 квартал 2023 года не попадут. А вот аванс, выплаченный 23 июня, будет отражен в разделе 2 расчета 6-НДФЛ за полугодие 2023 года, а полный расчет, выплаченный 10 июля, попадет во 2 раздел 6-НДФЛ за 9 месяцев.

Образец заполнения формы 6-НДФЛ (раздел 1) представлен ниже:

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных сейчас осуществляется СФР в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ;

- но доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Такие выплаты отражаются в 6-НДФЛ в периоде фактического получения.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ является получением дохода в целях исчисления НДФЛ и требует отражения в 6-НДФЛ.

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 110;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- в 1 разделе 6-НДФЛ детализируется «подарочный» доход. Если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности, то в разделе 1 такой доход не находит отражения.

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Форма 6-НДФЛ — компенсация за неиспользованный отпуск»;

- «Как в форме 6-НДФЛ отражается материальная выгода?» и др.

В 2023 году раздел 1 формы 6-НДФЛ поменяли, чтобы привести его в соответствии с новыми правилами уплаты налога в рамках единого налогового платежа. Новая форма применяется с 1 квартала 2023 года. Если от компании доходы получило более 10 физических лиц, то отчитываться обязательно в электронном виде. Разберемся с актуальными правилами заполнения.

Форма отчета включает в себя:

- Титульный лист;

- Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» — только в годовом расчете.

Сдавать нужно все разделы отчета, но справка-приложение прикладывается только к годовому 6-НДФЛ.

Расчет заполняется отдельно по каждому коду ОКТМО. Если у организации есть обособленные подразделения в других городах, то она заполняет отдельно расчеты по головному подразделению и по ним.

Если НДФЛ удерживался по нескольким ставкам, то разделы 1 и 2 заполняются отдельно для каждой ставки.

На всех листах расчета заполняются ИНН — КПП организации (ИНН для ИП).

По заполнению 6-НДФЛ есть единый утвержденный порядок. Рассмотрим правила для титульного листа, обоих разделов и приложения.

Шаг 1. Заполняем титульный лист

Порядок заполнения титульного листа 6-НДФЛ почти ничем не отличается от других форм:

- укажите ИНН и КПП (предприниматели в поле КПП ставят прочерк);

- номер корректировки «0—» для первичного отчета, а для уточненок «1—», «2—» и так далее по порядку;

- отчетный период: 21 — квартал, 31 — полугодие, 33 — девять месяцев, 34 — год. Если отчет подается при реорганизации, ликвидации ООО или снятии с учета ИП, то коды отличаются;

- календарный год — 2023 или другой год, за который подаете расчет;

- код налогового органа;

- код места представления «По месту нахождения (учета)»: 214 — по месту учета российской организации, 120 — по месту жительства ИП;

- наименование организации или ФИО ИП в строке «налоговый агент»;

- код ОКТМО;

- номер телефона;

- количество страниц в расчете.

Заключительный раздел «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» содержит ФИО руководителя налогового агента или его уполномоченного представителя. Для представителя дополнительно указываются данные доверенности.

Шаг 2. Заполняем раздел 1 отчета 6-НДФЛ

В раздел 1 входят общие данные по всем получателям выплат. Нужно указать, сколько налога было удержано в последние три периода по НДФЛ. Аналогично указывается информация о суммах налога, возвращенных физлицам.

Для каждого КБК заполняется свой раздел 1.

В строке 010 указываем код бюджетной классификации (КБК), на который будете перечислять налог. Обратите внимание, что они отличаются для стандартной ставки 13 % и повышенной ставки 15 %.

В строках 020-024 указываем информацию о сумме НДФЛ, подлежащей перечислению за последние три месяца отчетного периода. Ее надо распределить по срокам перечисления (строки 021-024). В каждый срок была перечислена определенная сумма налога — ее укажите в соответствующей строке. Сумма из строки 020 должна быть равна сумме строк 021-024.

Вот как будут заполнены строки 021-024 по срокам уплаты во всех периодах:

Строки Первый квартал Полугодие Девять месяцев Год 021 За период с 1 по 22 января За 23 марта — 22 апреля За 23 июня — 22 июля За 23 сентября — 22 октября 022 За 23 января — 22 февраля За 23 апреля — 22 мая За 23 июля — 22 августа За 23 октября — 22 ноября 023 За 23 февраля — 22 марта За 23 мая — 22 июня За 23 августа — 22 сентября За 23 ноября — 22 декабря 024 Не заполняется За 23 декабря — 31 декабря В строках 030-032 указываем сведения о возвращенных физлицам суммах НДФЛ. В строке 031 укажите дату, в которую перечислили налог физлицу, в строке 032 — сумму возврата. Общая сумма НДФЛ, возвращенного в последние три месяца, указывается в строке 030. Она должна быть равна сумме всех полей 032.

Если на одной странице раздела 1 оказалось недостаточно строк 031-032, дополните отчет еще одной страницей. При этом поле 030 для каждого КБК должно быть заполнено только на первой странице.

Шаг 3. Заполняем Раздел 2 отчета 6-НДФЛ

В разделе 2 укажите обобщенные по всем физлицам суммы дохода, исчисленного и удержанного НДФЛ. Этот раздел заполняется нарастающим итогом — за первый квартал, полугодие, 9 месяцев и год. Отдельный раздел 2 необходимо заполнить для каждой применяемой ставки НДФЛ и для каждого КБК.

В строке 100 указываем ставку НДФЛ.

В строке 105 (010) указываем КБК, на который будем перечислять налог.

В строке 110 указываем сумму начисленного дохода с начала года, в том числе в строке 111 — сумму начисленных дивидендов, в строке 112 — выплаты по трудовым договорам (зарплата, премии, отпускные, компенсации, больничные за первые три дня и пр.), в строке 113 — выплаты по гражданско-правовым договорам, в строке 115 — сумма выплат высококвалифицированным специалистам из строк 112 и 113. Сумма строк 111-113 не обязательно должна быть равна строке 110;

В строке 120 указываем количество физлиц, в пользу которых были выплаты в отчетном периоде. Если сотрудника в течение года увольняли и снова принимали, число не корректируется. Обратите внимание, что число в поле 120 должно быть равно количеству разделов 2 справок о доходах к 6-НДФЛ по соответствующей ставке.

В новой строке 121 выделите из строки 120 количество высококвалифицированных специалистов.

В строке 130 указываем сумму налоговых вычетов по всем сотрудникам, включая суммы, уменьшающие налоговую базу по ст. 217 НК РФ, например, 4000 рублей для подарков сотрудникам и матпомощи;

В строке 140 — сумму исчисленного НДФЛ, в том числе в строке 141 — сумму НДФЛ с дивидендов, в строке 142 — НДФЛ с доходов высококвалифицированных специалистов;

В строке 150 — сумму фиксированных авансовых платежей, на которые была уменьшена сумма исчисленного налога с доходов иностранцев с патентом;

В строке 155 — сумма налога на прибыль с дивидендов в пользу организации-налогового агента, который зачтен в счет НДФЛ;

В строке 160 показываем общую сумму удержанного налога, а в строке 170 отмечаем сумму, которую удержать не смогли, например при выплате дохода в натуральной форме;

В строке 180 покажите сумму НДФЛ, которую удержали с сотрудников излишне. Например, если по ошибке не предоставили вычет.

В строке 190 указываем сумму, которую вернули сотрудникам по ст. 231 НК РФ с начала года.

Шаг 4. Заполняем приложение № 1 «Справка о доходах и суммах налога физического лица»

Приложение № 1 входит только в годовой расчет 6-НДФЛ. Первый раз его нужно было заполнить по итогам 2021 года и подать в налоговую до 1 марта 2022 года вместе с другими разделами расчета. В начале укажите номер справки и при необходимости номер корректировки сведений.

В разделе 1 пишем данные о получателе дохода: ФИО, ИНН, статус, дату рождения, гражданство;

В разделе 2 заполняем информацию о доходах и НДФЛ по итогам года. Вписываем общую сумму дохода без вычетов и удержаний, затем исключаем вычеты, рассчитываем НДФЛ и указываем суммы удержанного, перечисленного и излишне удержанного налога;

В разделе 3 прописываем информацию о стандартных, социальных и имущественных вычетах: код и сумму вычета, а затем данные налоговых уведомлений.

В разделе 4 придется что-то писать, только если налог не был удержан. Укажите сумму дохода, с которого не удержали НДФЛ, и сумму неудержанного налога.

Приложение к справке. Оно тоже заполняется по каждой ставке налога и каждому КБК отдельно. Укажите месяц получения дохода, код дохода из приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387 и его сумму. В следующую строку пишите код вычета из приложения 2 к тому же приказу и его сумму. Напомним, что социальные, стандартные и имущественные вычеты мы уже учли в разделе 3, поэтому тут их суммы не указываются.

6-НДФЛ и другие отчеты можно сдавать в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета, начисления зарплаты и отправки отчетности через интернет. Первые 14 дней работы — бесплатны для всех новых пользователей.

Источник: Письмо ФНС от 11.04.2023 N БС-4-11/4420@, информация ФНС

Информация для: агентов по НДФЛ

С отчетности за 1 квартал 2023 года применяется обновленная форма 6-НДФЛ. Порядок ее заполнения закреплен в Приказе ФНС от 15.10.2020 N ЕД-7-11/753@ (ред. от 29.09.2022). Налоговики рассказали, как заполнять разделы 6-НДФЛ за 1 квартал и следующие периоды.

Раздел 1

В этом разделе с 2023 года унифицированы сроки перечисления налога, а также переименована строка 020, в которой указывают НДФЛ к перечислению за последние 3 месяца отчетного периода.

Вместо полей 021 и 022, где ранее были сроки уплаты налога и его размер, появились четыре новых — 021- 024. Здесь указывают суммы исчисленного и удержанного НДФЛ к перечислению по первому, второму, третьему и четвертому срокам отчетного квартала. Например, для 1 квартала 2023 года эти сроки заполняют так:

| Поле | Что отразить |

| 021 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 1 по 22 января |

| 022 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 23 января по 22 февраля |

| 023 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 23 февраля по 22 марта |

В поле 024 вносится сумма исчисленного и удержанного НДФЛ за период с 23 по 31 декабря, перечисляемая не позднее последнего рабочего дня календарного года. В расчете 6-НДФЛ за первый квартал, полугодие и девять месяцев поле 024 не заполняется.

В 6-НДФЛ за 1 квартал 2023 необходимо включить сумму зарплаты за декабрь 2022 года, выплаченную в январе 2023 года, а также исчисленный и удержанный с нее НДФЛ.

В расчете за каждый отчетный период отражается НДФЛ, подлежащий перечислению за последние три месяца этого периода:

| Отчетный период | Что отразить |

| 1 квартал |

Исчисленный и удержанный НДФЛ за период с 1 января по 22 марта |

| Полугодие |

Исчисленный и удержанный НДФЛ за период с 23 марта по 22 июня |

| 9 месяцев |

Исчисленный и удержанный НДФЛ за период с 23 июня по 22 сентября |

| 12 месяцев |

Исчисленный и удержанный НДФЛ за период с 23 сентября по 31 декабря |

Раздел 2

Раздел 2 формы 6-НДФЛ заполняется с начала налогового периода за соответствующий отчетный период — за первый квартал, полугодие, девять месяцев и год.

Здесь указывают обобщенный по всем физлицам начисленный и фактически полученный доход, а также исчисленный и удержанный НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если в течение налогового (отчетного) периода выплачивались доходы, облагаемые по разным ставкам, Раздел 2 заполняют для каждой из них.

В Разделе 2 построчно указывают:

| Поле | Что отразить |

| 100 |

Ставка налога, по которой исчислен НДФЛ |

| 105 |

КБК |

| 110 |

Обобщенная по всем физлицам сумма начисленного дохода нарастающим итогом с начала налогового периода |

| 111 |

Обобщенная по всем физлицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода |

| 112 |

Обобщенная по всем физлицам сумма начисленного дохода по трудовым договорам |

| 113 |

Обобщенная по всем физлицам сумма начисленного дохода по ГПД |

| 115 |

Обобщенная по всем ВКС сумма начисленного дохода из строк 112 и 113 по трудовым договорам и ГПД нарастающим итогом с начала налогового периода |

| 120 |

Общее количество физлиц, которым в отчетном периоде начислен облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же человека количество физлиц не корректируют |

| 121 |

Общее количество ВКС, которым в отчетном периоде начислен доход по трудовым договорам и ГПД |

| 130 |

Обобщенная по всем физлицам сумма вычетов нарастающим итогом с начала налогового периода |

| 140 |

Обобщенная по всем физлицам сумма исчисленного НДФЛ нарастающим итогом с начала налогового периода |

| 141 |

Обобщенная по всем физлицам сумма исчисленного НДФЛ на доходы в виде дивидендов нарастающим итогом с начала налогового периода |

| 142 |

Обобщенная по всем ВКС сумма исчисленного НДФЛ по трудовым договорам и ГПД нарастающим итогом с начала налогового периода |

| 150 |

Обобщенная по всем физлицам сумма фиксированных авансов, принимаемая в уменьшение исчисленного НДФЛ, с начала налогового периода |

| 155 |

Сумма налога на прибыль с дивидендов, зачитываемая при расчете НДФЛ с доходов налогового резидента РФ, полученных от долевого участия в российской организации. Сумму налога на прибыль к зачету определяют в соответствии с п. 3.1 ст. 214 НК РФ |

| 160 |

Общая сумма удержанного НДФЛ нарастающим итогом с начала налогового периода |

| 170 |

Общая сумма НДФЛ, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода |

| 180 |

Общая сумма НДФЛ, возвращенная налоговым агентом плательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода |

| 190 |

Общая сумма НДФЛ, возвращенная налоговым агентом плательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода |

Частые ошибки

ФНС обратила внимание на частые ошибки при заполнении 6-НДФЛ:

- Неверное заполнение поля «Код по ОКТМО» в титульном листе. По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Если у организации есть «обособка» в другом муниципальном образовании, она заполняет отдельно расчет по головной организации и расчет по ОП.

- Некорректное заполнение/не заполнение строк:

- в строках 021-023 Раздела 1 за 1 квартал 202 года отражены суммы исчисленного и удержанного НДФЛ за период с 1 января по 31 марта 2023, а нужно — за период с 1 января по 22 марта 2023, а также не отражен исчисленный и удержанный НДФЛ с зарплаты за декабрь 2022, выплаченной в январе 2023;

- строки 115, 121, 142 Раздела 2 заполняют только при наличии ВКС и выплат доходов в их пользу. При этом не каждый иностранный работник является высококвалифицированным специалистом. Статус ВКС определен Федеральным законом от 25.07.2002 N 115-ФЗ.

Чтобы проверить сданную отчетность и разобраться, как заполнить корректировку в случае ошибок – смотрите полный разбор 6-НДФЛ в ЗУП 3.1 в записи эфира 6-НДФЛ за 1 квартал 2023 в 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(5 оценок, среднее: 5,00 из 5)

Загрузка…