С 1 января 2016 года введена новая ежеквартальная форма отчетности по налогу на доходы физических лиц — 6-НДФЛ (приказ ФНС России от 14.10.2015 N ММВ-7-11/450@). Ее всем работодателям нужно сдавать помимо привычных ежегодных справок 2-НДФЛ.

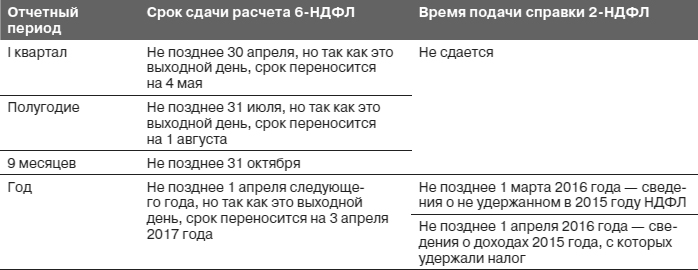

Первый раз потребуется сдать 6-НДФЛ по итогам I квартала 2016 года в срок не позднее 4 мая (так как 30 апреля — выходной день). А затем подавать форму в инспекцию по результатам полугодия, 9 месяцев и года (конкретные даты сдачи расчета в 2016 году вы можете посмотреть в таблице справа). Наша статья поможет вам разобраться во всех нюансах новой отчетности.

Из этой статьи вы узнаете:

1. Нужно ли оформлять расчет 6-НДФЛ на каждого работника

2. Как сдавать новый отчет в ИФНС — на бумаге или электронно

3. Каким образом заполнить расчет, если удерживался НДФЛ по разным ставкам

Вопрос № 1. Что представляет собой новый расчет 6-НДФЛ

В расчете 6-НДФЛ работодатели указывают доходы физлиц, налоговые вычеты, а также суммы НДФЛ. Заполнять расчет следует по всем работникам в целом. В этом его отличие от справок 2-НДФЛ, которые оформляются на каждого сотрудника отдельно.

Вопрос № 2. Кто должен сдавать новую отчетность в ИФНС

Сдавать расчеты по форме 6-НДФЛ в налоговую инспекцию нужно всем работодателям, которые выплачивают доходы гражданам по трудовым или гражданско-правовым договорам и удерживают при этом НДФЛ (п.2 ст.230 НК РФ).

Отправляйте расчеты в ту ИФНС, где состоите на учете (п.2 ст.230 НК РФ). То есть если у вас организация — по месту ее нахождения, если же вы предприниматель — по адресу местожительства, где вы зарегистрированы.

А вот в ситуации, когда у вашей компании есть обособленные подразделения, отчеты подавайте в зависимости от того, где сотрудники получают доход. Если в подразделении, то отчитывайтесь в инспекции по его адресу. Если и в подразделении, и в головном офисе, то сдавайте расчеты в зависимости от отработанного времени. По доходам за время труда в подразделении — по его месту, а по выплатам за работу в головном офисе — по адресу самого головного отдела (письма Минфина России от 29.03.2010 N 03-04-06/55 и ФНС России от 14.10.2010 N ШС-37-3/13344).

Обратите внимание

Расчет 6-НДФЛ составляют по всем работникам в целом.

Таблица

Порядок сдачи отчетности по НДФЛ в 2016 году

Вопрос № 3. В каком виде подавать отчет в налоговую инспекцию

По общему правилу расчеты по форме 6-НДФЛ сдавайте в ИФНС в электронном виде. На бумаге можно отчитаться, только если за период вы выплатили доходы не более 24 сотрудникам (п.2 ст.230 НК РФ). А если выплаты за I квартал от вас получили 25 человек и более — через Интернет.

Важное обстоятельство

Расчет 6-НДФЛ можно сдать на бумаге, если от вас получили доходы менее 25 человек. Если 25 человек и больше, то отчитывайтесь только через Интернет.

Обратите внимание: точно такие же правила с 2016 года действуют и для справок 2-НДФЛ. Прежде, напомним, вы могли сдавать справки 2-НДФЛ на бумаге, только если доход за год перечислили менее чем 10 работникам. А с 1 января 2016 года вы можете подавать форму 2-НДФЛ в бумажном варианте, если вознаграждения за год от вас получили не более 24 сотрудников.

Вопрос № 4. Как заполнить расчет по форме 6-НДФЛ

Расчет по форме 6-НДФЛ состоит из двух разделов и титульного листа. Вписывайте в расчет суммы, рассчитанные нарастающим итогом с начала календарного года (абз.6 Порядка, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, далее — Порядок). Если выплат сотрудникам не было, то в соответствующих полях ставьте нули. Если данные отсутствуют — прочерки.

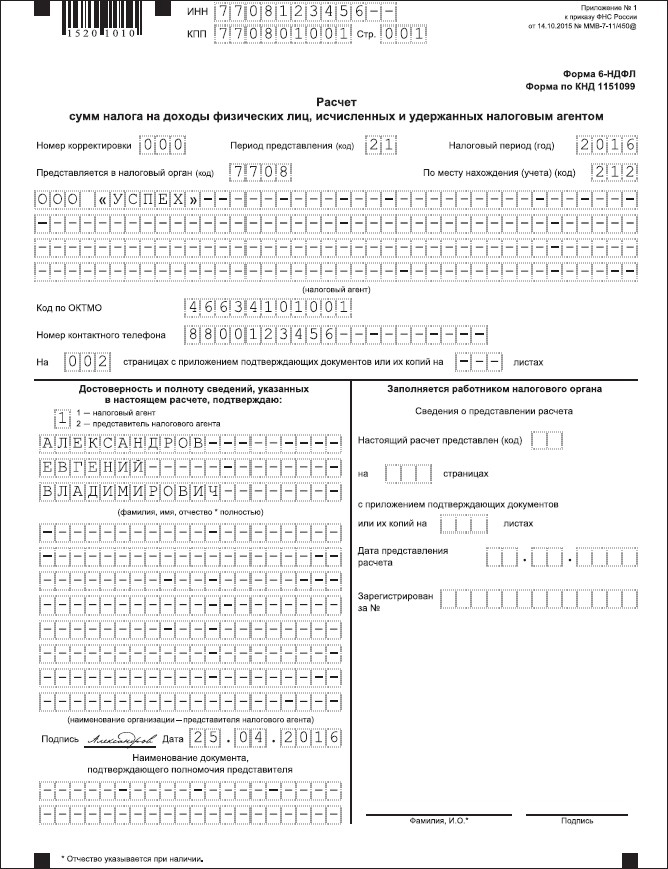

Титульный лист. В верхней части листа запишите ИНН и КПП. Заполняя ИНН организации, в двух последних ячейках проставьте прочерки, так как ИНН фирмы состоит из 10 цифр. Если вы предприниматель, укажите только свой ИНН.

Подавая первичный расчет, в строку «Номер корректировки» впишите 000. Если сдаете уточненный расчет, поставьте 001, 002 и т.д. — в зависимости от номера корректировки.

По строке «Отчетный период (код)» проставьте код отчетного периода в соответствии с приложением N 1 к Порядку. При сдаче расчета за I квартал код будет 21.

В графе «Налоговый период» укажите год, за который подаете расчет, — 2016. В строку «Представляется в налоговый орган (код)» впишите код ИФНС. А по строке «По месту нахождения (учета) (код)» укажите код в соответствии с приложением N 2 к Порядку. Например, если вы сдаете расчет по месту учета фирмы, поставьте 212, а если по месту жительства бизнесмена — 120.

Ниже в строке «Налоговый агент» укажите краткое наименование компании в соответствии с учредительными документами, а если его нет, то полное. Если вы предприниматель, то впишите свою фамилию, имя и отчество без сокращений.

Далее отметьте свой телефон, код по ОКТМО и зафиксируйте, кто представляет данный расчет в налоговую инспекцию — сам налоговый агент в лице генерального директора организации или индивидуального предпринимателя либо его представитель. Поставьте подпись и дату. Что касается печати, то ее на расчете можете не ставить. Так как соответствующего поля «М.П.» на титульном листе нет.

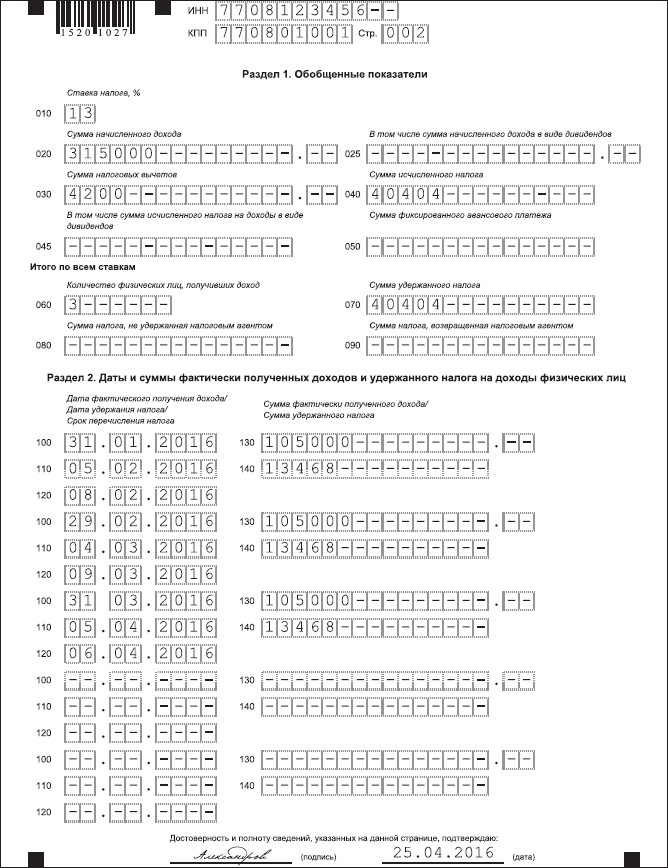

Раздел 1 «Обобщенные показатели». Заполняйте раздел по каждой ставке НДФЛ. То есть если вы удерживали НДФЛ, например, по двум ставкам — 13 и 35%, то вам потребуется заполнить два раздела 1. Саму ставку укажите в строке 010. По строке 020 отразите доход своих работников, облагаемый этой ставкой и рассчитанный нарастающим итогом с начала года.

Когда заполняете раздел 1 (со ставкой 13%), отдельно по строке 025 выделите выплаченные дивиденды. А если их нет — поставьте прочерки. По строке 030 покажите общую сумму вычетов по всем сотрудникам также нарастающим итогом. Причем фиксируйте тут вычеты не только на детей и жилье, но и вычеты в виде необлагаемых доходов. Например, необлагаемый вычет в размере 4000 руб. со стоимости подарка, полученного сотрудником. Кроме того, с этого года вы имеете право предоставлять работникам вычеты на лечение и обучение, их также показывайте по данной строке расчета по форме 6-НДФЛ.

На заметку

Что будет, если расчет 6-НДФЛ подать с опозданием

Если вовремя не представить расчет в ИФНС, налоговики могут оштрафовать вас на 1000 руб. за каждый полный и неполный месяц просрочки (п.1.2 ст.126 НК РФ). Кроме того, если отчет не сдан в течение 10 дней после крайнего срока, установленного для его подачи, вам могут заблокировать расчетный счет. И разморозят его налоговики только после того, как получат отчетность по НДФЛ.

Если же в форму 6-НДФЛ вы впишете недостоверные данные, вас могут оштрафовать еще на 500 руб. Избежать доначислений можно будет, только если сдать «уточненку» до того, как инспекторы сами обнаружат ошибки (ст.126.1 НК РФ).

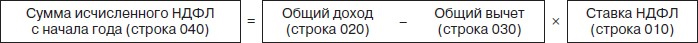

В строке 040 отразите сумму исчисленного налога нарастающим итогом с начала года. Рассчитайте ее так:

По строке 050 укажите величину фиксированных авансов, зачтенных в счет НДФЛ с доходов иностранцев, работающих по патенту. Если такие работники у вас есть.

Ниже в строке 060 проставьте количество человек, которым вы выплатили доходы за налоговый период. По строке 070 покажите сумму удержанного налога, по строке 080 — величину НДФЛ, которую вы исчислили, но не удержали. По строке 090 — сумму возвращенного НДФЛ в соответствии со статьей 231 НК РФ. Если нет соответствующих данных, проставьте прочерки.

Также обратите внимание: если вы заполняете несколько разделов 1 по разным ставкам, то строки 060-090 заполняйте только на первом из них. На остальных — проставьте прочерки.

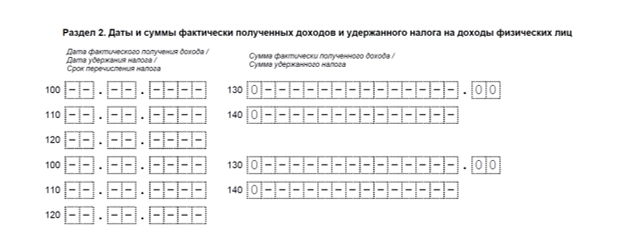

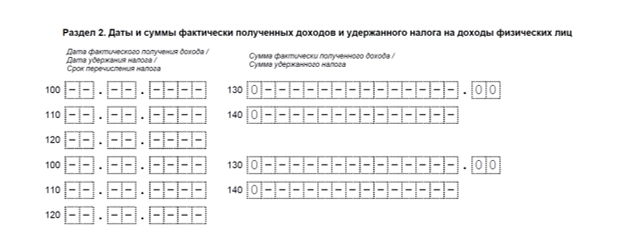

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». В разделе распределите все доходы работников по датам. Так, дату, когда сотрудники фактически получили доход, покажите по строке 100. Обратите внимание: для зарплаты такой датой будет последний день месяца, за который она начислена (п.2 ст.223 НК РФ). А для отпускных и больничных — день их выплаты.

Дату, когда вы удержали НДФЛ, отразите по строке 110. А день, не позднее которого должна быть перечислена сумма налога, — по строке 120. Обратите внимание: в 2016 году установлены разные сроки уплаты НДФЛ в зависимости от вида дохода. Так, по общему правилу НДФЛ нужно перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключение — налог с больничных и отпускных, его уплачивайте не позже последнего числа месяца, в котором были выданы названные суммы (п.6 ст.226 НК РФ).

По строке 130 укажите сумму, которую вы выплатили сотрудникам в конкретные дни. А по строке 140 — величину налога, которую вы удержали при этом (п.4.1 и 4.2 Порядка).

Пример. Заполнение расчета по форме 6-НДФЛ

ООО «Успех» в I квартале 2016 года выплатило зарплату троим сотрудникам в общей сумме 315000 руб., по 105000 руб. в месяц.

Один из работников в течение всех месяцев квартала пользовался детским вычетом в сумме 1400 руб. Итого за квартал величина вычета составила 4200 руб. (1400 руб. х 3). С учетом вычета сумма НДФЛ за I квартал — 40404 руб. [(315000 руб. — 4200 руб.) х 13%]. Размер налога в месяц — 13468 руб. [(105000 руб. — 1400 руб.) х 13%].

НДФЛ фирма удержала: за январь — 5 февраля, за февраль — 4 марта, за март — 5 апреля.

На основании представленных данных бухгалтер ООО «Успех» заполнил форму 6-НДФЛ за I квартал 2016 года.

Нюансы, требующие особого внимания

Расчет 6-НДФЛ заполняйте по всем своим сотрудникам, а не по каждому в отдельности. Указывайте общие суммы доходов работников, даты их выплаты и размеры удержанного налога.

Если вы за отчетный период выплатили доход менее чем 25 сотрудникам, то сдавайте расчет на бумаге. Если 25 человекам и более, то отчитывайтесь электронно.

По каждой ставке налога оформляйте отдельный раздел 1 формы 6-НДФЛ. При этом строки 060-090 этого раздела заполните только на одном из них, в остальных разделах проставьте прочерки.

Автор: Н.Н.Титова, эксперт журнала «Упрощенка»

Источник: Упрощенка, N 1, 2016 год

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

1. Титульный лист;

2. Раздел 1 «Обобщенные показатели»;

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

|

№ ПП |

Вид дохода |

Дата получения дохода |

Дата удержания налога |

Срок уплаты налога |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Заработная плата (ЗП) |

Последний день месяца |

День фактической выплаты ЗП |

Следующий рабочий день после выплаты |

|

2 |

Аванс, выплативший в последний день месяца или позднее |

Последний день месяца за который выплатили Аванс |

День фактической выплаты Аванса |

Следующий рабочий день после выплаты |

|

3 |

Ежемесячная производственная премия |

Последний день месяца, за который начислена Премия |

День фактической выплаты Премии |

Следующий рабочий день после выплаты |

|

4 |

Квартальная производственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

5 |

Годовая производственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

6 |

Непроизводственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

7 |

Вознаграждения по договорам ГПХ |

Дата выплаты Вознаграждения |

Дата выплаты Вознаграждения |

Следующий рабочий день после выплаты |

|

8 |

Отпускные |

Дата выплаты Отпускных |

Дата выплаты Отпускных |

Последнее число месяца, в котором выплатили Отпускные |

|

9 |

Больничные |

Дата выплаты Больничных |

Дата выплаты Больничных |

Последнее число месяца, в котором выплатили Больничные |

|

10 |

Материальная помощь |

Дата выплаты Дохода |

Дата выплаты Дохода |

Следующий рабочий день после выплаты |

|

11 |

Доход в натуральной форме, при наличии иных выплат данному работнику |

Дата выплаты Дохода |

День фактической выплаты какого-либо дохода |

Следующий рабочий день после выплаты |

|

12 |

Доход в натуральной форме, если иных выплат данному работнику не производились |

Дата выплаты Дохода |

00.00.0000 |

00.00.0000 |

|

13 |

Компенсация за неиспользованные отпуск |

Дата выплаты Дохода |

Дата выплаты Дохода |

Следующий рабочий день после выплаты |

|

14 |

Доход в виде материальной выгоды от экономии на % |

Последний день месяца |

День фактической выплаты какого-либо дохода |

Следующий рабочий день после выплаты |

|

15 |

Дивиденды |

Дата выплаты Дивидендов |

Дата выплаты Дивидендов |

Следующий рабочий день после выплаты |

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

-

«Дату фактического получения дохода» — строка 100;

-

«Дату удержания налога» — строка 110;

-

«Срок перечисления налога» — строка 120;

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.

Шестакова Е. В.,

к.ю.н., генеральный директор

ООО «Актуальный менеджмент»

Многие бухгалтеры уже свыклись с тем, что с 2016 года необходимо будет ежеквартально сдавать новую форму отчетности по НДФЛ, многие слышали о новых штрафных санкциях и ответственности за представление недостоверных сведений, а также уже перепроверили данные о своих сотрудниках. А может, не так все страшно, как кажется?

С 2016 года налоговые агенты обязаны ежеквартально представлять по месту своего учета расчет по форме 6-НДФЛ.

Сроки сдачи отчетности следующие:

- за I квартал 2016 года нужно отчитаться не позднее 04 мая;

- за полугодие – не позднее 01 августа;

- за 9 месяцев – не позднее 31 октября.

Данные сроки следуют из п. 2 ст. 230 НК РФ.

Сдать отчетность возможно:

- в бумажном виде;

- в электронном виде.

Если численность компании до 25 человек, то возможно представить документы на бумажном носителе, это можно сделать лично или направить документы по почте. Если численность компании более 25 человек, то необходимо представить 6-НДФЛ в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 № БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи».

Вопрос № 3. В каком виде подавать отчет в налоговую инспекцию

По общему правилу расчеты по форме 6-НДФЛ сдавайте в ИФНС в электронном виде. На бумаге можно отчитаться, только если за период вы выплатили доходы не более 24 сотрудникам (п.2 ст.230 НК РФ). А если выплаты за I квартал от вас получили 25 человек и более — через Интернет.

Важное обстоятельство

Расчет 6-НДФЛ можно сдать на бумаге, если от вас получили доходы менее 25 человек. Если 25 человек и больше, то отчитывайтесь только через Интернет.

Обратите внимание: точно такие же правила с 2016 года действуют и для справок 2-НДФЛ. Прежде, напомним, вы могли сдавать справки 2-НДФЛ на бумаге, только если доход за год перечислили менее чем 10 работникам. А с 1 января 2016 года вы можете подавать форму 2-НДФЛ в бумажном варианте, если вознаграждения за год от вас получили не более 24 сотрудников.

Вопрос № 4. Как заполнить расчет по форме 6-НДФЛ

Расчет по форме 6-НДФЛ состоит из двух разделов и титульного листа. Вписывайте в расчет суммы, рассчитанные нарастающим итогом с начала календарного года (абз.6 Порядка, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, далее — Порядок). Если выплат сотрудникам не было, то в соответствующих полях ставьте нули. Если данные отсутствуют — прочерки.

Титульный лист. В верхней части листа запишите ИНН и КПП. Заполняя ИНН организации, в двух последних ячейках проставьте прочерки, так как ИНН фирмы состоит из 10 цифр. Если вы предприниматель, укажите только свой ИНН.

Подавая первичный расчет, в строку «Номер корректировки» впишите 000. Если сдаете уточненный расчет, поставьте 001, 002 и т.д. — в зависимости от номера корректировки.

По строке «Отчетный период (код)» проставьте код отчетного периода в соответствии с приложением N 1 к Порядку. При сдаче расчета за I квартал код будет 21.

В графе «Налоговый период» укажите год, за который подаете расчет, — 2016. В строку «Представляется в налоговый орган (код)» впишите код ИФНС. А по строке «По месту нахождения (учета) (код)» укажите код в соответствии с приложением N 2 к Порядку. Например, если вы сдаете расчет по месту учета фирмы, поставьте 212, а если по месту жительства бизнесмена — 120.

Ниже в строке «Налоговый агент» укажите краткое наименование компании в соответствии с учредительными документами, а если его нет, то полное. Если вы предприниматель, то впишите свою фамилию, имя и отчество без сокращений.

Далее отметьте свой телефон, код по ОКТМО и зафиксируйте, кто представляет данный расчет в налоговую инспекцию — сам налоговый агент в лице генерального директора организации или индивидуального предпринимателя либо его представитель. Поставьте подпись и дату. Что касается печати, то ее на расчете можете не ставить. Так как соответствующего поля «М.П.» на титульном листе нет.

Раздел 1 «Обобщенные показатели». Заполняйте раздел по каждой ставке НДФЛ. То есть если вы удерживали НДФЛ, например, по двум ставкам — 13 и 35%, то вам потребуется заполнить два раздела 1. Саму ставку укажите в строке 010. По строке 020 отразите доход своих работников, облагаемый этой ставкой и рассчитанный нарастающим итогом с начала года.

Когда заполняете раздел 1 (со ставкой 13%), отдельно по строке 025 выделите выплаченные дивиденды. А если их нет — поставьте прочерки. По строке 030 покажите общую сумму вычетов по всем сотрудникам также нарастающим итогом. Причем фиксируйте тут вычеты не только на детей и жилье, но и вычеты в виде необлагаемых доходов. Например, необлагаемый вычет в размере 4000 руб. со стоимости подарка, полученного сотрудником. Кроме того, с этого года вы имеете право предоставлять работникам вычеты на лечение и обучение, их также показывайте по данной строке расчета по форме 6-НДФЛ.

На заметку

Что будет, если расчет 6-НДФЛ подать с опозданием

Если вовремя не представить расчет в ИФНС, налоговики могут оштрафовать вас на 1000 руб. за каждый полный и неполный месяц просрочки (п.1.2 ст.126 НК РФ). Кроме того, если отчет не сдан в течение 10 дней после крайнего срока, установленного для его подачи, вам могут заблокировать расчетный счет. И разморозят его налоговики только после того, как получат отчетность по НДФЛ.

Если же в форму 6-НДФЛ вы впишете недостоверные данные, вас могут оштрафовать еще на 500 руб. Избежать доначислений можно будет, только если сдать «уточненку» до того, как инспекторы сами обнаружат ошибки (ст.126.1 НК РФ).

В строке 040 отразите сумму исчисленного налога нарастающим итогом с начала года. Рассчитайте ее так:

По строке 050 укажите величину фиксированных авансов, зачтенных в счет НДФЛ с доходов иностранцев, работающих по патенту. Если такие работники у вас есть.

Ниже в строке 060 проставьте количество человек, которым вы выплатили доходы за налоговый период. По строке 070 покажите сумму удержанного налога, по строке 080 — величину НДФЛ, которую вы исчислили, но не удержали. По строке 090 — сумму возвращенного НДФЛ в соответствии со статьей 231 НК РФ. Если нет соответствующих данных, проставьте прочерки.

Также обратите внимание: если вы заполняете несколько разделов 1 по разным ставкам, то строки 060-090 заполняйте только на первом из них. На остальных — проставьте прочерки.

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». В разделе распределите все доходы работников по датам. Так, дату, когда сотрудники фактически получили доход, покажите по строке 100. Обратите внимание: для зарплаты такой датой будет последний день месяца, за который она начислена (п.2 ст.223 НК РФ). А для отпускных и больничных — день их выплаты.

Дату, когда вы удержали НДФЛ, отразите по строке 110. А день, не позднее которого должна быть перечислена сумма налога, — по строке 120. Обратите внимание: в 2016 году установлены разные сроки уплаты НДФЛ в зависимости от вида дохода. Так, по общему правилу НДФЛ нужно перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключение — налог с больничных и отпускных, его уплачивайте не позже последнего числа месяца, в котором были выданы названные суммы (п.6 ст.226 НК РФ).

По строке 130 укажите сумму, которую вы выплатили сотрудникам в конкретные дни. А по строке 140 — величину налога, которую вы удержали при этом (п.4.1 и 4.2 Порядка).

Пример. Заполнение расчета по форме 6-НДФЛ

ООО «Успех» в I квартале 2016 года выплатило зарплату троим сотрудникам в общей сумме 315000 руб., по 105000 руб. в месяц.

Один из работников в течение всех месяцев квартала пользовался детским вычетом в сумме 1400 руб. Итого за квартал величина вычета составила 4200 руб. (1400 руб. х 3). С учетом вычета сумма НДФЛ за I квартал — 40404 руб. [(315000 руб. — 4200 руб.) х 13%]. Размер налога в месяц — 13468 руб. [(105000 руб. — 1400 руб.) х 13%].

НДФЛ фирма удержала: за январь — 5 февраля, за февраль — 4 марта, за март — 5 апреля.

На основании представленных данных бухгалтер ООО «Успех» заполнил форму 6-НДФЛ за I квартал 2016 года.

Нюансы, требующие особого внимания

Расчет 6-НДФЛ заполняйте по всем своим сотрудникам, а не по каждому в отдельности. Указывайте общие суммы доходов работников, даты их выплаты и размеры удержанного налога.

Если вы за отчетный период выплатили доход менее чем 25 сотрудникам, то сдавайте расчет на бумаге. Если 25 человекам и более, то отчитывайтесь электронно.

По каждой ставке налога оформляйте отдельный раздел 1 формы 6-НДФЛ. При этом строки 060-090 этого раздела заполните только на одном из них, в остальных разделах проставьте прочерки.

Автор: Н.Н.Титова, эксперт журнала «Упрощенка»

Источник: Упрощенка, N 1, 2016 год

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

1. Титульный лист;

2. Раздел 1 «Обобщенные показатели»;

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

|

№ ПП |

Вид дохода |

Дата получения дохода |

Дата удержания налога |

Срок уплаты налога |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Заработная плата (ЗП) |

Последний день месяца |

День фактической выплаты ЗП |

Следующий рабочий день после выплаты |

|

2 |

Аванс, выплативший в последний день месяца или позднее |

Последний день месяца за который выплатили Аванс |

День фактической выплаты Аванса |

Следующий рабочий день после выплаты |

|

3 |

Ежемесячная производственная премия |

Последний день месяца, за который начислена Премия |

День фактической выплаты Премии |

Следующий рабочий день после выплаты |

|

4 |

Квартальная производственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

5 |

Годовая производственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

6 |

Непроизводственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

7 |

Вознаграждения по договорам ГПХ |

Дата выплаты Вознаграждения |

Дата выплаты Вознаграждения |

Следующий рабочий день после выплаты |

|

8 |

Отпускные |

Дата выплаты Отпускных |

Дата выплаты Отпускных |

Последнее число месяца, в котором выплатили Отпускные |

|

9 |

Больничные |

Дата выплаты Больничных |

Дата выплаты Больничных |

Последнее число месяца, в котором выплатили Больничные |

|

10 |

Материальная помощь |

Дата выплаты Дохода |

Дата выплаты Дохода |

Следующий рабочий день после выплаты |

|

11 |

Доход в натуральной форме, при наличии иных выплат данному работнику |

Дата выплаты Дохода |

День фактической выплаты какого-либо дохода |

Следующий рабочий день после выплаты |

|

12 |

Доход в натуральной форме, если иных выплат данному работнику не производились |

Дата выплаты Дохода |

00.00.0000 |

00.00.0000 |

|

13 |

Компенсация за неиспользованные отпуск |

Дата выплаты Дохода |

Дата выплаты Дохода |

Следующий рабочий день после выплаты |

|

14 |

Доход в виде материальной выгоды от экономии на % |

Последний день месяца |

День фактической выплаты какого-либо дохода |

Следующий рабочий день после выплаты |

|

15 |

Дивиденды |

Дата выплаты Дивидендов |

Дата выплаты Дивидендов |

Следующий рабочий день после выплаты |

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

-

«Дату фактического получения дохода» — строка 100;

-

«Дату удержания налога» — строка 110;

-

«Срок перечисления налога» — строка 120;

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.

Шестакова Е. В.,

к.ю.н., генеральный директор

ООО «Актуальный менеджмент»

Многие бухгалтеры уже свыклись с тем, что с 2016 года необходимо будет ежеквартально сдавать новую форму отчетности по НДФЛ, многие слышали о новых штрафных санкциях и ответственности за представление недостоверных сведений, а также уже перепроверили данные о своих сотрудниках. А может, не так все страшно, как кажется?

С 2016 года налоговые агенты обязаны ежеквартально представлять по месту своего учета расчет по форме 6-НДФЛ.

Сроки сдачи отчетности следующие:

- за I квартал 2016 года нужно отчитаться не позднее 04 мая;

- за полугодие – не позднее 01 августа;

- за 9 месяцев – не позднее 31 октября.

Данные сроки следуют из п. 2 ст. 230 НК РФ.

Сдать отчетность возможно:

- в бумажном виде;

- в электронном виде.

Если численность компании до 25 человек, то возможно представить документы на бумажном носителе, это можно сделать лично или направить документы по почте. Если численность компании более 25 человек, то необходимо представить 6-НДФЛ в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 № БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи».

ПОЗИЦИЯ ФНС

Пунктом 3.1.3 приказа ФНС России от 09.11.2010 № ММВ-7-6/535@ «Об утверждении унифицированного формата транспортного контейнера при информационном взаимодействии с приемными комплексами налоговых органов по телекоммуникационным каналам связи с использованием электронной цифровой подписи» установлено, что транспортный контейнер может содержать не более 2500 файлов. При этом размер контейнера не должен превышать 72 мегабайта, а размер любого файла в нем – 60 мегабайт. Исходный объем файла, zip-архив которого содержится в контейнере, не может быть больше 1024 мегабайт.

— Письмо от 24.11.2015 № БС-4-11/20483@.

Можно представить отчет лично или через представителя. Так, удостоверять электронную декларацию может ваш представитель – по доверенности. В этом случае вместе с файлом декларации в инспекцию каждый раз направляется информационное сообщение о такой доверенности. Сама доверенность (ее копия) к моменту отправки отчета должна уже находиться в инспекции. Если ее не подать заблаговременно, налоговики, скорее всего, откажут в приеме декларации по причине неподтверждения полномочий представителя. Наличия информационного сообщения о представительстве в отсутствие копии доверенности для этого недостаточно, что и подчеркнула ФНС РФ в своем письме от 09.11.2015 № ЕД-4-15/19558@.

Обособленные подразделения

Особенности представления 6-НДФЛ возникают, если компания имеет обособленные структурные подразделения.

Так, согласно абз. 4 п. 2 ст. 230 НК РФ налоговые агенты будут подавать отчетность по местонахождению обособленных подразделений.

ПОЛЕЗНО ЗНАТЬ

Налоговые агенты – российские организации, имеющие обособленные подразделения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении физических лиц, получивших доходы от таких обособленных подразделений, в налоговый орган по месту нахождения таких обособленных подразделений.

Ранее судебная практика складывалась неоднозначно.

В некоторых случаях судьи указывали, что отчетность нужно подавать по местонахождению головной организации.

В постановлении ФАС Волго-Вятского округа от 26.02.2007 № А17-1641/5-2006 судьи отметили, что своевременное исчисление, удержание и перечисление в бюджет в полном объеме налога на доходы физических лиц за работников структурных подразделений по месту нахождения головной организации, а не по месту нахождения каждого своего обособленного подразделения является нарушением порядка уплаты налога, которое не может служить основанием для начисления пеней за неуплату налоговым агентом налога в срок.

Но имеются и противоположные решения, согласно которым отчетность нужно подавать по местонахождению каждого обособленного подразделения.

В постановлении ФАС Западно-Сибирского округа от 17.01.2008 № Ф04-319/2008(810-А27-27) суд пришел к выводу о том, что налоговые агенты – юридические лица, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога на доходы физических лиц в бюджет по месту нахождения каждого обособленного подразделения. Общество в нарушение п. 7 ст. 226 НК РФ перечисляло удержанный НДФЛ в отношении сотрудников обособленных подразделений не в бюджет по месту нахождения каждого обособленного подразделения, а в бюджет по месту своей регистрации. В материалах дела отсутствуют доказательства о наличии в платежных поручениях информации о зачислении конкретных сумм НДФЛ в тот или иной бюджет с учетом места нахождения структурного подразделения. При таких обстоятельствах арбитражный суд кассационной инстанции поддерживает вывод суда о неуплате НДФЛ в бюджет по месту нахождения обособленных подразделений.

Аналогичную позицию занял и Минфин РФ в письме от 06.02.2013 № 03-04-06/8-35. Организация, являющаяся налоговым агентом и имеющая обособленные подразделения, сведения о доходах физических лиц в отношении работников обособленных подразделений представляет по месту учета организации в налоговых органах по месту нахождения обособленных подразделений.

ПОЗИЦИЯ ФНС

Обязанность налоговых агентов представлять расчет по форме 6-НДФЛ в налоговый орган по месту своего учета корреспондирует с обязанностью налоговых агентов уплачивать совокупную сумму налога, исчисленную и удержанную налоговым агентом у налогоплательщика, в отношении которого он признается источником выплаты дохода, в бюджет по месту учета налогового агента в налоговом органе. При этом налоговые агенты – российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

— Письмо от 25.02.2016 № БС-4-11/3058@.

Существовала и третья точка зрения.

Компания может подавать сведения как по месту нахождения головной организации, так и по месту нахождения обособленных подразделений.

В письме УФНС РФ по г. Москве от 01.07.2010 № 20-15/3/068888 была выражена позиция, согласно которой сведения о доходах физических лиц могут представляться налоговым агентом – российской организацией, имеющей обособленные подразделения, либо за всю организацию в целом (по доходам физических лиц, полученным как от головной организации, так и от всех обособленных подразделений организации) по месту постановки на налоговый учет головной организации, либо по месту постановки на налоговый учет головной организации и по месту постановки на налоговый учет обособленных подразделений, наделенных полномочиями по исполнению части обязанностей налогового агента.

Таким образом, если сведения о доходах физических лиц за налоговый период представлены за организацию в целом в налоговый орган по месту учета головной организации, то представлять сведения по месту учета обособленных подразделений не требуется.

С 2016 года судебная практика будет складываться по тому пути, что отчетность необходимо подавать по местонахождению обособленного подразделения, филиала, представительства.

Иные позиции, в соответствии с которыми нужно отчитываться по месту нахождения головной организации или головной организации и филиалов на выбор налогоплательщика, утрачивают свое значение. А вот крупнейший налогоплательщик с 2016 года может сдавать отчетность по месту своего учета либо по месту учета каждого подразделения (абз. 5 п. 2 ст. 230 НК РФ).

ПОЗИЦИЯ ФНС

Расчет по форме 6-НДФЛ заполняется налоговым агентом отдельно по каждому обособленному подразделению, даже если они состоят на учете в одном налоговом органе.

— Письмо от 28.12.2015 № БС-4-11/23129@.

Порядок заполнения 6-НДФЛ

Сама форма 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

При заполнении формы Расчета не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать Расчета на бумажном носителе;

- скрепление листов Расчета, приводящее к порче бумажного носителя.

Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе – дробной части десятичной дроби.

Страницы формы Расчета имеют сквозную нумерацию, начиная с титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

ПОЛЕЗНО ЗНАТЬ

Начиная с отчетности за I квартал 2016 года у налоговых органов появляется возможность оперативно осуществлять контроль правильности исчисления, удержания и перечисления НДФЛ налоговыми агентами в рамках камеральных налоговых проверок на основании расчетов по форме 6-НДФЛ (с учетом представленных справок по форме 2-НДФЛ). При этом если налоговый орган выявит в ходе проверки ошибки в расчете, он вправе будет потребовать у налогового агента представить необходимые пояснения на основании п. 3 ст. 88 НК РФ.

Особенности заполнения титульного листа 6-НДФЛ

| Строка | Особенности заполнения |

|---|---|

| Реквизиты налогового агента | В верхней части титульного листа проставляются ИНН и КПП организации (если форма сдается по обособленному подразделению – КПП подразделения) |

| Номер корректировки | В этой строке первичного расчета указывается «000». В случае представления уточненного расчета нужно проставить соответствующий номер корректировки: «001», «002» и т. д. |

| Период представления | В расчете 6-НДФЛ за I квартал 2016 год по строке «Период представления» нужно будет указать код «21» |

| Налоговый период | В данную строку вписываются четыре цифры, обозначающие соответствующий период |

| Представляется в налоговый орган |

В этой строке указывается код налоговой инспекции |

| По месту нахождения (учета) | В этой строке обозначается код места представления расчета налоговым агентом |

| Код по ОКТМО | Расчет 6-НДФЛ нужно заполнять по каждому коду по ОКТМО отдельно |

Пример 1.

Общество с ограниченной ответственностью «Сириус» зарегистрировано по адресу: Ростов-на-Дону, пер. Доломановский, д. 51.

Код ИФН – 6164

ИНН 6151002232

КПП 616202001

Код ОКТМО по месту нахождения – 45383000

Директор – Сверчков Иван Станиславович

Контактный телефон 8-916-555-55-55

На основании вышеуказанных данных заполним титульный лист формы 6-НДФЛ за I квартал 2016 года.

Скачать: 6-НДФЛ

После этого перейдем к заполнению раздела 1 и раздела 2.

В разделе 1 расчета 6-НДФЛ нужно указать суммы начисленного всем физлицам дохода, налоговых вычетов, исчисленного и удержанного НДФЛ и другие показатели.

В разделе 2 нужно отразить даты фактического получения дохода и удержания НДФЛ, а также предельные сроки перечисления налога.

Особенности заполнения разделов 1 и 2 формы 6-НДФЛ

| Строка | Особенности заполнения |

|---|---|

| Раздел 1. Обобщенные показатели |

|

| В строке 010 | указывается ставка по НДФЛ |

| По строке 020 | отражается весь доход работников нарастающим итогом с начала года (учитываются те доходы, при выплате которых работодатель признается налоговым агентом) |

| В строке 025 | нужно выделить доходы в виде дивидендов, полученные всеми сотрудниками |

| В строке 030 | показывается общая сумма вычетов по всем работникам нарастающим итогом с начала года |

| В строке 040 | общий доход (стр. 020) – общий вычет (стр. 030) х ставка НДФЛ (стр. 010) |

| В строке 050 | указывается сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам |

| Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц |

|

| В строке 100 | дату фактического получения дохода (на основании ст. 223 НК РФ) |

| В строке 130 |

сумму фактически полученных сотрудниками доходов (без вычитания суммы удержанного налога) |

| В строке 110 | дату удержания налога с суммы фактически полученных доходов, отраженных по строке 130 |

| В строке 140 | сумму удержанного налога на каждую дату, указанную в строке 110 |

| В строке 120 | нужно будет указать дату, не позднее которой должна быть перечислена сумма налога |

Пример 2.

Общество с ограниченной ответственностью «Сириус» имеет небольшой фонд заработной платы.

Директор – 60 000 руб.

Бухгалтер – 30 000 руб.

Повар – 30 000 руб.

Официанты (2 чел.) – 30 000 руб.

Итого в компании работает 5 человек.

Итого: фонд оплаты труда в месяц 150 000 руб.

Фонд заработной платы за I квартал: 450 000 руб.

НДФЛ удержан по ставке 13% – 58 500 руб.

Даты удержания НДФЛ:

- за январь 2016 года – 02.02.2016;

- за февраль 2016 года – 02.02.2016;

- за март 2016 года – 04.02.2016.

ПЕРВОИСТОЧНИК

Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

— Пункт 2 ст. 223 НК РФ.

Следует отметить, что раздел 1 Расчета заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год. В разделе 2 Расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

В письме ФНС России от 24.11.2015 № БС-4-11/20483@ указано, что строка 100 раздела 2 «Дата фактического получения дохода» заполняется на основании ст. 223 НК РФ. Напомним, что с нового года и для зарплаты, и для командировочных это последний день месяца. В случае списания безнадежной задолженности физических лиц с баланса кредитной организации эта сумма в форме 6-НДФЛ отражается по строке 020 раздела 1, не удержанная налоговым агентом сумма НДФЛ – по строке 080 раздела 1, при этом раздел 2 не заполняется.

Строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ.

По строке 120 раздела 2 «Срок перечисления налога» указывается дата в соответствии с положениями п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ, не позднее которой должна быть перечислена сумма налога на доходы физических лиц, то есть либо день, следующий за днем выплаты налогоплательщику дохода, либо последнее число месяца, в котором производились выплаты больничных и отпускных, а при выплатах по операциям с ценными бумагами – наиболее ранняя из следующих дат:

1) дата окончания соответствующего налогового периода;

2) дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

3) дата выплаты денежных средств (передачи ценных бумаг).

ВАЖНО В РАБОТЕ

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Пример 3.

Заработная плата за март выплачена работникам 05 апреля, а налог на доходы физических лиц перечислен 06 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в разделе 2 Расчета за I квартал 2016 года.

Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года, следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 – 05.04.2016;

- по строке 120 – 06.04.2016;

- по строкам 130 и 140 – соответствующие суммовые показатели.

ПОЛЕЗНО ЗНАТЬ

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Пример 4.

Работнику сумма оплаты отпуска за март выплачена 05 апреля. Операция отражается в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 года следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 – 05.04.2016;

- по строке 120 – 30.04.2016;

- по строкам 130 и 140 – соответствующие суммовые показатели.

Скачать: 6-НДФЛ

Ответственность налоговых агентов за представление документов, содержащих недостоверные сведения

Непредставление налоговым агентом в установленный срок Расчета по форме 6-НДФЛ влечет взыскание штрафа с налогового агента в размере 1000 руб. за каждый полный или неполный месяц со дня, установленного для его представления (п. 1.2 ст. 126 НК РФ).

Непредставление в установленный срок налоговому органу сведений о налогоплательщике, отказ лица представить имеющиеся у него документы со сведениями о налогоплательщике по запросу налогового органа либо представление документов с заведомо недостоверными сведениями на основании п. 2 ст. 126 НК РФ влечет взыскание штрафа с организации или индивидуального предпринимателя в размере 10 000 руб., с физического лица, не являющегося индивидуальным предпринимателем, – в размере 1000 руб.

В случае представления недостоверных сведений с 2016 года будет взыскиваться штраф в размере 500 руб.