Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Статья поможет:

- рассчитать авансовые платежи по налогу на прибыль за I полугодие,

- узнать о сроках уплаты авансовых платежей по итогам I полугодия,

- заполнить соответствующие разделы и строки в декларации.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Содержание

- Пример

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

- Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

- Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

Пример

Налогооблагаемая прибыль Организации по результатам I полугодия составила 2 800 000 руб. В декларации за I квартал текущего периода указаны авансовые платежи к уплате во II квартале — 200 000 руб., в том числе:

- в федеральный бюджет — 30 000 руб.;

- в региональный бюджет — 170 000 руб.

За I полугодие был начислен и перечислен в бюджет торговый сбор в размере 60 000 руб.

Необходимо рассчитать налог к уплате за I полугодие и ежемесячные авансовые платежи на III квартал.

Лист 02 Расчет налога на прибыль и авансовых платежей

На 2020 год вносятся изменения в ст. 286 НК РФ (Федеральный закон от 22.04.2020 N 121-ФЗ):

- увеличивается лимит выручки для уплаты ежеквартальных платежей с 15 до 25 млн. руб. ежеквартально;

- налогоплательщики, которые платят ежемесячные авансовые платежи исходя из расчетной прибыли, могут перейти на уплату ежемесячных авансовых платежей из фактической прибыли до окончания 2020 года, начиная с отчетного периода январь-апрель.

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

Подробнее Отмена налогов за 2 квартал 2020 пострадавшим отраслям

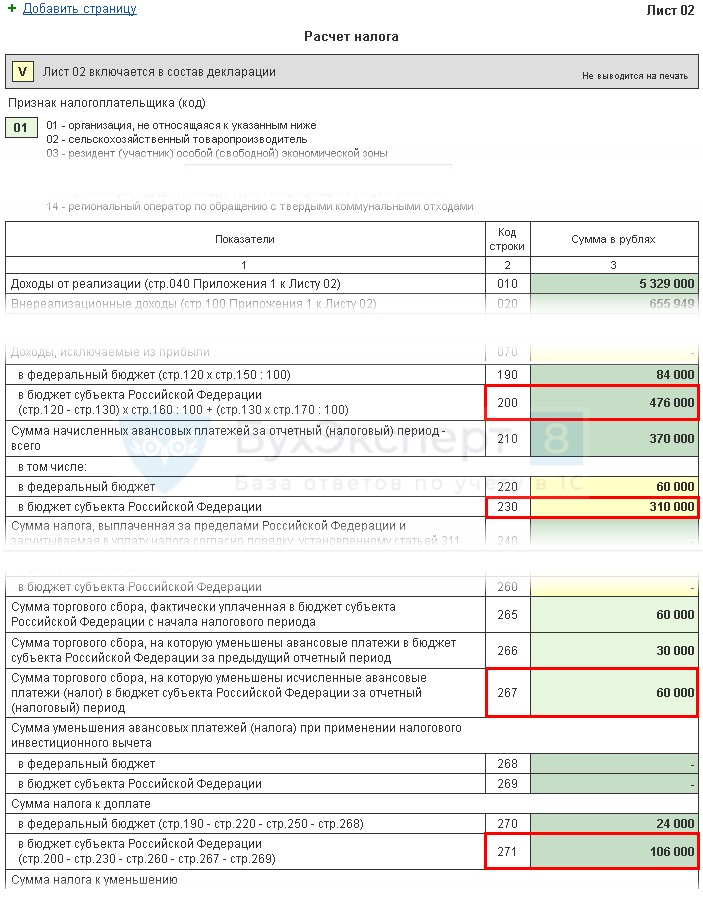

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I полугодие и суммы ежемесячных авансовых платежей на III квартал.

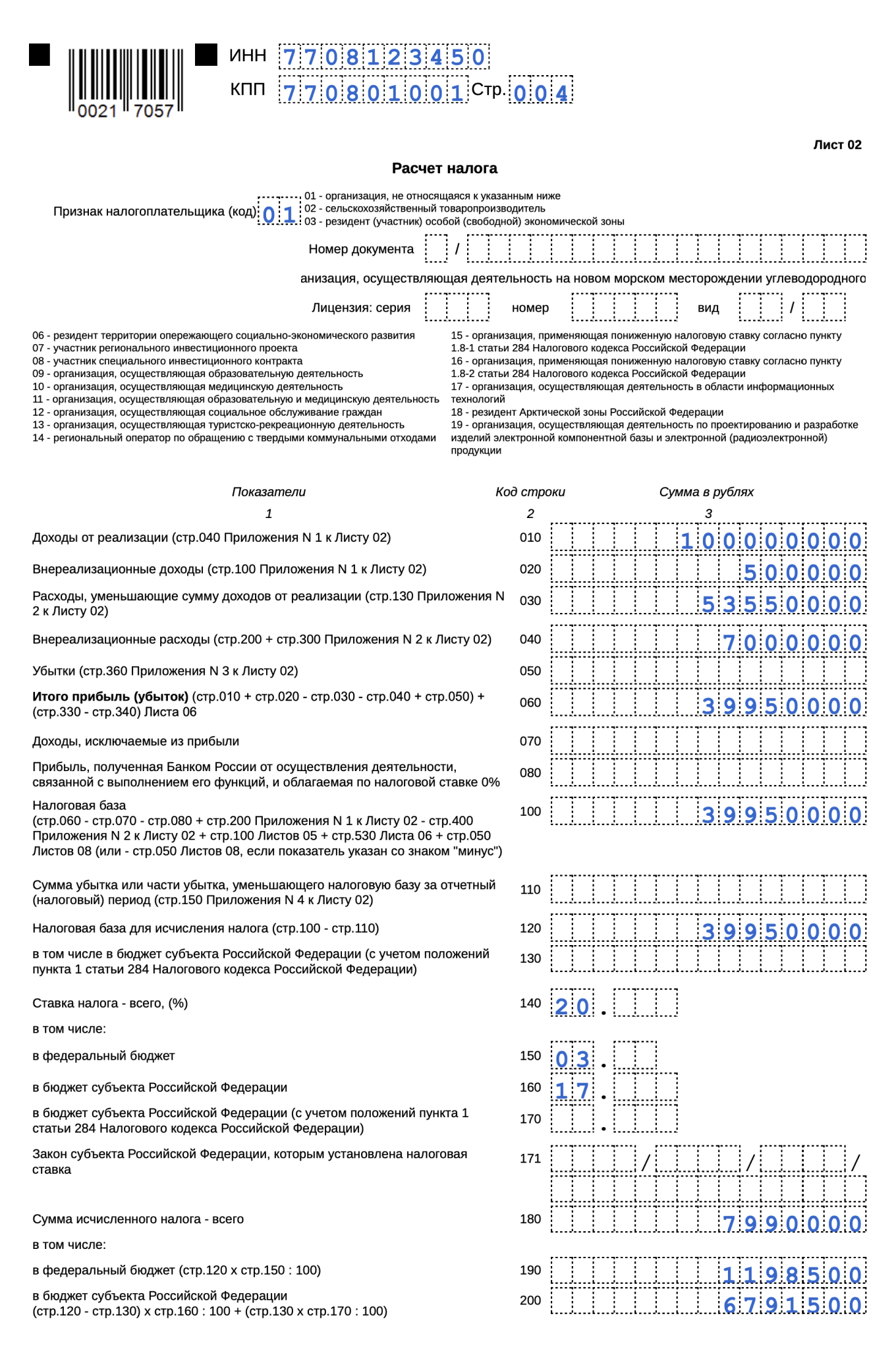

Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

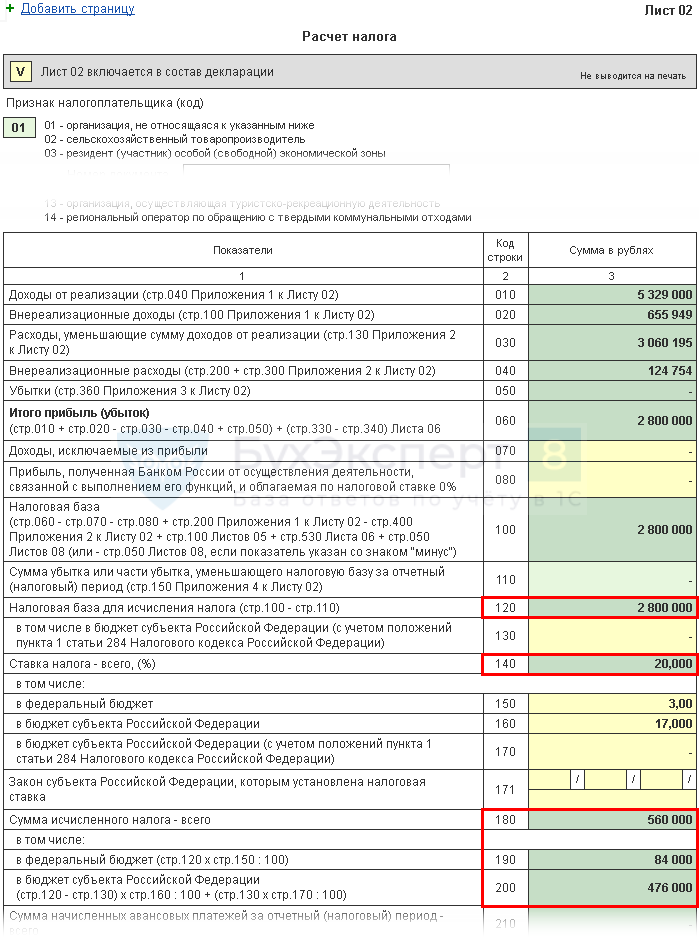

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

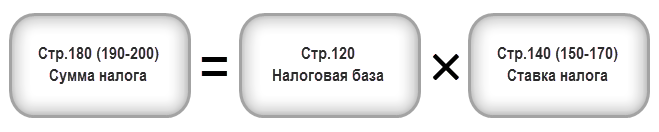

Проверку расчета за I полугодие осуществите по формуле:

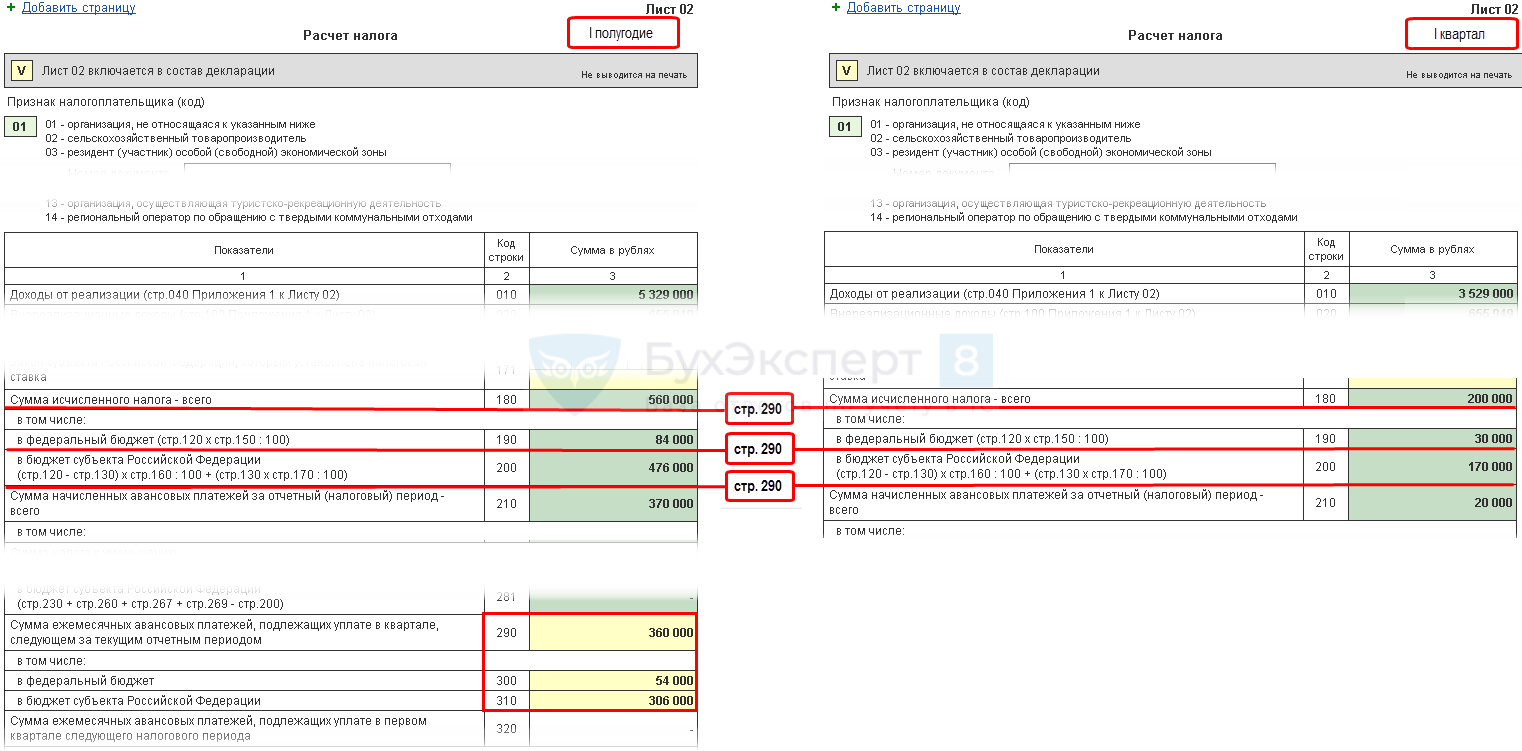

В нашем примере сумма налога на прибыль всего (стр. 180) — 2 800 000 х 20% = 560 000 руб.,в т. ч.:

- в федеральный бюджет (стр. 190) — 2 800 000 х 3 % = 84 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 2 800 000 х 17 % = 476 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период I полугодия, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I квартал текущего года и состоят из:

- налога рассчитанного по итогам I квартала (стр. 180, 190, 200);

- начисленных авансовых платежей к уплате во II квартале (стр. 290, 300, 310);

- торгового сбора, уплаченного в I квартале, на который был уменьшен налог на прибыль за I квартал (стр. 267).

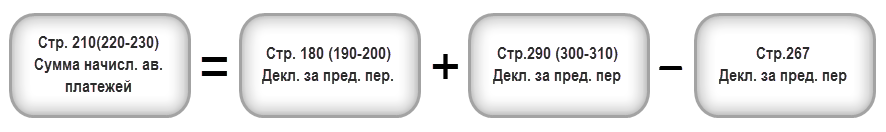

В строки 220, 230 в декларации за I полугодие вручную введите суммы, рассчитанные по формуле:

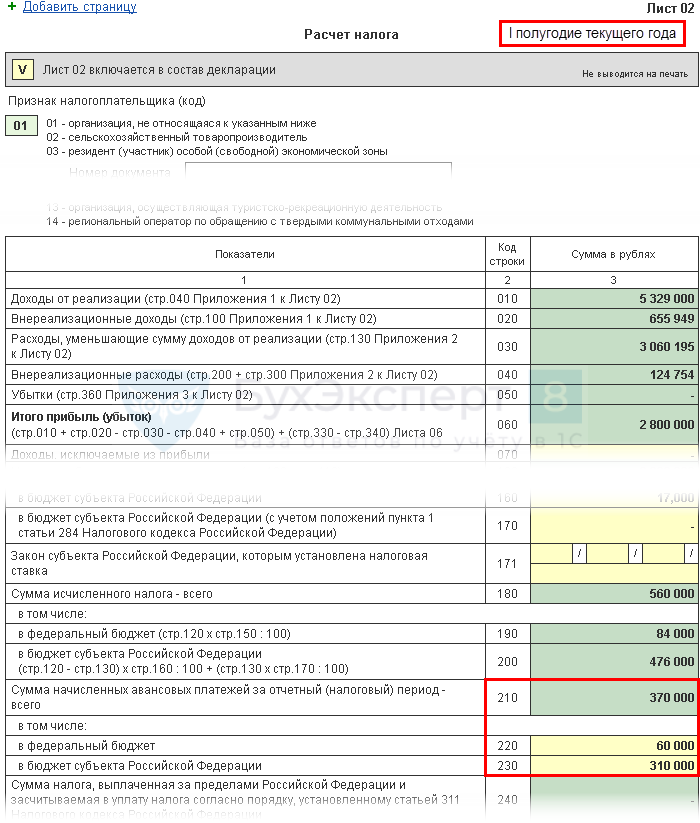

В нашем примере сумма начисленных авансовых платежей за I полугодие составляет:

- федеральный бюджет (стр. 220) — 30 000 руб. + 30 000 руб. = 60 000 руб.;

- бюджет субъекта РФ (стр. 230) — 170 000 руб. + 170 000 – 30 000 руб. = 310 000 руб.

Рассчитанные суммы указываются в стр. 210 (220,230) декларации за I полугодие.

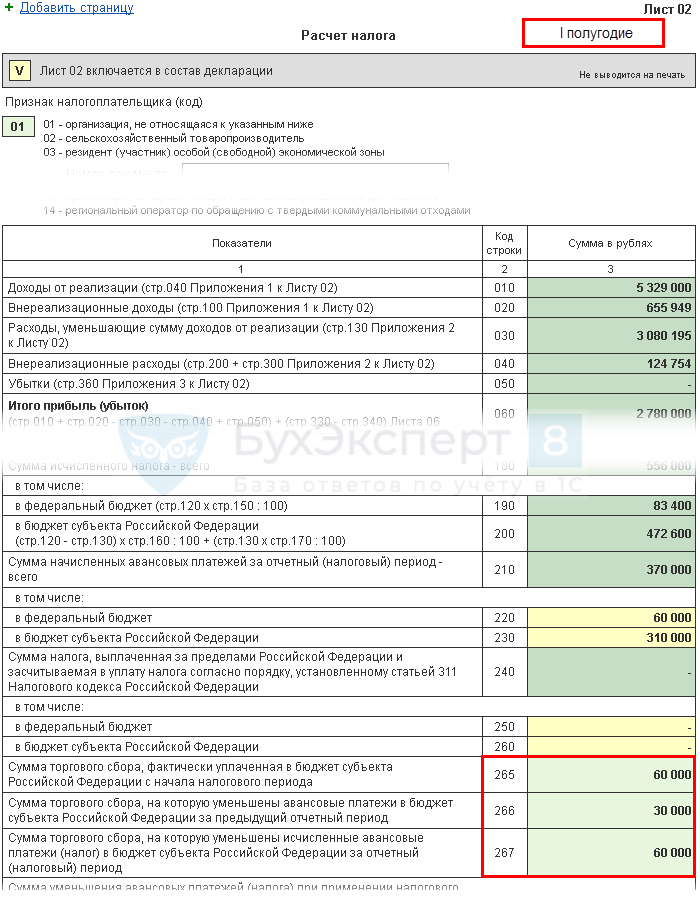

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С заполняются автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I полугодие данные строки заполняются следующим образом:

- стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 60 000 руб.

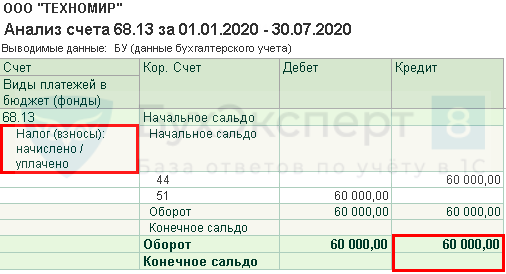

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (Вид платежа — Налог начислено/уплачено). На наш взгляд это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного может совпадать с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Поэтому обратите внимание и проверьте заполнение данной строки. В случае необходимости – перезаполните ее вручную.

Еще одна особенность программы: строка 265 не будет автоматически заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

- стр. 266 – сумма торгового сбора, на которую был уменьшен налог на прибыль в предыдущих отчетных периодах текущего года. Данная строка должна равняться сумме по стр. 267 в декларации за I квартал.

В 1С в декларации за полугодие в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета — Региональный бюджет, Вид платежа — Налог начислено/уплачено).

- Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 266 равна 30 000 руб.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I полугодие в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Узнать подробно про особенности уменьшения налога на прибыль на сумму торгового сбора

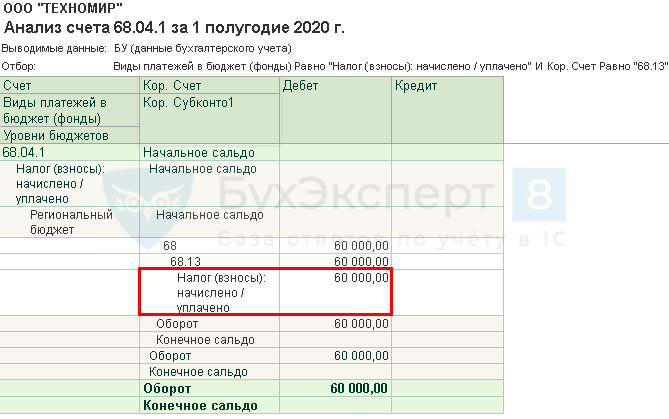

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 60 000 руб.

Подробнее о Торговом сборе

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- фактические суммы налога, исчисленные по результатам I полугодия (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I квартал.

Шаг 4.1. Федеральный бюджет

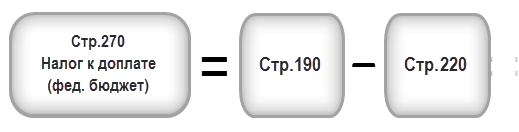

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

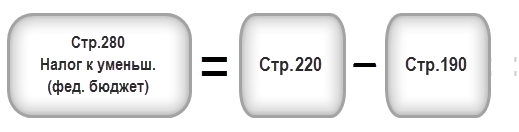

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 84 000 руб.) больше стр. 220 (сумма 60 000 руб.), следовательно, налог в федеральный бюджет по итогам I полугодия будет к доплате:

- стр. 270 = 84 000 — 60 000 = 24 000 руб.

Шаг 4.2. Бюджет субъекта РФ

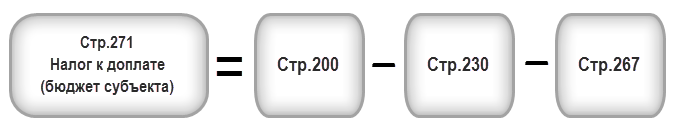

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

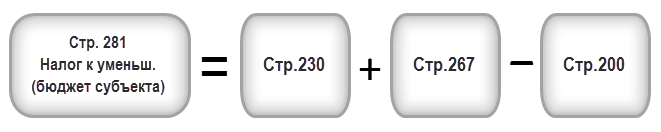

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 476 000 руб.) больше суммы строк 230 и 267 (370 000 = 310 000 + 60 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I полугодия будет к доплате:

- стр. 271 = 476 000 — 310 000 — 60 000 = 106 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I полугодия рассчитать авансы, подлежащие уплате в III квартале. Такие платежи отражаются по стр. 290 (300, 310).

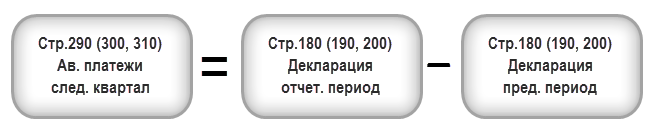

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а в III квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в III квартале рассчитывается:

- всего (стр. 290) — 560 000 руб. – 200 000 руб. = 360 000 руб., в т. ч.:

- в федеральный бюджет (стр. 300) = 84 000 руб. – 30 000 руб. = 54 000 руб.;

- в бюджет субъекта РФ (стр. 310) = 476 000 руб. – 170 000 руб. = 306 000 руб.

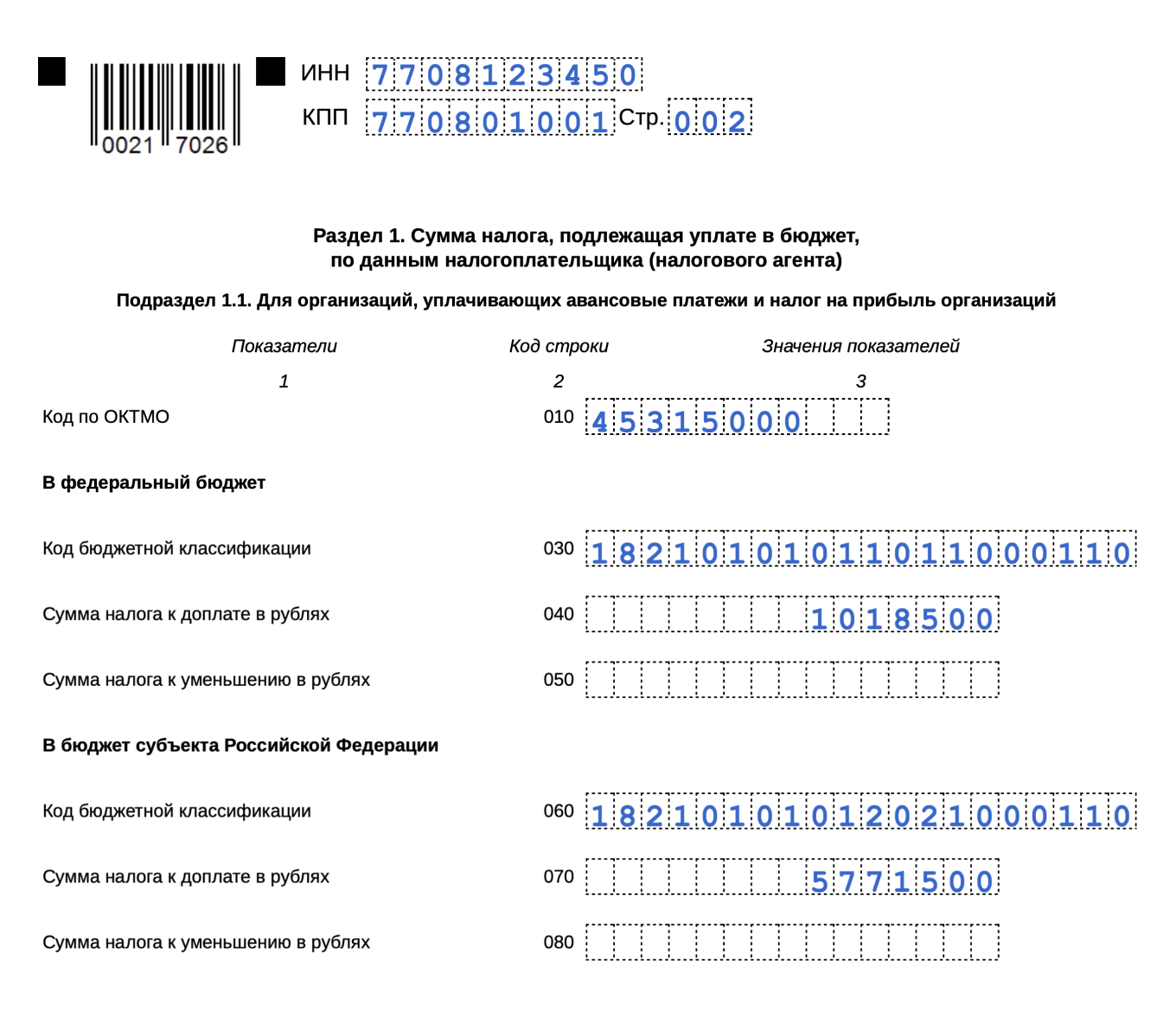

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

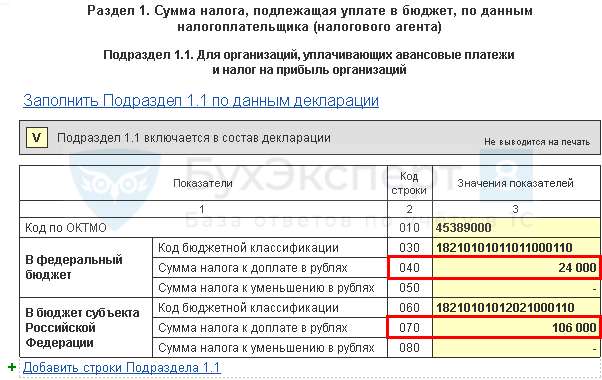

Итоговые данные по доплате или уменьшению налога на прибыль в I полугодии заполняются в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 и 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 и 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам I полугодия в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I полугодие, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 июля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере доплата налога на прибыль должна быть осуществлена до 28 июля 2020:

- в федеральный бюджет — 24 000 руб.

- в субъект РФ — 106 000 руб.

Ознакомиться с порядком уплаты налога на прибыль:

- федеральный бюджет;

- бюджет субъекта РФ.

Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

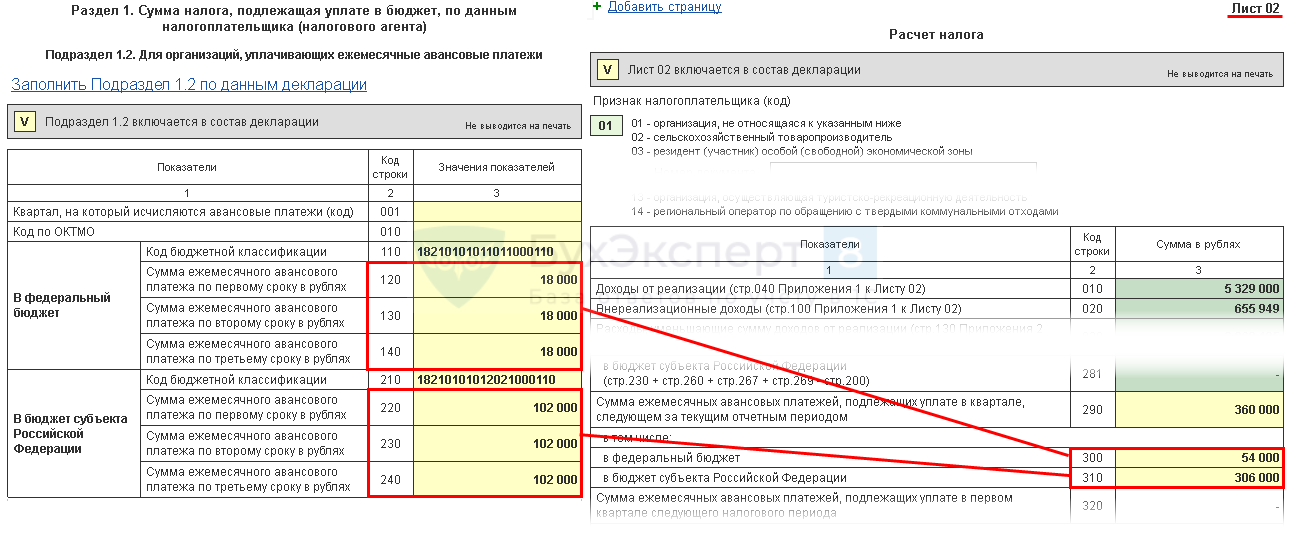

В Разделе 1 Подраздела 1.2 декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить в III квартале.

Сумма авансовых платежей на III квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 — из стр. 300 «в федеральный бюджет»;

- стр. 220-240 — из стр. 310 «в бюджет субъекта РФ».

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в III квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 июля;

- до 28 августа;

- до 28 сентября.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

- Уплата налога на прибыль в федеральный бюджет;

- Уплата налога на прибыль в бюджет субъекта РФ.

В нашем примере уплата авансовых платежей в III квартале должна быть осуществлена:

- до 28 июля 2020:

- в федеральный бюджет — 18 000 руб.

- в субъект РФ — 102 000 руб.

- до 28 августа 2020:

- в федеральный бюджет — 18 000 руб.

- в субъект РФ — 102 000 руб.

- до 28 сентября 2020:

- в федеральный бюджет — 18 000 руб.

- в субъект РФ — 102 000 руб.

См. также:

- Авансовые платежи

- Переход на ежемесячную уплату авансовых платежей по налогу на прибыль с 01 января

- Расчет и уплата налога на прибыль и авансовых платежей в течение года

- Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

- Алгоритм расчета налога на прибыль и авансовых платежей за год

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Дата публикации: 04.07.2023 06:14

В первом квартале 2023 года представлено почти 4,6 тыс деклараций по налогу на прибыль. В результате камеральных проверок деклараций по налогу на прибыль выявлено 162 нарушения в части неверного заполнения деклараций.

К основным нарушениям при заполнении деклараций относятся:

- неисчисление авансовых платежей по налогу на прибыль на второй квартал 2023 года;

- неверное исчисление авансовых платежей, подлежащих уплате во втором квартале 2023 года.

Квартальный авансовый платеж по налогу на прибыль рассчитывается по итогам каждого отчетного периода (первого квартала, полугодия и девяти месяцев) как произведение налоговой базы и ставки по налогу на прибыль (п. 2 ст. 286 НК РФ).

Обязанность по исчислению авансовых платежей на третий квартал у налогоплательщика возникает, если доходы за четыре квартала, предшествующих для начисления авансовых платежей, то есть с 01.07.2022 по 30.06.2023, превышают 60 млн рублей.

Сумма ежемесячного авансового платежа, подлежащего уплате в третьем квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам первого квартала.

УФНС России по Амурской области обращает внимание: для того, чтобы рассчитать авансовый платеж по налогу на прибыль на третий квартал, необходимо налоговую базу, исчисленную нарастающим итогом с начала года за полугодие, умножить на ставку налога и уменьшить на сумму налога, исчисленного за первый квартал (п. 7 ст. 274, п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Например, в декларации по налогу на прибыль за первый квартал 2023 года исчислен налог на прибыль в размере 100 тыс рублей и авансовые платежи, подлежащие уплате во втором квартале 2023 года, в сумме 100 тыс рублей.

При заполнении налоговой декларации по налогу на прибыль за полугодие 2023 года сумма авансового платежа, подлежащего уплате в третьем квартале 2023 года, будет рассчитываться следующим образом: исчисленная сумма налога за полугодие 2023 года (например, 350 тыс рублей) уменьшается на сумму налога, исчисленного по итогам первого квартала (100 тыс рублей).

Таким образом, сумма авансового платежа, подлежащая уплате в третьем квартале 2023 года, будет равна 250 тыс рублей (350 000 – 100 000).

При этом сумма налога на прибыль за полугодие будет равна 150 тыс рублей. Расчет будет производиться по следующей формуле: 350 тыс рублей (исчисленный налог за полугодие) минус 100 тыс рублей (налог за первый квартал) минус 100 тыс рублей (аванс, начисленный на второй квартал).

В случае если исчисленная сумма налога за полугодие меньше, чем исчисленная сумма налога за первый квартал, авансы на третий квартал не начисляются.

Напомним, что при неверном заполнении декларации по налогу на прибыль в Едином налоговом счете может возникнуть необоснованная недоимка.

Авансовые платежи по итогам отчетных периодов уплачиваются не позднее 28 числа месяца, следующего за соответствующим отчетным периодом. Срок уплаты авансовых платежей по налогу на прибыль в третьем квартале 2023 года: 28.07.2023, 28.08.2023, 28.09.2023.

УФНС России по Амурской области обращает внимание, что срок представления налоговой декларации по налогу на прибыль за полугодие 2023 года – 25 июля 2023 года.

К ошибкам в декларации по налогу на прибыль за отчетный период чаще всего приводят нарушения, допущенные в расчете сумм авансовых платежей. Такой вывод сделан одной из региональных инспекций по результатам камеральных проверок отчетности за 1 квартал 2023 года. Налоговики разъяснили, как правильно делать такой расчет для декларации за 2 квартал (полугодие) 2023 года.

Где чаще всего ошибаются в декларациях за отчетный период

В своем сообщении УФНС России по Амурской области привело данные по проверкам отчетности за 1 квартал 2023 года.

В результате камеральных проверок деклараций по налогу на прибыль выявлено, что к основным нарушениям при их заполнении относятся:

- неисчисление авансовых платежей по налогу на прибыль на 2 квартал 2023 года;

- неверное исчисление авансовых платежей, подлежащих уплате во 2 квартале 2023 года.

Как платят налог на прибыль

По итогам каждого отчетного периода (1 квартала, полугодия и девяти месяцев) платят квартальный авансовый платеж по налогу на прибыль (п. 2 ст. 286 НК РФ).

Организации, выручка которых за предыдущие четыре квартала не превышала в среднем 15 млн. руб. за каждый квартал, платят авансы поквартально. Все остальные компании (те, у которых доходы за четыре предшествующих квартала суммарно превышают 60 млн. рублей) обязаны уплачивать и ежемесячные, и квартальные авансовые платежи (п. 3. Ст. 286 НК РФ).

Как рассчитать авансовые платежи для декларации за полугодие 2023

Чтобы рассчитать авансовые платежи по налогу на прибыль на 3 квартал для декларации за 2 квартал (полугодие) 2023 года, первое, что нужно сделать, это налоговую базу, исчисленную нарастающим итогом с начала года за полугодие, умножить на ставку налога. Затем полученный результат уменьшить на сумму налога, исчисленного за 1 квартал (п. 7 ст. 274, п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Сумма ежемесячного авансового платежа, подлежащего уплате в третьем квартале текущего налогового периода, принимается равной 1/3 от полученной разницы.

Нужные расчеты налоговики разъяснили на простом числовом примере.

Пример. Как рассчитать авансовые платежи по налогу на прибыль

В декларации по налогу на прибыль за 1 квартал 2023 года исчислен налог на прибыль в размере 100 000 рублей. Авансовые платежи, подлежащие уплате во 2 квартале 2023 года, указаны в сумме 100 000 рублей.

Исчисленная сумма налога за полугодие 2023 года составила 350 000 рублей. При заполнении декларации по налогу на прибыль за 2 квартал (полугодие) 2023 года сумма авансового платежа, подлежащего уплате в 3 квартале 2023 года, будет рассчитываться следующим образом: исчисленная сумма налога за полугодие 2023 года уменьшается на сумму налога, исчисленного по итогам 1 квартала (350 000 руб. – 100 000 руб.).

Таким образом, сумма авансового платежа, подлежащая уплате в 3 квартале 2023 года, будет равна 250 000 рублей.

Затем определяется сумма налога к уплате за 2 квартал (полугодие).

Она будет равна 150 000 рублей: 350 000 руб. (исчисленный налог за полугодие) минус 100 000 руб. (налог за I квартал) минус 100 000 руб. (аванс, начисленный на 2 квартал и отраженный в предыдущей декларации).

В случае если исчисленная сумма налога за 2 квартал (полугодие) меньше, чем исчисленная сумма налога за 1 квартал, авансы на 3 квартал не начисляются.

Справочно о сроках

Авансовые платежи по итогам отчетных периодов уплачиваются не позднее 28 числа месяца, следующего за соответствующим отчетным периодом. Платить ежемесячные авансовые платежи по налогу на прибыль в 3 квартале 2023 года нужно в такие сроки: 28.07.2023, 28.08.2023, 28.09.2023.

Сдать налоговую декларацию по налогу на прибыль за полугодие 2023 года нужно 25 июля 2023 года.

Выбор читателей

ПАМЯТКА ПО ЗАПОЛНЕНИЮ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

- Сумма начисленных авансовых платежей за отчетный (налоговый) период (стр. 210,220,230)

|

*Строка 210 листа 02 – сумма строк 220 и 230 листа 02 |

Строка 220 листа 02 |

Строка 230 листа 02 |

|

1-ый квартал |

= стр. 300 листа 02 декларации за 9 месяцев прошлого года |

= стр. 310 листа 02 декларации за 9 месяцев прошлого года |

|

полугодие |

= стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

9 месяцев |

= стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

год |

= стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

- Сумма ежемесячных авансовых платежей (ЕАП), подлежащих к уплате в квартале, следующем за текущем отчетным периодом (стр. 290, 300, 310)

|

Период |

290 листа 02 |

300 листа 02 |

310 листа 02 |

|

1-ый квартал (ЕАП, подлежащие уплате во 2 квартале) |

= стр.180 |

= стр. 190 |

= стр. 200 |

|

Полугодие (ЕАП, подлежащие уплате в 3 квартале) |

= стр.180 — стр.180 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.190 — стр.190 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.200 — стр.200 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

|

9 месяцев (ЕАП, подлежащие уплате в 4 квартале и 1 квартале следующего года) |

= стр.180 — стр.180 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.190 — стр.190 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.200 — стр.200 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

- Пример

|

Показатель (строка декларации) |

1-й квартал |

2-ой квартал |

3-ий квартал |

4-ый квартал |

1-ый квартал следующего года |

|

010 (доходы) |

60 000 000 |

70 000 000 |

80 000 000 |

90 000 000 |

|

|

020 (расходы) |

59 500 000 |

69 200 000 |

78 000 000 |

87 300 000 |

|

|

060 (прибыль/убыток) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

120 (налоговая база для налога) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

Сумма начисленного налога на прибыль |

|||||

|

180 (всего) |

100 000 |

160 000 |

400 000 |

540 000 |

|

|

190 (в ФБ) |

10 000 |

16 000 |

40 000 |

54 000 |

|

|

200 (в бюджет субъекта) |

90 000 |

144 000 |

360 000 |

486 000 |

|

|

Сумма начисленный авансовых платежей за отчетный (налоговый) период (стр. 210,220,230) |

|||||

|

210 (всего) |

— |

200 000 |

220 000 |

240 000 |

|

|

220 (в ФБ) |

— |

20 000 (=10 000 + 10 000) |

22 000 (= 16 000 + 6 000) или (=20 000 — 4 000 + 6 000) |

64 000 (= 40 000 + 24 000) или (=22 000 + 18 000 + 24 000) |

24 000 |

|

230 (в бюджет субъекта) |

— |

180 000 (= 90 000 + 90 000) |

198 000 (= 144 000 + 54 000) или (=180 000 — 36 000 + 54 000) |

576 000 (= 360 000 + 216 000) или (=198 000 + 162 000 + 216 000) |

216 000 |

|

Сумма налога на прибыль к доплате |

|||||

|

270 |

10 000 |

18 000 (= 40 000 – 22 000) |

|||

|

271 |

90 000 |

162 000 (= 360 000 – 198 000) |

|||

|

Сумма налога на прибыль к уменьшению |

|||||

|

280 |

4 000 (=16 000 – 20 000) |

10 000 (=54 000 – 64 000) |

|||

|

281 |

36 000 (=144 000 – 180 000) |

90 000 (=486 000 – 576 000) |

|||

|

Сумма ежемесячных авансовых платежей |

|||||

|

290 |

100 000 |

60 000 (=160 000 – 100 000) |

240 000 (=400 000 – 160 000) |

240 000 (=400 000 – 160 000) |

|

|

300 (в ФБ) |

10 000 |

6 000 (=16 000 – 10 000) |

24 000 (=40 000 – 16 000) |

24 000 (=40 000 – 16 000) |

|

|

310 (в бюджет субъекта) |

90 000 |

54 000 (=144 000 – 90 000) |

216 000 (=360 000 – 144 000) |

216 000 (=360 000 – 144 000) |

Строки 210, 220, 230 заполняются по данным налоговых деклараций за предыдущие отчетные (налоговые) периоды, платили ли Вы эти авансовые платежи фактически значения не имеет.

Официальный источник: ФНС РФ (www.nalog.ru)

Как заполнить декларацию по налогу на прибыль

Редактор: Елена Галичевская

Чтобы заполнить декларацию по налогу на прибыль, сначала надо определить, какие листы нужны. Они могут различаться в зависимости от того, за какой период подают декларацию и какие операции были у компании в отчетном периоде

Михаил Кратов

Эксперт по праву

Поделиться

Поделиться

Чтобы заполнить декларацию по налогу на прибыль, сначала надо определить, какие листы нужны. Они могут различаться в зависимости от того, за какой период подают декларацию и какие операции были у компании в отчетном периоде

Михаил Кратов

Эксперт по праву

Поделиться

Если компания уплачивает квартальные авансы, декларацию она подает 4 раза за год. Если уплачивает ежемесячные авансы по фактической прибыли, декларацию представляет уже 12 раз. Рассказываем, по каким правилам подавать отчетность и как заполнить основные разделы.

Декларацию по налогу на прибыль сдают:

-

российские компании на ОСН — общей системе налогообложения;

-

налоговые агенты по налогу на прибыль — независимо от системы налогообложения. Это компании, которые платят налог за другую компанию в силу закона, например через российского посредника перечисляют дивиденды иностранной компании;

-

иностранные компании, которые работают в России через представительства и получают доходы от источников в России;

-

ответственные участники консолидированных групп налогоплательщиков, которые действовали до 31.12.2022. Это добровольные объединения российских компаний ради оптимизации процесса уплаты налога на прибыль.

Компании, участвующие в такой группе, суммируют свои прибыли и убытки, то есть консолидируют налоговую базу. За счет этого снижается сумма налога на прибыль. Рассчитывает и уплачивает налог на прибыль по группе в целом одна из компаний — ответственный участник консолидированной группы.

Декларацию по налогу на прибыль нужно подавать несколько раз в год:

-

по окончании каждого отчетного периода — квартала или месяца;

-

по окончании налогового периода — по итогам года.

Срок сдачи годовой декларации — до 25 марта года, следующего за истекшим. Сроки сдачи за отчетные периоды — до 25-го числа следующего месяца. Они зависят от способа уплаты авансовых платежей.

Если 25‑е число выпадает на выходной или праздничный день, крайний срок сдачи декларации переносится на ближайший за ним рабочий день.

Годовую декларацию за 2023 год нужно подать до 25 марта 2024 года. Это обязательно для всех компаний, независимо от способа уплаты авансовых платежей.

Сдавать декларацию надо, даже если налог к уплате равен нулю, то есть если компания вовсе не вела деятельность в отчетном или налоговом периоде.

Декларацию по налогу на прибыль сдают в налоговую инспекцию по местонахождению компании. Если у компании есть обособленные подразделения, надо сдавать несколько деклараций: по местонахождению головного отделения и по местонахождению каждого обособленного подразделения.

Декларацию по налогу на прибыль можно сдать в налоговую инспекцию:

-

на бумаге через уполномоченного представителя организации или по почте;

-

в электронном виде, подписанную усиленной квалифицированной электронной подписью, через оператора электронного документооборота или через сайт налоговой службы.

На бумаге имеют право подавать:

-

организации, у которых среднесписочная численность работников за предыдущий год не превысила 100 человек;

-

вновь созданные организации, у которых численность работников не более 100 человек.

Электронную декларацию могут подавать любые компании. А если среднесписочная численность работников за год более 100 человек, декларацию сдают строго в электронном виде.

Форма и порядок заполнения декларации утверждены приказом налоговой службы. По этой форме сдают компании на ОСН, налоговые агенты и ответственные участники консолидированных групп. То есть фактически этой формой пользуются большинство плательщиков по налогу на прибыль. Поэтому дальше в статье рассмотрим более подробно ее заполнение.

А вот представительства иностранных организаций сдают декларацию по налогу на прибыль по другой форме.

Состав декларации по налогу на прибыль зависит от отчетного периода по налогу на прибыль, который организация утвердила в учетной политике, и совершенных операций.

Ежеквартальная отчетность. В декларацию за первый квартал, полугодие и девять месяцев обязательно включают:

-

титульный лист;

-

подраздел 1.1 раздела 1;

-

лист 02;

-

приложение № 1 к листу 02;

-

приложение № 2 к листу 02.

Остальные разделы и листы включают в декларацию, только если по итогам отчетного или налогового периода есть данные для их заполнения.

Ежемесячная отчетность. За один, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев состав декларации такой:

-

титульный лист;

-

подраздел 1.1 раздела 1;

-

лист 02, а вот приложения к листу 02 представлять не надо.

Подраздел 1.3, приложение 5 к листу 02, а также листы 03, 04 и 05 включают в декларацию, если есть данные для заполнения или обособленные подразделения. Остальные разделы и листы в декларации за эти месяцы не включают.

Состав деклараций за три месяца, шесть месяцев, девять месяцев и год такой же, как при ежеквартальной отчетности. Приложение 4 к листу 02 нужно подавать не только по итогам первого квартала и года, но и по итогам января.

Когда и какие разделы декларации подавать

Рекомендуем заполнять налоговую декларацию по налогу на прибыль в таком порядке:

-

Приложение 1 к листу 02.

-

Приложение 2 к листу 02.

-

Лист 02.

-

Раздел 1 с подразделом 1.1.

-

Титульный лист лучше заполнять последним, так как в нем нужно будет указать общее количество страниц в декларации. А это можно узнать только после того, как заполнены все подразделы, листы и приложения.

В таком же порядке советуем проверять декларацию, заполненную в бухгалтерской программе.

Остальные подразделы, листы и приложения нужно включать в декларацию, только если есть сведения, которые должны быть в них отражены:

-

Подраздел 1.2 раздела 1 — если компания уплачивает и ежемесячные, и квартальные авансовые платежи. Если только квартальные, заполнять этот подраздел не нужно. Этот подраздел надо включать в декларации только за первый квартал, полугодие и 9 месяцев.

-

Подраздел 1.3 раздела 1 и лист 03 — если компания выступает налоговым агентом по налогу на прибыль, например выплачивает дивиденды другим компаниям.

-

Приложение № 5 к листу 02 — если у компании есть обособленные подразделения.

-

Лист 07 — если компания получала имущество, работы, услуги в рамках благотворительной деятельности, целевые поступления, средства целевого финансирования.

-

Лист 04 — если у компании были доходы, которые облагаются по специальным ставкам, например она получила дивиденды от иностранной компании. При заполнении листа 04 в декларацию также нужно включить подраздел 1.3 раздела 1.

-

Приложение 4 к листу 02 — если компания переносит убытки прошлых лет. Это приложение нужно включать только в декларацию за первый квартал и за год.

-

Приложение 3 к листу 02 — если компания, например, продала основные средства или получала доходы и расходы обслуживающих производств и хозяйств — ОПХ. Это могут быть структурные подразделения компании: детские сады, санатории, общежития, учебные центры.

Дальше подробно расскажем про заполнение каждого обязательного листа.

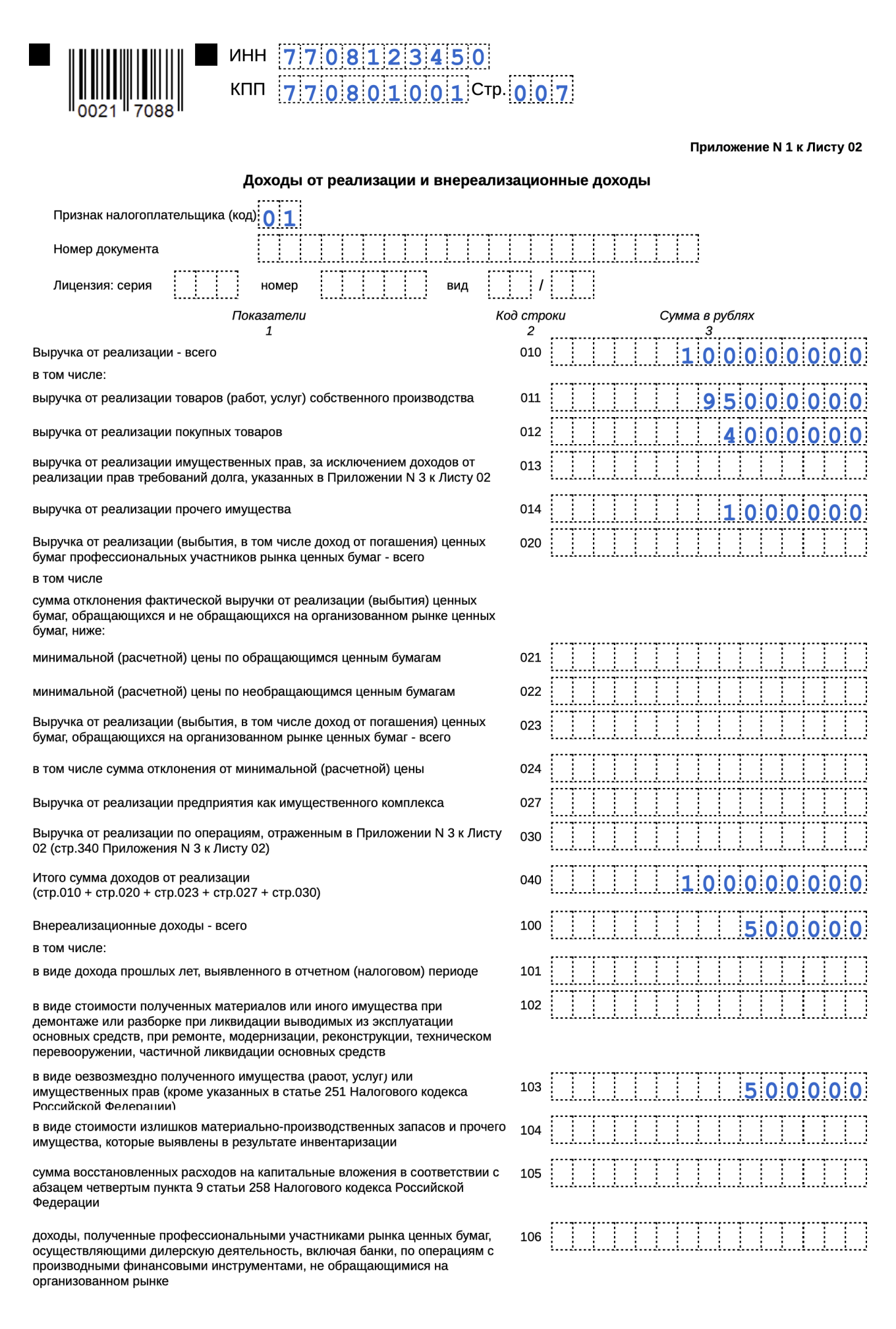

В приложении 1 к листу 02 отражают доходы от реализации и внереализационные доходы.

В начале листа 02 и приложений к нему нужно указать «Признак налогоплательщика». Для этого ставят, например, один из кодов:

-

коммерческие компании — код «01»;

-

сельхозпроизводители — код «02»;

-

резиденты особых экономических зон — код «03»;

-

резиденты территорий опережающего социально-экономического развития — код «06»;

-

участники региональных инвестиционных проектов — код «07»;

-

образовательные организации — код «09»;

-

организация, осуществляющая образовательную и медицинскую деятельность — код «11»;

-

организация, осуществляющая туристско-рекреационную деятельность — код «13»;

-

организация, применяющая пониженную налоговую ставку согласно п. 1.8-1 ст. 284 НК РФ — код «15»;

-

организация, применяющая пониженную налоговую ставку согласно п.1.8-2 ст. 284 НК РФ — код «16»;

-

ИТ-компании — код «17».

Если компания применяет разные ставки налога, оформляют несколько листов 02.

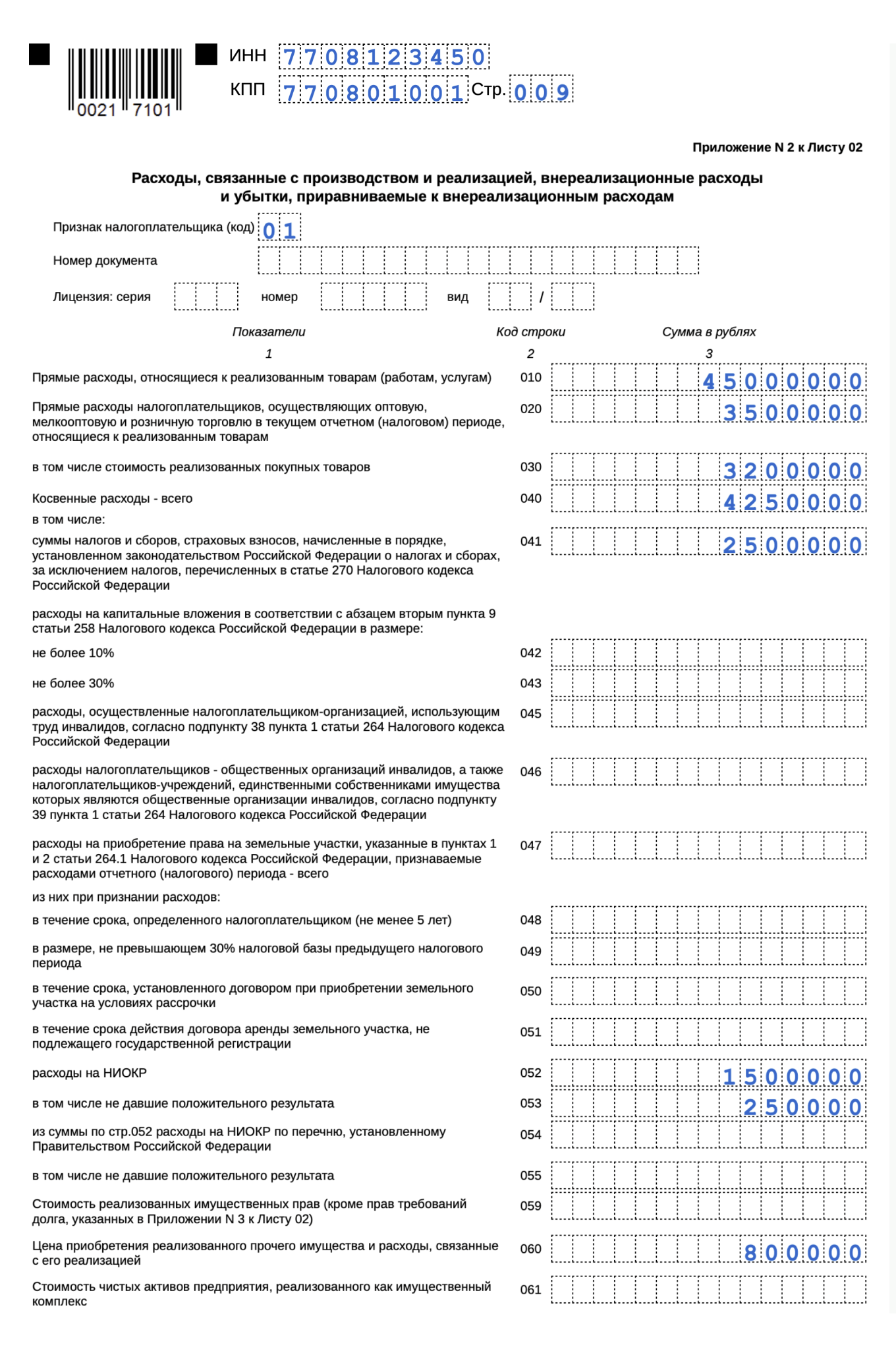

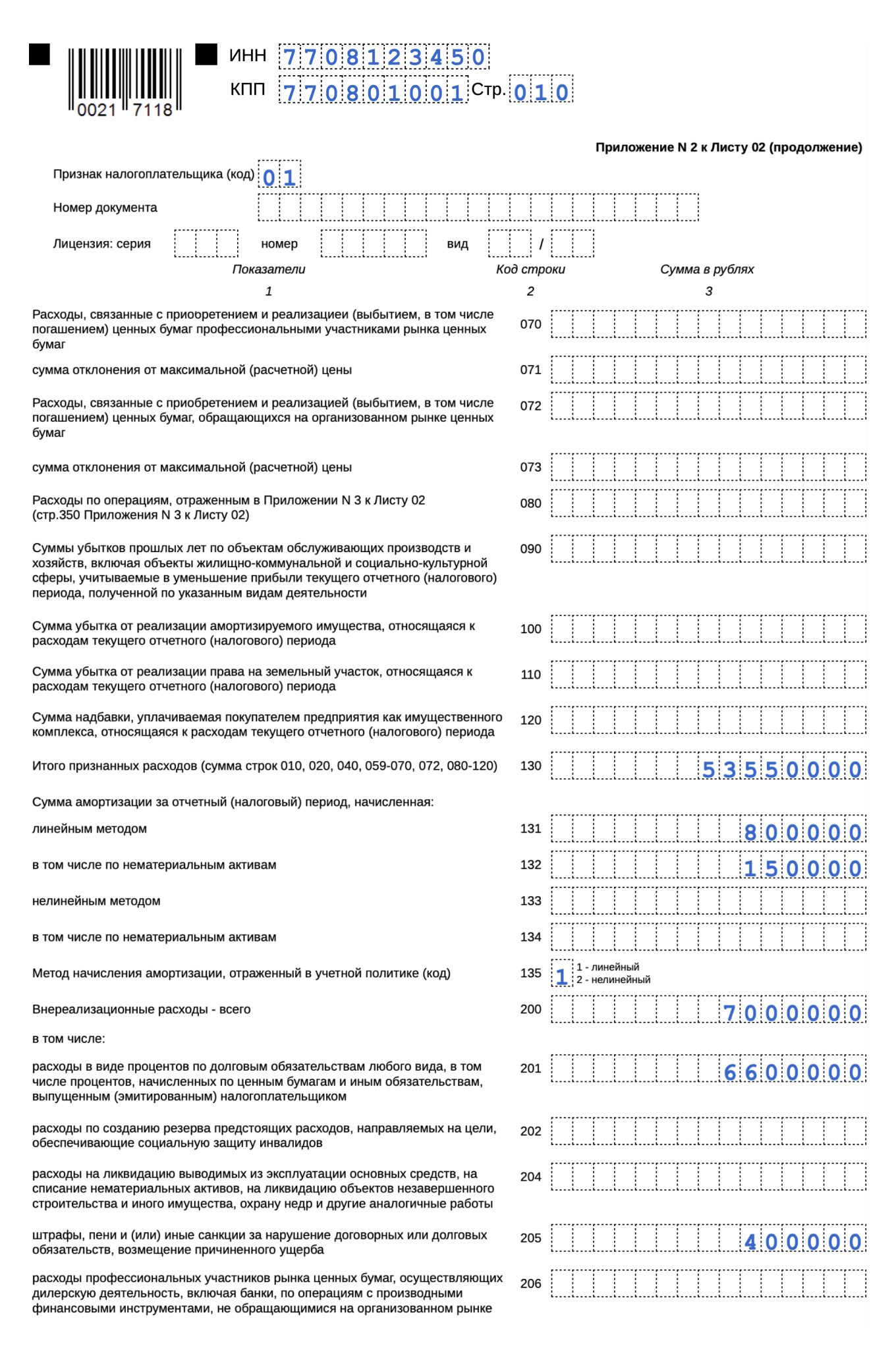

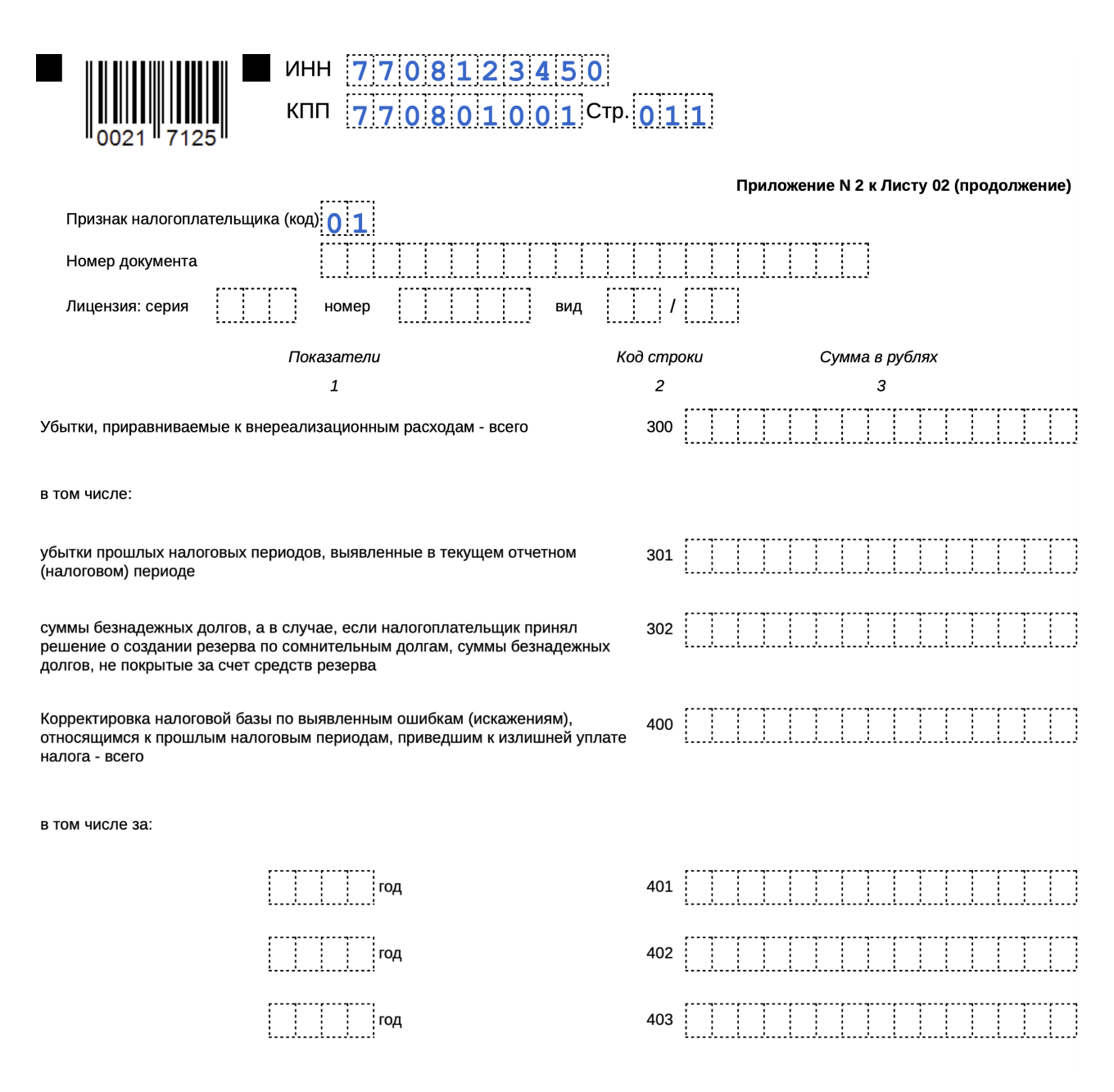

В приложении 2 к листу 02 отражают расходы, связанные с производством и реализацией, внереализационные расходы и убытки.

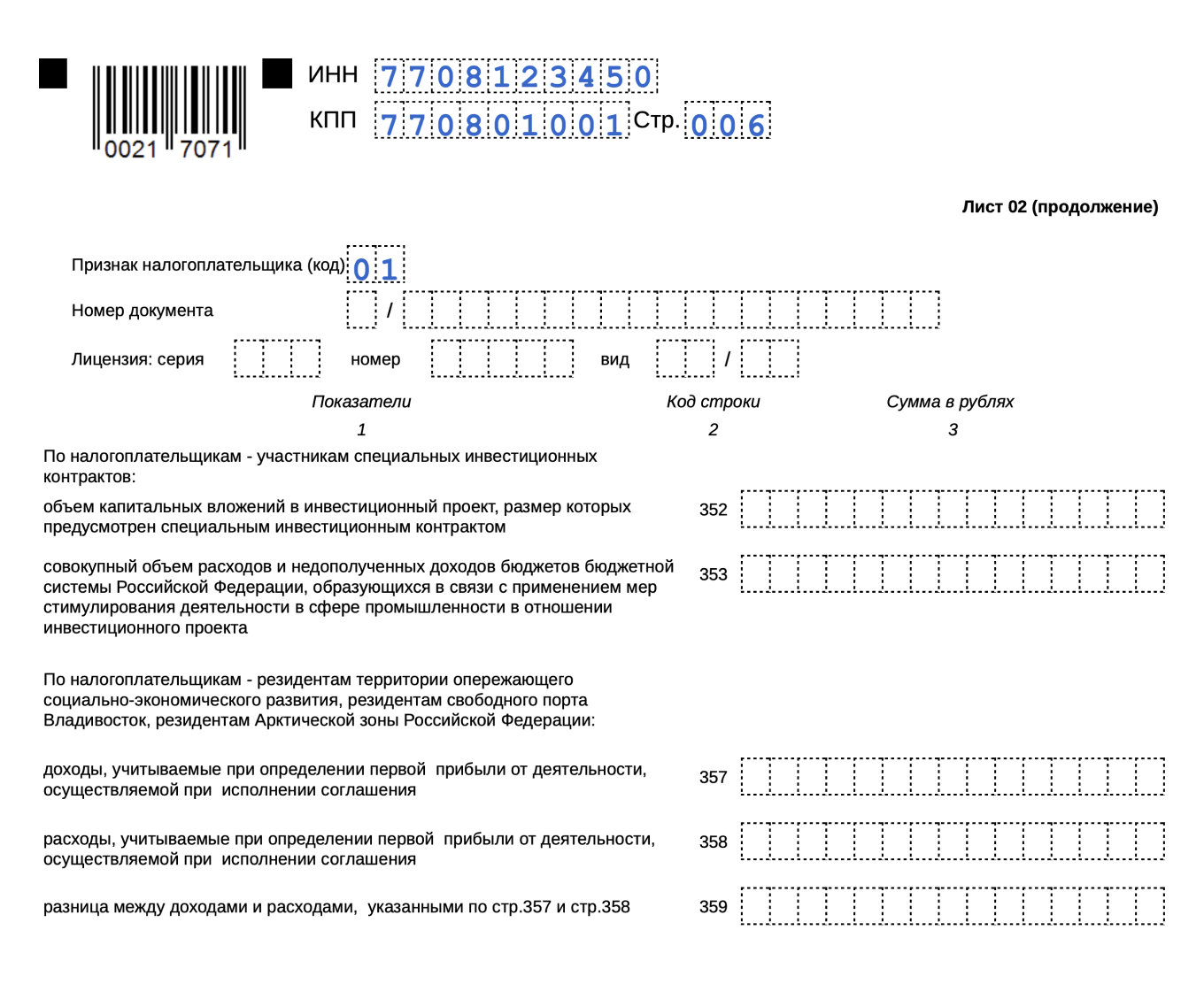

В листе 02 декларации указывают доходы, расходы и другие данные, по которым рассчитывают налог на прибыль. В этот лист переносят суммы, рассчитанные в приложениях 1 и 2.

В поле «Код по ОКТМО» указывают код ОКТМО по месту уплаты налога. Затем отражают налог к уплате или к уменьшению по итогам квартала или года периода.

В федеральный бюджет. Если по итогам квартала или года налог получился к уплате, в строку 040 переносят сумму из строки 270 листа 02 декларации. Если сумма налога получилась к уменьшению, в строку 050 переносят сумму из строки 280 листа 02.

В региональный бюджет. Если по итогам квартала или года сумма налога получилась к уплате, в строку 070 переносят сумму из строки 271 листа 02 декларации, а в строке 080 ставят прочерк. Если налог получился к уменьшению, то в строке 070 ставят прочерк, а в строку 080 переносят сумму из строки 281 листа 02.

За несдачу квартальной и годовой налоговой декларации по налогу на прибыль организаций предусмотрена разная ответственность.

Квартальная декларация. Если компания несвоевременно сдала декларацию по налогу на прибыль за кварталы, скорее всего, это будет считаться непредставлением документов, необходимых для налогового контроля. Размер штрафа — 200 ₽ за каждую декларацию, не сданную в срок.

Годовая декларация. Если опоздать со сдачей годовой декларации по налогу на прибыль, компании грозит штраф 5% от неуплаченной в срок суммы налога по декларации за каждый полный или неполный месяц просрочки. Есть ограничение — не более 30% этой суммы и не менее 1000 ₽. То есть минимальный штраф будет 1000 ₽.

Если налог полностью уплачен в срок, штраф будет 1000 ₽. Если компания уплатила только часть налога, штраф рассчитают с разницы между суммой налога, которая должна быть уплачена по декларации, и суммой, вовремя перечисленной в бюджет.

Директору компании или главному бухгалтеру могут назначить предупреждение или административный штраф от 300 до 500 ₽.

Если вовсе не сдать декларацию, через 20 дней после срока сдачи налоговая может заблокировать счета компании.

Больше по теме

Все события бизнеса у вас в почте

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей

Подписываясь на дайджест, вы соглашаетесь с политикой конфиденциальности