Книга учёта доходов и расходов — это документ, который поможет подтвердить поступления и траты денег в течение года, если у ФНС появятся к вам вопросы при проверке.

Обычно КУДиР нужна налоговой при камеральных проверках, когда инспектор запрашивает у банков информацию о движении денег по вашему расчётному счёту. Если она не соответствует декларации, налоговая отправит вам требование предоставить пояснение.

Вести КУДиР обязаны все предприниматели и организации на УСН, а также предприниматели на ОСНО, ПСН и ЕСХН. Сдавать же книгу нужно только после запроса налоговой. Тем, кто не сделает этого в течение 10 дней, придётся заплатить штраф.

В статье мы подробно расскажем, как вести КУДиР и заполнять её вручную.

Зарегистрируйтесь в Эльбе, чтобы формировать КУДиР автоматически — первые 30 дней в сервисе будут бесплатными.

Как вести и распечатывать готовую КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке. Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода. А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённую и проверенную КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Порядок работы с КУДиР устанавливает Приказ Минфина России от 22.10.2012 № 135н, но в нём и в других документах не сказано, как правильно распечатывать книгу и нумеровать её страницы. Поэтому обычно предприниматели обращаются к общепринятому порядку: применяют одностороннюю печать и начинают нумерацию с титульного листа, оставляя его без номера.

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые.

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

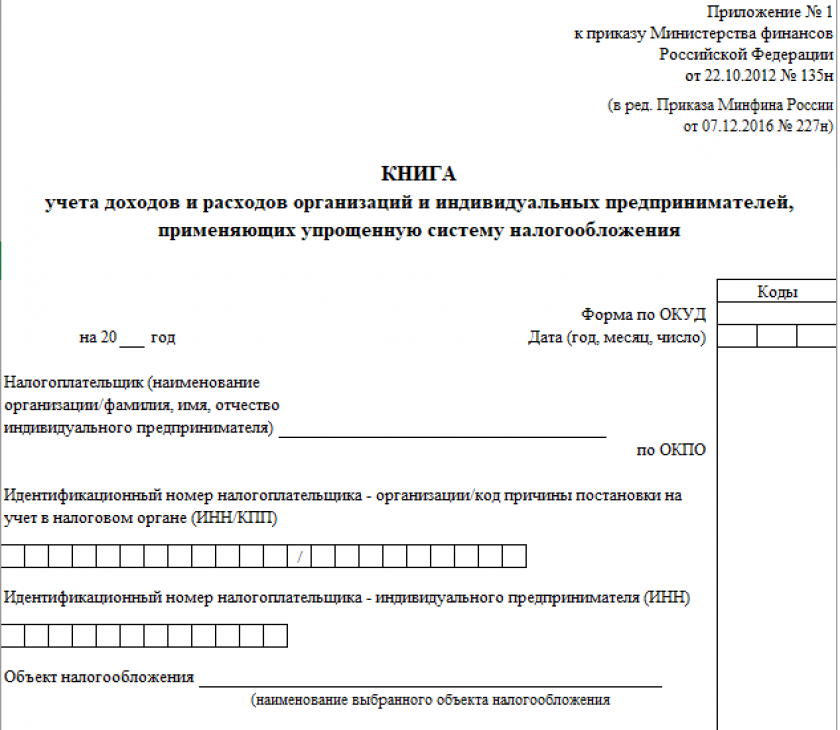

Бланк книги учёта доходов и расходов

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Из каких разделов состоит КУДиР

КУДиР состоит из титульного листа и пяти разделов:

- Раздел I — для учёта доходов и расходов.

- Раздел II — для расчёта расходов на основные средства и нематериальные активы.

- Раздел III — для расчёта убытков за прошлые периоды, которые уменьшают налоговую базу.

- Раздел IV — для учёта расходов, уменьшающих налог.

- Раздел V — для расчёта суммы торгового сбора, уменьшающего налог.

Какие разделы вам предстоит заполнять, зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». Рассмотрим подробнее различия.

Как заполнить КУДиР на УСН «Доходы»

На упрощённой системе с объектом «Доходы» нужно заполнять разделы I, IV и V.

Раздел I. Доходы и расходы

В эту часть заносите все хозяйственные операции по порядку с указанием даты и номера первичного документа: платёжного поручения, товарного чека, акта, накладной и других. Также пропишите содержание операций, а в графе 4 укажите сумму дохода.

Графа 5 обычно не заполняется. Но если вы получали субсидию на поддержку малого и среднего бизнеса, укажите расходы, которые оплатили этими деньгами.

Отобразить субсидию в доходах тоже нужно, но не в тот же момент, как получили. Потратили часть субсидиии — добавили эту сумму сразу в доходы и расходы. Потратили ещё часть — снова внесли записи. И так делайте до тех пор, пока не потратите субсидию полностью.

Пример заполнения раздела I (отображение субсидий)

Записывайте полученные доходы только тогда, когда деньги от покупателя поступили в кассу или на расчётный счёт. Предоплата тоже считается доходом, поэтому её также заносите в графу 4. Даже возвращённую покупателю предоплату нужно указывать в этом столбце, только со знаком минус. Учитывать возврат в расходах и вносить его в графу 5 не надо, потому что он уменьшает налогооблагаемые доходы.

Пример заполнения раздела I (возврат предоплаты)

Раздел IV. Расходы, уменьшающие налог

В этот раздел нужно вносить те суммы, на которые потом уменьшится ваш налог: страховые взносы за сотрудников, взносы по договорам добровольного личного страхования и больничные пособия за первые три дня нетрудоспособности, оплаченные организацией. ИП должны указать ещё и страховые взносы за себя.

Записывайте расходы по мере уплаты, а в конце каждого каждого квартала подводите итог в графе 10, чтобы сравнить вычет с лимитом и посчитать налог.

Раздел V. Торговый сбор, уменьшающий налог

В этот раздел добавляйте суммы торгового сбора за каждый квартал. Заполнять его должны все налогоплательщики на УСН «Доходы», а не только те, кто обязан платить торговый сбор.

Если в вашем регионе нет торгового сбора, укажите отчётный год, а в показателях поставьте прочерки, чтобы налоговый инспектор не решил, что вы забыли заполнить раздел.

Если в вашем регионе есть торговый сбор, укажите порядковый номер операции, дату и номер первичного документа, период за который внесли платёж, и сумму.

Пример заполнения раздела V. Сумма торгового сбора

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как заполнить КУДиР на УСН «Доходы минус расходы»

На упрощённой системе с объектом «Доходы минус расходы» нужно заполнять разделы I–III, а также справку к разделу I на основе итоговой суммы доходов и расходов.

Раздел I. Доходы и расходы

В этот раздел, как и на УСН «Доходы», нужно заносить все хозяйственные операции в хронологическом порядке с указанием даты и номера первичного документа.

В графе 4 показывайте доходы, а в графе 5 — расходы. Не забывайте, что вносить нужно только те операции, которые учитываются при расчёте налога.

При учёте важно понимать, в какой момент денежные траты становятся расходами. Например, если вы приобретали товары для перепродажи, расходы в КУДиР можно заносить только в тот день, когда выполнены все три условия:

- вы получили товар от поставщика;

- вы оплатили этот товар;

- вы отгрузили товар покупателю.

А расходы на зарплату сотрудников можно учитывать после того, как работник получил деньги на руки или на карту.

Подробнее о порядке определения доходов и расходов написано в статье 346.17 Налогового кодекса.

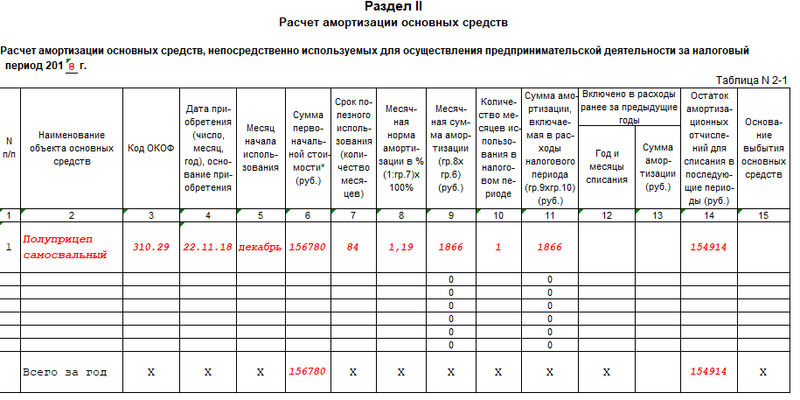

Раздел II. Расходы на основные средства и нематериальные активы

В эту часть вносите данные по основным средствам, которые уже введены в эксплуатацию. Затраты распределяйте равномерно по кварталам, оставшимся до конца календарного года.

Например, если вы купили офисную технику на 200 тысяч рублей в феврале, то распределите эту сумму по 50 тысяч на каждый квартал. А если покупка совершена в августе, то есть в третьем квартале, нужно списать по 100 тысяч в третьем и четвёртом кварталах.

Рассчитанную сумму за текущий квартал из графы 12 внесите в графу 5 раздела I с указанием последнего числа квартала.

Графы 7, 8, 14 и 15 заполняются только в том случае, когда основное средство купили до перехода на упрощённую систему.

Пример заполнения раздела II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Если по итогам года вы заработали меньше, чем потратили, можно перенести этот убыток на следующие годы. То есть уменьшить на него или на его часть налоговую базу.

Для этого нужно сделать следующее:

- В строке 010 отразите сумму убытков за предыдущие периоды, которая ещё не была учтена, а в строках 020–110 распишите суммы по годам.

- В строку 120 перенесите налоговую базу из строки 040 справки к разделу I.

- В строке 130 укажите убыток, который уменьшает налоговую базу текущего периода.

- В строку 140 внесите убыток текущего периода из строки 041 справки к разделу I.

- В строке 150 поставьте сумму оставшегося убытка, которую можно списать в следующих периодах.

- В строках 160–250 расшифруйте неперенесённые убытки по годам.

Пример заполнения раздела III. Сумма убытков за прошлые периоды, уменьшающая налоговую базу

А можно как-нибудь попроще?

Все тонкости заполнения КУДиР можно переложить на Эльбу. Сервис за вас сформирует книгу на основе разделов «Поступления» и «Списания». Безналичные и наличные платежи будут попадать в сервис автоматически, так как в Эльбе есть интеграция с банками, кассами и Контур.ОФД. Кроме передачи чеков Контур.ОФД формирует отчеты о выручке — по ним можно следить, как идут продажи.

В КУДиР переносятся не все операции, а только те, которые отмечены галочкой «Учитывать в налогах», поэтому проверьте, какие доходы и расходы нужно учитывать, а какие — нет. После этого вам останется только сохранить КУДиР в формате word или pdf и распечатать.

Чтобы получить КУДиР в Эльбе, зайдите в раздел «Отчётность» во вкладку «Актуальные задачи». В правом верхнем углу нажмите ссылку «Книга учёта доходов и расходов», а потом выберите год и вид книги. Также книгу можно распечатать в конце года, когда станет активна задача «Заплатить налог и отчитаться по УСН».

Эльба заполнит все нужные вам разделы, кроме второго. Но это не страшно, потому что вы можете сохранить книгу в формате word и отредактировать вручную.

Что ещё почитать по теме:

Как вести книгу учёта доходов и расходов

Статья актуальна на

23.01.2023

-

Способы ведения КУДиР на ОСНО

-

Состав КУДиР для ОСНО

-

Общие требования к заполнению

-

Нюансы КУДиР на ОСНО

-

-

КУДиР ИП на ОСНО — образец заполнения

-

КУДиР для ИП на ОСНО – пошаговая инструкция заполнения

-

Заполнение раздела I КУДиР

-

Заполнение разделов II – IV КУДиР

-

Заполнение раздела V КУДиР

-

Заполнение раздела VI КУДиР

-

-

Пустая КУДиР при ОСНО

ИП на ОСНО при заполнении книги руководствуется Приказом Минфина РФ № 86н, МНС РФ № БГ-3-04/430 от 13.08.2002 (с изм. от 19.06.2017). Данный порядок учета не затрагивает предпринимателей на УСН, ПСН, ЕСХН.

Способы ведения КУДиР на ОСНО

Книгу учета доходов и расходов можно вести на бумаге и в электронной форме.

Если предприниматель решил заполнить КУДиР на бумаге, необходимо произвести следующие пошаговые действия до начала коммерческой деятельности:

- приобрести книгу учета или скачать бланк документа онлайн, используя бесплатный сервис, и распечатать;

- заполнить титульный лист;

- пронумеровать страницы и сшить. Указать количество страниц на оборотной стороне книги, заверить подписью ИП, поставить печать (если есть);

- лично заверить книгу в налоговой инспекции.

Если предприниматель предпочитает вести книгу в электронном виде, нужно:

- распечатать документ после окончания налогового периода;

- пронумеровать страницы и сшить. Указать количество страниц на оборотной стороне книги, заверить подписью ИП, поставить печать (если есть);

- лично заверить книгу в налоговой инспекции.

Важно! Распечатанную КУДиР нужно зарегистрировать в налоговом органе не позднее срока, установленного для подачи налоговой декларации 3-НДФЛ, то есть не позднее 30 апреля года, следующего за отчетным.

Нет времени вести книгу учёта доходов и расходов?

Покажем как сформировать её автоматически в 3 клика.

Подробнее

Состав КУДиР для ОСНО

В книге шесть разделов, которые отражают все операции индивидуального предпринимателя по доходам и расходам в отчетный период.

- раздел I «Учет доходов и расходов»;

- раздел II «Расчет амортизации основных средств»;

- раздел III «Расчет амортизации по малоценным и быстроизнашивающимся предметам, не списанным по состоянию на 1 января 2002 года»;

- раздел IV «Расчет амортизации нематериальных активов»;

- раздел V «Расчет начисленных (выплаченных) в виде оплаты труда доходов и удержанных с них налогов»;

- раздел VI «Определение налоговой базы».

Разделы состоят из нескольких таблиц и заполняются в зависимости от специфики работы ИП. Информация вносится только в те таблицы, которые имеют отношение к деятельности предпринимателя.

Общие требования к заполнению

- все операции, связанные с доходами и расходами, заносят в нужные разделы книги на основе первичных документов, соблюдая хронологический порядок;

- учет доходов и расходов ведут в рублях. Денежные средства по валютным операциям пересчитывают по курсу ЦБ РФ на момент поступления или списания денежных средств в расчетного счета;

- регистрация операций по поступлению денежных средств и расходам ведут непрерывно и в полном объеме;

- с наступлением очередного отчетного периода заводят новую книгу. После окончания отчетного периода КУДиР для общей системы налогообложения хранится у ИП в течение четырех лет;

- если книга ведется от руки, исправление ошибки делают зачеркиванием ее одной линией. Рядом указывают подпись индивидуального предпринимателя и дату.

Внимание! Проверяющий инспектор должен видеть зачеркнутую цифру. Поэтому затирать показатели или замазывать их корректором запрещено.

Нюансы КУДиР на ОСНО

- Операции в книге отражают кассовым методом, то есть на дату поступления денежных средств или их расходования.

- Авансы включают в графу доходов в момент их зачисления на расчетный счет, а не по дате исполнения предпринимателем своих оплаченных обязательств. Возвращенные покупателям авансы учитывают в книге с отрицательным значением.

- Разные виды деятельности предпринимателя, например оптовая торговля и производство, учитывается в одной КУДиР, но раздельно.

- Учитываемые в книге расходы должны иметь документальное подтверждение и финансовое обоснование. К учету принимаются только те расходы, которые направлены на получение индивидуальным предпринимателем будущей прибыли.

- Расходы на сырье и материалы учитываются по дате реализации товаров, работ и услуг.

У ИП отсутствует обязанность вести бухгалтерский учет, однако первичные документы, отраженные в КУДиР на ОСНО он обязан хранить не менее четырех лет с момента окончания отчетного периода. К примеру, первичка за 2019 год хранится до 2023 года включительно. Предприниматель обязан предоставить эти документы в налоговую инспекцию по их требованию.

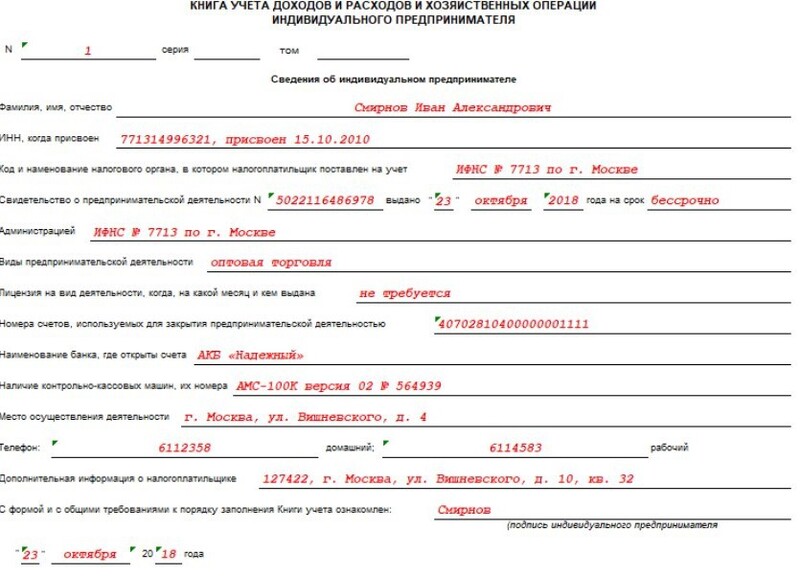

КУДиР ИП на ОСНО — образец заполнения

Давайте рассмотрим пример заполнения КУДиР на ОСНО за 2020 год.

Смирнов Иван Александрович зарегистрирован в качестве индивидуального предпринимателя 23 октября 2020 года, применяет ОСНО и является плательщиком НДС. Вид предпринимательской деятельности – оптовая торговля.

За отчетный период были произведены следующие хозяйственные операции:

| Дата | Хозяйственная операция | Сумма, руб. |

|---|---|---|

| 05.11.20 | Оплата аренды офиса за ноябрь 2020 года | 35 000 (без НДС) |

| 07.11.20 | Приобретение щебня в объеме 3000 м3 | 2 400 000, в том числе НДС (18%) – 366 000 |

| 15.11.20 | Реализация щебня в объеме 1000 м3 | 1 250 000, том числе НДС (18%) – 191 000 |

| 15.11.20 | Оплата доставки щебня покупателю | 75 000, в том числе НДС – 11440,68 |

| 22.11.20 | Приобретение самосвального полуприцепа и ввод его в эксплуатацию. Срок полезного использования – 84 месяца |

185 00, в том числе НДС – 28 220 |

| 30.11.20 | Оплата комиссии банка за ведение расчетного счета |

500 |

| 03.12.20 | Прием на работу бухгалтера А.Е.Соловьевой на неполный рабочий день |

20 000 |

| 03.12.20 | Оплата аренды офиса за декабрь 2020 года | 35 000 (без НДС) |

| 29.12.20 | Выплата заработной платы А.Е.Соловьевой за декабрь 2020 года |

17 400 20000 – (20 000 × 13%); |

| 29.12.20 | Перечисление НДФЛ с заработной платы А.Е.Соловьевой |

2 600 |

| 29.12.20 | Перечисление взносов ПФР (22%) за работника |

4 400 |

| 29.12.20 | Перечисление взносов ФФОМС (5,1%) за работника |

1 020 |

| 29.12.20 | Перечисление взносов ФСС (2,9%) за работника |

580 |

| 29.12.20 | Перечисление взносов ФСС от несчастных случаев и профзаболеваний (0,2%) за работника |

40 |

| 29.12.20 | Перечисление страхового фиксированного взноса ИП в ПФР |

5091 (26545 / 356 × 70 дн.) |

| 29.12.20 | Перечисление страхового фиксированного взноса ИП в ФФОМС |

1120 (5840 / 356 × 70 дн.) |

| 29.12.20 | Оплата аренды офиса за январь 2019 года | 35 000 (без НДС) |

| 29.12.20 | Оплата комиссии банка за ведение расчетного счета |

500 |

| 31.12.20 | Начисление амортизации по основному средству (полуприцеп) |

1680 (156780 : 84 мес.) |

Таблица — пример заполнения КУДиР на ОСНО за 2020 год.

На основе совершенных хозяйственных операций индивидуальному предпринимателю необходимо заполнить Книгу учета доходов и расходов.

Ведите КУДИР электронно в сервисе «Моё дело» и вы сможете

- Автоматически

заполнять Книгу

учёта доходов и

расходов; - Скачивать

заполненную

КУДИР в любое

время; - В любое время получать консультации

по отражению

тех или иных

доходов/расходов.

Попробовать

КУДиР для ИП на ОСНО – пошаговая инструкция заполнения

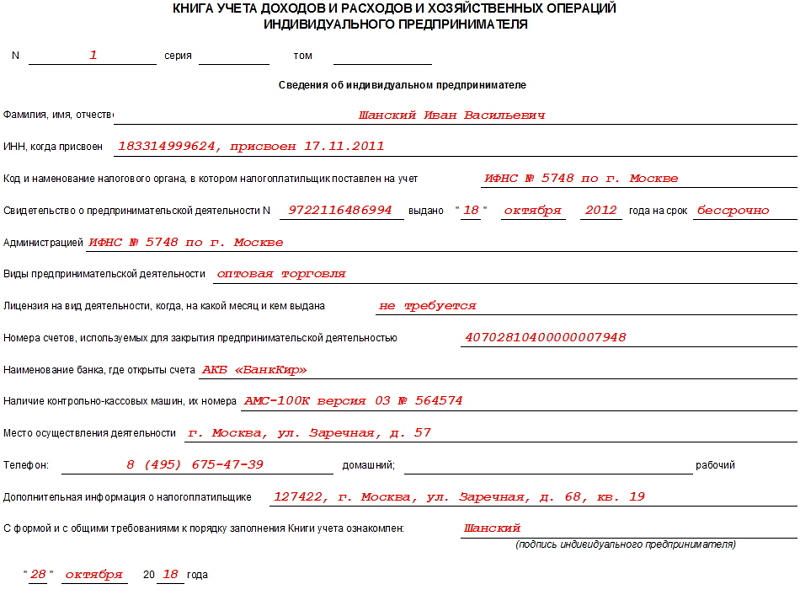

Рассмотрим инструкцию заполнения Книги на для ИП на ОСНО пошагово. Бланк титульного листа книги содержит стандартные сведения об индивидуальном предпринимателе:

- ФИО;

- ИНН;

- наименование налогового органа, в котором ИП был поставлен на учет;

- данные свидетельства о постановке на учет.

Также на титульной лист вносится информация о видах предпринимательской деятельности (например, оптовая торговля), номер лицензии, если она требуется, наличие ККМ и т.д. В нижней части страницы предприниматель ставит свою подпись и дату.

Титульный лист КУДиР

Заполнение раздела I КУДиР

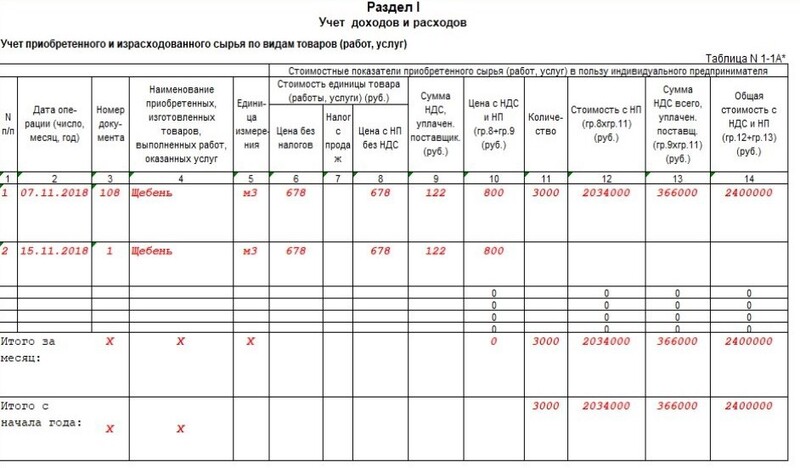

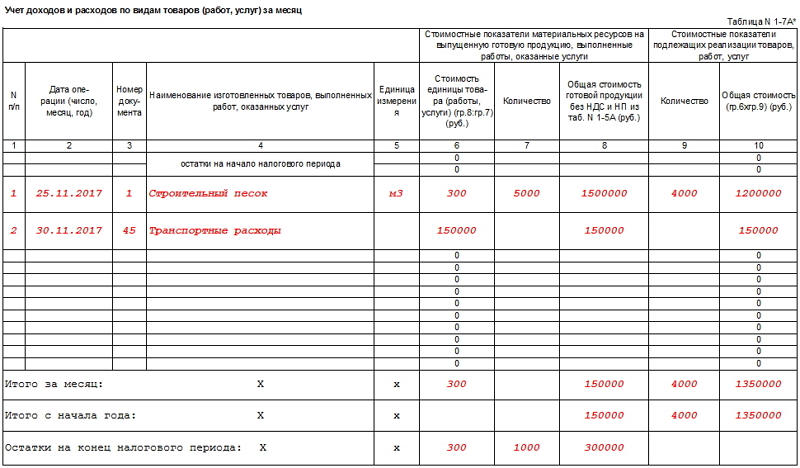

Раздел I Книги для общей системы налогообложения предназначен для учета доходов и расходов, которые отражаются в отдельных таблицах в зависимости от характера операции. Таблицы с 1-1 по 1-7 заполняют ИП, занятые производством товаров, работ и услуг.

Обратите внимание! Таблицы Раздела I представлены в двух вариантах: А и В. Подразделы с буквой А будут заполнять индивидуальные предприниматели, осуществляющие деятельность с НДС, подразделы с буквой В предназначены для ИП, освобожденных от НДС.

В этом блоке отражается весь доход ИП, который был получен в налоговом периоде, а также авансовые платежи. В расходы попадают только реальные затраты с целью получения финансовой выгоды в будущем. Напомним, что материальные расходы на производство товаров, работ, услуг списываются на затраты только в части реализованных товаров, работ, услуг.

Рассмотрим образцы заполнения таблиц Раздела I по порядку:

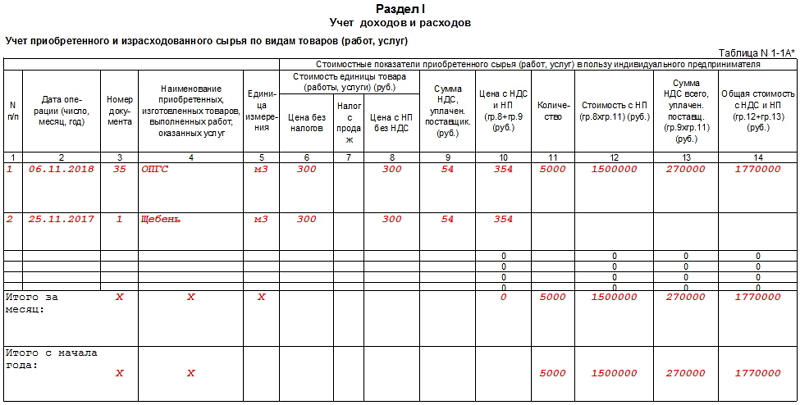

Таблица № 1-1 содержит данные по приобретенному и израсходованному сырью по видам товаров, работ и услуг.

Раздел I табл. 1-1

Раздел I продолжение табл. 1-1

В таблице № 1-2 учитываются полученные и израсходованные полуфабрикаты в разрезе видов товаров, работ, услуг.

Таблица № 1-3 предназначена для учета приобретенного и израсходованного вспомогательного сырья и материалов.

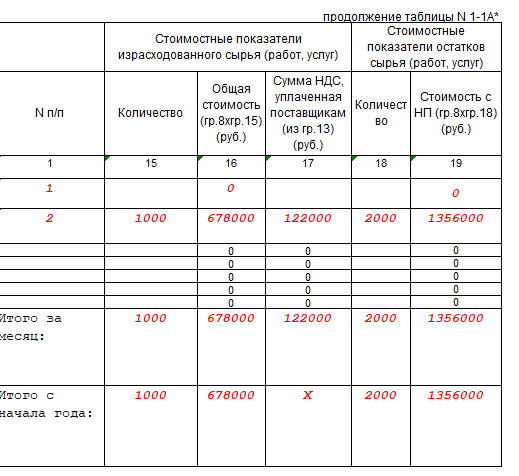

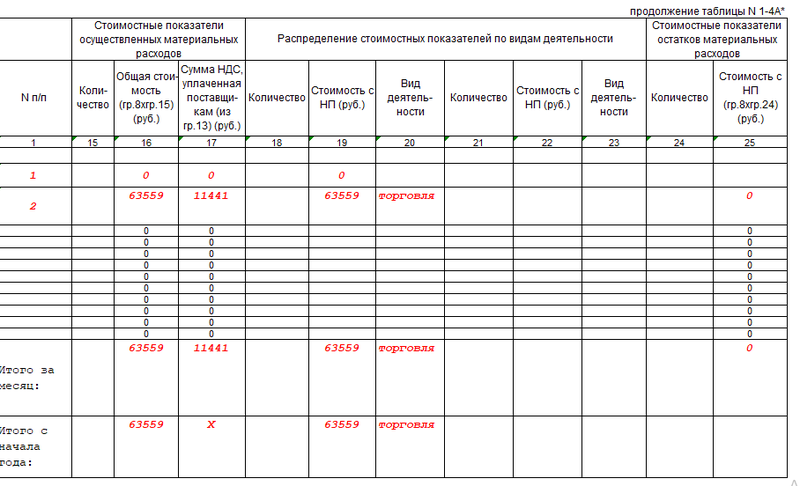

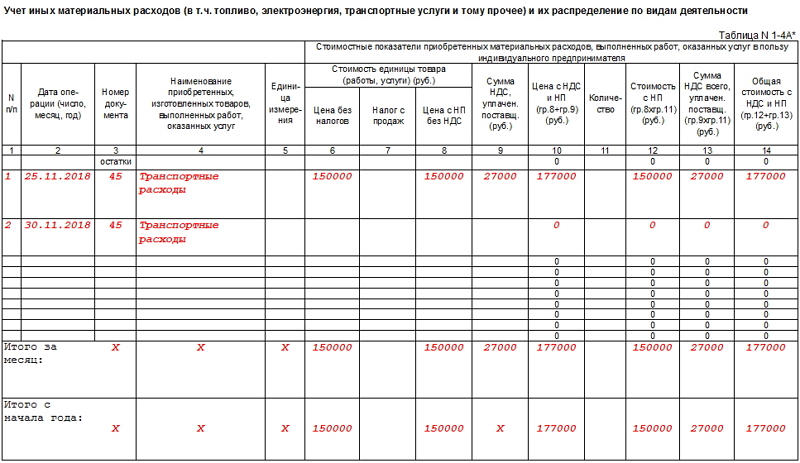

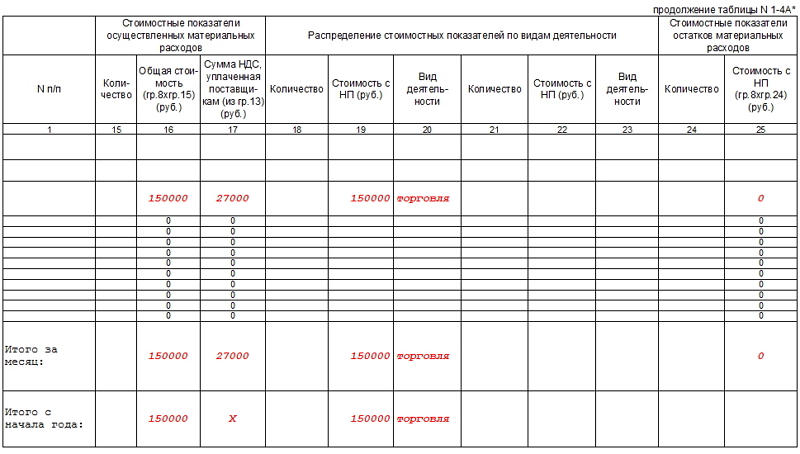

Таблица № 1-4 содержит информацию о прочих материальных затратах, которые были понесены в процессе деятельности индивидуального предпринимателя.

Пример таких затрат: расходы на топливо, воду, электроэнергию, транспортные расходы.

Раздел I табл. 1-4

Раздел I продолжение табл. 1-4

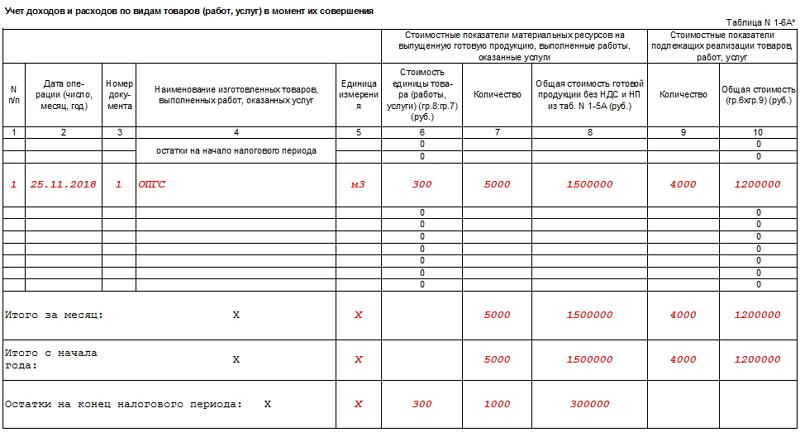

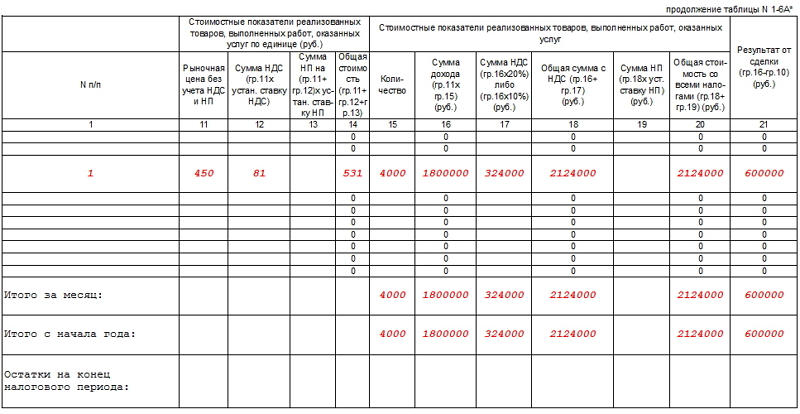

В таблице № 1-5 формируется стоимость готовой продукции из количественно-суммового учета израсходованных материальных ресурсов.

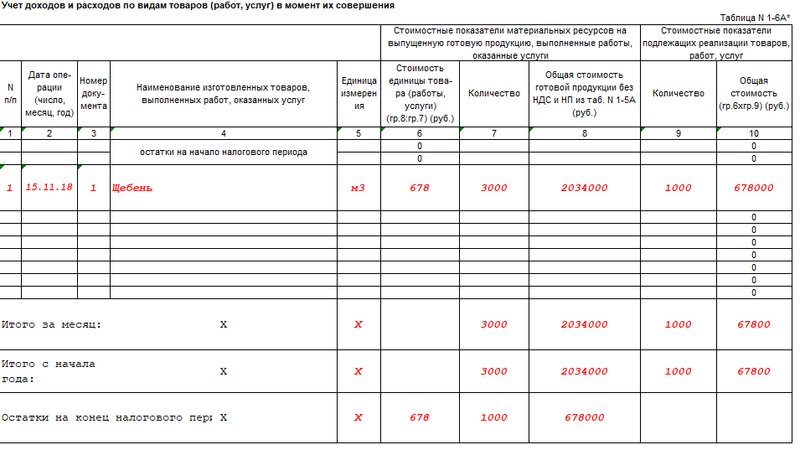

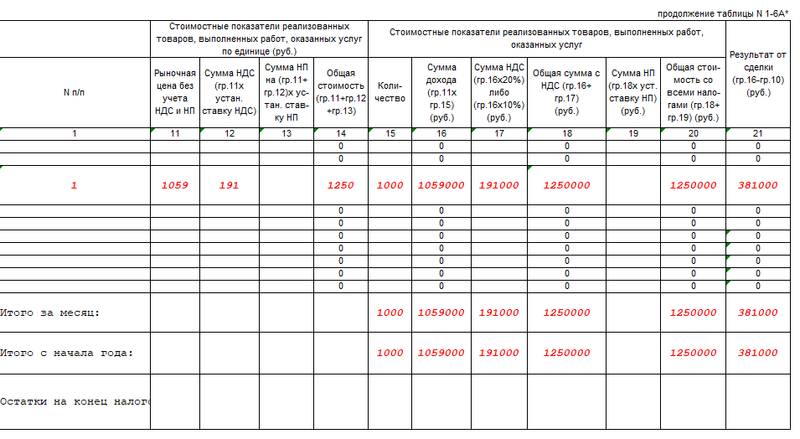

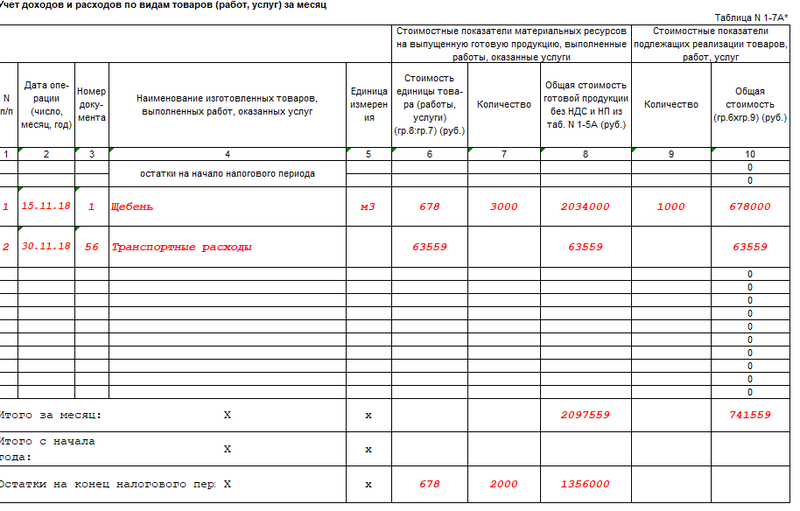

Таблицы № 1-6, 1-7 отражают результат производства и реализации готовой продукции в момент их совершения и по итогу месяца.

Раздел I табл. 1-6

Раздел I продолжение табл. 1-6

Раздел I табл. 1-7

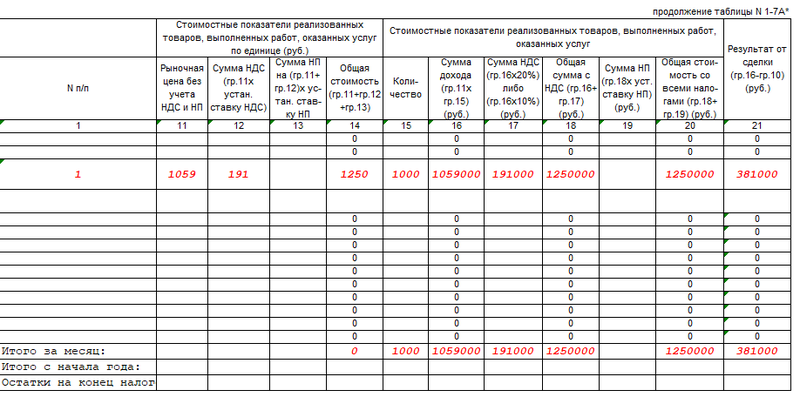

Раздел I продолжение табл. 1-7

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

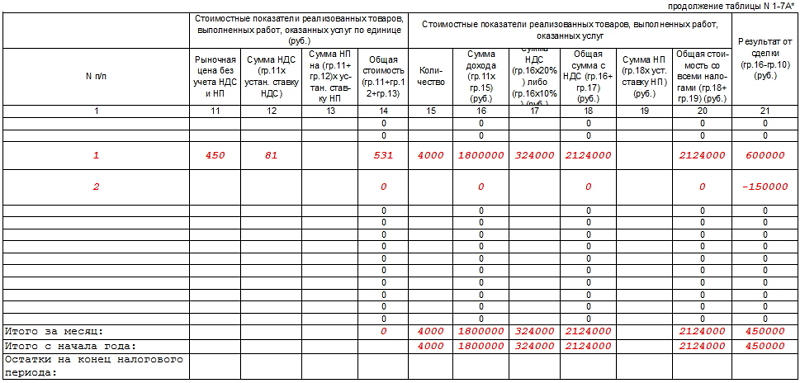

Заполнение разделов II – IV КУДиР

Разделы II—IV Книги для ОСНО посвящены амортизации основных средств, малоценных и быстроизнашиваемых предметов и нематериальных активов.

Амортизация рассчитывается только на имущество в собственности ИП, приобретенное за плату и используемое в предпринимательской деятельности.

Раздел II включает в себя таблицы № 2-1 и № 2-2, предназначенные для начисления амортизации, а также операций по приобретению и продаже основных средств.

Данные по ОС отражаются в КУДиР по каждому объекту отдельно в момент ввода в эксплуатацию. Первоначальная стоимость основного средства складывается из стоимости приобретения и расходов на доставку.

Основным средством для налогового учета считается имущество со сроком использования больше 12 месяцев и дороже 100 000 руб.

Имущество стоимостью дешевле ИП сразу списывает на затраты (п. 1 ст. 256 НК РФ). Это правило применимо к имуществу, введенному в эксплуатацию после 31.12.2015 и действительно так же в 2020 году.

Сумма амортизации для включения в расходы рассчитывается ежемесячно, а также выводится остаток амортизационных отчислений для списания в последующие налоговые периоды.

При продаже доходом от реализации основного средства будет разница между стоимостью продажи и остаточной стоимостью имущества.

Раздел II табл. 2-1

В Разделе III представлена таблица № 3 для начисления амортизации и выбытия малоценных и быстроизнашивающихся предметов, не списанных по состоянию на 1 января 2002 года.

Стоимость малоценных и быстроизнашивающихся предметов амортизируется в два этапа:

- 50% – в начале использования объекта;

- 50% – при выбытии объекта.

Раздел IV КУДиР при ОСНО предназначен для учета амортизации и движения нематериальных активов. К нематериальным активам относятся все виды интеллектуальной собственности, которые индивидуальный предприниматель использует в своей деятельности (например, товарные знаки, авторские права и т.п.).

Первоначальная стоимость и доход от реализации нематериальных активов складываются в том же порядке, как и у основных средств.

Раздел IV состоит из таблиц № 4-1 и 4-2 для расчета амортизации нематериальных активов, непосредственно используемых для осуществления предпринимательской деятельности и для продолжения начисления амортизации по нематериальным активам, приобретенным до 1 января 2002 года.

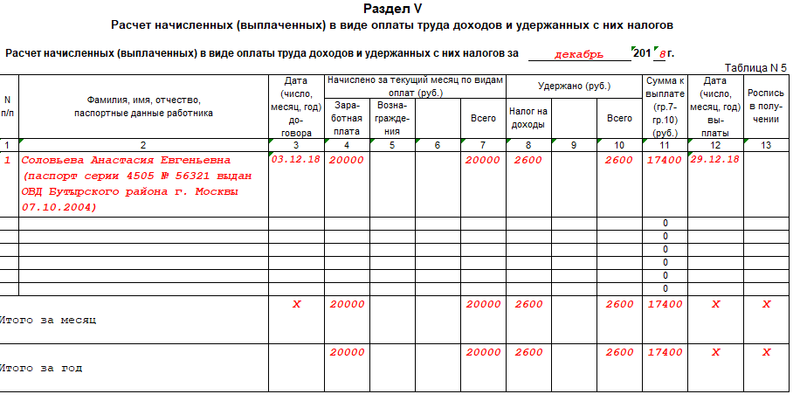

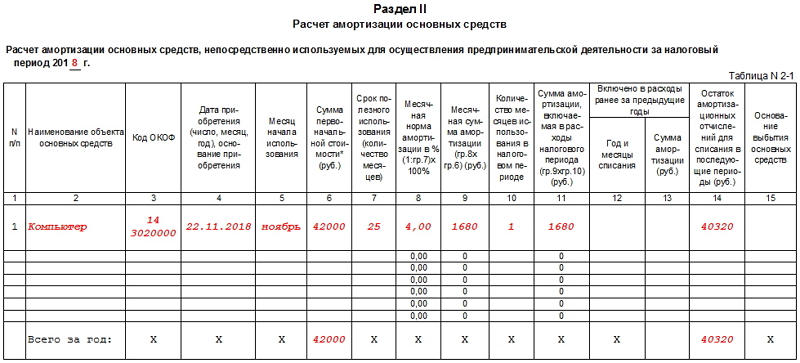

Заполнение раздела V КУДиР

В разделе V Книги приведена таблица № 5 для расчета начисления и выплаты дохода в виде оплаты труда работникам индивидуального предпринимателя, а также удержания налогов с зарплаты.

В таблице учитываются выплаты ИП на ОСНО в пользу работников: заработная плата, материальная помощь, поощрительные выплаты, стоимость товаров, выданных в натуральной форме, выплаты по договорам гражданско-правового характера и авторским договорам.

Можно сказать, что таблица № 5 является расчетно-платежной ведомостью по всем выплатам работников ИП на общей системе налогообложения. Заполняется раздел ежемесячно, с внесением даты выплат и росписи в их получении.

Раздел V табл. 5

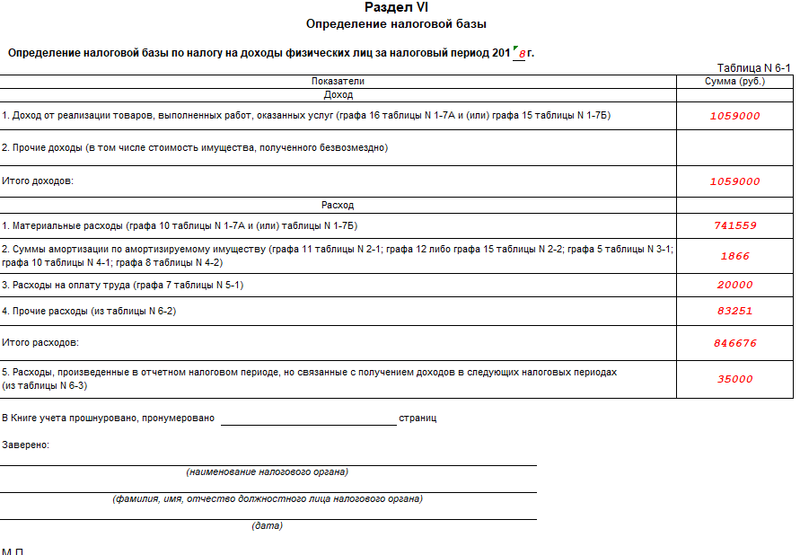

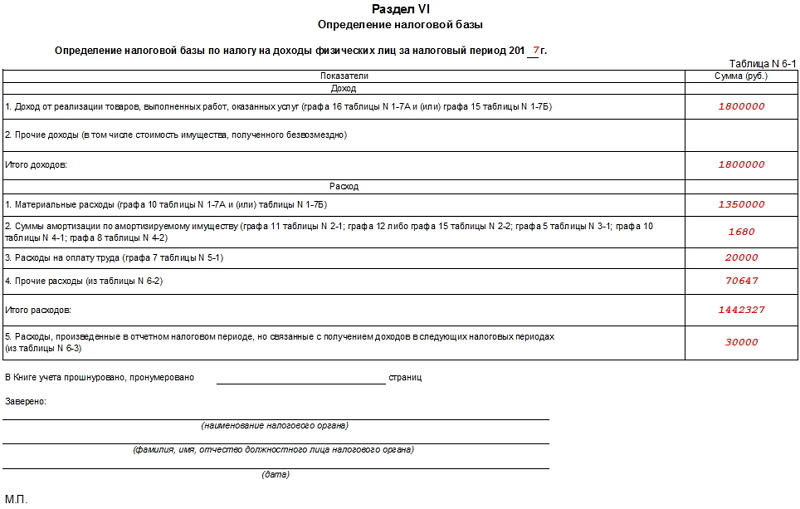

Заполнение раздела VI КУДиР

Раздел VI КУДиР предназначен для определения налоговой базы.

Таблица № 6-1 служит для определения налоговой базы по НДФЛ за отчетный период, на основании которой заполняется налоговая декларация по форме 3-НДФЛ, которая актуальна только для ИП на ОСНО.

В нее вносятся доходы от реализации, указанные в таблице № 1-7 и прочие доходы (в том числе, полученные безвозмездно). В расходы попадают данные из таблиц № 1-7 (материальные расходы), таблиц № 2-1, 2-2, 3, 4-1, 4-2 (амортизационные отчисления), таблицы № 5 (расходы на оплату труда), таблицы № 6-2 (прочие расходы).

Раздел VI табл. 6-1

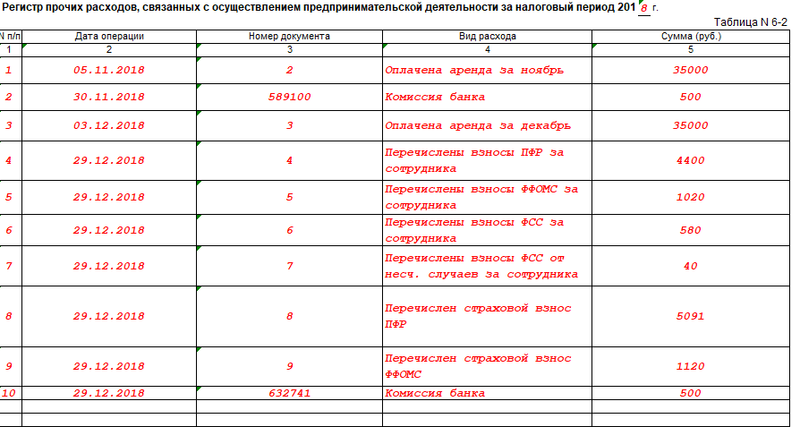

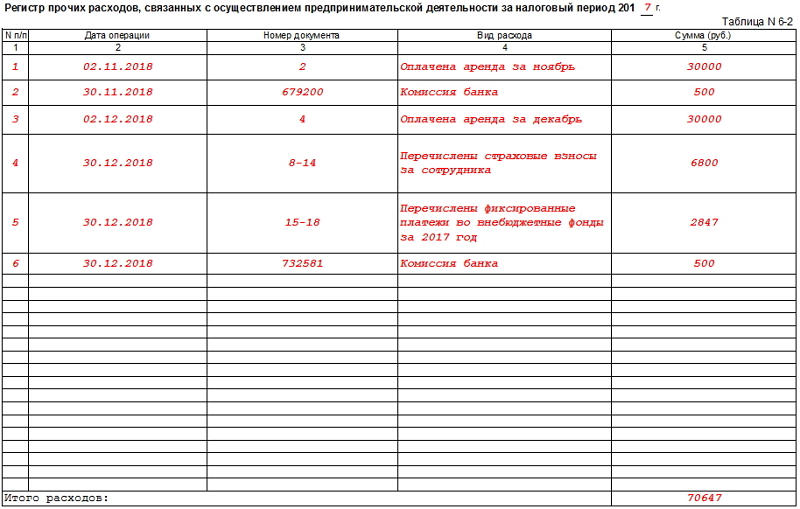

В таблице № 6-2 учитываются прочие расходы, связанные с осуществлением предпринимательской деятельности, не показанные в других таблицах.

К ним относятся: суммы уплаченных налогов и сборов, установленных законодательством (кроме НДФЛ), расходы на пожарную безопасность, охрану имущества, рекламу, консультирование и юридические услуги, командировочные расходы в пределах нормы, канцелярские, почтовые, телефонные расходы, оказание услуг связи (в том числе интернета) и т.п.

Раздел VI табл. 6-2

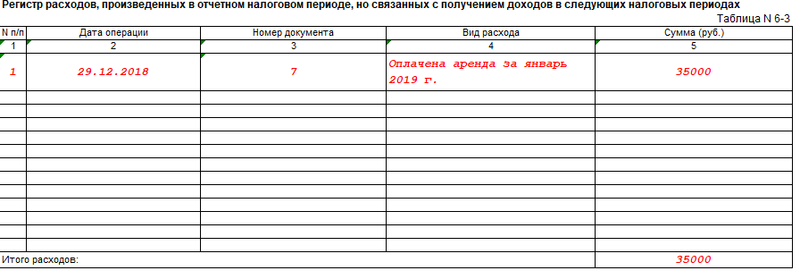

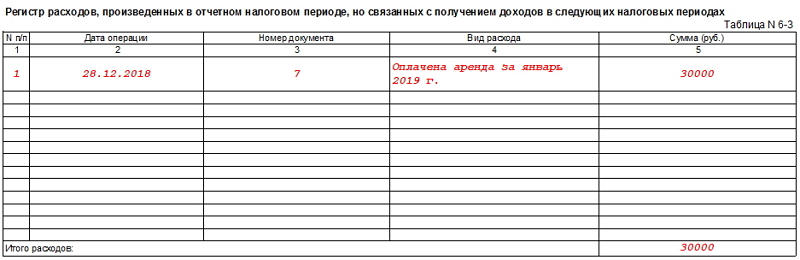

Таблица № 6-3 предназначена для расходов, произведенных в текущем налоговом периоде, но доходы по которым будут получены ИП в следующих налоговых периодах. К таким расходам относятся арендные платежи, расходы сезонного характера.

Раздел VI табл. 6-3

Пустая КУДиР при ОСНО

В случае отсутствия операций по движению денежных средств за налоговый период, ИП обязан сдать в налоговую инспекцию нулевую форму КУДиР. Порядок заполнения такой Книги будет как по инструкции выше, только с нулевыми показателями.

Ведите КУДиР электронно в сервисе «Моё дело»

Книга учета доходов и расходов для ИП на ОСНО автоматически формируется в сервисе «Мое дело». Подключитесь, чтобы облегчить работу и сэкономить время.

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

- Для учета движения средств применяется кассовый метод.

- Если ИП ведет сразу несколько видов деятельности, не нужно заводить для каждого отдельную книгу, можно учитывать их в одной КУДиР, но раздельно.

- В КУДиР вносятся и сведения по начислению НДС.

Образец документа

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

Ведение книги доходов и расходов при УСН: правила и ответственность

В соответствии со ст. 346.24 НК РФ все налогоплательщики, избравшие УСНО, должны вести учет полученных доходов и понесенных затрат с целью определения объекта обложения налогом. Для этой цели ежегодно заводится налоговый регистр: книга доходов и расходов.

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Если нарушение порядка ведения налогового учета не привело к занижению налога, штраф для налогоплательщика составит от 10 000 до 30 000 рублей (пп. 2 и 3 ст. 120 НК РФ). Непредставление книги по требованию проверяющих обернется штрафом в размере 200 руб. (ст. 126 НК РФ) плюс 300–500 руб. (ст. 15.6 КоАП) в виде административного взыскания на руководителя юридического лица.

Подробнее об ответственности за совершенные налоговые правонарушения читайте в статье «Ответственность за налоговые правонарушения: основания и размер санкций».

Как вести книгу доходов и расходов ИП

Порядок ведения книги доходов и расходов для индивидуальных предпринимателей ничем не отличается от общих правил.

Предприниматели не указывают в графе 4 раздела I книги доходы, которые облагаются НДФЛ. Об этом прямо говорится в п. 2.4 Порядка, утвержденного приказом № 135н.

В разделе IV ИП на УСН 6% без наемных работников отражают перечисленные ими за себя страховые взносы. Те, кто производит выплаты другим физическим лицам, в этой графе отражают как взносы, перечисленные за себя в фиксированном размере, так и аналогичные платежи, уплаченные за сотрудников.

Как вести книгу учета доходов и расходов в электронном формате

На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде. При его загрузке открывается электронный документ в виде форматированного приложения к приказу № 135н.

В связи с тем, что порядок ведения книги в электронном и бумажном форматах одинаков, особых сложностей с ее оформлением на компьютере возникнуть не должно. В случае если ошибка, допущенная при регистрировании операции, была обнаружена до вывода книги на бумажный носитель, ее легко исправить. Если же ошибка была обнаружена, когда регистр был распечатан, исправление производится на основании п. 1.6 Порядка (заверяется подписью руководителя и печатью (при ее наличии) с проставлением даты внесения корректировки).

Регистр, который в течение года велся в электронном формате, должен быть распечатан по завершении налогового периода. Листы его нумеруются, сшиваются и скрепляются подписью руководителя — юридического лица или ИП и печатью (при ее наличии).

Отправка книги в ИФНС в электронном формате с цифровой подписью указанным Порядком не предусмотрена.

Можно ли в течение года изменить способ ведения КУДиР (с электронной на бумажную или наоборот)? На этот вопрос ответил Минфин РФ. Получите пробный онлайн доступ к К+ бесплатно и переходите к разъяснениям чиновников.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

Подробный комментарий по заполнению книги учета доходов и расходов, включая образцы заполнения, привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к рекомендациям.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249–250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2018 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы».

Скачать актуальный в 2022-2023 годах бланк книги расходов и доходов можно бесплатно, кликнув по картинке ниже:

Бланк книги доходов и расходов при УСН

Скачать

Если вы используете объект налогообложения «доходы», то образец КУДиР за 2022 год смотрите в КонсультантПлюс. Если у вас «доходы минус расходы», то образец за 2022 год — по этой ссылке. Это бесплатно.

А если вам требуется прежний вариант регистра (за 2013-2017 годы), то это он:

Скачать бланк

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН».

Книга учета доходов и расходов: пример заполнения в особых ситуациях

Пример заполнения книги учета доходов и расходов поможет избежать ошибок в ее оформлении. Это особенно актуально в ситуациях, когда возникает какая-либо нестандартная операция.

Пример:

Налогоплательщик на УСН перечислил предоплату поставщику, но тот не отгрузил ему товар, и в конце концов вернул предоплату. В этой ситуации запись в графе 5 не может быть сделана при перечислении аванса, поскольку такой вид расходов не указан в ст. 346.16 НК РФ. А значит, возвращенный аванс не показывается и в графе 4 «Доходы». Об этом говорится и в письме Минфина России от 12.12.2008 № 03-11-04/2/195.

Если налогоплательщик получает предоплату, эта сумма отражается в доходах, поскольку упрощенцы обязаны применять кассовый метод. А вот при возврате аванса необходимо сторнировать запись, сделанную ранее на сумму возвращенного покупателю аванса.

Образец заполнения книги доходов и расходов за 2019-2020 годы можно найти на нашем сайте.

Скачать бланк

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН».

Книга учета доходов и расходов: пример заполнения в особых ситуациях

Пример заполнения книги учета доходов и расходов поможет избежать ошибок в ее оформлении. Это особенно актуально в ситуациях, когда возникает какая-либо нестандартная операция.

Пример:

Налогоплательщик на УСН перечислил предоплату поставщику, но тот не отгрузил ему товар, и в конце концов вернул предоплату. В этой ситуации запись в графе 5 не может быть сделана при перечислении аванса, поскольку такой вид расходов не указан в ст. 346.16 НК РФ. А значит, возвращенный аванс не показывается и в графе 4 «Доходы». Об этом говорится и в письме Минфина России от 12.12.2008 № 03-11-04/2/195.

Если налогоплательщик получает предоплату, эта сумма отражается в доходах, поскольку упрощенцы обязаны применять кассовый метод. А вот при возврате аванса необходимо сторнировать запись, сделанную ранее на сумму возвращенного покупателю аванса.

Образец заполнения книги доходов и расходов за 2019-2020 годы можно найти на нашем сайте.

А это образец заполнения книги доходов и расходов за периоды до 2018 года:

Скачать образец

Итоги

Не пренебрегайте заполнением книги доходов и расходов, ведь заполнить этот регистр несложно, а последствия его отсутствия могут быть достаточно ощутимы. Скачайте бланки и образцы из нашей статьи и проверяйте себя при заполнении.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Скачать образец

Итоги

Не пренебрегайте заполнением книги доходов и расходов, ведь заполнить этот регистр несложно, а последствия его отсутствия могут быть достаточно ощутимы. Скачайте бланки и образцы из нашей статьи и проверяйте себя при заполнении.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР могут привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% от суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Изменить способ оформления КУДиР можно и в течение года. Но следует дождаться конца квартала.

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы», заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Авторасчет налогов, зарплаты, взносов. Сервис сам заполнит платежки, КУДиР, декларацию и отчеты для отправки онлайн.

Попробовать бесплатно

Общие правила заполнения

Отражайте в книге хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Затем впишите содержание операции и сумму дохода.

Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий на развитие малого и среднего бизнеса;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Когда вы оплачиваете такие затраты, в графе 5 укажите сумму в расходах, а в графе 4 — в доходах. Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте. На конец квартала в графу 5 переносятся затраты на основные средства и нематериальные активы из раздела 2 книги. Также по окончании каждого квартала по графам 4 и 5 нужно подвести итоги.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также на УСН 15% заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года. В ней из общей суммы облагаемого дохода (стр. 010) нужно вычесть сумму учитываемых затрат (стр. 020) и разницы между минимальным налогом за прошлый год и налогом, рассчитанным в общем порядке (стр. 030).

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

В каждом квартале заполняется новая таблица раздела 2. Итоговые данные из нее переносятся в раздел 1 в последний день периода.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

В строке 010 указываются суммы убытка за предыдущие годы, если есть — их можно найти в строке 150 раздела 3 прошлогодней книги. В следующих строках сумма убытка распределяется по годам. В строке 120 пропишите налоговую базу за отчетный год (стр. 040 справки), в строке 130 — учитываемую в текущем году сумма убытка.

Если вы получили убыток в этом году, укажите его в строке 140. Затем в строке 150 отразите убыток, который будете переносить на следующий год (стр. 010 — стр. 130 + стр. 140). В КУДиР следующего года эта сумма будет учтена в строке 010 раздела 3.

В строках 160-250 расшифруйте сумму переносимого на будущее убытка.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о страховых взносах за работников, больничных пособиях и платежах по договорам добровольного личного страхования работников, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Изменить способ оформления КУДиР можно и в течение года. Но следует дождаться конца квартала.

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы», заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Авторасчет налогов, зарплаты, взносов. Сервис сам заполнит платежки, КУДиР, декларацию и отчеты для отправки онлайн.

Попробовать бесплатно

Общие правила заполнения

Отражайте в книге хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Затем впишите содержание операции и сумму дохода.

Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий на развитие малого и среднего бизнеса;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Когда вы оплачиваете такие затраты, в графе 5 укажите сумму в расходах, а в графе 4 — в доходах. Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте. На конец квартала в графу 5 переносятся затраты на основные средства и нематериальные активы из раздела 2 книги. Также по окончании каждого квартала по графам 4 и 5 нужно подвести итоги.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также на УСН 15% заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года. В ней из общей суммы облагаемого дохода (стр. 010) нужно вычесть сумму учитываемых затрат (стр. 020) и разницы между минимальным налогом за прошлый год и налогом, рассчитанным в общем порядке (стр. 030).

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

В каждом квартале заполняется новая таблица раздела 2. Итоговые данные из нее переносятся в раздел 1 в последний день периода.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

В строке 010 указываются суммы убытка за предыдущие годы, если есть — их можно найти в строке 150 раздела 3 прошлогодней книги. В следующих строках сумма убытка распределяется по годам. В строке 120 пропишите налоговую базу за отчетный год (стр. 040 справки), в строке 130 — учитываемую в текущем году сумма убытка.

Если вы получили убыток в этом году, укажите его в строке 140. Затем в строке 150 отразите убыток, который будете переносить на следующий год (стр. 010 — стр. 130 + стр. 140). В КУДиР следующего года эта сумма будет учтена в строке 010 раздела 3.

В строках 160-250 расшифруйте сумму переносимого на будущее убытка.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о страховых взносах за работников, больничных пособиях и платежах по договорам добровольного личного страхования работников, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2023 |

25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета.

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» |

25 000 |

|

|

2 |

25.11.2023 п/п №67 |

Возврат аванса покупателю ООО «Ганимед» |

– 25 000 |

Как отражать расходы

Общего правила здесь нет: расходы на материалы, основные средства, товары для перепродажи, зарплату работников и прочее отражаются по-разному.

Расходы на материалы или услуги в КУДиР

Например, расходы на приобретение материалов для последующего использования могут быть признаны на дату списания этих материалов в производство при условии, что товары оплачены.

У вас 3 события:

- Cписание с расчетного счета и платежное поручение;

- Поступление материалов и товарная накладная;

- Cписание материалов и бухгалтерская справка или акт списания материалов в производство.

Вообще списание должно происходить по событию 3, но после 1 и 2. На практике часто материалы списывают сразу, как они поступили, то есть 2 и 3 событие совпадают по дате. Первичным документом в этом случае будет товарная накладная на поступление.

Это означает что в Книге вы сделаете следующую запись:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Товарная накладная №189 |

Поступление товаров от ООО «Антарес» |

40000 |

Схожим образом отражаются услуги — по факту выполнения в размере оплаченных услуг. Подтверждающим документом будет акт оказания услуг при наличии платежного поручения на их оплату.

Расходы на товары для перепродажи

Отличаются от расходов на материалы тем, что в качестве события 3 выступит отгрузка конечному покупателю. Дата и документ — по товарной накладной на реализацию или по отчету розничных продаж, или по акту инвентаризации.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» |

25 000 |

|

|

2 |

25.11.2023 п/п №67 |

Возврат аванса покупателю ООО «Ганимед» |

– 25 000 |

Как отражать расходы

Общего правила здесь нет: расходы на материалы, основные средства, товары для перепродажи, зарплату работников и прочее отражаются по-разному.

Расходы на материалы или услуги в КУДиР

Например, расходы на приобретение материалов для последующего использования могут быть признаны на дату списания этих материалов в производство при условии, что товары оплачены.

У вас 3 события:

- Cписание с расчетного счета и платежное поручение;

- Поступление материалов и товарная накладная;

- Cписание материалов и бухгалтерская справка или акт списания материалов в производство.

Вообще списание должно происходить по событию 3, но после 1 и 2. На практике часто материалы списывают сразу, как они поступили, то есть 2 и 3 событие совпадают по дате. Первичным документом в этом случае будет товарная накладная на поступление.

Это означает что в Книге вы сделаете следующую запись:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Товарная накладная №189 |

Поступление товаров от ООО «Антарес» |

40000 |

Схожим образом отражаются услуги — по факту выполнения в размере оплаченных услуг. Подтверждающим документом будет акт оказания услуг при наличии платежного поручения на их оплату.

Расходы на товары для перепродажи

Отличаются от расходов на материалы тем, что в качестве события 3 выступит отгрузка конечному покупателю. Дата и документ — по товарной накладной на реализацию или по отчету розничных продаж, или по акту инвентаризации.

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Расходы на основные средства

Как мы уже говорили выше, стоимость основных средств списывается равными частями поквартально в течение года. Дата — последнее число последнего месяца квартала. Документ — накладная или акт приема-передачи ОС, акт ввода в эксплуатацию, платежные поручения на уплату.

Все делают по-разному: кто-то перечисляет документы через запятую, кто-то (особенно при автоматизированном ведении) указывает документ о поступлении ОС. Главное, чтобы остальные документы были в наличии на случай налоговой проверки.

Входной НДС

Входящий НДС в КУДиР можно отражать отдельной строкой или включать в стоимость активов. Порядок отражения зависит от того, что купил упрощенец:

- НДС по материалам, работам и услугам — входной НДС отражается отдельной строкой на момент признания расходов на покупку;

- НДС по товарам для перепродажи — входной НДС отражается отдельной строкой по мере реализации товаров;

- НДС по ОС и НМА — приобретенные ОС отражаются в графе 6 раздела 2 КУДиР по первоначальной стоимости, в которую входит и НДС.

Расходы на зарплату работников

Здесь нужно различать вид выплаты. Есть зарплата, есть удержанный с работника НДФЛ.

- Зарплату отражаем на дату фактической выплаты. Документ — платежное поручение или платежная ведомость;

- НДФЛ отражаем при условии выдачи зарплаты на дату фактической выплаты. Документ — платежное поручение;

- Если НДФЛ перечисляется в один день с зарплатой, то можно сделать общую запись на НДФЛ и на зарплату;

Пример отражения зарплаты в КУДиР здесь:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

|

2 |

3 |

4 |

5 |

|

|

30.10.2023 П/п №75 |

Перечислен аванс работникам |

15 000 |

||

|

10.11.2023 п/п №80 |

Перечислена заработная плата |

15 450 |

||

|

11.10.2023 п/п №83 |

Перечислен НДФЛ с заработной платы |

4 550 |

Следует помнить, что не всегда НДФЛ можно считать в составе расходов на оплату труда. Если он удерживается не по трудовому договору, а как часть компенсации за, скажем, занятия фитнесом, то в расходах вы такую выплату учесть не сможете (основание — п. 2 ст. 346.16 и ст. 255 НК РФ).

Надеемся на обратную связь. Заполняйте КУДиР правильно;)

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

.PNG)

.PNG)

.png)