Сроки проведения инвентаризации перед составлением годовой отчетности и не только

Инвентаризация объектов (основных средств, нематериальных активов, запасов, денежных средств, расчетов и пр.) проводится с целью выявления расхождений между их фактическим наличием и данными регистров бухгалтерского учета (п. 2 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон о бухучете)).

Организация самостоятельно определяет сроки проведения инвентаризации перед составлением годовой отчетности в рамках сроков, закрепленных законодательно.

Организация самостоятельно определяет случаи, сроки, порядок проведения инвентаризации и объекты, подлежащие инвентаризации за исключением обязательного проведения инвентаризации (п. 3 ст. 11 Закона о бухучете).

Годовая инвентаризация в 2022 году обязательна, кроме имущества, инвентаризация которого проводилась начиная с 1 октября отчетного года (п. 3 ст. 11 Закона № 402-ФЗ, п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина РФ от 29.07.1998 № 34н).

Инвентаризация активов перед годовой отчетностью, сроки: проводится в IV квартале текущего года — с 1 октября по 31 декабря, обязательств организации — по состоянию на 31 декабря года, за который готовится отчетность (письмо Минфина России от 09.01.2013 № 07-02-18/01.

Сроки для инвентаризации активов компании-банкрота конкурсным управляющим определены в три месяца с даты введения конкурсного производства, но судом этот срок может быть увеличен в рамках дела о банкротстве (п. 2 ст. 129 Федерального закона от 26.10.2002 «О несостоятельности (банкротстве) № 127-ФЗ»).

Как провести инвентаризацию перед годовой отчетностью?

Порядок и этапы проведения инвентаризации имущества и финансовых обязательств организации и оформления ее результатов подробно описаны в Методических указаниях по инвентаризации имущества и финансовых обязательств, утв. Приказом Минфина РФ от 13.06.1995 № 49 (далее — Методические указания № 49).

Этапы проведения инвентаризации:

-

Руководитель организации издает приказ (за основу можно взять форму № ИНВ-22), в котором указываются (п. п. 2.2, 2.3, 2.8 Методических указаний № 49):

- должности и Ф.И.О. председателя и членов инвентаризационной комиссии;

- имущество и финансовые обязательства, которые подлежат инвентаризации;

- срок и причина проведения инвентаризации;

- срок сдачи материалов по инвентаризации в бухгалтерию.

Как правило, в состав комиссии включаются представители администрации, работники бухгалтерии, другие специалисты (инженеры, экономисты, техники и т. д.), кроме материально ответственных лиц. Также можно включать представителей службы внутреннего аудита организации, независимых аудиторских организаций.

При проведении инвентаризации должны присутствовать все члены инвентаризационной комиссии, иначе ее результаты могут быть признаны недействительными. Проверка фактического наличия имущества производится при обязательном участии материально ответственных лиц.

- В установленные сроки проверяются:

- наименование и количество имущества, имеющегося в наличии, в том числе арендованного (ОС, МПЗ, деньги в кассе) (п. 2.7, 3.7 Методических указаний № 49);

- активы, не имеющие материально-вещественной формы (НМА, финансовые вложения, денежные средства на расчетном счете) (п. п. 3.8, 3.14, 3.43 Методических указаний № 49);

- размер дебиторской и кредиторской задолженности (п. 3.44 Методических указаний № 49);

- иные объекты учета (незавершенное производство, расходы будущих периодов и т.д.).

Все показатели заносятся в соответствующие инвентаризационные описи (акты) не менее чем в двух экземплярах (п. п. 2.5, 2.9 — 2.11 Методических указаний № 49).

- Полученные данные сверяются с информацией бухгалтерского учета. Если есть отклонения, результат фиксируется в сличительных ведомостях (п. 4.1 Методических указаний № 49).

- По результатам инвентаризации составляется итоговая ведомость (например, по форма № ИНВ-26), в которой отражаются все выявленные излишки и недостачи, а также указывается способ их отражения в учете (п. 5.6 Методических указаний № 49). Издается приказ руководителя об утверждении результатов инвентаризации и о привлечении к ответственности виновных должностных лиц (если выявлены недостачи). После чего результаты инвентаризации отражаются в бухгалтерском учете.

С 1 января 2013 года формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению.

Юлия Суслова

Ведущий аудитор

Первичные учетные документы, в том числе для оформления инвентаризации, составляются по формам, утвержденным руководителем экономического субъекта, при этом каждый первичный учетный документ должен содержать все обязательные реквизиты, установленные ч. 2 ст. 9 Закона о бухучете № 402-ФЗ.

Обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы).

Документы по отражению результатов инвентаризации организация вправе разработать самостоятельно и утвердить в учетной политике (п. 4 ст. 9 Закона о бухучете № 402-ФЗ). Но могут использоваться разработанные и утвержденные Госкомстатом РФ унифицированные формы (постановления Госкомстата России от 18.08.1998 № 88). Их применение также отражается в учетной политике организации.

Инвентаризация товарно-материальных ценностей

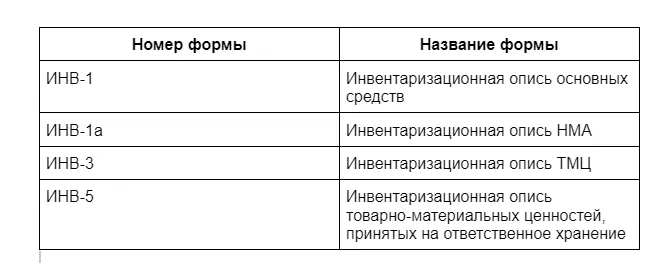

Для оформления проведения и результатов инвентаризации могут применяться разработанные Госкомстатом унифицированные формы:

- Инвентаризационная опись товарно-материальных ценностей (ИНВ-3);

- Акт инвентаризации товарно-материальных ценностей отгруженных (ИНВ-4);

- Инвентаризационная опись товарно-материальных ценностей, принятых (сданных) на ответственное хранение (ИНВ-5);

- Акт инвентаризации материалов и товаров, находящихся в пути (ИНВ-6);

- Сличительная ведомость результатов инвентаризации ТМЦ (ИНВ-19).

В соответствии с п. 28 Положения по ведению бухгалтерского учета № 34н выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке:

- излишек имущества приходуется по рыночной стоимости на дату оформления результатов инвентаризации, увеличивая финансовые результаты организации.

Дебет 41 (10) Кредит 91 — оприходованы выявленные излишки товаров (материалов). Стоимость выявленных излишков включается в состав налоговых доходов по рыночной стоимости (п. 20 ст. 250 НК РФ. Рыночная цена определяется по аналогии с порядком, установленным статьей 105.3 НК РФ, но не ниже затрат на производство (приобретение).

- недостача в пределах норм естественной убыли относится на издержки производства, сверх норм — на счет виновных лиц (если виновные лица не установлены, то списывается за счет прибыли). Для целей налога на прибыль, недостача и/или порча при хранении и транспортировке МПЗ в

пределах норм естественной убыли приравнивается к материальным расходам (пп. 2 п. 7 ст. 254 НК РФ). Если виновное лицо установлено, то недостача имущества учитывается во внереализационных расходах (пп. 20 п. 1 ст. 265 НК РФ) .

Одновременно в доходах учитывается сумма ущерба, признанная виновным или присужденная судом (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ).

Если недостача не взыскивается с виновного работника по решению организации, то она и не уменьшает налоговую базу (пп. 5 п. 2 ст. 265 НК РФ, п. 16 ст. 270 НК РФ).

Необходимо учитывать позицию Пленума ВАС РФ, изложенную в Постановлении от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием НДС». На это же постановление ссылается Минфин РФ в письме от 08.02.2021 N 03-07-14/8084 «Об НДС при выбытии имущества в результате хищения».

Юлия Суслова

Ведущий аудитор

В п. 10 данного Постановления Пленум ВАС РФ указал, что выбытие (списание) имущества в результате наступления событий, не зависящих от воли налогоплательщика (утрата имущества по причине порчи, хищения и тому подобных событий), только тогда не будет иметь налоговых последствий по НДС, когда налогоплательщиком будет подтвержден факт выбытия имущества в результате наступления событий, не зависящих от его воли и выбытие имущества соответствует обычному уровню выбытия для данного вида деятельности.

По мнению Пленума ВАС РФ, налогоплательщик обязан зафиксировать факт выбытия и обстоятельство, по которому имущество выбыло. В противном случае выбытие будет квалифицировано как безвозмездная передача имущества, а такая операция является объектом обложения НДС.

Убытки от хищений, виновники которых не установлены, признаются во внереализационных расходах согласно пп. 5 п. 2 ст. 265 НК РФ. Но факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти. Действующие нормы НК РФ не содержат упоминания о документах, которыми можно подтвердить указанные убытки. По мнению Конституционного Суда РФ, отраженного в Определении от 24.09.2012 N 1543-О, пп. 5 п. 2 ст. 265 НК РФ не содержит указания на то, какие именно документы подтверждают отсутствие виновных лиц при недостаче материальных ценностей.

Налоговое законодательство РФ не ограничивает налогоплательщика в вопросе подтверждения правомерности учета соответствующих расходов. В данном случае подойдет любой документ, выданный органами внутренних дел (Определение Конституционного суда РФ от 24.09.2012 № 1543-О, письмо Минфина России от 27.04.2020 № 03-03-07/34451, письмо Минфина России от 21.01.2022 N 03-03-06/2/3461)).

Это может быть, например, постановление об отказе в возбуждении уголовного дела, постановление о приостановлении предварительного следствия в связи с неустановлением лица, которое подлежит привлечению в качестве обвиняемого. Если такого документа нет, то недостачу нельзя учесть в расходах в целях налогообложения прибыли.

Восстанавливать НДС по недостачам не требуется (Письмо Минфина России от 25.10.2021 N 03-03-06/1/86111, от 12.10.2020 № 03-07-11/88771), но при этом возможны споры с налоговым органом при отсутствии документов, подтверждающих факт выбытия именно по указанным снованиям, без передачи имущества третьим лицам (п. 10 постановления Пленума ВАС РФ от 30.05.2014 N 33, письмо ФНС от 21.05.2015 N ГД-4-3/8627@).

В бухгалтерском учете операции по списанию недостачи могут быть отражены следующим образом:

-

Дебет 20 (44) Кредит 41 (10) — списание недостачи товаров (материалов) в пределах норм естественной убыли;

-

Дебет 94 Кредит 41 (10) — списание недостачи товаров (материалов) сверх норм естественной убыли;

-

Дебет 91 (73) Кредит 94 — недостача списана в состав прочих расходов (на виновное лицо).

При зачете пересортицы стоимость зачитываемых недостач не отражается в расходах, а стоимость зачитываемых излишков — в доходах.

Однако это правило применимо только в бухгалтерском учете. Согласно п. п. 5.3, 5.4 Методических указаний № 49, если пересортица выявлена за один и тот же период у одного и того же материально ответственного лица, по товарам одного наименования и в тождественных количествах, то по решению руководителя организации недостачи и излишки можно зачесть в той части, в которой излишки покрывают недостачи.

Проводки делаются только в аналитическом учете:

Дебет 41 (10) Кредит 41 (10) — выявленные недостачи товаров (материалов) зачтены в счет выявленных излишков товаров (материалов). Стоимость излишков и недостач в части, не покрытой зачетом, учитывается в обычном порядке (п. п. 5.1, 5.2 Методических указаний № 49).

В налоговом учете ситуация неоднозначная. Согласно официальной позиции зачет излишков и недостач проводить неправомерно (письмо Минфина от 23.05.2016 № 03-03-06/1/29309). Организация в целях налогообложения должна отразить в учете внереализационный доход и одновременно внереализационный расход (но только в случае, если факт недостачи и отсутствие виновных лиц подтвержден документом, выданным уполномоченным органом государственной власти).

Судебная практика противоречива. Есть судебные акты в пользу позиции Минфина (Постановление ФАС Уральского округа от 02.04.2014 № Ф09-822/14) и против. Так в Постановлении АС Московского округа от 08.08.2016 по делу № Ф05-10845/2016 в аналогичной ситуации арбитры пришли к противоположному выводу. Указав, что организация правомерно учла во внереализационных доходах по налогу на прибыль окончательную величину стоимости излишков, определенную после зачетов по пересортице.

Инвентаризация основных средств

Обращаем внимание, что инвентаризацию ОС можно проводить раз в три года (п. 1.5 Методических указаний № 49).

Документы:

- Инвентаризационная опись ОС (ИНВ-1);

- Сличительная ведомость инвентаризации ОС (ИНВ-18).

Отдельные инвентаризационные описи составляются на ОС непригодные к эксплуатации и не подлежащие восстановлению, находящиеся на ответственном хранении и арендованные.

Выявлены неучтенные объекты ОС

При выявлении не принятых на учет ОС комиссия должна включить в опись правильные сведения и технические показатели (п. 3.3 Методических указаний № 49). Выявленные при инвентаризации активы, отвечающие признакам ОС, указанным в п. 4 ФСБУ 6/2020 «Основные средства», принимаются к бухучету по справедливой стоимости (п. 14 ФСБУ 26/2020 «Капитальные вложения») и отражаются по дебету счета 08 (01) в корреспонденции со счетом 91 «Прочие доходы».

Срок полезного использования выявленного ОС определяется при его принятии к бухгалтерскому учету.

В целях налогообложения стоимость обнаруженного имущества признается внереализационным доходом. Первоначальной стоимостью ОС признается его рыночная стоимость (п. 20 ст. 250 НК РФ, абз. 2 п. 1 ст. 257 НК РФ). Эту величину нужно подтвердить документально.

Для этого могут быть использованы данные о ценах на аналогичные основные средства, полученные в письменной форме от организаций-изготовителей; сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций, а также в СМИ и специальной литературе; экспертные заключения (например, оценщиков) о стоимости отдельных объектов основных средств. Начисление амортизации по ОС начинается с первого числа месяца, следующего за месяцем, в котором оно было введено в эксплуатацию.

Выявлена недостача ОС

При обнаружении недостачи отражается выбытие объекта ОС (п. 40-42 ФСБУ 6/2020). Списание объекта оформляется актом (форма № ОС-4), утверждаемым руководителем организации. На основании этого акта, переданного бухгалтерской службе, в инвентарной карточке (форма № ОС-6) делается отметка о выбытии.

В бухгалтерском учете отражается:

- Дебет 01.«Выбытие основных средств» Кредит 01. «Первоначальная стоимость» — списана первоначальная стоимость ОС;

- Дебет 02 Кредит 01.«Выбытие основных средств» — списана накопленная амортизация;

- Дебет 94 Кредит 01.«Выбытие основных средств» — списана остаточная стоимость объекта.

В зависимости от наличия виновного лица недостача списывается:

- Дебет 73 Кредит 94 — установлено виновное в недостаче лицо;

- Дебет 73 Кредит 98 — отражена разница между рыночной и остаточной стоимостью имущества;

- Дебет 51 Кредит 73 — взыскан ущерб в размере рыночной стоимости имущества с виновного лица;

- Дебет 98 Кредит 91.«Прочие доходы» — признан прочий доход;

- Дебет 91.«Прочие расходы» Кредит 94 — конкретный виновник отсутствует.

Сумма возмещенного виновным лицом ущерба в целях налога на прибыль признается внереализационным доходом. При этом стоимость недостающего имущества можно включить во внереализационные расходы. Если работодатель решил не взыскивать ущерб с работника, он не вправе уменьшить налогооблагаемую прибыль на сумму недостачи.

Юлия Суслова

Ведущий аудитор

Расход можно признать, если виновные лица отсутствуют или не установлены, и только при наличии документального подтверждения отсутствия виновных лиц, выданного уполномоченным органом государственной власти (пп. 5 п. 2 ст. 265 НК РФ). В части восстановления НДС вопрос решается по аналогии с недостающими ТМЦ.

Инвентаризация дебиторской и кредиторской задолженности

Формы документов для оформления проведения и результатов инвентаризации:

- Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ИНВ-17).

- По расчетам с контрагентами (счета 60, 62, 76) составляются акты сверки расчетов. Акт составляется с каждым контрагентом в 2-х экземплярах: один для организации, другой для контрагента. Акт подписывается руководителями организаций и задолженность считается согласованной.

- По полученным займам и кредитам (счета 66, 67) задолженность показывается с учетом причитающихся на конец отчетного периода к уплате процентов.

- По каждому подотчетному лицу (счет 71) необходимо сверить данные о полученных, израсходованных и возвращенных деньгах и об отраженных в бухучете первичных документах.

- По расчетам с бюджетом и внебюджетными фондами (счет 68, 69) обязательно получить от ИФНС и внебюджетных фондах документы, подтверждающие суммы задолженности (п. 74 Положения по ведению бухучета № 34н). Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается.

- По задолженности работникам (счет 70) выявляются невыплаченные суммы заработной платы, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам.

Одна из основных задач инвентаризации — выявить просроченную задолженность, подлежащую списанию.

Выявлена безнадежная дебиторская задолженность

Безнадежная дебиторская задолженность — сумма, которую организация не может взыскать со своих контрагентов в силу определенных причин, в том числе в связи с истечением срока исковой давности. Общий срок исковой давности составляет три года (ст. 196 ГК РФ).

В бухгалтерском учете безнадежная (нереальная к взысканию) задолженность списывается по каждому обязательству на основании инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на счет средств резерва сомнительных долгов. А если в период, предшествующий отчетному, суммы таких долгов не резервировались, они относятся на финансовые результаты у коммерческой организации (п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина РФ от 29.07.1998 № 34н).

Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Указанная задолженность должна учитываться на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника (приказ Минфина РФ от 31.10.2000 № 94н).

В целях налогообложения согласно п. 2 ст. 266 НК РФ безнадежными долгами (долгами, нереальными ко взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта госоргана или ликвидации организации.

Безнадежными долгами также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, в случае возврата взыскателю исполнительного документа по основаниям, перечисленным в п. 2 ст. 266 НК РФ.

В целях исчисления налога на прибыль суммы безнадежных долгов приравниваются к убыткам, полученным налогоплательщиком в отчетном (налоговом) периоде, и включаются в состав внереализационных расходов организации, если в отношении конкретной задолженности ранее не создавался резерв по сомнительным долгам, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, то в состав внереализационных расходов включаются суммы безнадежных долгов, не покрытые за счет средств резерва (пп. 2 п. 2 с. 265 НК РФ).

Факт истечения срока исковой давности для взыскания долга является достаточным основанием для признания задолженности безнадежной и от организации не требуется проведения других мероприятий, например, направления письма контрагенту.

Важно заметить, что расход признается в отчетном периоде, в котором истек срок исковой давности (письма Минфина России от 20.01.2022 N 03-03-07/2970, от 16.02.2021 N 03-03-06/2/10482, постановление Президиума ВАС РФ от 15.06.2010 № 1574/10). Безнадежная задолженность списывается в полной сумме с учетом НДС (письма Минфина России от 26.10.2017 № 03-07-11/70423, от 24.07.2013 № 03-03-06/1/29315, от 11.06.2013 № 03-03-06/1/21726).

На счетах бухгалтерского учета списание безнадежной «дебиторки» отражается следующим образом:

- Дебет 91 (63) Кредит 62 (76) — списана безнадежная дебиторская задолженность;

- Дебет 007 — списанный безнадежный долг учтен за балансом.

Если списывается безнадежный долг по выданным авансам, то ранее принятый к вычету НДС безопаснее восстановить и включить в расходы вместе со всей суммой долга (письма Минфина России от 28.01.2020 N 03-07-11/5018, от 05.06.2018 № 03-07-11/38251, от 23.06.2016 № 03-07-11/36478). Хотя, из буквального толкования норм НК РФ данный вывод не следует.

Полный перечень случаев, когда налогоплательщику следует восстановить принятый к вычету НДС, приведен в п. 3 ст. 170 НК РФ и является закрытым. Основания для восстановления НДС в случае списания покупателем дебиторской задолженности по предоплате в приведенной норме не содержатся. Cм. также постановления АС Западно-Сибирского округа от 12.03.2018 № Ф04-6237/2017, АС Поволжского округа от 16.11.2016 № Ф06-14629/2016, АС Московского округа от 10.10.2016 № Ф05-14000/2016 и др.

На счетах бухгалтерского учета:

- Дебет 60 Кредит 51 — перечислен аванс поставщику;

- Дебет 68 Кредит 76.ВА — НДС заявлен к вычету;

- Дебет 91 Кредит 60 — списана задолженность по истечении срока исковой давности;

- Дебет 76.ВА Кредит 68 — восстановлен ранее заявленный к вычету НДС.

Выявлена безнадежная кредиторская задолженность

Суммы кредиторской задолженности, по которой истек срок исковой давности, включаются в доходы по результатам проведенной инвентаризации при наличии письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты у коммерческой организации (п. 78 Положения по ведению бухучета № 34н, п. 7, 10.4, абз. 4 п. 16 ПБУ 9/99).

Согласно п. 18 ст. 250 НК РФ суммы кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности включаются в состав внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности (Письма Минфина России от 21.10.2019 N 03-03-06/1/80551, ФНС России от 08.12.2014 № ГД-4-3/25307@).

Задолженность может быть признана нереальной ко взысканию и по другим основаниям (например, при исключении организации-контрагента из ЕГРЮЛ). Восстанавливать НДС, принятый к вычету при приобретении товаров (работ, услуг), в связи со списанием просроченной кредиторской задолженности не нужно (письмо Минфина России от 21.06.2013 № 03-07-11/23503).

На счетах бухгалтерского учета операции по списанию кредиторской задолженности отражаются так:

- Дебет 41 (10, 08) Кредит 60 — приняты к учету материальные ценности;

- Дебет 19 Кредит 60 — выделен НДС;

- Дебет 68 Кредит 19 — НДС принят к вычету;

- Дебет 60 Кредит 91 — сумма долга включена в состав доходов.

НДС, начисленный при получении аванса, в бухгалтерском учете следует признать прочим расходом с отнесением в дебет счета 91″Прочие расходы».

По мнению Минфина России, сумму НДС с полученного аванса налогоплательщик не может принять к вычету и включить в налоговые расходы (письма Минфина России от 24.05.2022 N 03-07-11/48045, от 07.09.2020 N 03-07-11/78402, от 07.12.2012 № 03-03-06/1/635, постановление АС Московского округа от 14.06.2016 N Ф05-7744/2016 по делу N А41-48192/2015). Вопрос о включении суммы НДС в доходы в составе задолженности законодательством не решен.

Существует мнение, если НДС не признается в составе расходов, то в соответствии с п. 1 ст. 248 НК РФ НДС, предъявленный покупателю в доходы включаться не должен, т. е. сумма долга должна включаться в доходы за минусом НДС. Включение в доход полной суммы авансовых платежей означало бы уплату налога на прибыль с суммы уже уплаченного в бюджет НДС, что противоречит налоговому законодательству. Но следует учитывать, что в письме Минфина РФ от 24.05.2022 N 03-07-11/48045 изложена позиция, что на основании п. 8 ст. 250 НК РФ внереализационными доходами признается вся списанная кредиторская задолженность. И иная позиция может вызвать споры с налоговыми органами.

- Дебет 51 Кредит 62 — получен аванс от покупателя;

- Дебет 76.АВ Кредит 68 — начислен НДС с аванса;

- Дебет 62 Кредит 91 — сумма долга включена в состав доходов;

- Дебет 91 Кредит 76.АВ — НДС списан в расход без учета в целях налогообложения.

Вступившие в силу судебные решения, признанные претензии

Особое внимание при инвентаризации расчетов необходимо уделить судебным делам, в которых организация участвует в качестве истца или ответчика. А также признанным претензиям как контрагентами, так и самой организацией. Признанные контрагентами претензии включаются в состав доходов в бухгалтерском и налоговом учете на дату признания должником. Соответственно, признанные организацией претензии включаются в состав расходов также на дату признания.

Доходы по причитающимся штрафам, пени, неустойкам, ущербу, по которым организация выступала истцом, признаются на дату вступления в законную силу решения суда (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ, п. 10.2 ПБУ 9/99). Аналогично признаются расходы по штрафам, пени, неустойкам, ущербу, присужденные к выплате организацией (пп. 13 п. 1 ст. 265 НК РФ, пп. 8 п. 7 ст. 272 НК РФ, п. 14.2 ПБУ 10/99).

Напомним, что Решение арбитражного суда первой инстанции вступает в законную силу по истечении месячного срока со дня его принятия, если не подана апелляционная жалоба. В случае подачи апелляционной жалобы решение, если оно не отменено и не изменено, вступает в законную силу со дня принятия постановления арбитражного суда апелляционной инстанции (п. 1 ст. 180 АПК РФ).

Инвентаризация денежных средств

Формы документов для оформления проведения и результатов инвентаризации:

- Акт инвентаризации наличных денежный средств (ИНВ-15).

Инвентаризация кассы проводится с полным полистным пересчетом денежной наличности и проверкой других ценностей (ценных бумаг, денежных документов).

Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере, признается недостачей и взыскивается с кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, являются излишком кассы и зачисляются в доход организации.

На основании акта инвентаризации в бухучете отражается:

- Дебет 50 Кредит 91 — отражен излишек кассы;

- Дебет 94 Кредит 50 — выявлена недостача денежной наличности.

В зависимости от наличия виновных лиц:

- Дебет 73 Кредит 94 — сумма недостачи отнесена на виновное лицо;

- Дебет 91 Кредит 94 — при отсутствии виновного лица сумма недостачи отнесена на финансовые результаты.

Инвентаризация денежных средств, находящихся в банках (сальдо счетов 51, 52, 55), проводится путем сверки остатков сумм, отраженных на соответствующих счетах бухучета, с выписками банка.

В целях налогообложения величина излишков включается в состав внереализационного дохода (п. 20 ст. 250 НК РФ).

В случае недостачи сумма, взыскиваемая с виновника в возмещение ущерба, включается в состав внереализационного дохода на дату ее признания виновным лицом или дату вступления в законную силу решения суда. Если организация примет решение не взыскивать недостачу с кассира, ее величина не уменьшит налоговой базы (пп. 5 п. 2 ст. 265, п. 16 ст. 270 НК РФ).

Поскольку порядок признания доходов и расходов в бухгалтерском учете и для целей налогообложения результатов инвентаризации во многих случаях отличается, в бухучете необходимо отразить разницы по ПБУ 18/02. Кроме того, результаты проведенной инвентаризации должны быть учтены в годовой бухгалтерской (финансовой) отчетности.

Юлия Суслова

Ведущий аудитор

Итак, мы рассмотрели проведение инвентаризации перед составлением годовой отчетности.

Как проконтролировать инвентаризацию?

Для того, чтобы реально подтвердить наличие активов, необходим взгляд со стороны, т.к. некоторые должностные лица компании могут быть заинтересованы в сокрытии отдельных фактов. Аудиторы «Правовест Аудит» могут провести инвентаризацию с соблюдением закрепленного законодательством порядка, подтвердить наличие активов, отраженных в финансовой бухгалтерской отчетности, а также наличие прав на такие активы.

Кроме того, изучается организация контроля за сохранностью активов компании, выявляются недостатки системы контроля и даются рекомендации по увеличению ее эффективности.

Аудиторы и юристы «Правовест Аудит» действуют как команда, защищая интересы собственников и прилагают максимум усилий для того, чтобы риски потери активов, а зачастую и риски потери бизнеса свести к нулю.

Перед составлением годовой бухгалтерской отчетности в обязательном порядке проводится инвентаризация. Что именно, в какие сроки и как проверяют, вы узнаете далее в статье. А также увидите пошаговую инструкцию по проведению годовой инвентаризации: от начала и до оформления результатов.

Обоснование обязательности инвентаризации

Указание на обязательность проведения инвентаризации перед составлением годовой бухгалтерской отчетности содержат два основных нормативных для бухучета документа:

- закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (п. 3 ст. 11);

- ПБУ по бухучету и бухотчетности, утвержденное приказом Минфина РФ от 29.07.1998 № 34н (п. 27).

Проверь себя: как провести инвентаризацию

Время прохождения около 5 мин.

Пройти тест

Проведение инвентаризации обязательно для всех организаций независимо от их организационно-правовой формы и применяемого налогового режима.

Цель этого мероприятия — обеспечить достоверность данных бухгалтерского учета и бухгалтерской отчетности (п. 26 ПБУ по бухучету и бухотчетности). Порядок ее проведения определен Методическими указаниями по инвентаризации имущества и финансовых обязательств (утверждены приказом Минфина РФ от 13.06.1995 № 49).

Рассмотрим далее, что нужно инвентаризировать, в какой срок, а также приведем пошаговую инструкцию по проведению инвентаризации.

Что инвентаризировать

Инвентаризации подлежат (п. 1 ст. 11 закона № 402-ФЗ, пп. 1.2, 1.3 Методических указаний):

- Все имущество (активы) организации независимо от места его нахождения. Это ОС, НМА, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы, в том числе дебиторская задолженность. Инвентаризируют также имущество, не принадлежащее организации, но находящееся у нее (на ответственном хранении, в аренде, в переработке), а также имущество, не учтенное по каким-либо причинам.

- Все финансовые обязательства (кредиторская задолженность, кредиты банков, займы и резервы).

О необходимости проведения имущества, учитываемого за балансом, читайте в материале «Предусмотрено ли для забалансовых счетов проведение инвентаризации».

РАЗЪЯСНЕНИЯ от «КонсультантПлюс»:

В ходе инвентаризации основных средств нужно проверить не только наличие самих объектов, но и их технические и (или) эксплуатационные характеристики, а также выявить неиспользуемые объекты и причины, по которым они не эксплуатируются.

Инвентаризация основных средств имеет и другие особенности. Они связаны с периодичностью ее проведения перед составлением годовой бухгалтерской отчетности. Подробнее о нюансах проведения инвентаризации узнайте в справочно-правовой системе КонсультантПлюс, получив пробный демодоступ. Это бесплатно.

Срок проведения инвентаризации

Провести инвентаризацию следует до составления годовой отчетности. Конкретные сроки ее проведения могут быть закреплены в учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации», утвержденного приказом Минфина России от 06.10.2008 № 106н).

При этом возможно:

- не инвентаризировать имущество, по которому инвентаризация проводилась в октябре — декабре отчетного года;

- инвентаризировать основные средства один раз в 3 года, а библиотечные фонды — один раз в 5 лет;

- организациям Крайнего Севера — проводить инвентаризацию товаров, сырья и материалов в период их наименьших остатков.

Такие правила установлены п. 1.5 Методических указаний.

Порядок проведения инвентаризации

Процедура инвентаризации требует соблюдения определенной последовательности действий.

Шаг 1. Создать инвентаризационную комиссию

Для проведения инвентаризации в организации создается постоянно действующая инвентаризационная комиссия, а при большом объеме работ для одновременного проведения инвентаризации имущества и финансовых обязательств — рабочие инвентаризационные комиссии (п. 2.2 Методических указаний).

В комиссию должны входить представители администрации, работники бухгалтерии, другие специалисты (инженеры, экономисты, техники), а также могут включаться представители службы внутреннего аудита или независимых аудиторских организаций.

Ее персональный состав утверждает руководитель организации (п. 2.3 Методических указаний).

Шаг 2. Издать приказ о проведении инвентаризации

В приказе о проведении инвентаризации указываются:

- конкретные сроки проведения инвентаризации;

- причина проведения (в данном случае составление годовой бухгалтерской отчетности);

- состав инвентаризационной комиссии.

Данный приказ регистрируется в книге контроля за выполнением приказов о проведении инвентаризации (п. 2.3 Методических указаний).

Пример приказа об инвентаризации, посвященного отдельной составляющей инвентаризируемых объектов, смотрите в статье «Приказ о проведении инвентаризации дебиторской задолженности – образец».

Шаг 3. Определить остатки имущества к началу инвентаризации по учетным данным

До начала проверки инвентаризационная комиссия должна получить последние к моменту инвентаризации приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств (п. 2.4 Методических указаний). Их визирует председатель комиссии с указанием: «До инвентаризации на «__________» (дата)». На основании этих документов бухгалтерия определяет остатки имущества к началу инвентаризации по учетным данным.

С материально ответственных лиц берутся расписки о том, что к началу инвентаризации все расходные и приходные документы на имущество они сдали в бухгалтерию или передали комиссии, все ценности, поступившие на их ответственность, оприходованы, а выбывшие списаны в расход. Аналогичные расписки нужно взять с лиц, имеющих подотчетные суммы на приобретение или доверенности на получение имущества.

Шаг 4. Собственно инвентаризация

В ходе инвентаризации комиссия выявляет фактическое наличие имущества, а также реальность учтенных финансовых обязательств, сведения о которых записываются в инвентаризационные описи или акты инвентаризации, составляемые не менее чем в двух экземплярах (пп. 2.5–2.7 Методических указаний).

Проверка проводится обязательно в присутствии материально ответственного лица. Такое требование предусмотрено п. 2.8 Методических указаний.

Подробнее о процедурах инвентаризации читайте в материалах:

- «Порядок проведения инвентаризации основных средств»;

- «Инвентаризация материально-производственных запасов»;

- «Инвентаризация дебиторской и кредиторской задолженности»;

- «Инвентаризация расчетов с подотчетными лицами (нюансы)».

Шаг 5. Оформление результатов инвентаризации

Результаты проведенной инвентаризации обобщаются в ведомости результатов, выявленных инвентаризацией (п. 5.6 Методических указаний). Их необходимо учесть в годовой бухгалтерской отчетности (п. 5.5 Методических указаний).

При этом выявленные излишки имущества принимаются к бухгалтерскому учету с признанием прочего дохода, а недостающее имущество списывается, как недостача.

О формируемых корректирующих проводках читайте в статье «Отражение результатов инвентаризации в бухгалтерском учете».

Итоги

Инвентаризация имущества и обязательств перед составлением годовой отчетности –процедура обязательная, поскольку позволяет проверить правильность учетных данных и внести необходимые коррективы в учет при выявлении несоответствий. Проводится она в определенные сроки и с соблюдением определенных правил, в т. ч. с учетом особенностей, присущих процессам инвентаризации каждой из составных частей инвентаризируемой массы.

Общие положения

Инвентаризация – это проверка и документальное подтверждение фактического наличия, реального состояния и оценки имущества компании и ее обязательств.

Подготовка, проведение и оформление годовой инвентаризации регламентировано следующими нормативными документами:

- Методическими указаниями по инвентаризации имущества и финансовых обязательств (утв. приказом Минфина от 13.06.1995 № 49).

- Законом «О бухучете» от 06.12.2011 № 402-ФЗ.

Годовая инвентаризация обязательна для всех организаций. Проводится с целью актуализации данных бухгалтерского учета перед составлением годовой бухгалтерской отчетности.

Каждый этап в рамках проведения инвентаризации сопровождается документальным оформлением.

Подготовительный этап

Подготовительный этап сопровождается созданием приказа о проведении годовой инвентаризации. Приказ составляется в произвольной форме или по форме ИНВ-22 (утверждена постановлением Госкомстата от 18.08.1998 № 88). Распорядительный документ подписывает руководитель.

Произвольная форма приказа должна содержать все те же реквизиты, что и унифицированный бланк. А именно:

- Название документа, номер, дата.

- Причины проведения инвентаризации.

- Группы имущества, подлежащие проверке.

- Сроки проведения и подведения итогов.

- Состав проверяющей комиссии.

Также на подготовительном этапе распечатываются для каждого материально ответственного лица (МОЛ) инвентаризационные описи по всем видам имущества (бланки утверждены постановлением Госкомстата от 18.08.1998 № 88). Чаще всего применяют следующие типы бланков.

С начала 2013 года, данные формы, также как и все нижеперечисленные документы (по постановлению Госкомстата от 18.08.1998 № 88) не являются обязательными к применению. Организация вправе разработать собственные документы, аналогичные по содержанию. Разработанные формы необходимо закрепить в учетной политике.

Передавайте документы на ответственное хранение в Делис Архив. Внеофисное хранение документов оптимизирует затраты на обслуживание документов и позволит задействовать пространство офиса для эффективных бизнес-задач.

Проверочный этап

ОС, ТМЦ, НМА

Проверка имущества организации в рамках годовой инвентаризации происходит путем соотношения фактического наличия ОС или ТМЦ с данными учета в описях ИНВ-1 и ИНВ-3 соответственно.

Шапка инвентаризационной описи содержит информацию о временных рамках проверки, дату и номер приказа. Далее следует расписка от МОЛ, о том, что все поступившие ценности оприходованы, а подлежащие выбытию – списаны.

В табличной части инвентаризационной описи содержатся сведения об имуществе по данным бухгалтерского учета, а также информация по фактическим данным. При наличии расхождений этих данных такая информация вносится в описи.

Заполнить описи можно с применением компьютерной техники, а можно вручную. Заполненная опись должна быть подписана МОЛ и всеми членами инвентаризационной комиссии.

Основные средства проверяют не только на предмет их наличия. Имеет значение их состояние, наличие технической документации. На каждом ОС должен быть указан инвентарный номер.

Проверка НМА немного отличается от проверки ОС и ТМЦ тем, что эта группа товаров не имеет вещественной формы. Поэтому сверка идет с наличием подтверждающих лицензий и сертификатов. Данные заносятся в инвентаризационную опись ИНВ-1а по принципу, описанному для ОС и ТМЦ.

Подписывайтесь на канал «Бумажный мир Делис Архив»

Актуальные новости, законодательство, инструкции и инструменты. Без спама, рекламы или ложной информации.

О необходимости проведения имущества, учитываемого за балансом, читайте в материале «Предусмотрено ли для забалансовых счетов проведение инвентаризации».

РАЗЪЯСНЕНИЯ от «КонсультантПлюс»:

В ходе инвентаризации основных средств нужно проверить не только наличие самих объектов, но и их технические и (или) эксплуатационные характеристики, а также выявить неиспользуемые объекты и причины, по которым они не эксплуатируются.

Инвентаризация основных средств имеет и другие особенности. Они связаны с периодичностью ее проведения перед составлением годовой бухгалтерской отчетности. Подробнее о нюансах проведения инвентаризации узнайте в справочно-правовой системе КонсультантПлюс, получив пробный демодоступ. Это бесплатно.

Срок проведения инвентаризации

Провести инвентаризацию следует до составления годовой отчетности. Конкретные сроки ее проведения могут быть закреплены в учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации», утвержденного приказом Минфина России от 06.10.2008 № 106н).

При этом возможно:

- не инвентаризировать имущество, по которому инвентаризация проводилась в октябре — декабре отчетного года;

- инвентаризировать основные средства один раз в 3 года, а библиотечные фонды — один раз в 5 лет;

- организациям Крайнего Севера — проводить инвентаризацию товаров, сырья и материалов в период их наименьших остатков.

Такие правила установлены п. 1.5 Методических указаний.

Порядок проведения инвентаризации

Процедура инвентаризации требует соблюдения определенной последовательности действий.

Шаг 1. Создать инвентаризационную комиссию

Для проведения инвентаризации в организации создается постоянно действующая инвентаризационная комиссия, а при большом объеме работ для одновременного проведения инвентаризации имущества и финансовых обязательств — рабочие инвентаризационные комиссии (п. 2.2 Методических указаний).

В комиссию должны входить представители администрации, работники бухгалтерии, другие специалисты (инженеры, экономисты, техники), а также могут включаться представители службы внутреннего аудита или независимых аудиторских организаций.

Ее персональный состав утверждает руководитель организации (п. 2.3 Методических указаний).

Шаг 2. Издать приказ о проведении инвентаризации

В приказе о проведении инвентаризации указываются:

- конкретные сроки проведения инвентаризации;

- причина проведения (в данном случае составление годовой бухгалтерской отчетности);

- состав инвентаризационной комиссии.

Данный приказ регистрируется в книге контроля за выполнением приказов о проведении инвентаризации (п. 2.3 Методических указаний).

Пример приказа об инвентаризации, посвященного отдельной составляющей инвентаризируемых объектов, смотрите в статье «Приказ о проведении инвентаризации дебиторской задолженности – образец».

Шаг 3. Определить остатки имущества к началу инвентаризации по учетным данным

До начала проверки инвентаризационная комиссия должна получить последние к моменту инвентаризации приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств (п. 2.4 Методических указаний). Их визирует председатель комиссии с указанием: «До инвентаризации на «__________» (дата)». На основании этих документов бухгалтерия определяет остатки имущества к началу инвентаризации по учетным данным.

С материально ответственных лиц берутся расписки о том, что к началу инвентаризации все расходные и приходные документы на имущество они сдали в бухгалтерию или передали комиссии, все ценности, поступившие на их ответственность, оприходованы, а выбывшие списаны в расход. Аналогичные расписки нужно взять с лиц, имеющих подотчетные суммы на приобретение или доверенности на получение имущества.

Шаг 4. Собственно инвентаризация

В ходе инвентаризации комиссия выявляет фактическое наличие имущества, а также реальность учтенных финансовых обязательств, сведения о которых записываются в инвентаризационные описи или акты инвентаризации, составляемые не менее чем в двух экземплярах (пп. 2.5–2.7 Методических указаний).

Проверка проводится обязательно в присутствии материально ответственного лица. Такое требование предусмотрено п. 2.8 Методических указаний.

Подробнее о процедурах инвентаризации читайте в материалах:

- «Порядок проведения инвентаризации основных средств»;

- «Инвентаризация материально-производственных запасов»;

- «Инвентаризация дебиторской и кредиторской задолженности»;

- «Инвентаризация расчетов с подотчетными лицами (нюансы)».

Шаг 5. Оформление результатов инвентаризации

Результаты проведенной инвентаризации обобщаются в ведомости результатов, выявленных инвентаризацией (п. 5.6 Методических указаний). Их необходимо учесть в годовой бухгалтерской отчетности (п. 5.5 Методических указаний).

При этом выявленные излишки имущества принимаются к бухгалтерскому учету с признанием прочего дохода, а недостающее имущество списывается, как недостача.

О формируемых корректирующих проводках читайте в статье «Отражение результатов инвентаризации в бухгалтерском учете».

Итоги

Инвентаризация имущества и обязательств перед составлением годовой отчетности –процедура обязательная, поскольку позволяет проверить правильность учетных данных и внести необходимые коррективы в учет при выявлении несоответствий. Проводится она в определенные сроки и с соблюдением определенных правил, в т. ч. с учетом особенностей, присущих процессам инвентаризации каждой из составных частей инвентаризируемой массы.

Общие положения

Инвентаризация – это проверка и документальное подтверждение фактического наличия, реального состояния и оценки имущества компании и ее обязательств.

Подготовка, проведение и оформление годовой инвентаризации регламентировано следующими нормативными документами:

- Методическими указаниями по инвентаризации имущества и финансовых обязательств (утв. приказом Минфина от 13.06.1995 № 49).

- Законом «О бухучете» от 06.12.2011 № 402-ФЗ.

Годовая инвентаризация обязательна для всех организаций. Проводится с целью актуализации данных бухгалтерского учета перед составлением годовой бухгалтерской отчетности.

Каждый этап в рамках проведения инвентаризации сопровождается документальным оформлением.

Подготовительный этап

Подготовительный этап сопровождается созданием приказа о проведении годовой инвентаризации. Приказ составляется в произвольной форме или по форме ИНВ-22 (утверждена постановлением Госкомстата от 18.08.1998 № 88). Распорядительный документ подписывает руководитель.

Произвольная форма приказа должна содержать все те же реквизиты, что и унифицированный бланк. А именно:

- Название документа, номер, дата.

- Причины проведения инвентаризации.

- Группы имущества, подлежащие проверке.

- Сроки проведения и подведения итогов.

- Состав проверяющей комиссии.

Также на подготовительном этапе распечатываются для каждого материально ответственного лица (МОЛ) инвентаризационные описи по всем видам имущества (бланки утверждены постановлением Госкомстата от 18.08.1998 № 88). Чаще всего применяют следующие типы бланков.

С начала 2013 года, данные формы, также как и все нижеперечисленные документы (по постановлению Госкомстата от 18.08.1998 № 88) не являются обязательными к применению. Организация вправе разработать собственные документы, аналогичные по содержанию. Разработанные формы необходимо закрепить в учетной политике.

Передавайте документы на ответственное хранение в Делис Архив. Внеофисное хранение документов оптимизирует затраты на обслуживание документов и позволит задействовать пространство офиса для эффективных бизнес-задач.

Проверочный этап

ОС, ТМЦ, НМА

Проверка имущества организации в рамках годовой инвентаризации происходит путем соотношения фактического наличия ОС или ТМЦ с данными учета в описях ИНВ-1 и ИНВ-3 соответственно.

Шапка инвентаризационной описи содержит информацию о временных рамках проверки, дату и номер приказа. Далее следует расписка от МОЛ, о том, что все поступившие ценности оприходованы, а подлежащие выбытию – списаны.

В табличной части инвентаризационной описи содержатся сведения об имуществе по данным бухгалтерского учета, а также информация по фактическим данным. При наличии расхождений этих данных такая информация вносится в описи.

Заполнить описи можно с применением компьютерной техники, а можно вручную. Заполненная опись должна быть подписана МОЛ и всеми членами инвентаризационной комиссии.

Основные средства проверяют не только на предмет их наличия. Имеет значение их состояние, наличие технической документации. На каждом ОС должен быть указан инвентарный номер.

Проверка НМА немного отличается от проверки ОС и ТМЦ тем, что эта группа товаров не имеет вещественной формы. Поэтому сверка идет с наличием подтверждающих лицензий и сертификатов. Данные заносятся в инвентаризационную опись ИНВ-1а по принципу, описанному для ОС и ТМЦ.

Подписывайтесь на канал «Бумажный мир Делис Архив»

Актуальные новости, законодательство, инструкции и инструменты. Без спама, рекламы или ложной информации.

Инвентаризация кассы

Инвентаризация наличных денежных средств организации сопровождается оформлением акта формы ИНВ-15 (утверждена постановлением Госкомстата от 18.08.1998 № 88).

Заполняется акт вручную или посредством компьютерной техники. Исправлений и помарок быть не должно.

Вносится информация по следующим разделам:

- Наименование организации.

- Подразделение, в котором проходит проверка.

- Реквизиты приказа (или другого распорядительного документа).

- Подпись кассира в расписке, подтверждающей отсутствие неучтенной налички (денежных документов).

- Сумма денежных средств в кассе по факту.

- Сведения о сумме денежных средств по данным бухгалтерского учета.

- Результаты проверки.

- Пояснения по обнаруженным излишкам или недостаче.

- Визы всех членов комиссии и МОЛ.

Расчеты с дебиторами и кредиторами

Анализ состояния расчетов с дебиторами и кредиторами в рамках годовой инвентаризации сопровождается оформлением акта формыИНВ-17 (утверждена постановлением Госкомстата от 18.08.1998 № 88).

К акту ИНВ-17 прилагается справка с расшифровкой информации о задолженности по всем контрагентам и сведениями о документах, подтверждающих сумму задолженности.

При большом количестве контрагентов не обязательно их всех фиксировать в самом акте, достаточно указать сводные суммы.

В акте ИНВ-17 помимо подтвержденных и неподтвержденных контрагентами сведений вносятся данные об истекшей по срокам давности задолженности.

Все члены инвентаризационной комиссии подписывают оформленный акт.

Делис Архив предоставляет комплекс решений по:

- хранению документов;

- архивной обработке;

- уничтожению документов;

- переплету документов;

- сканированию;

- оптимизации документооборота;

- внедрению электронного архива.

Этап формирования результатов

Сличительные ведомости

Все отклонения, сформированные в результате проведенной годовой инвентаризации, необходимо отразить в сличительных ведомостях. Сличительная ведомость ИНВ-18 содержит данные по отклонениям ОС и НМА. Информация по расхождению ТМЦ фиксируется в сличительной ведомости ИНВ-19.

Оформляются ведомости в двух экземплярах: один – для бухгалтерии, второй – для МОЛ.

Шапки ведомостей содержат основные реквизиты компании, дату и номер приказа (распорядительного документа), номера и даты самих ведомостей.

Табличная форма сличительных ведомостей содержит информацию о количестве единиц по всем зафиксированным в процессе инвентаризации расхождениям по ОС, НМА и ТМЦ.

Оформленные сличительные ведомости подписывает бухгалтер и лицо, под чьей ответственностью хранится проверяемое имущество.

Акт о результатах проведенной инвентаризации

Акт о результатах инвентаризации может оформляться унифицированной формой 0504835, которую используют бюджетные организации, или собственно разработанной формой. Составляется акт на основании сличительных ведомостей ИНВ-18 и ИНВ-19.

Итоговый акт содержит информацию:

- об излишках и недостачах по определенным объектам учета;

- действия инвентаризационной комиссии по зачету/списанию недостач;

- о процессе выявления виновного лица.

Разделы акта о результатах инвентаризации:

- Номер и дата акта.

- Информация о распорядительном документе (номер и дата приказа).

- Основные реквизиты организации.

- Данные о сотрудниках, участвующих в инвентаризации (МОЛ, члены комиссии).

- Сроки проведения проверок по группам имущества.

- Объекты инвентаризации.

- Даты и номера инвентаризационных описей и сличительных ведомостей.

- Основные итоги проверки.

Комплекты документов по проведенным инвентаризациям как правило «съедают» много места в архиве. В крупных организациях с большим количеством имущества на одну проведенную инвентаризацию приходится несколько подшитых томов.

Воспользуйтесь удаленным хранением документов с Делис Архив. Экономичное и надежное хранение любых объемов документов.

Современный архив бухгалтерии

Безопасный документооборот, хранение, архивная обработка, уничтожение документов.

Оставьте заявку, чтобы получить консультацию.

Впишите свои контактные данные в форме ниже, мы с вами свяжемся:

Инвентаризация — фактический пересчет всех средств и имущества, которые числятся на балансе организации: материальных и нематериальных ценностей, в том числе сырьевой базы, канцелярии. Синонимы: переучет, ревизия.

С проведением инвентаризации товаров хотя бы раз сталкивался покупатель. Например, когда в рабочее время закрыт отдел или весь магазин, и висит табличка «Учет».

Ее цель — найти расхождения по фактическому наличию товара с данными, которые находятся в учетной системе организации. Чтобы не останавливать продажи, многие магазины устраивают проведение инвентаризации и оформление ее результатов в выходной день или даже ночью. Разберем, как проводить переучет.

Инвентаризация пройдет быстрее с МоимСкладом

Понадобится лишь смартфон или терминал сбора данных, чтобы сканировать штрихкоды товаров.

Подгрузите текущие учетные остатки, внесите фактические — корректирующие документы будут созданы автоматически.

- Автоматическая проверка расхождений

- Автоматическое формирование инвентаризационной описи и выгрузка в Excel

- Актуальная информация по недостаче и излишкам

- Работа с маркированными товарами — бесшовная интеграция с Честным Знаком

- Быстрый старт, работа на бесплатном тарифе, поддержка 24/7

Попробовать МойСклад

Итак, с чего начать? Вы должны быть готовы к тому, что придется тратить дополнительные ресурсы — время и деньги. Сюда входит:

- отвлечение работников магазина от их основных обязанностей;

- дополнительные выплаты персоналу за сверхурочную работу;

- упущенная выгода от остановки торговли на срок проведения проверки.

Если компания состоит из одного человека, в ходе переучета ему придется выполнять несколько функций одновременно: директора, материально ответственного лица и бухгалтера. Поэтому каждому предпринимателю важно знать, как правильно провести инвентаризацию и оформить ее результаты.

- Что проверяют при инвентаризации

- Виды инвентаризации

- Сроки проведения

- Для кого инвентаризация обязательна

- Порядок проведения инвентаризации в 2023: пошаговая инструкция

- Подготовка инвентаризации и сбор комиссии

- Проведение и фиксирование результатов

- Сверка фактических данных с учетными

- Подведение итогов и отражение их в учете

- Излишки и недостача при инвентаризации

- Как выровнять расхождения

- Как учесть человеческий фактор при инвентаризации

- Автоматизация процесса

Что проверяют при инвентаризации

Пересчету подлежит все имущество и финансовые обязательства как по головному предприятию, так и по подразделениям, а именно:

- Основные средства;

- Производственные запасы;

- Материальные активы;

- Нематериальные активы;

- Товары;

- Финансовые вложения;

- Резервы;

- Деньги, денежные документы и бланки строгой отчетности;

- Кредиторская задолженность и прочие обязательства;

- Прочие материальные и нематериальные ценности.

Для пересчета финансовых обязательств в ведомости отражают договоры о кредитах, займах и т.д.

Виды инвентаризации

Типы переучета имущества зависят от поставленных целей и особенностей проведения. Рассмотрим все классификации.

|

Вид |

Значение |

|

По ситуации |

|

|

Плановая |

По календарному графику, который руководитель утверждает в начале отчетного года, и на основании подписанного им приказа. Персонал заранее информируют о переучете имущества. |

|

Внеплановая |

Цель — выявить факты хищения, недостач, потерь. Назначается после техногенных и стихийных бедствий, а также при смене материально ответственных лиц, чтобы избежать неприятных ситуаций после назначения нового работника. |

|

Повторная |

Проводится, если есть спорные моменты по результатам первичной ревизии или подозрения о недобросовестности материально ответственных лиц. |

|

Контрольная |

Проводится после плановой, чтобы перепроверить достоверность расчетов. |

|

В зависимости от объема имущества |

|

|

Полная |

Обязательная ревизия всех ценностей компании каждый год. Если объем имущества существенный, нужен аудит. Это значит обязательное участие аудитора в качестве независимого наблюдателя, который должен фиксировать все отклонения и следить за правильностью проведения процедуры. |

|

Частичная |

Переучет по подразделению, отделу, направлению. |

|

По масштабу охвата |

|

|

Сплошная |

Переучет имущества по всем подразделениям и направлениям. Для каждого назначается своя инвентаризационная комиссия и проверяющие работники, привлекают независимых ревизоров. |

|

Выборочная |

Переучет ценностей из области ответственности конкретного сотрудника. |

|

По условиям проведения |

|

|

Обязательная |

В соответствии с действующим законодательством, проводится раз в год. |

|

Инициативная |

По инициативе руководителя. |

|

По способу проведения |

|

|

Натуральная |

Ревизия имущества и ценностей по фактическому наличию. |

|

Документальная |

Ревизия продукции и активов по документальным данным либо в электронном виде, либо в печатном. |

Сроки проведения инвентаризации

Сроки проведения инвентаризации в России определяются Положением о бухгалтерском учете и отчетности.

Как правило, в магазине и на складе проверку проводят каждый месяц — для контроля работы персонала и состояния учета товара в целом.

Проводить эту процедуру нужно не только потому, что она обязательна. Если применять такой механизм контроля, вы сможете оценить качество работы сотрудников, вовремя выявить бракованный товар, убрать из ассортимента то, что по каким-то причинам не продается.

Основные средства нужно проверять раз в три года. Об этом написано в пункте 27 Положения о бухгалтерском учете и отчетности в РФ, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н.

Руководитель организации имеет право самостоятельно назначить переучет, согласно пп. 2.1 п. 2 Методических указаний по инвентаризации, то есть он определяет:

- количество и даты мероприятий в отчетном году;

- перечень проверяемого имущества;

- финансовые обязательства при каждой проверке.

Для кого инвентаризация обязательна

Согласно п. 38 ПБУ 4/99 «Бухгалтерская отчетность организации» и пп. 26, 27 Положения по ведению бухгалтерского учета, годовая процедура переучета имущества обязательна для всех предприятий без исключения.

Проверку проводят в следующих случаях:

- при сдаче имущества организации в аренду, выкупе, продаже;

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц на день приемки-передачи дел;

- при установлении фактов хищений и порчи ценностей,

- в случае стихийных бедствий, пожара, аварий или других чрезвычайных ситуаций, вызванных экстремальными условиями,

- при реорганизации или ликвидации организации;

- в остальных случаях, предусмотренных в части 3 статьи 11 Закона о бухгалтерском учете, пункта 27 Положения по ведению бухгалтерского учета, пункта 1.5 Методических указаний по инвентаризации.

Список материально ответственных лиц

Полную материальную ответственность несут:

- кассиры и контролеры;

- продавцы;

- кладовщики;

- курьеры;

- руководители и их заместители;

- директоры, заведующие и администраторы организации и подразделений.

Это условие прописано в трудовом договоре.

Весь список лиц, с кем организация вправе заключать договоры о полной индивидуальной или коллективной ответственности, есть в Постановлении Минтруда РФ от 31.12.2002 N 85.

Материально ответственные лица (МОЛ) принимают участие в проверке ценностей, за сохранность которых отвечают.

В начале мероприятия от них нужно подтверждение, что все первичные документы о движении ценностей сданы в бухгалтерию, а поступившие или выбывшие ценности оприходованы или списаны соответственно. Для этих целей МОЛ составляет расписку. Шаблон обычно предусматривается в самой форме инвентаризационной описи.

Инвентаризация в магазине и на складе — это по сути пересчет и оценка товара в наличии. В случае каких-то проблем — по качеству или количеству — нужно оформить соответствующие акты, а далее — передать составленные опись и акты в бухгалтерию. Там на их основании будет составлена сличительная ведомость, которая отражает результаты инвентаризации по каждому товару.

На последнем шаге оформляется ведомость учета результатов с обобщенными итогами. Потом издается приказ (распоряжение) об утверждении результатов инвентаризации и вносятся изменения в учет. Затем следует принятие решения о взыскании ущерба с материально ответственных лиц.

Процесс довольно сложный, особенно для новичков, поэтому мы разработали таблицу, которая наглядно подскажет вам, как проводить инвентаризацию.

| Этап | Действия | Документ (форма) |

|

Подготовка к инвентаризации и сбор комиссии |

Директор издает приказ и создает комиссию, в нее включает материально ответственное лицо и бухгалтера, если они есть. Если нет, то только самого себя, но в разных функциональных ролях |

ИНВ-22 — Приказ о проведении инвентаризации |

|

Проведение инвентаризации и фиксирование ее результатов |

Распечатывается инвентаризационная опись, члены комиссии пересчитывают остатки товара. Данные заносят в графу «Фактическое наличие». По завершении пересчета документ подписывают все члены комиссии |

ИНВ-3 — инвентаризационная опись ТМЦ |

|

Сверка фактического результата инвентаризации с данными учета |

Формируется сличительная ведомость. Заполняются акты и другие документы, которые поясняют расхождения между фактическим данными и учетными Если у вас есть бухгалтер, сверку проводит он на основе инвентаризационной описи ИНВ-3 |

ИНВ-19 — сличительная ведомость результатов инвентаризации товарно-материальных ценностей ИНВ-6 — акт инвентаризации ТМЦ, находящихся в пути ИНВ-5 — инвентаризационная опись ТМЦ, принятых на ответственное хранение ТОРГ-16 — акт о списании товаров |

|

Подведение итогов инвентаризации, отражение их в учете |

Принимается решение о взыскании ущерба с виновных. Руководитель издает приказ об утверждении результатов инвентаризации — на его основании вносятся записи в бухучет Одновременно составляется ведомость учета результатов инвентаризации |

Приказ (распоряжение) об утверждении результатов инвентаризации ИНВ-26 — Ведомость учета результатов, выявленных инвентаризацией |

Ниже подробнее поговорим об обозначенных в таблице этапах.

Шаг 1: подготовка к инвентаризации и сбор комиссии

Начинается инвентаризация в магазине или на складе с издания приказа о проведении инвентаризации по форме ИНВ-22, который должны подписать руководитель или владелец торговой точки.

Далее необходимо создать специальную комиссию, в которую должен обязательно входить бухгалтер и материально ответственное лицо, например, продавец или работник склада.

В состав инвентаризационной комиссии также включаются представители администрации организации, иногда — представители службы внутреннего аудита и эксперты независимых аудиторских организаций.

Разберем подробнее требования.

В торговых организациях, по закону, этот процесс начинается для продавцов и кладовщиков внезапно — работники не должны знать ничего до того, как в магазин или на склад придет комиссия. После этого продажа и перемещение товара, который попадает под инвентаризацию, запрещены. То есть либо надо закрыть весь склад или магазин, либо только проверяемый отдел и кассу при отделе.

Инвентаризация склада и торговой точки отличаются тем, что подсчитать товар на складе намного тяжелее, чем на полках, поэтому требуется больше времени и сил.

Подготовка к пересчету товара должна проводиться в присутствии всех членов комиссии.

Для упрощения процесса в большом магазине можно составить план инвентаризации, например, по схеме расположения товара. В этом случае после пересчета можно прямо на ней фиксировать фактическое количество продукции. Этот способ удобен своей наглядностью.

Шаг 2: проведение инвентаризации и фиксирование ее результатов

При инвентаризации комиссия проверяет не только количество товара, но и его качество, сроки хранения и годности. Для фиксирования результатов обязательно формируются документ о фактическом наличии ценностей по форме ИНВ-3, в котором перечисляются по группам все товары с указанием сорта, артикула и других характеристик, повышающих точность учета.

В зависимости от видов продукции, представленной в магазине и лежащей на складе, в процедуру помимо пересчета вводятся процессы контрольного взвешивания, измерения и прочие.

Если учетные процессы в вашей организации автоматизированы, то проверка проходит быстрее — из системы распечатываются остатки товаров и сверяются с тем, что есть на полках и на складе.

Так вы можете быстро обнаружить недостачу или излишки при инвентаризации. Для этого отлично подойдет МойСклад — удобная система учета, которая поможет максимально ускорить проверку.

Описи необходимо составлять в двух экземплярах: на основе одного бухгалтер составит сличительную ведомость, второй получит материально ответственное лицо.

Если она составляется вручную, не допускаются помарки. Неверные данные зачеркиваются одной чертой, над ними проставляют корректные цифры.

Исправления в документах при проведении инвентаризации и оформлении ее результатов должны быть согласованы со всеми членами комиссии и материально ответственными лицами и заверены их подписью.

Во время проверки также могут быть обнаружены ценности, не отраженные в учете. Эти излишки тоже нужно включать в ведомость.

Шаг 3: сверка фактических данных с учетными

По итогам проверки необходимо передать заполненные и подписанные всеми членами комиссии описи в бухгалтерию. Там будет проводиться сверка фактических остатков товара с данными системы учета.

Если бухгалтерии нет, то обязанности бухгалтера выполняет генеральный директор, и сверку нужно проводить ему. Если в магазине или на складе были выявлены отклонения по фактическому наличию, это необходимо отразить в сличительной ведомости результатов инвентаризации ТМЦ по форме ИНВ-19. Ее обязательно подписывает и материально ответственное лицо.

Если товары находятся в пути, на хранении не на месте проведения инвентаризации или испорчены, то оформляются:

- ИНВ-6 — акт инвентаризации ТМЦ, находящихся в пути;

- ИНВ-5 — инвентаризационная опись ТМЦ, принятых на ответственное хранение;

- ТОРГ-15 — акт о порче, бое;

- ТОРГ-16 — акт о списании товаров.

Иногда во время проверки некоторые товары еще не доставлены в магазин — в этом случае требуется заполнить бланк акта ИНВ-6. Продукция, которая хранится на складах других организаций, указывается в форме ИНВ-5.

На испорченные товары, не подлежащие дальнейшей реализации, в том числе из-за срока годности, составляется акт о списании по форме ТОРГ-16.

Он заполняется в трех экземплярах: для материально ответственного лица, бухгалтерии и подразделения, где проводится инвентаризация.. Подписать его должны все члены комиссии. При порче, бое, ломе товара заполняется ТОРГ-15 — на товары, которые можно уценить или списать. Оформить документ нужно в трех экземплярах, утверждает его руководитель организации.

Шаг 4: подведение итогов инвентаризации, отражение их в учете

На этом этапе, когда есть четкая картина по отклонениям, руководитель издает приказ об утверждении результатов инвентаризации. На его основании можно взыскать ущерб с виновных лиц, внести соответствующие записи в бухучет.

Параллельно с этим в ведомость учета результатов ИНВ-26 бухгалтер вносит все итоговые цифры по колонкам: излишки, недостачи, испорченные товары, фиксирует пересортицу, разносит по колонкам суммы естественной убыли, сумму, которую нужно списать с виновных лиц и сумму сверх норм естественной убыли.

Документ подписывается всеми участниками процесса. После этого у владельца или бухгалтерии есть законные основания взыскать убытки с виновных лиц. Процесс инвентаризации документально завершен.

Излишки и недостача при инвентаризации

Выявленные расхождения — излишки или недостачи — нужно оформить как приход или расход. Иногда недостача при инвентаризации списывается как воровство покупателей или погрешности учета — по установленным нормам.

Существенную для организации недостачу оплачивает материально ответственное лицо. Подробнее о списаниях читайте в нашей статье.

При инвентаризации иногда выявляется пересортица — это одновременный излишек и недостача товаров одного наименования, но разного сорта.

Например, по данным учета в остатках числятся 6 коробок риса «Басмати» и 4 риса «Кубанский». При проведении инвентаризации выяснилось, что фактически есть 3 «Басмати» и 7 «Кубанский». Такая ситуация означает, что произошла пересортица.

В этом случае надо разобраться, одинаковы ли товары по цене. В учете суммы превышения недостачи над излишками списываются на финансовые результаты, соответственно, вам придется оштрафовать невнимательного продавца или кладовщика.

В любом случае, даже если урон организации не был нанесен, пересортицу нужно отразить в вашей учетной системе для обеспечения качества данных.

Как выровнять расхождения

В большинстве случаев ответственность за недостачу несут виновные сотрудники — недостающую сумму могут вычесть из зарплаты. Но решение по результатам проверки принимает руководитель, и на практике часто недостача списывается на издержки, тем более если она не превышает установленных в организации норм. Незначительные расхождения — норма для любого предприятия.

Излишки могут отнести к результатам работы предприятия. В случае их возникновения нужно выяснить, кто является виновным, так как излишки также приводят к расхождениям.

Любые результаты проверки — и положительные, и отрицательные — фиксируются в отчетах, затем по ним подбивают итоги по остаткам.

Федеральная налоговая служба не вправе штрафовать за непроведение инвентаризации, но может это сделать, если выявит расхождения в данных (ст. 120 НК РФ; ст. 15.11 КоАП РФ).

Как учесть человеческий фактор при инвентаризации

Регулярная ревизия нужна для своевременного выявления недобросовестных действий работников и ошибок, связанных с человеческим фактором.

При этом важно, чтобы инвентаризация была не просто формальным мероприятием, а способом получения информации, которая соответствуют действительности.

Для этого важно соблюдать два условия:

- Инвентаризация не должна повышать загруженность персонала.

Если назначаете штатного сотрудника для проведения ревизии, освободите его от непосредственных обязанностей на это время. Либо привлеките стороннего внешнего специалиста для проверки.

- Цель инвентаризации — провести точные подсчеты и итоги по остаткам, а не те, которые выгодны сотрудникам, которые проводят переучет.

Чтобы избежать махинаций с товарно-материальными ценностями и фиктивных сведений в документах, лучше подойдут услуги аутсорсинга. Сотрудник, который лично не заинтересован в результатах проверки, не будет скрывать реальные показатели и указывать фиктивные.

Автоматизация процесса

Автоматизация учета упрощает проведение инвентаризации. Вы всегда знаете, сколько товара должно быть в магазине или на складе. При введении фактических данных вы сможете быстро увидеть недостачи и излишки: как в штуках, так и в деньгах.

Но закрывать точку или отдел на инвентаризацию — значит все равно на время останавливать продажи, поэтому важно провести ее как можно быстрее. Эту проблему можно решить путем автоматического переучета.

Как избежать ошибок, которые приводят к пересортице и излишней бумажней волоките? Сделать так, чтобы комплектация проверялась автоматически, например, в МоемСкладе. Для этого свяжите программу, в который ведете учет — например, МойСклад — с терминалом сбора данных.

Нужно просто сканировать штрихкоды товаров на складе. Система сама выполняет поиск расхождений автоматически, а по итогу выдает инвентаризационную опись.

А еще в МоемСкладе можно скачать или заполнить онлайн все документы для инвентаризации: бланки ИНВ-3, ИНВ-5, ТОРГ-16, образцы приказа, товарной описи, сличительной ведомости ИНВ-26 и другие.

Автоматизировать работу бизнеса поможет МойСклад. Все процессы по продаже и учету товаров бесплатно — рабочее место кассира, складской учет и CRM в комплекте.

- контролируйте остатки на складах и товаров на реализации;

- создавайте автоматические заказы поставщикам на основе статистики продаж или неснижаемого остатка;

- смотрите реальную прибыль по каждому товару;

- печатайте ценники и чеки, более 100 готовых форм документов;

- работайте с маркированными товарами: бесплатная поддержка всех операций;

- продавайте пиво и слабоалкогольные напитки: интеграция с ЕГАИС с отправкой данных об обороте через УТМ;

- быстрый старт, поддержка 24/7, есть бесплатный тариф.

ПРОВЕДЕНИЕ ИНВЕНТАРИЗАЦИИ: СРОКИ, ЦЕЛИ, НОРМАТИВНО-ПРАВОВАЯ БАЗА

Инвентаризация — это способ проверки фактического наличия имущества путем сопоставления полученной информации с данными регистров бухгалтерского учета.

Случаи, сроки, порядок проведения инвентаризации и перечень объектов, подлежащих инвентаризации, определяет экономический субъект, за исключением обязательного проведения инвентаризации.

Проведение инвентаризации обязательно:

• при передаче имущества в аренду, выкупе, продаже, преобразовании государственного или муниципального унитарного предприятия;

• перед составлением годовой бухгалтерской отчетности (кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года);

• при смене материально ответственных лиц;

• при выявлении фактов хищения, злоупотребления или порчи имущества;

• в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

• при ликвидации (реорганизации) организации;

• в других случаях, предусмотренных законодательством Российской Федерации.

Нормативные правовые акты, регламентирующие проведение инвентаризации:

• Приказ Минфина России от 13.06.1995 № 49 (в ред. от 08.11.2010) «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»;

• Федеральный закон от 06.12.2011 № 402-ФЗ (в ред. от 26.07.2019) «О бухгалтерском учете»;

• Приказ Минфина России от 29.07.1998 № 34н (в ред. от 11.04.2018) «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»

В соответствии с указанными документами инвентаризации подлежит все имущество организации независимо от его местонахождения. К имуществу организации относятся:

- основные средства (ОС);

- нематериальные активы (НМА);

- финансовые вложения;

- производственные запасы, готовая продукция, товары, прочие запасы;

- денежные средства и прочие финансовые активы.

Инвентаризации также подлежат:

• производственные запасы и другие виды имущества, не принадлежащие организации, но числящиеся в ее бухгалтерском учете (находящиеся на ответственном хранении, арендованные, полученные для переработки);

• имущество, не учтенное по каким-либо причинам.

Основные цели инвентаризации:

• выявить фактическое наличие имущества;

• сопоставить фактическое наличие имущества с данными бухгалтерского учета;

• проверить полноту отражения в учете обязательств.

ПРАВИЛА ПРОВЕДЕНИЯ ИНВЕНТАРИЗАЦИИ

Количество инвентаризаций в году, даты их проведения, перечень проверяемого имущества устанавливает руководитель организации (кроме случаев, когда предполагается обязательное выполнение инвентаризации).

Для проведения инвентаризации создают постоянно действующую инвентаризационную комиссию (далее — комиссия). Если объем работ большой, создают и рабочие инвентаризационные комиссии.

В состав комиссии включают работников бухгалтерии и административно-управленческого аппарата, инженеров, экономистов, техников, представителей службы внутреннего аудита организации или независимых аудиторских организаций.

ОБРАТИТЕ ВНИМАНИЕ!

Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания ее результатов недействительными.

До начала проверки фактического наличия имущества комиссия должна получить последние на момент инвентаризации приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств.