По данным Мосбиржи за октябрь 2022 года, доступ к биржевым рынкам имеют 22,2 млн частных инвесторов. Кто-то хочет защитить свой капитал от инфляции, кто-то копит на крупную покупку, а кто-то откладывает деньги на учебу детей или безбедную старость. Рассказываем, с чего начать, если у вас нет опыта в инвестициях.

Определите цель и сумму

Цель поможет определить стратегию и инструменты инвестирования. Цели бывают:

- Долгосрочные. Сформировать капитал для комфортной жизни на пенсии, получать пассивный доход

- Краткосрочные. Накопить деньги на обучение или крупную покупку — машину или квартиру

Чтобы сформулировать цель, ответьте себе на эти вопросы:

- Зачем вы инвестируете?

- Какой доход хотите получить?

- Когда вам этот доход потребуется?

- Какую сумму вы можете вложить в инвестиции сейчас?

- Какую сумму вы готовы вкладывать в инвестиции каждый месяц?

Нечеткая цель:

заработать, чтобы открыть свой бизнес.

Конкретная цель:

накопить за 3 года 4 млн ₽ на квартиру.

Выберите посредника

Чтобы начать торговать на бирже, вам как частному инвестору нужно найти посредника — брокера — и открыть брокерский счет.

У посредника должна быть лицензия на работу на рынке, которую выдал Банк России. На сайте ЦБ вы можете проверить брокера, которого выбрали.

Брокеры берут комиссию за свои услуги — обычно от 0,05% до 0,3% за сделки, которые вы совершили. Диапазон такой широкий, потому что за использование разных инструментов инвестирования брокеры берут разный процент.

У некоторых брокерских организаций есть мобильные приложения для инвестиций. Обычно там ниже комиссия и порог входа — минимальная сумма, чтобы начать инвестировать.

Например, в сервисе Газпромбанк Инвестиции* (Газпромбанк Инвестиции – партнер «Газпромбанк» (Акционерное общество) по тарифу «Инвестор» обслуживание бесплатное, а за покупку и продажу ценных бумаг удерживают комиссию 0,06%, но не меньше 10₽.

Кроме совершения сделок в приложении вы можете:

- Читать новости и быть в курсе того, что происходит на фондовых рынках

- Получать информацию обо всех выплатах по вашим бумагам

- Отслеживать аналитику: смотреть, как меняются цены на рынке, и на основе этого принимать решения

- Открыть демопортфель и тренироваться совершать виртуальные сделки на акциях и облигациях

Инвестирование через брокера или брокерское приложение подойдет вам, если вы готовы постоянно следить за ситуацией на рынке. Чтобы грамотно инвестировать, лучше пройти обучение у посредника или бесплатный курс на Московской бирже.

Если у вас нет времени изучать рынок, можно отдать свой капитал в доверительное управление (ДУ).

ДУ бывает трех видов:

- Коллективное. Вы покупаете паи паевого инвестиционного фонда (ПИФ) или биржевого паевого инвестиционного фонда (БПИФ). Это портфель, в который объединяют средства нескольких инвесторов. Управляющая компания разрабатывает стратегию управления Фондом и решает, какие инструменты покупать и продавать. Вы можете приобрести паи, которые вас заинтересовали, или купить несколько

- Стандартное. Управляющая компания разрабатывает несколько готовых стратегий. Вы покупаете портфель, который собран по одной из стратегий. Управляющий будет проводить сделки за вас и корректировать портфель, когда рынок будет меняться

- Индивидуальное. Компания разрабатывает индивидуальную стратегию конкретно под вас. Она учитывает, какой доход вы хотите получить и насколько сильно готовы рисковать. Индивидуальное ДУ подойдет, если вы готовы инвестировать крупную сумму — от 10–15 млн ₽

Неквалифицированные частные инвесторы по закону не могут покупать сложные инструменты, если они не прошли специальное тестирование. Например, бессрочные облигации или иностранные индексные фонды — ETF. К ним можно получить доступ через доверительное управление. Поэтому комиссия при ДУ выше, чем у брокеров: 2–5% от суммы инвестиций.

Подберите инвестиционную стратегию

Стратегия зависит от трех вещей:

- Инвестиционной цели: сколько и на что вы собираетесь заработать

- Срока инвестирования: через какое время вы хотите получить доход

- Вашего отношения к риску: насколько вы готовы к тому, что часть денег можете потерять

Есть инструменты, которые часто меняются в цене, например акции. Если их стоимость начнет планомерно падать, а вы не успеете их продать, то потеряете деньги. Но при этом чем выше риск, тем больше шанс получить высокий доход. Ваши акции, наоборот, могут резко подорожать. Стоимость облигаций меняется меньше и реже, поэтому уровень риска у них намного меньше.

Бывает, что начинающие инвесторы считают себя готовыми к риску и покупают ценные бумаги малых и развивающихся компаний. Но как только на рынке начинаются колебания, они понимают, что не хотят рисковать, и продают активы. Импульсивные покупки и продажи бумаг — это не инвестиционная стратегия. Определить свой настоящий риск-профиль поможет тест от Московской биржи.

Зная свою цель, время инвестиций и готовность к риску, можно выбирать стратегию. Она может быть:

Консервативной

С такой стратегией доходность будет относительно невысокой — 10–20% годовых. Она подойдет вам, если вы боитесь потерять деньги.

Инструменты инвестирования, которые выбирают консерваторы: облигации федерального займа (ОФЗ), дивидендные акции, ПИФы с невысокой доходностью, драгметаллы.

Сбалансированная

Стратегия с более высокой доходностью — 15–30% годовых. Подойдет, если вы больше готовы к риску.

Инструменты инвестирования: акции и облигации надежных компаний, ПИФы с высокой доходностью или БПИФы.

Агрессивная

С такой стратегией можно получить доход более 30% годовых или потерять значительную часть вложенных средств.

Инструмент агрессивных инвесторов — акции компаний, которые могут стремительно вырасти и так же стремительно упасть. Это или новые на рынке фирмы или игроки из сферы, которая только развивается. Стоимость акций этих компаний может резко возрасти.

По срокам инвестирования стратегии делят на три вида:

- Краткосрочная — до 1 года

- Среднесрочная — 1–3 года

- Долгосрочная — от 3 лет

Соберите портфель

Портфель выгодно разделить на три части, чтобы сочетать все инструменты инвестирования. Это поможет распределить риски. Например, в случае, если экономика страны пойдет под откос, ваш портфель поддержит золото — обычно оно во время кризисов дорожает.

Если вы выбрали доверительное управление, вам не нужно самому собирать портфель. Его подберет компания, которой вы доверили свой капитал. Например, в Газпромбанке вам предложат один из готовых портфелей или соберут индивидуальный.

Пример, как самостоятельно собрать портфель умеренному инвестору:

- Доходная часть — 5–20%. Инструменты с высоким риском — акции и индексные фонды, где собирают ценные бумаги нескольких компаний

- Стабилизационная часть — примерно 50%. Инструменты, которые можно продать в любой момент. «Голубые фишки» — акции и облигации крупных компаний с высокой капитализацией. Например, «Газпрома» или «Норникеля»

- Накопительная часть — 30–40%. Надежные инструменты с низким риском — облигации федерального займа (ОФЗ), драгметаллы

Мы не гарантируем, что такое соотношение принесет вам доход. Прежде чем покупать ценные бумаги, изучите риски.

Процентный состав портфеля можно менять. Например, вам 25 лет и вы копите на пенсию. Горизонт инвестирования длинный, поэтому можно увеличить доходность. Оставить в портфеле побольше рискованных инструментов и 10–20% вкладывать в накопительную часть.

* * Подробнее о сервисе «Газпромбанк Инвестиции»

Многим кажется, что инвестиции — это сложно, требует специальных знаний и подходит не всем. На деле научиться инвестициям может каждый, главное – правильный настрой и мотивация. Мы подготовили пошаговую инструкцию, которая поможет новичкам сделать первые шаги на фондовом рынке.

- Шаг 1. Определитесь с целью

- Шаг 2. Избавьтесь от долгов

- Шаг 3. Сформируйте подушку безопасности

- Шаг 4. Инвестируйте только свободные деньги

- Шаг 5. Настройтесь на долгий процесс

- Шаг 6. Выберите стратегию и инструменты

- Шаг 7. Будьте готовы постоянно учиться

- Шаг 9. Найдите своего брокера

- Шаг 10. Пользуйтесь налоговыми льготами

- Кратко

Шаг 1. Определитесь с целью

Прежде чем нести деньги на фондовый рынок, нужно понять, зачем это делать. Если вы хотите накопить на пенсию, получать пассивный доход или сохранить деньги с помощью инвестиций, нужно четко сформулировать свою цель на старте и не забывать о ней в будущем.

Хорошие цели обычно соответствуют нескольким критериям:

- конкретные;

- измеримые;

- ограниченные по времени;

- реалистичные.

Если окажется так, что для реализации цели нужны нечеловеческие усилия или вложения, то, скорее всего, результата не будет. Слишком амбициозные цели чаще всего недостижимы.

Шаг 2. Избавьтесь от долгов

Перед началом инвестиций разберитесь с долгами. Если у вас есть крупный кредит, на погашение которого уходит значительная часть дохода, то фондовый рынок лучше отложить. В случае просадки портфеля кредит только усилит стресс.

Сравните цифры. Если ставка по кредиту выше ожидаемой доходности от инвестиций — это потеря денег. В этом случае лучше сначала выплатить долги. После инвестировать станет легче: деньги, которые уходили бы на выплаты по кредиту, можно будет инвестировать.

Допустим, инвестор взял кредит в 1 000 000 рублей на 2 года со ставкой 9%. Ежемесячные выплаты по нему — 45 685 рублей. К началу второго года ему удалось накопить 200 000 рублей, и теперь у него есть два варианта:

- частично погасить кредит, закрыть его на 3 месяца раньше и сэкономить на процентах около 12 490 рублей;

- направить свободные 200 000 на инвестиции.

Среднегодовая доходность российского рынка акций за последние 5 лет – около 12%. При таких условиях и стартовом капитале к концу года можно заработать около 25 370 рублей до налогов. Это меньше ежемесячных выплат по процентам, но выше выгоды от частичного погашения кредита.

Помните, ожидаемая доходность — это только прогноз. Если вы хотите получать доходность выше ставки по кредиту, убедитесь, что не переоцениваете свои силы. Не забывайте, чем выше доходность, тем выше риск убытков.

Вернемся к примеру. Если фактическая доходность инвестора за год составит не 12%, а 6%, то он заработает всего 12 350 рублей до вычета налогов. Это меньше выгоды от досрочного погашения кредита. В таком случае выгоднее сначала погасить кредит, а потом начинать инвестировать.

Шаг 3. Сформируйте подушку безопасности

Потеря работы, ремонт или болезнь могут случиться в любой момент. Свободные деньги обеспечат спокойствие и обезопасят инвестиции — в случае чего не придется выводить деньги от брокера. Этот же резерв обеспечит спокойствие в случае просадки портфеля.

Универсального размера подушки нет, но резерв должен обеспечивать от 3 до 6 месяцев жизни на комфортном уровне. Например, если каждый месяц вы тратите на жизнь около 80 тысяч рублей, то на три месяца в резерве должно быть 240 тысяч.

При выборе способа хранения подушки помните, главное — быстрый доступ к деньгам. Из вариантов: банковский депозит с возможностью снятия или дебетовая карта с процентами на остаток. Часть денег можно хранить в наличных, но они подвержены инфляции и их легче спонтанно потратить.

Шаг 4. Инвестируйте только свободные деньги

Для этого используйте правило «сначала заплати себе» — при получении любого дохода первым делом откладывайте часть денег в резерв или на инвестиции. Это правило работает с любым размером доходов.

В резерв может уйти 5%, 10%, или 15% от дохода — главное, чтобы цифра была комфортной. Эти деньги можно направить на брокерский счет, подушку безопасности, крупную покупку или на покупку бумаг по хорошей цене.

Допустим, вы знаете, что после всех расходов из 100 тысяч рублей зарплаты на руках остается в среднем 20 тысяч. Можно начать попробовать откладывать по 10% сразу после получения. Тогда за год удастся накопить 120 тысяч рублей. Увеличить эту цифру можно пересмотрев свои расходы: если сократить ежемесячные траты всего на 5 тысяч рублей, это принесет дополнительных 60 тысяч в год.

Вот сколько можно накопить за год, если каждый месяц откладывать 5%, 10% или 15% от разных сумм дохода:

Шаг 5. Настройтесь на долгий процесс

Чтобы не разочароваться в фондовом рынке, стоит заранее настроиться на то, что инвестиции – это игра вдолгую. Зайти на фондовый рынок и быстро начать зарабатывать не получится. Вот несколько правил, которые помогут не сойти с дистанции в первые годы.

Принимайте решения сами. Ваш финансовый результат зависит только от вас. Не стоит следовать за толпой и полагаться на мнения аналитиков. Если вы воспользовались советом инстаграм-гуру и в результате потеряли деньги — ответственность на вас. Разбирайтесь в ситуации и руководствуйтесь собственным мнением.

Не ждите больших доходов. И не верьте тем, кто их обещает. Результат придет, но для этого потребуется время. Вместо этого сконцентрируйтесь на получении опыта. Именно он станет залогом будущего дохода.

Будьте готовы к убыткам. Убытки — неотъемлемая часть инвестирования. Не расстраивайтесь, если что-то пошло не так. Рассматривайте убытки как инвестицию в себя — так вы приобретаете ценный опыт, из которого можно сделать полезные выводы.

Инвестируйте на долгий срок. Помните правило Уоррена Баффетта: «Если вы не готовы владеть акцией 10 лет, даже не думайте о том, чтобы владеть ей 10 минут». Выбирайте бумаги, в которых видите долгосрочный потенциал роста. Такой подход позволит вам крепко спать по ночам и не беспокоиться о краткосрочных колебаниях цен.

Придерживайтесь плана. Заранее определите, какие бумаги, на какую сумму, на какой срок и с каким риском вы хотите купить. Это позволит не поддаваться эмоциями и убережет от спонтанных решений при просадке портфеля.

Чем меньше вы трогаете портфель, тем лучше. Постоянные перестановки в портфеле будут увеличивать вероятность ошибок, а комиссии — съедать прибыль.

Не увольняйтесь с основной работы. Чтобы инвестировать, нужен постоянный источник дохода. Уйти с работы, чтобы жить на доходы с биржи, не получится. В первое время инвестиции могут быть только дополнением к основному заработку.

Шаг 6. Выберите стратегию и инструменты

Одно из главных правил инвестирования — вкладывать деньги только в те инструменты, которые понимаешь. Знание нюансов позволит избежать ненужных потерь денег и времени.

Выбор стратегии зависит от ваших инвестиционных целей. Чтобы ее определить, нужно понимать следующее:

- какую сумму вы хотите инвестировать;

- на какой срок;

- какую доходность ожидаете;

- какой уровень риска можете себе позволить;

- насколько пристально вы хотите следить за рынком и как часто пересматривать портфель.

Первые стратегии инвестора должны быть нацелены на получение пусть небольшого, но быстрого результата — это придаст уверенность в собственных силах и мотивацию продолжать.

Наименее рискованная стратегия — инвестировать в облигации крупных компаний и государства. Доход по ним складывается из двух составляющих: периодических выплат – купонного дохода и разницы между ценой покупки и номинальной стоимостью, указанной на самой облигации.

Чтобы понять, на какую доходность облигации рассчитывать при владении ей вплоть до погашения, стоит посмотреть на эффективную доходность к погашению. Эта формула учитывает дисконтную доходность и реинвестирование прибыли по облигации на всем сроке ее существования. Получается что-то вроде вклада с капитализацией процентов.

Шаг 7. Будьте готовы постоянно учиться

Заранее постройте план своего обучения. Простой формулы научиться инвестировать нет, поэтому приготовьтесь тратить время и деньги на обучение и пробовать разные подходы.

Не стоит пытаться освоить все знания по фондовому рынку разом. Будьте последовательны, например, начните с акций узкого круга компаний, изучите их отрасли и конкурентов, добавьте новые классы активов, затем — новые географические рынки.

Присмотритесь к обучающим курсам — первые шаги на фондовом рынке можно начать именно с них. Разобравшись с основами, можно переходить к самостоятельному обучению, вариантов много: книги, YouTube и новости и аналитика.

Как бы хороша ни была теория, без практики научиться торговать не получится. Чем раньше вы начнете инвестировать, тем лучше. Если вы пока не готовы открыть брокерский счет, воспользуйтесь нашим демосчетом. Он бесплатный и работает без ограничений по времени и количеству сделок. Счет открывается автоматически после регистрации в Газпромбанк Инвестициях. Когда почувствуете уверенность в собственных силах, сможете приступить к реальным сделкам.

Главная цель обучения — выработать собственный стиль инвестирования, который будет отвечать вашей инвестиционной стратегии и позволит торговать в комфортном ритме.

Облигации часто рассматривают как более надежную и выгодную альтернативу банковскому депозиту. Например, покупая облигации федерального займа – ОФЗ, вы, по сути, даете в долг государству — более надежного заемщика едва ли можно найти.

Дивидендная стратегия – это покупка акций компаний, которые регулярно выплачивают своим акционерам высокие дивиденды. Одним из ее плюсов является прогнозируемость результатов. Если изучить операционные и финансовые показатели компании, историю ее дивидендных выплат, то можно оценить потенциальный доход.

Размер дивидендов отражает состояние компании: чем лучше она работает, тем выше ее прибыль, тем выше дивидендные выплаты. Для многих компаний выплата дивидендов — вопрос репутации. Даже если цена акций начнет падать, компания с долгой дивидендной историей едва ли откажется платить — хорошая история привлекает инвесторов. Например, Сбербанк стабильно выплачивает дивиденды с 1997 года, а компания ТГК-1 увеличивает размер дивидендных выплат уже 10 лет подряд.

Покупка паевых инвестиционных фондов (ПИФ) — еще один удобный вариант для начинающего инвестора. ПИФы позволяют инвестировать в уже готовый портфель. В этом случае не нужно самостоятельно изучать акции и составлять структуру портфеля, все это вместо инвестора делает управляющая компания фонда. Преимущества ПИФов заключаются в профессиональном управлении, низком пороге входа в инвестиции, доступе к международным рынкам и диверсификации.

При выборе фонда обратите внимание на комиссии управляющей компании – суммарное вознаграждение может превышать 5%. Сократить расходы на управление можно через инвестиции в биржевые ПИФы (БПИФы). Паи таких фондов торгуются на бирже, и средняя комиссия по ним обычно не превышает 1%.

Шаг 8. Оценивайте риски

Риск — неотъемлемая часть инвестирования. От того, насколько точно вы оцените свою готовность рисковать, зависит спокойствие вашего сна по ночам. Самый простой способ понять допустимый уровень риска — спросить себя, какую часть портфеля вы готовы потерять. К оценке своей склонности к риску стоит подходить трезво — завышенные ожидания неизбежно приведут к убыткам.

Общее правило: чем выше риск, тем выше доходность. Однако для начинающего инвестора покупка высокорискованных активов и погоня за доходностью могут оказаться ловушкой. Помните о целях и горизонте инвестирования. Чем дольше срок, тем более рискованные активы могут быть в портфеле в начале пути — в случае просадки вы успеете отыграть убытки. По мере приближения к цели главной задачей становится сохранение заработанных средств, поэтому на смену рискованным активам приходят более консервативные бумаги.

Снижайте риск диверсификацией портфеля. Диверсификация – это включение в портфель активов, которые не связаны между собой. Суть диверсификации состоит в разной реакции бумаг на одно и то же событие: если стоимость одной акции упадет, убытки по ним компенсирует рост акций другой компаний. Диверсифицировать можно по-разному: покупать разные классы активов – акции, облигации, паи инвестиционных фондов, держать активы в разных валютах, покупать ценные бумаги компаний разных отраслей или географии. Выбор зависит от вашей инвестиционной стратегии.

Шаг 9. Найдите своего брокера

Брокер — обязательный посредник между инвестором и биржей. Брокер выполняет поручения клиентов о покупке или продаже ценных бумаг, учитывает их денежные средства, проводит расчеты по сделкам, дает информацию о ходе торгов и выступает налоговым агентом. На что смотреть при выборе:

Наличие лицензии ЦБ. Брокер должен иметь лицензию Центрального банка. Помимо брокерской, у компании также могут быть лицензии на депозитарную и дилерскую деятельность, а также на управление активами. Полный список лицензий можно посмотреть на официальном сайте компании, проверить — на сайте Центрального банка.

Количество клиентов. Чем больше клиентов у брокера, тем лучше. Выбрать брокера можно по рейтингам Московской биржи: каждый месяц биржа публикует списки крупнейших брокеров как по числу клиентов, так и по объему операций.

Тарифы. Выбирайте брокера с прозрачными тарифами и подходящими вам условиями. Чаще всего брокеры зарабатывают на комиссиях со сделок, но иногда нужно дополнительно платить за обслуживание счета, хранение ценных бумаг в депозитарии, ввод и вывод денег — все это может ощутимо снизить доходность портфеля.

Шаг 10. Пользуйтесь налоговыми льготами

Итоговый финансовый результат зависит не только от размера брокерских комиссий, но и от налогов. Для снижения налоговых расходов важно понимать, какие налоги и по какой ставке платит инвестор, а также на какие льготы и вычеты он может рассчитывать.

Инвестор получает прибыль в виде дивидендов по акциям, купонного дохода по облигациям и дохода при продаже ценных бумаг. В большинстве случаев государство облагает такие доходы налогом на доходы физических лиц (НДФЛ) по ставке 13%. Но есть льготные инструменты, которые полностью или частично освобождают инвестора от его НДФЛ. Полный список льгот можно проверить на сайте Московской биржи.

Индивидуальный инвестиционный счет (ИИС) – еще один удобный инструмент снижения налоговых расходов. Он позволяет инвестору выбрать одну из двух налоговых льгот: вычет на взнос и вычет на доход. В первом случае инвестор возвращает до 52 тысяч рублей в год, во втором не платит НДФЛ с дохода, полученного на ИИС.

Нюансы:

- чтобы получать вычеты по ИИС, счет быть открыт не менее трех лет. Деньги в течение этого срока выводить нельзя. Если закрыть ИИС раньше, тогда придётся либо вернуть вычет, либо заплатить налог с дохода в 13% в зависимости от того, какой тип льготы был выбран;

- максимальный взнос за календарный год — миллион рублей.

Существуют и другие способы снизить налоги: фиксация убытков, перенос срока уплаты налогов или убытки прошлых лет. Не пренебрегайте налоговой оптимизацией. Верная комбинация позволит снизить размер уплачиваемых налогов, а значит — увеличат вашу прибыль и финансовый результат.

Кратко

- Четко сформулируйте свою инвестиционную цель и настройтесь на торговлю вдолгую.

- Перед началом инвестиций избавьтесь от долгов и сформируйте подушку безопасности в размере 3-6 месяцев ваших обычных расходов.

- Не вкладывайте в рынок последние деньги и трезво оценивайте риски. Для этого спросите себя, какую сумму вы готовы потерять.

- Найдите свою стратегию и формируйте портфель исходя из неё. Не покупайте бумаги, принципы работы которых вам не понятны.

- Будьте готовы постоянно учиться.

- Не пренебрегайте налоговыми льготами.

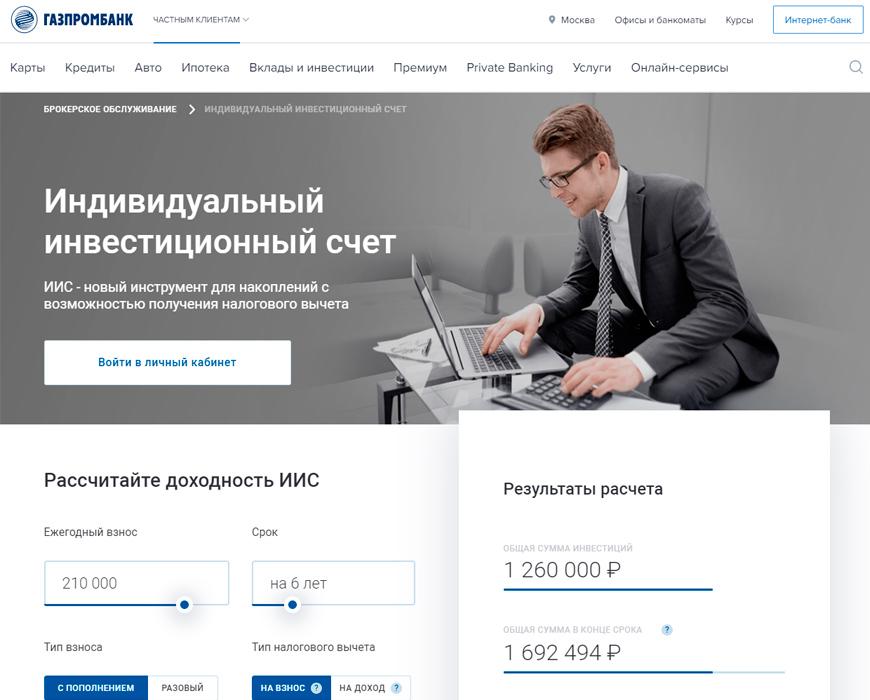

Индивидуальный инвестиционный счет представляет собой вид брокерского счета или счета, который находится в доверительном управлении одной из профильных компаний. Можно сказать, что ИИС — это успешный инструмент инвестирования. Его суть лежит в том, чтобы накапливать деньги на собственном счете. Зачислять на него можно исключительно российские рубли. Что касается нюансов, то человек может иметь только один ИИС, получать только одну из двух предлагаемых налоговых льгот.

Как работает ИИС?

Доход ИИС в Газпромбанк состоит из дохода от вложений в акции, бумаги плюс процент налогового вычета. Что касается максимальной суммы годового взноса, то она составляет 1 млн. руб. А возврат с налогового вычета будет не больше 400 тысяч руб. При этом важно, чтобы инвестор не расторгал договор в течение 3-х лет.

Для ведения ИИС предусмотрено всего лишь две торговые площадки для совершения инвестиций. Это внебиржевой рынок и фондовая секция Московской биржи. Что касается фондовой секции, то владельцы ИИС в Газпромбанке имеют право покупать ценные бумаги, которые эмитированы в рублях. Но при этом у них не будет доступа к срочному или валютному рынкам Московской биржи, к еврооблигациям. Ограниченный доступ к некоторым инструментам ограничивает инвесторов, но также устраняет риски неоправданных вложений. А вот все классические варианты инвестирования находятся в свободном доступе. Это:

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Государственные облигации. Считается, что они имеют наименьшее количество рисков, достаточно надежны для вложения. Даже при малом доходе инвестор получит прибыли намного больше, чем при использовании депозитов.

- Акции и облигации корпораций. Речь идет о ценных бумагах 1 и 2 эшелона.

- Паи ПИФов. Здесь вкладчик покупает не одну ценную бумагу, а полностью весь портфель — имущество паевого фонда. Другими словами, это коллективные инвестиции.

Тарифы Газпромбанка по ИИС

Газпромбанк специально для ИИС разработал несколько тарифных планов:

- «Премиум». Предназначен для клиентов «Газпромбанк Премиум».

- «Стандарт». Вкладчик получает стандартные размеры вознаграждения. Что касается тарифного плана, то он здесь по умолчанию. Клиент получает бесплатную поддержку от аналитической команды банка. Тариф «Стандарт» предусмотрен для тех, кто согласился вкладывать в портфель бумаг.

- «Профессионал». Предназначен для клиентов, у которых есть лицензия участника рынка ценных бумаг, также для юридических лиц. Комиссия от сделок будет зависеть от того, насколько большой оборот бывает за день, от финансовых инструментов, а также выбранного варианта налогового вычета.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как открыть ИИС в Газпромбанке?

Чтобы открыть ИИС в Газпромбанке, нужно пройти несколько несложных этапов:

- Подать заявку. В зависимости от того, как вам удобнее, вы подаете заявку в самом офисе компании, в банке или же на сайте, не выезжая из дома.

- Подождать. Комиссия должна рассмотреть заявку и принять решение. Обычно время ожидания длится не более 3-х дней.

- Собрать нужные документы. Обычно в стандартный набор входит паспорт, копия справки о налоговом учете, СНИЛС.

- Внести деньги на свой счет. Если заявка была одобрена, у вас появится личный кабинет с собственным счетом, которым вы сможете управлять. Пополнить счет вы cможете как наличным, так и безналичным способами.

Как подать заявку в офисе

Если вам удобнее приехать в офис, то процедуру подачи заявки за вас выполнит менеджер. Единственное, что нужно будет — это корректно внести свои данные в документ и поставить подпись.

Как подать заявку онлайн

Многие выбирают подачу заявки онлайн, потому что это значительно экономит и силы, и время. Вам не нужно будет никуда ехать — достаточно будет компьютера или любого другого гаджета, подключенного к интернету. Чтобы оформить заявку в электронном формате, вам нужно сделать следующее:

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- войти на официальный сайт Газпромбанка;

- на главной странице внизу найти пункт «Сбережения и инвестиции»;

- найти там «Индивидуальный инвестиционный счет» и нажать на него;

- перед вами откроются разные блоки; вам понадобится «Результаты расчета»;

- там же нажать на «Заявку на открытие ИИС»;

- перед вами появится поле, куда следует вписать свои данные — адрес, ФИО, электронную почту, мобильный номер, а также указать удобное время, чтобы менеджер мог вам с вами связаться;

- ниже нужно будет поставить крестик — дать согласие на сбор, обработку личных данных;

- далее понадобится ввести капчу, после чего можно отправить заявку — нажать на соответствующую кнопку.

Через несколько дней работник банка свяжется с вами и скажет, что делать дальше. Также у него можно подробно узнать о тарифных ставках, которые сейчас являются актуальными.

Документы для открытия

Чтобы оформить договор для открытия ИИС, инвестору нужно предоставить такие документы:

- заявление на брокерское обслуживание в Газпромбанке;

- доверенность на уполномоченных лиц — при необходимости; ее подписывают при сотрудниках банка, а в некоторых случаях проходят заверение в нотариальной конторе;

- паспорт или же другой документ, который удостоверяет личность;

- СНИЛС;

- ИНН;

- загранпаспорт, если гражданин долгое время живет за границей;

- национальный паспорт, миграционная карта, виза, вид на жительство — для иностранцев.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

После того, как работник Газпромбанка получит все необходимые документы, он поставит на заявлении номер лицевого счета, а также создаст код регистрации. Второй экземпляр заявки со всеми проставленными отметками, получает инвестор. Что касается договора, то он начинает действовать с того момента, когда заявка успешно пройдет регистрацию.

Как получить налоговый вычет?

Чтобы получить налоговый вычет, нужно целый год совершать сделки с акциями, облигациями, паями, как отечественных, так и зарубежных компаний, а также с валютой. После того, как пройдет год, можно будет подавать заявку на налоговый вычет. С его помощью можно получить 13% от суммы взноса, но с лимитом до 400 000 рублей.

Несколько шагов, как получить налоговый вычет:

- зайти на сайт налоговой и пройти регистрацию;

- получить электронную подпись;

- собрать документы — скан договора с брокером, справку 2-НДФЛ, подтверждение того, что на ИИС были зачислены деньги;

- корректно заполнить декларацию 3-НДФЛ4;

- написать и отправить заявку на получение налогового вычета;

- подождать, пока рассмотрят декларацию и пришлют ответ.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как пополнить счет?

Пополнить счет в Газпромбанке можно любыми удобными способами:

- в специальном приложении, которое называется «Газпромбанк Инвестиции» с использованием банковской карты — пополнять можно в день до 400 000 рублей, но одна операция не должна превышать 250 000 руб.;

- в другом приложении — «Телекард» по реквизитам или созданному шаблону, в сутки сумма пополнения не должна превышать 3 млн. руб.;

- в отделениях Газпромбанка — важно иметь с собой реквизиты для пополнения; здесь сумма может быть неограниченной.

Перевод обычно приходит на счет быстро — в течение одного часа. В некоторых случаях он может идти несколько дней. Все зависит от способа пополнения. Если возникли какие-то проблемы, и деньги не поступили на счет — следует обратиться в службу поддержки.

Как вывести с собственного счета деньги?

Деньги можно вывести в Личном кабинете. Для этого нужно зайти в приложение «Газпромбанк Инвестиции» и подать заявку. Укажите в своем профиле реквизиты банковского счета, куда должны прийти финансы. Учтите, что деньги можно выводить исключительно на свой счет — на счет родственников и друзей делать вывод запрещено.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Банковский перевод в среднем приходит за 1 день, но в некоторых случаях могут быть задержки вплоть до 5 рабочих дней. Чаще всего за сутки этот вопрос решается. Что касается комиссии, то за вывод финансов на ваш личный счет она не взимается.

Как можно закрыть ИИС и получить деньги?

Закрыть свой счет вы сможете в любое время, после чего получите все свои деньги. Но важно понимать, что с закрытием вы понесете некоторые расходы. Для начала вам нужно обналичить средства — продать бумаги, перевести деньги на обычный счет в банке или на счет другого брокера. Далее вы пишете заявление о том, что хотите закрыть ИИС. Там обязательно укажите, куда следует перевести деньги — ваши реквизиты другого счета. За 2-3 месяца вам дадут ответ о том, что счет закрыт, и финансы теперь находятся в указанном вами месте.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

В 2022 году в РФ зарегистрировано 29 млн брокерских счетов. Причем в 2020 этот показатель не достигал даже 10 млн. По данным Центробанка в 2022 году частные инвесторы вложили почти 2 трлн рублей на фондовом рынке. При этом акции Газпрома — это один из самых популярных активов, как для новичков, так и для опытных российских инвесторов.

04.04.23

3373

0

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Эксперт сервиса Бробанк расскажет, как купить акции Газпрома, и почему эти активы столь популярны у российских частных инвесторов.

-

Описание компании

-

Финансовые показатели

-

Какая дивидендная политика у компании

-

Где купить

-

Как купить и где хранить

-

Что влияет на котировки акций Газпрома

-

Что учесть перед покупкой акций Газпрома

-

Какие налоги платит инвестор при продаже

-

Пошаговая инструкция покупки акций Газпрома для частного инвестора

-

Что делать с акциями Газпрома — покупать или нет: мнение аналитиков

Описание компании

ПАО «Газпром» — глобальная энергетическая компания. Основная деятельность:

- геологоразведка;

- добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти;

- реализация газа в качестве моторного топлива;

- производство и сбыт электро- и теплоэнергии.

Газпром работает с самыми большими запасами природного газа по сравнению с ближайшими конкурентами. В газовых запасах всего мира на долю Газпрома приходится 15%, в российских запасах у компании 68%.

Газпром поставляет газ внутри РФ и за рубеж по крупнейшей газотранспортной системе протяженностью 178 тыс. км на территории России. Зарубежные контрагенты получают газ у компании в более чем 30 странах мира.

ПАО «Газпром» — одна из самых крупных в России по производству и экспорту сжиженного природного газа, а также нефти. Компания занимает первое место в Российской Федерации по производству теплоэнергии.

Финансовые показатели

В сентябре 2022 года группа «Газпром» подвела итоги первого полугодия. Компании пришлось работать в условиях повышенных цен на европейском рынке. Средняя цена экспорта газа в другие страны увеличилась более чем в 3,5 раза, по сравнению с ценами за тот же период в 2021 году.

EBITDA за первое полугодие составила 3,052 трлн рублей. Это более чем в 2 раза превышает показатели первой половины 2021 года. Это стало новым историческим рекордом для компании.

Чистая прибыль Газпрома составила 2,514 трл рублей. Эта сумма больше чистой прибыли за 6 месяцев 2021 года в 2,6 раз. Кроме того, чистая прибыль за первое полугодие 2022 года больше суммарной прибыли за два предыдущих года.

Дивидендная база после применения неденежных корректировок — 2,416 трлн рублей. Это примерно 51,03 рубля за акцию.

Объем общего долга уменьшился примерно на 1,4 трлн рублей, осталось 3,467 трлн рублей. Общий долг снизился благодаря укреплению рубля на 31% к доллару США и 36% к евро. Объем чистого долга с корректировкой на депозиты составил 1,250 трлн рублей. Это минимальная сумма за последние 7 лет. Денежные средства и их эквиваленты, банковские депозиты на балансе компании — 2,218 трлн рублей.

Полный отчет за 2022 год ПАО «Газпром» сформирует только в апреле 2023 года. Результаты опубликуют на официальном сайте компании.

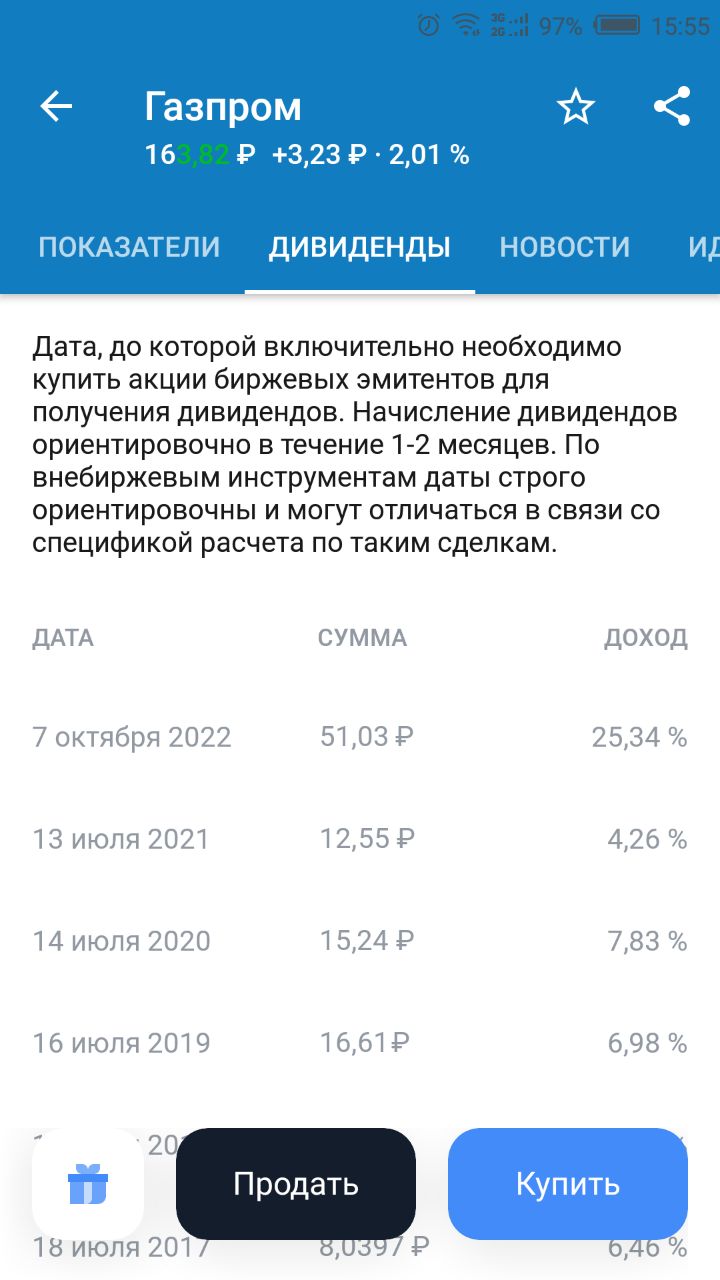

Какая дивидендная политика у компании

В конце 2019 года Газпром утвердил новую редакцию дивидендной политики компании. В документе определены новые принципы расчета дивидендов:

- cовет директоров предлагает рекомендации по установке размера дивидендов,

- cобрание акционеров принимает окончательное решение.

Целевой уровень выплат по дивидендам — минимум 50% от скорректированной чистой прибыли Газпрома.

Получить дивиденды могут все, кто владеет акциями на конец операционного дня даты, которую определило Собрание. Акционеры, зарегистрированные в реестре акционеров, самостоятельно определяют удобный способ получения дивидендов — почтовым или банковским переводом. Акционеры — клиенты депозитария, получают дивиденды банковским переводом.

7 октября 2022 года Газпром выплатил рекордные дивиденды акционерам — 51,03 рубля на акцию. В общей сложности компания направила на эти цели 1 трлн 208,1 млрд рублей. Дивидендная доходность за 2022 год по акциям Газпрома составила 25,34%, что в 3-5 раз выше, чем средняя дивидендная доходность за всю историю компании. Предыдущий рекорд дивидендной доходности был установлен в 2011 году — 8,97%.

Где купить

Акции ПАО «Газпром» продают на Московской и Санкт-Петербургской бирже. Акционерное общество выпустило только обыкновенные акции, привилегированных нет. В обращении находится 23 673 512 900 акций. Более 50% всех акций контролирует государство. Это один из самых ликвидных инструментов на российских фондовых биржах. Акции включены в два индекса РТС и Мосбиржи.

До 16 апреля 2022 года можно было купить депозитарные расписки на акции Газпрома, которые выпустил банк-депозитарий The Bank Of New York Mellon. Однако после введения санкция западных стран было принято решение о проведение делистинга. Обращение депозитарных расписок Газпрома прекращено.

По законодательству Российской Федерации физические лица не могут напрямую приобрести акции без участия посредника. Чтобы поучаствовать в торгах на бирже, инвестор заключает договор с брокером, который от его имени проводит сделки. Брокер работает, как профессиональный участник рынка ценных бумаг, на основе лицензии Банка России. Если лицензии нет или она отозвана, с таким брокером опасно сотрудничать. Есть риск остаться и без денег, и без активов.

Чтобы проводить сделки от лица частных инвесторов, брокеры открывают им специальные счета — брокерский или индивидуальный инвестиционный. На этих счетах видны все активы инвестора — деньги, ценные бумаги, паи фондов и другие финансовые инструменты.

Как купить и где хранить

Акции в России можно хранить двумя способами:

- В реестрах регистраторов. Такие акции невозможно продать, а смена владельца — долгий и дорогой процесс.

- В депозитарии. Это место хранения всех акций, которые торгуются на бирже.

Регистратор и депозитарий похожи: оба владеют серверами, где в системах хранятся данные о ценных бумагах и их владельцах. И регистратор, и депозитарий предлагают услугу хранения ценных бумаг.

Но различия всё же есть. Регистратор действует в интересах компании-эмитента, а депозитарий — в интересах инвестора.

Брокеры напрямую сотрудничают с депозитариями или получают собственную отдельную лицензию на депозитарные услуги. Большинство банков-брокеров предоставляют своим клиентам одновременно и услуги брокера, и услуги депозитария. Однако иногда брокеры переводят активы на хранение сторонним депозитариям. Так вынуждены были поступить все банки с депозитарной и брокерской лицензией, против которых были введены санкции западных стран. Это было сделано, чтобы инвесторы смогли сохранить доступ к своим иностранным бумагам.

Что влияет на котировки акций Газпрома

ПАО «Газпром» — одновременно производитель и поставщик энергоресурсов в России. Компания занимает 1 место среди нефтегазовых компаний в мире. 12% добычи всей нефти на планете приходится именно на Газпром. Кроме этого, компания реализует такие масштабные проекты, как освоение энергетических ресурсов Ямала, Дальнего Востока, Восточной Сибири.

Решающую роль в котировках ценных бумаг Газпрома играет мировая ситуация на энергетических рынках и изменения цены на газ. Если стоимость газа растет, то и цена акций Газпрома тоже. При уменьшении цены, спроса и объемов производства, котировки падают.

Ещё один фактор, который влияет на цену акций Газпрома — экономические показатели. Если прибыль растет, спрос на ценные бумаги увеличивается. В итоге это ведет к увеличению стоимости акций. Более подробно о том, как анализировать акции компании.

Что учесть перед покупкой акций Газпрома

Перед покупкой акций Газпрома учтите несколько важных параметров:

- Режим торгов на бирже. Акции Газпрома покупают в режиме Т+2. Если купите ценные бумаги сегодня, то полноправным их владельцем станете только через 2 дня. При проведении сделки на брокерском счёте должно быть достаточно средств на оплату акции, а также комиссии брокеру и бирже.

- Режим работы биржи. Московская биржа начинает работу в 10:00 и заканчивает в 19:00.

- Покупка акций перед дивидендной отсечкой. В день закрытия реестра формируют список акционеров, которым выплачивают доход от акций. Чтобы получить дивиденды, приобретите ценные бумаги хотя бы за 2 дня до закрытия реестра. Обратите внимание, что учитывают только рабочие дни. Дату закрытия реестра можно узнать на официальном сайте компании или Московской биржи.

- Дивидендный гэп. В день закрытия реестра цена на ценные бумаги уменьшается. Стоимость снижается примерно на ту сумму, которую выплачивают в качестве дивидендов. Если купите акции после закрытия реестра, то получите скидку. После дивидендного гэпа стоимость ценных бумаг может снижаться и дальше, а может вернуться к прежнему значению.

- Комиссия. При проведении сделки плату снимают и биржа, и брокер. Точная сумма комиссии зависит от выбранного тарифа. Также учите ежемесячную комиссию за обслуживание. Есть брокеры, которые комиссию биржи включают в свой тариф, поэтому сумму спишут только один раз.

Это наиболее важные параметры при покупке ценных бумаг на бирже. Внимательно анализируйте суммы и сроки совершения сделки, чтобы избежать ошибок.

Какие налоги платит инвестор при продаже

По статье 209 НК РФ доход, который инвестор получит от реализации ценных бумаг, подлежит налогообложению. НК РФ также устанавливает размер налога:

- для частных инвесторов — резидентов Российской Федерации — ставка 13% или 15% в зависимости от суммы налоговых баз за налоговый период;

- для частных инвесторов не налоговых резидентов РФ — ставка 30%.

Налоговой базой считают положительный финансовый результат. То есть инвестор должен получить доход при продаже бумаги после вычета расходов на покупку, реализацию и хранение акций. Подтвердить расходы можно через брокера, который вел учёт акций, а также продавал и покупал ценные бумаги по поручению акционера.

При проведении сделок на фондовой бирже брокер выступает налоговым агентом, поэтому он автоматически списывает налог при продаже акции Газпрома. Если по каким-либо причинам налог не удержан, в конце года инвестор должен предоставить в ФНС декларацию о доходах и документы, которые подтвердят расходы.

Пошаговая инструкция покупки акций Газпрома для частного инвестора

Чтобы купить акции Газпрома, понадобится брокерский или индивидуальный инвестиционный счёт. Выберите подходящего брокера и следуйте инструкциям на сайте, в личном кабинете инвестора, мобильном приложении или QUIK. Самый простой способ выхода на биржу через брокера — это мобильное приложение.

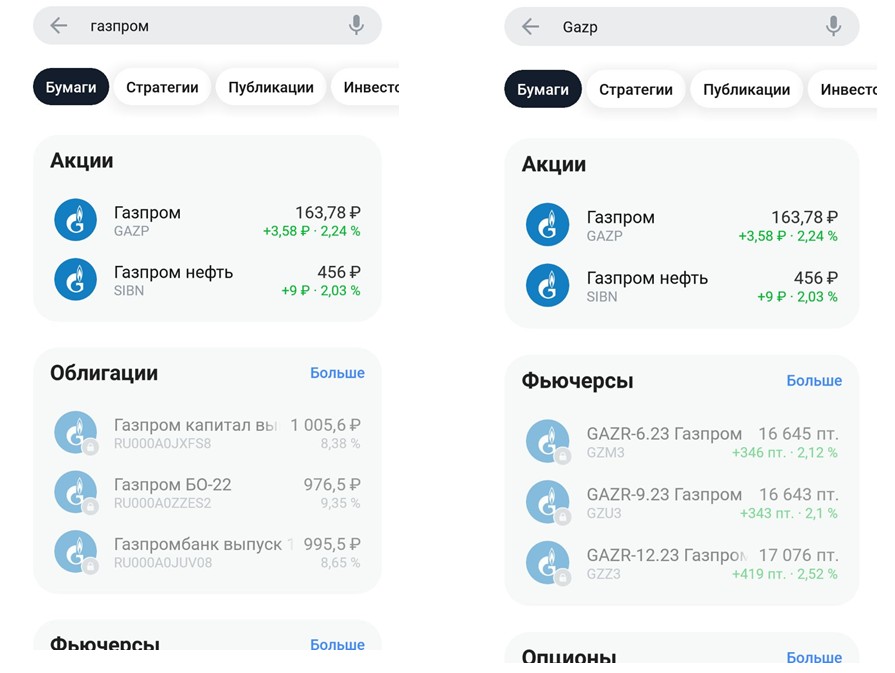

Точная инструкция при покупке акций Газпрома зависит от брокера и функционала приложения. Общий алгоритм действий выглядит так:

- Откройте приложение.

- Зайдите в раздел для торговли ценными бумагами.

- Найдите через поиск акцию Газпрома по названию или тикеру GAZP.

- Изучите информацию об эмитенте и всем, что кажется значимым

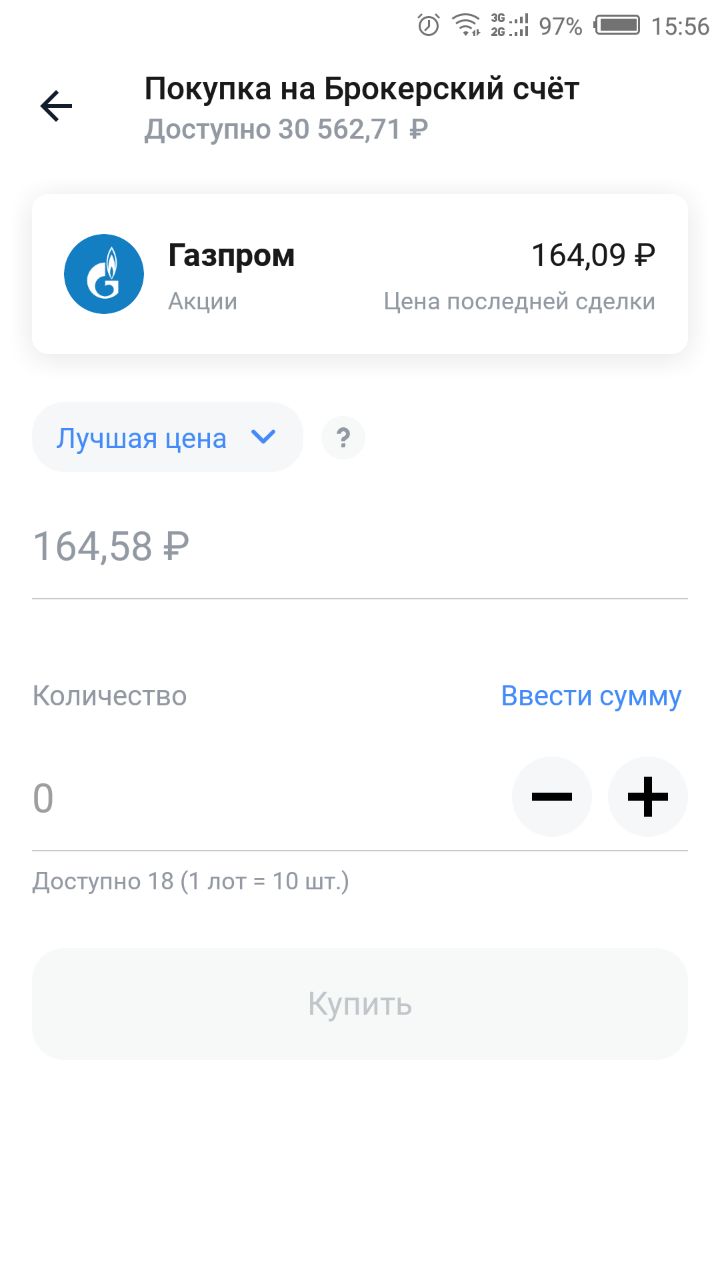

- Нажмите кнопку «Купить».

- Укажите количество акций для покупки. Минимальный лот у акций Газпрома — 10 штук. То есть за одну сделку на брокерский или индивидуальный инвестиционный счет зачислят сразу 10 акций. Если укажете 2 — то 20. Купить только одну акцию Газпрома можно через брокеров, которые проводят сделки неполными лотами. Такие операции могут быть менее выгодными, так как комиссия за них более высокая, а цена на акцию может быть выше, чем при покупке полными лотами.

- Подтвердите сделку.

Проверьте, видна ценная бумага на балансе или нет. У некоторых брокеров акция отражается в портфеле инвестора сразу после подтверждения, у других — только через два дня, когда все расчеты по сделке будут завершены.

Что делать с акциями Газпрома — покупать или нет: мнение аналитиков

Покупать. Старший аналитик «БКС Мир инвестиций» по нефти и газу положительно оценивает акции Газпрома на 2023 год. По его мнению, акции компании вырастут до 260 рублей за штуку в течение года. Он объясняет это тем, что высокая цена на топливо компенсирует сокращение объёмов экспорта.

Положительную оценку дает и «Промсвязьбанк», аналитики предполагают рост акций до 212 рублей. Главный тезис, что высокие цены на газ увеличат финансовые показатели Газпрома. В банке также считают, что перспективы поставок газа в Турцию и в Азию к 2027 году не до конца учтены рынком.

Нейтральная оценка. General Invest придерживается нейтральной позиции, при этом предлагает, что акции Газпрома вырастут до 240 рублей. Аналитики этой компании рекомендует не исключать акции российской компании из инвестпортфеля, но их доля не должна превышать 10%.

«Финам» тоже настроен нейтрально, но повышения цен на акции Газпрома не ожидают. Аналитик компании считают, что на акции компании негативное влияние окажут уменьшение экспорта и добычи топлива, увеличение налогов и капитальных расходов.

Не покупать. Эксперты Тинькофф пока не рекомендуют покупать акции Газпрома в 2023 году из-за множества негативных факторов. «КИТ Финанс» придерживается той же позиции, и ожидают 155-175 рублей за акцию в 2023 году.

УК «Открытие» указывают на невозможность прогнозирования цен на акции Газпрома из-за неизвестных объемов продажи газа в Европу. Увеличить привлекательность ценных бумаг Газпрома помогло бы частичное или полное восстановление экспорта топлива в Европу.

Газпром же считает низкой вероятность восстановления поставок «Северным потоком». Но газ могут перенаправить на «Турецкий поток».

Покупать акции Газпрома или нет, может решить только сам инвестор. Любое инвестиционное решение сопряжено с рисками. Поэтому ни мнение аналитиков, ни статья на сервисе Бробанк — это не инвестиционная рекомендация.

Частые вопросы

Какое минимальное количество акций Газпрома я могу приобрести?

Акции Газпрома продаются лотами по 10 штук, меньше этого количества купить у большинства брокеров не получится. Только если есть возможность проводить сделки неполными лотами.

Почему акции не поступили сразу после покупки?

Потому что торговля акциями Газпрома проходит в режиме Т+2. Значит, вы получите акции только через 2 дня после того, как отдали распоряжение о покупке. Хотя у некоторых брокеров все активы отражаются в портфеле сразу после сделки.

Какой налог придется заплатить за доход по акциям Газпром?

Размер налога — 13% или 15% в зависимости от общей суммы прибыли. Инвестор платит налог с дивидендов, а также налог при продаже акций.

Нужно ли мне самому считать и оплачивать налог?

Нет. Брокер автоматически спишет подоходный налог, подавать документы в налоговую не нужно.

Где хранятся акции Газпрома после покупки?

Акции хранятся в реестре регистраторов или в депозитарии, но вы можете увидеть все свои активы в личном кабинете на сайте брокера или мобильном приложении инвестора.

Дивиденды по акциям Газпрома

Как купить акции Газпрома физическому лицу

Акции одной из самых крупных газодобывающих компаний не только на постсоветском пространстве, но и в мире, являются хорошей целью для вложения средств. Разберёмся, как можно получать дивиденды или более быстрый доход от продажи акций ОАО «Газпром».

Цена акций Газпрома

Начало любых торговых операций с акциями ОАО «Газпром» связано с анализом текущей цены на акции. Цена акций Газпрома постоянно меняется, и на данный момент колеблется в пределах между 137 и 148 рублями за одну штуку. Информация о цене является открытой и может быть легко найдена на сайте самого Газпрома, либо на одном из профильных сайтов в интернете, регулярно отслеживающих курсы акций разных компаний.

Как использовать информацию о цене:

- вы можете прогнозировать изменения в ближайшие периоды;

- при низкой цене имеет смысл провести закупку пакета акций;

- при высокой цене у вас есть выбор между дивидендами и попыткой выгодной продажи;

- можно оценивать запас средств в виде подконтрольных вам акций.

Курс акций Газпрома

В условиях биржевых торгов онлайн акции Газпрома выступают в качестве своеобразной валюты, которая закономерно имеет курс обмена относительно других представленных на рынке финансовых инструментов. Если вы анализируете текущее положение акций, вам стоит обращать внимание на курс акций Газпрома по отношению к основным мировым валютам. Чем больше курсовых соотношений вы используете в подсчёте, тем точнее будут ваши собственные прогнозы на стоимость акций в будущий момент продажи. Узнать текущий курс акций Газпрома вы сможете на сайте компании в разделе «Акционерам и инвесторам».

Купить акции Газпрома

Приобретение акций Газпрома производится лотами по десять акций. На конец июля 2015 года действует минимальная цена в 10000 российских рублей для покупки одного пакета акций. Если вы планируете заниматься покупкой акций не для личного хранения, а для заработка, мы рекомендуем пользоваться услугами посредника – профессионального участника рынка, брокера.

Таким образом, приобретённые ценные бумаги сразу же примут участие в торговых операциях, а вам не придётся изучать большую часть тонкостей биржевой торговли. Акции также можно приобретать для получения постоянных дивидендов с них в том случае, если вы не хотите вести активную торговлю.

Дивиденды по акциям Газпрома

В соответствии с текущей политикой ОАО «Газпром» объём финансовых средств, направляемых для выплаты дивидендов держателям акций компании, составляет от 17,5 до 35 процентов от чистой прибыли компании за определенный период. Итоговая сумма зависит от того, какая часть указанной доли прибыли обеспечена реальным денежным потоком. Выплату дивидендов производит «Газпромбанк».

Сами средства акционер может получить банковским или почтовым переводом, оформив соответствующие документы в одном из филиалов «Газпромбанка». Также вы можете получать выплаченную сумму наличными прямо в отделении банка, используя эти средства затем по своему усмотрению.

Продажа акций Газпром

Продавать акции имеет смысл в том случае, если вам удалось найти момент значительного повышения стоимости акций по сравнению с их стоимостью при покупке. Продажа акций Газпром производится с помощью консультанта по ценным бумагам, который подберёт для вас наилучший способ получения прибыли с вашего пакета акций. В зависимости от размера пакета может меняться предпочитаемый покупатель для ваших бумаг.

Если вы уже нашли брокера, которому доверяете, и совершали покупку через него, лучше всего продолжать сотрудничество и доверить ему полный цикл купли-продажи для получения максимальной прибыли. Вы также уменьшаете собственное участие в сложных биржевых процессах, снижая риск ошибки при продаже.

Совет Сравни.ру: Если у вас нет собственного опыта работы на бирже и экономического образования, вашим единственным вариантом может быть обращение к опытному брокеру. Именно так вы сможете покупать и продавать акции Газпрома с целью получения прибыли в краткосрочной и долгосрочной перспективе. В случае, если вы не хотите совершать рисковые сделки, вы можете отслеживать моменты снижения цен и покупать акции для хранения и получения дивидендов – это неплохой источник пассивного дохода в долгой перспективе.

Телеграм-бот Сравни Вклады знает всё об актуальных ставках. Здесь вы найдете бонусы, промокды, акции, подарки, чтобы получать максимум от размещения средств.