Как ИП перейти с УСН на НПД

Редактор: Наталья Митькина

ИП может использовать НПД как налоговый режим. Это удобно, если упали обороты или бизнес пока на стопе

Сергей Скрябин

Эксперт по праву

Поделиться

ИП может использовать НПД как налоговый режим. Это удобно, если упали обороты или бизнес пока на стопе

Сергей Скрябин

Эксперт по праву

Поделиться

ИП могут использовать самозанятость как налоговый режим и экономить на налогах. Разбираемся, какие есть ограничения для перехода, как правильно оформить уведомление о смене налогового режима и как вести учет на НПД.

НПД — налог на профессиональный доход, экспериментальный налоговый режим для самозанятых. Действует по всей России. Его могут применять и ИП.

ИП может перейти на НПД в любой момент, но есть ограничения. Вот что нельзя ИП на НПД:

-

нанимать сотрудников по трудовым договорам;

-

получать доход более 2,4 млн рублей в год;

-

заниматься запрещенными для НПД видами деятельности;

-

работать по трудовому договору как физлицо и сотрудничать как ИП с одним и тем же работодателем или в течение двух лет после увольнения;

-

совмещать с другими режимами — УСН или патентом.

❌ Нанимать сотрудников по трудовому договору. Если у вас есть сотрудники в штате, их придется их уволить, чтобы перейти на НПД. Предприниматель на НПД может нанимать только подрядчиков-физлиц по договору ГПХ на разовую работу или работать с самозанятыми либо другими ИП.

❌ Получать доход более 2,4 млн рублей в год. Как только доход ИП превысит 2,4 млн рублей, применять НПД нельзя. В этом случае в течение 20 календарных дней надо подать уведомление о переходе обратно на упрощенку.

Важно не пропустить этот срок: если не подать уведомление, ИП автоматически переведут на ОСН. На ОСН сложная бухгалтерия: придется сдавать декларацию по НДС и 3-НДФЛ. Нужно платить НДФЛ с прибыли и работать с НДС.

❌ Заниматься запрещенными для НПД видами деятельности. ИП на НПД не может:

-

Перепродавать товары чужого производства. Можно продавать только свои товары, самому выполнять работы или оказывать услуги. Например, если ИП покупает кожгалантерею и перепродает на маркетплейсах, НПД использовать нельзя. Но если он покупает кожу и шьет кошельки сам — можно.

-

Производить и продавать подакцизные товары, например, домашнее вино.

-

Добывать и продавать полезные ископаемые, например, песок или щебень.

-

Сдавать в аренду нежилые помещения, жилые — можно.

-

Оказывать посреднические услуги. Например, предприниматель для компании «А» приобретает товары у компании «Б» и получает за это вознаграждение.

-

Доставлять чужие товары и принимать деньги у покупателей. Проще говоря, работать курьером. Правда, есть исключение: если продавец даст ИП онлайн-кассу для выдачи чеков покупателям, работать курьером можно.

❌ Работать по трудовому договору как физлицо и сотрудничать как ИП на НПД с одним и тем же работодателем. Нельзя быть поваром по трудовому договору и делать сайт в этой же компании как ИП.

Если налоговая обнаружит нарушение, работодателю придется заплатить со всех выплат ИП страховые взносы и НДФЛ. В общем, приятного мало — вряд ли работодатель вспомнит этого исполнителя добрым словом.

Если работали в компании по трудовому договору и уволились, то продолжить работу как ИП на НПД на эту же фирму можно только через два года. Это ограничение ввели, чтобы работодатели не переводили своих сотрудников на НПД ради экономии на НДФЛ и взносах.

❌ Использовать другие налоговые режимы. НПД нельзя совмещать с другими налоговыми режимами.

У ИП два вида деятельности: он печет торты на заказ и проводит кулинарные мастер-классы. Продажей тортов занимается на УСН «Доходы минус расходы». По мастер-классам думает перейти на НПД. Но нельзя перейти на НПД и остаться на УСН по выпечке тортов — придется выбирать между УСН и НПД.

НПД хорошо подходит для бизнеса, который связан с услугами, работами или производством, не требующим больших затрат. Например, возить грузы на своем автомобиле, писать код для мобильных приложений, делать массаж или косметические процедуры на дому, продавать мебель, сделанную своими руками, снимать фото и видео на заказ и так далее.

На НПД простой учет операций и никакой отчетности. ИП на НПД платят меньше налогов, но при этом у них больше ограничений.

Плюсы:

-

Ниже ставка налога при работе с физлицами без статуса ИП — 4%, с юрлицами и ИП — 6%. За счет налогового вычета в первое время налоговая ставка даже ниже: 3% и 4% соответственно.

-

Не надо платить страховые взносы, только добровольные.

-

Не надо вести книгу учета доходов и расходов — КУДиР — и сдавать декларацию.

-

Если дохода нет, можно вообще ничего не платить.

-

Можно снять с учета и не использовать онлайн-кассу.

Минусы:

-

Нельзя нанимать сотрудников по трудовому договору, если они есть — придется их уволить.

-

Ограничение по доходу — 2,4 млн рублей в год.

-

Если захотите платить страховые взносы добровольно, уменьшить налог, как при УСН, не получится.

-

Без добровольных страховых взносов не начисляется пенсионный стаж.

-

Нельзя совмещать с другими налоговыми режимами.

-

Можно продавать только свои товары, работы или услуги.

На НПД выгодно работать, если снизились доходы и нет сотрудников. Если выручки нет — платить государству вообще не нужно.

Разберем пример, когда ИП выгодно перейти на НПД.

ИП организовывает праздники и торжества для частных лиц, зарегистрирован в Москве. Работает на «УСН Доходы».

Раньше предприниматель зарабатывал 500 000 ₽ в месяц, работали три сотрудника. Сейчас заказывают только небольшие семейные мероприятия — доходы упали, сотрудников пришлось уволить.

Ежемесячный доход сейчас — 80 000 ₽ в месяц, или 960 000 ₽ в год. Посчитаем, стоит ли ему переходить на НПД.

С такими доходами ИП выгоднее работать на НПД. Так он сократит расходы на обязательные платежи, ему не надо будет сдавать декларацию и вести КУДиР. Перейти на НПД можно в любой день года.

Шаг 1: уплатить страховые взносы. Перед переходом на НПД желательно перечислить в бюджет фиксированные взносы за период с 1 января по день смены налогового режима. Так проще не запутаться в расчетах после начала работы на НПД и можно будет вычесть уплаченную сумму из налога при УСН.

Предприниматель решил перейти на НПД 30 ноября 2023 года. ИП платит страховые взносы за 2023 год пропорционально отработанным дням. За 2023 год ИП должен заплатить всего 45 842 ₽ страховых взносов. За первые три квартала ИП уже перевел в бюджет 30 600 ₽ авансом. Значит, за 60 дней 4-го квартала осталось: 45 842 × 60 / 365 дней = 7536 ₽.

Если доходы ко дню перехода превысили 300 000 ₽, надо посчитать 1% от величины превышения и добавить эту сумму в расчеты.

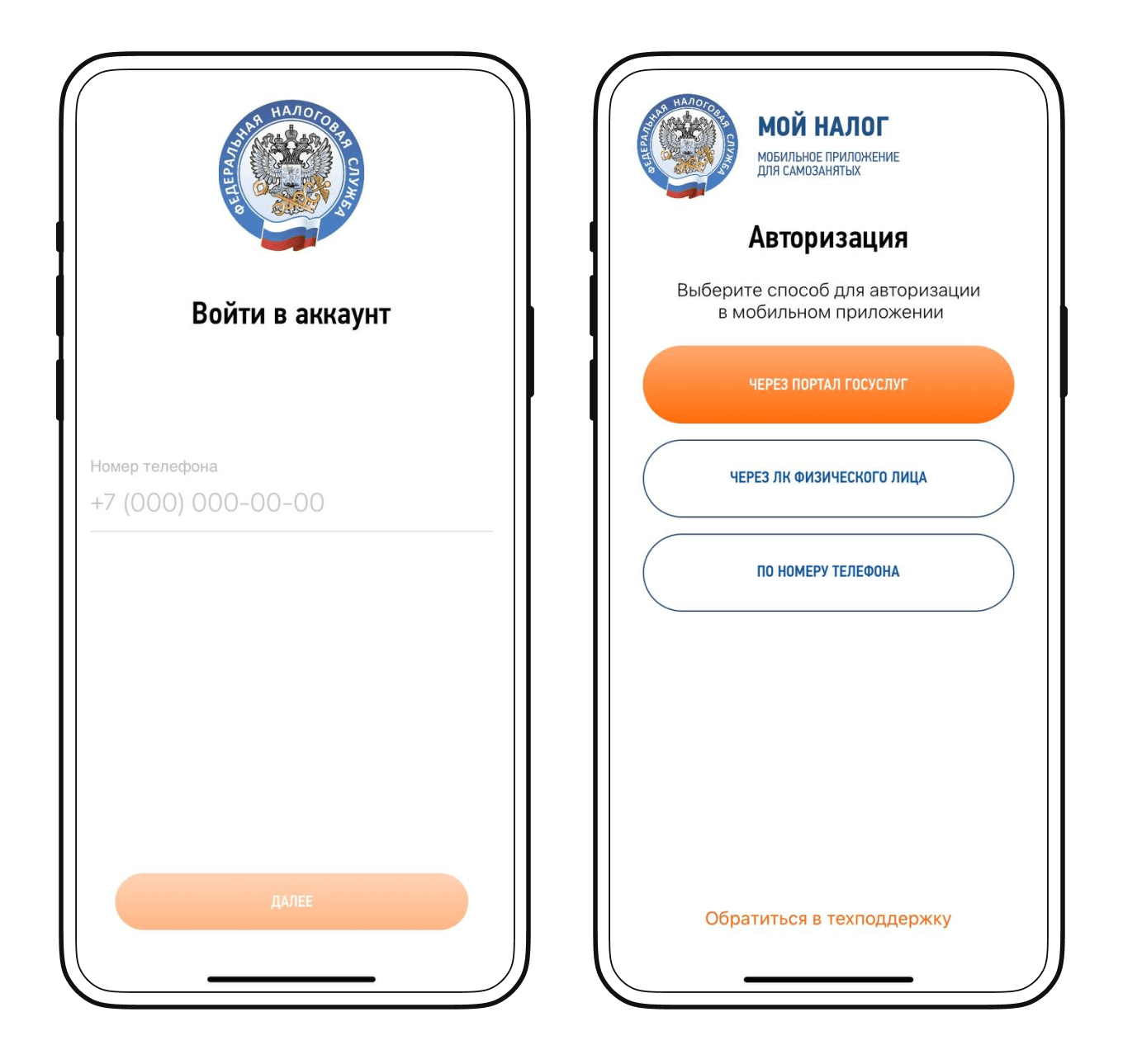

Шаг 2: зарегистрироваться в сервисе «Мой налог». Для этого нужен только номер телефона. Можно зарегистрироваться тремя способами:

-

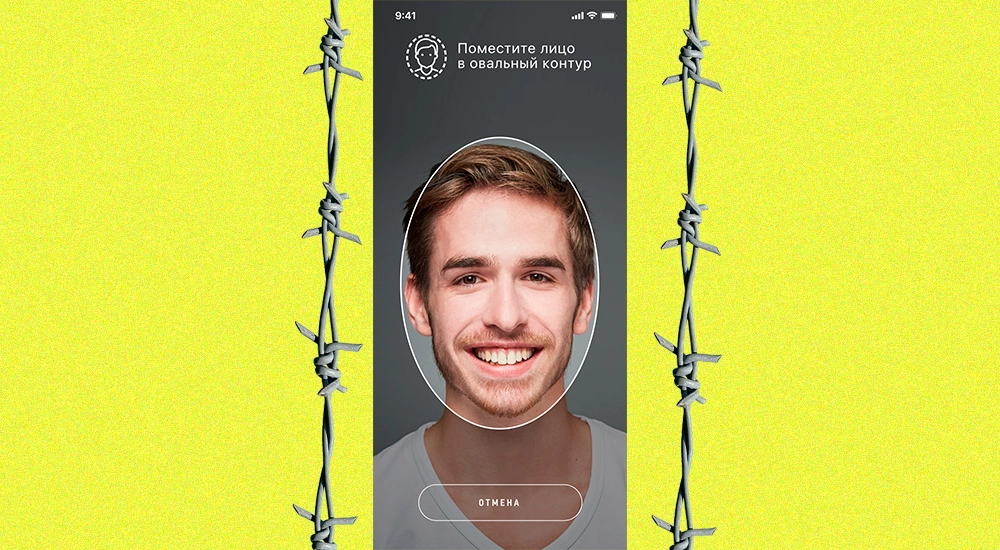

В мобильном приложении «Мой налог» для смартфонов и планшетов. Если нет регистрации на госуслугах, надо будет ввести паспортные данные и сфотографироваться.

-

Через банк, который участвует в эксперименте. В Тинькофф это можно сделать в личном профиле или через чат-бот.

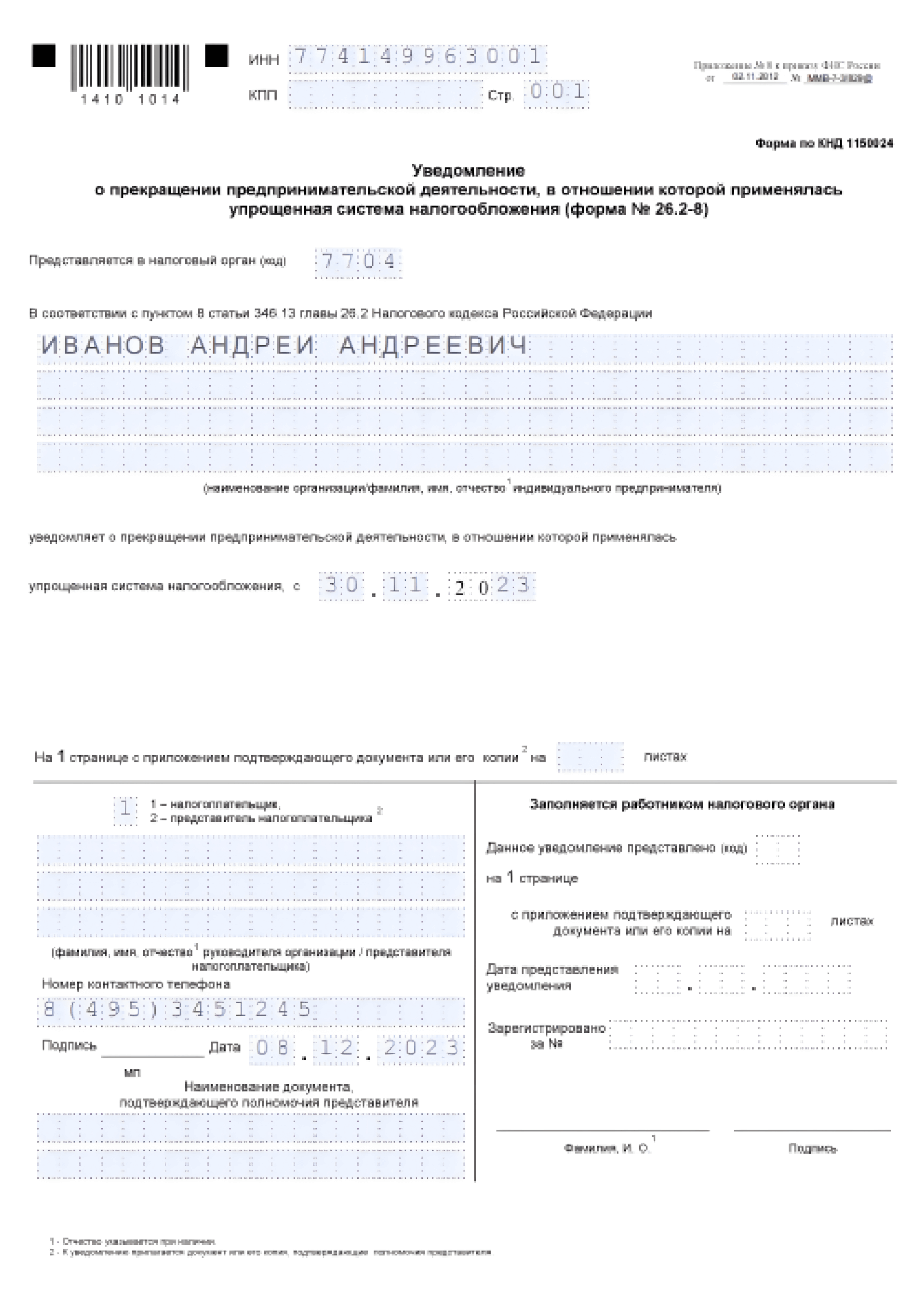

Шаг 3: отправить в налоговую уведомление об отказе от УСН. В течение месяца с даты постановки на учет как ИП на НПД нужно отправить в налоговую уведомление об отказе от прежнего режима. Потребуется заполнить форму 26.2-8.

Подать уведомление можно:

-

лично в налоговой;

-

заказным письмом с описью по почте;

-

через заявку на Госуслугах или в кабинете ИП на сайте ФНС, но для этого нужна квалифицированная электронная подпись.

Если не направить документы по истечении месяца с даты перехода, регистрация ИП на НПД аннулируется. ИП останется на УСН.

Шаг 4: сдать декларацию и заплатить налог по УСН за текущий год. В декларации укажите общий доход, а если работаете на УСН «Доходы минус расходы» — и расход по всем видам деятельности с 1 января до перехода на НПД.

Сдать декларацию и уплатить налог по УСН нужно до 25 апреля следующего года.

В нашем примере ИП переходит на НПД 30 ноября. Чтобы рассчитать налог, ему нужно поступления за 4‑й квартал до даты перехода умножить на свою налоговую ставку: 200 000 × 6% = 12 000 ₽. Потом уменьшить налог на страховые взносы, мы их уже посчитали — 7536 ₽. Останется доплатить разницу: 12 000 ₽ − 7536 ₽ = 4464 ₽.

Предприниматель перешел на НПД 30 ноября 2023 года, декларацию надо сдать не позже 25 апреля 2024 года.

Декларацию можно переслать по почте с описью, лично принести в налоговую или отправить через личный кабинет на сайте ФНС, заверив квалифицированной электронной подписью.

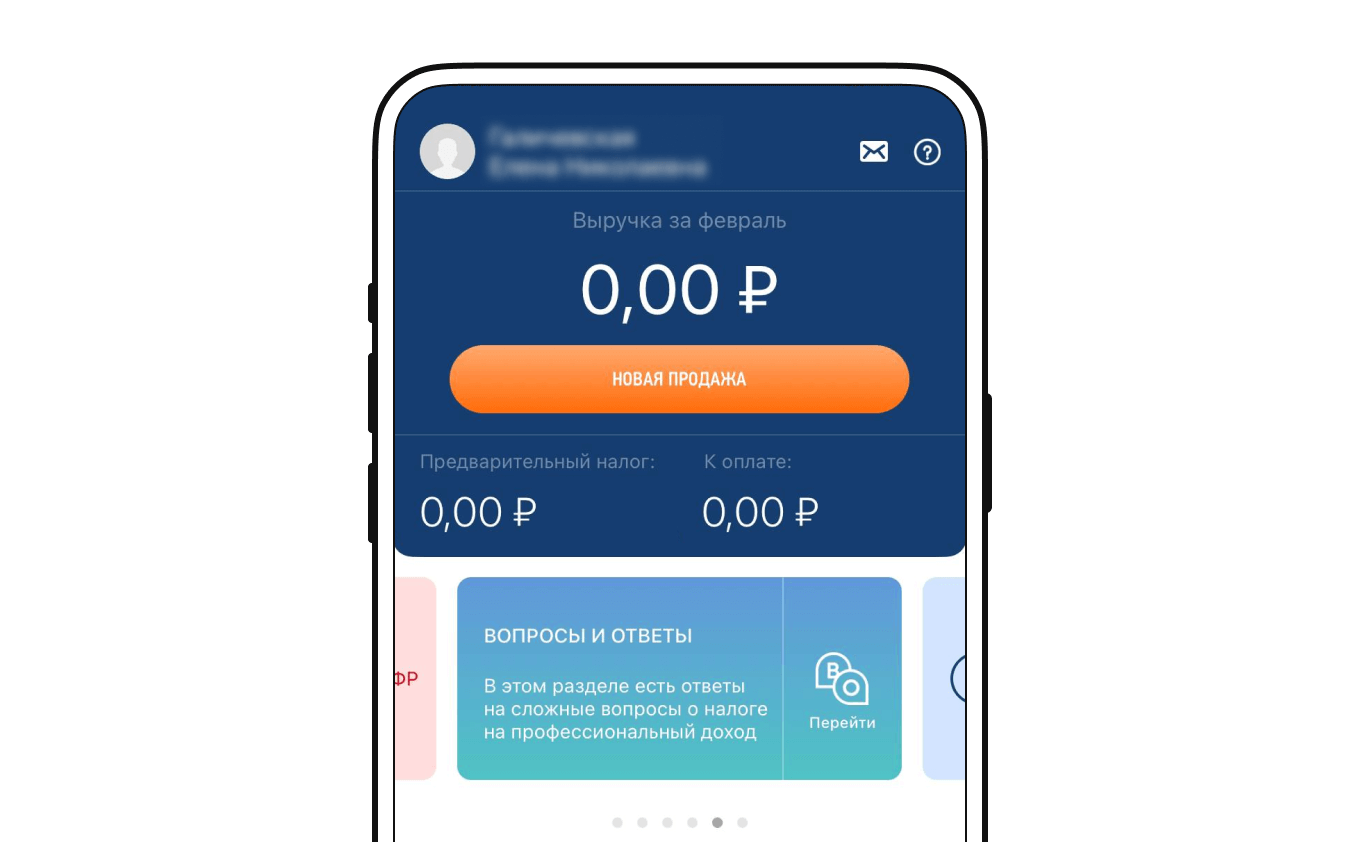

ИП может дальше получать деньги на свой расчетный счет, но теперь учет надо вести в приложении «Мой налог». Если пользуетесь услугами бухгалтера на аутсорсе, не забудьте предупредить его о смене налогового режима.

Если у ИП подключен интернет-эквайринг или торговый эквайринг, ничего перенастраивать не нужно.

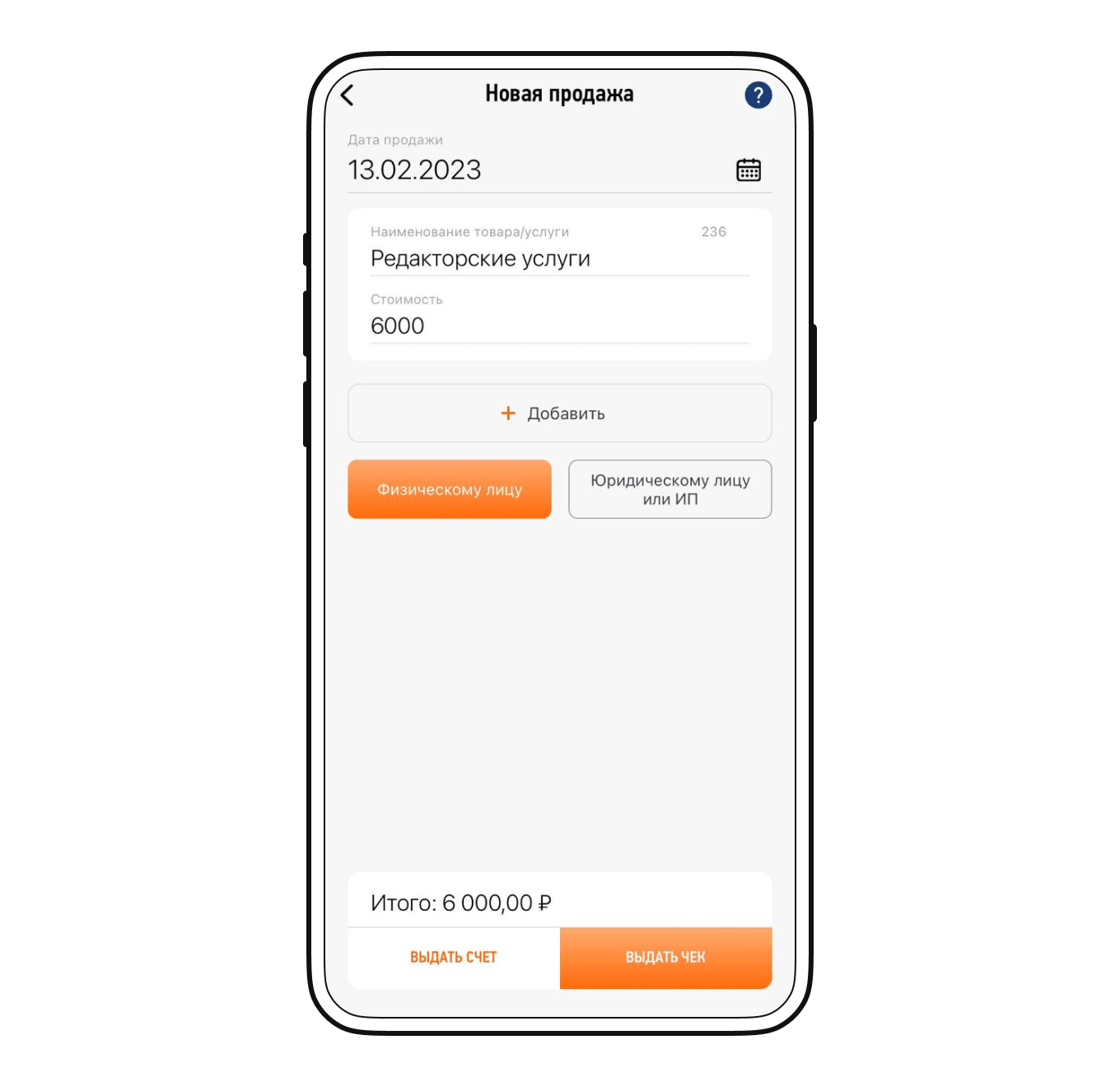

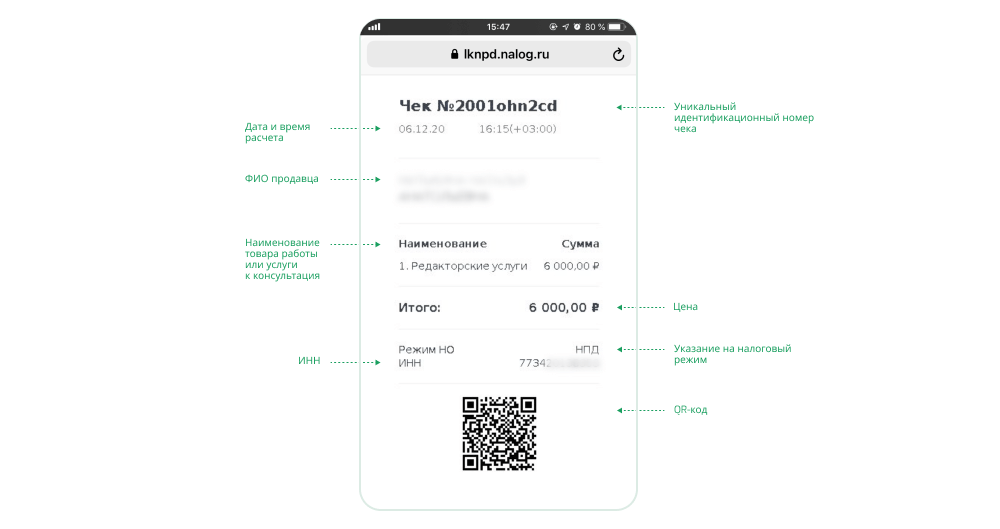

Вносить все платежи и пробивать чеки. Если ИП использовал онлайн-кассу, ее можно снять с учета. Все платежи, которые вы получаете как ИП, придется заносить вручную во вкладке «Новая продажа» в мобильном приложении «Мой налог» или личном кабинете на сайте ФНС. Выручка может прийти на расчетный счет или наличными. А еще ИП на НПД может получать доход и на личную карту, если это не запрещено договором обслуживания счета. Нужно уточнить в банке.

Дальше выберите, от кого пришли деньги, от физлица без статуса ИП или юридического лица либо ИП, и введите сумму платежа. Теперь нажмите «Выдать чек» — приложение сформирует чек.

Внести выручку в приложение или личный кабинет нужно датой зачисления на счет или получения наличных. Если внесли выручку задним числом, укажите реальную дату расчетов. Налог заплатите в следующем месяце.

Бывает, предприниматель выполнил работу, подписал с заказчиком акт, но деньги задерживаются. Провести платеж надо будет в дату, когда деньги придут.

Отдавать чеки клиентам. Предприниматели на НПД должны передавать чеки покупателю. Это можно сделать по телефону, имейлу, в мессенджерах, через QR-код. Можно распечатать и отправить почтой.

Главное — сформировать и передать чек не позднее 12-го числа месяца, который следует за месяцем платежа. Иначе налоговая может начислить штраф — 20% от платежа.

При ошибке или возврате денег за товар, работы или услуги чек можно аннулировать, но надо указать причину. Бывает, сделку заключили при УСН, а деньги пришли при НПД. Тогда ИП должен выдать заказчику чек и заплатить НПД.

Раз в месяц платить налог. На НПД налог самому считать не нужно. Каждый месяц до 12-го числа в приложении «Мой налог» приходит сообщение с суммой налога за месяц. Уплатить надо до 28-го числа.

Сделать это можно:

-

в самом приложении;

-

в мобильном приложении банка;

-

через портал госуслуг;

-

передать поручение банку автоматически управлять платежами.

Использовать налоговый вычет. По закону каждый, кто переходит на НПД, имеет право на вычет в 10 000 ₽, чтобы снизить налог. Каждый платеж будет уменьшаться автоматически на 1% с доходов от физических лиц без статуса ИП и на 2% с доходов от организаций и ИП, пока не закончится налоговый вычет.

-

Уплатить фиксированные и дополнительные страховые взносы до даты перехода.

-

Снять с учета онлайн-кассу, если она есть.

-

Зарегистрироваться в приложении «Мой налог».

-

В течение месяца с момента регистрации на НПД отправить в налоговую уведомление об отказе от УСН.

-

Перечислить налоги и сдать в налоговую декларацию по УСН за текущий год не позднее 25 апреля следующего года.

Проверьте себя:

Для работы на указанном режиме необходимо соблюдать перечень ограничений, указанных в пункте 2 статьи 4 и в пункте 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ, например, на этом режиме:

— Вы не должны заниматься перепродажей товаров, имущественных прав;

— Вы не должны вести предпринимательскую деятельность, действуя в интересах других лиц в качестве агента, комиссионера, поверенного;

— Вы не должны иметь наемных работников;

— Общая сумма дохода не должна превышать 2,4 млн.рублей в год (при этом, заработная плата в рамках трудовых отношений не включается в расчёт налога на профессиональный доход).

Чтобы использовать специальный налоговый режим НПД, нужно пройти регистрацию:

Способы регистрации:

1. Использование бесплатного мобильного приложения «Мой налог» (доступно для скачивания на смартфон из App Store и Google Play);

При регистрации в приложении «Мой налог» необходимо при помощи смартфона сфотографировать свой паспорт, а также сделать свою фотографию на камеру смартфона, либо воспользоваться доступом к личному кабинету налогоплательщика.

2. Использование ресурсов уполномоченные кредитные организации (банки, интернет-платформы).

ВАЖНО! Заполнять заявление на бумаге не нужно.

Если Вы планируете стать плательщиком НПД до 31.12.2020 года, в вы в течение одного месяца со дня постановки на учет в качестве налогоплательщика НПД должны направить в налоговый орган по месту постановки на учет в качестве налогоплательщика ЕНВД заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика (Код по КНД 1112017), снятие с учета в качестве плательщика ЕНВД произойдет с даты подачи заявления о постановке на учет в качестве плательщика НПД.

Если Вы планируете стать плательщиком НПД после 31.12.2020 года, подача заявления о снятии с учета в качестве плательщика ЕНВД не требуется.

Справочно:

Основные параметры НПД:

1. Налоговая ставка НПД определяется в зависимости от источника получения дохода (организация или физическое лицо):

— доход, полученный от физического лица облагается по ставке 4%;

— доход, полученный от организации или ИП облагается по ставке 6%.

2. Расчет суммы НПД к уплате осуществляется налоговым органом и отражается в мобильном приложении «Мой налог».

3. Плательщик НПД может не использовать ККТ.

4. При применении НПД налоговые декларации не представляются.

- НПД, УСН, ИП: что это

- Когда ИП может перейти на НПД

- Чем ИП на НПД отличается от самозанятого без статуса ИП

- Инструкция перехода

- Как ИП на НПД рассчитываться с заказчиками

- Плюсы и минусы перехода с УСН на НПД

- Частые вопросы

НПД, УСН, ИП: что это

По данным на 31 января 2023 года, в России зарегистрировано 353 тысячи ИП-самозанятых.

ИП — индивидуальный предприниматель.

УСН — упрощенная система налогообложения, или «упрощенка».

НПД — налог на профессиональный доход, или спецрежим. В народе его называют налогом для самозанятых.

Специальный налоговый режим подходит для физлиц со статусом индивидуального предпринимателя и без него. В таком случае говорят, что ИП работает на НПД, или его называют ИП-самозанятым.

Вы сначала можете быть самозанятым, а потом стать ИП на НПД. Возможен и обратный вариант: частник может изменить налоговый режим, став самозанятым.

Когда ИП может перейти на НПД

Каждый налоговый режим имеет свои особенности. Налог для самозанятых не исключение. Перед переходом с «упрощенки» разберитесь в условиях работы на НПД.

Индивидуальный предприниматель может перейти на льготный режим, если будет соблюдать все требования закона. Вот некоторые из них:

- Самостоятельно ведет бизнес или сдает в аренду государственное или муниципальное имущество.

- Не трудоустроен официально.

- Работает без наемных сотрудников.

- Зарабатывает не более 2,4 млн рублей в год.

- Не перепродает чужие товары.

Предприниматель на НПД не уплачивает взносы «за себя». В 2023 году их сумма — 45 842 рубля.

Чем ИП на НПД отличается от самозанятого без статуса ИП

Индивидуальные предприниматели на НПД и самозанятые платят одинаковые налоги — 4% при работе с физлицами и 6% — с юридическими. Лимиты по выручке и виды деятельности тоже одинаковые.

Частник на налоге для самозанятых использует больше инструментов для ведения бизнеса.

|

ИП на НПД |

Самозанятый |

|

|

Эквайринг |

По желанию |

Нет |

|

Расчетный счет |

Да |

Нет |

|

Преимущество перед заказчиком |

Да. Заказчик будет спокоен во время сотрудничества. Ему не надо платить налоги, если ИП снимут с НДП: самозанятый сам оплачивает все взносы |

Нет. Если ИП на спецрежиме утратит свой статус, заказчик станет его налоговым агентом по НДФЛ и должен будет платить страховые взносы |

|

Смена налогового режима, если нарушил условия НПД |

Да. Без паузы в работе |

Останавливает деятельность до регистрации ИП |

Инструкция перехода

Действующий предприниматель может столкнуться с сезонным спадом продаж или поставить бизнес на паузу. В таких случаях самозанятость выгоднее «упрощенки».

Налоговая отменит статус самозанятого, если владелец бизнеса нарушит хотя бы одно правило. Четко следуйте инструкции, чтобы избежать проблем.

План действий

- Проверьте, подходите ли вы под требования. ИП на льготном режиме не имеет права нанимать сотрудников. Если они есть, увольте. Сделайте это до начала регистрации самозанятости.

- Уплатите страховые взносы. Только за период, который отработали. На сайте налоговой есть удобный калькулятор расчета.

Например, вы планируете переход с упрощенного режима на НПД на 19 февраля 2023 года. Сумма обязательных взносов с начала года составит 6 412,42.

Заплатите дополнительный взнос, если доход за расчетный период больше 300 тысяч рублей. Это 1% от суммы, которая превысила лимит.

Допустим, общий доход составил 450 тысяч рублей. Вычитаем фиксированную сумму (300 000), остается 150 тысяч. Расчетный период берем тот же. 1% от 150 тысяч — 1500 рублей. Общая сумма страховых взносов вместе с обязательными составит 7 912,42.

- Снимите с учета онлайн-кассу. Подайте документы удаленно через кабинет ИП на сайте ФНС или принесите заявление в налоговую.

- Отправьте декларацию. Не позднее 25 числа следующего месяца. Те, кто работают на патенте, декларацию не сдают.

- Зарегистрируйтесь в сервисе «Мой налог». После установки приложения пройдите регистрацию по паспорту, через кабинет налогоплательщика или аккаунт на Госуслугах.

- Уведомите налоговую. На это у вас есть месяц. Подайте заявление в ИФНС по месту регистрации, через личный кабинет или письмом с описью вложения.

Как ИП на НПД рассчитываться с заказчиками

Чек — главный расчетный документ. Дополнительно ИП составляет акт. Он фиксирует выполненные работы и оказанные услуги.

ФНС не требует составлять договор в обязательном порядке. Он нужен, если заказчик предъявил много условий.

Клиент расплачивается с ИП-самозанятым по чеку, который сформировала система «Мой налог». Это требование закреплено в законодательстве.

Как рассчитываться

- Самозанятый заходит в приложение, нажимает на кнопку «Новая продажа» и указывает сумму поступившей выручки.

- Система формирует чек.

- Предприниматель передает чек заказчику. Его в виде изображения или ссылки надо отправить клиенту: на почту, в мессенджер, СМС-сообщением, вручить лично в руки. Это надо сделать до 9 числа следующего месяца.

- Если ИП не передаст чек, его оштрафуют на 20% от суммы неучтенного платежа.

Самозанятый может взять выгодный кредит со сниженной ставкой, чтобы реализовать свои идеи. Выберите комфортную сумму на калькуляторе ниже и отправьте заявку в банк.

Расчет по номеру телефона

Эта возможность появилась в апреле 2022 года.

- Зайдите в раздел «Платежи», выберите «По номеру телефона» и введите его.

- Выберите банк и сохраните данные.

- Новый способ расчета появится в разделе «Платежи».

- Подключитесь к платежному сервису: перейдите в «Платежи», потом в поле «Получение средств» и выберите «Платежные агенты».

- Согласитесь на обработку информации и передачу данных.

Как провести оплату

Самозанятый формирует в приложении чек после получения согласия заказчика. Выбирает оплату в онлайн режиме и вводит данные клиента.

Система создаст QR-код, который ИП должен показать или отправить покупателю.

Заказчик переходит по коду и оплачивает чек картой или через систему быстрых платежей. Необходимо указать email. На него придет чек.

После оплаты ИП получит уведомление, и система сама зарегистрирует сумму выручки.

Открыть ИП проще простого. Совкомбанк поможет собрать нужные документы и зарегистрировать бизнес.

Вам нужна помощь в регистрации бизнеса? Воспользуйтесь специальной услугой от Совкомбанка: зарегистрируйтесь на сайте, заполните анкету и скачайте готовые документы.

Плюсы и минусы перехода с УСН на НПД

Все познается в сравнении. Нельзя точно сказать, что переход с УСН на НПД — это лучшее решение предпринимателя.

Чтобы понять, какой налоговый режим лучше и для кого, изучите плюсы и минусы НПД.

|

Плюсы |

Минусы |

|

Льготная ставка |

Лимит на выручку — не более 2,4 млн в год. Если самозанятый превышает ограничение, ФНС лишает его этого статуса |

|

Разовый бонус — 10 тысяч рублей. Он снижает ставку с 4% до 3% и с 6% до 4% |

Прерывается трудовой стаж |

|

Не надо регистрировать онлайн-кассу |

Нельзя взять больничный, если ИП не участвует в программе добровольного социального страхования |

|

Государство освобождает самозанятых от уплаты страховых взносов |

Самозанятый не может совмещать НПД с другими режимами |

|

Не платит налог, если не было дохода |

Ограниченный список деятельности |

|

ФНС начисляет налог автоматически: предпринимателю не надо сдавать декларации и вести книгу учета расходов и доходов |

Частые вопросы

Вопрос: Мне нужны специальная банковская карта и отдельный расчетный счет?

Ответ: Нет. Подойдет любая дебетовая карта, которая оформлена на налогоплательщика.

Вопрос: Мне оплатят больничный, если я заболею?

Ответ: Нет. Самозанятый ИП не уплачивает страховые взносы и не претендует на оплату больничного. Однако с 1 июля 2023 года в России начнет работать система добровольного социального страхования.

Вопрос: Я могу оформить имущественный вычет?

Ответ: Нет. У самозанятых нет права на налоговые вычеты, кроме разового бонуса. После регистрации появится скидка 10 тысяч рублей. Она автоматически будет снижать сумму уплачиваемого налога.

Вопрос: Приложение «Мой налог» платное?

Ответ: Нет. Сайт и приложение бесплатные.

Вопрос: Мне заплатили долларами. Как сформировать чек?

Ответ: В день расчета с клиентом переведите доллары в рубли по курсу Банка России. В чеке укажите сумму в российской валюте.

Итак, статус самозанятого могут получить и физлица, и частные предприниматели. Надо только зарегистрироваться в системе «Мой налог».

Переход на НПД с других налоговых режимов нужен, если ИП поставил бизнес на паузу или его работа зависит от времени года. Например, вы владелец пункта проката сноубордов, лыж, коньков и другого зимнего снаряжения. Люди будут пользоваться услугами вашего сервиса только в холодное время года.

У ИП на НПД есть привилегии: его чаще выбирают заказчики; он может открыть расчетный счет и перейти на другой налоговый режим без приостановки рабочего процесса.

Вся информация о ценах актуальна на момент публикации статьи.

Как сообщает налоговая служба, по данным на 14.12.2020 в России зарегистрированы 1,5 млн самозанятых. Причем ежедневно их ряды пополняются более чем на 5 тыс. человек. Если на этапе внедрения эксперимента спецрежимом можно было воспользоваться только в четырех регионах страны, то сейчас он распространен на всей территории России. Плательщиками НПД могут быть как физические лица, так и индивидуальные предприниматели (ИП), не закрывая при этом ИП. Тема нашей статьи посвящена переходу на НПД лица, имеющего статус ИП.

Регистрация ИП на НПД

Индивидуальные предприниматели, применяющие тот или иной налоговый режим (УСН, ЕСХН, ЕНВД), вправе перейти на НПД при соблюдении определенных требований. Об этом гласит ч. 3 ст. 15 Закона от 27.11.2018 № 422-ФЗ.

Перейти на уплату НПД нельзя, если ИП (ч. 2 ст. 4 Закона от 27.11.2018 № 422-ФЗ):

- перепродает имущественные права и товары (кроме личных вещей);

- продает подакцизные и подлежащие обязательной маркировке товары;

- добывает или продает полезные ископаемые;

- нанимает работников по трудовым договорам. При этом для привлечения сотрудников по ГПД ограничений нет. Работа по договорам подряда также не запрещена (п. 3 письма ФНС РФ от 12.10.2020 № АБ-4-20/16632@);

- занимается посреднической деятельностью;

- оказывает услуги по доставке товаров с приемом платежей в пользу других лиц (исключение — доставка с применением ККТ, зарегистрированной продавцом товаров).

Доход пользователя НПД за календарный год не может превышать 2,4 млн рублей. Если лимит будет нарушен, лицо утратит право применять спецрежим. Со дня превышения лимита доходы нужно будет облагать НДФЛ, а ИП может вернуться к прежнему или перейти на иной спецрежим (письмо ФНС РФ от 20.12.2019 № СД-4-3/26392@). Все доходы, к которым до превышения лимита применялся НПД, пересчитывать не потребуется.

ИП не может совмещать НПД с другими спецрежимами или ОСНО.

Если все условия перехода на НПД соблюдены и ИП примет решение о его использовании, необходимо пройти процедуру регистрации в качестве плательщика НПД (ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Есть несколько способов регистрации в ИФНС:

- через мобильное приложение ФНС РФ «Мой налог», скачать которое для платформы Android можно через сервис Google Play, а для платформы iPhone OS — через App Store. В этом случае потребуется заполнить заявление с паспортными данными и фото (ч. 4 ст. 5 Закона от 27.11.2018 № 422-ФЗ);

- через личный кабинет на сайте ФНС. Этот способ предполагает только подачу заявления (ч. 2 ст. 5 Закона от 27.11.2018 № 422-ФЗ);

- через кредитную организацию, если с ее помощью налажено информационное взаимодействие с ФНС. При этом способе потребуются паспортные данные и заявление с применением ЭЦП банка (ч. 5 ст. 5 Закона от 27.11.2018 № 422-ФЗ).

В случае перехода на НПД индивидуальный предприниматель в течение месяца после регистрации в качестве самозанятого должен подать в инспекцию уведомление о прекращении ранее используемой системы налогообложения (ЕСХН, УСН, ЕНВД, ч. 4 ст. 15 Закона от 27.11.2018 № 422-ФЗ). Ненаправление уведомления или нарушение срока его отправки грозит аннулированием статуса плательщика НПД (ч. 5 Закона от 27.11.2018 № 422-ФЗ).

Формы уведомлений пока не утверждены. Рекомендуемые формы приведены в письме ФНС РФ от 10.01.2019 № СД-4-3/101@ и в информации ФНС РФ «ФНС России напоминает, что при переходе на НПД с иных спецрежимов необходимо направить уведомление о прекращении их применения».

Переход ИП с УСН на НПД

Алгоритм перехода индивидуального предпринимателя с упрощенки на НПД следующий.

1. Нужно зарегистрироваться в качестве плательщика НПД в приложении «Мой налог» или в личном кабинете на сайте ФНС.

2. В течение месяца с момента регистрации подать в ИФНС по месту жительства уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСНО по форме № 26.2-8 приложения 8 к Приказу ФНС РФ от 02.11.2012 № ММВ-7-3/829@. Документ можно представить лично, по почте заказным письмом или через личный кабинет налогоплательщика-ИП на сайте nalog.ru в разделе «Моя система налогообложения» (письмо ФНС РФ от 10.01.2019 № СД-4-3/101@). Статус ИП при этом сохраняется. Если не подать уведомление в течение месяца, налоговики просто аннулируют постановку на учет в качестве самозанятого, и будет считаться, что ИП продолжает применять УСН (ч. 5 ст. 15 закона № 422-ФЗ).

Учтите, что в соответствии с письмом Минфина РФ от 11.03.2019 № 03-11-11/15272 добровольное прекращение деятельности предпринимателя в качестве плательщика НПД в середине года грозит пребыванием на общем режиме налогообложения до конца года. Это означает, что доходы от бизнеса такого ИП-отказника будут облагаться согласно положениям гл. 23 НК РФ.

3. ИП необходимо убедиться, что он больше не является пользователем «упрощенки». Иногда статус в личном кабинете сохраняется, несмотря на регистрацию в качестве плательщика НПД. В такой ситуации придется уже в произвольной форме уведомить инспекцию о переходе на НПД и отмене обязанности по оплате авансов по УСН-налогу.

Регистрация в качестве самозанятого, согласно ч. 11 ст. 2 закона № 422-ФЗ, отменяет оплату фиксированных страховых взносов ИП за себя. Однако часть взносов, приходящуюся на период применения УСНО, предприниматель обязан оплатить в срок не позднее 31 декабря текущего года. Это относится и к дополнительным взносам в размере одного процента с суммы дохода, превысившего 300 тыс. рублей. Срок оплаты допвзносов по п. 2 ст. 432 НК РФ — не позднее 1 июля года, следующего за отчетным.

4. В срок до 25-го числа месяца, следующего за месяцем, в котором ИП стал плательщиком НПД, он должен перечислить УСН-налог, а также подать УСН-декларацию за период применения «упрощенки», то есть с начала года до момента перехода на НПД. Это следует из пункта 2 ст. 346.23 НК РФ.

Переход с ОСНО, ЕСХН, ЕНВД

Если ИП применяет ОСНО, ему достаточно встать на учет в качестве плательщика НПД. Никаких дополнительных уведомлений в ИФНС отправлять не потребуется.

Переход в категорию самозанятых с ОСНО устанавливает ряд правил по оплате НДС (при условии, что ИП является его плательщиком):

- суммы НДС, исчисленные ИП с сумм оплаты по договорам, в период после перехода НПД подлежат вычету в налоговом периоде перехода на уплату НПД при наличии документов, свидетельствующих о возврате сумм НДС покупателям (заказчикам) в связи с переходом на НПД, а в случае, если ИП переходит на уплату НПД с начала квартала, в налоговом периоде, предшествующем переходу на НПД;

- суммы НДС, принятые к вычету ИП по товарам (работам, услугам), не использованным для операций, подлежащих налогообложению НДС, подлежат восстановлению в налоговом периоде перехода на НПД, а в случае, если ИП переходит на НПД с начала квартала, в налоговом периоде, предшествующем переходу на НПД (п. 7 ст. 15 закона № 422-ФЗ).

При переходе на НПД с ЕСХН предпринимателю после регистрации в качестве ИП необходимо подать в ИФНС уведомление по рекомендованной ФНС форме «О прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН» 26.1-7, утвержденной Приказом ФНС РФ от 28.01.2013 № ММВ-7-3/41@.

Для перехода на НПД с ЕНВД специально заявлять о снятии с учета не нужно. Связано это с отменой ЕНВД с 01.01.2021.

Согласно пункту 3 ст. 346.28 НК РФ, снятие с учета при прекращении налогоплательщиками подлежащей налогообложению деятельности, а также при смене режима происходит на основании заявления в ИФНС.

Часть 8 ст. 5 Закона от 29.06.2012 № 97-ФЗ 01.01.2021 применение ЕНВД отменила. Поэтому, исходя из того, что прекращение ЕНВД-деятельности наступит с 01.01.2021, то есть уже после отмены одноименной главы 26.3 кодекса, необходимости в подаче заявления о снятии с учета в качестве плательщика данного налога нет, эта процедура произойдет автоматически (письмо ФНС РФ от 21.08.2020 № СД-4-3/13544@).

Однако плательщикам ЕНВД до конца 2020 года в любом случае придется выбрать новый режим, иначе их переведут на ОСНО. Об этом предупреждает ФНС в информации от 27.08.2020. Таким образом, ИП-вмененщики, не имеющие наемных работников по трудовым договорам, после отмены ЕНВД могут перейти на применение НПД. Для этого потребуется лишь регистрация в качестве самозанятого.

Не забудьте, что подать последнюю декларацию за IV квартал 2020 года нужно не позднее 20.01.2021 в инспекцию, в которой ИП состоял на учете до отмены ЕНВД. Единый налог нужно перечислить не позднее 25.01.2021.

Платит ли ИП страховые взносы на НПД

Одним из преимуществ применения НПД индивидуальным предпринимателем является отсутствие обязанности по оплате фиксированных страховых взносов. Согласно части 11 ст. 2 закона № 422-ФЗ ИП не признаются плательщиками страховых взносов за себя на период применения НПД. Таким образом, за год ИП может сэкономить 40 874 рубля (пп. 1, 2 п. 1 ст. 430 НК РФ) плюс 1 процент с суммы доходов, превышающих 300 тыс. рублей.

ИП при этом вправе уплачивать страховые взносы в добровольном порядке:

- на ОПС (письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346);

- на ОСС (ч. 3 ст. 2 Закона от 29.12.2006 № 255-ФЗ, письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346).

ИП, утратившие право на применение НПД, обязаны вновь уплачивать страховые взносы. Датой начала расчетного периода для их начисления станет дата утраты права на использование НПД. Если ИП откажется от НПД, начислять взносы придется с даты снятия его с учета в качестве самозанятого (ч. 1 ст. 15 закона № 422-ФЗ).

Какие налоги платит ИП на НПД

ИП, перешедший на НПД:

- не признается плательщиком НДС (кроме «ввозного» НДС) ч. 9 ст. 2 Закона от 27.11.2018 № 422-ФЗ;

- не уплачивает страховые взносы за себя (ч. 11 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

Таким образом, индивидуальный предприниматель, применяющий НПД, платит:

- НДФЛ как налоговый агент (ч. 10 ст. 2 Закона от 27.11.2018 № 422-ФЗ). То есть ИП обязаны вести учет налоговых платежей, представлять отчеты в налоговые органы и исполнять обязанности, предусмотренные ст. 24 НК РФ. Например, если ИП решит привлечь работников по договору подряда;

- налог от полученного дохода по ставке 4 процента при работе с физлицами и 6 процентов — при работе с юрлицами или ИП. То есть ИП должен знать, кто его заказчик — организация или физлицо.

Сумму налога, согласно ст. 11 закона № 422-ФЗ, налоговики исчислят самостоятельно. При этом налог уменьшается на сумму налогового вычета, предусмотренного ч. 1 ст. 12 закона № 422-ФЗ. Его размер — 10 тыс. рублей. Расчет налога ведется нарастающим итогом. Сумма вычета зависит от ставки налога (ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ):

- если налог начислен по ставке 4 процента — 1 процент от дохода;

- если налог начислен по ставке 6 процентов — 2 процента от дохода.

Вычет предоставляется однократно, срок его использования не ограничен (ч. 3 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Кроме того, налог, уплачиваемый с 01.07.2020 по 31.12.2020, уменьшается на неиспользованный вычет, увеличенный на налоговый бонус размером 12 130 рублей. Такую антикризисную меру поддержки самозанятых предусмотрело правительство в Постановлении от 29.05.2020 № 783. Условие для ее получения — это отсутствие недоимки по налогу или задолженности по пеням. При этом ограничения, установленные ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ в зависимости от ставки налога, не применяются. Если есть долг, вычет засчитывается сначала в счет него, а затем в счет налога, уплачиваемого в указанный период (ч. 2.1 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Остаток налогового вычета, не использованного в 2020 году, применяется с 01.01.2021 в размере, не превышающем остатка вычета на 01.06.2020 (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Если ИП впервые после 01.06.2020 зарегистрировался в качестве плательщика НПД, остаток вычета, не использованного в 2020 году, применяется с 01.01.2021 в размере, не превышающем 10 тыс. рублей (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Налог подлежит перечислению по итогам каждого месяца. Первым налоговым периодом будет период с момента постановки на учет до конца календарного месяца, следующего за месяцем, в котором была осуществлена регистрация (ч. 1, 2 ст. 9 Закона от 27.11.2018 № 422-ФЗ).

Если окажется, что налог меньше 100 рублей, эта сумма добавится к сумме налога к оплате по итогам следующего месяца.

О сумме начисленного налога ИФНС уведомит налогоплательщика через мобильное приложение «Мой налог» не позднее 12-го числа следующего месяца. При этом будут указаны реквизиты для его перечисления.

Срок оплаты НПД не позднее 25-го числа следующего месяца.

Перечислить налог можно несколькими способами:

- через мобильное приложение «Мой налог»;

- через банк или оператора электронной площадки (в этом случае ИФНС направит уведомление им);

- через ИФНС, уполномочив ее на списание налога с банковского счета и перечисление его в бюджет через приложение «Мой налог».

Нарушение порядка и сроков передачи сведений о расчете в ИФНС грозит начислением штрафов (ст. 129.13 НК РФ):

- в размере 20 процентов от суммы расчета;

- в размере суммы расчета при повторном нарушении в течение полугода.

Отчетность ИП на НПД

Согласно статье 13 закона № 422-ФЗ отчетность по НПД отсутствует.

Взаимодействие с налоговой будет происходить через приложение «Мой налог». Книгу учета доходов также вести не нужно.

Необходимости в применении кассовых аппаратов у плательщиков НПД нет (п. 2.2 ст. 2 Закона от 22.05.2003 № 54-ФЗ). Но при этом самозанятые обязаны формировать и выдавать чеки, причем даже в том случае, если они не требуются клиентам. За такое нарушение предусмотрен 20-процентный штраф от суммы расчета.

Чек формируется в мобильном приложении смартфона или в личном кабинете «Мой налог».

Если заказчик — организация или ИП, необходимо ввести ИНН. В чеке потребуется указать также вид выполняемых работ (товара).

Чек нужно передать клиенту одним из способов (ч. 1 ст. 14 закона № 422-ФЗ):

- отправить по номеру телефона или на электронную почту;

- распечатать на бумажном носителе и передать лично;

- предъявить клиенту QR-код с экрана смартфона.

Формировать чек лучше в день расчета, максимум на следующий день.

Открывать специальный банковский счет или карту для ведения бизнеса самозанятому необязательно. Согласно пункту 2 письма ФНС РФ от 19.04.2019 № СД-4-3/7496@ деньги за работу можно получать как наличными, так и в безналичном порядке на любой имеющийся у ИП счет или карту.

В самом начале внедрения эксперимента были случаи блокировки карт и расчетных счетов из-за поступлений на них средств по деятельности, связанной с НПД. Но Информационным письмом от 30.05.2019 № ИН-06-59/46И Центробанк настоятельно рекомендовал банкам проверять статус владельца счета, прежде чем принимать решение о блокировке средств. И в случае если лицо окажется самозанятым, не замораживать движение по счету.

-

Условия для перехода на НПД

-

Чем ИП на НПД отличается от обычного самозанятого физлица?

-

Как зарегистрировать ИП на НПД?

-

Как ИП перейти на НПД — пошаговая инструкция

-

Платит ли ИП на НПД страховые взносы?

-

Какие налоги платит ИП на НПД?

-

Расчет ИП на НПД с заказчиками

-

Когда ИП потребуется онлайн-касса?

НПД( налог на профессиональный доход)– новая форма налога для индивидуальных предпринимателей (ИП). Налоговый режим был разработан для статуса «Самозанятый», но с недавних пор на него могут перейти и ИП. При этом предпринимателю не требуется закрывать ИП – необходимо просто подать заявление на смену налогового режима. Налоговые ставки, условия и правила работы для самозанятых и для ИП, работающих на НПД, одинаковые. В этой статье подробно разберем тему перехода на НПД предпринимателей со статусом ИП.

О популярности нового налогового режима говорят цифры статистики. По информации с сайта ФНС за второй квартал 2021 года в России зарегистрировано 2 млн самозанятых граждан. И это число растет со скоростью 5 тысяч человек в день.

Условия для перехода на НПД

Условия перехода для ИП на НПД точно такие же, как и для самозанятых. Применять спецрежим получится, если:

-

ИП ведет деятельность на территории РФ. Кроме граждан России, применять НПД могут также граждане Беларуси, Армении, Казахстана и Киргизии.

-

ИП продает товары собственного производства и самостоятельно оказывает услуги. Перепродавать товары, изготовленные не собственноручно, или заниматься посреднической деятельностью нельзя.

Например, мастер маникюра вправе работать на НПД и в статусе ИП или в статусе самозанятого. Но если он попутно продает клиентам уходовые препараты – это уже перепродажа, которая запрещена на НПД.

-

У ИП нет наемных работников, помощников по трудовому договору.

-

Годовой доход ИП не превышает 2,4 млн рублей.

Пропорциональное распределение суммы по месяцам необязательно. Допустим даже вариант, когда 2,4 млн рублей вам поступит в одном месяце, а в другие месяца года доход будет нулевой.

Доход учитывается только по итогу года. Например, работа вами была выполнена в декабре, а оплата за нее прошла в январе – платеж засчитывается в доход января, то есть в доход уже следующего года.

-

Вид деятельности ИП не относится к запрещенным для этого статуса. Например, ИП на НПД нельзя продавать подакцизные и маркируемые товары, заниматься сдачей в аренду нежилые помещений, оказывать услуги доставки. Полный список опубликован в статье 4 ФЗ-422 от 27.11.2018 г.

Например, если ИП шьет одежду и продает готовые изделия, то применять НПД он не может, т. к. одежда подлежит маркировке. Если изделия шьются на заказ, то это уже оказание услуг по пошиву, и по закону о самозанятых запрета на применение НПД нет.

В случае нарушения какого-либо пункта, предприниматель должен будет вернуться к старому налоговому режиму или перейти на другой.

Важный момент: ИП совмещать самозанятость, то есть применять НПД, нельзя с какой-либо другой системой налогообложения. Если ранее ИП работал и применял, например, ПСН, при переходе на НПД для него ПСН будет отменена.

Чем ИП на НПД отличается от обычного самозанятого физлица?

У ИП на НПД есть несколько ключевых отличий от самозанятого физлица:

-

При оформлении ИП у предпринимателя появляется возможность открыть расчетный счет в банке, подключить эквайринг и принимать оплату банковскими картами через терминал эквайринга. В статусе обычного самозанятого этого сделать не получится, потому что банки не заключают договор на эквайринг с физлицами.

Например, вы печете вкусные булочки и для их продажи арендовали в торговом зале небольшую площадь. У вас часто скапливается очередь, и покупателям удобнее безналичные переводы. Самый удобный вариант, чтобы не растерять клиентов — установить терминал эквайринга для быстрого приема платежей. В то время как самозанятому придется принимать безналичные платежи только переводом с карты на карту через банковское приложение, что может не понравится покупателям, которые не хотят ждать.

-

Не любая организация готова работать с самозанятыми

Например, ООО может сдавать в аренду торговые площади только юридическим лицам и принципиально не заключает договор с самозанятым. Ведь в этом случае принимать оплату от самозанятого гражданина без онлайн-кассы попросту нельзя. Но приобретать кассу только ради работы с одним самозанятыми ООО не планирует.

-

Самозанятый не получит разрешение на деятельность по перевозке пассажиров или лицензию на открытие врачебного кабинета. Есть и другие виды лицензируемые виды деятельности, вести которые могут только ИП. Их перечень указан в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ.

-

Более высокое доверие и интерес у заказчиков. Некоторые заказчики предпочитают работать только с юрлицами и ИП по безналичному расчету.

-

Быстрая смена налогового режима в случае превышения лимита по годовому доходу.

Итак, если ИП принял окончательное решение перейти на НПД и все условия для перехода на новый спецрежим соблюдены, ему предстоит сделать два шага.

Как зарегистрировать ИП на НДП?

Если вы только открываете ИП, не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Шаг 1. Зарегистрироваться в ФНС как плательщик НПД

Для действующих ИП регистрация не занимает много времени и возможна несколькими способами:

-

Через официальное бесплатное мобильное приложение ФНС РФ «Мой налог». Для платформы Android его можно скачать в Google Play, а для iPhone OS — в App Store. Потребуется заполнить заявление со сведениями из паспорта и фото (ч. 4 ст. 5 ФЗ-422). Вместо подписи заявления достаточно просто моргнуть в камеру.

-

Через личный кабинет налогоплательщика НПД на сайте ФНС. Потребуется только подать заявление (ч. 2 ст. 5 ФЗ-422).

-

Через уполномоченную кредитную организацию (у нее должно быть информационное взаимодействие с налоговой). Перечень таких банков опубликован на сайте ФНС. Потребуются данные паспорта и заявление с электронной подписью банка (ч. 5 ст. 5 ФЗ-422).

Налоговая не будет уведомлять ИП, поставлен он на учет в качестве плательщика НПД или нет. Предпринимателю надо сделать это самому с помощью сервиса «Проверить статус налогоплательщика НПД» на официальном сайте ФНС России. Датой постановки на учет считается дата подачи в ФНС соответствующего заявления.

Так как ИП нельзя совмещать НПД с ОСНО и другими спецрежимами, после успешной регистрации, ему необходимо прекратить действие старой системы налогообложения.

Шаг 2. Отказаться от старого налогового спецрежима

При переходе ИП на НПД с УСН, ЕСХН вы направляете уведомление в налоговую по месту ведения предпринимательской деятельности строго в течение 30 дней с момента постановки на учет ИП в качестве плательщика НПД. Как уведомить налоговый орган( лично, по почте, через ЛК ИП), налогоплательщик выбирает сам. Если этого не сделать или сделать с опозданием, то статус самозанятого у ИП сразу аннулируется. Порядок приема уведомлений о прекращении применения спецрежимов в связи с переходом на НПД отражен в письме ФНС от 30 января 2019 г. № СД-4-3/1520.

Конкретной формы уведомления законом о самозанятых не предусмотрено. Есть только рекомендации, указанные в письме ФНС от 10 января 2019 г. № СД-4-3/101@.

Также новоиспеченный плательщик НПД обязан:

-

подать налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором, согласно уведомлению, он больше не применяет УСН или ЕСХН;

-

оплатить страховые взносы за период применения УСН или ЕСХН не позже 31 декабря текущего года.

Перейти на НПД с ПСН ИП вправе только после окончания действия патента, либо после уведомления им налогового органа о досрочном прекращении действия патента.

При переходе на НПД с ОСН уведомление в налоговую посылать не нужно. ИП требуется заплатить НДФЛ и НДС, сдать декларации по этим налогам и зарегистрироваться как плательщик НПД.

Если ИП является плательщиком НДС, то при переходе с общей системы налогообложения в самозанятые есть ряд правил по оплате НДС, описанных в части 7 статьи 15 ФЗ-422. Особенности касаются учета НДС:

-

Так, суммы НДС, исчисленные с полученных сумм оплаты до перехода на НПД, подлежат вычету в налоговом периоде перехода налогоплательщика НДС на уплату НПД (при наличии документов, свидетельствующих о возврате сумм НДС покупателям (заказчикам) в связи с переходом на НПД). Если ИП переходит на НПД с начала квартала, НДС подлежит вычету в налоговом периоде, предшествующем переходу на НПД.

-

В свою очередь, суммы НДС, принятые к вычету ИП по товарам (работам, услугам), не использованным для операций, подлежащих налогообложению НДС, подлежат восстановлению в налоговом периоде перехода на уплату НПД. Если ИП переходит на НПД с начала квартала – в налоговом периоде, предшествующем переходу на НПД.

Платит ли ИП на НПД страховые взносы?

После перехода на НПД индивидуальный предприниматель не признается плательщиком страховых взносов. Тогда как на других спецрежимах уплата взносов в фонды осуществляется даже при отсутствии доходов.

Пенсионные взносы ИП на НПД отчисляет по желанию, оплата может быть нерегулярной. Размер отчислений предприниматель определяет самостоятельно. Сумма пенсии в старости будет равна количеству добровольных взносов или социальной (если отчислений не было).

Для информации: чтобы получить год трудового стажа, в ПФР в 2021 году надо перечислить 34 445 рублей.

Обязательных взносов в фонд ОМС не требуется: они уже включены в налог. Медицинскую помощь ИП на НПД имеет право получать в полном объеме.

Какие налоги платит ИП на НПД?

Ставка налогообложения зависит от заказчиков:

-

при работе с юрлицами она равна 6% от суммы заработка,

-

при оказании услуг физлицам – всего 4%.

Налог считается с доходов. Уменьшать доходы на расходы нельзя.

Закон освобождает ИП на новом спецрежиме от:

-

Уплаты налога на доходы физических лиц (т. е. уплаты НДФЛ) с тех доходов, которые облагаются НПД.

-

Статуса плательщика НДС (налога на добавленную стоимость), за исключением НДС при ввозе товаров на территорию России.

Если у предпринимателя не было дохода в течение налогового периода, он не платит никакие обязательные, фиксированные или минимальные платежи. То есть нет дохода – нет налога. А сумма налога 100 рублей и менее переносится в следующий расчетный налоговый период.

Рассчитывать налог самостоятельно ИП нет необходимости: все делается автоматически в приложении «Мой налог» от ФНС России. Уплата НПД осуществляется там же: ручным вводом данных или с помощью подключенного ежемесячного автоплатежа.

НПД оплачивается каждый месяц не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Первый налоговый период считается со дня регистрации и до конца следующего месяца.

Например, при постановке на учет в январе уведомление о начисленном налоге первый раз поступит до 12 марта, а оплата должна пройти до 25 марта.

Налоговый вычет

После регистрации в качестве плательщика НПД ИП сразу предоставляется единоразовый налоговый вычет в размере 10 тысяч рублей. Этими деньгами ежемесячно гасится часть начисленного налога (нужный процент приложение рассчитывает автоматически), то есть налоговая ставка с доходов от физлиц, уменьшается на 1% (3% вместо 4%), а с доходов от юрлиц – на 2% (4% вместо 6%).

Например, доход ИП за месяц – 10 000 рублей и получен полностью от физических лиц. Значит, налог при ставке 4% составит 400 рублей. Но благодаря бонусу он составит только 300 рублей (3%) – 100 рублей автоматически погасится из бонуса и при этом остаток бонуса уменьшится до 9 900 рублей. При доходе, полученном только от юрлиц, налог вместо 600 рублей (6%) составит 400 рублей (4%), остаток уменьшится до 9 800 рублей.

Если, например, 6 000 рублей получены от физлиц, а 4 000 рублей от юрлиц, то расчет налога при использовании бонуса такой: берутся 3% от 6 000 рублей (180 рублей вместо 240) и 4% от 4 000 рублей (160 рублей также вместо 240). Вместо 480 рублей ИП заплатит 340 рублей, а остаток бонуса уменьшится на 140 рублей и составит 9 860 рублей.

Как только бонус будет полностью потрачен, налоговые ставки вернутся к стандартным – 4% и 6%.

Отчетность ИП на НПД

В рамках эксперимента по применению специального налогового ИП на НПД, как и самозанятые физлица, освобождены от подачи налоговых деклараций в ФНС. Налоговая самостоятельно исчисляет налог на основании сформированных чеков самозанятого.

Расчет ИП на НПД с заказчиками

ИП на НПД не нужна онлайн-касса. Все свои продажи они проводят через приложение «Мой налог» – на каждую продажу обязательно в момент расчета оформляется электронный чек, который пересылается заказчику.

Оплата за услуги может быть получена как наличным, так и безналичным способом. Главное – отражать все полученные доходы в момент расчета. В ряде случаев закон (ч. 3 ст. 14 ФЗ-422) разрешает это делать спустя некоторое время, но не позднее 9-го числа месяца, следующего за расчетным (например, при доходах, поступивших банковским переводом на расчетный счет).

При поступлении денег в иностранной валюте, согласно налоговому кодексу, их надо пересчитать по курсу ЦБ РФ на день получения и указать в кассовом чеке рубли.

ИП на НПД могут принимать деньги четырьмя способами:

-

наличными;

-

на карту физлица;

-

на электронный кошелек;

-

на расчетный счет переводом или через эквайринг (если расчетный счет уже есть, надо поинтересоваться у банка, работает ли счет с ИП на НПД).

Статус плательщика НПД уменьшает для ИП налоговое бремя, избавляет от сдачи отчетности и применения кассы. Если вы являетесь самозанятым физлицом и планируете получить статус ИП, то разобраться в вопросе как зарегистрировать ИП вам поможет наша статья.

Когда ИП потребуется онлайн-касса?

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает под НПД, ему тоже нужно будет внести коррективы в работу.

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т. д.

Касса Лайтбокс предлагает большой выбор моделей. Купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде.

Экономия на эквайринге. В кассу Лайтбокс встроен функционал по приему безналичных платежей без терминала (через Систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Дата публикации: 27.05.2021