Оформить самозанятость через Госуслуги — один из самых простых способов перейти в специальный режим налогообложения и платить налоги на профессиональную деятельность. В нашем материале — пошаговая инструкция по регистрации.

Зачем становиться самозанятым?

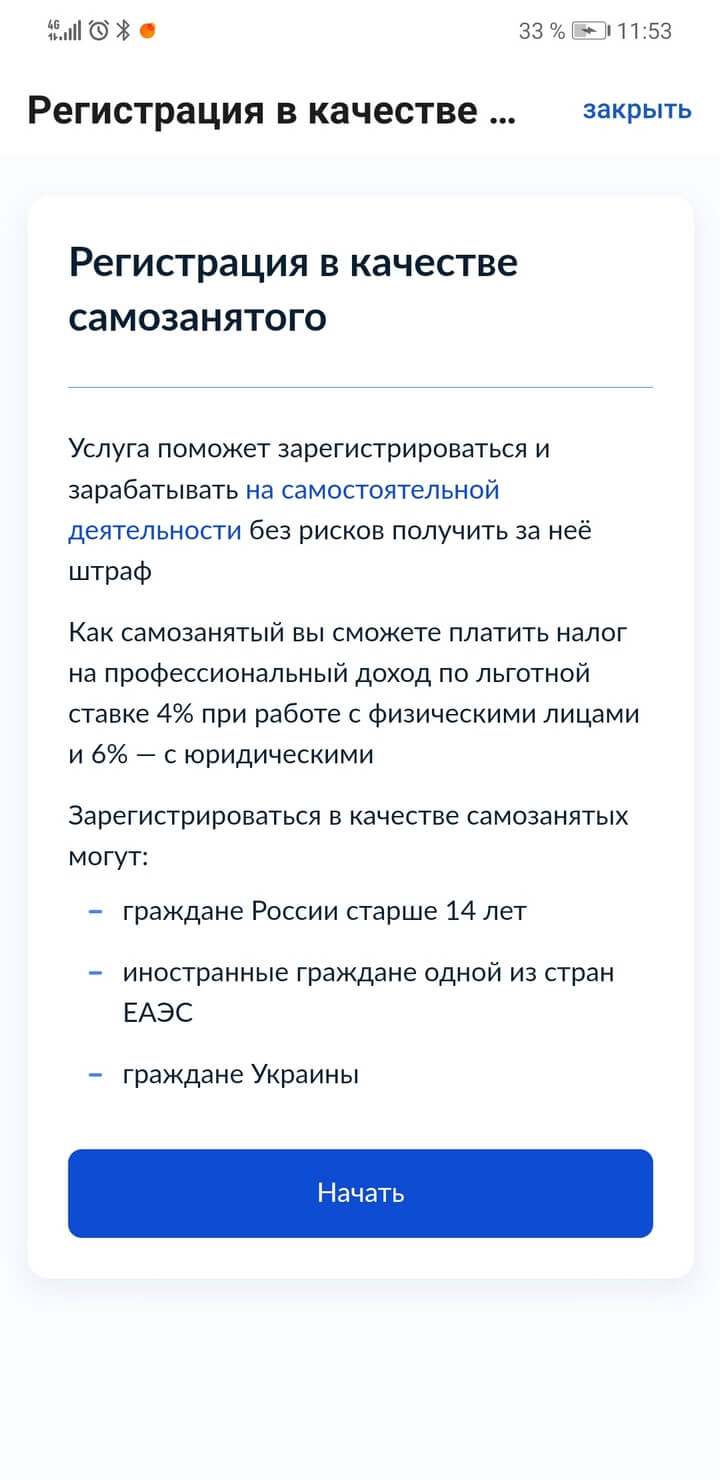

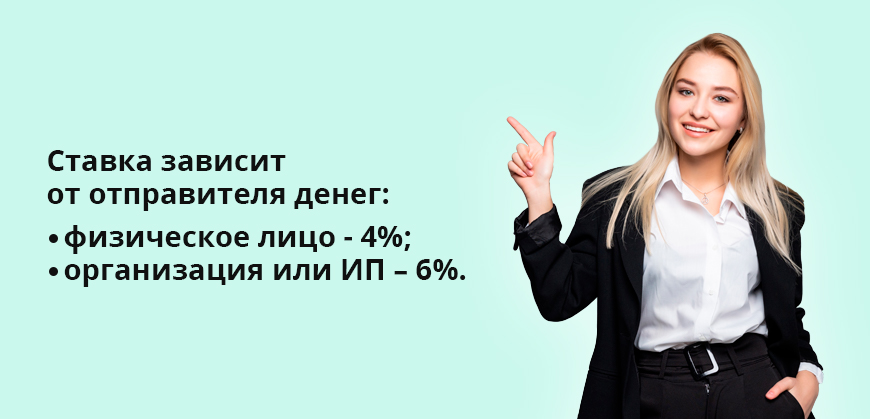

Самозанятость позволяет легально вести бизнес и получать доход без риска штрафов за незаконную предпринимательскую деятельность. Человек в статусе самозанятого без труда сможет подтвердить заработок при получении кредита или подаче документов на визу. При этом для самозанятых предусмотрены довольно привлекательные налоговые условия. Если самозанятый сотрудничает с юрлицами, он платит 6% налога по итогам работы за месяц. С физлицами — 4%.

Оформить самозанятость через Госуслуги

Чтобы зарегистрироваться в качестве самозанятого на Госуслугах, вам понадобится учётная запись на портале, а также ваш ИНН. Узнать свой ИНН можно на сервисной странице ФНС.

После того как вы получили все данные:

- Откройте приложение Госуслуги.

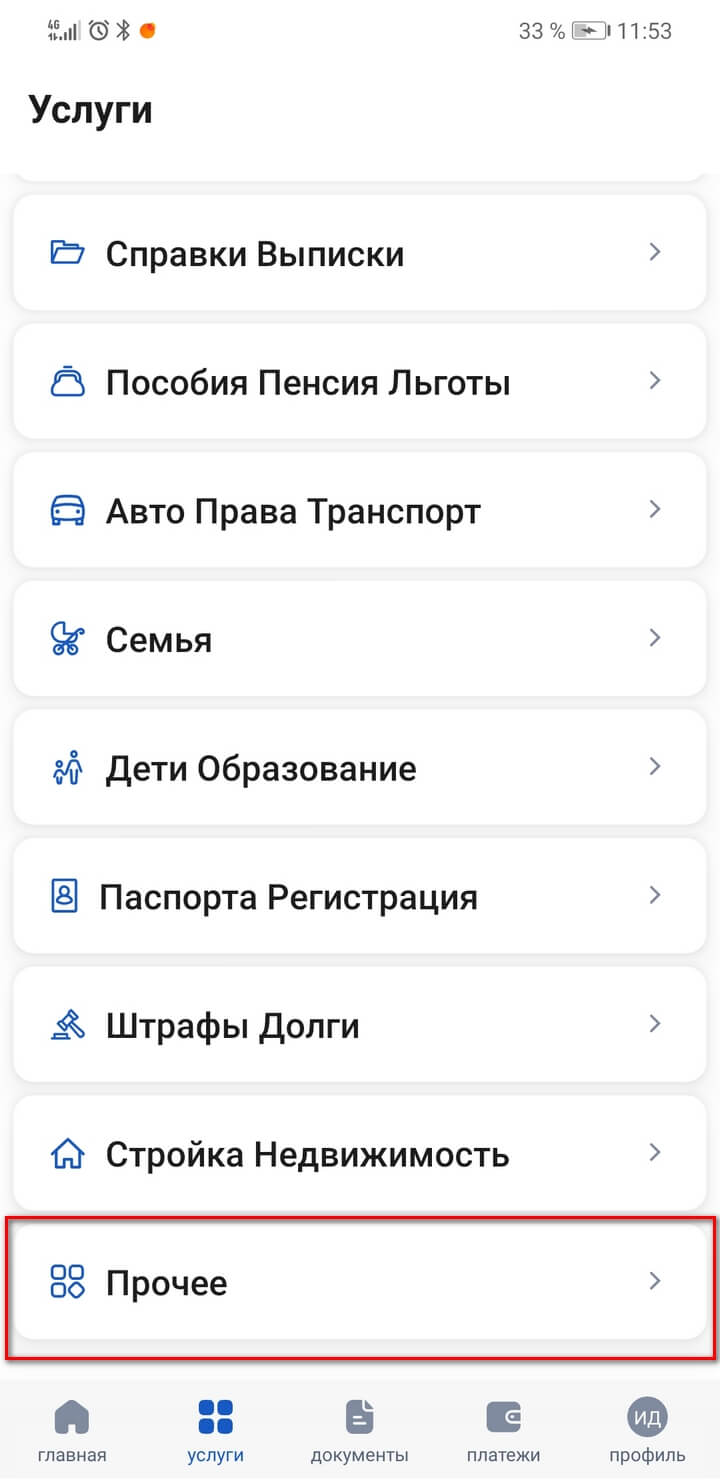

- Выберите раздел «Услуги» → «Прочее».

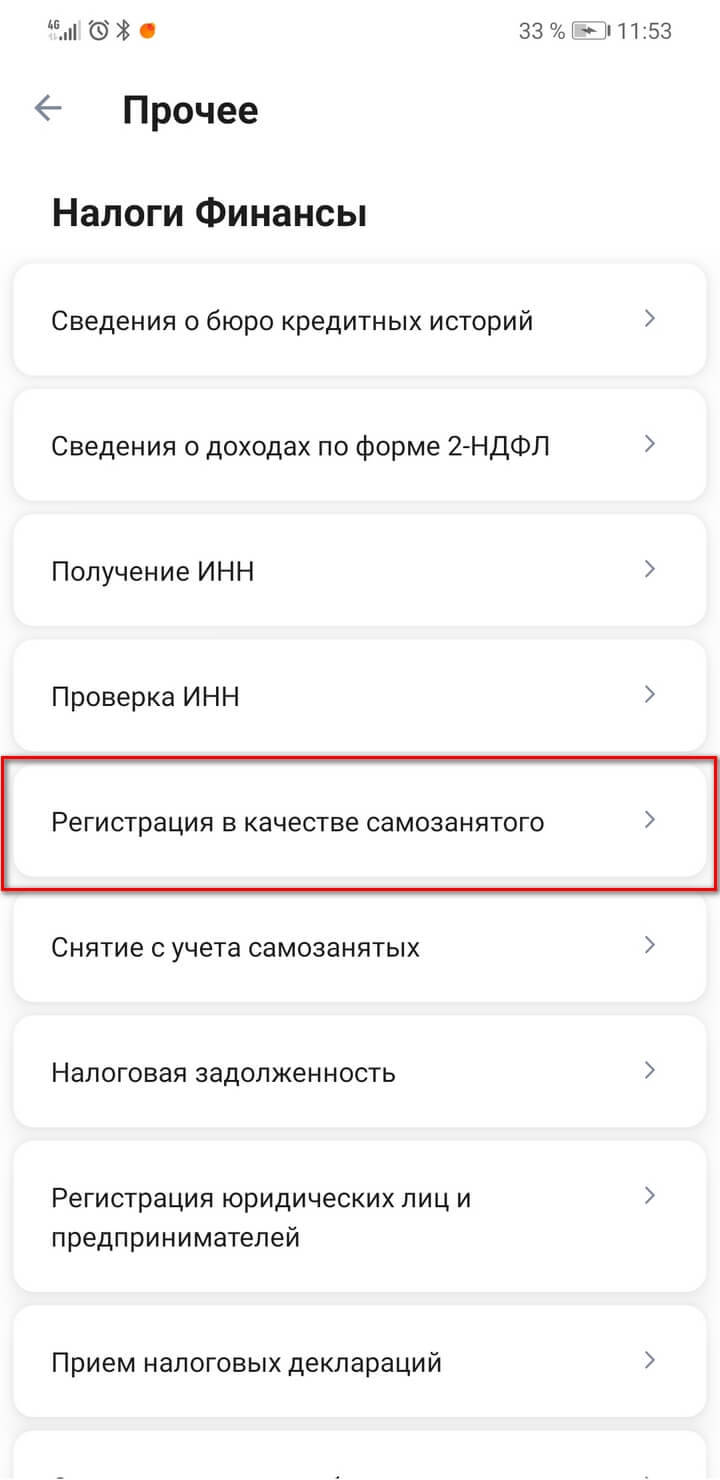

- Долистайте до раздела «Налоги и финансы» → «Регистрация в качестве самозанятого».

- Ознакомьтесь с информацией и нажмите кнопку «Начать».

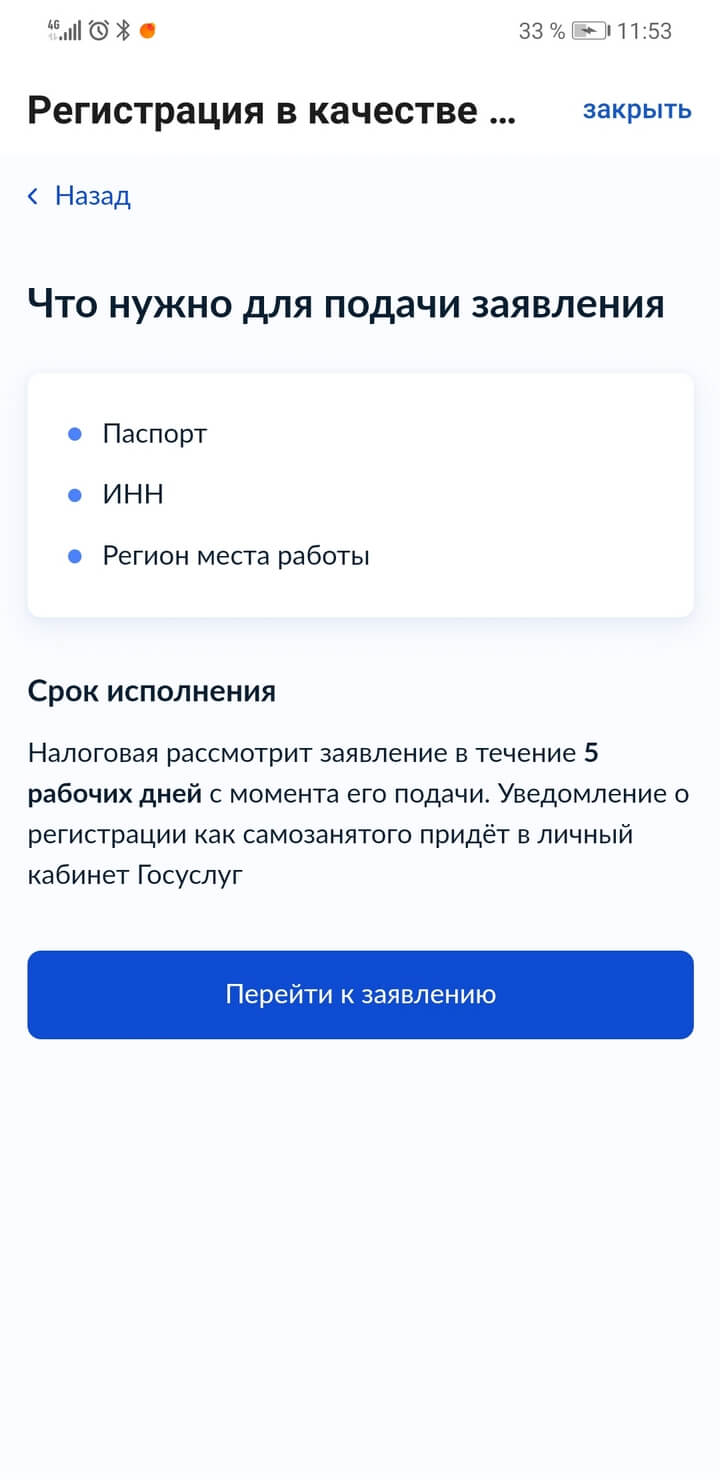

- Нажмите «Перейти к заявлению».

- Проверьте ваши паспортные данные.

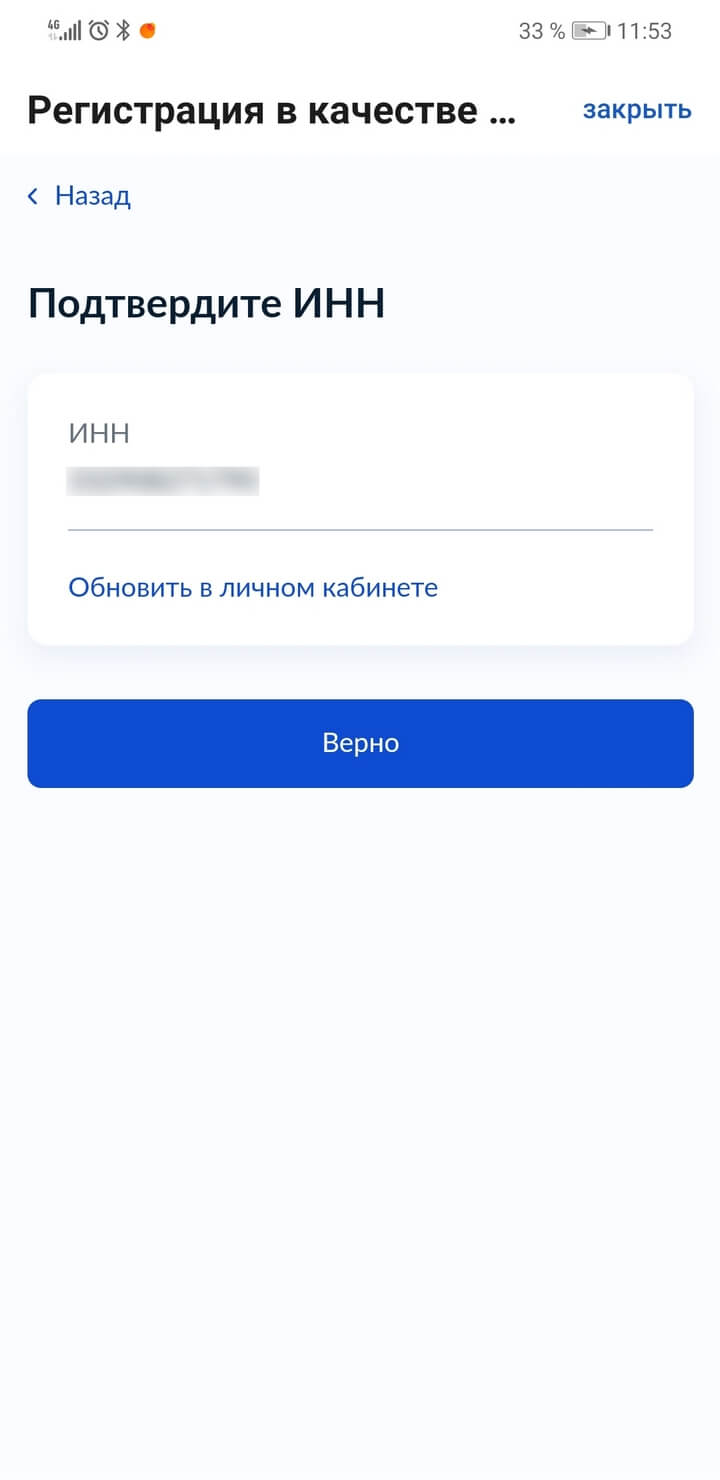

- Подтвердите ИНН.

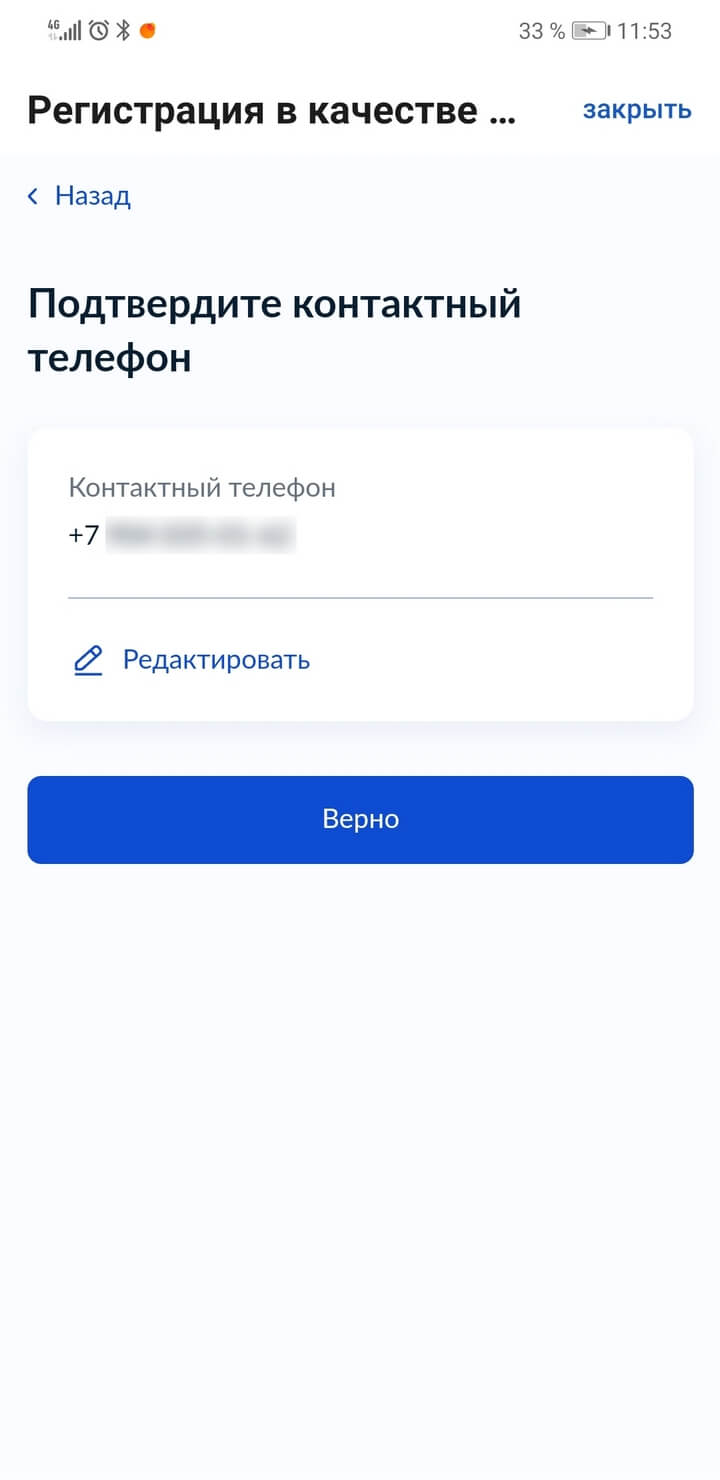

- Убедитесь, что в системе указан ваш актуальный номер телефона.

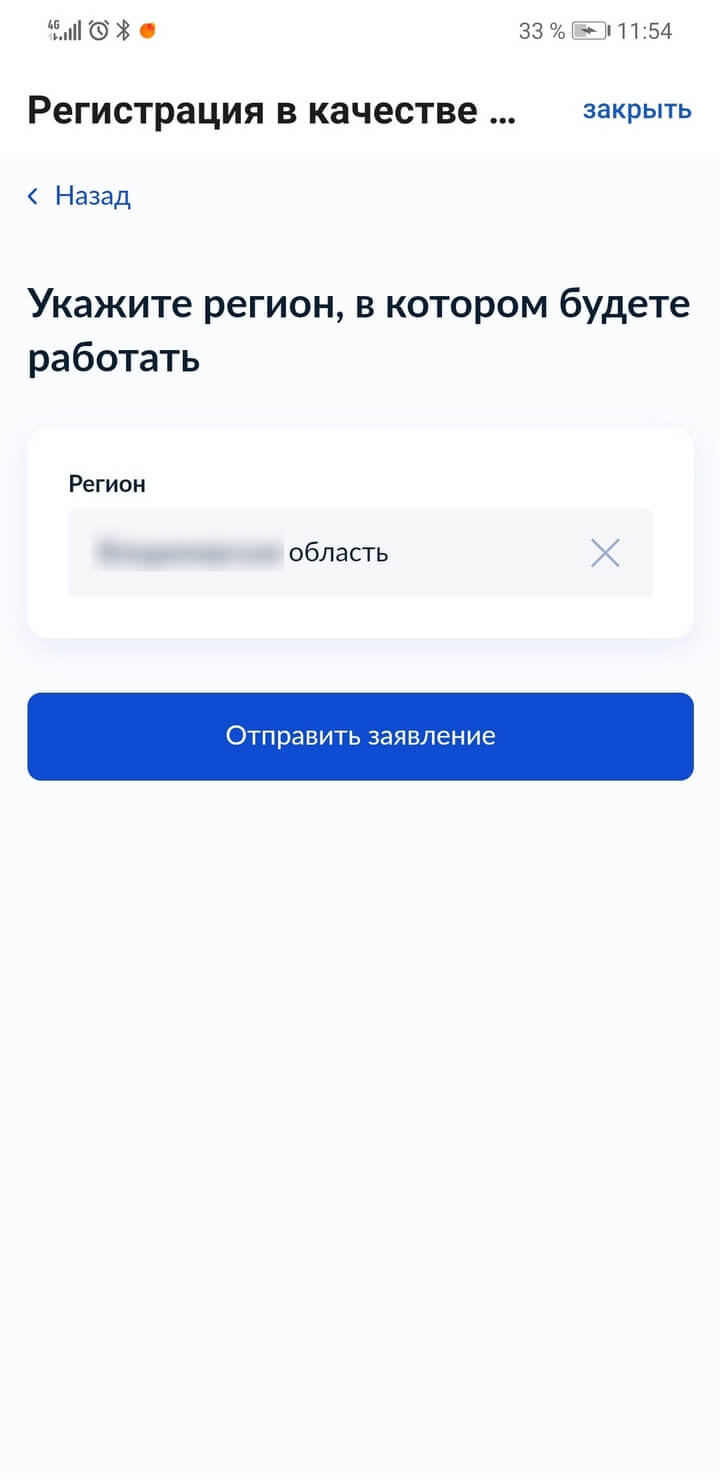

- Укажите регион, в котором будете работать, и нажмите на кнопку «Отправить заявление».

Налоговая рассматривает заявление в течение пяти рабочих дней. Когда заявка одобрена, вы получите в личном кабинете на Госуслугах уведомление о постановке на учёт в качестве самозанятого.

Зарегистрироваться через приложение «Мой налог»

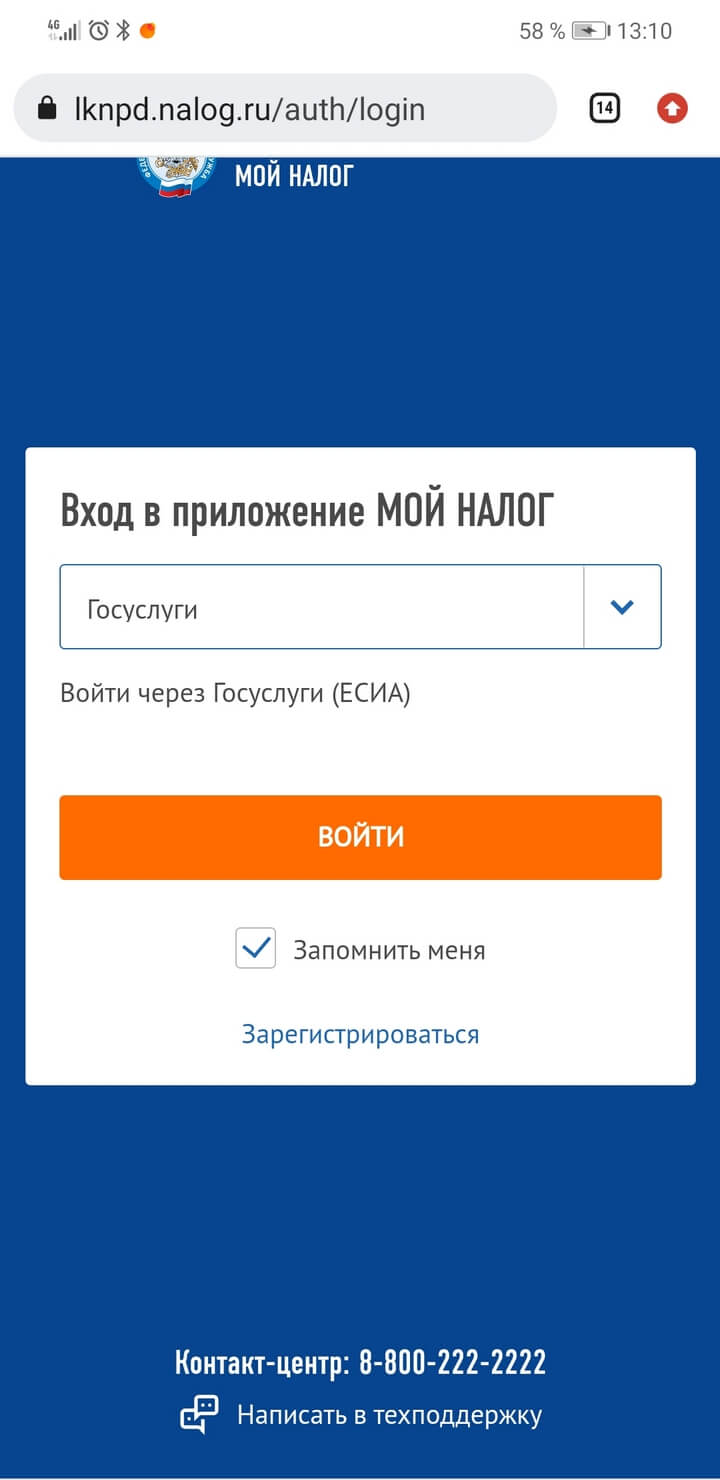

«Мой налог» — это приложение для уплаты налогов по самозанятости. Здесь же можно оформить статус самозанятого, а поможет в этом учётка на Госуслугах. Вот как это сделать:

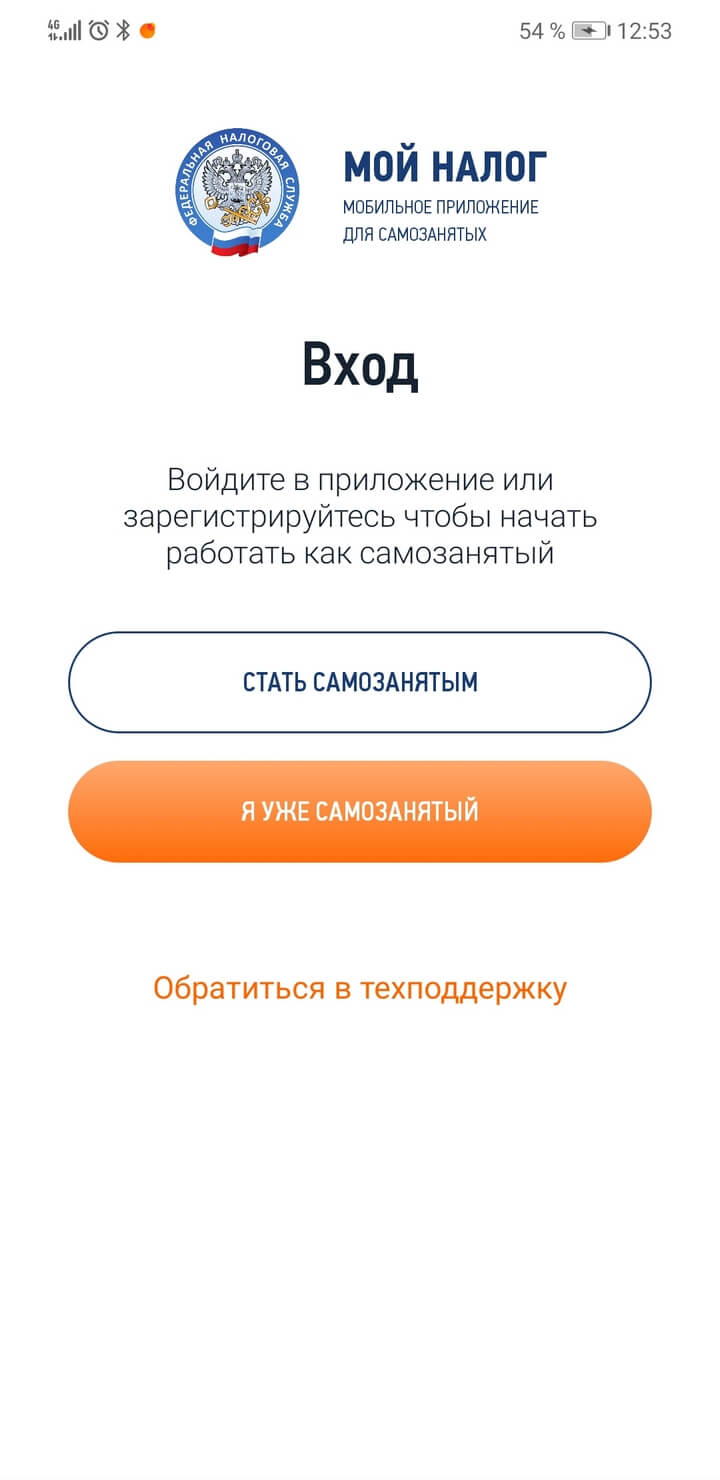

- Откройте приложение и нажмите кнопку «Стать самозанятым».

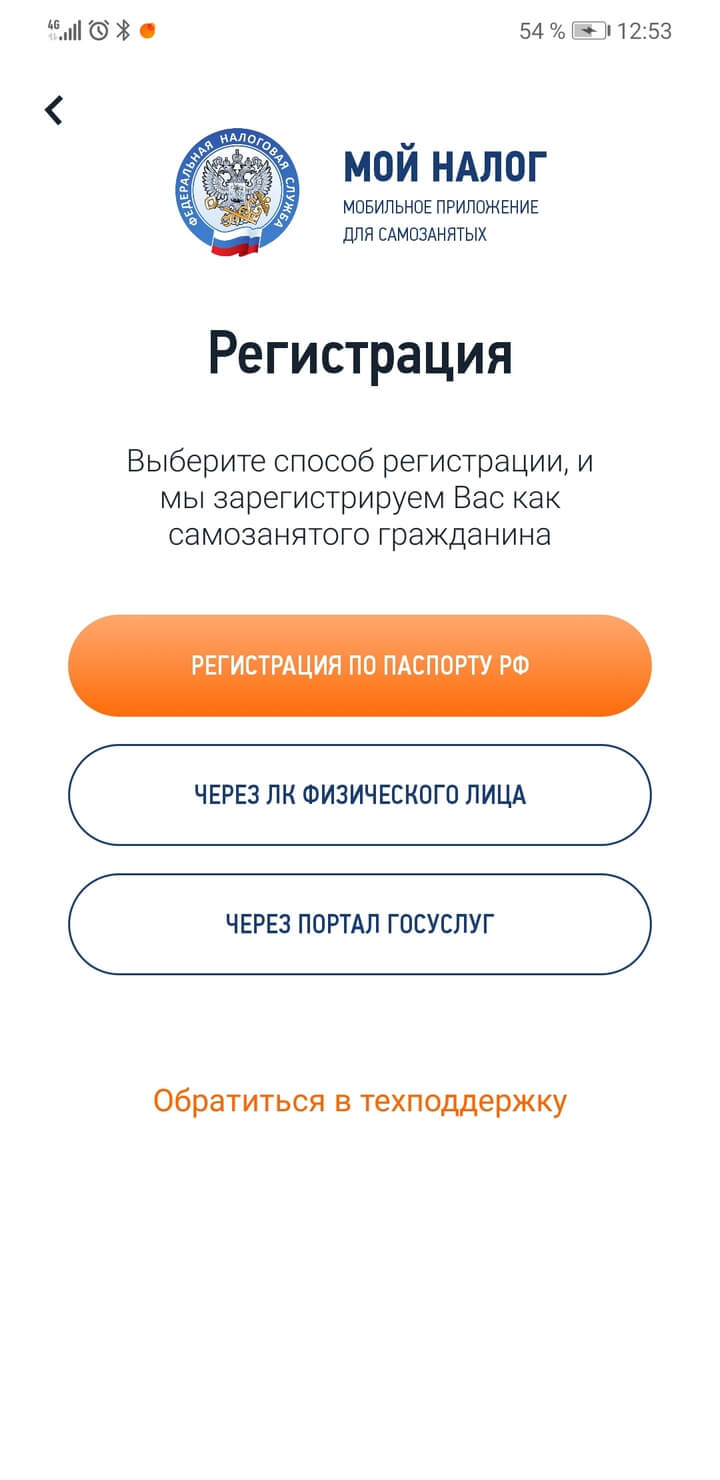

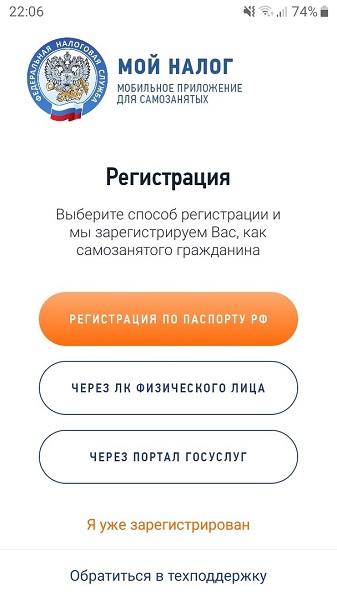

- В приложении доступны три способа регистрации: по паспорту, через личный кабинет физлица и с помощью учётки на Госуслугах. Для примера выберем третий.

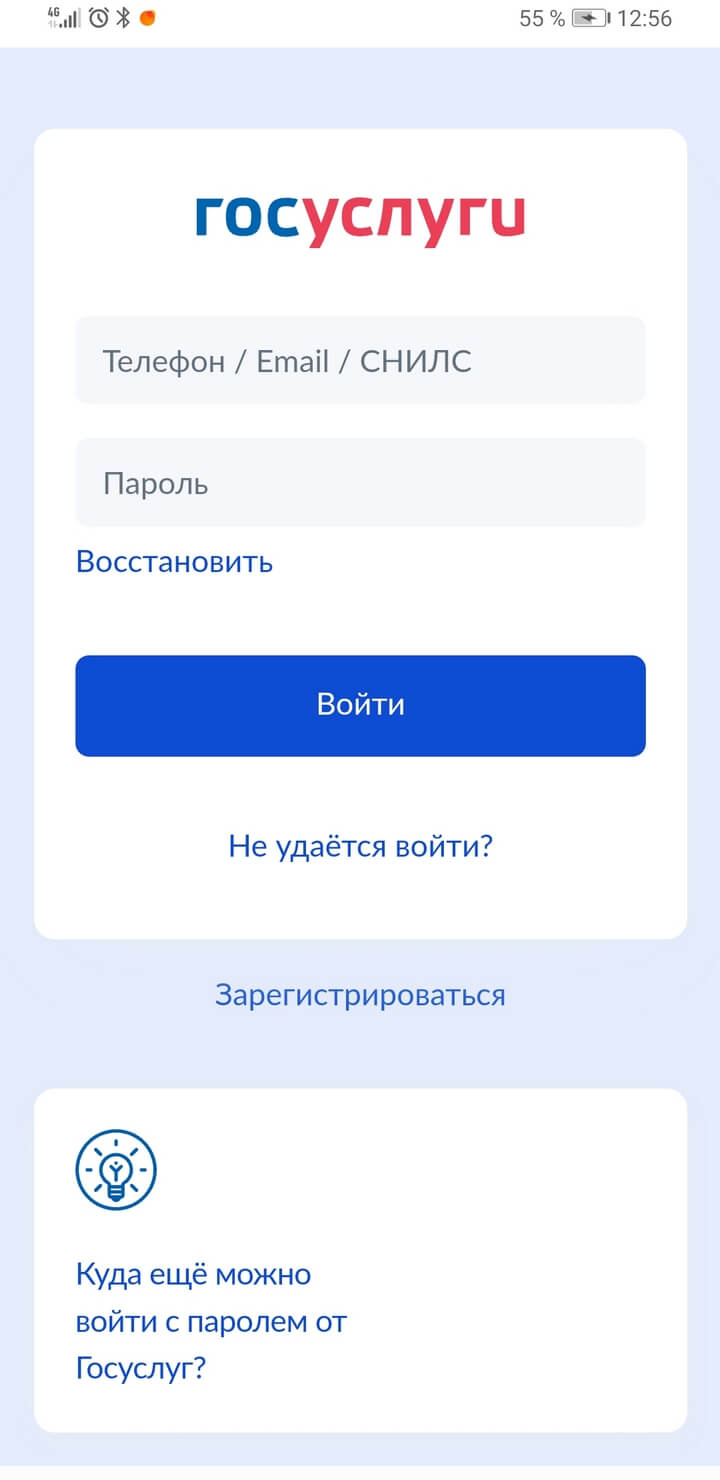

- Пройдите авторизациб на Госуслугах.

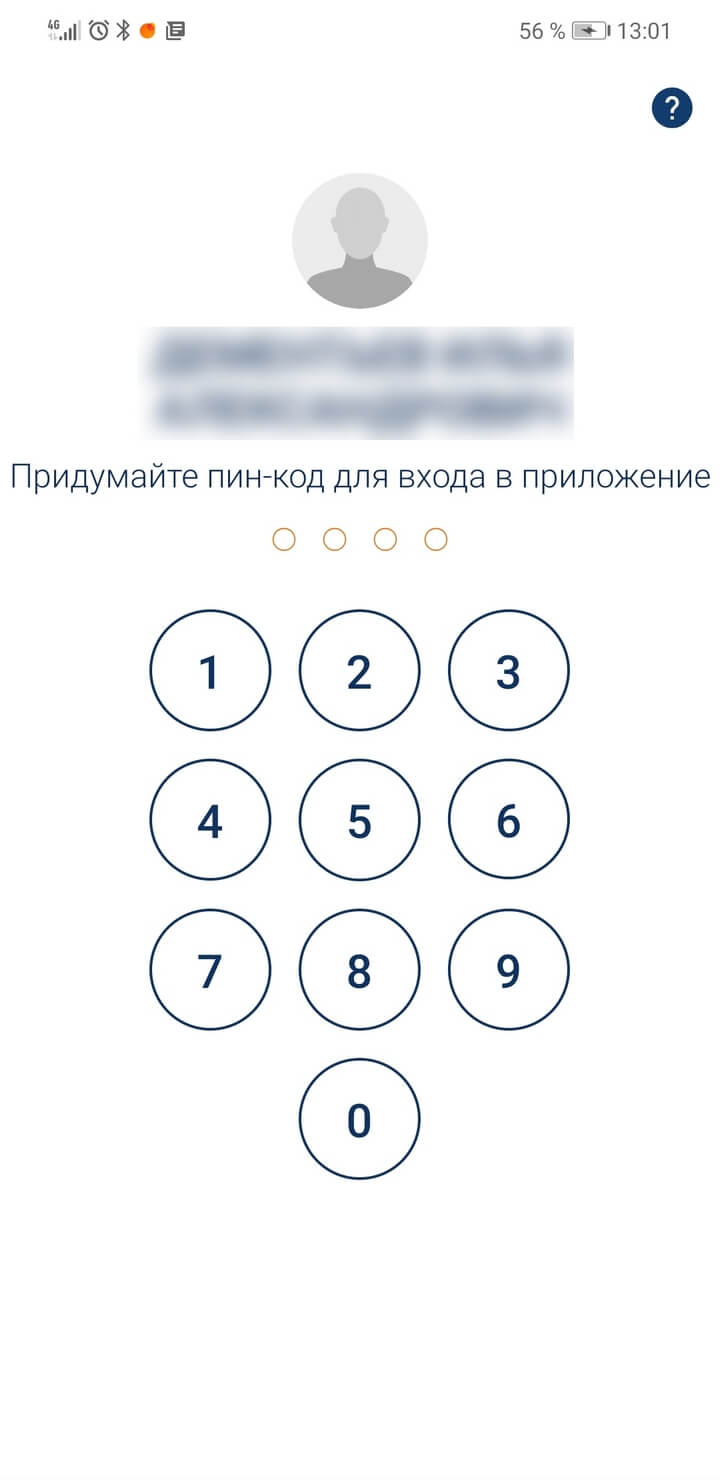

- Придумайте четырёхзначный PIN-код для входа в приложение.

- При необходимости разрешите вход по отпечатку пальца.

Зарегистрироваться через личный кабинет ФНС

Стать самозанятым можно и через личный кабинет физлица на сайте налоговой.

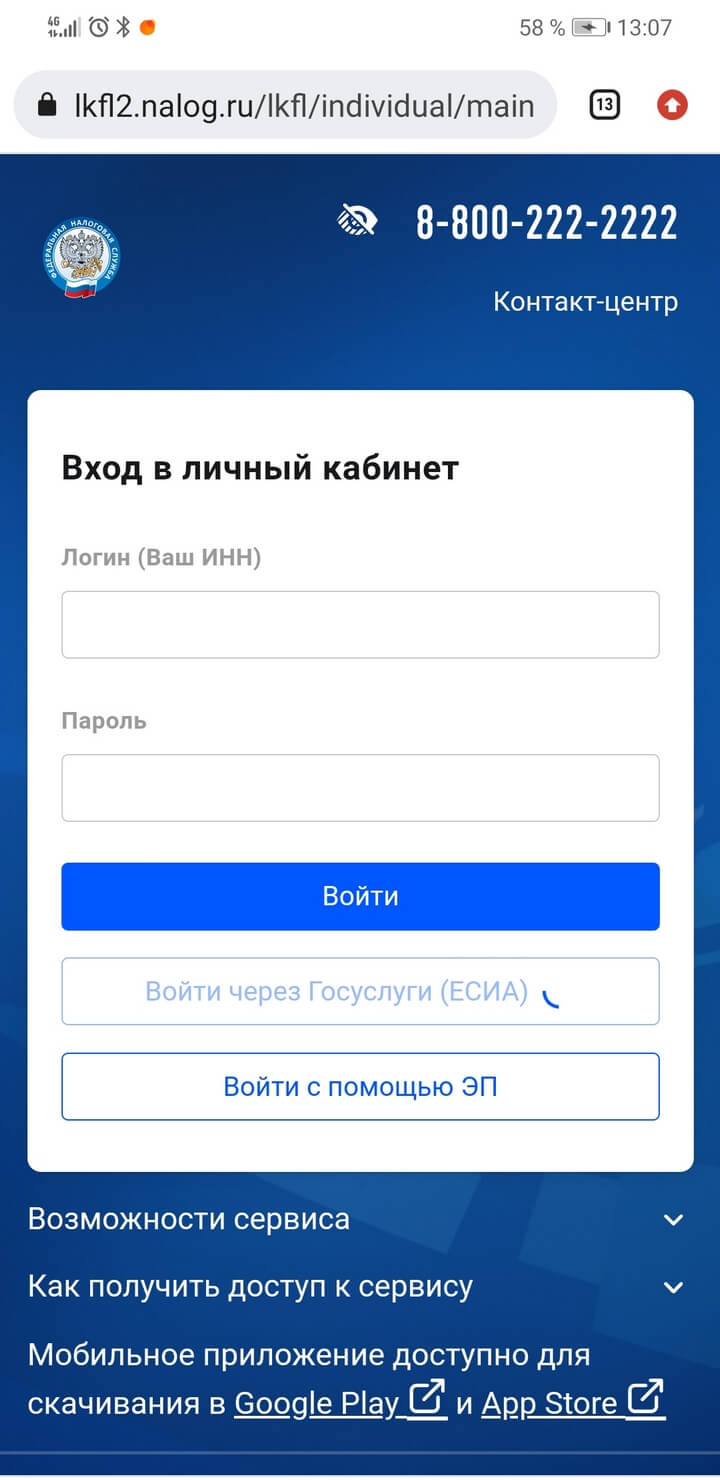

- Откройте страницу личного кабинета и нажмите на кнопку «Войти через Госуслуги (ЕСИА)», введите логин и пароль от учётной записи — после этого вы попадёте на главную страницу личного кабинета.

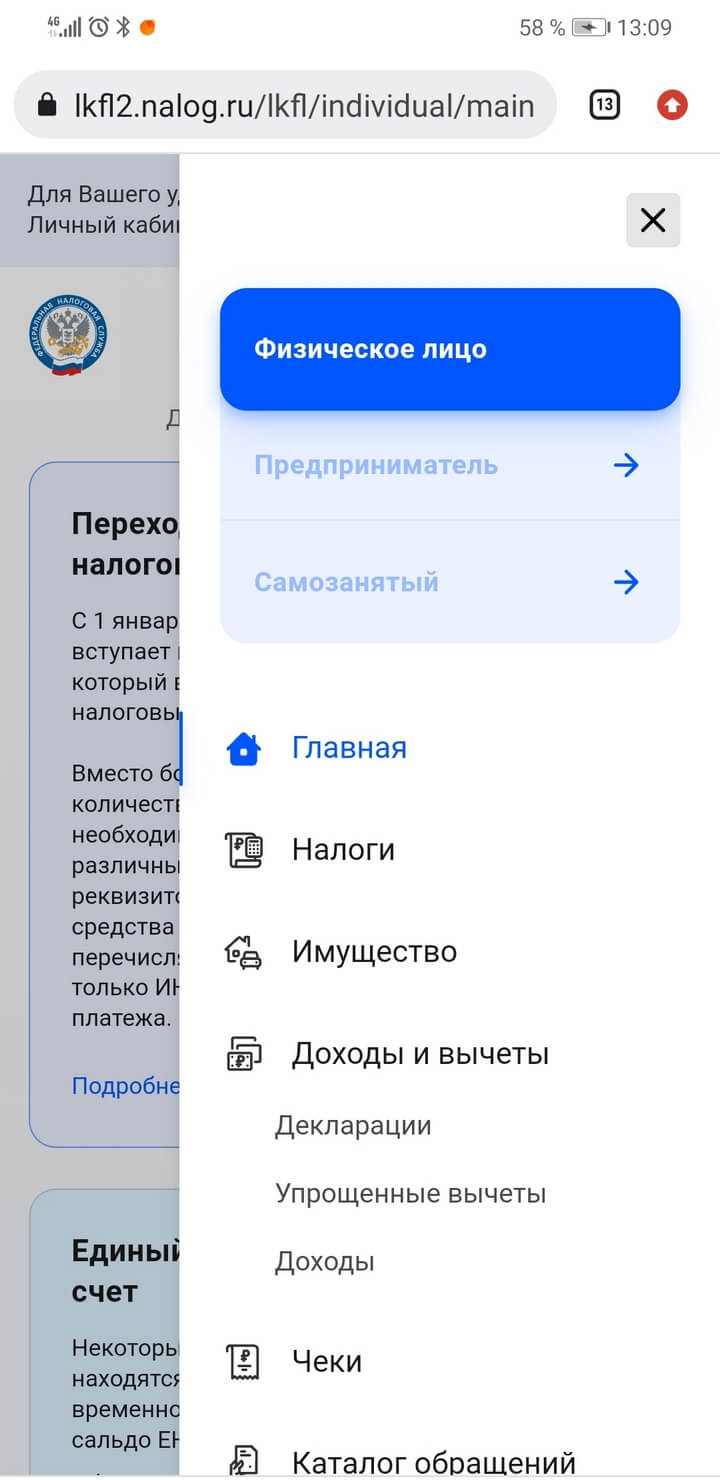

- Нажмите на раскрывающееся меню в правой части экрана и выберите пункт «Самозанятый».

- Кликните на «Зарегистрироваться».

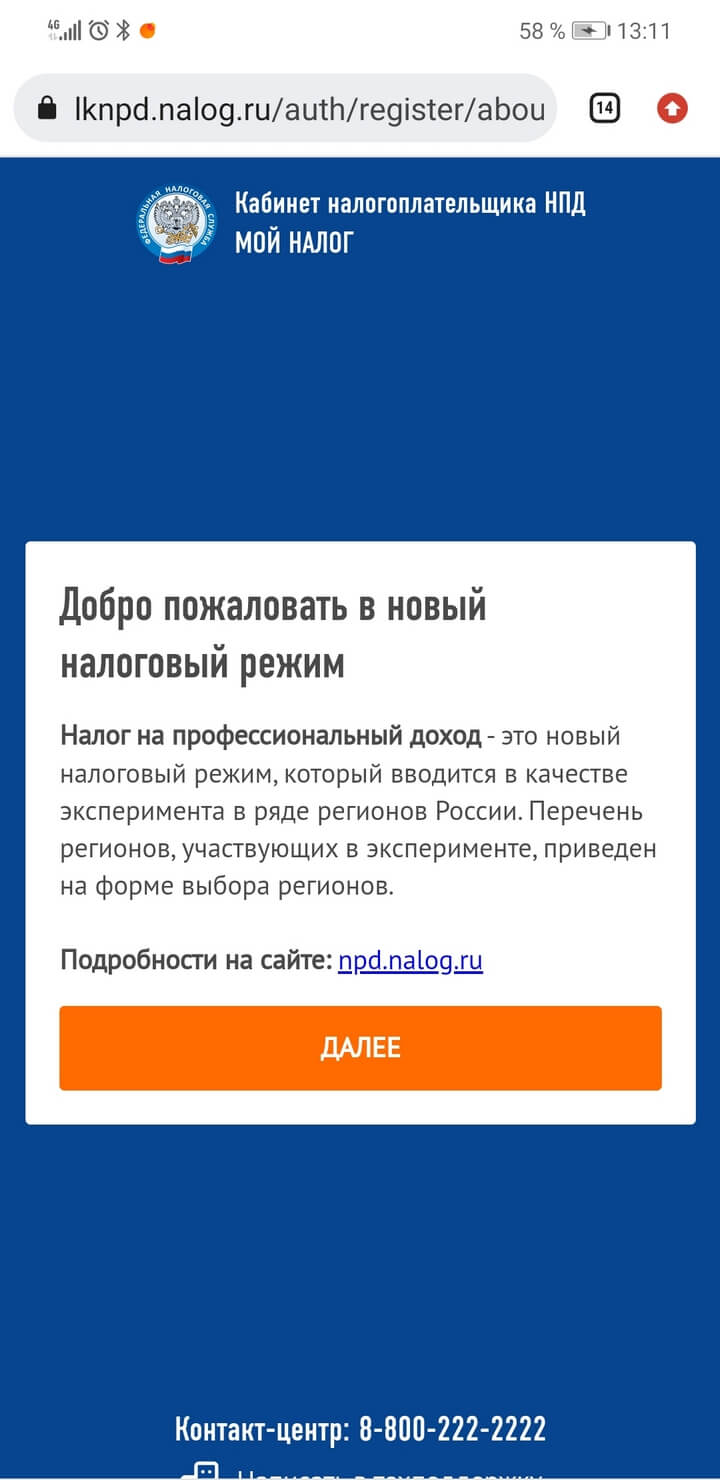

- Нажмите на кнопку «Далее».

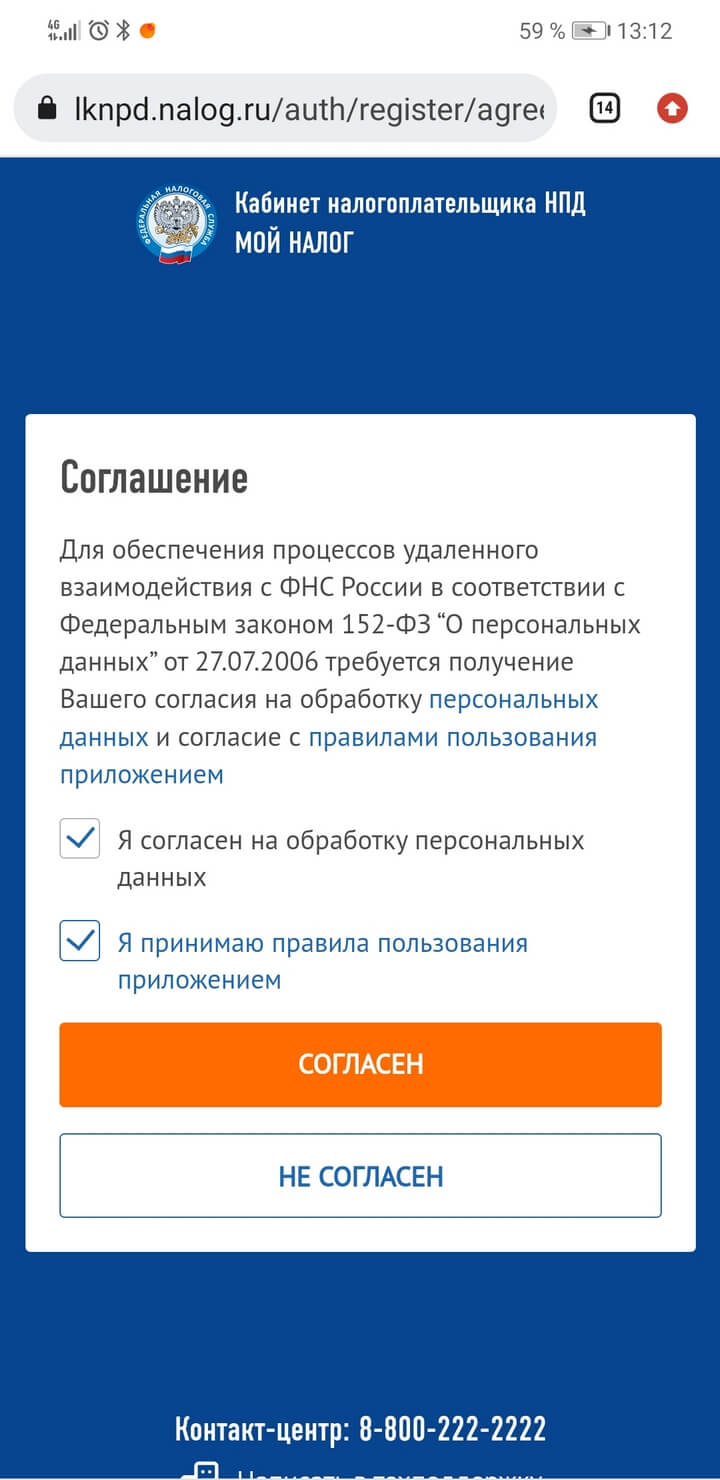

- Поставьте галочки в пунктах об обработке персональных данных и правилах пользования приложением, дважды нажмите «Согласен».

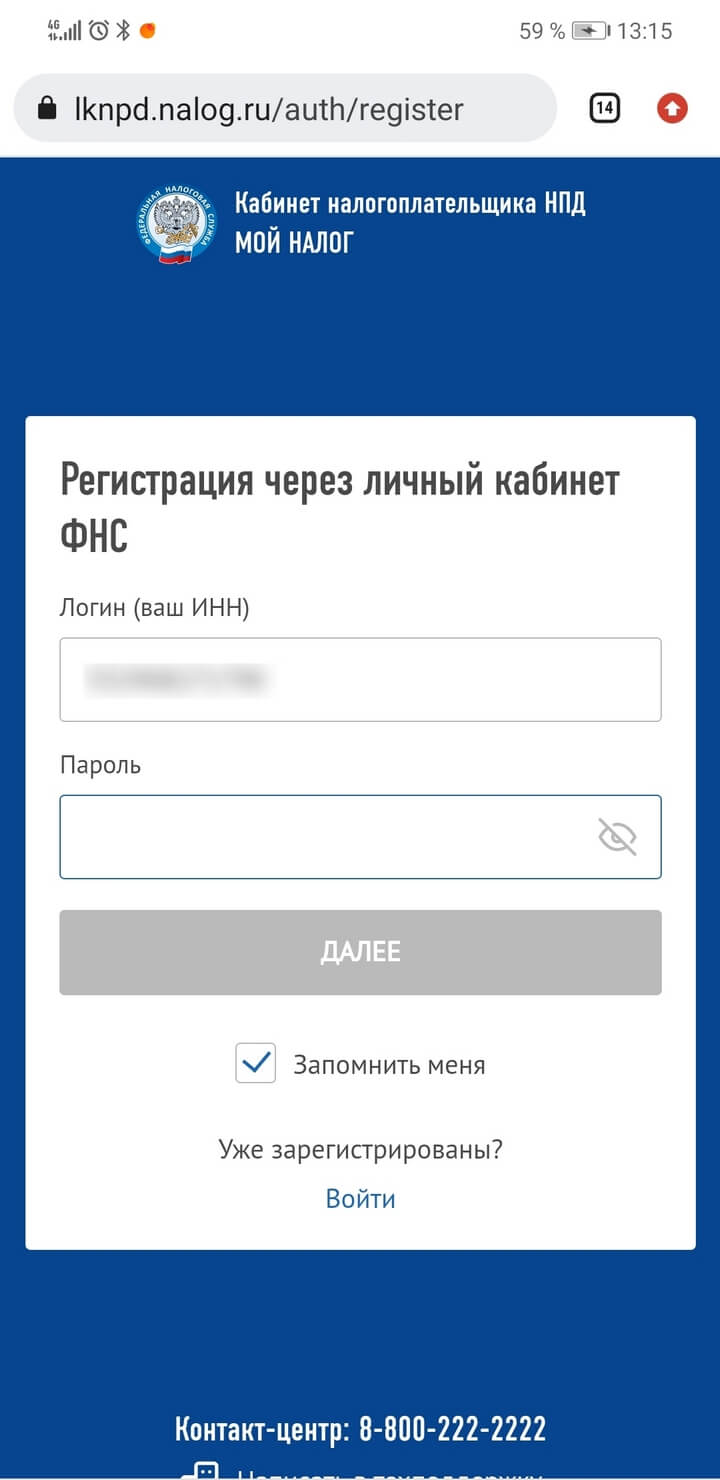

- Введите ИНН и пароль → «Далее» → «Подтвердить».

Как самозанятому платить налоги?

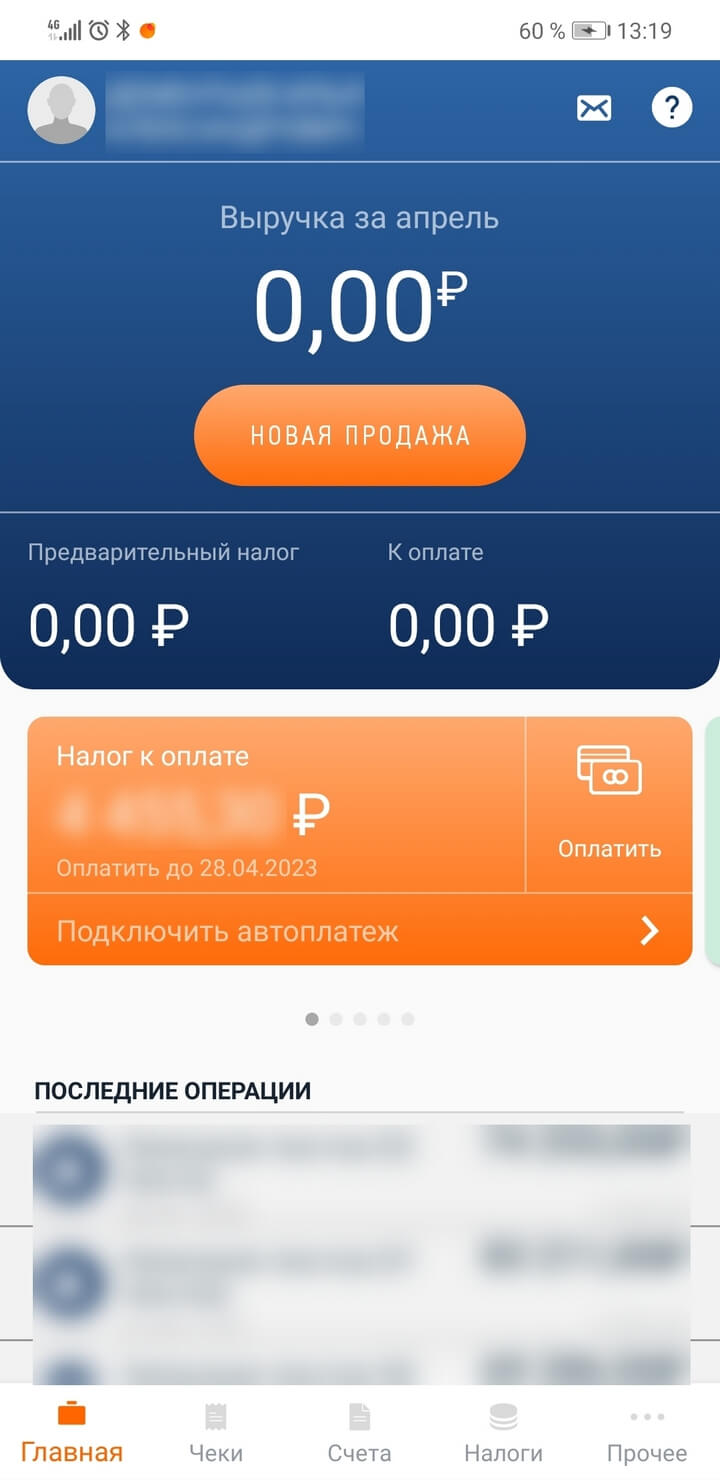

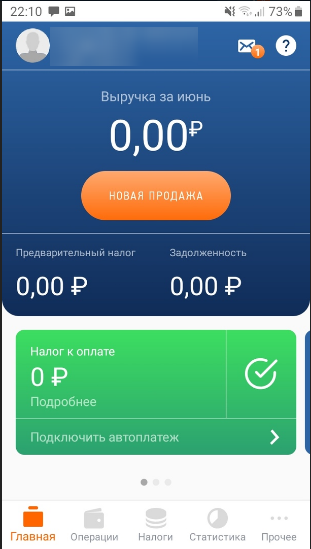

Как мы уже говорили выше, работать с налоговой самостоятельно вы будете через приложение «Мой налог». Допустим, вы выполнили заказ, например испекли торт, и получили за свою работу гонорар. Теперь об этом нужно отчитаться в налоговую:

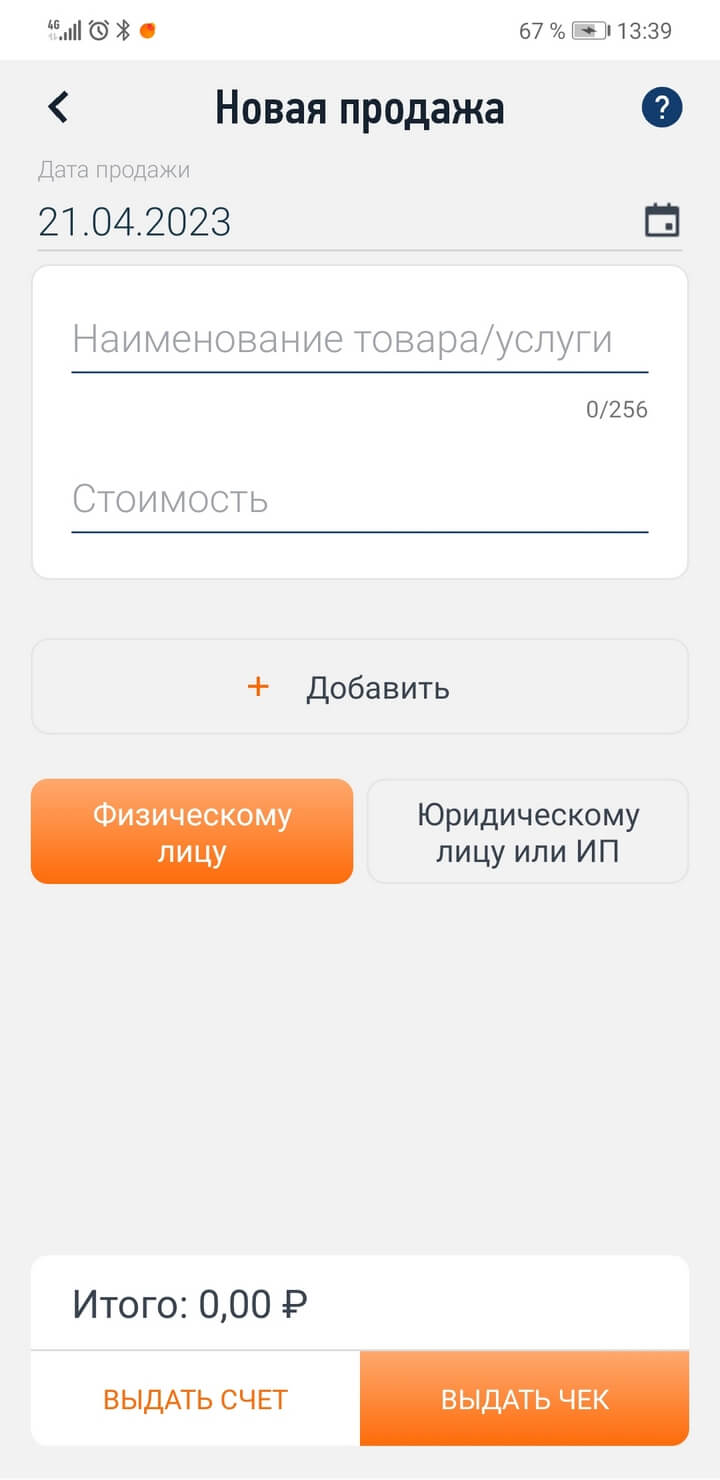

- Откройте приложение и нажмите на кнопку «Новая продажа».

- Укажите наименование товара или услуги и его стоимость. Ниже выберите, в адрес какого лица вы выполнили работу — физического или юридического. От этого будет зависеть процентная ставка налога — 4 или 6%. Затем нажмите кнопку «Выдать чек».

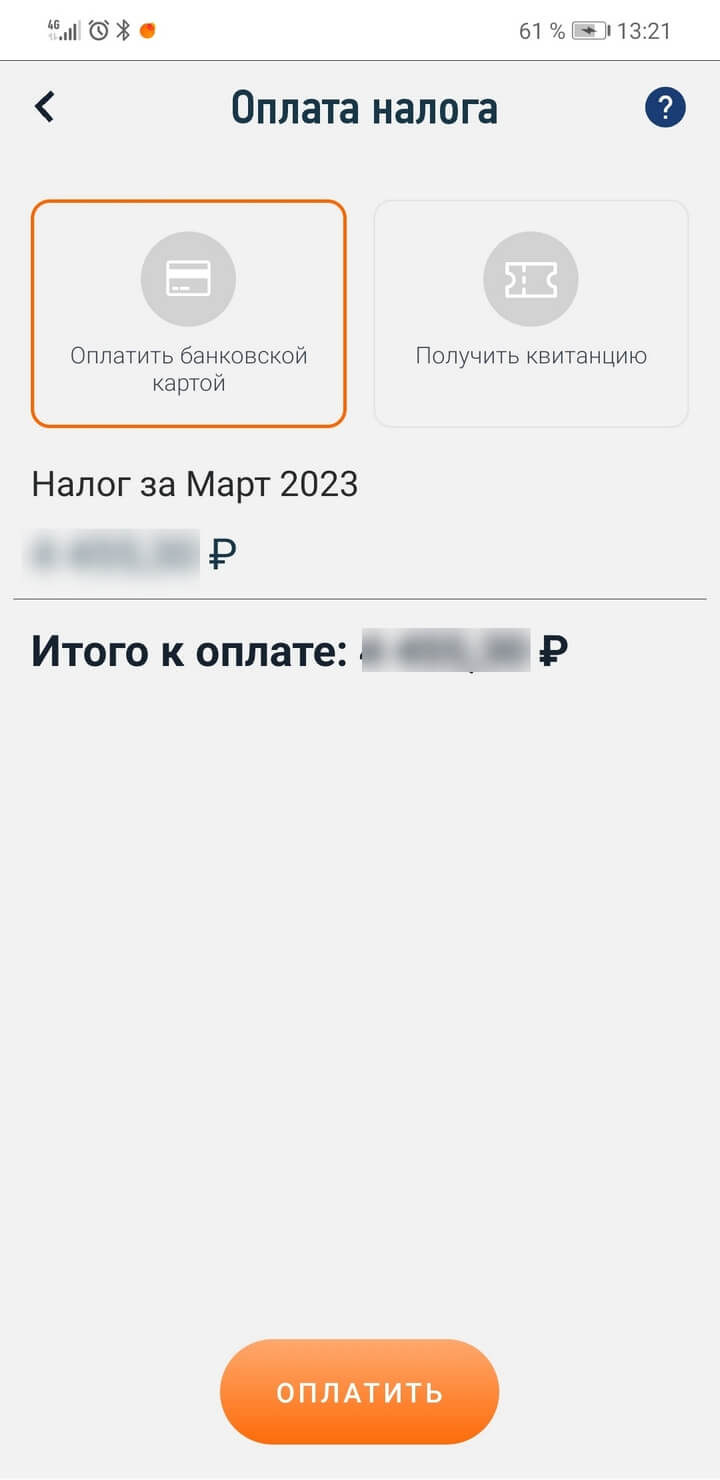

- Подсчитав, сколько всего денег вы заработали, примерно в середине месяца налоговая пришлёт вам в приложение уведомление об оплате налога за предыдущий месяц. Нажмите «Оплатить». На экране оплаты вы можете перечислить налог с помощью банковской карты либо получить квитанцию для оплаты в банке.

Как правило, налоговая получает платёж в течение одного-двух дней. Все платежи будут отображаться в разделе «Статистика» вашего профиля.

Начать своё дело — это большой шаг. Если хотите получить больше мотивации для ведения бизнеса и разобраться в тонкостях предпринимательства, вам точно помогут хорошие книги. Например, в сервисе Строки есть большая подборка бизнес-литературы — в текстовом и аудиоформатах.

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

- няни;

- репетиторы;

- копирайтеры;

- повара;

- таксисты;

- швеи;

- кондитеры.

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2020 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

- самозанятый оказывает услугу (записывает песню, варит мыло и т.д.);

- передает ее покупателю;

- получает за нее деньги;

- отмечает новую продажу в приложении, указывает сумму выручки и сохраняет;

- появляется запись, что продажа успешно проведена;

- открывается чек, который можно отправить онлайн юридическому или физическому лицу при необходимости.

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

- Специалисты смогут легально оказывать услуги населению и компаниям без страха. Теперь они не будут бояться, что налоговая их проверит и назначит множество штрафов.

- Деятельность станет легальной, можно официально работать с компаниями и юридическими лицами. Не будет никаких проблем по оформлению документов в работе с юрлицами.

- Предприниматели смогут снизить свою налоговую нагрузку и платить меньше без закрытия ИП. Они смогут работать в том же режиме, но при этом со значительно меньшими обязательными платежами.

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2020 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

- вступивший в брак и ставший вследствии этого дееспособным;

- родители или попечители дали письменное согласие на это;

- суд или органы опеки признали его полностью дееспособным в установленном порядке.

Как принимать платежи?

Принимать платежи самозанятый может на любую карту, которая у него есть. Можно получать деньги от клиентов даже на карту, куда приходит зарплата с основной работы.

Многие банки на данный момент предлагают открыть у них счет, чтобы быть самозанятым. На самом деле это не связанные понятия. Расчетный счет понадобится при работе с определенными компаниями. Если физлицо планирует просто собирать давать уроки игры на скрипке или продавать торты собственного изготовления обычным гражданам, то ему такой счет не понадобится.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Если регистрироваться по паспорту РФ, то понадобится сфотографировать паспорт и себя рядом с ним. Какие документы нужны — паспорт, ИНН, СНИЛС. Обычно никакие другие документы не требуются.

Плюсы и минусы

С момента появления нового налогового режима у него есть сторонники и противники, ведь отрицательные стороны есть у всего. Давайте подробнее разберемся, в чем особенности этого метода работы.

В чем достоинства самозанятости:

- Никаких обязательных платежей. Если у гражданина нет дохода, то никаких налогов ему платить не придется.

- Легко совмещать с основной работой.

- Не нужна касса. Не придется покупать онлайн-кассу, не нужно проводить чеки через специальные программы. Все оформляется через приложение «Мой налог».

- Не нужно подавать налоговую декларацию в проверяющие органы. Все, что они хотят проверить, могут посмотреть через приложение.

- Не нужно посещать налоговую, сидеть в очередях, ждать приема, отпрашиваться с работы. Все делается онлайн.

- Скорость. Вся регистрация занимает всего 20 минут.

- Можно выйти из тени и официально работать. Нет риска, что налоговая попросит предъявить документы, подтверждающие доходы.

- Условия налогообложения не должны меняться ближайшие 10 лет. Это закреплено в законе в виде гарантии.

- Доход от самозанятости — официальный и подтвержденный. Самозанятый может оформить кредит, займ или кредитку. Пока это предлагают не все банки, но их список постоянно дополняется новыми кредитными организациями.

Но есть у этого налогового режима и отрицательные стороны:

- Придется платить налоги. Это всего 4% за работу с физическими лицами и 6% за работу с юридическими, но не все хотят платить даже столько.

- Доходы не должны превышать 2,4 миллиона рублей в год или 200 тысяч рублей в месяц. Некоторые мастера получают больше денег, для них этот режим недоступен.

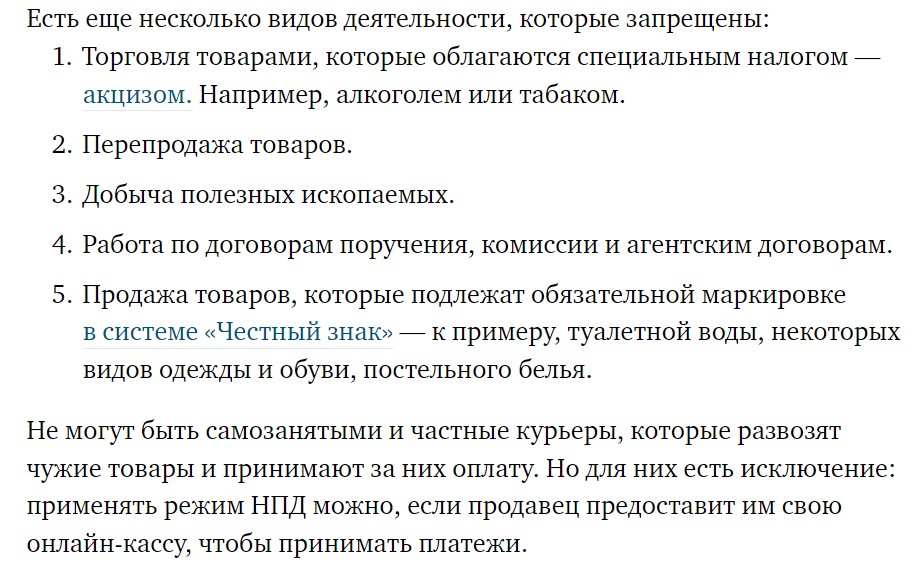

- Не все виды деятельности попадают под самозанятость. Если гражданин собирается продавать подакцизные товары, перепродавать их или добывать полезные ископаемые, то ему нельзя становиться самозанятым.

- Нельзя иметь работников. Самозанятым может быть только один гражданин, который работает сам на себя. Как только у него появляются подчиненные, ему придется открывать ИП.

Часто задаваемые вопросы

Могут ли стать самозанятыми адвокаты, нотариусы?

Налоговый режим недоступен для арбитражных управляющих, адвокатов, нотариусов, потому что их работа регулируется другими законами.

Что делать, если нужно продавать маркированные товары?

Во всех случаях, когда приходится торговать маркированными товарами, придется открывать ИП. Самозанятому нельзя заниматься перепродажей и продажей всего, что попадает под маркировку и акциз.

Может ли ИП стать самозанятым?

Физлицу ничего не мешает быть одновременно самозанятым и ИП. Но есть нюанс — он не может совмещать налог на профдоход с другими режимами — ЕСХН, УСН или ЕНВД. Другими словами, не получится совмещать сразу 2 режима.

Можно успеть отказаться от второго режима в течение 1 месяца. Если этого не сделать, то самозанятость аннулируется.

Если ИП использует спецрежим для отдельных видов деятельности, которые не попадают под самозанятость, то ему придется платить НДФЛ от этой деятельности отдельно. Но в этом случае самозанятость прекращается автоматически. Совместить с патентом тоже не получится.

Может ли официально работающий человек стать самозанятым?

Да, нет никаких проблем. Можно даже получать зарплату на ту же карту, куда приходит доход от самозанятости. Главное — выполнять требования и платить налоги.

Гражданин может, например, сдавать квартиру в аренду и платить от получаемой прибыли 4%. В то же время он работает, а его работодатель производит все стандартные отчисления по его доходу.

Можно ли получать деньги наличными?

Да. Никаких ограничений на получение средств нет, их можно получать наличными, на расчетный счет, на банковскую карту, на виртуальные деньги. Ответственность за указание всех доходов лежит на самозанятом. Кроме того, чек можно выдать только после регистрации очередной операции.

Может ли пенсионер стать самозанятым?

Согласно закону, пенсионер может быть самозанятым и при этом оставаться пенсионером. Он не теряет права на получение пенсии, ее продолжают индексировать, человек считается неработающим гражданином. А вот часть льгот ему могут не платить, если они зависят от среднемесячного дохода.

Может ли иностранный гражданин стать самозанятым?

Да. У России есть договоренность с Казахстаном, Беларусью, Киргизией и Арменией. Граждане из этих стран могут становиться самозанятыми наравне с гражданами РФ, если у них есть в нашей стране хотя бы один клиент. Оформлять патент при этом не придется.

Не начнет ли налоговая проверять прежние доходы?

Нет. Когда гражданин сам оформляет самозанятость и платит налоги за свою деятельность, его старые доходы никто проверять не будет. Специалистам ФНС не пришлось его искать, он встал на учет сам. Если они начнут проверять каждого нового самозанятого, то это отпугнет всех от легализации.

У них другая практика. Если они найдут гражданина, который осуществляет деятельность и не платит налоги, то он за это может получить серьезные штрафы. Ведь им пришлось потратить ресурсы, чтобы вывести его на «чистую воду».

Можно ли самозанятому работать через агентский договор?

Да, конечно. Просто в этом случае заказчик не будет платить за самозанятого налоги, он будет делать это сам в размере 6% от дохода, так как работает с компанией, а не с физическим лицом.

Могут ли приходить на карту другие поступления, не придется ли за них рассчитываться?

Да. Отчитываться нужно только по поступлениям, которые приходят от физических и юридических лиц в качестве оплаты за работу. Пособия, пенсии, зарплата с работы не попадают под налог. Но если хочется разделять эти суммы и быть спокойным, то можно просто завести отдельную карту для дохода от самозанятости.

Как отражать поступления от компании, которые приходят как от частного лица?

Их можно отмечать, как поступления от физического лица, если они отражаются так в выписке на карте. У заказчика и у самозанятого не будет проблем с налоговой — первый перевел свои личные деньги, второй отразил полученный заработок.

Можно ли совмещать торговлю как ИП и самозанятость в виде репетиторства?

Нет. Это разные виды деятельности, придется проводить репетиторство тоже через ИП.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Содержание статьи

Показать

Скрыть

В России набирает популярность режим налогообложения для самозанятых: в 2021 году их количество выросло более чем вдвое — до 3,8 млн человек, а на конец октября 2022-го превысило 6 млн человек.

Разбираемся, как оформить самозанятость в 2023 году, в чем особенность этого налогового режима и какие плюсы и минусы.

Кто такой самозанятый и какие налоги он платит

Самозанятый — это человек, который работает сам на себя или продает товары собственного производства, не имея наемных работников с трудовыми договорами. Самозанятые занимаются профессиональной деятельностью, от которой получают доходы и платят государству налог с этих доходов.

Закон о самозанятых (федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «налог на профессиональный доход»») вступил в силу с 1 января 2019 года в нескольких регионах России, а с 1 июля 2020-го его действие распространилось по всей территории страны.

Получить статус самозанятого может только физическое лицо, которое работает на территории России. Налоговый режим можно также использовать при сдаче в аренду недвижимости.

Как сохранить капитал в недвижимости: заработок на росте цены квартиры, инвестиции в ЗПИФ или рента

Самозанятым может стать только тот, чей годовой доход не превышает 2,4 млн рублей. Лимитов по месячным доходам в этом налоговом режиме нет.

Статус самозанятого также не могут получить те, кто продают товары под акцизами и с обязательной маркировкой. Специалисты, которые занимаются добычей и продажей полезных ископаемых, тоже не получат этот налоговый статус.

Налог на профессиональный доход нельзя использовать, если вы получаете доход от аренды коммерческой недвижимости, а также при продаже ценных бумаг, машин и любой недвижимости.

Какой налог платят самозанятые

Ставка НПД зависит от категории клиентов, с которыми работает самозанятый:

- если доход получен от физлица, ставка — 4%;

- если от юрлица или ИП — 6%.

НПД платится только за те месяцы, когда самозанятый получал доход. Ставки налога зафиксированы до 31 декабря 2028 года, когда должен завершиться налоговый эксперимент.

Закон также предусматривает налоговый вычет для самозанятых, который снижает налоговую ставку. Ставка по доходам, полученным от физлиц, в этом случае равна 3%, от юрлиц и ИП — 4%. Вычет действует до тех пор, пока самозанятый не сэкономит 10 тыс. рублей. После этого ставки налога устанавливаются на уровне 4% и 6% соответственно.

Можно ли совмещать официальную работу с самозанятостью

Совмещать самозанятость с основной работой по трудовому договору можно. В этом случае НДФЛ по месту основной работы удерживает работодатель, а самозанятый самостоятельно уплачивает налог на профессиональной доход с дополнительных доходов.

Зарплата на основной работе не учитывается при расчете НПД. Трудовой стаж по месту работы не прерывается.

Исключение действует для госслужащих. Они могут быть самозанятыми, но только для одного вида деятельности — сдачи жилья в аренду.

Плюсы и минусы самозанятости

К преимуществам самозанятости также можно отнести:

- возможность совмещать самозанятость с основной работой;

- отсутствие необходимости подавать отчеты и заполнять декларации;

- налог начисляется автоматически;

- образовательная поддержка от государства (например, онлайн-курсы).

Главный минус самозанятости — отсутствие социальных гарантий и налоговых вычетов. Если для вас налоговый режим на профессиональный доход единственный, вы не платите НДФЛ, а значит, не один из вычетов вам недоступен. Нет больничных и отпускных — эта забота ложится на плечи самозанятого.

Как стать самозанятым: пошаговая инструкция

Есть несколько способов получить статус самозанятого и начать платить НПД. В целом все они достаточно просты. Самым быстрым является регистрация через специальное приложение «Мой налог».

Вместо мобильного приложения можно воспользоваться веб-версией приложения «Мой налог», однако в нем доступна только регистрация через личный кабинет ФНС.

В приложении «Мой налог» есть возможность привязки банковской карты, с которой будет производиться выплата налогов.

Регистрация через приложение «Мой налог»

Приложение «Мой налог» можно скачать на смартфон или планшет в Google Play или App Store.

После входа в приложение нужно выбрать способ регистрации: по паспорту, с помощью ИНН и пароля от личного кабинета ФНС и через учетную запись на интернет-портале «Госуслуги».

Регистрация по паспорту

Для этого нужны паспорт и возможность сделать фото на телефоне. В первую очередь нужно ввести номер телефона, на который придет СМС. Введите полученный код, а далее следуйте инструкции:

- выберите регион;

- отсканируйте или сфотографируйте вторую и третью страницы паспорта;

- сделайте свое фото в приложении;

- подтвердите корректность ИНН.

После этого ваше заявление уйдет на проверку в ФНС. Налоговый статус вы получите в течение одного рабочего дня.

Регистрация с помощью ИНН и пароля от личного кабинета ФНС

Для этого потребуется личный кабинет налогоплательщика на сайте ФНС:

- введите в приложении номер ИНН и пароль, которые вы используете для доступа к личному кабинету;

- подтвердите регистрацию.

Заявление рассматривают, как правило, в течение одного рабочего дня.

Регистрация через «Госуслуги»

Для этого понадобится регистрация на портале «Госуслуги». При выборе данного способа приложение «Мой налог» переадресует вас на страницу входа портала «Госуслуги».

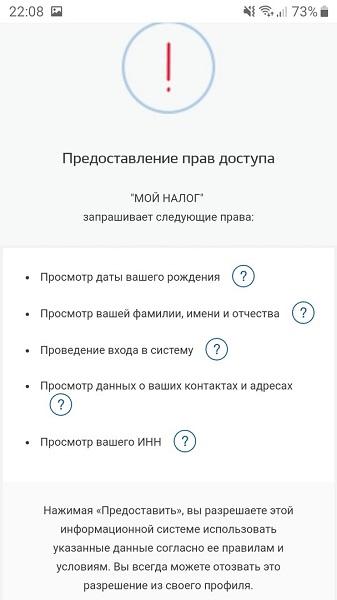

Нужно дать разрешение использовать личные данные из портала для действий в приложении «Мой налог», а после подтвердить выгруженные из «Госуслуг» персональные данные.

Регистрация через банк — партнер налоговой службы

Вместо приложения «Мой налог» можно выбрать сервис от одного из банков — партнеров ФНС. Список уполномоченных банков можно найти на сайте ФНС — там есть Сбербанк, банк «Ак Барс», ВТБ и другие крупные финансовые учреждения.

Интерфейсы у банковских приложений разные, но схематично инструкция выглядит так:

- Скачать мобильное приложение банка или зайти в личный кабинет на сайте банка (в некоторых банках регистрация самозанятых возможна только в приложении).

- Найти в приложении банка раздел, в котором находится специализированный сервис для самозанятых.

- Ввести требуемые данные и подать заявку на регистрацию.

Банк самостоятельно передаст данные в ФНС и уведомит о постановке на учет.

Можно также лично прийти в банк и зарегистрироваться в качестве самозанятого офлайн, но лучше уточнить возможность предоставления такой услуги у каждой конкретной кредитной организации.

Офлайн-регистрация в отделении ФНС

Можно обратиться в ближайшее отделение ФНС по месту проживания. Для этого нужно заполнить заявление на специальном бланке, в котором указываются следующие данные:

- ИНН;

- персональная информация — Ф. И. О., дата рождения и так далее;

- вид и сфера деятельности;

- адрес проживания;

- дата и подпись.

Для отказа от статуса самозанятого в этом случае нужно будет подавать аналогичное заявление о прекращении деятельности.

ФНС проверяет заявление на постановку на учет до шести рабочих дней, но, как правило, гораздо быстрее. Отказать в постановке на учет налоговый орган может в случае неверно предоставленных данных или при наличии штрафов и долгов по налогам.

Нужно ли самозанятому открывать расчетный счет

Самозанятому не нужно открывать специальный расчетный счет. Все поступления заказчики могут перечислять на уже действующие карты.

Нужно лишь отчитываться: это делается в приложении «Мой налог» либо в приложении банка — партнера ФНС. Вы формируете чек, после чего ФНС принимает это как доход, по которому нужно начислить налог по режиму для самозанятых.

Бояться блокировки карты банком из-за частых поступлений на нее не следует: Центральный банк России специально рекомендовал финансовым организациям проверять статус владельца, чтобы не блокировать карты самозанятых. Но для дополнительного спокойствия для доходов от самозанятости можно завести отдельную карту.

Допускаются также расчеты наличными.

Прием платежей для самозанятых

Порядок платежей для самозанятых упрощен, для них нет обязательства использовать контрольно-кассовую технику. После получения денег от клиента самозанятый должен войти в приложение «Мой налог» или личный кабинет на сайте ФНС и указать, за что получил деньги и от какой категории клиентов (физлицо, ИП, юрлицо), а затем отправить чек клиенту. Чек формируется автоматически.

При безналичной оплате передать чек необходимо до девятого числа, следующего после осуществления расчетов месяца. При этом, как правило, компании и ИП прописывают в договоре с самозанятыми предоставление чека не позднее следующего после оплаты дня.

Отправить заказчику и клиенту чек можно любым удобным способом: на электронную почту, через мессенджеры, дать клиенту считать QR-код или распечатать и вручить в бумажном виде. Самозанятый не обязан выдавать бумажный вариант документа.

Для компании важно получить чек от самозанятого. Так бухгалтерия убедится, что самозанятый точно заплатит налог за начисление денег. Если при проверке выяснится, что исполнитель не сформировал чек, за это получат штраф и самозанятый, и компания.

Самозанятый самостоятельно не рассчитывает сумму налога, это автоматически делает налоговая. Уведомление от ФНС должно прийти до 12-го числа месяца, следующего за расчетным, а заплатить налог нужно до 25-го числа текущего месяца. Если сумма налога менее 100 рублей, уведомление не придет, а сумма добавится к налогу за следующий период. При этом в приложении «Мой налог» можно настроить автоплатеж.

Как отказаться от самозанятости

Отказаться от статуса самозанятого можно теми же способами, что и встать на учет.

В приложении «Мой налог» для этого необходимо зайти в раздел «Прочее», затем — в раздел «Профиль» и нажать кнопку «Сняться с учета НПД». После этого необходимо выбрать причину отказа от самозанятости и подтвердить свое решение.

Уведомление о снятии с учета должно прийти не позднее следующего дня. Датой снятия с учета будет считаться дата подачи заявки в налоговый орган.

Позднее можно снова зарегистрироваться в статусе самозанятого, никаких ограничений на это нет, если нет недоимок и штрафов по налогу.

Если доход самозанятого превысит 2,4 млн рублей, он лишится статуса автоматически и будет переведен на уплату НДФЛ. Облагаться НДФЛ при этом будут лишь доходы, полученные сверх лимита. Самозанятый индивидуальный предприниматель в этом случае будет переведен на общую систему налогообложения.

Частые вопросы

Можно ли стать самозанятым, если я уже ИП?

Индивидуальные предприниматели по закону также могут быть самозанятыми, то есть платить налог на профессиональный доход. Но при этом запрещено совмещать НПД с другими льготными режимами для ИП: упрощенной системой налогообложения (УСП), единым сельскохозяйственным налогом (ЕСХН), патентной системой налогообложения (ПСН).

Для получение статуса самозанятого можно как закрыть ИП, так и сохранить его, но направить в налоговую уведомление (для УСП и ЕСХН) или заявление (для ПСН) об отказе от других налоговых спецрежимов. Отказаться от льготных режимов необходимо в течение месяца с даты регистрации в качестве самозанятого, иначе самозанятость будет аннулирована.

При этом в статусе самозанятого ИП, как и физические лица, имеют лимит на доход в 2,4 млн рублей в год и не могут нанимать сотрудников.

Нужно ли сообщать заказчику, если потерял статус самозанятого?

Когда компания сотрудничают с физлицами, они выступают их налоговыми агентами, а потому по договору должны удержать НДФЛ и заплатить страховые взносы. Если она этого не сделает, ей грозит штраф — 40% от суммы налогов и взносов в случае умышленного нарушения и 20% в случае неумышленного.

Чтобы не подводить заказчика, лучше сообщить ему об изменении налогового статуса.

Можно ли зарегистрироваться как самозанятый, если нет 18 лет?

Самозанятым можно стать с 14 лет, но несовершеннолетним заявителям придется брать письменное разрешение родителей или попечителей. Если по решению суда 16-летний подросток стал дееспособным, то регистрация НПД та же, что и для совершеннолетних.

Можно ли стать самозанятым, если нет гражданства РФ?

Помимо граждан России, самозанятыми могут стать граждане стран Евразийского экономического союза. В этом случае они должны работать для российских заказчиков, но их местоположение неважно.

Например, дизайнер Гамлет из Армении может работать из Еревана для российской компании «Б». Бухгалтерия «Б» могла бы заключать стандартный договор ГПХ с дизайнером и удерживать повышенный НДФЛ как с иностранца, но Гамлет зарегистрирован как самозанятый в российском ФНС. Значит, с суммы контракта дизайнер заплатит только 6%, а не 30%.

Для того чтобы стать самозанятым, иностранцам нужно получить российский ИНН, например через центр «Мои документы», и зарегистрировать личный кабинет на сайте ФНС.

В остальном правила не меняются.

За что могут штрафовать самозанятых?

Самозанятых могут оштрафовать, если ФНС установит, что он не выдал чек заказчику или сделал это с задержкой.

Штраф устанавливается пропорционально сумме сделки: его размер составляет 20% от оплаты. При повторном нарушении в течение шести месяцев после первого штраф составит 100% суммы сделки.

Могут ли стать самозанятыми адвокаты и нотариусы?

Статус самозанятого для своей прямой деятельности не могут получить адвокаты, нотариусы, арбитражные управляющие и эксперты-оценщики, так как их работа регулируется отдельными законами.

Однако, например, если адвокат сдает квартиру в аренду, то для уплаты налогов с этого дохода он может зарегистрироваться как самозанятый.

Можно ли получать деньги наличными?

Законодательство разрешает самозанятым получать вознаграждение за свою работу наличными, никаких ограничений на этот счет нет.

Что изменится в налоге для самозанятых в 2023 году

С 1 июля 2023 года самозанятые смогут уплачивать добровольные страховые взносы по двум моделям: 32 484 рубля (два МРОТ за полный месяц) или 48 726 рублей (три МРОТ за полный месяц). Эти деньги будет получать Социальный фонд России, а плательщик НПД сможет брать оплачиваемый больничный.

Размер ежемесячного взноса составит 1 247,38 рубля в месяц, если гражданин выбрал страхуемую сумму, равную двум МРОТ, и 1 871 рубль, если выбрана сумма, равная трем МРОТ.

Больничные начнут выплачивать, если непрерывно выплачивать взносы шесть месяцев. Если не пользоваться больничным, то размер взносов будет снижен: после 18 месяцев без страховых случаев — на 10%, а после 24 месяцев — на 30%.

Страховой стаж в добровольном социальном страховании будет учитываться так же, как и в обязательном социальном страховании. Если общий страховой стаж составляет менее пяти лет, то выплачивается 60% от двух или трех МРОТ (в зависимости от выбранной модели). Если стаж от пяти до восьми лет, больничные составят 80%, более восьми лет — 100%. Стаж, приобретенный в период работы по найму, в добровольном социальном страховании учитывается.

Как оформить самозанятость через Госуслуги — в 2022 году изменений в процедуре не произошло. В статье расскажем, как стать самозанятым, используя логин и пароль от сайта «Госуслуги».

Как оформить самозанятость через Госуслуги

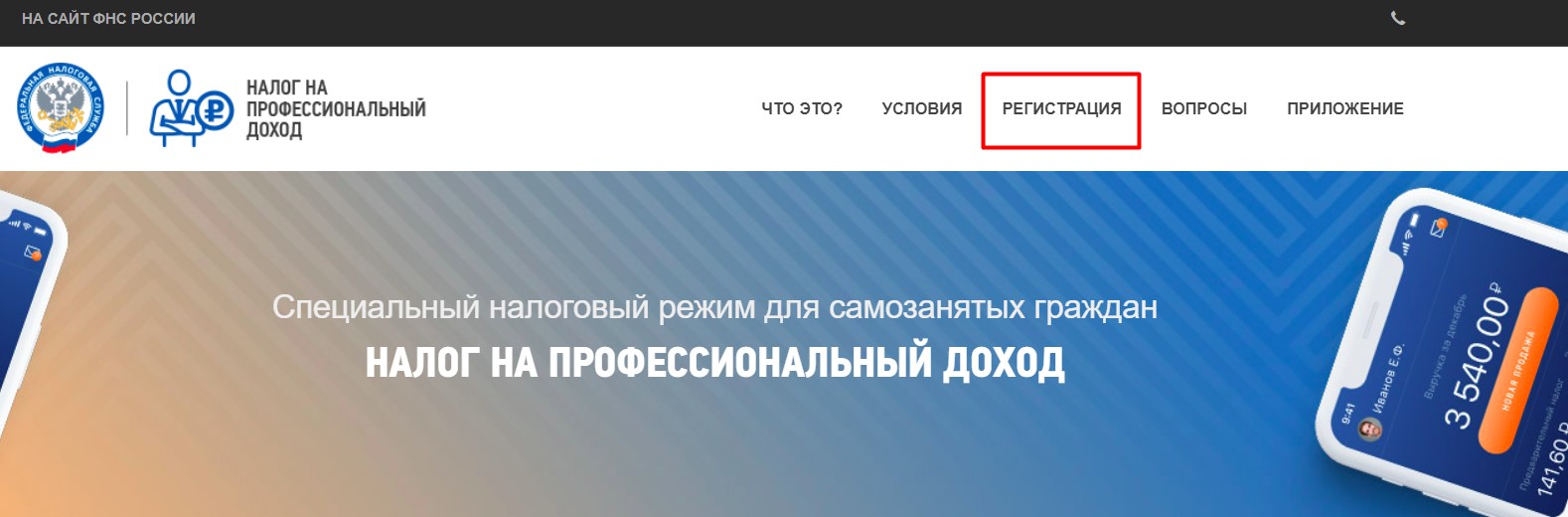

Налог на профессиональный доход — это специальный налоговый режим, работать на котором можно, не открывая ИП или ООО (ч. 1 ст. 2 федерального закона «О проведении…» от 27.11.2018 № 422-ФЗ). Зарегистрироваться в налоговой службе плательщику всё же придется, однако процедура регистрации, в отличие от процедуры открытия ИП или ООО, предельно простая — получить статус самозанятого можно не выходя из дома.

ВНИМАНИЕ! Непосредственно на Госуслугах отсутствует возможность подать заявление о регистрации в качестве самозанятого, однако через сайт можно получить логин и пароль для доступа в специальное приложение «Мой налог», в котором и происходит регистрация.

Чтобы оформить самозанятость через Госуслуги, потребуется:

- Зарегистрироваться на Госуслугах и подтвердить свою учетную запись, если вы не делали этого раньше.

- Воспользоваться приложением «Мой налог» или личным кабинетом налогоплательщика на сайте ФНС.

Бумажного уведомления, подтверждающего тот факт, что теперь вы самозанятый, после регистрации налоговая не пришлет. Если документ вам нужен, можете выгрузить его из приложения «Мой налог» самостоятельно. Справка о регистрации в качестве плательщика налога на профессиональный доход будет подписана электронной подписью. Это значит, что она имеет такую же юридическую силу, что и привычный бумажный документ с печатью и подписью.

Как зарегистрироваться через приложение

В «КонсультантПлюс» есть множество готовых решений, в том числе о том, как самозанятым гражданам легализовать свою деятельность. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно. Вы также можете получить актуальный прайс-лист К+.

Чтобы стать самозанятым через Госуслуги с помощью приложения, нужно:

- Скачать приложение «Мой налог» на смартфон для iOS или Android.

- Запустить приложение и в открывшемся окне выбрать из предложенного списка способ регистрации — «Через портал Госуслуг».

- Ввести логин и пароль от Госуслуг.

- Выбрать регион, в котором вы будете вести деятельность.

- Отправить заявление на постановку на учет в качестве плательщика налога на профессиональный доход. Заполнять документы вручную не придется — приложение автоматически сгенерирует заявление на основании тех данных, которые уже загружены в Госуслуги.

- Дождаться подтверждения регистрации — оно должно прийти не позднее дня, следующего за днем отправки заявления.

Как зарегистрироваться через личный кабинет на сайте ФНС

Чтобы зарегистрироваться самозанятым через Госуслуги с использованием личного кабинета налогоплательщика, нужно:

- Перейти на страницу авторизации пользователя на сайте налоговой.

- Выбрать вкладку «Через портал Госуслуг».

- Нажать на кнопку «Зарегистрироваться», а затем на кнопку «Далее».

- Предоставить согласие на обработку персональных данных и подтвердить, что вы ознакомились с правилами пользования приложением.

- Согласиться с тем, что после авторизации через портал «Госуслуги» вы будете автоматически поставлены на учет.

- Ввести свой логин и пароль от Госуслуг.

- Постановка на учет в качестве самозанятого произойдет автоматически.

Это значит, что те налогоплательщики, которые впервые входят в личный кабинет через ЕСИА, после подтверждения своих данных и согласия с условиями регистрации, сразу будут поставлены на учет как самозанятые. То есть если вы авторизуетесь, станете плательщиком налога на профессиональный доход.

Если Вы ошибочно встали на учет в качестве плательщика НПД, прекратить регистрацию так же просто, как зарегистрироваться. Достаточно нажать кнопку «Снять с учета».

Как вести учет доходов и платить налоги

После регистрации вы сможете использовать приложение или личный кабинет в качестве площадки для учета доходов и расчета размера налога. Для авторизации нужно будет использовать ту же комбинацию, что и при регистрации — логин и пароль от сайта «Госуслуги». Оказав услугу (выполнив работу, продав товар), вы должны внести сведения о полученном доходе в приложение.

В конце месяца система автоматически рассчитает размер налога — вам останется лишь оплатить его. Это можно сделать, не выходя из дома — и приложение, и личный кабинет позволяют вносить оплату с банковской карты. Если карты у вас нет, заплатить налог можно в ближайшем отделении банка, сформировав квитанцию через приложение.

Итоги

Итак, зарегистрироваться в качестве самозанятого можно через приложение «Мой налог» или в личном кабинете налогоплательщика на сайте ФНС. Для авторизации потребуется логин и пароль от сайта «Госуслуги». Учетная запись должна быть подтвержденной, в противном случае завершить регистрацию не получится.

В России есть огромное количество людей, которые работают сами на себя и получают зарплату за свои товары и услуги, но при этом они никак не могут подтвердить свои доходы для различных служб. Если вы хотите взять кредит, оформить пособие или взять больничный, то необязательно устраиваться в организацию, можно стать самозанятым, и получить все необходимые справки. Как оформить самозанятость, рассказывают специалисты Бробанка.

09.01.23

1074

0

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Самозанятость: что это такое

В нашей стране существует большое количество различных ведомств, фирм и организаций, где каждый может найти работу себе по душе. Кто-то хочет учить детей, кто-то печь хлебобулочные изделия, кто-то любит работу с цифрами, кто-то хочет чинить технику или автомобили, и получать за это заработную плату, вариантов огромное множество.

-

Самозанятость: что это такое

-

Плюсы и минусы работы самозанятым

-

Чем отличаются самозанятые и ИП

-

Кто может стать самозанятым

-

Как оформить самозанятость

-

Портал Госуслуги

-

Мобильное приложение «Мой налог»

-

Личный кабинет на сайте ФНС

-

Регистрация через банки

Большинство людей после получения среднего или высшего образования идут работать наёмными работниками в организации, подходящие под их профили, и либо остаются там же на долгие годы, либо открывают впоследствии свой собственный бизнес. Однако, оформление ИП и ООО требует денежных затрат, ведения финансовой и бухгалтерской отчетности, взаимодействия с налоговыми службами и т.д., и не все на это соглашаются.

Зачастую люди работают в тени, получая серый доход. С одной стороны это выгодно – можно всю прибыль оставлять себе, с другой стороны – возникают сложности с налоговиками, с банками, с различными социальными ведомствами, которые для оформления любой выплаты требуют подтверждения дохода. И вот здесь можно рассмотреть альтернативный вариант.

С 1 января 2019 года в России начал действовать НПД – специальный налоговый режим, который появился в качестве эксперимента в ряде регионов, а уже с октября 2020 года распространился на всю страну (Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 N 422-ФЗ). Изначально в документе было сказано, что эксперимент по установлению специального налогового режиме в РФ будет действовать 10 лет, но есть вероятность, что его действие будет продлено.

Самозанятость – это форма получения вознаграждения за свой труд непосредственно от заказчиков. Самозанятый – это человек, который применяет экспериментальный налоговый режим, и выплачивает налог на профессиональный доход.

Говоря простыми словами, то самозанятость – это работа на самого себя без привлечения дополнительных людей, то есть без работодателя и наёмных сотрудников. Если человек сам производит какие-то товары или услуги, и предлагает их другим людям или организациям, то он может зарегистрироваться в качестве самозанятого гражданина.

Плюсы и минусы работы самозанятым

Если говорить о преимуществах работы в качестве индивидуального предпринимателя или владельца ООО, то здесь все понятно: бизнесмен имеет официальное трудоустройство и белый доход, может спокойно получать кредиты, социальные выплаты, больничный, декретные и т.д. В случае с ООО можно даже экономить за счет налоговых вычетов и списания части расходов на ведение бизнеса, чтобы платить меньше ФНС.

Что же получают самозанятые, в чем плюсы их режима:

- Легализация работы. Самозанятый гражданин получает официальное трудоустройство, которое можно подтвердить, и не переживать из-за возможных претензий к нему со стороны налоговой службы.

- Подтверждение дохода. Даже если бизнес небольшой, и приносит немного денег, этот доход также можно подтвердить при помощи справки. Она пригодится в том случае, если вы хотите оформить пособия по беременности или после рождения ребенка, если хотите получить единовременные выплаты, получить кредит и т.д.

- Простота оформления. НПД – это очень простой налоговый режим, который не потребует от вас никаких расходов, открытия расчетного счета или обращения в ФНС. Вы сможете оформить свою занятость буквально за один час, не выходя их дома.

Изначально данный налоговый режим вводился депутатами с целью вывести из тени тех, кто работает сам на себя и не платит налоги. И нужно сказать, что эксперимент оказался крайне удачным – сейчас в России несколько десятков миллионов человек оформились в качестве самозанятых, и получили возможность легализовать свой бизнес, и обелить свои доходы.

Какие есть минусы у данного режима? Фактически, он только один: самозанятые не платят страховые взносы, а значит, не могут рассчитывать на большинство выплат, которые имеют наёмные сотрудники. Нет оплачиваемых больничных, отпуска, декрета, налоговых вычетов. Неприятно, но учитывая, что при серой зарплате у людей тоже всего этого нет, плюсы перекрывают этот недостаток.

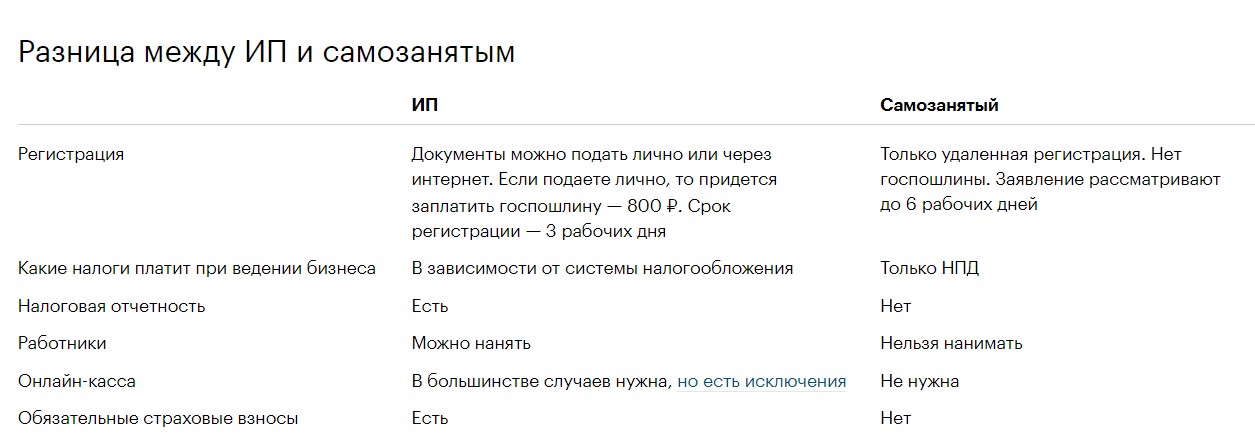

Чем отличаются самозанятые и ИП

Самозанятым быть намного проще:

- Можно провести самостоятельную регистрацию без посещения ФНС;

- Нет финансовой отчетности;

- Не нужна онлайн-касса;

- Нет обязательных взносов.

Самозанятые граждане не платят страховые взносы и НДФЛ, они оплачивают только налог с фактически полученного дохода (НПД). Причем ставка будет зависеть от того, кто именно вам заплатит: если деньги поступили от физического лица – вы платите с этой суммы 4%, если от организаций или ИП – 6% от размера платежа. Такие ставки действуют до конца 2028 года, государство все это время не будет их повышать.

Кроме того, государство дает самозанятым специальный бонус в виде налогового вычета, который снижает ставку до 3-4%. Он действует до того момента, пока вы не сэкономите 10000 рублей на уплате налога. Также можно платить пенсионные взносы для стажа будущей пенсии, но это дело добровольное.

Кто может стать самозанятым

Прежде чем оформляться в качестве плательщика налога на профессиональный доход, нужно разобраться с тем, кто именно может стать самозанятым. Это могут быть физические лица или индивидуальные предприниматели, которые решили перейти на режим самозанятости, и реализовывать только свои собственные товары или услуги.

Например, кто это может быть:

- Водитель;

- Репетитор;

- Переводчик;

- Фотограф;

- Кондитер;

- Дизайнер;

- Мастер по маникюру, макияжу, прическам и т.д.

Стать самозанятым можно уже с 14 лет по согласию от родителей или с 18 лет на общих основаниях. Перейти на режим НПД могут граждане России, Армении, Беларуси, Киргизии, Казахстана, Украины, ЛНР и ДНР.

Есть определенные ограничения: нельзя стать самозанятым по тому виду деятельности, для которой необходимо иметь статус ИП или юридического лица. Например, частный охранник или детектив не может быть самозанятым.

Также есть ограничения по сумме дохода: нельзя получать более 2,4 миллиона рублей в год. А вот ограничения по сумме месячного дохода нет, можно в один месяц не получить совсем ничего, в другой заработать 100 тысяч, а в третий миллион – это реально, особенно для малого бизнеса, который зависит от сезонности.

Если доход у самозанятого за год превысит 2.400.000 рублей, то он потеряет свой статус. Такому бизнесмену в качестве физического лица нужно будет оплатить со своих доходов 13% НДФЛ. Если же он был ранее оформлен в качестве ИП, то его автоматически переведут на ОСН.

Как оформить самозанятость

Так как же стать самозанятым гражданином и начать вести свою деятельность официально для налоговой службы и своих клиентов? Для этого есть несколько вариантов:

Портал Госуслуги

Воспользоваться данным вариантом могут только те граждане, которые заранее прошли регистрацию на портале Госуслуги. Учетная запись должна быть подтвержденная, все действия можно сделать в режиме онлайн.

Что нужно делать:

- Зайдите на сайт Госуслуги;

- Выполните авторизацию;

- В поисковой строке выберите «Самозанятость»;

- Ознакомьтесь с условиями;

- Нажмите «Получить услугу»;

- Заполните анкету, следуя подсказкам системы;

- Внимательно проверьте введенные данные и отправьте заявку.

Для заполнения анкеты вам понадобится паспорт, ИНН и реквизиты счета, который вы будете использовать для получения дохода и выплаты налога. После отправки заявления его будет рассматривать ФНС в течение 5 рабочих дней, после чего уведомление о регистрации придет в ваш Личный кабинет.

Мобильное приложение «Мой налог»

Удобно в том плане, что для дальнейшей работы вам все равно понадобится скачивать и использовать данную программу, поэтому проще сразу же начать работу именно здесь. Вам понадобится паспорт или ИНН, либо, если у вас есть онлайн-кабинет налогоплательщика на сайте ФНС, вы можете использовать свой пароль от него.

Как зарегистрироваться? Проще всего по паспорту:

- Скачайте приложение;

- Пройдите регистрацию;

- Отсканируйте или сфотографируйте паспорт, загрузите фото;

- Сделайте селфи в приложении для подтверждения личности;

- Заполните и отправьте заявление о постановке на учет.

Если у вас есть учетная запись на портале Госуслуги, то всех этих манипуляций делать не нужно. Если при входе вы даете данные от своей учетки, то приложение само «подхватывает» нужные данные, и подставляет их в анкету.

Личный кабинет на сайте ФНС

Если вам удобнее все действия проводить через стационарный компьютер, то этот вариант для вас: нужно будет завести личный кабинет плательщика НПД на сайте ФНС. Для этого вам понадобится ИНН и пароль от личного кабинета, если его нет – можно использовать пароль от портала Госуслуги.

Важно: если вы регистрируетесь по паролю от Госуслуг, вы при первой же авторизации будете поставлены на учет в качестве плательщика НПД. Если вы потом передумаете, нужно будет подавать отдельное заявление на снятие вас с учета.

Инструкция:

- Перейти на отдельный портал ФНС для самозанятых;

- Нажать на кнопку «Регистрация»;

- Выполните авторизацию удобным способом;

- Дайте все необходимые согласия;

- Заполните анкету, следуя подсказкам системы.

Регистрация через банки

В рамках межведомственного взаимодействия и общей цифровизации, ФНС осуществляет информационный обмен с рядом крупных банков. На данный момент их около 30-ти. Через эти банки можно также зарегистрироваться в качестве самозанятого.

Для этого вам понадобится паспорт и ИНН. Можно пройти регистрацию в ближайшем отделении банка, либо же воспользоваться онлайн-сервисами банка: веб-версией онлайн-банкинга, например, «Сбербанк Онлайн» или же мобильным приложением банка.

Что нужно делать: если вы хотите регистрироваться без компьютера, обратитесь в ближайшее отделение с паспортом, и подайте заявку. Вы вместе с сотрудником заполните анкету, которую банк подпишет усиленной электронной подписью и сам отправит в ФНС. Вам останется только ждать оповещения об успешной регистрации. Если же нужна онлайн-регистрация, то в каждом банке она осуществляется по-своему.

Рассмотрим на примере Сбербанка:

- Скачайте приложение Сбербанк Онлайн;

- Пройдите регистрацию или авторизацию по имеющимся данным;

- В строке поиска введите «Свое дело»;

- Нажмите зарегистрироваться и заполните анкету.

Здесь же в приложении можно будет создавать чеки, оплачивать налоги, вести отчетность, получать бесплатные консультации и т.д. Кроме того, Сбербанк дает различные бонусы для самозанятых, например, бесплатные сервисы для записи клиентов, вознаграждения за прохождение опросов и т.д.

Частые вопросы

Кто такие самозанятые люди?

Это физические люди или индивидуальные предприниматели, которые зарегистрировались в качестве плательщика налога на профессиональный доход (НПД).

Кто может стать самозанятым?

Практически любой человек или ИП с 18 лет, который сам производит товары или услуги для продажи, с 14 лет – по согласию от родителей.

Как открыть самозанятость?

Для этого нужно встать на налоговый учет как плательщик НПД.

Как происходит оформление самозанятости?

Есть несколько вариантов – через Госуслуги, приложение Мой налог, в личном кабинете на сайте ФНС или некоторые уполномоченные на это действие банки.

Можно ли совмещать основную работу и самозанятость?

Да, при этом работодатель будет удерживать НДФЛ, а налог с подработки вы будете платить сами. Госслужащие тоже могут быть самозанятыми, если они сдают в аренду жилые помещения.