Открыть ИП в Томске легко, если знать основные правила регистрации и поручить основную часть работы профессионалам. Рассказываем, как сэкономить на открытии ИП и получить документы быстро и бесплатно.

Содержание

- Пошаговая инструкция по подаче документов на регистрацию ИП в Томске

- Документы для регистрации ИП в Томске

- Сколько стоит открыть ИП в Томске

- Срок регистрации ИП

- Образцы документов для регистрации ИП

- Какая налоговая регистрирует ИП в Томске

- Контакты регистрирующей ИФНС в Томске:

- Полезные материалы и статьи по подготовке документов для регистрации ИП

Пошаговая инструкция по подаче документов на регистрацию ИП в Томске

Приводим краткую схему по открытию ИП в Томске. С подробной информацией можно ознакомиться по ссылкам.

- выберите необходимые коды ОКВЭД;

- выберите систему налогообложения;

- подготовьте документы для оформления ИП;

- оплатите госпошлину;

- подайте пакет документов в регистрирующую налоговую;

- получите готовые документы о том, что ИП зарегистрировано на e-mail.

Документы для регистрации ИП в Томске

Для регистрации ИП бесплатно в Томске вам необходимо собрать следующий комплект документов:

| Гражданин РФ: | Иностранный гражданин: |

|---|---|

|

|

Сколько стоит открыть ИП в Томске

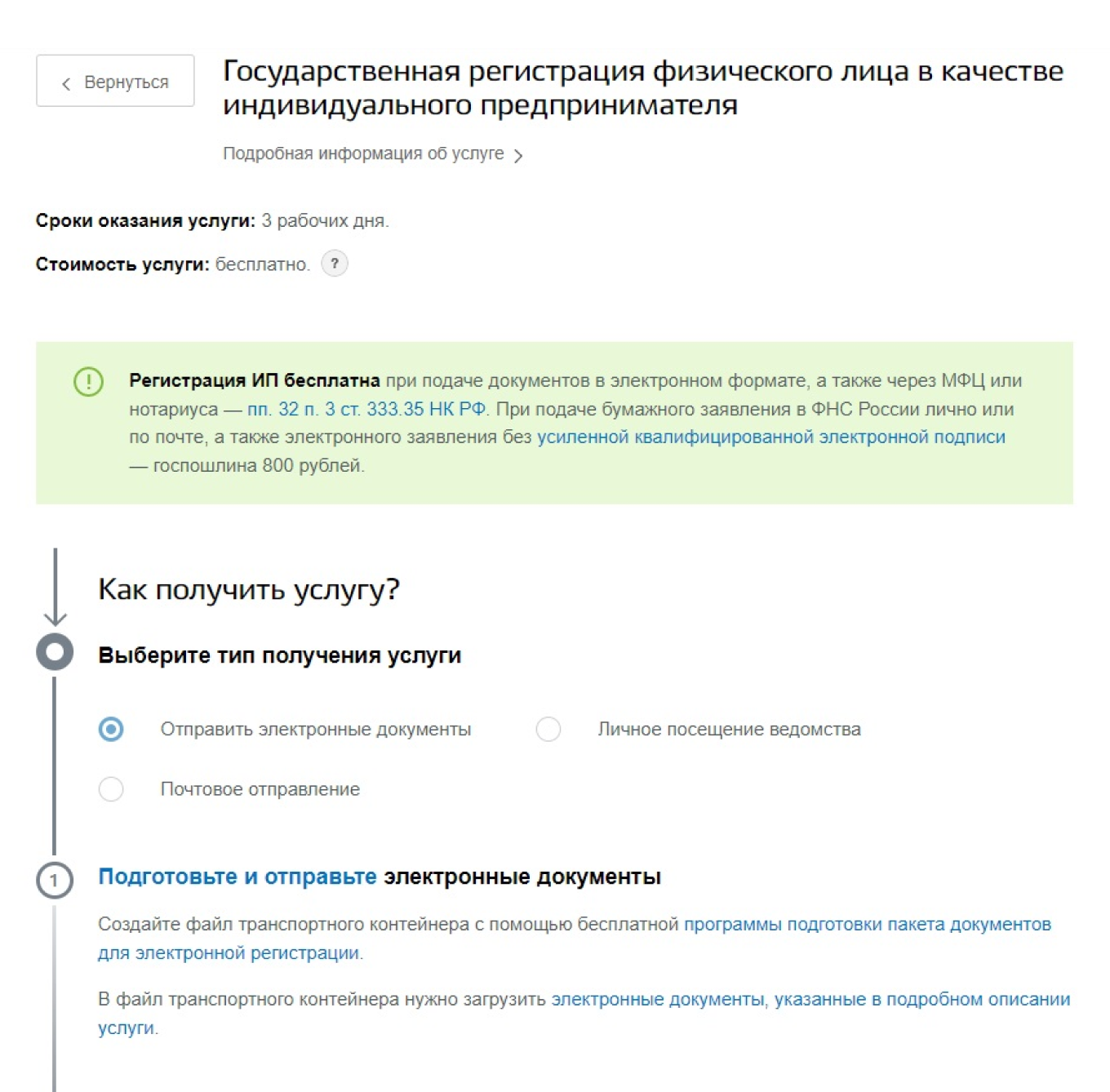

Госпошлина на регистрацию ИП — 800 рублей. Госпошлина не платится, если регистрация происходит онлайн с электронной подписью. Если подавать документы на ИП через нотариуса, то вместо госпошлины нужно оплатить нотариальный тариф. При регистрации ИП с помощью специалистов цена «под ключ» будет зависеть от фирмы, предоставляющей услуги и начинается от 4 000 рублей.

Наши специалисты для граждан РФ предлагают бесплатную комплексную услугу:

- консультация по созданию ИП;

- подготовка документов с вашими данными;

- выезд менеджера для идентификации и отправки документов онлайн с электронной подписью.

Для выездной регистрации ИП в Томске, оставьте заявку в форме ниже.

Срок регистрации ИП

Регистрация ИП с момента подачи документов в Томске занимает не более 3 рабочих дней. Документы о подтверждении регистрации будут высланы на e-mail заявителя. Также можно заказать бумажную копию документов, отметив соответствующее поле в форме Р21001.

Образцы документов для регистрации ИП

Какая налоговая регистрирует ИП в Томске

Регистрация ООО осуществляется в Межрайонной инспекции Федеральной налоговой службы № 7 по Томской области (единый регистрационный центр, код 7031)

Контакты регистрирующей ИФНС в Томске:

ИФНС № 7 по Томской области: 634003, Томская обл., г. Томск, Соляная пл., д. 5

Телефоны:

- контакт-центр 8-800-222-22-22

- приемная +7 (3822) 791-400

График работы (без перерыва на обед):

- Понедельник-четверг 09.00-18.00

- Пятница с 09.00 до 16.45.

ИФНС № 7 по Томской области

Полезные материалы и статьи по подготовке документов для регистрации ИП

В рамках нашего сервиса, посвящённого вопросам регистрации ИП, мы собрали достаточно большую базу знаний. Ниже приведён лишь небольшой список полезных статей, инструкций и образцов документов.

Полезные статьи:

- Регистрация ИП: самая полная инструкция

- Документы для регистрации ИП

- Заявление о регистрации ИП: образец заполнения формы Р11001

Другие документы для регистрации ИП:

- Госпошлина при регистрации ИП

- Срок регистрации ИП

Для иностранных граждан доступен сервис формирования документов на регистрацию бизнеса, сформируйте комплект документов за 15 минут и самостоятельно подайте его в ФНС.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Правила государственной регистрации

Порядок регистрации индивидуального предпринимателя

Пошаговая инструкция:

1

Формируем пакет документов

Если вы совершеннолетний гражданин Российской Федерации, для регистрации вам потребуются следующие документы:

- заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя (форма № Р21001);

- копия российского паспорта;

- квитанция об уплате госпошлины в размере 800 руб. Сформировать квитанцию на уплату госпошлины можно с помощью сервиса «Уплата госпошлины».

Внимание! С 01.01.2019 при направлении документов для государственной регистрации в форме электронных документов, в том числе через МФЦ и нотариуса, уплачивать государственную пошлину не требуется!

Подпись на заявлении, а также копия паспорта должны быть засвидетельствованы в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт, а также при представлении документов в электронном виде, подписанных усиленной квалифицированной подписью заявителя

2

Определяем, в какой налоговый орган подать документы

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется в специально уполномоченном на регистрацию предпринимателей налоговом органе по месту его жительства, то есть по месту регистрации, указанному

в паспорте.

В случае, если в паспорте отсутствует место регистрации, то государственная регистрация индивидуального предпринимателя может быть осуществлена в специально уполномоченном на регистрацию предпринимателей налоговом органе по месту пребывания.

Перейти Узнать номер, адрес и реквизиты налоговой инспекции можно с помощью сервиса:

«Адрес и платежные реквизиты Вашей инспекции»

3

Представляем документы

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- непосредственно в инспекцию — лично.

- в многофункциональный центр — лично. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

- обратиться к нотариусу.

Инспекция примет документы и выдаст (направит) расписку в их получении.

4

Получаем документы о государственной регистрации

Если все документы в порядке, через 3 рабочих дня в налоговой инспекции вы можете получить:

- лист записи ЕГРИП.

Документы можно забрать лично или через представителя по нотариально удостоверенной доверенности. Их могут направить в ваш адрес и по почте. В пределах территории Москвы документы можно получить также через DHL Express и Pony Express.

Оформив подписку, Вы сможете получать новости по теме “Порядок регистрации ИП” на следующий адрес электронной почты:

Поле заполнено некорректно

Для оформления ИП в Томске не нужно обладать специальными знаниями. Достаточно воспользоваться нашей инструкцией, собрать документы и прийти в налоговую инспекцию (Межрайонная ИФНС России №7 по Томской области) по адресу: г. Томск, Соляная пл, д. 5 или обратиться в один из МФЦ города.

В нашей инструкции содержится пошаговый алгоритм регистрации ИП в Томске, с помощью которого вы сможете оформиться как ИП самостоятельно.

Процедура состоит из следующих этапов:

Пошаговая инструкция

- Шаг 1. Выбрать коды деятельности

- Шаг 2. Выбрать желаемый режим налогообложения

- Шаг 3. Заплатить пошлину

- Шаг 4. Написать заявление и подготовить документы

- Шаг 5. Подать документы

- Шаг 6. Пройти регистрацию и приступить к работе

Бесплатный сервис подготовки документов

для регистрации ИП

Создайте полный пакет документов для подачи в регистрирующий орган быстро и безопасно.

Бесплатно

Без рекламы и без СМС.

Быстро

10 минут на всю подготовку.

Безопасно

Защищенный протокол.

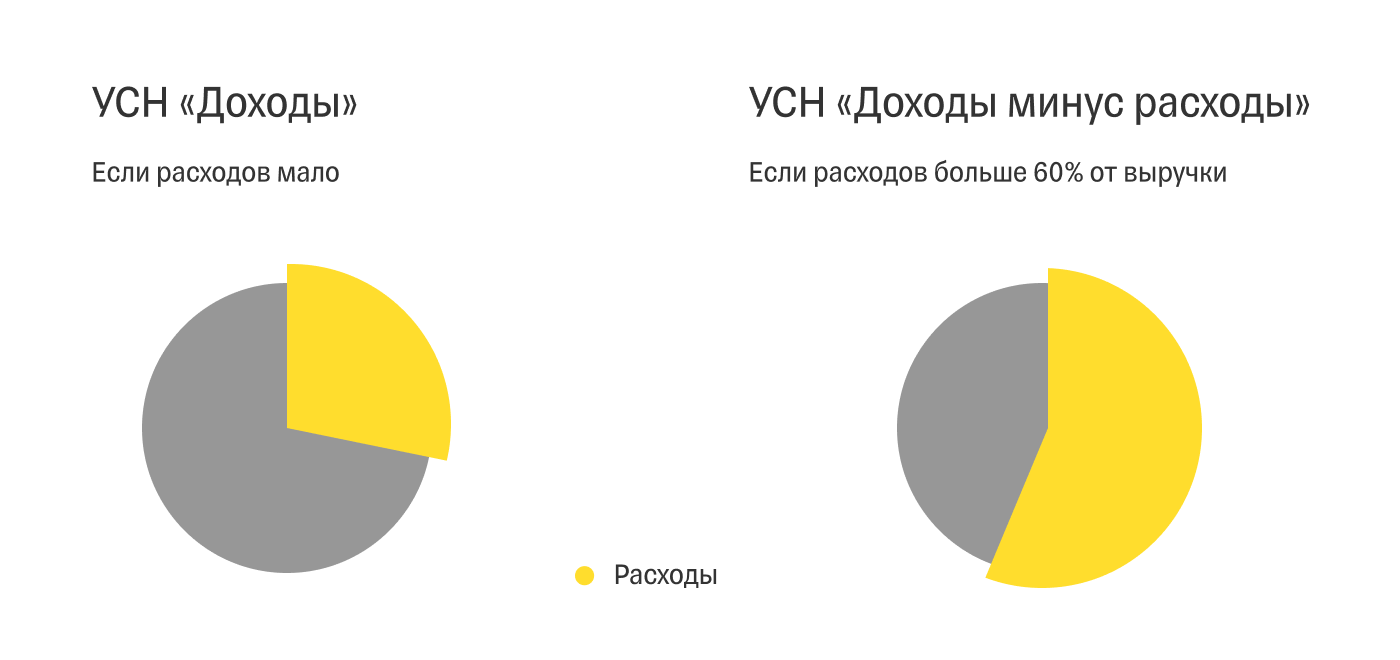

Шаг 1. Выбрать коды деятельности

В справочнике ОКВЭД содержатся данные о деятельности ИП в виде кодов, которые потребуется внести в заявление на регистрацию ИП при его подаче в налоговую. К выбору кодов следует относиться ответственно, так как наличие или отсутствие некоторых из них может стать причиной лишения права применять налоговый режим или наоборот, позволит применять спецрежим и даст возможность воспользоваться налоговыми льготами. Поэтому мы рекомендуем вносить коды в заявление с учетом следующих советов:

- вносите и ту деятельность, которой вы намерены заниматься, и ту, что вы рассматриваете в качестве потенциальной. Это позволит вам в будущем безболезненно переключиться, например, с пошива детской одежды на ремонт обуви;

- выбирайте коды с учетом налогового режима, на котором решили работать;

- выбирайте коды вида ХХ.ХХ — они кодируют несколько видов смежной деятельности, и вам не придется вносить дополнительные коды, чтобы «собрать» все виды планируемой деятельности.

У нас на сайте имеется отдельный раздел по ОКВЭД, с помощью которого вы сможете подобрать коды без затруднений. Кроме того, мы подобрали для вас сведения по самым популярным кодам.

Шаг 2. Выбрать желаемый режим налогообложения

Одновременно с определением кодов деятельности предпринимателю стоит определиться с налоговым режимом, на котором он хочет вести свою деятельность.

Налоги — важная часть деятельности предпринимателя. Выбранная система налогообложения может существенно упростить жизнь, поскольку специальные налоговые режимы часто заменяют собой уплату целого ряда налогов, а в некоторых случаях даже отменяют их.

В Томске предприниматель может выбрать для себя:

- ОСН — основной режим налогообложения. На нем предприниматель начинает работать по умолчанию после регистрации;

- УСН — официальное название всем известной «упрощенки»;

- ПСН — работа по патенту, который предприниматель приобретает для каждого вида деятельности;

- ЕСХН — единый сельхозналог для тех, кто производит сельхозпродукцию.

Нельзя просто выбрать режим исходя из личных предпочтений. Требования по каждому спецрежиму налогообложения размещены на сайте Федеральной налоговой службы. Мы рекомендуем прочитать их перед тем, как выбирать режим.

Заявление о переходе на спецрежим следует прилагать к основным документам. Все формы имеются на сайте ФНС. Форму 26.2-1 — заявление о переходе на УСН, вы можете скачать у нас на сайте.

Шаг 3. Заплатить пошлину

При подаче документов в традиционном, то есть в бумажном виде, за регистрацию ИП в Томске вам придется уплатить пошлину. При подаче заявления посредством электронной формы эта услуга будет для вас бесплатной.

Где взять реквизиты для уплаты пошлины за оформление ИП?

- Обратитесь к инструкции на нашем сайте и заполните с ее помощью квитанцию на сайте ФНС. Распечатав квитанцию, вы сможете без проблем уплатить сбор в любом отделении банка.

- Обратитесь в МФЦ — сотрудник выдаст вам реквизиты там. Уплатить пошлину вы сможете в терминале центра.

Ниже представлены реквизиты для уплаты госпошлины за оформление ИП в Томске.

| Получатель платежа | УФК МФ РФ по Томской области |

| ИНН | 7021022569 |

| КПП | 701701001 |

| Банк получателя | Отделение Томск |

| БИК | 046902001 |

| Счет | 40101810900000010007 |

| PDF-квитанция госпошлины за регистрацию ИП в Томске. |

Шаг 4. Написать заявление и подготовить документы

В РФ оформление физлица в качестве ИП осуществляется на основании заявления формы Р21001 (унифицированная форма, утверждена законодательно). Заполнение этой формы предполагает внесение в поля личных данных будущего предпринимателя, сведений о его деятельности и т.п. Бланк заявления в XLS. Помимо собственно заявления в ИФНС нужно будет предоставить:

- копию паспорта;

- копию вида на жительства (другого документа, дающего вам право проживания в РФ) — если вы иностранный гражданин;

- подтверждение уплаты госпошлины (квитанцию);

- если вы переходите на другой режим налогообложения — заявление о переходе на спецрежим, например заявление о переходе на УСН (бланк в XLS).

Также приложите копию ИНН. Если у вас нет индивидуального налогового номера, заявление на выдачу ИНН вы можете заполнить у нас на сайте.

Важно! Если вы отправляете документы почтой, не забудьте удостоверить подписи на них и копии нотариально.

Шаг 5. Подать документы

Вы можете подать документы в инспекцию по месту жительства или по месту ведения деятельности, если оно не совпадает с местом жительства.

Подача документов возможна как лично, так и по доверенности. Помимо ИФНС подать заявление на регистрацию ИП в Томске можно:

- обратившись в МФЦ;

- направив документы почтой;

- в электронном виде через нотариуса или МФЦ (необходимо уточнять, так как не все центры предоставляют эту услугу).

Важно! Для подачи документов в электронном виде вы должны иметь усиленную цифровую подпись. Информацию о требованиях к ЭЦП можно посмотреть на сайте ФНС.

Относим документы лично в ИФНС

Контакты регистрирующей ИФНС в г. Томске:

| ИФНС в Томске | Контакты и режим работы |

|---|---|

| Межрайонная ИФНС России №7 по Томской области |

Адрес: г. Томск, Соляная пл, д. 5 Телефон: 8(3822)79-14-00 Режим работы: пн. 9.00 — 18.00вт. 9.00 — 18.00ср. 9.00 — 18.00чт. 9.00 — 18.00пт. 9.00 — 16.45сб. выходнойвс. выходной |

Подача документов в МФЦ

Ниже указаны реквизиты МФЦ в г. Томске.

В праздничные дни режим работы центров может меняться, уточняйте информацию по телефонам.

| МФЦ Томск | Контакты и режим работы |

|---|---|

| Отдел ОГКУ «ТО МФЦ» по Кировскому району |

Адрес: г. Томск, пр. Фрунзе, д.103д Телефон: 8(3822)602-999 Режим работы: пн. 8.20 — 19.00вт. 8.20 — 20.00ср. 8.20 — 19.00чт. 8.20 — 20.00пт. 8.20 — 19.00сб. 9.00 — 13.00вс. выходной |

| Отдел ОГКУ «ТО МФЦ» по Ленинскому району |

Адрес: г. Томск, пер. Дербышевский 26б Телефон: 8(3822)602-999 Режим работы: пн. 8.20 — 19.00вт. 8.20 — 20.00ср. 8.20 — 19.00чт. 8.20 — 20.00пт. 8.20 — 19.00сб. 9.00 — 13.00вс. выходной |

| Отдел ОГКУ «ТО МФЦ» по Октябрьскому району |

Адрес: г. Томск, ул. Пушкина, д.63, стр.5 Телефон: 8(3822)602-9998 Режим работы: пн. 8.20 — 19.00вт. 8.20 — 20.00ср. 8.20 — 19.00чт. 8.20 — 20.00пт. 8.20 — 19.00сб. 9.00 — 13.00вс. выходной |

| Отдел ОГКУ «ТО МФЦ» по Советскому району |

Адрес: г. Томск, ул. Тверская, 74 Телефон: 8(3822)602-999 Режим работы: пн. 8.20 — 19.00вт. 8.20 — 20.00ср. 8.20 — 19.00чт. 8.20 — 20.00пт. 8.20 — 19.00сб. 9.00 — 13.00вс. выходной |

Приняв у вас документы, сотрудник МФЦ обязан выдать расписку в их получении с датой обращения.

Направление документов по почте

Направляя документы по почте, оформляйте отправку в виде ценного письма с описью вложения (образец). Вложение позволит подтвердить состав отправленных документов.

Шаг 6. Пройти регистрацию и приступить к работе

Если с документами все нормально, то регистрация ИП налоговым органом осуществляется в течение трех рабочих дней после получения им документов.

Следует учитывать, что:

- если вы передали заявление через МФЦ, срок увеличивается до 5-7 дней, поскольку сам МФЦ не занимается регистрацией, а лишь направляет документы в ИФНС;

- при подаче документов почтой срок отсчитывается с даты получения ИФНС вашего письма.

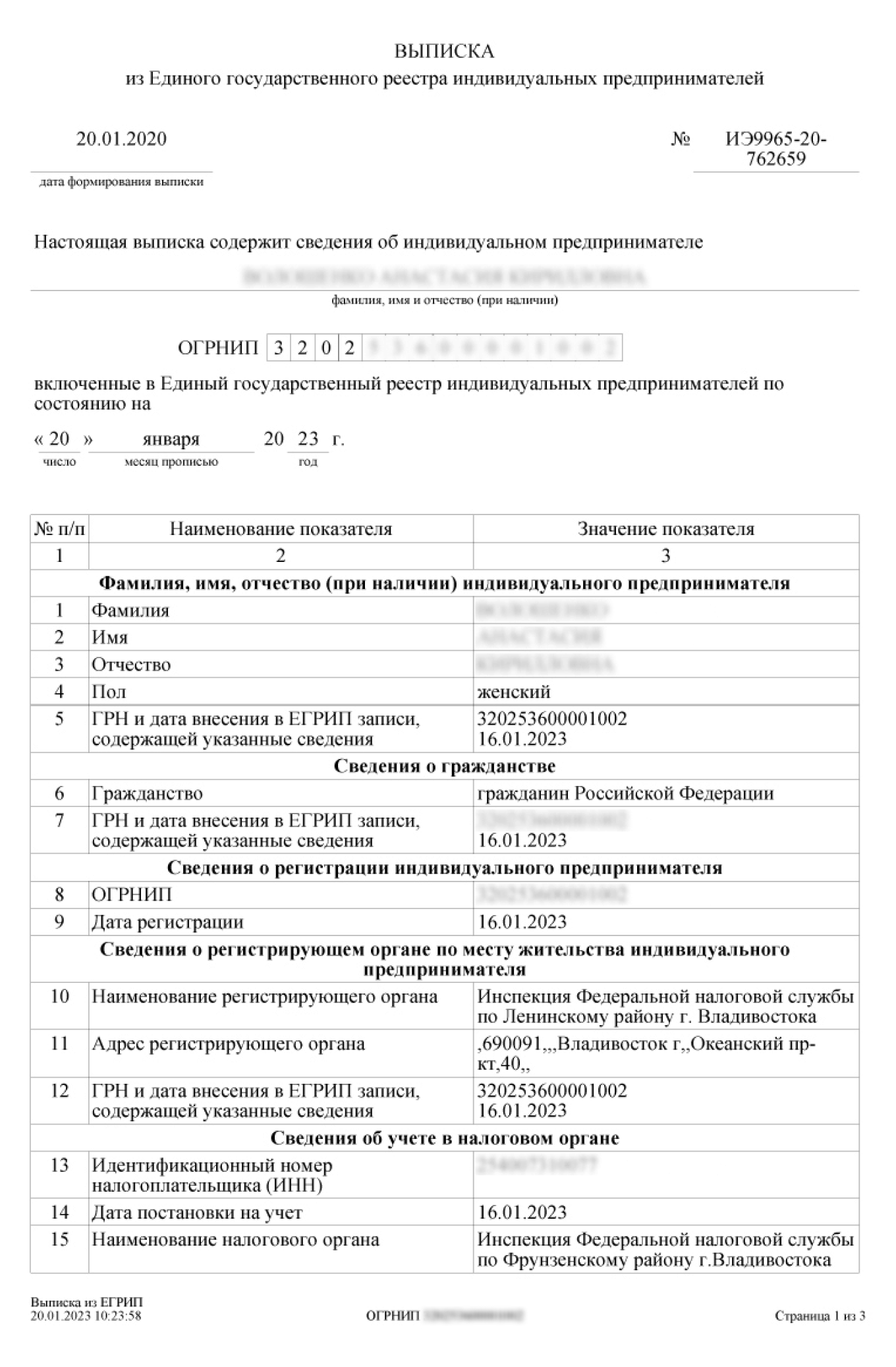

После регистрации вам должны выдать на руки выписку из Единого госреестра ИП. За выпиской вас пригласят или направят по почте (это зависит от того, как вы подали документы). С момента получения выписки вы официально — индивидуальный предприниматель.

Справка по малому бизнесу в Томске и в целом о городе

Какой бизнес востребован в Томске

Томск расположен на востоке Западной Сибири и является центром одноименной области. Находящийся в прохладной климатической зоне — с холодной зимой и прохладным летом, город достаточно ограничен в «летних» видах бизнеса. В Томске размещена особая экономическая зона, расположено 6 бизнес-инкубаторов.

Город может предложить предпринимателям следующие выгодные бизнес-ниши:

- сфера развлечений;

- услуги для населения (косметология, стоматология, парикмахерские);

- пошив и продажа готовой одежды и обуви;

- гостиницы и хостелы (деловой туризм);

- охранные услуги.

Стоит иметь в виду, что в городе представлены практически все крупные российские сети парфюмерии и косметики, учреждений быстрого питания, электроники и бытовой техники и т.п. За счет этого конкуренция в малом бизнесе достаточно высока.

Немного статистических данных о городе

Численность населения Томска составляет более 574 000 человек при плотности населения свыше 1900 человек на км2.

Национальный состав города представлен, в основном, русскими.

Основные религиозные конфессии: православная.

Официальный язык: русский.

Как зарегистрировать ИП самостоятельно в 2023 году — пошаговая инструкция

- 28 сентября 2021

- Просмотров:

Содержание

- Подготовить документы для регистрации ИП

- Подать документы

- Действия после регистрации ИП

- Причины отказа в регистрации

Вы можете самостоятельно открыть ИП без обращения к профессиональным регистраторам. Достаточно заполнить заявление на регистрацию физического лица в качестве индивидуального предпринимателя по форме Р21001 и оплатить госпошлину 800 рублей. Зарегистрироваться можно и бесплатно, если подать документы в электронном виде.

Самый важный шаг при регистрации ИП — подготовка документов, которые вы можете заполнить самостоятельно, следуя инструкциям. Если сделать это неверно, например, допустить ошибку в заявлении, будет отказ от ФНС. Чтобы этого избежать, заполнять документы удобно с помощью автоматического бесплатного сервиса.

Подать пакет документов в налоговую инспекцию тоже несложно — потребуется паспорт, заявление по форме Р21001 и квитанция об оплате госпошлины 800 рублей. Срок регистрации ИП — 3 рабочих дня.

Также есть ряд действий, которые надо не забыть сделать после регистрации ИП, чтобы облегчить ведение бизнеса.

1. Подготовить документы для регистрации ИП

В обязательный пакет документов для регистрации ИП входят:

- паспорт и его копия,

- заполненное без ошибок заявление по форме Р21001,

- квитанцию об оплате госпошлины 800 рублей. Пошлина не уплачивается, если документы подаете электронно, через МФЦ или через нотариуса. Вы получите заполненную квитанцию на оплату, если будете готовить документы через наш сервис.

- Уведомление о переходе на УСН, если решили применять эту систему налогообложения. Подать заявление можно сразу с регистрационными документами или в течение 30 дней после регистрации, чтобы иметь возможность использовать УСН с момента открытия ИП..

Сложнее всего заполнить заявление Р21001, которое состоит из нескольких страниц. В нем указывается ФИО будущего ИП, паспортные данные с пропиской, ИНН (при наличии), контактный телефон и виды будущей деятельности по кодам ОКВЭД. Можно указать несколько видов, которые и составят основу вашего бизнеса. Правда, основная деятельность, по которой вы планируете больший доход, может быть только одна.

Исключите ошибки — подготовьте документы бесплатно и автоматически

Наш сервис готовит документы без ошибок, в соответствии с требованиями инспекции. Вы вносите свои данные в форму, остальное программа делает автоматически. Вы получаете верные документы для регистрации ИП и инструкцию по подаче. Все можно скачать и распечатать.

Дополнительно для регистрации ИП могут потребоваться такие документы:

- Нотариальная доверенность, если документы подает за вас представитель.

- Вид на жительство или разрешение на временное проживание в России, если ИП регистрирует иностранец.

- Если статус ИП решил получить несовершеннолетний, надо предоставить один из трех документов на выбор заявителя:

- нотариальное согласие законных представителей несовершеннолетнего,

- свидетельство о браке заявителя, которому нет 18 лет,

- решение суда о признании заявителя полностью дееспособным.

2. Подать документы

Подавать документы на регистрацию ИП следует не в любую ФНС, а именно в регистрирующую налоговую, к которой вы относитесь по прописке. Таких налоговых намного меньше, чем районных и функции у них разные: одна регистрирует, другие лишь принимают отчеты, проводят проверки и консультируют. Бывает, что на целый регион всего одна регистрационная ФНС. Узнать ее адрес можно на сайте ФНС. Если вы будете готовить документы через наш бесплатный сервис, ваша налоговая определится автоматически.

Подать документы на регистрацию ИП вы можете сами или через представителя с нотариальной доверенностью. Есть несколько вариантов подачи документов:

-

Непосредственно в налоговую. Вас зарегистрируют как индивидуального предпринимателя через 3 рабочих дня, если с документами все в порядке. Обычно налоговые инспекторы указывают на ошибки во время приема документов и отправляют исправлять.

При отказе регистрации вы можете подать документы повторно, предварительно исправив все ошибки или вложив недостающие документы. Платить госпошлину при этом не надо, если успеете подать документы повторно в течение 3-х месяцев с даты отказа. Если обратитесь позже, снова надо будет уплатить госпошлину.

- Подать через МФЦ. При этом способе вы освобождаетесь от уплаты госпошлины, а срок регистрации будет также 3 рабочих дня. Иногда он может увеличиться на пару дней, которые нужны специалистам для перевода документов в электронный формат. Сотрудники МФЦ не налоговые специалисты, поэтому не проверяют документы на ошибки, а принимают лишь по регламенту списочности. Отличный выход — подготовить все документы правильно, без ошибок и лучше через специальный автоматический сервис, который формирует регистрационный пакет в полном соответствии требованиям ФНС.

- Отправить документы электронно на сайте nalog.ru, если у вас есть электронная цифровая подпись (ЭЦП).

- Подать документы через нотариуса. Вы приносите полный пакет документов, а нотариус переводит их в электронный формат и отправляет, подписав своей ЭЦП. Госпошлину оплачивать в этом случае не нужно, но за услуги нотариуса придется заплатить. Стоимость таких услуг нужно уточнять у каждого нотариуса индивидуально.

- Отправить документы заказным письмом с описью вложения и уведомлением о вручении, предварительно заверив свою подпись в заявлении у нотариуса. Также потребуется нотариальная копия паспорта

Не допускайте ошибок в регистрационных документах

Доверьте подготовку заявления и других документов нашему сервису — он учитывает все требования инспекции и не допускает ошибок. Введите свои данные в простую форму и получите бесплатно готовый пакет документов с рекомендациями по подаче.

3. Действия после регистрации ИП

После регистрации ИП вы можете сделать:

- Выбрать режим налогообложения. Если вы хотите применять «упрощёнку» и не подали заявление о применении УСН вместе с документами на регистрацию, то необходимо это сделать в течение 30 дней после регистрации. Иначе у вас будет общий режим налогообложения и вы будете считаться плательщиком НДС. Это не всегда выгодно для начинающего предпринимателя. Вы можете также работать по другим налоговым режимам:

- ЕНВД, тогда заявление следует подать не позднее 5 дней с начала ведения деятельности, разрешенной для этого налога. Помните, с 2021 года ЕНВД отменяется по всей РФ.

- Патентной системе, для этого следует подать заявление в ФНС за 10 дней до начала работы по патенту. Обычно патент приобретается для сферы услуг

- Зарегистрироваться в ПФР и ФСС. Налоговая служба подаст о вас все сведения в ПФР и ФСС автоматически. Дополнительно обращаться в эти фонды вам не надо, но только если у вас не будет работников. Как только вы заключите первый трудовой или договор гражданско-правового характера с сотрудником, вам надо самостоятельно встать на учет в ФСС в качестве работодателя. В ПФР не надо регистрироваться даже после принятия работников, главное — платить пенсионные взносы.

- Получить коды статистики, которые нужны для заполнения налоговых деклараций и открытия счета в банке. Отдел Росстата самостоятельно обязан прислать статистические коды на ваш почтовый или электронный адрес. Если этого не произошло, обратитесь в статистику по месту жительства либо скачать коды с сайта ведомства.

- Изготовить печать. Вы можете работать и без печати. На сегодняшний день преприниматель без печати это вполне обыденное явление.

- Открыть расчетный счет. Как правило это можно сделать бесплатно в любом банке, условия работы которого вам понравятся.

- Купить и зарегистрировать кассу. Если ваша деятельность предполагает прием наличности от граждан или оплату картами, то покупка онлайн кассы обязательна.

- Оформить лицензию, если для вашего бизнеса лицензирование обязательно. Это касается охранной деятельности, фармацевтики, продажи и производства алкоголя, т.д. Для приобретения лицензии, надо обратиться в лицензионный комитет. Условия получения лицензии, размер госпошлины и сумма иных затрат будут напрямую зависеть от вашей деятельности. Такие тонкости надо уточнять в лицензирующих органах.

- Платить налоги. Имейте в виду, обязанность по уплате взносов за себя у ИП возникает с даты регистрации и заканчивается датой закрытия ИП. В 2020 году вы обязаны уплатить:

- 32 448 рублей – взносы на обязательное пенсионное страхование,

- 8 426 рублей – взносы на обязательное медицинское страхование.

Если ваша годовая выручка больше 300 000 рублей, надо еще оплатить 1% от суммы превышения.

- Сдавать налоговые декларации в срок, который утвержден в налоговом кодексе РФ для вашего налогового режима. За не подачу отчетности в срок предусмотрены штрафные санкции. Поэтому узнайте все о своем налоговом режиме и графике подачи деклараций. Помните, если у вас есть сотрудники, нужно отчитываться еще и за них.

- Организовать документооборот. Все документы надо хранить и желательно сразу сортировать по видам: регистрационные, банковские, кадровые, кассовые, договоры с поставщиками и покупателями, т.д. Налаженный документооборот избавит вас от проблем с проверками и будет важной составляющей для достоверной отчетности.

4. Причины отказа в регистрации

ФНС откажет в регистрации ИП, если у вас нет законного права на предпринимательскую деятельность:

- Являетесь государственным служащим: чиновник, военнослужащий, нотариус, судья, полицейский, работник прокуратуры или ФСБ.

- Не достигли 18 летнего возраста. Правда в некоторых случаях вам будет разрешено открыть ИП, если:

- зарегистрирован брак, который является основанием считать вас полностью отвечающим за свои действия,

- есть нотариальное согласие ваших законных представителей,

- есть судебное решение о признании вас дееспособным.

- Находитесь на территории РФ незаконно.

- Признаны банкротом.

- У вас уже есть действующее ИП. Стать индивидуальным предпринимателем дважды нельзя. Можно возобновить ранее приостановленную деятельность.

- На вас наложен судебный запрет на ведение предпринимательской деятельности или есть непогашенная судимость за тяжкие преступления.

Но самые частые причины отказа в регистрации ИП связаны с ошибками в документах или их некомплектностью.

Исключите отказ — подготовьте документы для ИП бесплатно и без ошибок

Заполните форму на нашем сайте, а программ сама сформирует верные документы в полном соответствии требованиям ФНС. Останется скачать и распечатать. Также вы получите инструкцию по подаче.

Другие статьи

Как открыть ИП: налоговый режим, ОКВЭДы, регистрация

Редактор: Анастасия Волошенко

Рассказываем о том, как выбрать ОКВЭД, режим налогообложения и открыть ИП

Леонид Яковлев

Эксперт по праву

Поделиться

Рассказываем о том, как выбрать ОКВЭД, режим налогообложения и открыть ИП

Леонид Яковлев

Эксперт по праву

Поделиться

Эксперты Тинькофф Бизнеса разбирали самые частые вопросы начинающих предпринимателей. Собрали все важное в этот конспект.

В заявлении на регистрацию надо указать коды ОКВЭД — они обозначают виды деятельности. Этими кодами предприниматель показывает государству, банкам и контрагентам, чем он занимается. Например, делает сайты или продает автозапчасти.

Предприниматель может выбрать несколько кодов, например, если одновременно ведет разную деятельность: пишет код и делает фотосессии на заказ.

Предприниматель должен заниматься именно той деятельностью, которую указал в кодах. Если указали розничную продажу цветов, надо продавать цветы, а не гвозди.

Формально закон не запрещает один раз продать гвозди, но к регулярной деятельности по другим ОКВЭДам банки, налоговая и контрагенты относятся с подозрением. Так обычно поступают фирмы-однодневки: проводят по договорам сделки, которых в реальности нет, и так помогают другим компаниям уклоняться от налогов. Фирма-однодневка может сегодня бетон отгружать, а завтра — рыбу, но в реальности никаких бетона и рыбы нет, это просто вывод денег на другое юрлицо. Государство отслеживает такие махинации, и крупные сделки по неподходящим ОКВЭДам — один из тревожных маркеров.

Поэтому, если регулярно работать по другим ОКВЭДам, могут быть проблемы.

Банк или налоговая могут запросить документы или поставить в план на выездную проверку.

Компании-партнеры тоже проверяют ОКВЭДы перед тем, как начать работать с новым контрагентом. Если у вас неподходящие ОКВЭДы, то это повод отказаться от крупной сделки.

При регистрации предпринимателю надо выбрать основной код и дополнительный.

Определите, чем занимается бизнес. Для этого надо ответить на вопросы: «Что делаем? Где? Для кого?»

Давайте сразу на примере:

-

Что делаем? Производим и продаем одежду.

-

Где? Производим на фабрике, а потом продаем в интернете и шоуруме.

-

Для кого? Для розничного потребителя.

Выписать все подходящие коды ОКВЭД. Найти коды можно в специальном справочнике — выбирайте свою категорию и ищите по тематическим разделам.

Чтобы было легче ориентироваться, весь классификатор разбит на разделы от A до U. Внутри разделов виды деятельности поделены на классы, группы и подгруппы.

Разберем структуру кода ОКВЭД на примере 47.71.1 «Розничная торговля одеждой». Код 47.71 включает в себя все коды от 47.71.1 до 47.71.8. А класс с цифрой 47 — все внутренние группы и разделы.

При регистрации нужно указывать код, в котором четыре цифры и больше. Всю категорию сразу, например просто код 47, указать нельзя. Если вам подходит каждый пункт из какой-то группы или категории, придется перечислить все входящие коды, в которых минимум четыре цифры.

Например, для нашей ситуации подходят следующие коды:

1. Для интернет-магазина — 47.91.2 «Торговля розничная, осуществляемая непосредственно при помощи информационно-коммуникационной сети Интернет».

2. Для шоурума — 47.71 «Торговля розничная одеждой в специализированных магазинах».

3. Для производства одежды — 14.14., 14.13., 14.19 в зависимости от того, какую именно одежду собираемся производить, для кого и из каких материалов.

Обязательно читайте пояснения к коду: там обычно прописано, что конкретно входит в этот код, а что нет. Если какая-то деятельность прописана в исключениях и не относится к коду, рядом с ней стоит ссылка на подходящий.

Выбрать основной код. Обычно основной код — та деятельность, которая по плану будет приносить больше всего дохода. Поэтому, если мы собираемся раскручивать доставку и делать упор на интернет-магазин, в котором продаем покупную одежду, стоит выбрать код 47.91.2.

Но есть еще один момент: по основному коду ИП может получить налоговые льготы и каникулы. Поэтому, перед тем как делать окончательный выбор, изучите все льготы в своей отрасли. Если какой-то из подходящих вам кодов попадает под льготу — выбирайте его основным, а остальные дополнительными.

Выбрать дополнительные коды. Строгих ограничений по количеству кодов нет — в качестве дополнительных можете указать все остальные подходящие.

Но обычно юристы советуют выбирать не больше 20 и из смежных сфер деятельности. Это логично: например, если делаете сайты, то не исключено, что понадобится еще проводить фото- или видеосъемку, писать тексты или запускать рекламу.

ИП может выбрать одну из шести систем налогообложения:

-

основную — ОСН;

-

упрощенную — УСН;

-

автоматизированную упрощенку — АУСН;

-

патент — ПСН;

-

налог на профессиональный доход — НПД;

-

единый сельскохозяйственный налог — ЕСХН.

ОСН — основная система налогообложения, на ней ИП платит больше всего налогов: НДС, НДФЛ, налог на имущество. Плюс к этому придется еще сдавать более сложную отчетность.

На этом режиме обычно работают крупные компании. Они платят НДС, у них есть отдельный бухгалтер, а иногда даже целый бухгалтерский отдел.

УСН — упрощенная система. Для ИП основной режим чаще всего не нужен. Поэтому важно одновременно с регистрацией подать заявление на УСН. Если этого не сделать, вас автоматически переведут на ОСН.

Упрощенная система налогообложения — самый популярный налоговый режим для ИП. На нем предприниматель платит только один налог на доход от бизнеса — и по более низкой ставке. Бухгалтеры рекомендуют при регистрации сразу подавать уведомление о переходе на УСН, а потом разбираться в деталях.

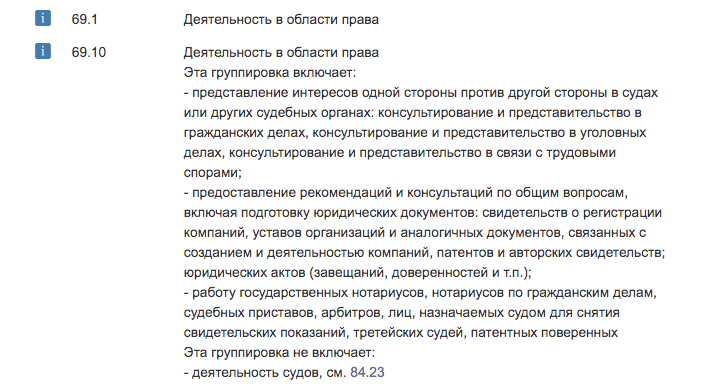

У этой системы есть два варианта:

-

«Доходы». На ней предприниматель платит до 6% от доходов, поступивших на расчетный счет или в кассу, а также неденежные поступления, например взаимозачет. Доходы — это не только выручка от продажи товаров, работ или услуг, но и, к примеру, штраф от контрагента за нарушение им условий договора.

-

«Доходы минус расходы». Здесь предприниматель платит процент от прибыли, то есть вычитает из своих доходов расходы бизнеса. С положительной разницы надо платить до 15% в зависимости от региона.

В каждом регионе своя ставка по УСН, 6 и 15% — стандартные показатели, но чаще процент меньше.

Если у вашего бизнеса много расходов, вы оплачиваете со счета аренду, материалы, большие зарплаты сотрудникам, то лучше выбрать УСН «Доходы минус расходы». Так вы сможете вычитать сумму расходов из налогооблагаемой базы и платить меньше.

Но вычесть можно будет не все расходы, а только реальные траты на бизнес — об этом придется отчитываться перед налоговой. Например, не получится списать расходы за бензин личного автомобиля и сказать, что ездил по делам бизнеса.

Если у вашего бизнеса расходов мало, проще выбрать УСН «Доходы». Тогда будете просто платить 6% от выручки, расходы подтверждать не нужно.

АУСН — автоматизированная упрощенная система налогообложения. На ней могут работать только ИП в Москве, Московской области, Калужской области и Республике Татарстан. Бизнес предпринимателя должен быть зарегистрирован и находиться в этих регионах.

На АУСН, так же как и на УСН, есть два варианта:

-

«Доходы» со ставкой 8%;

-

«Доходы минус расходы» со ставкой 20%.

Региональных льгот нет и не планируется.

На АУСН налоговая сама считает налог к уплате. Нужные данные берет из личного кабинета налогоплательщика, операций по онлайн-кассе и из банка, где открыт расчетный счет.

Предприниматели на АУСН не платят взносы за себя и работников, не сдают декларацию и часть отчетов за сотрудников.

Патент. На патенте вы платите фиксированную сумму в год. Размер зависит от места регистрации и вида деятельности. Весь год можно зарабатывать сколько угодно и больше налоги с доходов не платить.

Чтобы понять, когда выгоднее патент, надо узнать, сколько он стоит конкретно в вашем регионе для вашего вида деятельности. Цена сильно отличается: например, в Москве годовой патент на разработку программного обеспечения стоит 600 000 ₽, а в Туле всего 3810 ₽.

Порядок действий такой:

-

При регистрации сразу отправляете в налоговую заявление о выдаче патента на месяц, полгода, год — срок выбираете сами, какой хотите.

-

Оплачиваете патент. Если срок до шести месяцев, перевести оплату можно в любое время до конца действия патента, главное — внести сразу всю сумму. Если шесть месяцев и больше — ⅓ суммы оплачиваете в течение первых 90 дней, а остаток уже в любой момент до конца срока патента.

-

В течение срока действия патента не платите других налогов с доходов бизнеса.

НПД — налог на профессиональный доход. Самозанятость — это режим для небольшого бизнеса, но подойдет он не всем: на НПД можно только продавать товары собственного производства, самостоятельно выполнять работы или оказывать услуги. То есть продавать свитера, которые вязал сам, можно, а купить и перепродавать — нельзя.

ЕСХН — единый сельскохозяйственный налог. Это упрощенный налоговый режим для предприятий, которые связаны с сельским хозяйством, например ферм или садоводств. Для них государство предлагает особые льготы и условия. Если вы занимаетесь сельскохозяйственным бизнесом, выгоднее всего выбрать этот режим.

Кроме налогов, ИП должен платить страховые взносы. Причем неважно, есть у него доход или нет. Даже если весь год не было ни одного поступления, платить все равно придется.

Обязанность платить страховые взносы возникает в момент регистрации ИП. Есть три категории взносов.

Взносы ИП за себя — это конкретная сумма в год, которая идет на медицинское страхование и пенсию. В 2023 году фиксированная часть составляет 45 842 ₽ в год. Эти взносы надо платить всегда, даже если у ИП не было дохода.

Исключение — ИП на НПД или АУСН, на этих системах налогообложения нет фиксированных страховых взносов.

Взносы за сотрудников. Рассчитываются в процентах от зарплаты сотрудника. Если ИП — субъект малого бизнеса, то у него отдельные, льготные условия по страховым взносам.

Сейчас страховые взносы за сотрудников на ОПС, ОМС и ВНиМ объединены в один тариф. Работодатель уплачивает их одной платежкой. А взносы на травматизм платят отдельно. Подробно разобрали особенности их уплаты в отдельной статье.

Дополнительные взносы. Если вы за год заработаете больше 300 000 ₽, то должны будете заплатить еще 1% сверх этой суммы. На УСН вы считаете ваш реальный доход, на патенте — потенциальный, который рассчитывало государство для вашего вида деятельности.

Фиксированные взносы ИП за себя можно платить как угодно: по частям или сразу одной суммой все за год.

На УСН «Доходы» взносы выгоднее платить частями: каждый квартал до конца периода. Тогда сумму взносов можно вычитать из суммы налога за этот квартал и так экономить.

Чтобы зарегистрироваться в качестве индивидуального предпринимателя, в налоговую инспекцию нужно подать:

-

заявление по форме № Р21001;

-

оригинал паспорта будущего ИП;

-

документ об уплате госпошлины 800 ₽, если регистрируетесь лично в налоговой.

Дополнительно могут понадобиться оригинал или копия свидетельства о регистрации по месту жительства и справка об отсутствии судимости.

Свидетельство о регистрации нужно, если в паспорте нет информации об адресе места жительства. Справка об отсутствии судимости — если ИП планирует вести деятельность в медицинской и образовательной областях, работать с молодежью и детьми, организовывать массовые мероприятия или оказывать социальные услуги, работать в такси.

Есть пять способов открыть ИП:

-

Лично в налоговой или в МФЦ.

-

Онлайн через Госуслуги.

-

Онлайн через сервис налоговой службы с помощью мобильного приложения «Госключ».

-

Через нотариуса.

-

Через специальные сервисы.

Регистрация в налоговой. Лично открыть ИП можно только по месту прописки. Скажем, если вы живете в Москве, а прописаны в Соликамске, то заявление надо подавать в Соликамске.

План такой:

-

Заполнить заявление на регистрацию ИП.

-

Заполнить документ о выборе

УСН

, АУСН, ПСН или ЕСХН.

-

Сделать копию паспорта.

-

Уплатить госпошлину 800 ₽. Нужна только при личной регистрации в налоговой. Если подаете через МФЦ, пошлина не понадобится.

-

Отнести это все в налоговую вашего района, где вы прописаны, или в МФЦ. Через МФЦ процесс оформления будет на два-три дня дольше.

-

Налоговая проверит документы и зарегистрирует ИП, затем документы пришлют в электронном виде на почту.

Через Госуслуги. Для регистрации нужно будет либо оформить квалифицированную электронную подпись — КЭП, либо подписать документы через приложение «Госключ», либо заплатить пошлину 800 ₽ и подписать их в налоговой.

Через сервис налоговой службы с помощью мобильного приложения «Госключ». План действий такой:

-

Сформированный пакет документов подписать в приложении «Госключ». Тут можно бесплатно сформировать усиленную квалифицированную электронную подпись. Понадобятся: учетная запись на Госуслугах, смартфон и биометрический загранпаспорт.

После подписания в приложении «Госключ» документы отправятся в инспекцию автоматически. Регистрация ИП или отказ придут в течение суток.

Через нотариуса. Подать документы можно любому нотариусу. В этом случае не нужно платить госпошлину, но придется оплатить услуги нотариуса.

Нотариус примет документы, переведет их в электронный вид, то есть отсканирует, подпишет электронной подписью и направит в налоговую.

В течение трех рабочих дней после подачи документов предпринимателя зарегистрируют. Ему и нотариусу пришлют подтверждение в электронном виде.

Через сервисы. Еще проще воспользоваться сервисами, которые берут регистрацию на себя. Разберемся, как это работает, на примере сервиса регистрации ИП в Тинькофф.

Как отправить заявление через сервис Тинькофф:

-

Заполнить анкету на сайте.

-

Банк по этой информации сам заполнит заявление.

-

Представитель банка привезет документы на подпись куда и когда удобно.

-

Когда вы подпишете документы, банк отправит заявление в налоговую, а там обработают заявку — обычно в срок до пяти дней.

-

Когда все будет готово, налоговая пришлет документы на электронную почту.

Сейчас все документы приходят на электронную почту, даже если вы ходили в налоговую лично. Вам пришлют лист записи ЕГРИП в электронном виде. Бумажные копии больше не нужны.