Как осуществить переход с УСН на ОСНО в 2022-2023 годах

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

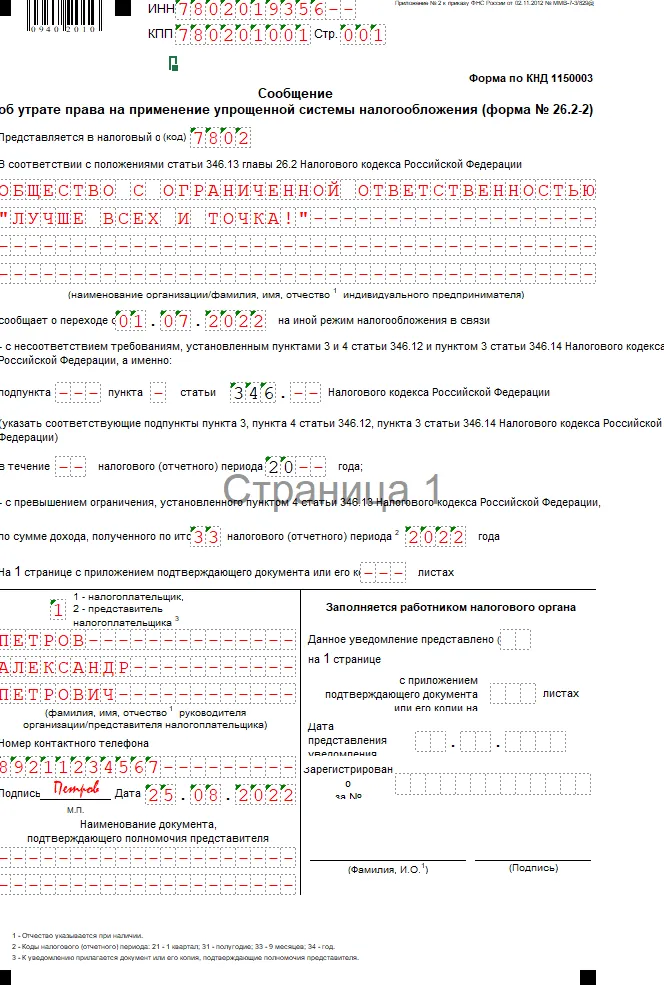

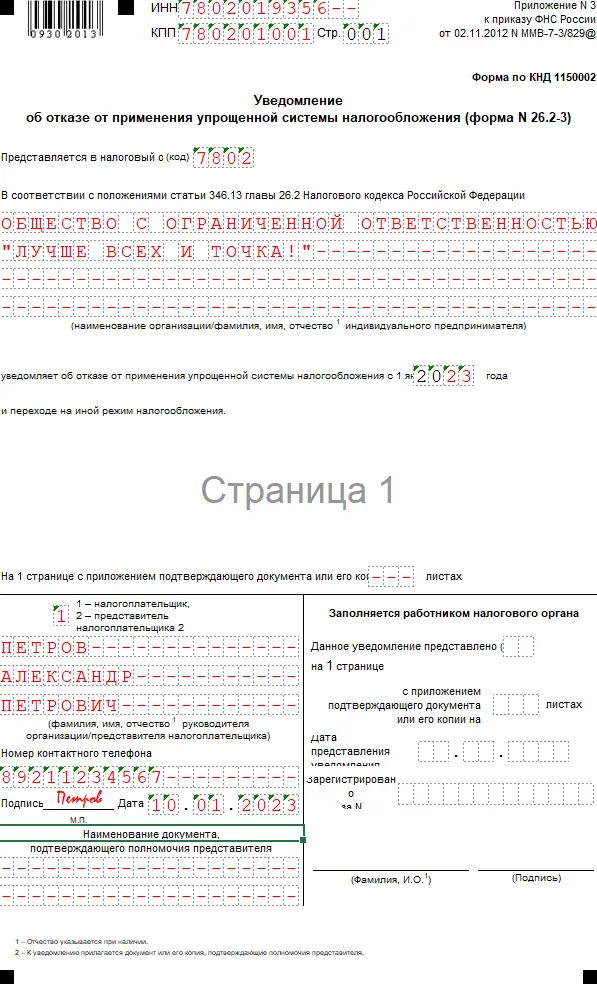

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима. Уведомление подается по форме № 26-2-3 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Важно! Подавать уведомление о добровольном уходе с УСН нужно обязательно, так считает Минфин. Не сделав этого, нельзя начать применять общий режим налогообложения.

Узнать, как складывается свежая судебная практика по вопросу перехода на ОСНО без уведомления, можно из аналитической подборки от КонсультантПлюс, получив бесплатный доступ к системе.

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН. Уведомление подается по форме № 26-2-2 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Важно! Если просрочите или вообще не сдадите это уведомление, вас могут оштрафовать на 200 руб. (п. 1 ст. 126 НК РФ, письмо Минфина от 06.12.2017 № 03-11-11/81211). Для директора организации (главбуха или иного должностного лица) возможен также административный штраф от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Что означает «слететь с упрощенки»?

«Слететь с упрощенки» — так в народе называют потерю права на применение УСН. Для этого нужно превысить как минимум один из показателей деятельности налогоплательщика:

- стоимость ОС — 150 млн руб. в 2022-2023 годах;

- средняя численность работников — 130 человек;

- установленный предел доходов — 200 млн руб., на 2022 — 2023 годы эта сумма проиндексирована. Для 2022 года предел доходов равен 219,2 млн руб., для 2023 года — 251,4 млн руб.;

О правилах применения лимитов по доходу и численности с 2021 года см. нашу статью.

- начать заниматься деятельностью, несовместимой с УСН, например производить подакцизные товары, организовать ломбард (п. 3 ст. 346.12 НК РФ);

- обзавестись филиалом (при этом наличие представительства или иного обособленного подразделения применению УСН не мешает);

- превысить 25-процентную долю участия юрлиц в УК фирмы-упрощенца;

- стать участником в договоре простого товарищества или доверительного управления имуществом (п. 3 ст. 346.14 НК РФ).

При утрате права на применение УСН нужно рассчитать и уплатить налоги, используемые при ОСНО. Это делают по правилам, которые прописаны в НК РФ для вновь созданных организаций или вновь зарегистрированных ИП. Штрафы и пени за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором перешли на ОСНО, платить не придется.

В переходный период от УСН к ОСН придется определить:

- Величину дебиторской задолженности, т. к. при кассовом методе и при методе начисления доход будет отличаться.

- Кредиторскую задолженность по налогам, зарплате работников, перед поставщиками.

- Непогашенную кредиторскую задолженность.

- Остаточную стоимость имущества.

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Как посчитать и уплатить налоги, а также сдать отчетность при утрате права на УСН, подробно разъясняется в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите его абсолютно бесплатно и переходите в материал.

Что делать, если налоговая сообщила о несоответствии условиям УСН, читайте здесь.

Особенности перехода с упрощенной системы налогообложения на общую: признаем доходы и расходы

Неоплаченную при УСН выручку нужно включить в состав доходов в 1-м месяце применения ОСН (подп. 1 п. 2 ст. 346.25 НК РФ, письмо ФНС РФ от 09.01.2018 № СД-4-3/6).

Все авансы, которые «упрощенец» получил до перехода с УСН на ОСНО, включают в налогооблагаемую базу по единому налогу. Это делают даже в том случае, если товары по авансам будут отгружены после перехода с УСН на общую систему налогообложения (подп. 1 п. 1 ст. 251 НК РФ). Расходы по такой отгрузке уменьшат базу по налогу на прибыль (письмо Минфина от 28.01.2009 № 03-11-06/2/8).

В расходы при переходе с УСН на ОСНО (в первом месяце применения нового режима) включается неоплаченная задолженность по оказанным услугам (подп. 2 п. 2 ст. 346.25 НК РФ), невыплаченной зарплате и неуплаченным страховым взносам (письма Минфина РФ от 03.05.2017 № 03-11-06/2/26921, от 22.12.2014 № 03-11-06/2/66188).

НК РФ не связывает возможность отнесения к расходам по ОСН неоплаченных по УСН товаров, работ, услуг с применением того или иного объекта налогообложения УСН («доходы» или «доходы минус расходы»). То есть расходы, которые были понесены при применении УСН, в том числе с объектом «доходы», но оплачены после перехода на ОСНО, учитываются при расчете налога на прибыль. Споры вызывает порядок учета расходов на товары. Чтобы учесть расходы на них для УСН, товары должны быть не только оплачены, но и реализованы. Поэтому товары, которые были приобретены и оплачены при УСН, а проданы после перехода на ОСНО, высшие судьи разрешают учитывать в периоде их реализации, то есть при расчете налога на прибыль (письмо ФНС РФ от 09.01.2018 № СД-4-3/6, определение Верховного суда РФ от 06.03.2015 № 306-КГ15-289). Ранее Минфин высказывал иную позицию – расходы нужно учесть на дату перехода (письмо от 31.07.2014 № 03-11-06/2/37697). Теперь позиция ведомства совпадает с мнением Верховного суда (письма Минфина РФ от 14.11.2016 № 03-03-06/1/66457, от 22.01.2016 № 03-03-06/1/2227). Это особенно выгодно для тех, кто применял УСН с объектом «доходы», ведь до перехода на ОСНО они не могут воспользоваться расходами, чтобы уменьшить налог.

Если у налогоплательщика на УСН есть дебиторская задолженность, возвращение которой невозможно, то убытки от ее списания не учитываются. Ею нельзя уменьшить налоговую базу на УСН (ст. 346.16 НК РФ) и отнести ее к расходам на ОСН (подп. 2 п. 2 ст. 346.25 НК РФ) тоже не получится (письма Минфина от 20.02.2016 № 03-11-06/2/9909, от 23.06.2014 № 03-03-06/1/29799).

О порядке учета расходов при добровольном переходе с УСН на ОСН читайте в материале «С УСН на ОСН: подбиваем прошлогодние расходы».

Определение остаточной стоимости основных средств и НМА при переходе с УСН на ОСНО

Если переход на ОСНО упрощенец совершает в добровольном порядке с начала следующего года, то проблем с основными средствами не возникает. Купленное при УСН имущество списывается равными долями в течение налогового периода — года.

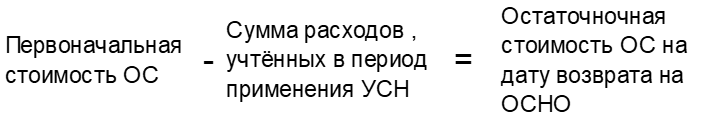

Если же переход с УСН произойдет до окончания года, в учете будет числиться остаток стоимости приобретенного ОС. При объекте «доходы минус расходы» этот несписанный в «упрощенные» расходы остаток стоимости имущества нужно перенести в налоговый учет на ОСНО как остаточную стоимость ОС (письмо Минфина РФ от 15.03.2011 № 03-11-06/2/34). При переходе на ОСНО с упрощенки с объектом «доходы» вы также вправе определить остаточную стоимость ОС (п. 3 ст. 346.25 НК РФ, п. 15 Обзора, утвержденного Президиумом Верховного Суда РФ 04.07.2018, письма Минфина от 14.06.2019 № 03-04-05/43643, ФНС от 30.07.2018 № КЧ-4-7/14643). Для этого из первоначальной стоимости объекта нужно вычесть расходы, которые могли бы быть понесены, если бы вы применяли объект «доходы минус расходы».

Примеры расчета остаточной стоимости ОС для каждого из указанных случаев можно посмотреть, получив бесплатный доступ к КонсультантПлюс.

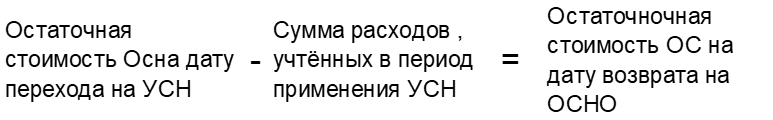

В НК РФ есть норма о расчете остаточной стоимости ОС и НМА при переходе с УСН на ОСНО. Она касается объектов, которые были приобретены еще до применения УСН в период работы на ОСНО. То есть на ОСНО купили имущество, затем перешли на УСН, а потом вернулись на ОСНО. На дату возврата к налогу на прибыль налоговая остаточная стоимость ОС и НМА рассчитывается как разница между остаточной стоимостью этих объектов при переходе на УСН и расходами, списанными за период применения упрощенки (п. 3 ст. 346.25 НК РФ).

Подробнее об основных средствах см. в этой статье.

НДС при переходе с УСН на ОСНО

При прекращении применения УСН (независимо от причины этого прекращения) фирма или ИП становится плательщиком НДС и приобретает обязанность его начислять. В переходный период нужно принимать во внимание, когда поступили деньги. Если аванс за товар поступил до перехода на ОСНО, а его покупка произошла позднее, то начислять НДС нужно только на реализацию. В случае поступления аванса после перехода с УСН на ОСНО НДС исчисляют из суммы аванса, и начисляют на реализацию. При этом после отгрузки НДС с аванса можно включить в вычеты.

Подробнее о правилах возмещения НДС на упрощенке читайте в этой статье.

См. также статью «Как быть с ”входным” НДС по основным средствам при переходе с УСН на общий режим налогообложения?».

Начислять НДС при переходе с УСН нужно с начала квартала, в котором совершился переход на ОСНО, даже если это произошло в последний месяц квартала. Фирма должна рассчитать и уплатить налог в бюджет за весь квартал.

Счета-фактуры при переходе с УСН на ОСНО

Нужно обратить внимание на то, что переоформление счетов-фактур с включением в них НДС возможно только по тем отгрузкам, срок выставления которых (5 дней) истекает в том месяце, когда стал необходимым переход на ОСНО. Это регламентируется тем, что счета-фактуры со дня отгрузки выписывают именно в этот срок (п. 3 ст. 168 НК РФ). Подобные разъяснения дает и письмо ФНС от 08.02.2007 № ММ-6-03/95@. Если продавец утратит право на УСН, то НДС ему придется платить за счет собственных средств. Учесть эту сумму в расходах для налога на прибыль не получится (ст. 170, п. 19 ст. 270 НК РФ).

Некоторые арбитражные суды приходят к выводу о корректности переоформления счетов-фактур с выделением НДС с начала всего налогового периода по НДС, к которому относится утрата права на УСН (постановление ФАС Поволжского округа от 30.05.2007 № А12-14123/06-С29 поддержал и ВАС РФ в определении от 06.08.2007 № 9478/07).

Итоги

Перейти с УСН на общую систему налогообложения можно в добровольном порядке с начала нового года или при утрате права на упрощенку. В результате этого увеличится объем как бухгалтерского, так и налогового учета, а также количество уплачиваемых налогов.

Обязательный переход с УСН на ОСНО

Перейти с упрощённой системы на общую придётся, если:

- Годовой доход превысит 200 млн руб. с учетом коэффициента-дефлятора (в 2022 году – 1,096).

- Средняя численность работников превысит 130 человек.

- Остаточная стоимость основных средств превысит 150 млн руб.

- Доля участия других юридических лиц в организации на УСН превысит 25%.

- Организация или ИП займутся видами деятельности из п. 3 ст. 346.12 НК, при которых запрещено применять УСН.

Обязанность вернуться на ОСНО возникает, если не выполняется хотя бы одно условие. Право на применение УСН пропадает с начала того квартала, в котором произошло нарушение.

Например, организация вышла на рынок с новым изделием, и уже в августе 2022 года выручка превысила 219,2 млн руб. (200 млн руб. х 1,096). Следовательно, организация должна перейти на ОСНО с 1 июля 2022 года.

Вновь вернуться на УСН после утраты права можно не ранее, чем через год (п. 7 ст. 346.13 НК), но с учётом того, что начать применять спецрежим можно только с начала года. Например, если право на УСН потеряно в августе 2022 года, перейти на ОСНО нужно с 1 июля 2022 года, а вернуться на УСН можно только с 1 января 2024 года.

Подарок для наших читателей – чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

Уведомление в налоговую инспекцию об утрате права на УСН

Уведомление нужно отправить в течение 15 календарных дней после окончания квартала, в котором произошло нарушение условий применения УСН. Уведомление заполняют в свободной форме или по форме № 26.2-2.

Если не сообщить об утрате права на УСН и продолжать применять ОСНО, налоговики оштрафуют и доначислят налоги. Но сделать это они смогут только по результатам налоговой проверки. Без проверки инспекция вправе только сообщить нарушителю о необходимости отказа от УСН, но «переключить» на ОСНО насильно не сможет (письмо Минфина от 24.08.2018 № СД-4-3/16474).

Формирование базы переходного периода

Правила формирования базы переходного периода различаются для организаций и ИП. Ещё имеет значение, какой метод признания доходов и расходов выбрала организация.

Правила формирования налоговой базы, которые обязательны для всех

Нельзя учитывать независимо от объекта налогообложения, который организация применяла при УСН:

- безнадёжную дебиторскую задолженность, которая образовались на УСН. Это не предусмотрено НК;

- расходы в виде капитальных вложений в отношении основных средств, которые введены в эксплуатацию в период применения УСН.

Можно учесть расходы в виде страховых взносов, которые были начислены в период применения УСН, а оплачены после перехода на ОСНО.

Подход к определению остаточной стоимости основных средств будет зависеть от времени их приобретения.

Если основные средства приобрели до перехода на УСН, то при возвращении к ОСНО остаточная стоимость рассчитывается по формуле:

Это правило действует независимо от объекта налогообложения и причины перехода на ОСНО: вынужденный или добровольный.

Если основные средства приобрели в период применения УСН, то остаточная стоимость зависит от объекта налогообложения и причины перехода на ОСНО:

- Если организация переходит с УСН «Доходы минус расходы» на ОСНО в добровольном порядке, к концу года вся сумма должна быть учтена в налоговой базе по УСН. Поскольку добровольно на ОСНО можно перейти только с начала следующего календарного года, учитывать в расходах переходной базы по налогу на прибыль нечего.

- Если организация переходит с УСН «Доходы минус расходы» в принудительном порядке, не все расходы могут быть полностью учтены для расчёта налога на УСН. Поэтому оставшуюся часть стоимости можно учесть в расходах после перехода на ОСНО. Для этого определяется остаточная стоимость основных средств по формуле:

- Если организация переходит с УСН «Доходы», однозначного ответа нет. Минфин и ФНС считают, что остаточная стоимость основных средств равна нулю, независимо от условий перехода на ОСНО – в добровольном или принудительном порядке. С другой стороны, при продаже основных средств уже на ОСНО в состав расходов можно включить всю сумму фактически произведенных и документально подтвержденных затрат, связанных с приобретением этого имущества (в том числе суммы НДС).Подтверждение: пп. 3 п. 1 ст. 268, ст. 221 НК, письмо ФНС № ГД-4-3/4136 от 16 марта 2015. Президиум Верховного суда считает, что определять остаточную стоимость основных средств в этом случае нужно по аналогии с вариантом, когда применялась УСН «Доходы минус расходы». То есть при добровольном переходе на ОСНО остаточная стоимость равна нулю. При вынужденном – определяется расчётным путём. Эта позиция отражена в п. 15 Обзора судебной практики. Если придерживаться позиции Верховного суда, не исключены споры с ФНС. Но у налогоплательщика есть шансы выиграть в суде.

Переходный учёт для организаций, выбравших метод начисления

Если компания выбирает метод начисления, нужно действовать по правилам из п. 2 ст. 346.25 НК.

В составе доходов признают дебиторскую задолженность, которая образовалась на УСН, но не была оплачена полностью или частично. Сюда же относятся начисленные, но не уплаченные проценты по выданным займам. Период признания: месяц перехода на ОСНО с использованием метода начисления.

А вот авансы, полученные до перехода на ОСНО, учитывать не нужно: по правилам УСН организация должна была учесть их в доходах на дату получения. Этот подход подтверждается, например, п. 1.2-1.4 письма ФНС № СД-4-3/6 от 9 января 2018.

В составе расходов признают кредиторскую задолженность, которая образовалась в период применения УСН, но не была оплачена полностью или частично. Сюда же относятся начисленные, но не уплаченные проценты по полученным займам. Период признания: месяц перехода на ОСНО с использованием метода начисления. Расходы, которые были учтены при УСН, при переходе на ОСНО учитывать не нужно.

Авансы, выданные до перехода на ОСНО, не включаются в расходы ни при расчёте единого налога при УСН, ни при расчёте налога на прибыль. Включить эти суммы в расходы по налогу на прибыль можно будет после того как товары будут отгружены, работы выполнены, услуги оказаны.

Для организаций, которые до перехода на ОСНО применяли УСН «Доходы» в НК РФ каких-то отдельных ограничений нет, и теоретически они могут действовать по описанным выше правилам. В то же время Минфина считает, что раз уж на УСН компания расходы не учитывала, то и при переходе на ОСНО она также не может переносить расходы в виде кредиторской задолженности, отрицательной курсовой разницы в базу по расчёту налога на прибыль. Подтверждение этой позиции есть, например, в письме от 12.07.2017 № 03-03-06/1/44395. Для подстраховки лучше направить письменный запрос в ИФНС, чтобы понять позицию «родных» контролёров, и на основе ответа принять решение. Если инспекторы согласны с Минфином, учёт расходов может обернуться в будущем конфликтом.

Переходный учёт для организаций, выбравших кассовый метод

В этом случае нет никакого специального порядка формирования переходной налоговой базы. Доходы и расходы признают в том периоде, к которому они относятся согласно правилам, применяемым при каждом режиме налогообложения (ст. 346.25 НК):

- доходы – по мере оплаты;

- расходы – по мере их осуществления и оплаты организацией.

Для признания расходов на покупку товаров для перепродажи отдельные правила: товар должен быть оплачен, получен и реализован конечному покупателю.

Авансы, выданные в счёт отгрузки товаров (выполнения работ, оказания услуг), в расходах не учитываются ни при применении УСН, ни при расчёте налога на прибыль на ОСНО.

Переходный учёт для индивидуальных предпринимателей

После перехода на ОСНО индивидуальный предприниматель становится плательщиком НДФЛ. При расчёте этого налога ИП вправе применить профессиональный налоговый вычет – в сумме фактически произведённых и документально подтверждённых расходов, непосредственно связанных с получением доходов от предпринимательской деятельности. Какие это будут расходы, предприниматель определяет сам. Правила те же, что и для организаций: как по доходам и расходам, так и по остаточной стоимости основных средств.

Как быть с НДС при переходе с УСН на ОСНО

Если товары отгружены, работы оказаны, услуги выполнены в «упрощённый» период, а деньги получены уже в период ОСНО, учитывать этот доход в расчёте НДС не надо. Так считает Минфин, например, в письмах от 20.01.15 № 03-07-14/1059, от 16.06.2014 № 03-11-06/2/28542.

НДС, уплаченный поставщикам в составе платы за товары и услуги в период УСН, можно принять к вычету, если сумма НДС не была учтена в расходах при расчёте налога по УСН. Это правило действует для тех, кто применял УСН «Доходы минус расходы». Воспользоваться вычетом по НДС можно в том квартале, в котором произошел переход на ОСНО.

Как поступать тем, кто платил УСН с доходов, однозначно сказать сложно. Минфин считает, что формулировка в законе не предусматривает возможность применения вычета в этой ситуации. Верховный суд РФ с этим выводом не согласен (определении от 24.05.2021 № 301-ЭС21-784). Можно обратиться в Минфин или ФНС с письменным запросом и аргументировать более выгодную для себя позицию, приложить документы по теме. Полученный официальный ответ освобождает налогоплательщика от штрафов и пеней, если нарушение законодательства было допущено из-за того, что он следовал персональным письменным рекомендациям.

Разрешается выставить покупателям счета-фактуры по товарам, отгруженным в течение пяти календарных дней, предшествующих переходу на ОСНО, при условии, что:

- организация или ИП переходят на общий режим вынужденно;

- в договор с покупателем были внесены изменения относительно цены товара.

Если счёт-фактура выставлен, а покупатель не согласился с изменением договора, придётся заплатить НДС за счёт собственных средств. Но учесть НДС, не предъявленный покупателю и не уплаченный им, в расходах по налогу на прибыль не получится (ст. 170 НК).

Нельзя принимать к вычету НДС с остаточной стоимости основных средств, восстановленный и перечисленный в бюджет при первоначальном переходе на УСН.

Как платить налоги и сдавать отчётность при переходе с УСН на ОСНО

По правилам ОСНО организации и ИП начинают рассчитывать налоги с 1 дня квартала, в котором потеряли право на применение УСН. И действуют, как «новенькие» – в порядке, который предусмотрен для вновь созданных организаций и вновь зарегистрированных ИП. Например, если выручка от реализации не превышает 5 млн руб. за месяц или 15 млн руб. за квартал, организация вправе перечислять ежеквартальные авансовые платежи по налогу на прибыль без уплаты ежемесячных авансов (п. 5 ст. 287 НК).

Декларацию по УСН нужно сдать не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право на УСН (п. 2 ст. 346.11, п. 4 ст. 346.13 НК).

Добровольный переход с УСН на ОСНО

Отказаться от УСН по собственному желанию можно только с 1 января следующего года. Для этого не позднее 15 января года, с которого хотите перейти, нужно отправить в ИФНС уведомление об отказе от УСН в свободной или по рекомендованной форме 26.2-3.

База переходного периода формируется по тем же правилам, как в предыдущем разделе при вынужденном переходе на ОСНО. Но после перехода нельзя применять порядок, предусмотренный для «новеньких», как в случае вынужденного перехода.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Перейти с упрощённой системы на основную можно добровольно или вынужденно. Но как бы ты ни было, необходимо поставить в известность ФНС, уплатить налоги и своевременно отчитаться по обоим режимам. А также кое-что изменить в налоговом учёте. Давайте рассмотрим особенности и порядок перехода на традиционную налоговую систему бывшего плательщика УСН.

Как проинформировать ФНС

Срок и форма уведомления инспекции о смене системы налогообложения зависят от того, по какой причине это происходит. В приказе от 2 ноября 2012 года № ММВ-7-3/829@ ФНС предложила несколько бланков для разных ситуаций. Теоретически можно подать документ и в свободной форме, поскольку бланки носят рекомендательный характер. Но во избежание лишних вопросов лучше использовать стандартные.

Добровольный переход

Если упрощённая система была выбрана необдуманно, отказаться от неё и вернуться на основной режим можно будет только со следующего года. До 15 января необходимо подать в налоговую уведомление об отказе от применения УСН по форме № 26.2-3. ОСНО начнет действовать с 1 января. Отчитаться и уплатить налог за последний год работы на упрощённой системе следует в обычные сроки.

Прекращение упрощённой деятельности

Бывает, что направление бизнеса на УСН прекращено, но компания или ИП не закрывается. Для уведомления ИФНС в таком случае заполняется форма 26.2-8. Подать её нужно в течение 15 рабочих дней с даты прекращения деятельности. Этот день налогоплательщик устанавливает сам. В таком случае подать декларацию и рассчитаться по налогу нужно не позднее 25 числа месяца, следующего после прекращения деятельности на упрощёнке.

Утрата права на УСН

Организация или ИП в течение года может потерять право на применение упрощённой системы или, как говорят, «слететь» с УСН. Происходит это из-за превышения лимитов или несоответствия иным требованиям, которые установлены для этого налогового режима.

Если так случилось, то необходимо подать в налоговую сообщение об утрате права на применение УСН по форме 26.2-2. Сделать это нужно не позже 15 числа месяца, следующего за тем, в котором право на упрощёнку было потеряно. И в том же месяце, не позднее 25 числа, отчитаться по УСН.

При этом будет считаться, что субъект применяет ОСНО с начала того квартала, когда это право потерял, то есть «задним числом». Но не стоит из-за этого переживать. В таком случае компания освобождается от пеней и штрафов за несвоевременную уплату налогов в квартале перехода. Это прямо прописано в пункте 4 статьи 346.13 НК РФ.

Порядок действий

Рассмотрим переход с УСН на ОСНО в 2023 году на примере. ООО «Апельсин» применяло упрощёнку с объектом «Доходы минус расходы». По итогам 3 квартала выручка превысила 251,4 млн рублей, и право на льготный режим было потеряно. Компания оказалась на ОСНО с 1 июля 2023 года. Вот что нужно сделать после этого:

- Подать в налоговую сообщение об утрате права на УСН не позднее 15 октября по форме 26.2-2.

- Посчитать базу по упрощёнке за 6 месяцев 2023 года, уплатить налог и подать декларацию не позднее 25 октября.

- Начислить и уплатить за 3 квартал НДС с реализации, подать декларацию до 25 октября включительно в электронном виде через оператора ЭДО. В тот же срок нужно уплатить 1/3 исчисленного налога, остальное — равными частями до 25 ноября и 25 декабря.

- Посчитать налог на прибыль за период с 1 июля по 30 сентября. Подать декларацию за 9 месяцев не позднее 28 октября. В тот же срок нужно уплатить исчисленную сумму.

- Рассчитать авансовый платёж по налогу на имущество (недвижимость) и подать соответствующую форму не позднее 30 октября, если это предусмотрено местным законом.

Лимиты и ограничения на УСН

Теперь разберём, за нарушение каких условий можно потерять право на упрощёнку. Чаще всего такое случается из-за превышения лимита по доходу. В пункте 4 статьи 346.13 НК РФ сказано, что это 251,4 млн рублей по итогам отчётного или налогового периода. То есть переход с УСН на ОСНО в 2023 году произойдёт, если по окончании какого-либо квартала или всего года сумма учитываемых нарастающим итогом доходов превысит эту цифру.

Кроме того, потерять право на льготный режим можно по таким причинам:

- средняя численность работников в год превысила 130 человек;

- организация открыла филиал;

- доля в компании, принадлежащая другому юридическому лицу, превысила 25%;

- остаточная стоимость основных средств превысила 150 млн рублей;

- организация начала заниматься бизнесом, который запрещён для УСН (например, производить подакцизные товары);

- компания на УСН с объектом «Доходы» вступила в простое товарищество или заключила договор доверительного управления имуществом.

Подробно об ограничениях для применения УСН сказано в пункте 3 статьи 346.12 НК РФ.

Учёт доходов и расходов

Находясь на упрощённой системе, налогоплательщики учитывают доходы и расходы в соответствии с кассовым методом — по факту движения денежных средств. Это значит, что доходы признаются тогда, когда деньги поступают, расходы — когда платежи уходят. На ОСНО наряду с кассовым существует учёт по методу начисления. При нём доходы и расходы признаются в том периоде, в котором была произведена операция, а реальное движение денежных средств роли не играет.

Для применения кассового метода на основной системе есть ограничение по выручке от реализации за предыдущие четыре квартала. В среднем по каждому периоду её сумма должна быть не более 1 млн рублей. Если выручка больше, то нужно переходить на метод начисления. Он является основным и применяется большинством компаний.

Если организация начала считать доходы и расходы методом начисления, ей необходимо придерживаться в переходный период таких правил:

- В доходах за первый месяц ОСНО отразить дебиторскую задолженность. Это суммы, которые поставщики должны были перевести за товары, отгруженные на УСН. В тот период эти доходы не были учтены, ведь применялся кассовый метод. Теперь же применяется метод начисления, и раз товары уже отгружены, значит, доход от их реализации должен быть учтен.

- Если на момент перехода есть полученные авансы, по которым поставка ещё не осуществлялась, то учитывать их при расчёте налога на прибыль не нужно. Эти суммы учитываются в доходе, облагаемом налогом при УСН, поскольку на момент их получения действовал кассовый метод.

- В расходах первого месяца на основном режиме нужно отразить суммы непогашенной кредиторской задолженности. Причины те же — применение ранее кассового метода, при котором эти расходы не были учтены. Таким образом, задолженность перед бюджетом, контрагентами или сотрудниками уменьшит базу по налогу на прибыль.

- Нельзя списать в расходы образовавшуюся при УСН безнадежную дебиторскую задолженность. Если же она признана таковой после перехода, то учесть её в расходах можно.

- Производственные затраты и расходы на покупку товаров для перепродажи списываются после того, как продукция или товар реализованы. Если компания понесла такие затраты на УСН, а реализовать готовую продукцию до перехода не успела, то учесть её стоимость можно в расходах по налогу на прибыль. Причём неважно, какой ранее был выбран объект упрощёнки. Иначе говоря, компания, применяющая «доходную» УСН, после перехода на ОСНО сможет списать такие затраты. Это очень выгодно, поскольку на УСН такой возможности не было.

Посмотрим, как нужно учесть некоторые операции ООО «Апельсин». Во 2 квартале оно поставило партию товара на сумму 500 тыс. рублей, но оплата за него пока не поступила. От другого покупателя был получен аванс в сумме 1 млн рублей. Кроме того, к моменту перехода у ООО накопилась задолженность перед поставщиком в сумме 100 тыс. рублей.

При расчёте налога на прибыль за период с 1 июля по 30 сентября 2023 года нужно включить:

- в доходы — дебиторскую задолженность в сумме 500 тыс. рублей;

- в расходы — кредиторскую в сумме 100 тыс. рублей.

Аванс в базе по налогу на прибыль участвовать не будет, ведь поставки по нему ещё не было. Однако его нужно включить в доходы при исчислении базы налога по УСН.

Сказанное выше про учёт доходов и расходов справедливо для организаций. Относительно индивидуальных предпринимателей вопрос непростой. ФНС традиционно придерживается мнения, что ИП могут применять только кассовый метод. Ведь вместо налога на прибыль они платят НДФЛ, а он не предусматривает учёта методом начисления. Однако суды в таких делах чаще встают на сторону предпринимателей и признают применение этого метода правомерным.

Если есть внеоборотные активы

Списание стоимости основных средств и нематериальных активов на основной и упрощённой системах производится по-разному. Поэтому если есть имущество, затраты на которое ещё подлежат списанию, при экстренном переходе нужно рассчитать его остаточную стоимость. Она должна быть перенесена в налоговый учёт на ОСНО для последующей амортизации.

Касается это только тех компаний, которые переходят на традиционную систему с упрощёнки с объектом «Доходы минус расходы». Если использовалась УСН Доходы, рассчитывать остаточную стоимость не нужно, поскольку этот налоговый режим не предполагает учёта расходов.

Если объект был приобретен на основной налоговой системе ещё до того, как организация перешла на упрощённую, то остаточную стоимость также необходимо рассчитать. Применяется формула: из остаточной стоимости на дату перехода на УСН вычитаются суммы, списанные на упрощёнке.

При добровольном переходе никаких дополнительных действий предпринимать не нужно. Дело в том, что стоимость имущества при применении упрощённой системы списывается до конца года, в котором оно было приобретено. Добровольный переход возможен только с начала следующего года, а к этому моменту все уже будет списано.

Итак, при переходе на ОСНО с упрощёнки в середине года есть ряд нюансов. Компания не всегда может контролировать параметры применения УСН, особенно выручку. Поэтому потерять право на этот льготный режим довольно просто. Вернуться же можно только спустя год. Таким образом, при утрате права в текущем году применять УСН снова можно будет не ранее 2024 года.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Как с УСН перейти на ОСН?

Редактор: Юлия Невмержицкая

Уведомить налоговую и начать вести учет по-новому

Виктор Подгорский

Эксперт по праву

Уведомить налоговую и начать вести учет по-новому

Виктор Подгорский

Эксперт по праву

Вопрос от читателя Евгения: «Хочу узнать про переход с упрощенной системы налогообложения на общую. Можно ли перейти в середине года и как это сделать по закону?»

Компании и ИП могут перейти на ОСНО — общую систему налогообложения — в двух случаях:

-

по желанию, так как работать на ОСНО стало выгодней;

-

утратили право на УСН, или, как еще говорят, «слетели» с упрощенки.

По желанию. В этом случае перейти на ОСНО можно только с 1 января следующего года.

Утратили право на УСН. Компания или ИП должны перейти на ОСНО в таких ситуациях:

-

доход с начала года превысил предельно допустимое значение. В 2022 году это 219,2 млн рублей;

-

средняя численность сотрудников превысила 130 человек;

-

компания открыла новое направление бизнеса, при котором нельзя применять УСН. Например, начала производить бензин или сигареты;

-

остаточная стоимость основных средств превысила 150 млн рублей;

-

доля участия других компаний в уставном капитале фирмы-упрощенца стала больше 25%.

Налоговая за этим не следит, но компания или ИП обязаны сообщить, что больше не могут применять УСН. Общую систему налогообложения нужно применять с того квартала, в котором были нарушены условия УСН.

Если коротко, процесс выглядит так:

-

Уведомить налоговую о переходе. Уведомление подают лично, ценным письмом или в личном кабинете на сайте налоговой службы. Если отправляете документы почтой, подпись нужно заверить у нотариуса.

-

Начать вести учет по-новому.

При добровольном и вынужденном переходе процесс немного отличается.

Добровольно. Нужно уведомить налоговую о переходе до 15 января, но уже с начала года вести учет по-новому. Если вовремя не сообщить в налоговую, для перехода придется ждать еще год.

Вынужденно. Сначала нужно уведомить налоговую о переходе с УСН на ОСНО, а потом заняться налогами и отчетностью. Уведомление об утрате права на УСН подают в течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН.

Компания слетела с упрощенки в апреле, это второй квартал. Значит, нужно уведомить налоговую в третьем квартале — не позже 15 июля.

Вести учет на ОСНО придется с первого числа того квартала, в котором утрачено право на УСН.

Оборот компании превысил 219,2 млн рублей 15 июня 2022 года. Квартал начался 1 апреля. Нужно пересчитать налоги и переделать отчетность так, как будто компания работала на ОСНО с начала квартала, а не с 15 июня.

При переходе с УСН на ОСНО нужно выполнить такие действия:

-

правильно учесть доходы и расходы в переходный период;

-

уплатить налоги и заполнить отчетность.

Это довольно сложный учет. Без помощи бухгалтера вряд ли получится справиться, поэтому тут рассмотрим только общие моменты.

Правильно учесть доходы и расходы в переходный период. Переходный период — время, в котором некоторые сделки компании можно одновременно отнести к УСН и ОСНО.

Мебельный магазин начал работать на ОСНО с 1 января. В прошлом году он закупил партию журнальных столиков и продавал остатки в январе. Период, пока магазин продает столы из этой партии, считается переходным.

Самое сложное тут — правильно учесть доходы и расходы, которые формируют базу по налогу на прибыль в переходном периоде, и заполнить налоговую отчетность.

Отчитаться и уплатить налоги. Сроки подачи отчетности и налоги зависят от того, как компания или ИП переходят на ОСНО — добровольно или вынужденно.

При добровольном переходе нужно подать обычную декларацию по УСН по итогам года и уплатить налог на УСН за прошлый год.

Если переход с УСН на ОСНО вынужденный, нужно подать декларацию по УСН с 1‑го по 25‑е число первого месяца квартала, следующего за кварталом, в котором компания утратила право на УСН.

Затем пересчитать и уплатить налоги, как если бы компания работала на ОСНО с начала квартала: правильные суммы НДС, налога на прибыль, налога на имущество с основных средств, облагаемых по балансовой стоимости.

Спросите у эксперта

В разделе «Вопрос-ответ» эксперты Тинькофф разбирают популярные вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Вы можете отправить свой вопрос на почту secrets@tinkoff.ru.