Оформить самозанятость через Госуслуги — один из самых простых способов перейти в специальный режим налогообложения и платить налоги на профессиональную деятельность. В нашем материале — пошаговая инструкция по регистрации.

Зачем становиться самозанятым?

Самозанятость позволяет легально вести бизнес и получать доход без риска штрафов за незаконную предпринимательскую деятельность. Человек в статусе самозанятого без труда сможет подтвердить заработок при получении кредита или подаче документов на визу. При этом для самозанятых предусмотрены довольно привлекательные налоговые условия. Если самозанятый сотрудничает с юрлицами, он платит 6% налога по итогам работы за месяц. С физлицами — 4%.

Оформить самозанятость через Госуслуги

Чтобы зарегистрироваться в качестве самозанятого на Госуслугах, вам понадобится учётная запись на портале, а также ваш ИНН. Узнать свой ИНН можно на сервисной странице ФНС.

После того как вы получили все данные:

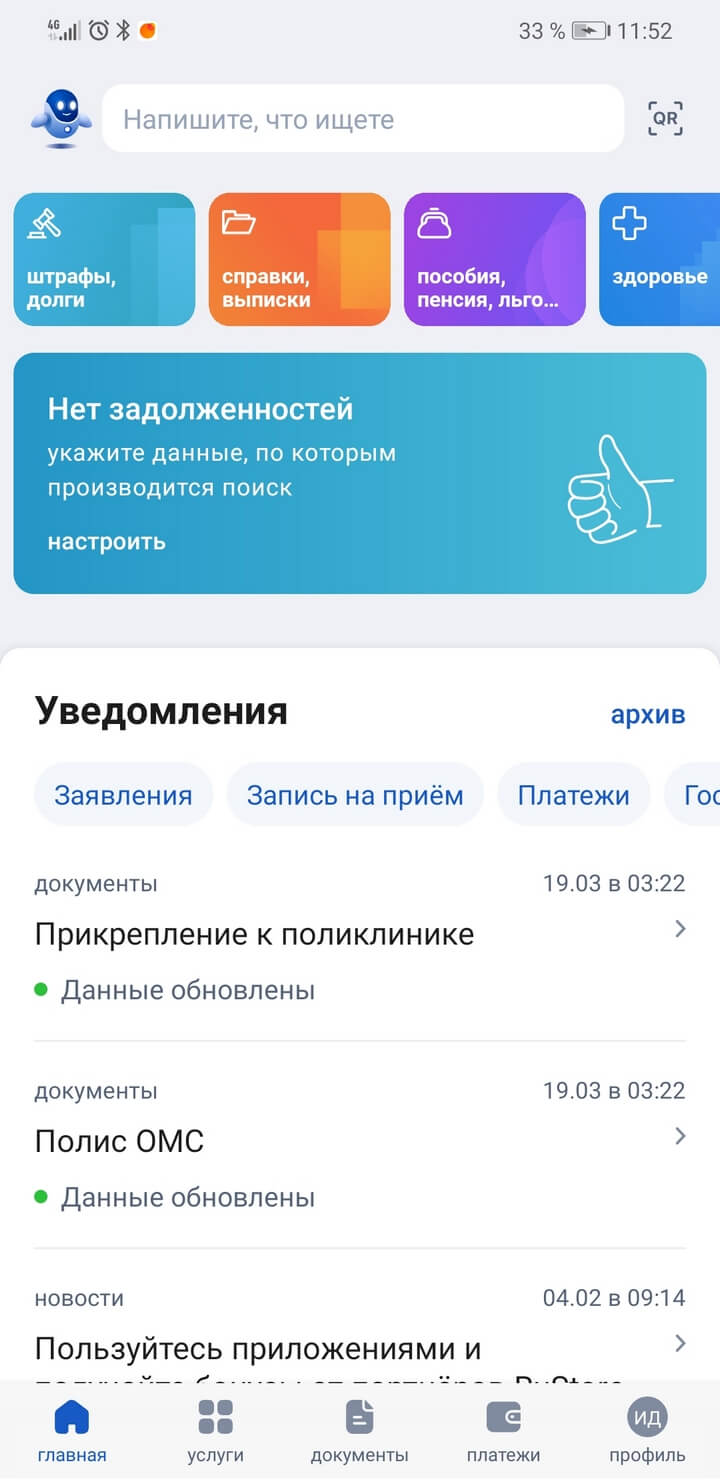

- Откройте приложение Госуслуги.

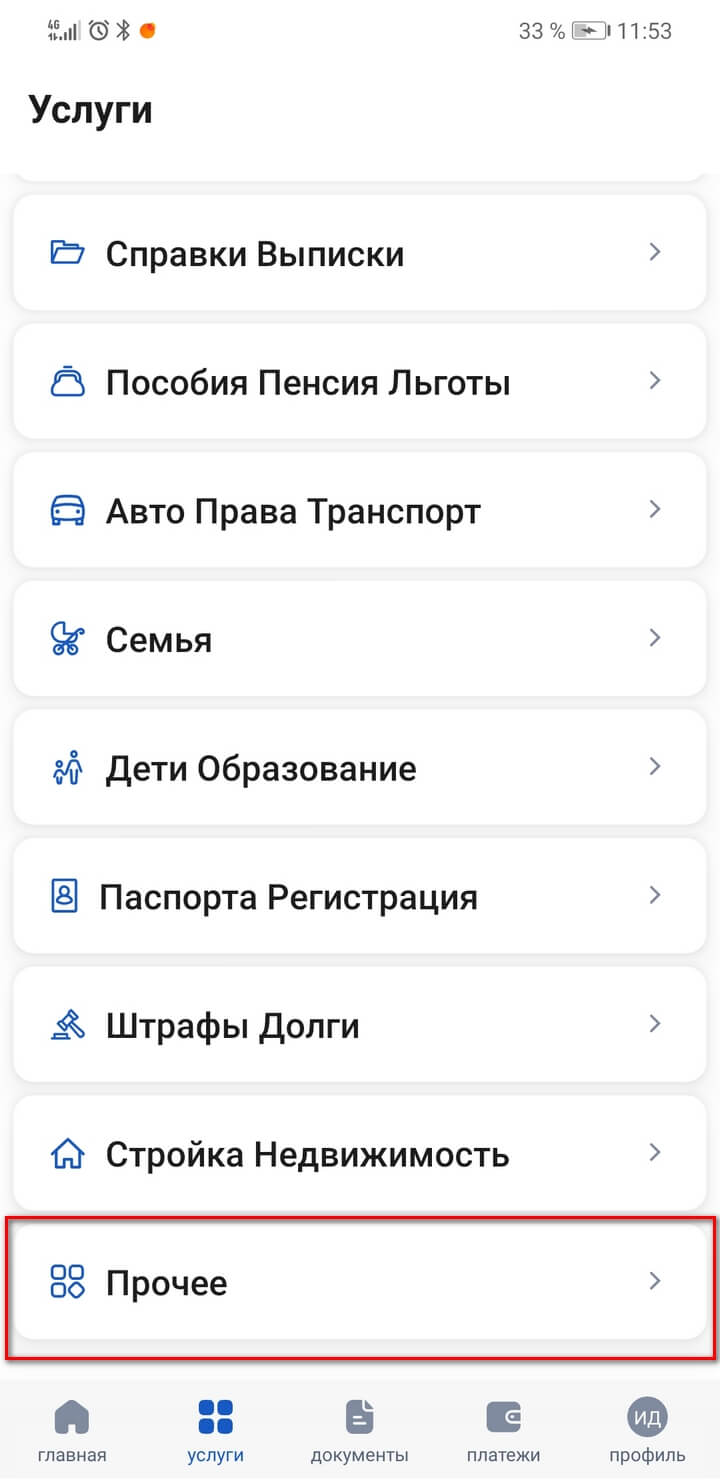

- Выберите раздел «Услуги» → «Прочее».

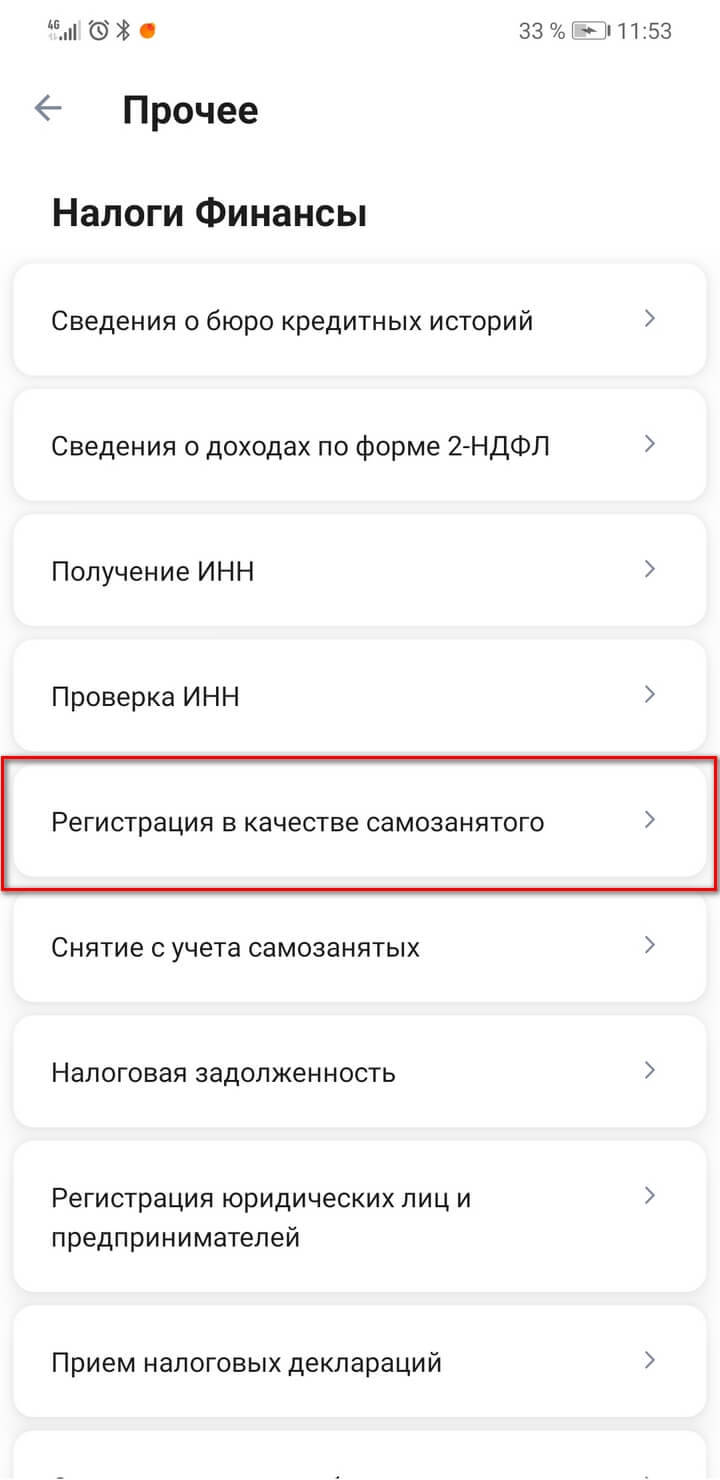

- Долистайте до раздела «Налоги и финансы» → «Регистрация в качестве самозанятого».

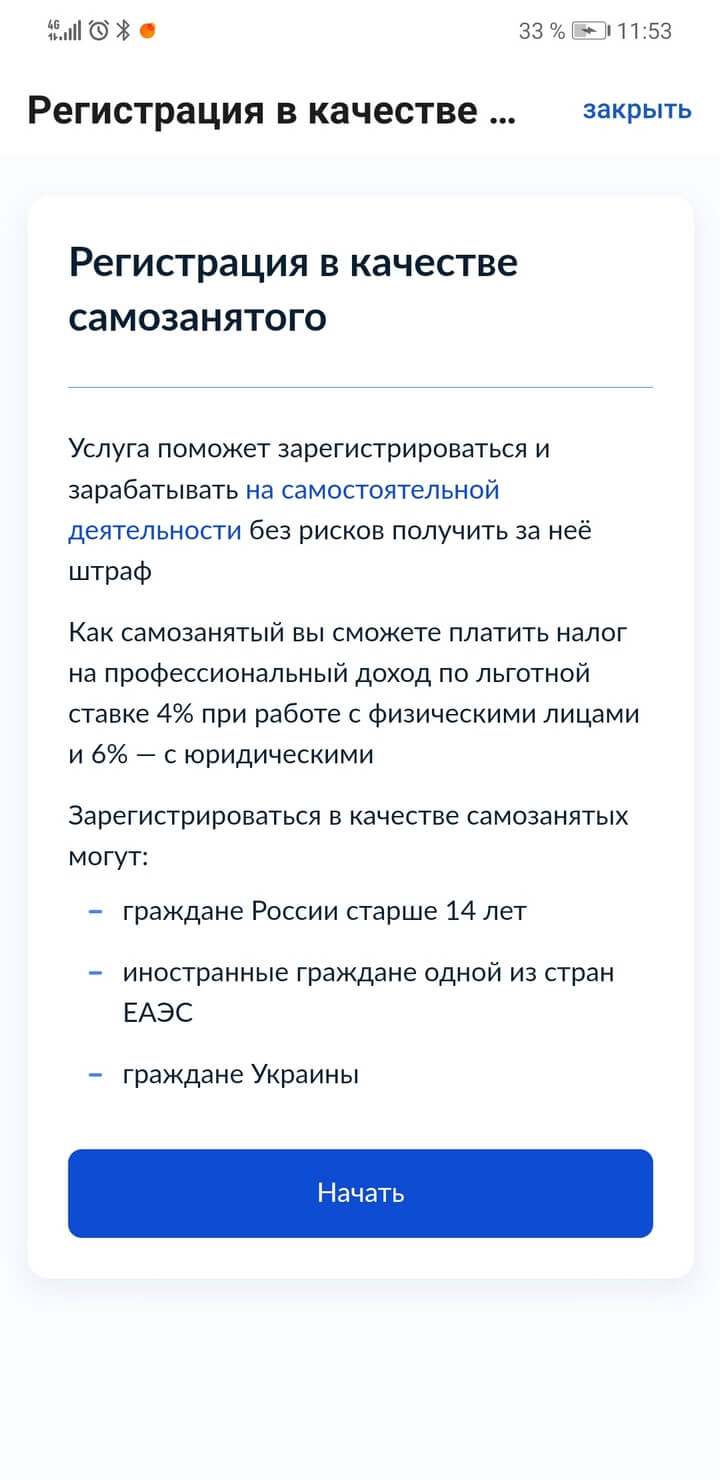

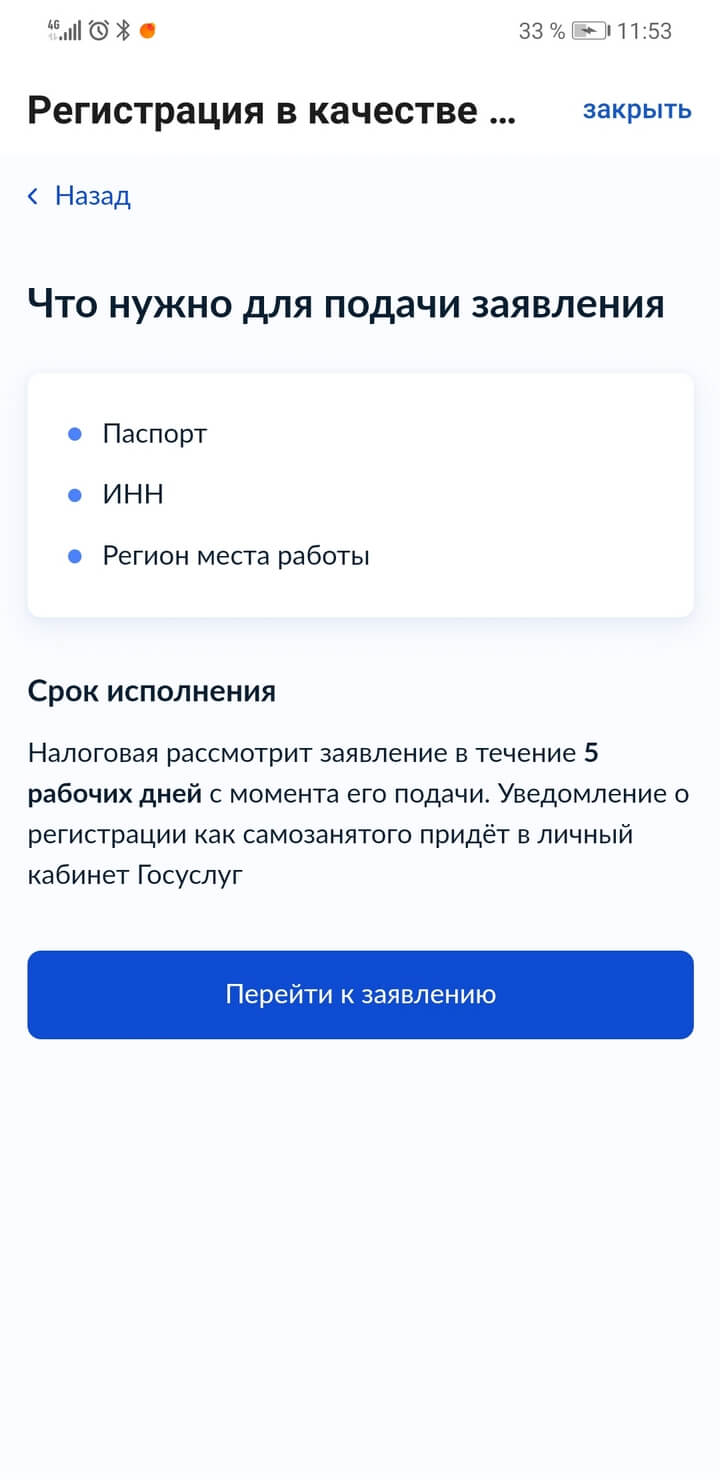

- Ознакомьтесь с информацией и нажмите кнопку «Начать».

- Нажмите «Перейти к заявлению».

- Проверьте ваши паспортные данные.

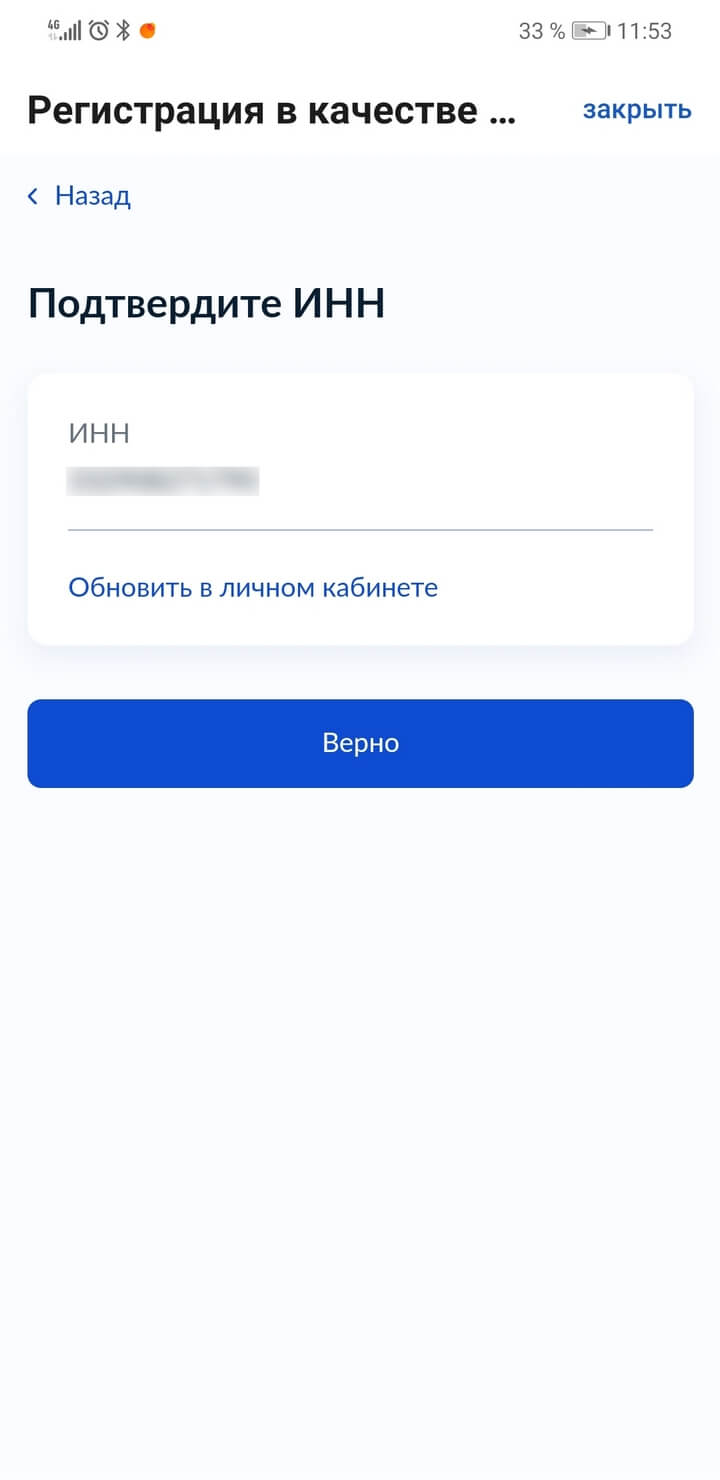

- Подтвердите ИНН.

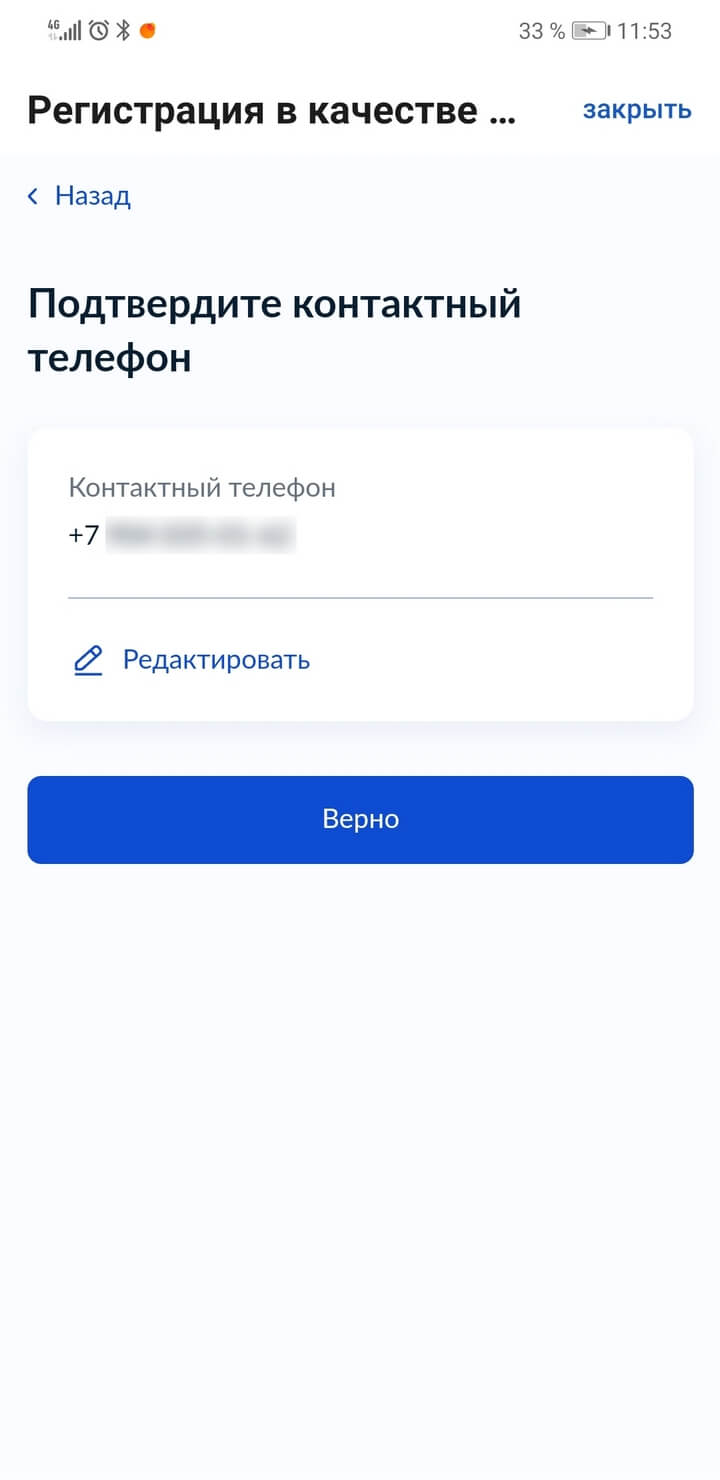

- Убедитесь, что в системе указан ваш актуальный номер телефона.

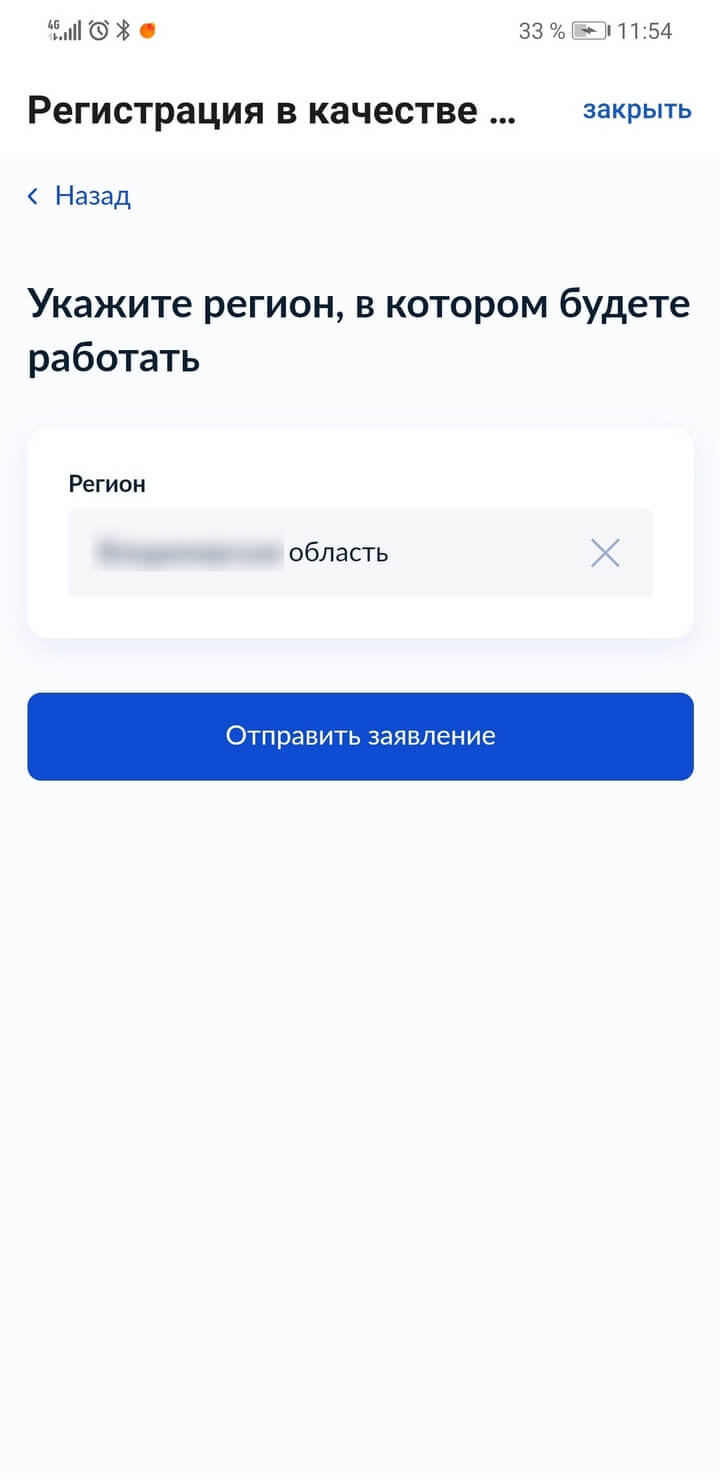

- Укажите регион, в котором будете работать, и нажмите на кнопку «Отправить заявление».

Налоговая рассматривает заявление в течение пяти рабочих дней. Когда заявка одобрена, вы получите в личном кабинете на Госуслугах уведомление о постановке на учёт в качестве самозанятого.

Зарегистрироваться через приложение «Мой налог»

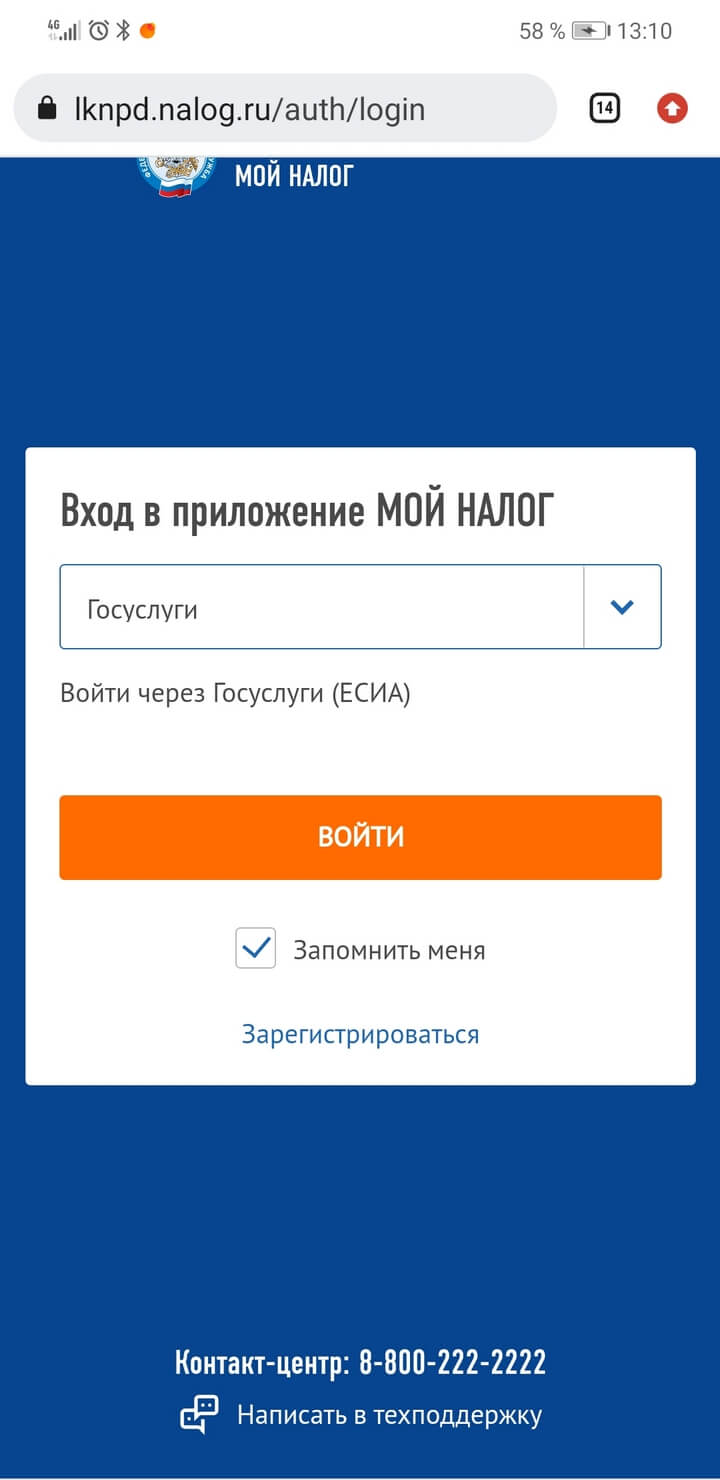

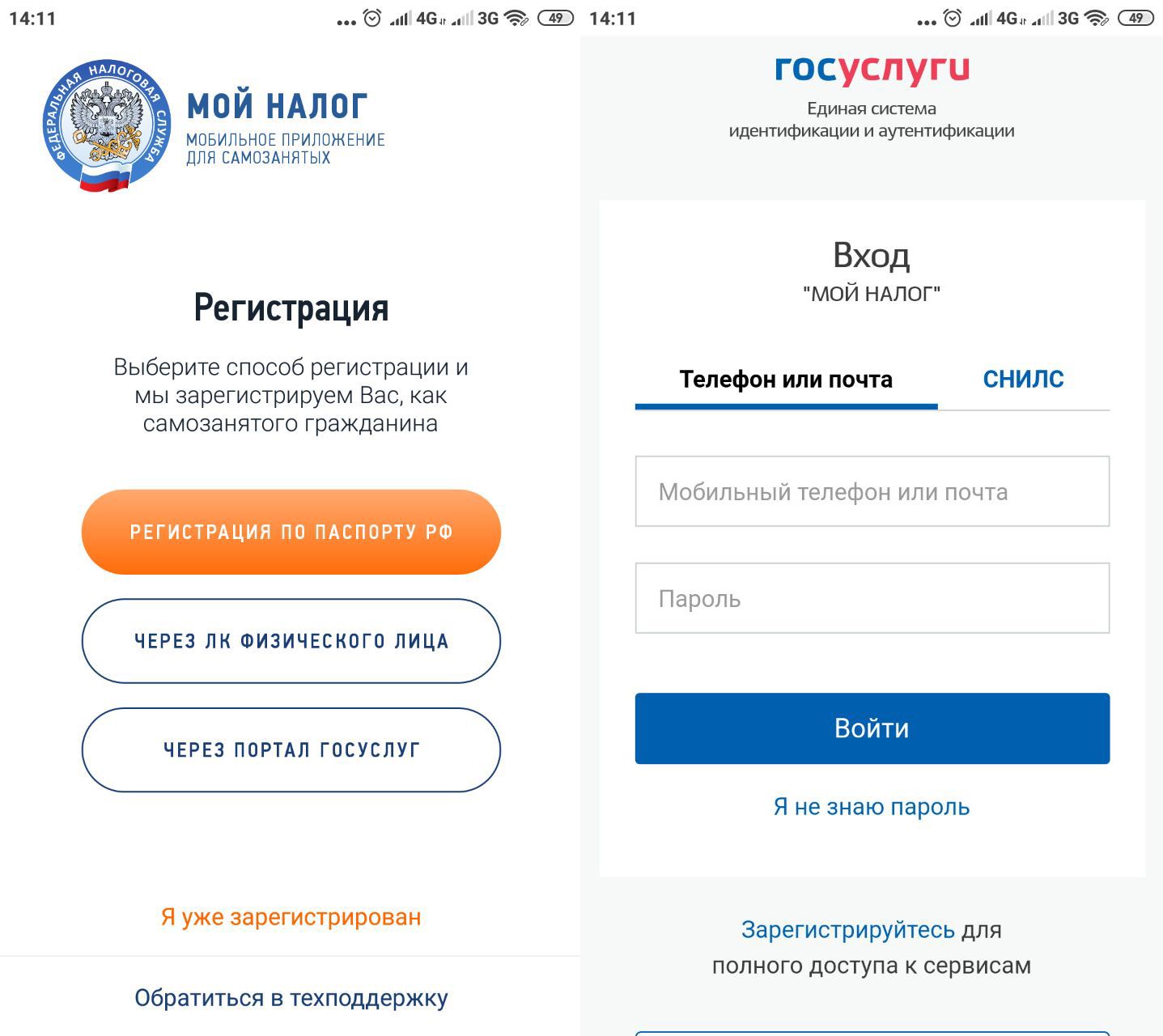

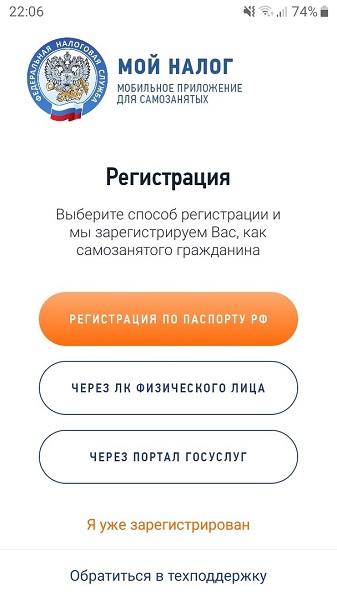

«Мой налог» — это приложение для уплаты налогов по самозанятости. Здесь же можно оформить статус самозанятого, а поможет в этом учётка на Госуслугах. Вот как это сделать:

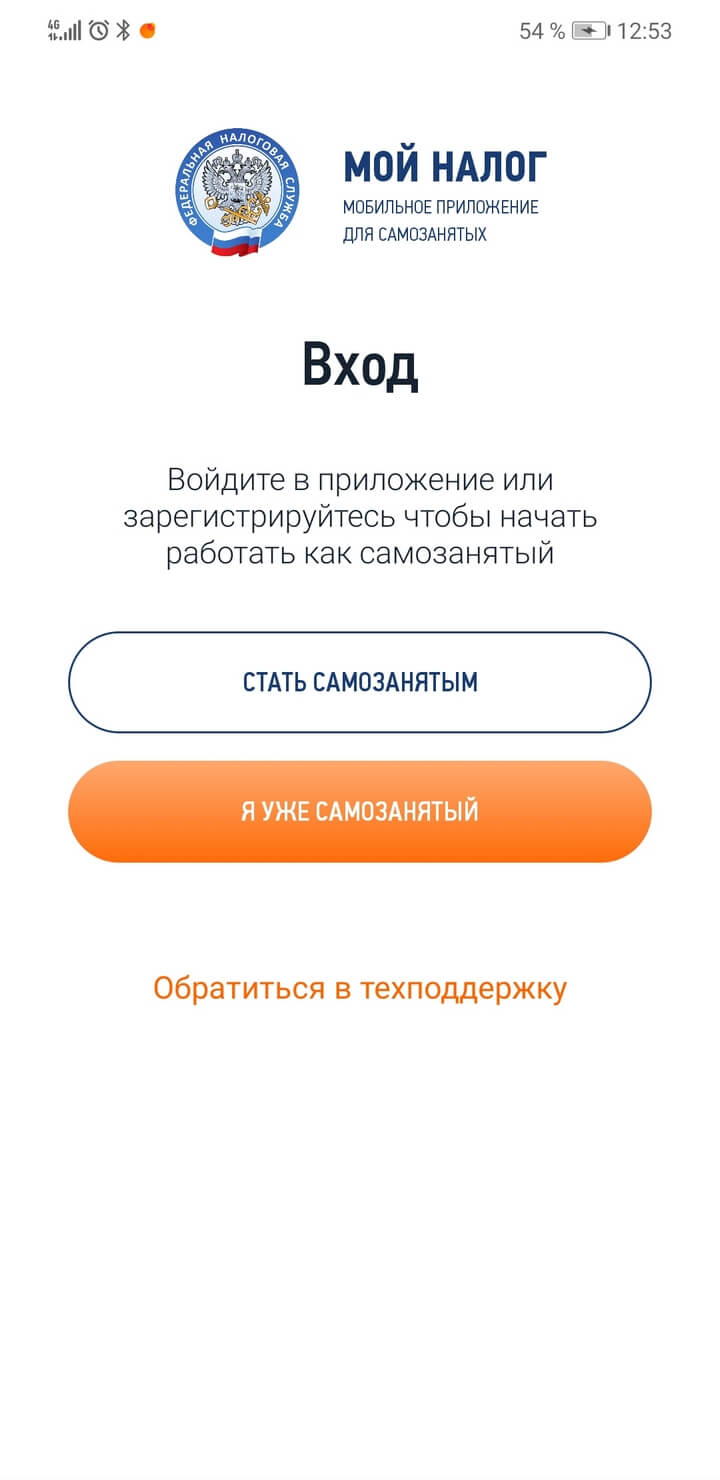

- Откройте приложение и нажмите кнопку «Стать самозанятым».

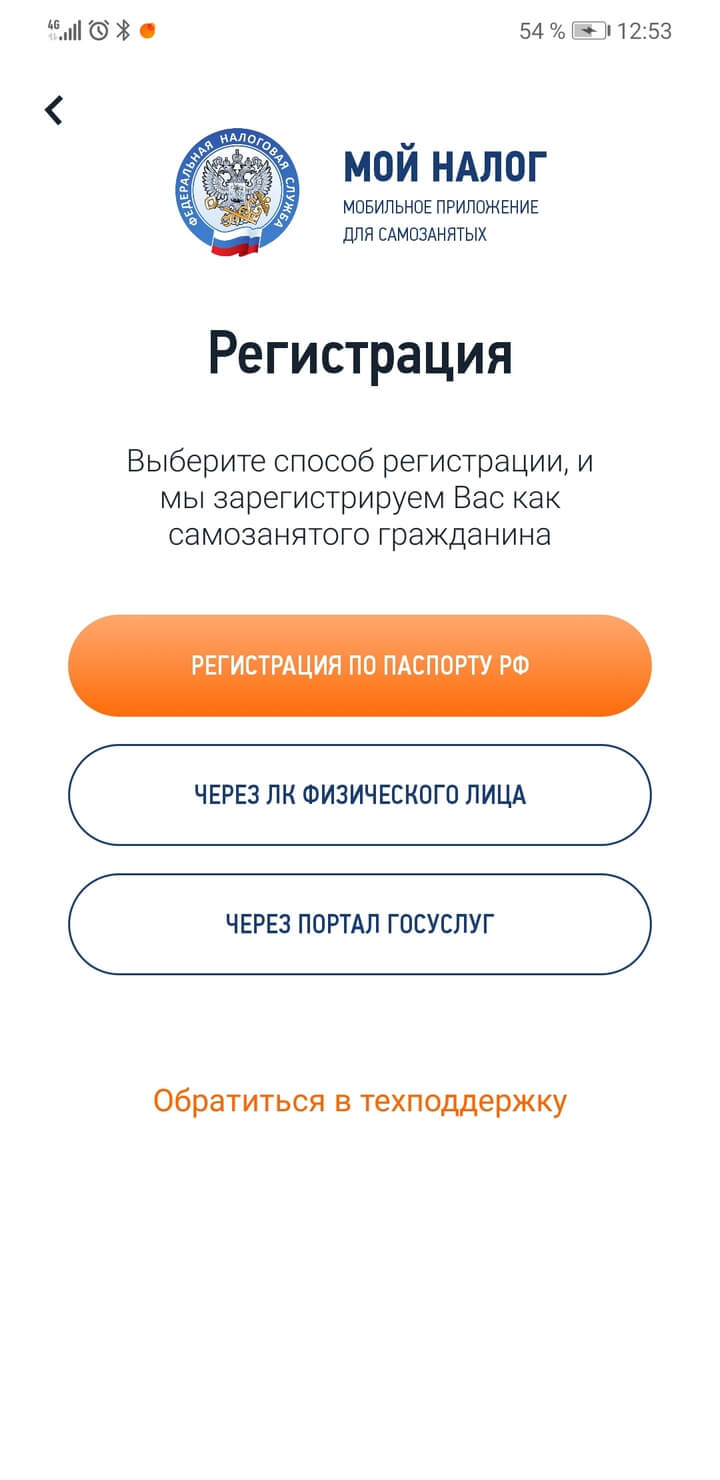

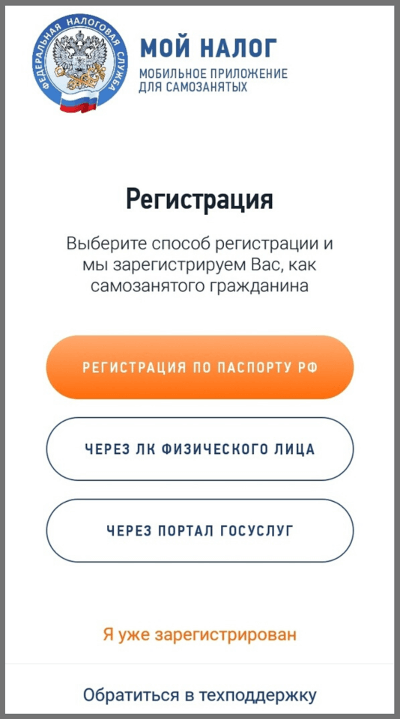

- В приложении доступны три способа регистрации: по паспорту, через личный кабинет физлица и с помощью учётки на Госуслугах. Для примера выберем третий.

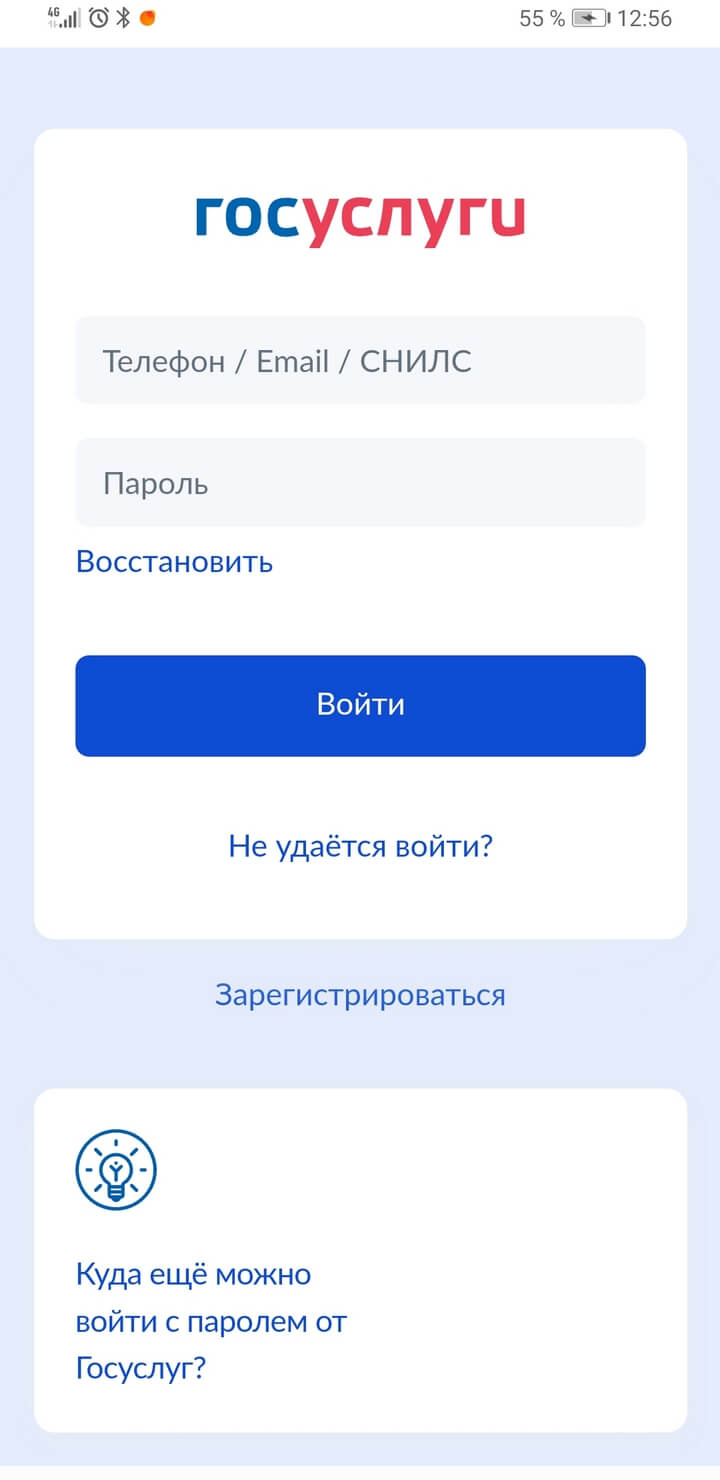

- Пройдите авторизациб на Госуслугах.

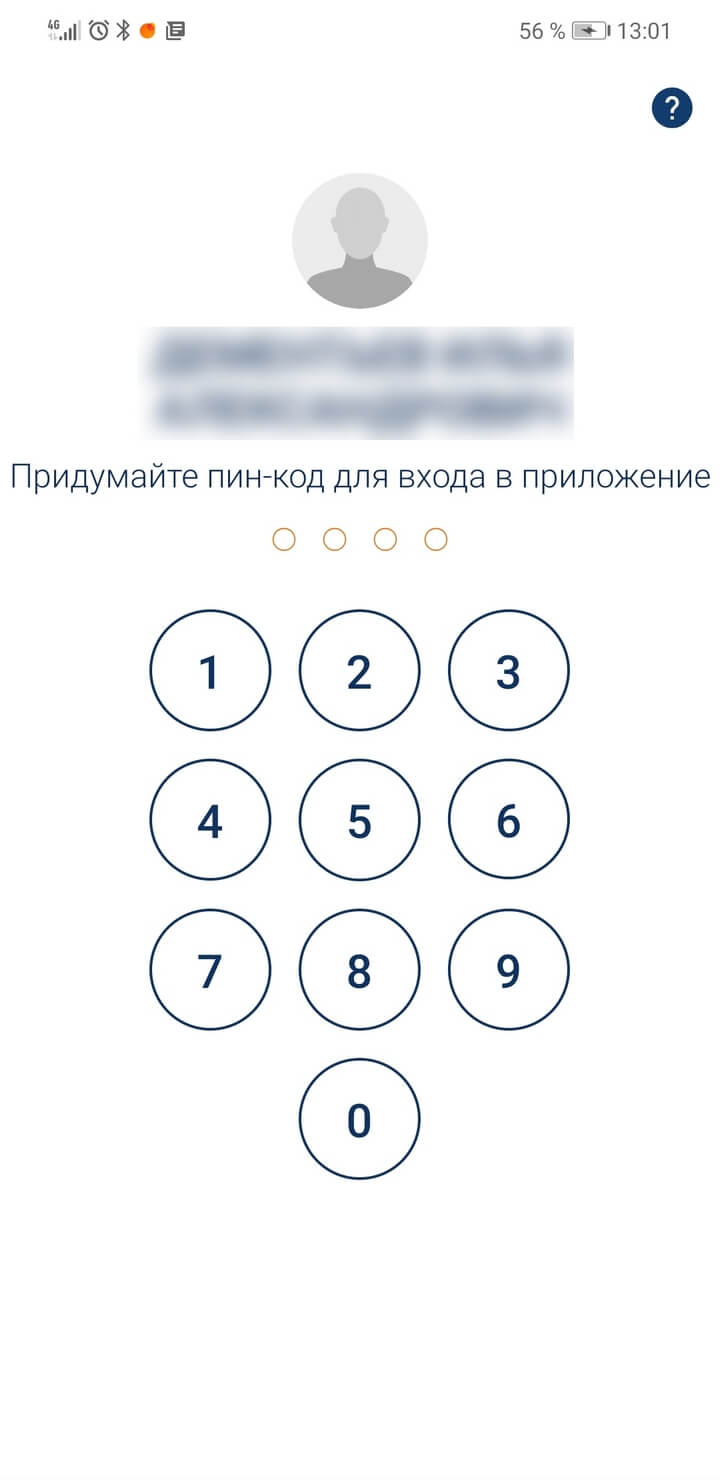

- Придумайте четырёхзначный PIN-код для входа в приложение.

- При необходимости разрешите вход по отпечатку пальца.

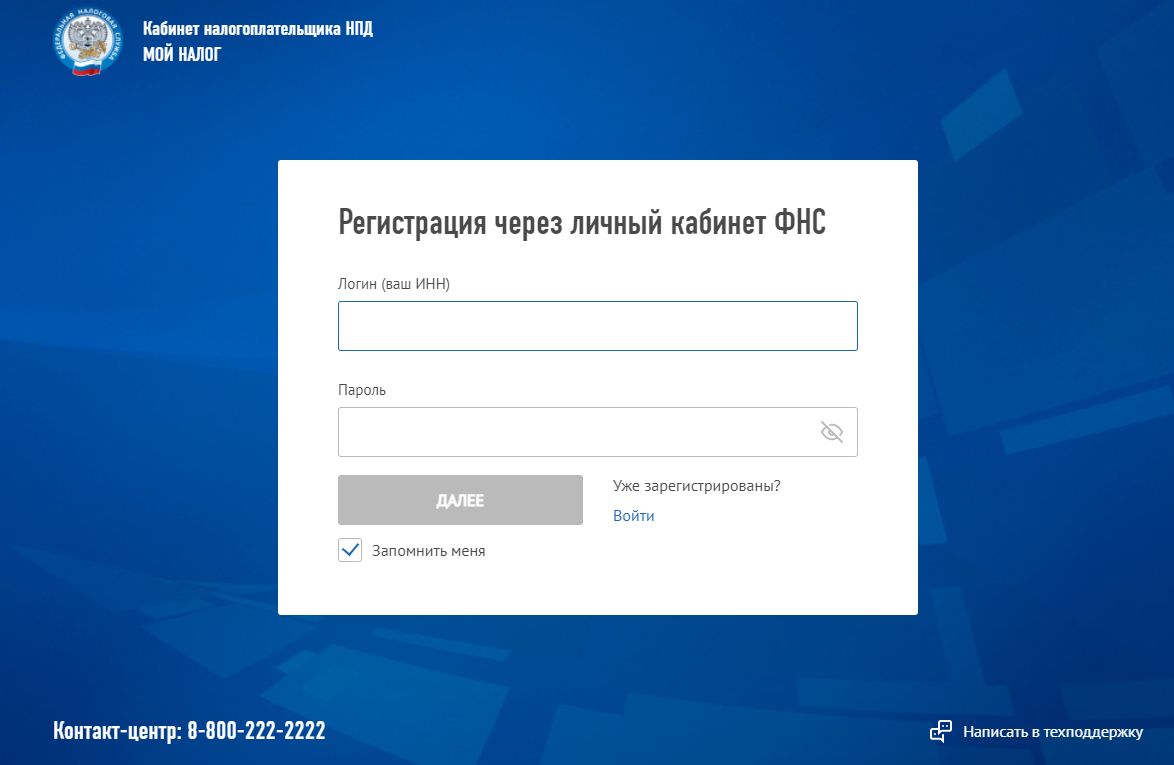

Зарегистрироваться через личный кабинет ФНС

Стать самозанятым можно и через личный кабинет физлица на сайте налоговой.

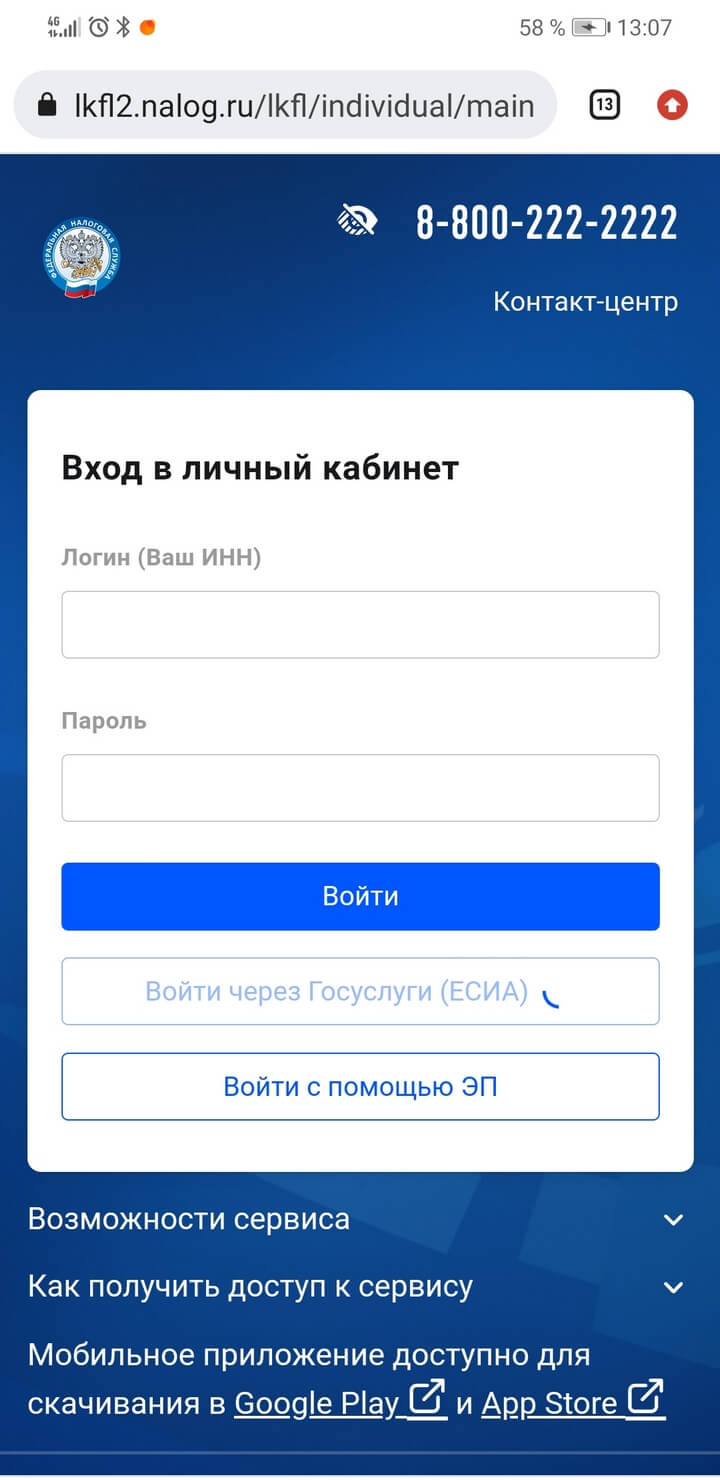

- Откройте страницу личного кабинета и нажмите на кнопку «Войти через Госуслуги (ЕСИА)», введите логин и пароль от учётной записи — после этого вы попадёте на главную страницу личного кабинета.

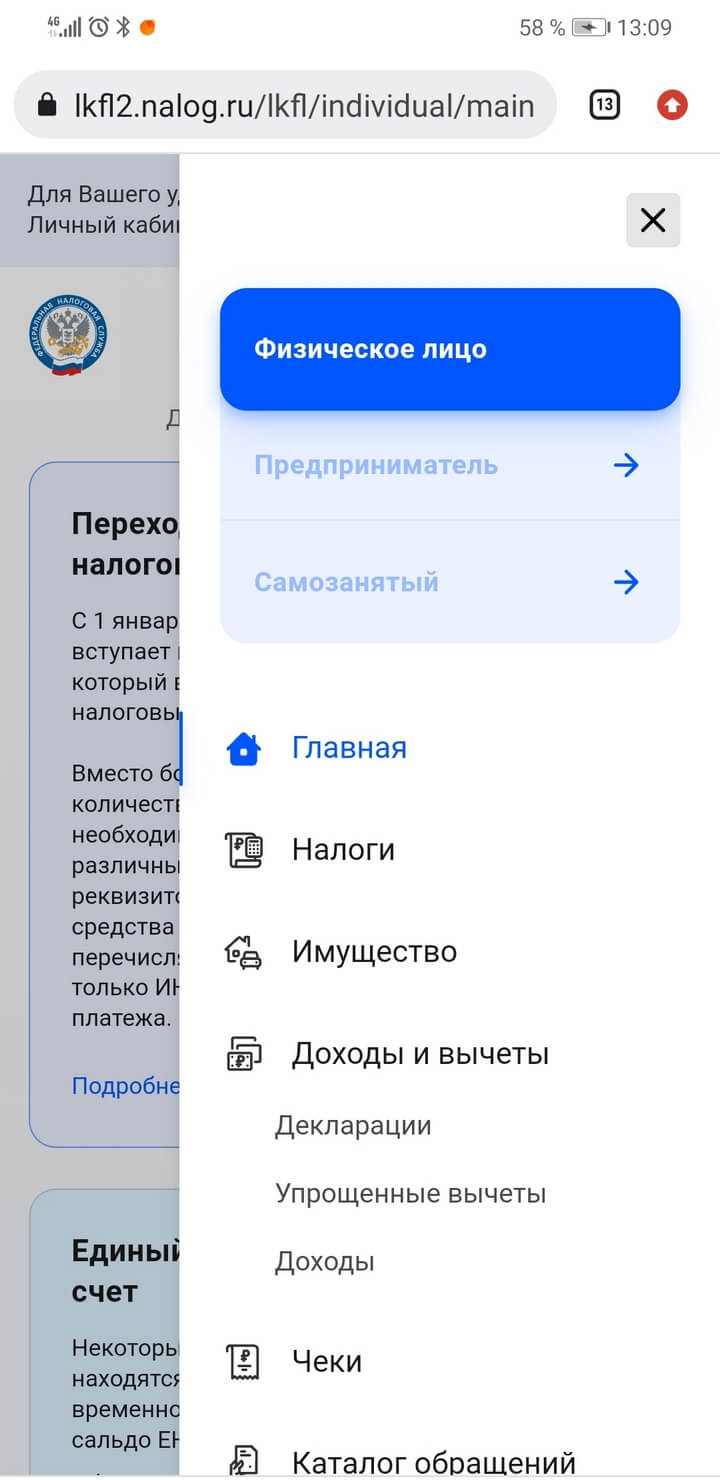

- Нажмите на раскрывающееся меню в правой части экрана и выберите пункт «Самозанятый».

- Кликните на «Зарегистрироваться».

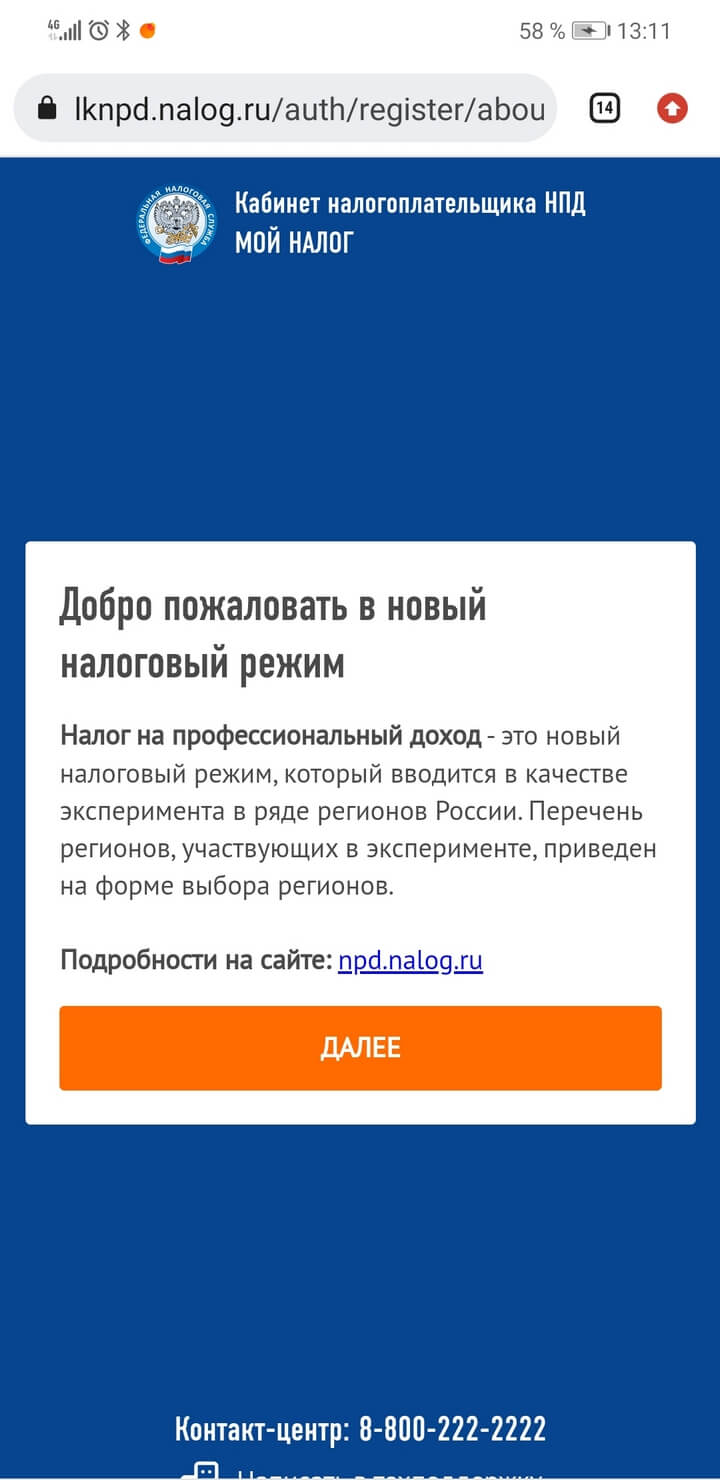

- Нажмите на кнопку «Далее».

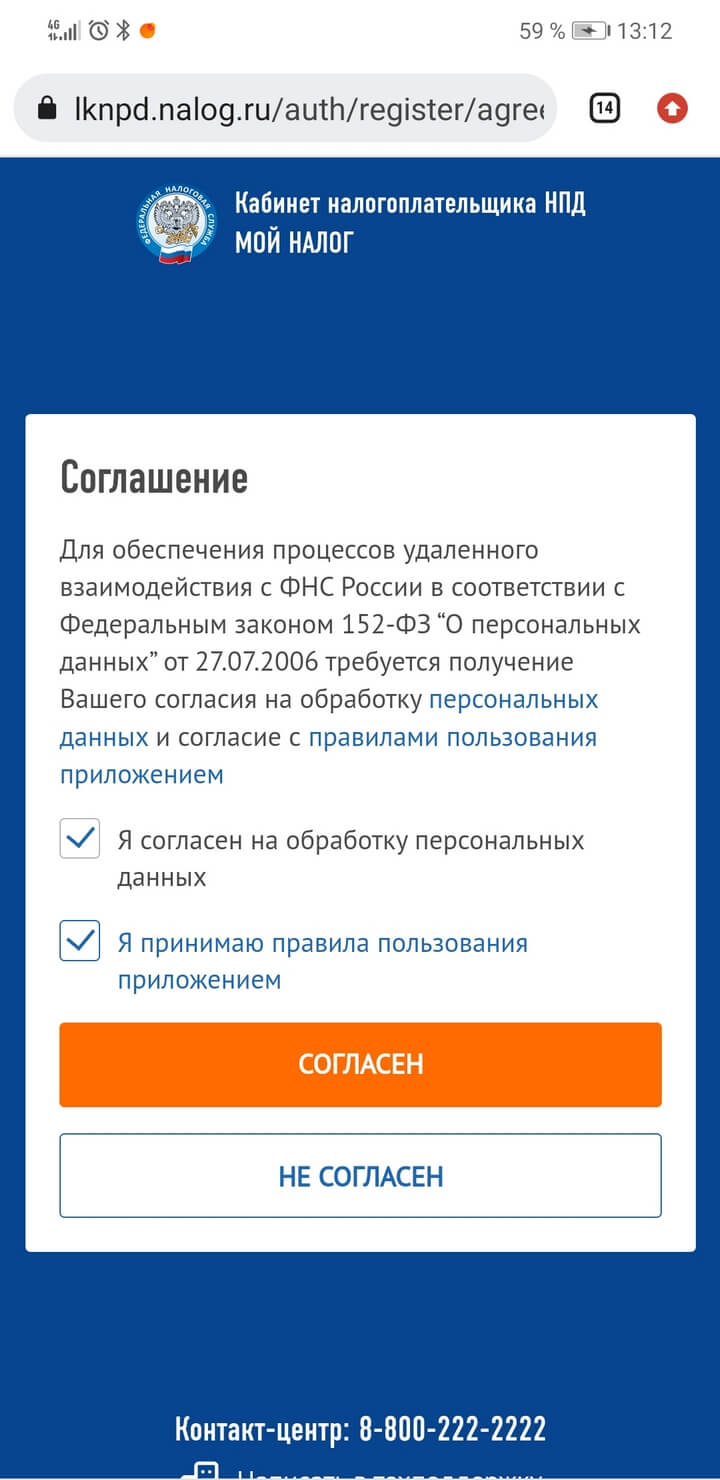

- Поставьте галочки в пунктах об обработке персональных данных и правилах пользования приложением, дважды нажмите «Согласен».

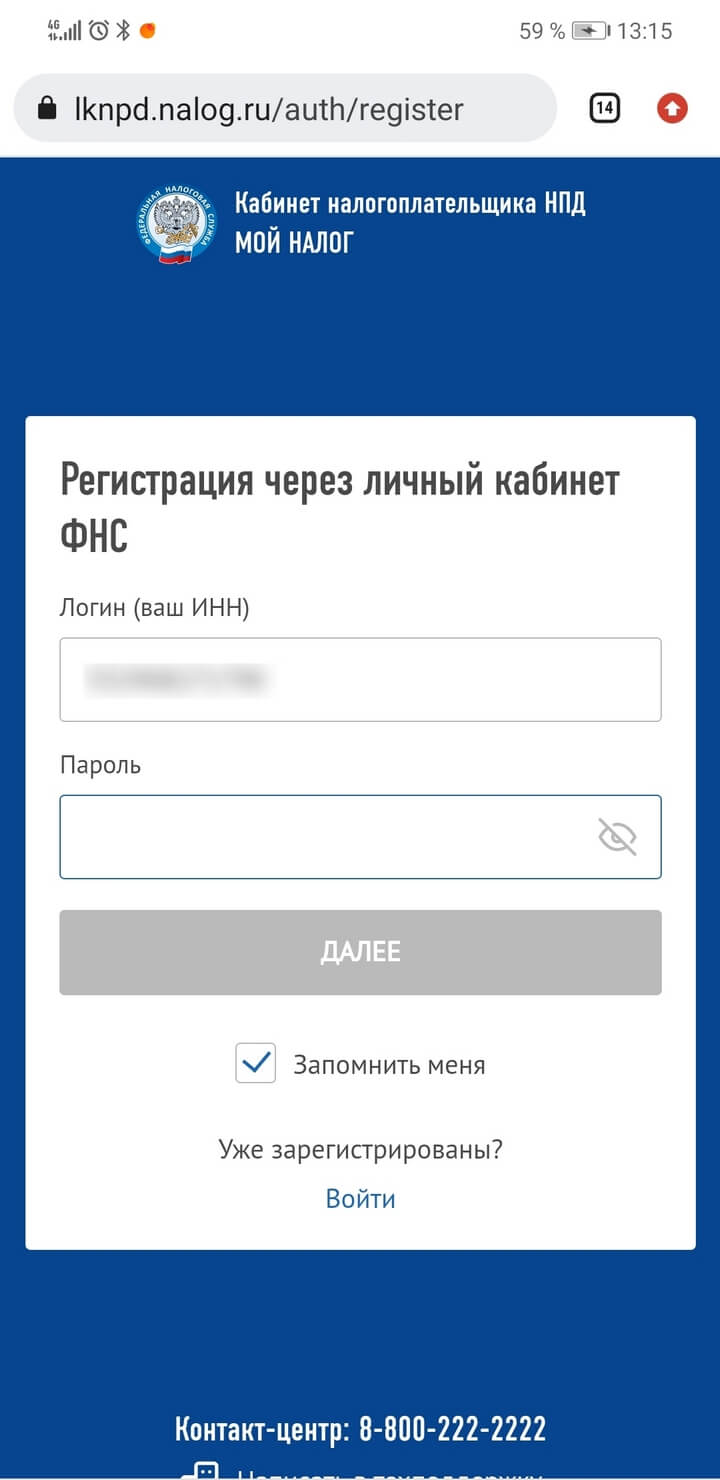

- Введите ИНН и пароль → «Далее» → «Подтвердить».

Как самозанятому платить налоги?

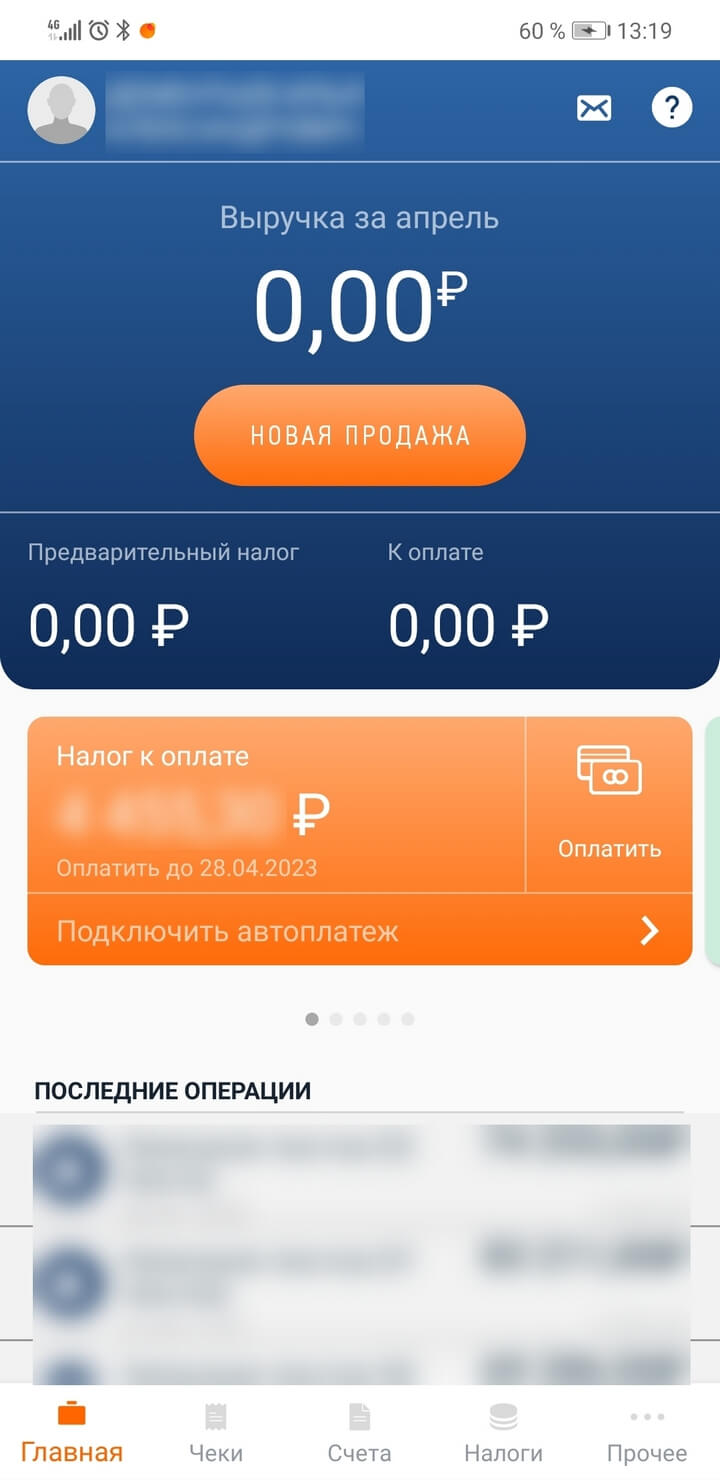

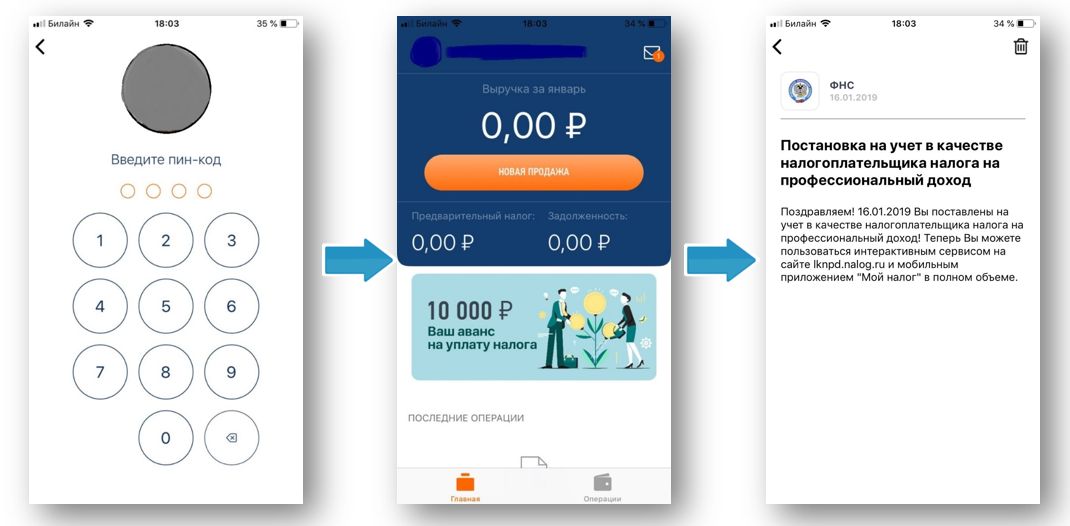

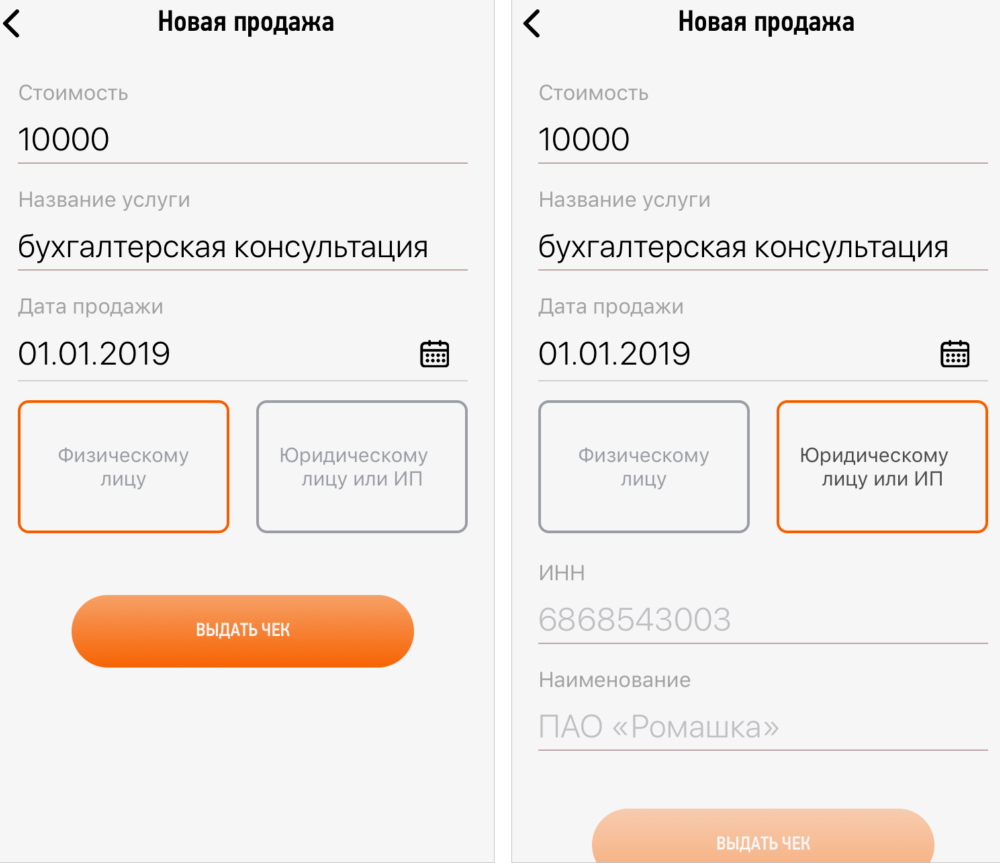

Как мы уже говорили выше, работать с налоговой самостоятельно вы будете через приложение «Мой налог». Допустим, вы выполнили заказ, например испекли торт, и получили за свою работу гонорар. Теперь об этом нужно отчитаться в налоговую:

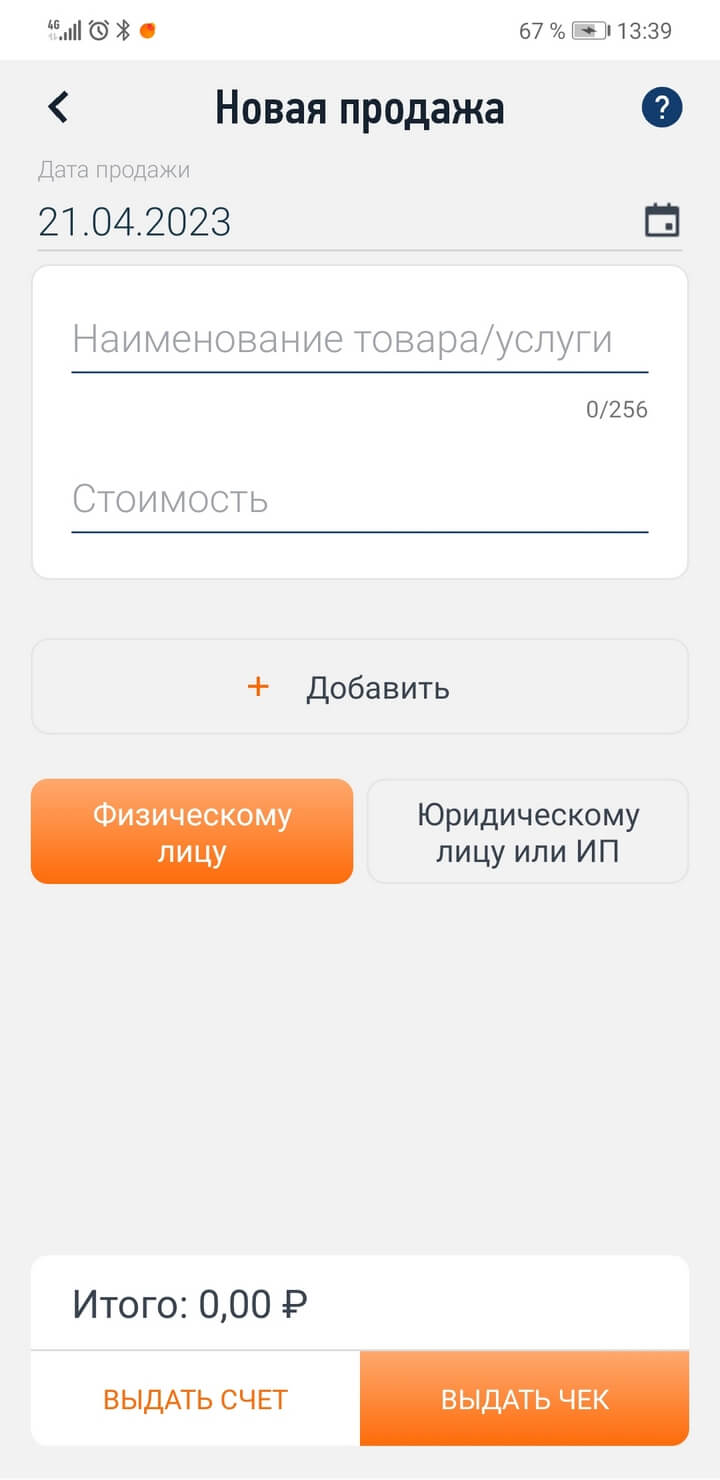

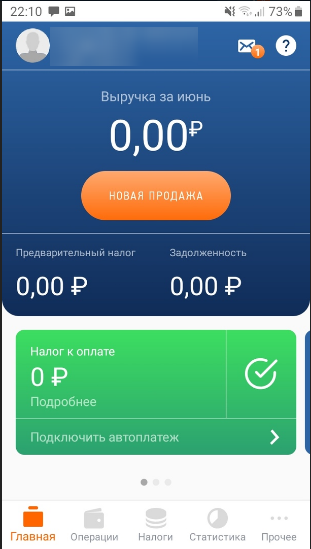

- Откройте приложение и нажмите на кнопку «Новая продажа».

- Укажите наименование товара или услуги и его стоимость. Ниже выберите, в адрес какого лица вы выполнили работу — физического или юридического. От этого будет зависеть процентная ставка налога — 4 или 6%. Затем нажмите кнопку «Выдать чек».

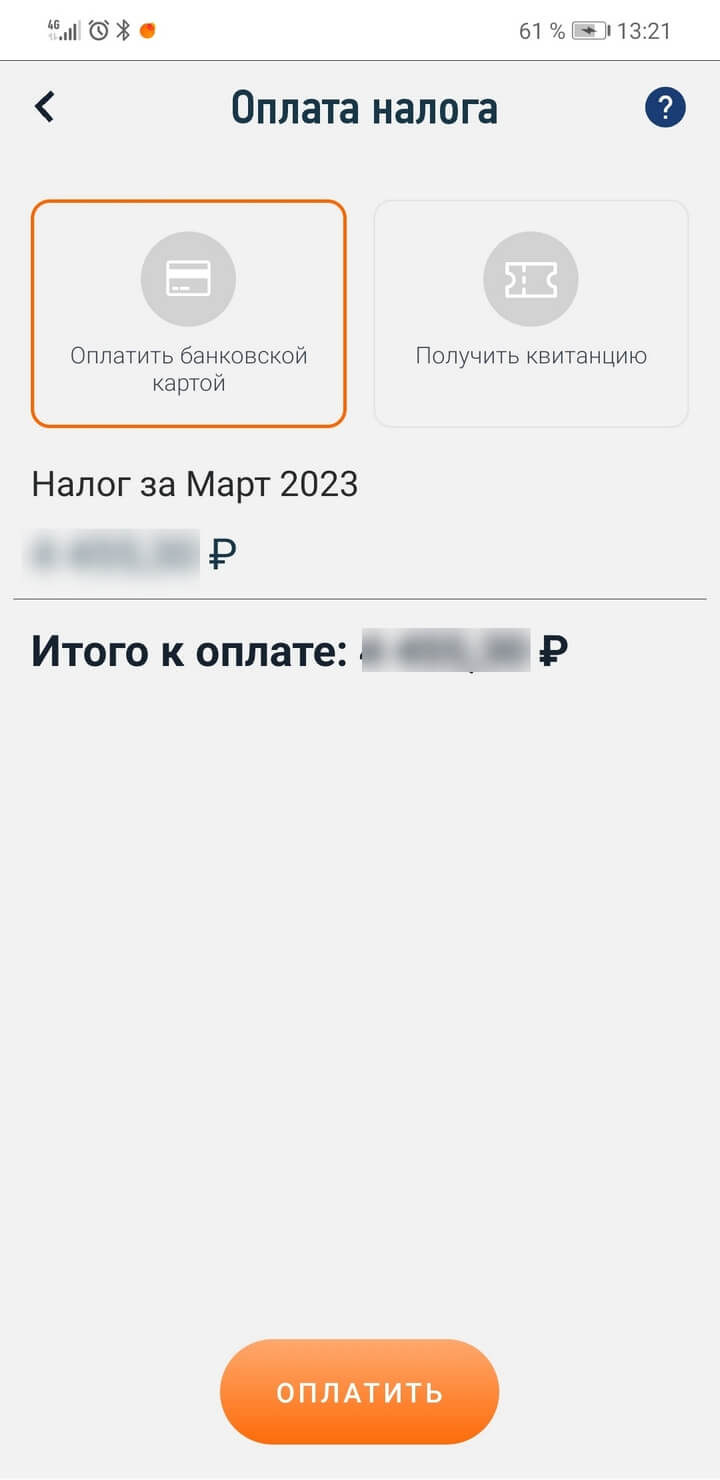

- Подсчитав, сколько всего денег вы заработали, примерно в середине месяца налоговая пришлёт вам в приложение уведомление об оплате налога за предыдущий месяц. Нажмите «Оплатить». На экране оплаты вы можете перечислить налог с помощью банковской карты либо получить квитанцию для оплаты в банке.

Как правило, налоговая получает платёж в течение одного-двух дней. Все платежи будут отображаться в разделе «Статистика» вашего профиля.

Начать своё дело — это большой шаг. Если хотите получить больше мотивации для ведения бизнеса и разобраться в тонкостях предпринимательства, вам точно помогут хорошие книги. Например, в сервисе Строки есть большая подборка бизнес-литературы — в текстовом и аудиоформатах.

Как оформить самозанятость через Госуслуги — в 2022 году изменений в процедуре не произошло. В статье расскажем, как стать самозанятым, используя логин и пароль от сайта «Госуслуги».

Как оформить самозанятость через Госуслуги

Налог на профессиональный доход — это специальный налоговый режим, работать на котором можно, не открывая ИП или ООО (ч. 1 ст. 2 федерального закона «О проведении…» от 27.11.2018 № 422-ФЗ). Зарегистрироваться в налоговой службе плательщику всё же придется, однако процедура регистрации, в отличие от процедуры открытия ИП или ООО, предельно простая — получить статус самозанятого можно не выходя из дома.

ВНИМАНИЕ! Непосредственно на Госуслугах отсутствует возможность подать заявление о регистрации в качестве самозанятого, однако через сайт можно получить логин и пароль для доступа в специальное приложение «Мой налог», в котором и происходит регистрация.

Чтобы оформить самозанятость через Госуслуги, потребуется:

- Зарегистрироваться на Госуслугах и подтвердить свою учетную запись, если вы не делали этого раньше.

- Воспользоваться приложением «Мой налог» или личным кабинетом налогоплательщика на сайте ФНС.

Бумажного уведомления, подтверждающего тот факт, что теперь вы самозанятый, после регистрации налоговая не пришлет. Если документ вам нужен, можете выгрузить его из приложения «Мой налог» самостоятельно. Справка о регистрации в качестве плательщика налога на профессиональный доход будет подписана электронной подписью. Это значит, что она имеет такую же юридическую силу, что и привычный бумажный документ с печатью и подписью.

Как зарегистрироваться через приложение

В «КонсультантПлюс» есть множество готовых решений, в том числе о том, как самозанятым гражданам легализовать свою деятельность. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно. Вы также можете получить актуальный прайс-лист К+.

Чтобы стать самозанятым через Госуслуги с помощью приложения, нужно:

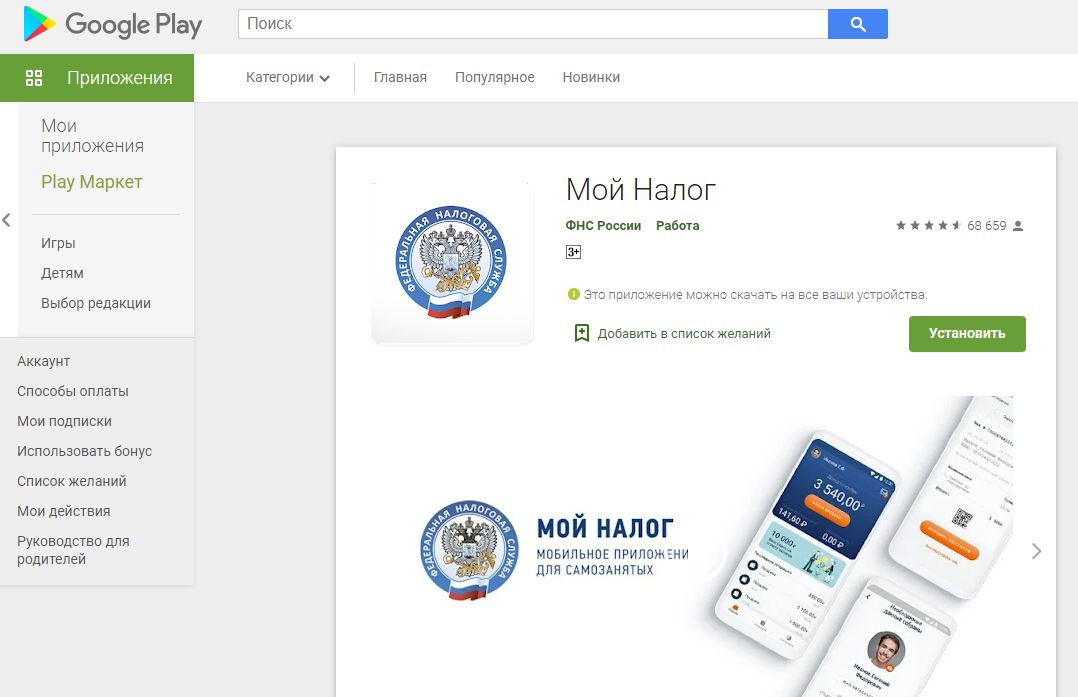

- Скачать приложение «Мой налог» на смартфон для iOS или Android.

- Запустить приложение и в открывшемся окне выбрать из предложенного списка способ регистрации — «Через портал Госуслуг».

- Ввести логин и пароль от Госуслуг.

- Выбрать регион, в котором вы будете вести деятельность.

- Отправить заявление на постановку на учет в качестве плательщика налога на профессиональный доход. Заполнять документы вручную не придется — приложение автоматически сгенерирует заявление на основании тех данных, которые уже загружены в Госуслуги.

- Дождаться подтверждения регистрации — оно должно прийти не позднее дня, следующего за днем отправки заявления.

Как зарегистрироваться через личный кабинет на сайте ФНС

Чтобы зарегистрироваться самозанятым через Госуслуги с использованием личного кабинета налогоплательщика, нужно:

- Перейти на страницу авторизации пользователя на сайте налоговой.

- Выбрать вкладку «Через портал Госуслуг».

- Нажать на кнопку «Зарегистрироваться», а затем на кнопку «Далее».

- Предоставить согласие на обработку персональных данных и подтвердить, что вы ознакомились с правилами пользования приложением.

- Согласиться с тем, что после авторизации через портал «Госуслуги» вы будете автоматически поставлены на учет.

- Ввести свой логин и пароль от Госуслуг.

- Постановка на учет в качестве самозанятого произойдет автоматически.

Это значит, что те налогоплательщики, которые впервые входят в личный кабинет через ЕСИА, после подтверждения своих данных и согласия с условиями регистрации, сразу будут поставлены на учет как самозанятые. То есть если вы авторизуетесь, станете плательщиком налога на профессиональный доход.

Если Вы ошибочно встали на учет в качестве плательщика НПД, прекратить регистрацию так же просто, как зарегистрироваться. Достаточно нажать кнопку «Снять с учета».

Как вести учет доходов и платить налоги

После регистрации вы сможете использовать приложение или личный кабинет в качестве площадки для учета доходов и расчета размера налога. Для авторизации нужно будет использовать ту же комбинацию, что и при регистрации — логин и пароль от сайта «Госуслуги». Оказав услугу (выполнив работу, продав товар), вы должны внести сведения о полученном доходе в приложение.

В конце месяца система автоматически рассчитает размер налога — вам останется лишь оплатить его. Это можно сделать, не выходя из дома — и приложение, и личный кабинет позволяют вносить оплату с банковской карты. Если карты у вас нет, заплатить налог можно в ближайшем отделении банка, сформировав квитанцию через приложение.

Итоги

Итак, зарегистрироваться в качестве самозанятого можно через приложение «Мой налог» или в личном кабинете налогоплательщика на сайте ФНС. Для авторизации потребуется логин и пароль от сайта «Госуслуги». Учетная запись должна быть подтвержденной, в противном случае завершить регистрацию не получится.

В 2019 году самозанятые, или официально плательщики налога на профессиональный доход (НПД), стали настоящим прорывом в легализации теневых сфер микробизнеса. Многие решили стать законопослушными бизнесменами и более не скрываться от контролирующих органов. Давайте разберем пошаговую инструкцию, как стать самозанятым в 2022 году, чтобы понимать, легко ли зарегистрироваться и выгодно ли работать на этом налоговом режиме.

Способы стать самозанятым в 2022 году

Государство разработало для граждан максимально возможное количество вариантов, как стать самозанятым в 2022 году. Пошаговые инструкции, как это сделать, размещены на многих федеральных и муниципальных сайтах, связанных с предпринимательской деятельностью.

Ниже приведены все способы стать самозанятым в 2022 году:

- Регистрация через официальное государственное приложение «Мой налог».

- Личное посещение регионального отделения ФНС и подача документов в бумажном виде.

- Подача заявки в личном кабинете налогоплательщика на сайте ФНС.

- Обращение в уполномоченные банки или другие организации, которые помогут отправит необходимую информацию.

Далее в статье будут рассмотрены пошаговые инструкции как стать самозанятым, в рамках каждого вышеперечисленного способа.

Регистрация самозанятых в приложении «Мой налог»: пошаговая инструкция

Использование приложения для смартфона является наиболее быстрым способом стать самозанятым. Потенциальным предпринимателям не нужно выходить из дома, достаточно просто следовать предложенной пошаговой инструкции.

Шаг 1: установка приложения на смартфон

Скачайте специально разработанное для самозанятых приложение «Мой налог» для Android или iOS. Эта программа разработана непосредственно ФНС и полностью безопасна. Разработчик обеспечивает постоянное её обновление, что гарантирует самозанятому полное соответствие всех его действий действующему законодательству.

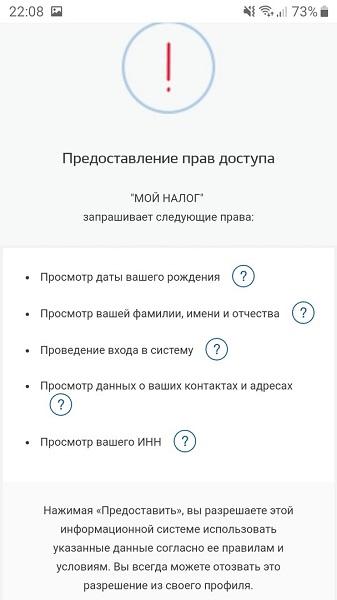

Шаг 2: принятие условий

Приложение «Мой налог» получит доступ к определенным функциям смартфона, а также будет оперировать введенными вами персональными данными. Чтобы подтвердить ваше согласие на эти действия, нужно поставить две «галочки» напротив соответствующих пунктов и нажать «Согласен».

Это стандартная процедура при начале работы со многими приложениями. Своим согласием человек ещё не подтверждает желание стать самозанятым.

Шаг 3: регистрация в программе

Приложение «Мой налог» должно идентифицировать пользователя и сверить введенные данные с информацией в государственных базах данных. Выполнить регистрацию программа предлагает тремя путями:

- с помощью паспорта;

- через портал госуслуг;

- с помощью регистрационных данных пользователя на сайте ФНС.

Рассмотрим пошаговую инструкцию как зарегистрироваться и стать самозанятым при помощи каждого из перечисленных способов.

По паспорту

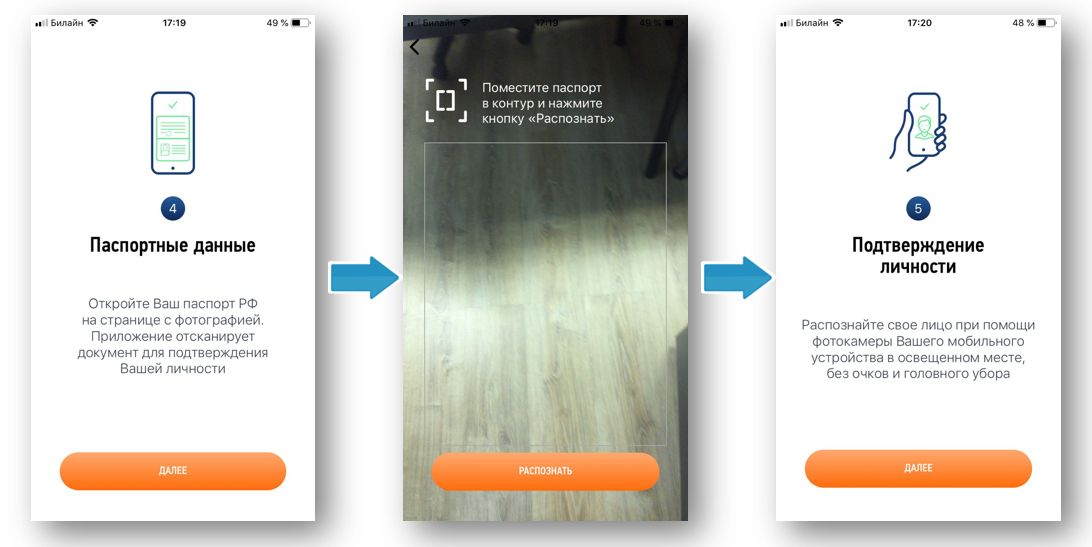

- Выбрать на смартфоне «Регистрация по паспорту РФ».

- Указать мобильный телефон.

- Ввести код SMS, пришедший на телефон.

- Выбрать регион ведения деятельности.

- Направить камеру смартфона на страницу паспорта с фотографией, навести резкость и нажать «Распознать». Камера без автофокуса может делать нечеткие снимки, поэтому желательно устанавливать приложение на гаджет с функцией автоматической фокусировки.

- Проверить правильность считанной информации и, в зависимости от результата, нажать или «Подтвердить» (если всё верно), или «Распознать снова» (при наличии ошибок).

- Сфотографировать себя. Фотографироваться необходимо без очков и головного убора, лицо должно быть в пределах обозначенной на экране рамки. Моргните – и фотография загрузится автоматически.

- Нажать «Подтверждаю».

После выполнения вышеперечисленных действий информация будет отправлена в ФНС.

Этот способ подтверждения личности наиболее простой, но требует хорошей камеры. При её отсутствии можно использовать альтернативные варианты регистрации.

Через портал госуслуг

Для прохождения регистрации себя самозанятым этим способом необходимо быть зарегистрированным на сайте Госуслуг. Если личный кабинет на Госуслугах отсутствует, придется его зарегистрировать следующим способом:

- В интернете зайти на сайт Госуслуг и создать личный аккаунт.

- Внести в аккаунт требуемую личную информацию, паспортные данные, СНИЛС, номер телефона.

- Подтвердить создание аккаунта путем личного посещения МФЦ.

После этого можно переходить непосредственно к этапу регистрации самозанятым через приложение «Мой налог». Для этого нужно:

- В приложении «Мой налог» нажать «Через портал Госуслуг».

- Заполнить поля для входа, на основе данных, использованных при регистрации на Госуслугах.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности, проверить другую отображаемую информацию и, если всё правильно, нажать «Подтверждаю».

Шаг 2: принятие условий

Приложение «Мой налог» получит доступ к определенным функциям смартфона, а также будет оперировать введенными вами персональными данными. Чтобы подтвердить ваше согласие на эти действия, нужно поставить две «галочки» напротив соответствующих пунктов и нажать «Согласен».

Это стандартная процедура при начале работы со многими приложениями. Своим согласием человек ещё не подтверждает желание стать самозанятым.

Шаг 3: регистрация в программе

Приложение «Мой налог» должно идентифицировать пользователя и сверить введенные данные с информацией в государственных базах данных. Выполнить регистрацию программа предлагает тремя путями:

- с помощью паспорта;

- через портал госуслуг;

- с помощью регистрационных данных пользователя на сайте ФНС.

Рассмотрим пошаговую инструкцию как зарегистрироваться и стать самозанятым при помощи каждого из перечисленных способов.

По паспорту

- Выбрать на смартфоне «Регистрация по паспорту РФ».

- Указать мобильный телефон.

- Ввести код SMS, пришедший на телефон.

- Выбрать регион ведения деятельности.

- Направить камеру смартфона на страницу паспорта с фотографией, навести резкость и нажать «Распознать». Камера без автофокуса может делать нечеткие снимки, поэтому желательно устанавливать приложение на гаджет с функцией автоматической фокусировки.

- Проверить правильность считанной информации и, в зависимости от результата, нажать или «Подтвердить» (если всё верно), или «Распознать снова» (при наличии ошибок).

- Сфотографировать себя. Фотографироваться необходимо без очков и головного убора, лицо должно быть в пределах обозначенной на экране рамки. Моргните – и фотография загрузится автоматически.

- Нажать «Подтверждаю».

После выполнения вышеперечисленных действий информация будет отправлена в ФНС.

Этот способ подтверждения личности наиболее простой, но требует хорошей камеры. При её отсутствии можно использовать альтернативные варианты регистрации.

Через портал госуслуг

Для прохождения регистрации себя самозанятым этим способом необходимо быть зарегистрированным на сайте Госуслуг. Если личный кабинет на Госуслугах отсутствует, придется его зарегистрировать следующим способом:

- В интернете зайти на сайт Госуслуг и создать личный аккаунт.

- Внести в аккаунт требуемую личную информацию, паспортные данные, СНИЛС, номер телефона.

- Подтвердить создание аккаунта путем личного посещения МФЦ.

После этого можно переходить непосредственно к этапу регистрации самозанятым через приложение «Мой налог». Для этого нужно:

- В приложении «Мой налог» нажать «Через портал Госуслуг».

- Заполнить поля для входа, на основе данных, использованных при регистрации на Госуслугах.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности, проверить другую отображаемую информацию и, если всё правильно, нажать «Подтверждаю».

На этом пошаговая инструкция, как стать самозанятым через Госуслуги, завершена.

Через ЛК на сайте ФНС

Этот способ аналогичен регистрации через Госуслуги. Отличие лишь в том, что зарегистрировать личный кабинет на сайте налоговой службы проще. В этом случае не нужно никуда идти для подтверждения своей личности.

Порядок действий при регистрации самозанятым через ЛК на сайте ФНС следующий:

- В приложении «Мой налог» нажать «Через ЛК физического лица».

- Заполнить поля для входа, на основе данных, использованных при регистрации на сайте ФНС.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности и подтвердить регистрацию.

Для регистрации в приложении «Мой налог» можно выбрать любой из предложенных способов, поэтому трудностей возникнуть не должно.

Шаг 4: генерация пин-кода

Программа попросит придумать 4-значный цифровой код для получения быстрого защищенного доступа к приложению в дальнейшем.

Желательно не указывать здесь стандартные комбинации типа «0000» или «1111». Не забывайте, что в приложении можно создавать чеки, суммы которых формируют базу налогообложения. И при легком пин-коде недоброжелатели могут получить доступ к программе и создать ряд проблем.

Шаг 5: указание вида деятельности

В приложении «Мой налог» на вкладке «Прочее» нажимаем «Профиль» и потом переходим на вкладку «Виды деятельности». Именно здесь нужно выбрать тот бизнес, которым будет заниматься самозанятый.

Следует учесть, что исчерпывающего перечня видов деятельности, которыми могут заниматься налогоплательщики налога на профессиональный доход, нет. Поэтому разработчики программы для удобства, разделили возможные типы бизнесов на несколько сфер: «Образование», «Одежда», «IT-сфера» и прочие.

Выбирать можно одновременно несколько видов деятельности, ограничений по этому параметру нет. Человек может одновременно быть ювелиром, массажистом-индивидуальщиком и фотографом. Главное, чтобы в итоге суммарный годовой доход не вышел за пределы 2,4 миллиона рублей.

Виды деятельности не являются фиксированными, их можно менять по своему усмотрению. Но важно понимать, что указанные в чеке товары и услуги должны соответствовать тем занятиям, которые самозанятый указал в приложении на дату сделки.

Шаг 6: подвязывание банковской карты

В приложении «Мой налог» можно привязать обычную банковскую карту для списания с неё налогов или других периодических платежей. Эта полезная функция позволяет вовремя выполнять свои налоговые обязательства и избегать штрафов.

Шаг 7: формирование тестового чека

После регистрации в приложении можно попробовать осуществить первую продажу или оказать услугу за минимальную стоимость. Сымитируйте процесс: введите сумму и отправьте чек покупателю. После этого ФНС автоматически рассчитает и начислит вам налог.

Ежемесячная общая сумма налоговых обязательств будет приходить в уведомлении. Оплатить её можно с привязанной банковской карты.

Шаг 8: отказ от других налоговых режимов

Зарегистрировавшись плательщиком налога на профессиональный доход (НПД), можно одновременно работать на предприятии, но нельзя числиться предпринимателем на любой системе налогообложения.

Законом предусмотрено, что индивидуальные предприниматели после постановки на учет в качестве самозанятого, должны отправить в налоговую уведомление о прекращении применения спецрежима (УСН, ЕСХН или другого). В противном случае регистрация в качестве плательщика НПД будет автоматически аннулирована.

Следует помнить, что законодательством предусмотрены разные процедуры прекращения ИП для разных систем налогообложения. Поэтому важно заранее просчитать, когда вас снимут с регистрации индивидуальным предпринимателем, и когда можно будет законно оформиться самозанятым.

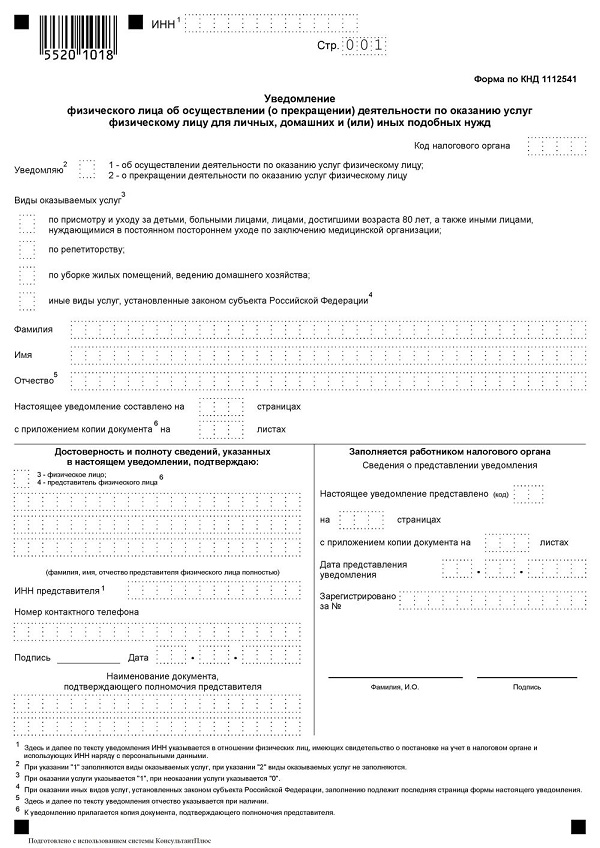

Регистрация самозанятым в здании ФНС

Выше мы разобрались, как стать самозанятым в 2022 году при помощи современных технологий. Но в реальности зарегистрироваться можно и подав соответствующую заявку лично при посещении налоговой инспекции.

Регистрационная форма утверждена приказом ФНС от 31.03.2017 № ММВ-7-14/270@ и опубликована на сайте ведомства. Заполнить её можно непосредственно в здании налоговой, чтобы было у кого попросить помощи при возникновении вопросов. Указанным приказом также утверждается порядок заполнения уведомления.

Первая страница уведомления для регистрации самозанятым в помещении ФНС

При заполнении формы понадобится следующая информация:

- ИНН (при наличии);

- код регионального подразделения ФНС, в который подается уведомление;

- вид предпринимательской деятельности;

- Ф.И.О.;

- пол и дата рождения;

- реквизиты документа удостоверяющего личность, например, общегражданский паспорт;

- адрес регистрации;

- дата, подпись.

Фактически для подачи документов будет достаточно наличие паспорта и ИНН. А как правильно заполнить все остальные поля, смогут подсказать инспектора непосредственно в ФНС.

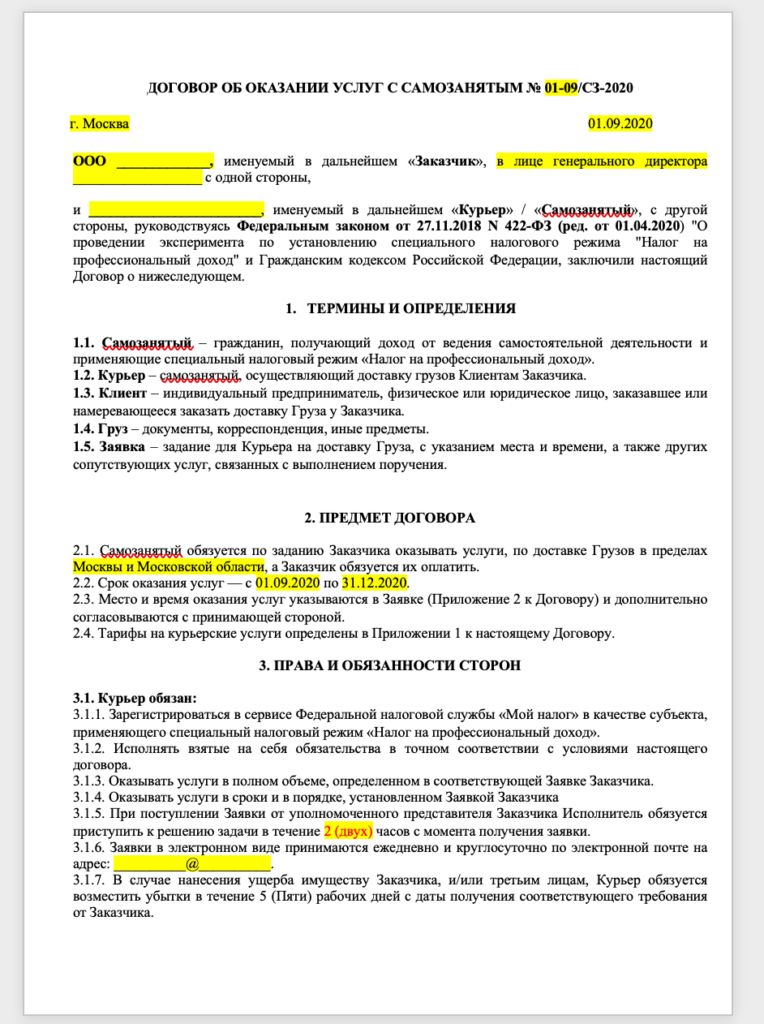

Регистрация в банке

Государство не заставляет использовать для выдачи чеков и формирования отчётности программу «Мой налог». Поэтому многие банки интегрировали подобные функции в собственные мобильные приложения.

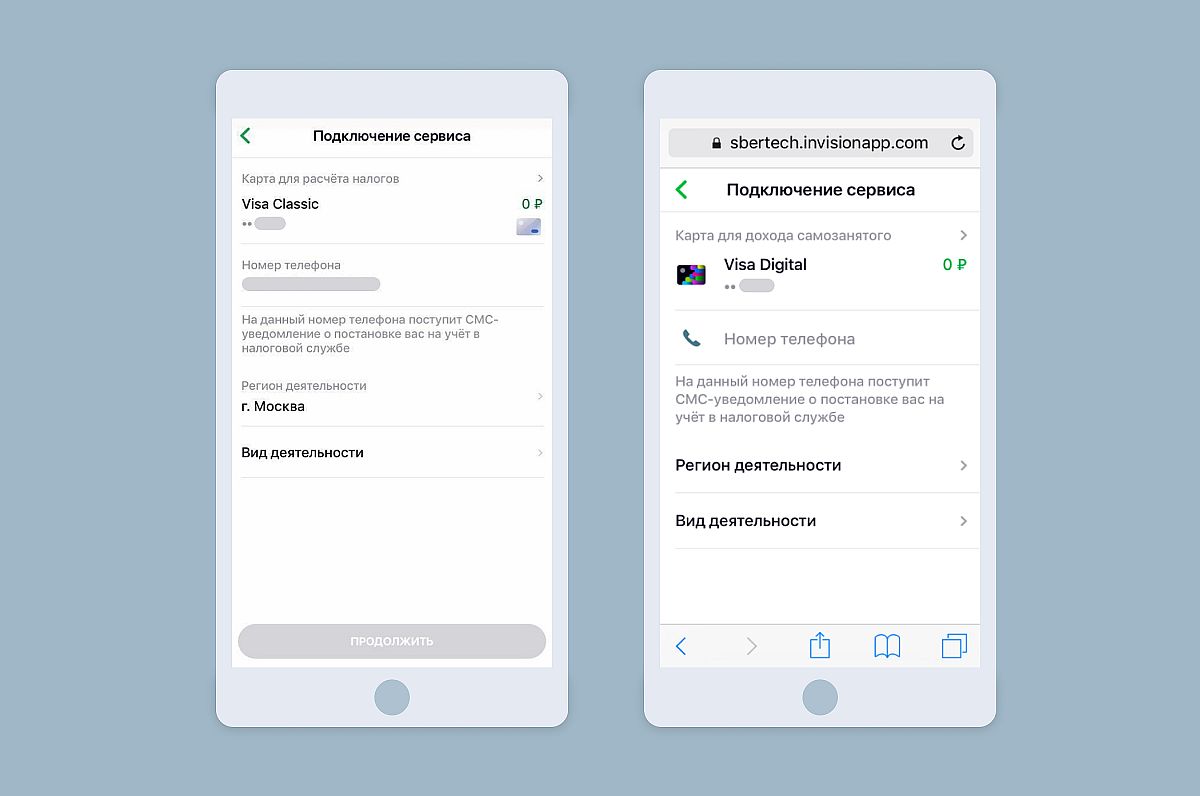

Интерфейс приложения Сбербанка для регистрации самозанятым

Давайте рассмотрим пошагово, как стать самозанятым через Сбербанк:

- Стать клиентом Сбербанка, например открыть карту, и скачать мобильное приложение финансового учреждения.

- В каталоге услуг найти значок «Свое дело».

- Подвязать банковскую карту. Желательно иметь для ведения деятельности открыть отдельную карточку.

- Указать номер телефона.

- Выбрать регион ведения деятельности.

- Выбрать сферу предпринимательской деятельности.

- Прочитать условия соглашения и, нажав на кнопку «Продолжить», отправить заявку в ФНС.

Все остальные данные, которые необходимы налоговой, банк отправляет самостоятельно. Эту информацию клиент предоставляет финансовому учреждению ещё во время открытия счета.

Обычно подтверждение регистрации приходит на мобильное приложение в течение несколько минут, хотя в договоре Сбербанк указывает срок до 6 дней.

После успешной регистрации можно формировать чеки непосредственно в программе банка. А с банковской карточки можно впоследствии оплачивать налоги и другие платежи.

Необходимо помнить, что любые внешние переводы на подвязанную к «Своему делу» карту будут учитываться как доход, исходя из которого впоследствии будет рассчитываться налоговое обязательство.

Кроме основного функционала, банки предлагают самозанятым и другие полезные инструменты для ведения и анализа бизнес-деятельности, например, календарь с заметками, модуль для записи контактов клиентов и прочие. Также популярным бонусом для самозанятым в последнее время стала бесплатная консультация банковских юристов.

В 2022 году помочь стать самозанятым, кроме Сбербанка, предлагают также многие другие финансовые компании, например «Альфа-Банк», «Киви», «МТС-Банк», «КУБ», «ВТБ», «Тинькофф» и прочие.

Регистрация на компьютере

Программа «Мой налог» доступна не только на мобильном телефоне, но и в веб-версии. Поэтому давайте рассмотрим пошаговую инструкцию, как стать самозанятым, используя только компьютер.

Шаг 1. Зайти на портал «Мой налог».

Шаг 2. Выбрать способ входа или регистрации. Зарегистрироваться можно двумя способами:

- используя логин (ИНН) и пароль от личного кабинета налогоплательщика;

- используя логин и пароль Госуслуг.

В любом случае будет необходима предварительная регистрация на сайтах ФНС или Госуслуг.

Шаг 3. Регистрация на портале «Мой налог».

Если вы желаете зарегистрироваться через кабинет налогоплательщика, нажмите на вкладку «ИНН и пароль» и нажмите кнопку «Регистрация». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее введите данные для входа в ЛК ФНС.

Интерфейс регистрации самозанятым на веб-портале «Мой налог»

Если же вы желаете использовать учетку Госуслуг, тогда нажмите на вкладку «Госуслуги». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее вы будете перенаправлены на страницу Госуслуг, где нужно ввести соответствующие данные для входа. После авторизации вы будете возвращены на портал «Мой налог» для последующих действий.

После выполнения вышеперечисленных шагов самозанятый будет уже зарегистрирован. Останется сделать совсем немного.

Шаг 4. Указание видов деятельности.

В отличие от регистрации через мобильное приложение, при входе через сайт не нужно придумывать пин-код или делать фото.

Чтобы начать полноценную деятельность в качестве самозанятого, достаточно только указать сферы бизнеса, которыми планирует заняться человек. Для этого следует пройтись по цепочке меню «Настройки»-«Профиль»-«Редактировать», где и указать необходимые данные.

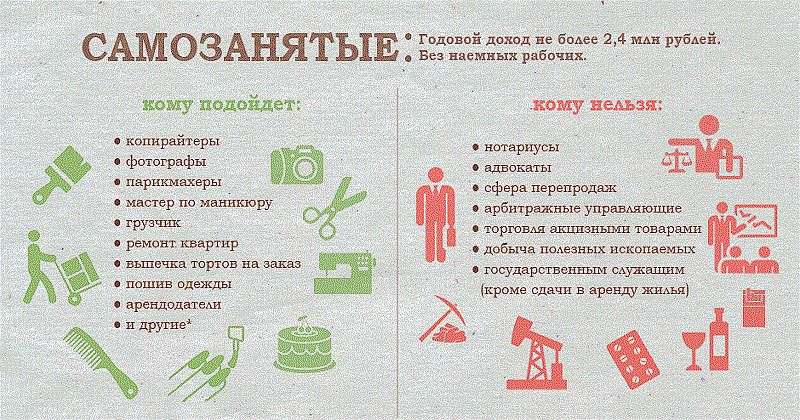

Чем нельзя заниматься самозанятым?

Государство решило не ограничивать самозанятых определёнными сферами деятельности и разрешило вести практически любой бизнес, но при определенных условиях.

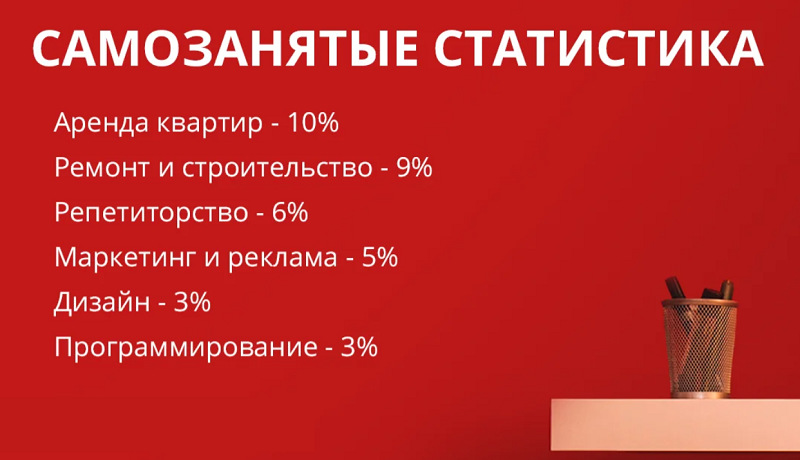

Арендодатели квартир массово перешли на режим самозанятости

Полный список запретов следующий:

- Использование наемного труда.

- Ежегодный оборот более 2,4 миллиона рублей.

- Реализация подакцизных товаров.

- Реализация товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, за исключением вещей, которые использовались самозанятым в личных целях.

- Добыча полезных ископаемых.

- Ведение предпринимательской деятельности в интересах других лиц на основании договоров.

- Курьерская деятельность.

- Ведение параллельной предпринимательской деятельности на других налоговых режимах.

Таким образом, за рамками этих ограничений самозанятые могут заниматься чем угодно.

Найм самозанятых по трудовому договору

Прежде чем стать самозанятыми, многие граждане переживают, что не смогут устроиться в этом статусе на обычную работу. Развенчиваем мифы.

Допускается заключение с самозанятым обычного договора на оказание услуг

На самом деле у самозанятого есть выбор схемы, по которой получать оплату за выполненный труд.

Первый вариант – договорная оплата за выполненный объем работ. Именно с этой целью, собственно, и становятся самозанятыми. Например, человек может устроиться электриком в компанию, но платить ему будут только за фактически оказанные услуги. Нет выполненной работы – нет зарплаты.

При желании можно дополнительно составлять договор ГПХ, но при этом придется оплачивать 13% НДФЛ от суммы подряда, что вряд ли кому-то нужно.

Не запрещает этот вариант и долгосрочное сотрудничество.

Второй вариант – оформление по стандартному трудовому договору. Никаких ограничений для самозанятых в этом плане нет. Параллельно с предпринимательской деятельностью они могут оформиться на полную ставку продавцом или менеджером в крупную компанию. Всё будет полностью законно.

Также разрешено нанимать специалистов, оформленных как самозанятые, на постоянную работу по трудовому договору, платить за них страховые взносы и НДФЛ. Любой гражданин вправе совмещать трудоустройство с подработкой по НПД.

Единственное ограничение для самозанятых при официальном трудоустройстве – они не могут проводить через «Мой налог» доход, получаемый от своего работодателя. Также они не могут оказывать ИП или юрлицу услуги, если менее чем 2 года назад работали у него по трудовому договору.

Двухгодичный перерыв предусмотрен, чтобы некоторые особо умные предприятия не переводили осознанно свой персонал с трудового договора на режим самозанятости. Государство при этом будет терять налоги, а люди – пенсию.

Самозанятость: эксперимент или навсегда?

Целью внедрения режима самозанятости была легализация деятельности граждан, которые финансово просто не «тянут» официальное оформление индивидуальным предпринимателем. При этом заманивать людей решили низкими налоговыми ставками.

Легализация деятельности, по идее, позволит многим ощутить вкус официального бизнеса и позволит плавно перейти на более привычные системы налогообложения.

Желательно не указывать здесь стандартные комбинации типа «0000» или «1111». Не забывайте, что в приложении можно создавать чеки, суммы которых формируют базу налогообложения. И при легком пин-коде недоброжелатели могут получить доступ к программе и создать ряд проблем.

Шаг 5: указание вида деятельности

В приложении «Мой налог» на вкладке «Прочее» нажимаем «Профиль» и потом переходим на вкладку «Виды деятельности». Именно здесь нужно выбрать тот бизнес, которым будет заниматься самозанятый.

Следует учесть, что исчерпывающего перечня видов деятельности, которыми могут заниматься налогоплательщики налога на профессиональный доход, нет. Поэтому разработчики программы для удобства, разделили возможные типы бизнесов на несколько сфер: «Образование», «Одежда», «IT-сфера» и прочие.

Выбирать можно одновременно несколько видов деятельности, ограничений по этому параметру нет. Человек может одновременно быть ювелиром, массажистом-индивидуальщиком и фотографом. Главное, чтобы в итоге суммарный годовой доход не вышел за пределы 2,4 миллиона рублей.

Виды деятельности не являются фиксированными, их можно менять по своему усмотрению. Но важно понимать, что указанные в чеке товары и услуги должны соответствовать тем занятиям, которые самозанятый указал в приложении на дату сделки.

Шаг 6: подвязывание банковской карты

В приложении «Мой налог» можно привязать обычную банковскую карту для списания с неё налогов или других периодических платежей. Эта полезная функция позволяет вовремя выполнять свои налоговые обязательства и избегать штрафов.

Шаг 7: формирование тестового чека

После регистрации в приложении можно попробовать осуществить первую продажу или оказать услугу за минимальную стоимость. Сымитируйте процесс: введите сумму и отправьте чек покупателю. После этого ФНС автоматически рассчитает и начислит вам налог.

Ежемесячная общая сумма налоговых обязательств будет приходить в уведомлении. Оплатить её можно с привязанной банковской карты.

Шаг 8: отказ от других налоговых режимов

Зарегистрировавшись плательщиком налога на профессиональный доход (НПД), можно одновременно работать на предприятии, но нельзя числиться предпринимателем на любой системе налогообложения.

Законом предусмотрено, что индивидуальные предприниматели после постановки на учет в качестве самозанятого, должны отправить в налоговую уведомление о прекращении применения спецрежима (УСН, ЕСХН или другого). В противном случае регистрация в качестве плательщика НПД будет автоматически аннулирована.

Следует помнить, что законодательством предусмотрены разные процедуры прекращения ИП для разных систем налогообложения. Поэтому важно заранее просчитать, когда вас снимут с регистрации индивидуальным предпринимателем, и когда можно будет законно оформиться самозанятым.

Регистрация самозанятым в здании ФНС

Выше мы разобрались, как стать самозанятым в 2022 году при помощи современных технологий. Но в реальности зарегистрироваться можно и подав соответствующую заявку лично при посещении налоговой инспекции.

Регистрационная форма утверждена приказом ФНС от 31.03.2017 № ММВ-7-14/270@ и опубликована на сайте ведомства. Заполнить её можно непосредственно в здании налоговой, чтобы было у кого попросить помощи при возникновении вопросов. Указанным приказом также утверждается порядок заполнения уведомления.

Первая страница уведомления для регистрации самозанятым в помещении ФНС

При заполнении формы понадобится следующая информация:

- ИНН (при наличии);

- код регионального подразделения ФНС, в который подается уведомление;

- вид предпринимательской деятельности;

- Ф.И.О.;

- пол и дата рождения;

- реквизиты документа удостоверяющего личность, например, общегражданский паспорт;

- адрес регистрации;

- дата, подпись.

Фактически для подачи документов будет достаточно наличие паспорта и ИНН. А как правильно заполнить все остальные поля, смогут подсказать инспектора непосредственно в ФНС.

Регистрация в банке

Государство не заставляет использовать для выдачи чеков и формирования отчётности программу «Мой налог». Поэтому многие банки интегрировали подобные функции в собственные мобильные приложения.

Интерфейс приложения Сбербанка для регистрации самозанятым

Давайте рассмотрим пошагово, как стать самозанятым через Сбербанк:

- Стать клиентом Сбербанка, например открыть карту, и скачать мобильное приложение финансового учреждения.

- В каталоге услуг найти значок «Свое дело».

- Подвязать банковскую карту. Желательно иметь для ведения деятельности открыть отдельную карточку.

- Указать номер телефона.

- Выбрать регион ведения деятельности.

- Выбрать сферу предпринимательской деятельности.

- Прочитать условия соглашения и, нажав на кнопку «Продолжить», отправить заявку в ФНС.

Все остальные данные, которые необходимы налоговой, банк отправляет самостоятельно. Эту информацию клиент предоставляет финансовому учреждению ещё во время открытия счета.

Обычно подтверждение регистрации приходит на мобильное приложение в течение несколько минут, хотя в договоре Сбербанк указывает срок до 6 дней.

После успешной регистрации можно формировать чеки непосредственно в программе банка. А с банковской карточки можно впоследствии оплачивать налоги и другие платежи.

Необходимо помнить, что любые внешние переводы на подвязанную к «Своему делу» карту будут учитываться как доход, исходя из которого впоследствии будет рассчитываться налоговое обязательство.

Кроме основного функционала, банки предлагают самозанятым и другие полезные инструменты для ведения и анализа бизнес-деятельности, например, календарь с заметками, модуль для записи контактов клиентов и прочие. Также популярным бонусом для самозанятым в последнее время стала бесплатная консультация банковских юристов.

В 2022 году помочь стать самозанятым, кроме Сбербанка, предлагают также многие другие финансовые компании, например «Альфа-Банк», «Киви», «МТС-Банк», «КУБ», «ВТБ», «Тинькофф» и прочие.

Регистрация на компьютере

Программа «Мой налог» доступна не только на мобильном телефоне, но и в веб-версии. Поэтому давайте рассмотрим пошаговую инструкцию, как стать самозанятым, используя только компьютер.

Шаг 1. Зайти на портал «Мой налог».

Шаг 2. Выбрать способ входа или регистрации. Зарегистрироваться можно двумя способами:

- используя логин (ИНН) и пароль от личного кабинета налогоплательщика;

- используя логин и пароль Госуслуг.

В любом случае будет необходима предварительная регистрация на сайтах ФНС или Госуслуг.

Шаг 3. Регистрация на портале «Мой налог».

Если вы желаете зарегистрироваться через кабинет налогоплательщика, нажмите на вкладку «ИНН и пароль» и нажмите кнопку «Регистрация». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее введите данные для входа в ЛК ФНС.

Интерфейс регистрации самозанятым на веб-портале «Мой налог»

Если же вы желаете использовать учетку Госуслуг, тогда нажмите на вкладку «Госуслуги». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее вы будете перенаправлены на страницу Госуслуг, где нужно ввести соответствующие данные для входа. После авторизации вы будете возвращены на портал «Мой налог» для последующих действий.

После выполнения вышеперечисленных шагов самозанятый будет уже зарегистрирован. Останется сделать совсем немного.

Шаг 4. Указание видов деятельности.

В отличие от регистрации через мобильное приложение, при входе через сайт не нужно придумывать пин-код или делать фото.

Чтобы начать полноценную деятельность в качестве самозанятого, достаточно только указать сферы бизнеса, которыми планирует заняться человек. Для этого следует пройтись по цепочке меню «Настройки»-«Профиль»-«Редактировать», где и указать необходимые данные.

Чем нельзя заниматься самозанятым?

Государство решило не ограничивать самозанятых определёнными сферами деятельности и разрешило вести практически любой бизнес, но при определенных условиях.

Арендодатели квартир массово перешли на режим самозанятости

Полный список запретов следующий:

- Использование наемного труда.

- Ежегодный оборот более 2,4 миллиона рублей.

- Реализация подакцизных товаров.

- Реализация товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, за исключением вещей, которые использовались самозанятым в личных целях.

- Добыча полезных ископаемых.

- Ведение предпринимательской деятельности в интересах других лиц на основании договоров.

- Курьерская деятельность.

- Ведение параллельной предпринимательской деятельности на других налоговых режимах.

Таким образом, за рамками этих ограничений самозанятые могут заниматься чем угодно.

Найм самозанятых по трудовому договору

Прежде чем стать самозанятыми, многие граждане переживают, что не смогут устроиться в этом статусе на обычную работу. Развенчиваем мифы.

Допускается заключение с самозанятым обычного договора на оказание услуг

На самом деле у самозанятого есть выбор схемы, по которой получать оплату за выполненный труд.

Первый вариант – договорная оплата за выполненный объем работ. Именно с этой целью, собственно, и становятся самозанятыми. Например, человек может устроиться электриком в компанию, но платить ему будут только за фактически оказанные услуги. Нет выполненной работы – нет зарплаты.

При желании можно дополнительно составлять договор ГПХ, но при этом придется оплачивать 13% НДФЛ от суммы подряда, что вряд ли кому-то нужно.

Не запрещает этот вариант и долгосрочное сотрудничество.

Второй вариант – оформление по стандартному трудовому договору. Никаких ограничений для самозанятых в этом плане нет. Параллельно с предпринимательской деятельностью они могут оформиться на полную ставку продавцом или менеджером в крупную компанию. Всё будет полностью законно.

Также разрешено нанимать специалистов, оформленных как самозанятые, на постоянную работу по трудовому договору, платить за них страховые взносы и НДФЛ. Любой гражданин вправе совмещать трудоустройство с подработкой по НПД.

Единственное ограничение для самозанятых при официальном трудоустройстве – они не могут проводить через «Мой налог» доход, получаемый от своего работодателя. Также они не могут оказывать ИП или юрлицу услуги, если менее чем 2 года назад работали у него по трудовому договору.

Двухгодичный перерыв предусмотрен, чтобы некоторые особо умные предприятия не переводили осознанно свой персонал с трудового договора на режим самозанятости. Государство при этом будет терять налоги, а люди – пенсию.

Самозанятость: эксперимент или навсегда?

Целью внедрения режима самозанятости была легализация деятельности граждан, которые финансово просто не «тянут» официальное оформление индивидуальным предпринимателем. При этом заманивать людей решили низкими налоговыми ставками.

Легализация деятельности, по идее, позволит многим ощутить вкус официального бизнеса и позволит плавно перейти на более привычные системы налогообложения.

Есть вероятность, что вскоре ряд прибыльных профессий лишат режима самозанятости

Сейчас самозанятым может стать любой гражданин России, Беларуси, Армении, Казахстана и Киргизии. Но при этом все налоги уплачиваются исключительно в российскую налоговую инспекцию.

В планах правительства обеспечить спецрежим самозанятости до 2029 года, а потом принять решение о его дальнейшей судьбе. Естественно, власть будет искать баланс между уровнем налоговой ставки и желанием граждан работать легально. И скорее всего, размер налога увеличится с нынешних 4-6%, но это будет только через несколько лет.

Самозанятый и ИП: что лучше

Целью любого бизнеса является получение прибыли. При выборе системы налогообложения предпринимателю также следует руководствоваться, в первую очередь, собственной выгодой.

Самозанятым нельзя заниматься онлайн-торговлей через интернет-магазины

С точки зрения прибыли, самозанятость больше подходит тем, кто не имеет наемных сотрудников. Это, наверное, основной ограничитель для плательщиков налога на профессиональный доход.

Не нужны помощники строителям, грузчикам, мелким арендодателям, а также людям творческих профессий – художникам, музыкантам. Заметим, что перечисленные категории предпринимателей в большинстве своём уже перешли на новую систему налогообложения.

Также становиться самозанятым в 2022 году целесообразно людям с нестабильными подработками или на старте бизнеса по оказанию услуг. При дальнейшем развитии всегда можно зарегистрировать ИП или ООО. Преимуществом индивидуальных предпринимателей является возможность работать с плательщиками НДС, за счет которых можно значительно увеличить портфель заказов.

Таким образом, начинающие предприниматели, не собирающиеся нанимать людей или заниматься торговлей, могут смело оформлять самозанятость и пытаться работать. В любой момент они смогут поменять режим налогообложения на более удобный.

Особенности самозанятых пенсионеров

Что касается регистрационной процедуры для пенсионеров, то пошаговая инструкция как стать самозанятым мало отличается для них от таковой для остальных людей. В их распоряжении всё также приложение и сайт «Мой налог» с соответствующими способами авторизации.

Самозанятые могут не переживать о своей пенсии

Самозанятые не платят страховые взносы, а значит и не будут в будущем получать пенсию. Поэтому на действующих пенсионерах статус плательщика НПД никак не отражается.

Другая ситуация возникает, когда престарелый бизнесмен решает начать платить страховые взносы добровольно. В таком случае пенсионер может лишиться индексации пенсии, социальной надбавки и других льгот.

Поэтому престарелым гражданам для подработки идеально подходит классический режим самозанятости. Он позволяет получать легальный доход с сохранением всех пенсионных льгот.

Налогообложение самозанятых

Начиная реализовывать пошаговую инструкцию, как стать самозанятым в 2022 году, важно понимать, какие налоги придется платить. Так как налогообложение профессионального дохода является экспериментальным проектом, то государство установило комфортные налоговые ставки:

- 4% при получении дохода от физических лиц;

- 6% при получении дохода от юрлиц и ИП.

Налог рассчитывается, исходя из общей суммы доходов. При этом уменьшать доходы на расходы запрещено. Таким образом, если себестоимость самостоятельно изготавливаемой предпринимателем продукции составляет 80% от её конечной цены, то придется отдать государству 6/20=30% всей прибыли.

Налоговый вычет самозанятому предоставляется единоразово на сумму до 10000 рублей

ФНС ежемесячно самостоятельно рассчитывает и присылает до 12 числа предпринимателю в «Мой налог» сумму начисленного налога. База налогообложения состоит из всех чеков, которые были оформлены в приложении. Также учитываются суммы денежных переводов, поступивших на привязанную к аккаунту банковскую карту.

Если сумма налога составляет менее 100 рублей, налоговая инспекция перенесет срок её оплаты на следующий месяц, при этом уведомление в программу отправлено не будет.

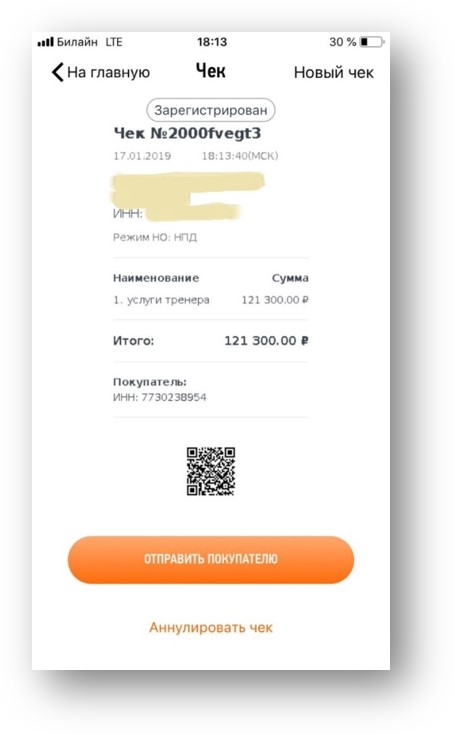

Онлайн-касса и чек для самозанятых

Многие ИП решили стать самозанятыми в 2022 году из-за особенностей кассового обслуживания. Ведь плательщики налога на профессиональный доход могут не использовать онлайн-кассы. Кроме того, формат чека для самозанятых содержит гораздо меньше данных. Естественно, перейти с ИП на самозанятого можно только при соблюдении предпринимателем всех ограничений этого налогового спецрежима.

Чек может формироваться в бумажном или электронном виде непосредственно в приложении «Мой налог». Для печати документа со смартфона придется подключить специальный принтер. Проще тем, кто будет работать через веб-портал. В таком случае чеки можно печатать на любом подключенном к ПК принтере.

Пример чека самозанятого предпринимателя юридическому лицу

Обязательными реквизитами чека являются:

- Наименование документа.

- Номер, присваиваемый ФНС при формировании чека.

- Дата и время сделки.

- ФИО и ИНН самозанятого.

- Режим налогообложения.

- Наименование товара или услуги.

- Стоимость.

- QR-код.

- ИНН покупателя, если он юрлицо или ИП.

Из всех этих сведений предпринимателю нужно вводить только наименование товаров или услуг, их стоимость, ИНН покупателя (при необходимости).

Нужно заметить, что никто не запрещает самозанятым использовать онлайн-кассу. Это оборудование, в паре с удобным ПО для анализа бизнес-деятельности, например от компании ЕКАМ, может заметно облегчить рабочие процессы. Особенно это касается людей, продающих много продукции собственного производства.

Как самозанятому получить налоговый вычет по ипотеке?

Налоговый вычет представляет собой сумму определенных расходов, которые вычитаются из базы налогообложения налога на доход физических лиц. В итоге человек имеет право на возвращение 13% НДФЛ, уплаченного с этой суммы. Оснований для такого возврата довольно много, но чаще всего это расходы на обучение или на ипотеку.

Проблема самозанятых заключается в том, что они не платят НДФЛ, поэтому им и нечего возвращать. Но есть случаи, когда налоговый вычет всё же можно оформить:

- Самозанятый параллельно работает наемным работником или по договору ГПХ и оплачивает государству 13% НДФЛ.

- Самозанятый сдает в аренду недвижимость. Если стоимость аренды превысила в год 2,4 млн. рублей, то предпринимателю придется заплатить 13% НДФЛ с суммы, превышающей этот порог.

В остальных случаях налоговая льгота самозанятым не предусмотрена.

Режим самозанятости стал заметным трендом 2020-2022 годов среди микробизнеса. На него начали переходить как действующие ИП, так и многие нелегальные бизнесмены. В реальности, стать самозанятым стало выгодно, кроме того, для многих этот налоговый режим стал первой ступенькой к их успешному бизнесу.

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

- няни;

- репетиторы;

- копирайтеры;

- повара;

- таксисты;

- швеи;

- кондитеры.

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2020 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

- самозанятый оказывает услугу (записывает песню, варит мыло и т.д.);

- передает ее покупателю;

- получает за нее деньги;

- отмечает новую продажу в приложении, указывает сумму выручки и сохраняет;

- появляется запись, что продажа успешно проведена;

- открывается чек, который можно отправить онлайн юридическому или физическому лицу при необходимости.

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

- Специалисты смогут легально оказывать услуги населению и компаниям без страха. Теперь они не будут бояться, что налоговая их проверит и назначит множество штрафов.

- Деятельность станет легальной, можно официально работать с компаниями и юридическими лицами. Не будет никаких проблем по оформлению документов в работе с юрлицами.

- Предприниматели смогут снизить свою налоговую нагрузку и платить меньше без закрытия ИП. Они смогут работать в том же режиме, но при этом со значительно меньшими обязательными платежами.

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2020 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

- вступивший в брак и ставший вследствии этого дееспособным;

- родители или попечители дали письменное согласие на это;

- суд или органы опеки признали его полностью дееспособным в установленном порядке.

Как принимать платежи?

Принимать платежи самозанятый может на любую карту, которая у него есть. Можно получать деньги от клиентов даже на карту, куда приходит зарплата с основной работы.

Многие банки на данный момент предлагают открыть у них счет, чтобы быть самозанятым. На самом деле это не связанные понятия. Расчетный счет понадобится при работе с определенными компаниями. Если физлицо планирует просто собирать давать уроки игры на скрипке или продавать торты собственного изготовления обычным гражданам, то ему такой счет не понадобится.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Если регистрироваться по паспорту РФ, то понадобится сфотографировать паспорт и себя рядом с ним. Какие документы нужны — паспорт, ИНН, СНИЛС. Обычно никакие другие документы не требуются.

Плюсы и минусы

С момента появления нового налогового режима у него есть сторонники и противники, ведь отрицательные стороны есть у всего. Давайте подробнее разберемся, в чем особенности этого метода работы.

В чем достоинства самозанятости:

- Никаких обязательных платежей. Если у гражданина нет дохода, то никаких налогов ему платить не придется.

- Легко совмещать с основной работой.

- Не нужна касса. Не придется покупать онлайн-кассу, не нужно проводить чеки через специальные программы. Все оформляется через приложение «Мой налог».

- Не нужно подавать налоговую декларацию в проверяющие органы. Все, что они хотят проверить, могут посмотреть через приложение.

- Не нужно посещать налоговую, сидеть в очередях, ждать приема, отпрашиваться с работы. Все делается онлайн.

- Скорость. Вся регистрация занимает всего 20 минут.

- Можно выйти из тени и официально работать. Нет риска, что налоговая попросит предъявить документы, подтверждающие доходы.

- Условия налогообложения не должны меняться ближайшие 10 лет. Это закреплено в законе в виде гарантии.

- Доход от самозанятости — официальный и подтвержденный. Самозанятый может оформить кредит, займ или кредитку. Пока это предлагают не все банки, но их список постоянно дополняется новыми кредитными организациями.

Но есть у этого налогового режима и отрицательные стороны:

- Придется платить налоги. Это всего 4% за работу с физическими лицами и 6% за работу с юридическими, но не все хотят платить даже столько.

- Доходы не должны превышать 2,4 миллиона рублей в год или 200 тысяч рублей в месяц. Некоторые мастера получают больше денег, для них этот режим недоступен.

- Не все виды деятельности попадают под самозанятость. Если гражданин собирается продавать подакцизные товары, перепродавать их или добывать полезные ископаемые, то ему нельзя становиться самозанятым.

- Нельзя иметь работников. Самозанятым может быть только один гражданин, который работает сам на себя. Как только у него появляются подчиненные, ему придется открывать ИП.

Часто задаваемые вопросы

Могут ли стать самозанятыми адвокаты, нотариусы?

Налоговый режим недоступен для арбитражных управляющих, адвокатов, нотариусов, потому что их работа регулируется другими законами.

Что делать, если нужно продавать маркированные товары?

Во всех случаях, когда приходится торговать маркированными товарами, придется открывать ИП. Самозанятому нельзя заниматься перепродажей и продажей всего, что попадает под маркировку и акциз.

Может ли ИП стать самозанятым?

Физлицу ничего не мешает быть одновременно самозанятым и ИП. Но есть нюанс — он не может совмещать налог на профдоход с другими режимами — ЕСХН, УСН или ЕНВД. Другими словами, не получится совмещать сразу 2 режима.

Можно успеть отказаться от второго режима в течение 1 месяца. Если этого не сделать, то самозанятость аннулируется.

Если ИП использует спецрежим для отдельных видов деятельности, которые не попадают под самозанятость, то ему придется платить НДФЛ от этой деятельности отдельно. Но в этом случае самозанятость прекращается автоматически. Совместить с патентом тоже не получится.

Может ли официально работающий человек стать самозанятым?

Да, нет никаких проблем. Можно даже получать зарплату на ту же карту, куда приходит доход от самозанятости. Главное — выполнять требования и платить налоги.

Гражданин может, например, сдавать квартиру в аренду и платить от получаемой прибыли 4%. В то же время он работает, а его работодатель производит все стандартные отчисления по его доходу.

Можно ли получать деньги наличными?

Да. Никаких ограничений на получение средств нет, их можно получать наличными, на расчетный счет, на банковскую карту, на виртуальные деньги. Ответственность за указание всех доходов лежит на самозанятом. Кроме того, чек можно выдать только после регистрации очередной операции.

Может ли пенсионер стать самозанятым?

Согласно закону, пенсионер может быть самозанятым и при этом оставаться пенсионером. Он не теряет права на получение пенсии, ее продолжают индексировать, человек считается неработающим гражданином. А вот часть льгот ему могут не платить, если они зависят от среднемесячного дохода.

Может ли иностранный гражданин стать самозанятым?

Да. У России есть договоренность с Казахстаном, Беларусью, Киргизией и Арменией. Граждане из этих стран могут становиться самозанятыми наравне с гражданами РФ, если у них есть в нашей стране хотя бы один клиент. Оформлять патент при этом не придется.

Не начнет ли налоговая проверять прежние доходы?

Нет. Когда гражданин сам оформляет самозанятость и платит налоги за свою деятельность, его старые доходы никто проверять не будет. Специалистам ФНС не пришлось его искать, он встал на учет сам. Если они начнут проверять каждого нового самозанятого, то это отпугнет всех от легализации.

У них другая практика. Если они найдут гражданина, который осуществляет деятельность и не платит налоги, то он за это может получить серьезные штрафы. Ведь им пришлось потратить ресурсы, чтобы вывести его на «чистую воду».

Можно ли самозанятому работать через агентский договор?

Да, конечно. Просто в этом случае заказчик не будет платить за самозанятого налоги, он будет делать это сам в размере 6% от дохода, так как работает с компанией, а не с физическим лицом.

Могут ли приходить на карту другие поступления, не придется ли за них рассчитываться?

Да. Отчитываться нужно только по поступлениям, которые приходят от физических и юридических лиц в качестве оплаты за работу. Пособия, пенсии, зарплата с работы не попадают под налог. Но если хочется разделять эти суммы и быть спокойным, то можно просто завести отдельную карту для дохода от самозанятости.

Как отражать поступления от компании, которые приходят как от частного лица?

Их можно отмечать, как поступления от физического лица, если они отражаются так в выписке на карте. У заказчика и у самозанятого не будет проблем с налоговой — первый перевел свои личные деньги, второй отразил полученный заработок.

Можно ли совмещать торговлю как ИП и самозанятость в виде репетиторства?

Нет. Это разные виды деятельности, придется проводить репетиторство тоже через ИП.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

- Особенности самозанятости

- Кто такой самозанятый

- В чем отличие самозанятого от ИП

- Как работает самозанятость

- Пошаговая инструкция по оформлению самозанятости

- Через «Госуслуги»

- Через приложение «Мой налог»

- Подтверждение получения статуса

- Особенности налогообложения

До официального трудоустройства я долгое время работала на мелких заказах — писала статьи, вела аккаунты в соцсетях и запускала таргетированную рекламу для разных заказчиков.

На проектную работу официально меня не трудоустраивали. Но получать зарплату «в конверте» я не хотела: мне важен учет заработка, чтобы иметь возможность получить кредит или визу, и не нужны проблемы с налоговой.

Для людей, работающих на себя в режиме небольших заказов, отлично подходит режим самозанятости. Он позволяет платить небольшой налог и абсолютно легально зарабатывать деньги.

Рассмотрим подробнее, кому подойдет самозанятость, в чем ее отличия и преимущества.

Особенности самозанятости

Режим самозанятости регулирует работу репетиторов, дизайнеров, мастеров маникюра и всех, кто выполняет заказы на дому.

Режим самозанятости экспериментальный, он будет длиться десять лет — с 2019 по 2029 год. Сначала эксперимент проводили в трех регионах, а в 2020 году масштабировали на всю Россию. Оформить самозанятость и применить новый налоговый режим могут как россияне, так и граждане стран Евразийского экономического союза (ЕАЭС) — Беларуси, Армении, Казахстана и Киргизии.

Главный плюс самозанятости — возможность работать легально, вести учет доходов и не бояться штрафов за незаконное предпринимательство.

Совкомбанк поддерживает инициативы и начинания и предлагает кредит самозанятым сроком до 5 лет. Вы можете оформить кредит до 5 млн рублей на любые цели, предоставив минимальный пакет документов. Удобный калькулятор поможет рассчитать финансовую нагрузку и покажет, сколько нужно платить каждый месяц. Оформите заявку прямо сейчас, чтобы получить быстрое одобрение, а деньги доставит курьер.

Кто такой самозанятый

Самозанятыми называют людей, которые выплачивают налог на профессиональный доход (НПД). Размер налога фиксированный, его ставку обещают не изменять в течение всего срока эксперимента.

НПД — не дополнительный, а новый налоговый режим. Перейти на него можно добровольно. Стать самозанятыми могут как подростки (с 14 лет — с письменного согласия родителей), так и пенсионеры.

Олеся работает учителем английского языка в школе и в свободное время дает частные уроки. Заработок от репетиторства такой же, как на основной работе. Чтобы он был прозрачным, Олеся оформила режим самозанятости. Теперь она будет платить налог 4% или 6% и больше не боится получить штраф.

Режим самозанятости подойдет тем, кто:

- занимается самостоятельной деятельностью или сдает жилье в аренду;

- не имеет работодателя, с которым заключил трудовой договор;

- не нанимает работников;

- зарабатывает не более 2,4 млн рублей в год;

- не попадает в перечень исключений из статей 4 и 6 ФЗ от 27.11.2018 № 422-ФЗ.

К деятельности, запрещенной для самозанятых, относят:

- работу, для которой нужен статус индивидуального предпринимателя или юрлица;

- торговлю товарами, которые облагаются акцизами или подлежат маркировке (например, алкоголь, духи, табак);

- добычу полезных ископаемых;

- перепродажу товаров и их доставку в интересах других лиц (например, перепродажу чужих тортов, курьерскую доставку без ККТ);

- работу на основе агентского договора, договора поручения и комиссии.

Как работает самозанятость

Самозанятые платят со своего заработка только НПД, НДФЛ платить не нужно. НПД выплачивается только в месяцы, когда гражданин получал за работу деньги. Лимитов на ежемесячный доход нет — заработать можно сколько угодно; главное — остаться в рамках годового лимита в 2,4 млн рублей.

Репетитор Олеся получает доход с занятий 9 месяцев в году. НПД она выплачивает только в этот период. Летом, когда у Олеси нет дохода с подработок, нет и налога.

Размер налога определяется тем, кто платил за услугу или товар:

- 4% — если деньги поступили от физлица;

- 6% — если деньги поступили от ИП и юрлиц.

ИП и юрлицам выгодно работать с самозанятыми. Если бы Олеся не оформила самозанятость, ее работодателю — образовательной платформе онлайн-курсов — пришлось бы выплатить за нее 13% НДФЛ и страховые взносы.

А так ей выплатят зарплату, с которой Олеся самостоятельно оплатит налог в 6%. Больше никаких выплат не будет. Этот вариант выгоднее и быстрее для работодателя, чем работа с физическими лицами.

В чем отличие самозанятого от ИП

Виталий работает сисадмином и подрабатывает отделкой балконов. Он долго не мог решить, что оформить – ИП или самозанятость. «Чаще всего я работаю с клиентами один, но мой опыт растет, и я подумываю собрать свою бригаду для проведения комплексного ремонта», – рассказывает Виталий.

Пока Виталий работает в одиночку, ему выгоднее оформить самозанятость: меньше налоги, легче зарегистрироваться и вести отчетность. Пошагово рассмотрим основные отличия от индивидуальных предпринимателей в таблице.

|

Разница между самозанятыми и индивидуальными предпринимателями |

||

|

Самозанятые |

ИП |

|

|

Регистрация |

Лично или через интернет: мобильное приложение «Мой налог», личный кабинет на сайте ФНС, банк |

В ФНС при предъявлении пакета документов, электронно, через МФЦ или нотариуса |

|

Госпошлина |

Нет |

Бесплатно при подаче электронного заявления, подписанного усиленной квалифицированной подписью. Без подписи — 800 рублей |

|

Отчетность |

Автоматическая отчетность |

Регулярная отчетность |

|

Налоги |

Налог на профессиональную деятельность в размере 4-6% |

В зависимости от системы налогообложения |

|

Обязательные взносы |

Нет |

Есть |

|

Сотрудники |

Нельзя нанимать |

Можно нанять |

|

Касса |

Нет |

Есть |

Главное отличие — в размере страховых взносов. Самозанятые их не делают, а индивидуальные предприниматели ежегодно уплачивают в ПФР и ФФОМС 43 211 рублей, вне зависимости от того, был доход или нет. Если сумма ежегодного дохода выше 300 тысяч рублей, придется доплатить в ПФР 1%.

Доходы Виталия пока нестабильные, но у него есть основная работа. Сейчас ему лучше выбрать режим самозанятости, а когда заказы станут постоянными, он найдет команду единомышленников и уволится с работы, ему можно будет оформить ИП.

Пошаговая инструкция по оформлению самозанятости

Оформить самозанятость можно несколькими способами:

- через приложение «Мой налог» или на сайте;

- через «Госуслуги»;

- через банки.

Обращаться в налоговую службу и вносить госпошлину за регистрацию не придется.

Через «Госуслуги»

В этом году появилась еще одна возможность регистрации — через портал «Госуслуги». Воспользоваться ей могут не только жители России, но и граждане ЕАЭС, Украины, а также ДНР и ЛНР.

Инструкция довольно простая.

- Перейдите на портал «Госуслуги»

Авторизуйтесь под своей учетной записью.

- Выберите услугу

Введите в поле запроса «Регистрация в качестве самозанятого» или перейдите автоматически на форму отсюда.

- Проверьте данные

В открывшемся окне появятся данные, которые вы указывали при регистрации на сайте. Подтвердите их правильность.

После этого проверьте ИНН и контактный номер телефона — и также подтвердите их.

- Выберите регион

Укажите регион, где вы планируете вести работу.

- Отправьте заявку

ФНС проверит ваше заявление в течение пяти рабочих дней. Если у ведомства не возникнет вопросов, вы получите соответствующее сообщение в ЛК.

Через приложение «Мой налог»

Зарегистрироваться через приложение также не составит труда.

- Скачайте приложение

На официальном сайте

- Выберите способ регистрации

- Если вы решили авторизоваться через «Госуслуги», сведения загрузятся автоматически.

- Если вы выбрали способ входа через ИНН, то вам понадобится документ и пароль от ЛК на сайте.

- В приложении можно отсканировать паспорт РФ. Вместо подписи нужно сделать селфи и моргнуть в камеру.

- Укажите номер телефона

Введите активный номер телефона, чтобы получить код для подтверждения.

- Придумайте ПИН-код

Придумайте и введите ПИН-код. Также для входа можно использовать отпечаток пальца.

- Выберите регион

Укажите регион, в котором планируете работать.

- Выберите вид деятельности

Всего из списка можно выбрать до 5 вариантов.

Важно: госслужащие могут зарегистрироваться самозанятыми только для сдачи жилплощади в аренду.

- Прикрепите карту

В специальном разделе можно ввести и сохранить данные банковской карты, с которой будет проходить оплата налогов, или настроить автоплатеж.

Если вы проводите регистрацию через банк или в ЛК, просто подайте заявление — манипуляции с паспортом не понадобятся.

Если вы решите оформить самозанятость через банк, то сможете проводить все финансовые операции через одно приложение и получать приятные бонусы.

ФНС проверяет заявку в течение 6 дней. Если в ней будут ошибки, вы получите уведомление об отказе — в приложении, ЛК или через банк.

НПД нельзя совмещать с другими налоговыми режимами. Если предприниматель был на УСН, ЕСХН или ПСН, нужно направить уведомление об отказе и только потом переходить на режим самозанятости. Если индивидуальный предприниматель был на общей системе налогообложения, заявление не понадобится.

Подтверждение получения статуса

Подтвердить статус самозанятого можно через мобильное приложение «Мой налог». Для этого нужно оформить регистрационную справку — это займет несколько минут. Справка заверена электронной печатью ФНС и приравнивается к бумажным документам.

|

Справки для льгот |

|

|

Справка по форме КНД 1122035 о том, что гражданин состоит на учете как плательщик НПД |

Справка по форме КНД 1122036 о состоянии доходов по НПД |

|

Пригодится для предоставления юрлицам и ИП, чтобы подтвердить, что работник самозанятый и за него не надо перечислять НДФЛ и страховые взносы |

Справкой можно подтвердить сумму общего дохода и предоставить ее для получения льгот, оформления ипотеки или кредита |

Особенности налогообложения

Большое преимущество самозанятости — в комфортном взаимодействии с налоговой службой. Прямого контакта нет: ходить в налоговую, забирать или относить документы не придется. Все взаимодействие происходит онлайн через мобильное приложение «Мой налог» или личный кабинет плательщика НПД.

При регистрации всем самозанятым предоставляется налоговый вычет в размере 10 тысяч рублей. Он позволяет снизить налоговую ставку — 3 и 4% соответственно. Вычет действует до тех пор, пока самозанятый не сэкономит на НПД 10 тысяч рублей. Он применяется ко всем платежам автоматически.

Сумма налога формируется в течение налогового периода. Он длится один календарный месяц. Налоговая служба рассчитывает размер налога в зависимости от заработка, учитывает налоговый вычет и указывает сумму в приложении. До 12 числа самозанятому приходит уведомление об оплате, а заплатить налог нужно до 25 числа того же месяца. Или настроить автоплатеж для автоматического списания.

В июле мастер по маникюру Елена сделала маникюр трем соседкам стоимостью 1200 рублей каждый и провела обучение для салона красоты стоимостью 25 тысяч рублей. Заплатить налог на доходы за июль она должна до 25 августа.

Рассмотрим пошагово, какой налог Елена заплатит с заработка за июль.

- Налог с физлиц

1200 руб. × 3 заказа × 4% = 144 руб.

- Налог с юрлиц

25 000 руб. × 1 заказ × 6% = 1500 руб.

Итого 1500 руб. + 144 руб. = 1644 руб.

А если Елена еще не израсходовала налоговый вычет, то:

- Налог с физлиц

1200 руб. × 3 заказа × 3% = 108 руб.

- Налог с юрлиц

25 000 руб. × 1 заказ × 4% = 1000 руб.

Итого 1000 руб. + 108 руб. = 1108 руб.

После получения денег от клиента самозанятый формирует чек. Делается это для того, чтобы налоговая служба получила информацию о размерах его заработка. Также чек подтверждает сделку с клиентом, как кассовый чек в магазине.

Иногда самозанятому проще взять обычный кредит. Подберите комфортную сумму в форме ниже и отправляйте заявку в банк.

Пошаговая инструкция по оформлению чеков:

- Получите деньги от клиента.

- Зайдите в личный кабинет в приложении «Мой налог» или сайте.

- Укажите, от кого вы получили деньги, за какую услугу и в каком размере.

- Проведите оплату.

- Отправьте клиенту чек электронно или в бумажном виде. Вы имеете право не дублировать электронную версию чека бумажной.

Если вы сформировали чек с ошибкой – указали неправильную сумму к оплате или ваш клиент отказался от услуги и попросил вернуть деньги, – вы можете удалить платеж. Для этого зайдите в личный кабинет в приложении или на сайте и выберите нужную причину из списка. Налоговая аннулирует чек, пересчитает сумму дохода и размер налога.

15 июля Елена сделала маникюр и сразу сформировала чек об оплате. Но случайно указала 12 000 вместо 1200 рублей. Она вовремя заметила ошибку и аннулировала чек через мобильное приложение, указав причину «Чек сформирован ошибочно». А затем сформировала правильный чек и отправила его клиентке.

У самозанятых нет страховых взносов, а значит, нет ни отчислений в пенсионный фонд, ни фиксации трудового стажа. Но вложиться в свою пенсию можно. Для этого нужно подать заявление через личный кабинет на сайте Пенсионного фонда. После регистрации вы сможете узнать сумму взносов для уплаты в этом году, увидеть предыдущие платежи и размер страхового стажа.

Взносы можно вносить единоразово до 31 декабря или периодическими отчислениями. Уплата фиксированного платежа приравнивается к одному году страхового стажа.

Деньги от уплаты налогов самозанятых поступают в региональный бюджет того региона, который вы указали при регистрации — 63%, и в фонд обязательного медицинского страхования — 37%.