Самозанятость могут оформить физлица и ИП. И на этом налоге можно сдавать жилье, домики на природе, автомобили и самокаты, но есть ограничения. Рассказываем, как самозанятым вести арендный бизнес.

Что можно сдавать в аренду, а что нет

На НПД можно сдавать в аренду жилую недвижимость и другое имущество. Брать работников в бизнес нельзя, но на отдельные задачи можно привлекать подрядчиков. И все это без отчетов, бухгалтерии, обязательных страховых взносов и онлайн-касс. Основание — ст. 2, 4 и 6 Закона от 27.11.2018 № 422-ФЗ.

Вот полный список, что самозанятые могут сдавать:

- Квартиры, дома и комнаты. В свидетельство о праве собственности или выписке из ЕГРН должна быть отметка, что помещение жилое.

- Автомобили, катера и другой транспорт. Сдавать в прокат можно людям, ИП и компаниям — Письмо Минфина от 17.02.2020 № 03-11-11/10799.

- Оборудование, инвентарь, технику и другие вещи — например, электросамокаты.

Ограничений по количеству недвижимости нет, сдавать можно хоть десять домов сразу. Но важно, чтобы доход самозанятого за год не превышал 2,4 млн ₽. Сумма считается со всех арендных платежей плюс доход от профессиональной деятельности — если она есть наряду с арендным бизнесом — Письмо Минфина от 17.02.2022 № 03-04-05/11250.

Сдавать можно и в субаренду, если есть согласие собственника — Письмо Минфина РФ от 27.03.2020 № 03-11-11/24601.

А вот эту недвижимость сдавать на НПД нельзя:

- Нежилые помещения — кабинеты, офисы, залы, склады, рабочие места в салоне красоты — Письмо Минфина от 22.11.2021 № 03-11-11/94188.

- Апартаменты — пусть даже и для проживания — Письмо Минфина от 7.12.2020 г. N 03-11-11/106478.

- Земельные участки — например, под глэмпинг — Письмо Минфина от 30.04.2021 г. N 03-11-11/33669.

Для сдачи в аренду нежилых помещений, участков и апартаментов понадобится оформить ИП. Тут есть свои выгодные налоговые режимы — УСН и патент. Размер платы за патент не зависит от реального дохода в бизнесе. Другое удобство патента в том, что сдавать можно и жилье, и офисы — тут без ограничений. А на УСН «Доходы минус расходы» можно законно учесть все затраты на бизнес и снизить налог.

Физлица без ИП с дохода от сдачи в аренду апартаментов и офисов платят НДФЛ 13 %.

ИП не может совмещать НПД с УСН и патентом.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Какую деятельность указать в «Мой налог»

Самозанятый выбирает в приложении вид деятельности. Для сдачи недвижимости выбирайте «Аренда квартир» или «Услуги по временному проживанию».

Для сдачи транспорта подойдет «Аренда машин». Для остальных движимых вещей — «Прокат».

Как пробить чек за аренду

Каждому арендатору после оплаты самозанятый выдает чек из «Мой налог» на сумму платежа. По чекам налоговая выставит налог за месяц. За непробитые чеки штрафуют в размере 20 % от суммы, полученной от арендатора.

В чеке указывают услугу, например, «арендная плата по договору от 1 апреля 2023 г».

Если арендатор ИП, надо указать ИНН, а если компания — ИНН и наименование.

Как самозанятому пробивать чеки

Как платить налог

С арендной платы от физлиц платят 4 %, а от юрлиц и ИП 6 %.

Налог платят каждый месяц. До 12 числа налоговая пришлет уведомление с суммой к уплате за предыдущий месяц, самому ничего считать не надо. Заплатить по уведомлению надо до 28 числа.

Налог платят со всей суммы поступившей арендной платы. Учесть расходы на бизнес не получится — это недостаток налога самозанятого.

Нужно ли платить НПД с коммуналки

НПД не платят с полученных от арендатора денег за коммунальные услуги, если оплата идет по счетчикам. Например, за воду и свет. Самозанятый переводит их в свое ТСЖ и энергетикам по счетам — Письмо Минфина РФ от 10.11.2020 № 03-11-11/98001.

А вот если в арендную плату включены другие коммунальные услуги, то налог придется заплатить со всей суммы.

Нужно ли платить налог с депозита

Обычно по договору аренды арендатор вносит депозит. Его сумма часто равна месячной арендной плате. Если арендатор не заплатит или что-то испортит в квартире, арендодатель возьмет возмещение из депозита — ст. 381.1 ГК РФ.

НПД с депозита платят, только когда его списали за арендную плату.

Можно ли сдавать имущество своему работодателю

Самозанятые не могут сотрудничать со своим работодателем, в том числе бывшим — от которого уволились менее двух лет назад.

Сдать квартиру, машину или ноутбук работодателю самозанятый может. Но учесть доход от арендной платы на НПД в этом случае нельзя. Платить налог будет сам работодатель, как налоговый агент, и это будет невыгодный НДФЛ 13 % — Письмо Минфина РФ от 19.08.2022 № 03-11-11/81142.

Можно ли сдавать имущество своему ООО

Если учредитель ООО там же значится директором на трудовом договоре, он не может сдавать имущество своему ООО и платить НПД — Письмо Минфина РФ от 09.12.2021 № 03-11-11/100254.

Можно ли сдать недвижимость по доверенности? Кто в этом случае платит налог?

Сдавать жилые помещения можно по доверенности — ответ ФНС из Базы знаний по НПД и Письма Минфина от 16.02. 2023 № 03-11-11/13226.

Налог самозанятого будет платить тот, кто получил деньги. Если человек по доверенности получил деньги от арендатора и перевел их собственнику, то НПД платит собственник. Если арендная плата осталась у представителя, но и НПД платит тоже он.

Статья актуальна на

05.04.2023

Для начала потребуется оформить:

- самозанятость;

- индивидуальное предпринимательство;

- или быть готовым уплачивать 13-ти процентный налог с доходов физических лиц.

Наиболее простым и выгодным вариантом считается оформление самозанятости. Разберемся в ряде нюансов.

Вправе ли самозанятый официально оформить сдачу квартиры в аренду?

Исходя из федерального закона № 422 и письма налоговой службы под номером СД-3-3/458@, можно сделать следующие выводы:

- Самозанятый может официально сдавать квартиру в аренду и уплачивать налоги с полученных доходов.

- Совмещать данную деятельность с основной работой.

Таким образом, деятельность считается вполне легальной, что подтверждают действующие законы и разъяснения налогового органа.

Преимущества сдачи жилья в качестве самозанятого

Пени и штрафы от ФНС – далеко не полный перечень последствий сокрытия доходов от сдачи квартиры. Выход же на легальный путь получения доходов в качестве плательщика налога на профессиональный доход (НПД) убережет от этого и будет характеризоваться следующими преимуществами:

- полностью законная деятельность;

- возможность работы самозанятым в иных направлениях;

- пониженная ставка налога в отличии от аналогичной деятельности физических лиц;

- правовая защищенность за счет составления официального договора.

Раскроем нюансы последних двух пунктов более детально.

Налоги и ограничения

Самозанятый уплачивает налоговые начисления в системе ФНС «Мой налог». Она доступна как в виде приложения для мобильных устройств, так и на сайте ведомства (веб-версия).

Налоговая ставка составляет 6 или 4 процента с полученного дохода в зависимости от статуса арендатора – юридическое или физическое лицо соответственно. Налог может быть автоматически снижен за счет налогового бонуса, который предоставляют плательщикам НПД.

При получении денежных средств за аренду жилья нужно обязательно сформировать чек в системе «Мой налог» и передать его арендатору. Передача чека может быть осуществлена, например, посредством QR-кода или отправки данных на электронную почту плательщика. На основании пробитых чеков за прошлый месяц ФНС автоматически рассчитает сумму налога, подлежащей оплате.

Для страховки рисков многие арендодатели просят новых арендаторов оставить залог. Чек на данную сумму нужно пробивать, только если он не будет возвращен обратно. Этот нюанс сторонам лучше обговорить изначально и по желанию зафиксировать в договоре.

Среди ограничений выделим следующие:

- самозанятый может официально сдать в аренду только жилую недвижимость;

- максимальная сумма дохода плательщика НПД – 2 млн 400 тысяч в год.

Таким образом, нет возможности сдать в аренду нежилые площади. Например, к ним можно отнести складские помещения, гаражные постройки.

Со всего ежегодного дохода, который превышает вышеуказанную максимальную сумму, придётся платить стандартные для физических лиц 13 процентов налога. При этом учитывается доход от всех видов деятельности в качестве самозанятого, а не только от сдачи жилья в аренду.

Нюансы оформления договора аренды жилья самозанятого

Если квартира уже сдаётся, то переоформлять его не обязательно. Достаточно зарегистрироваться в качестве самозанятого и начать платить налоговые платежи.

В договоре важно прописать, кто будет платить за коммунальные услуги.

- Если самозанятый арендодатель берет деньги за коммуналку у арендатора и оплачивает её сам, то данная сумма считается доходом и облагается налогом.

- Если же арендатор будет платить самостоятельно, то данная сумма не будет участвовать при расчете налога самозанятого.

Строгой формы договора не существует. Его можно оформить в произвольном порядке. Главное, чтобы в нём были чётко прописаны условия сотрудничества и данные из документов сторон, которые подтверждают их личности.

Договор необходимо регистрировать в Росреестре только в случаях, когда срок его действия равен или превышает 12 месяцев. Именно по этой причине, стороны зачастую заключают его на меньший срок, а по его истечению просто заново оформляют сделку.

В случаях, когда жильем владеют другие собственники, потребуется их разрешение. Они могут письменно дать его посредством подписания договора аренды или предоставления нотариальной доверенности самозанятому, который сможет официально действовать от их имени.

Также доверенность может потребоваться третьему лицу, которому самозанятый поручил сдавать его жилье. Но это не освобождает его от самостоятельной фиксации дохода в системе «Мой налог», если иное не предусмотрено действующим законодательством и официальными договоренностями с третьей стороной.

Какие существуют варианты уплаты налогов на доходы со сдачи жилья?

Существует 3 способа:

- налог на доходы физических лиц (по ставке 13%);

- патент на сдачу жилых помещений в аренду (6%);

- налог на самозанятость (4%).

Как заплатить налог от сдачи квартиры в виде НДФЛ?

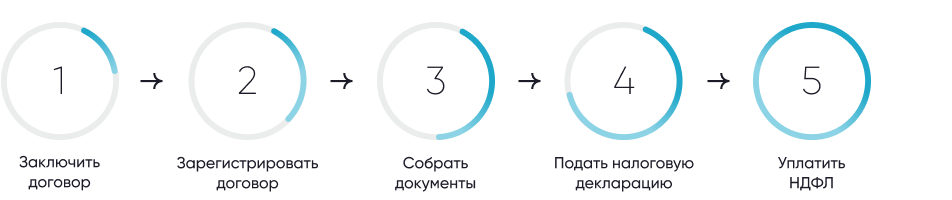

Шаг 1. Заключите договор аренды или найма

Шаг 2. В случае необходимости зарегистрируйте договор в Росреестре

Если договор аренды или найма заключен на срок более 1 года, зарегистрируйте его в Росреестре через МФЦ или портал «Госуслуги». Это необходимо сделать в течение месяца после заключения договора.

Если срок договора менее одного года, регистрация в Росреестре не требуется;

Шаг 3. Соберите документы для подачи налоговой декларации

Вам потребуются:

- паспорт;

- договор найма жилого помещения.

Документы, подтверждающие право собственности на квартиру или возможность ею распоряжаться, например, свидетельство о регистрации права собственности (выдавалось до июля 2016 года), выписка из Единого государственного реестра недвижимости или договор социального найма.

Декларация по форме 3-НДФЛ;

Шаг 4. Подайте налоговую декларацию в налоговую инспекцию по месту постановки на учет

Заполнить декларацию можно от руки, если вы лично приедете в налоговую, или в электронном виде, например, с помощью сервиса «Личный кабинет налогоплательщика на сайте ФНС». На основании поданной декларации и приложенных документов налоговая начислит сумму НДФЛ к уплате (13% от дохода, полученного от сдачи жилья).

Идти в налоговую сразу после заключения договора не нужно: подать декларацию за доходы в текущем году необходимо до 30 апреля следующего года. Внимательно отнеситесь к срокам подачи декларации: за просрочку на граждан налагаются штрафные санкции;

Шаг 5. Уплатите НДФЛ

Форму квитанции можно скачать на сайте ФНС, заполнить ее самостоятельно и оплатить в банке, а можно воспользоваться сервисом «Уплата налогов физических лиц». В этом случае платеж можно провести онлайн в личном кабинете.

Сколько налогов я должен платить от сдачи квартиры в России, если проживаю за рубежом?

Если вы сдаете квартиру в аренду или внаем и проживаете в России более 183 дней в году, вам необходимо уплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%. Если же вы находитесь в России менее 183 дней в году, налоговая ставка составит 30%.

Подтвердить статус налогового резидента можно, получив специальный документ через сервис ФНС России. К заявлению на подтверждение статуса можно приложить копии документов, подтверждающие ваше пребывание в России за последние 12 месяцев, например, копии страниц загранпаспорта с отметками о пересечении границы.

Может ли налоговый нерезидент жить за рубежом и сдавать квартиру в России как самозанятый?

Да, это возможно. Согласно разъяснениям Минфина России?Письмо Минфина России от 20.12.2021 № 03-11-11/103727, налоговый нерезидент РФ, проживающий за рубежом, может продолжать предпринимательскую деятельность на территории России в статусе самозанятого.

В этом случае доходы, получаемые от сдачи жилья в России будут облагаться налогом по ставке 4%. При этом общий доход от сдачи жилья не должен превышать 2,4 млн рублей в год.

Выгоден ли патент при уплате налогов со сдачи квартиры?

Еще один способ сдавать жилье легально — использовать патентную систему налогообложения (ПСН). Эта опция доступна только индивидуальным предпринимателям. Стоимость патента устанавливается государством и составляет 6% от суммы примерного годового дохода, который может получить предприниматель от сдачи недвижимости в аренду. Патент приобретается на срок от 1 до 12 месяцев. При наличии патента вам не придется платить НДФЛ с доходов, полученных от использования имущества и налога на данное имущество.

В Москве, Санкт-Петербурге и ряде крупных городов стоимость патента на сдачу квартиры рассчитывается исходя из ее площади и района, где она находится. В остальных регионах это фиксированная сумма за количество объектов, которое вы планируете сдавать. Стоимость патента можно рассчитать на сайте.

Заявку на оформление патента можно подать лично или в электронном виде на сайте ФНС. Обратитесь в налоговую не позднее чем за 10 дней до предполагаемого начала действия патента. Патент выдадут в течение 5 дней, он вступает в силу с момента выдачи.

Патентная система налогообложения позволяет сэкономить за счет более низкой процентной ставки, чем НДФЛ. Например, если вы сдаете квартиру за 30 тыс. рублей в месяц, сумма, которую вам придется перевести в Налоговую службу при использовании патента составит 21 тыс. рублей. В случае с НДФЛ общая сумма будет почти в два раза больше — 47 тыс. рублей (и может вырасти еще до 50 тыс. с учетом налога на имущество).

Выгодна ли самозанятость для арендодателей (наймодателей)?

Еще один способ оптимизировать налоги от сдачи квартиры — зарегистрировать статус самозанятого. В данном случае ставка налога составит 4% при сдаче квартиры внаем физлицу и 6% при сдаче ее в аренду компаниям. Новый налоговый режим доступен тем, чьи доходы не превышают 2,4 млн рублей в год, то есть доход от сдачи недвижимости не должен быть больше 200 тысяч рублей в месяц.

Самозанятость можно совмещать с работой по найму и с наличием ИП. Сейчас специальный налоговый режим «Налог на профессиональный доход» доступен в 80 регионах России.

Еще один плюс режима самозанятости — отсутствие страховых взносов. Отчисления в Социальный фонд и на медицинское страхование — дело каждого самозанятого, при этом закон гарантирует им минимальную социальную пенсию даже при отсутствии отчислений. Кроме того, самозанятым доступен один налоговый вычет в размере не более 10 тысяч рублей, что позволит сократить сумму налоговых отчислений в первые месяцы.

Встать на учет в качестве самозанятого можно с помощью мобильного приложения «Мой налог». В нем же нужно регистрировать платежи, на основе которых налоговая будет ежемесячно начислять сумму налога к оплате.

Закон не требует перезаключать договор найма, если арендодатель уже в процессе сдачи квартиры получит статус самозанятого.

При этом если самозанятый сдает не квартиру, а апартаменты, он должен будет заплатить налог по ставке 13% как физическое лицо. Это связано с тем, что специальный налоговый режим (самозанятость) не распространяется на нежилую недвижимость.

Справочно:

С точки зрения закона апартаменты – это помещение, которое не предназначено для постоянного проживания. Такая недвижимость относится к категории коммерческой.

Какой предусмотрен штраф за неуплату налога от сдачи квартиры в аренду?

Для собственников предусмотрен штраф как за сдачу квартиры в аренду без уплаты налога, так и за несвоевременную уплату налога и подачу декларации 3-НДФЛ:

- Всю сумму неуплаченного налога (за три последних года);

-

Штраф в размере от 5 до 30% суммы неуплаченного в срок налога за каждый полный месяц просрочки для подачи налоговой декларации (подать декларацию надо до 30 апреля года следующего за тем, в котором вы получали арендную плату);

-

Пени в размере 1/300 ставки Центрального банка за каждый день просрочки (налог нужно уплатить до 15 июля того же года, в котором была подана налоговая декларация);

-

Штраф в размере 20% от суммы неуплаченного налога (40%, если не платить умышленно).

Например, гражданин РФ в 2020 году сдавал квартиру за 10 тысяч рублей в месяц без уплаты налогов. Таким образом, он должен был заплатить налог в размере 13 тысяч рублей. В сентябре 2021 года налоговая служба обнаружила это нарушение. С гражданина могут взыскать:

-

13 тысяч налога и пени;

-

2,6 тысячи – штраф за неподачу своевременно налоговой декларации;

-

5,2 тысячи – штраф за неуплату налога;

Итого: больше 20 800 рублей.

Окончательная сумма будет определена налоговой инспекцией.

Для самозанятых штраф также будет рассчитываться исходя из ставки НДФЛ – 13%, а не налога на самозанятость.

Я самозанятый. Что писать в чеке, если сдаю квартиру?

Достаточно указать период аренды. Специальных требований к описанию дохода в чеке нет.

Евгений Бельский

Эксперт по праву

Достаточно указать период аренды. Специальных требований к описанию дохода в чеке нет.

Евгений Бельский

Эксперт по праву

Читатель Андрей спрашивает: «Что необходимо и достаточно прописать в чеке самозанятому, если сдаю квартиру в аренду?»

Самозанятый может сдавать жилое помещение другим людям и даже компаниям. Деньги за аренду считаются доходами, и с них нужно платить налог: 4%, если сдаете квартиру обычному человеку, и 6% — если организации или ИП.

Когда самозанятый получает деньги от квартирантов, он выдает им чек, сформированный приложением «Мой налог». Приложение автоматически считает налоги — раз в месяц их нужно оплачивать картой.

Каких-то специальных требований к оформлению чека за аренду квартиры нет. В описании логично указать, за какой период получены деньги. Например, если получили оплату за три месяца вперед: «Аренда квартиры с 01.01.21 по 31.03.21».

В поле «Стоимость» нужно указать всю сумму, которую получили от квартирантов. Если сдаете квартиру ИП, указываете ИНН, а если компании — ИНН и наименование.

Эксперты ответят на ваш вопрос

Эксперты Тинькофф отвечают на вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Чтобы мы разобрали вашу ситуацию, пишите на secrets@tinkoff.ru.

Документы для налоговой

Вопрос: какие документы для налоговой нужно оформить самозанятому, если он планирует сдавать квартиру в аренду?

Александра Воскресенская, юрист коллегии адвокатов «Юков и партнеры»:

«Специально заполнять какие-то бланки, собирать копии документов не потребуется. Перейти в стату самозанятого максимально просто, сделать это можно несколькими способами. Первый – пройти по ссылке https://lknpd.nalog.ru/. Для регистрации вам потребуется только ИНН.

Второй способ предполагает использование мобильного приложения «Мой налог». Открывается как со стационарного компьютера, так и с мобильного устройства (телефона, планшета). В этом случае нужен паспорт и камера смартфона, чтобы сделать селфи. Оно нужно программе, чтобы удостовериться, что документ действительно ваш.

Также зарегистрироваться можно через любой из уполномоченных банков («Альфа-банк», «Тинькфф-банк» и др.). Мобильное приложение «Сбербанк» само формирует соответствующее заявление и подает его в ИФНС. Временем постановки на учет считается день регистрации заявления в ФНС».

ИП или самозанятый?

Вопрос: сейчас я сдаю квартиру как ИП. Имеет ли смысл мне переходить в категорию самозанятых?

Галина Баркус, старший юрисконсульт Savills в России:

«Менять статус однозначно выгодно, если вы сдаете квартиру физическому лицу. В этом случае сумма вашего подоходного налога уменьшится с 6% до 4%. Если ваш арендатор – юридическое лицо, то имея ИП или будучи самозанятым, вы платите один и тот же налог – 6%. Однако многие все же предпочитают закрывать ИП и становиться самозанятым, прежде всего по причине меньшего количества формальностей: не надо готовить отчетность, декларировать доходы и т.д.».

Мария Литинецкая, управляющий партнер компании «Метриум», участник партнерской сети CBRE:

«В отличие от индивидуальных предпринимателей, самозанятым не нужно платить страховой взнос в размере 30 тыс. рублей ежегодно, а также взносы за ОМС (6,88 тыс. рублей каждый год). Поэтому действительно есть смысл стать самозанятым, это позволит снизить сопутствующие расходы по ведению деятельности».

Елена Медведева, налоговый консультант компании «Этажи»:

«Вы можете зарегистрироваться в качестве самозанятого, если ваш доход не превышает 2,4 млн рублей в год, это примерно 200 тысяч рублей ежемесячно. Не имеет смысла закрывать ИП, если вы предоставляете какие-либо другие услуги помимо аренды квартир».

Из ИП – в самозанятого

Вопрос: что нужно сделать, чтобы из «ипэшника» перейти в статус самозанятого?

Александра Воскресенская, юрист КА «Юков и партнеры»:

«Сначала нужно скачать приложение “Мой налог” на свой смартфон (айфон) или зарегистрироваться в кабинете налогоплательщика НПД. В первом случае вам понадобится паспорт и селфи (программа сличит его с фото на развороте паспорта), во втором – только ИНН. Процедура максимально проста и не требует много времени.

Получив подтверждение о том, что вы поставлены на учет как самозанятый, нужно в течение месяца направить в ФНС уведомление о прекращении применения прежнего налогового режима (например, УСН). Это все».

Ирина Бычкова, юрист ООО «Национальная юридическая служба»:

«Если же через некоторое время вы захотите вернуться в прежний статус (по любой причине), нужно в приложении «Мой налог» выбрать функцию «Снятие с учета», и с помощью всего одного клика вы перестанете быть самозанятым. Вернуться в другую систему налогообложения можно будет сразу после отказа. Для этого необходимо подать заявление о постановке на учет плательщика в срок до 30 календарных дней».

Как отчитываться

Вопрос: планирую сдавать в аренду квартиру, но боюсь, что придется тратить много времени на походы в налоговую, составление отчетов, деклараций. Расскажите, как часто самозанятому придется отчитываться о своих доходах? Как это происходит, сколько времени занимает?

Елена Медведева, налоговый консультант компании «Этажи»:

«Хорошая новость: самозанятым вообще не придется ходить в налоговую, составлять декларации, платить страховые взносы. Все доходы нужно будет фиксировать через приложение ФНС «Мой налог»: вписываете сумму оплаты, название услуги, например, «арендная плата за квартиру», дату, номер телефона или адрес электронной почты арендатора. Также необходимо будет указать, является ваш арендатор физическим лицом или юридическим, от этого зависит сумма налога, которую вы будете оплачивать. Это займет не более 5 минут. Как правило оплата за квартиру поступает раз в месяц, поэтому фиксировать доходы в приложении нужно будет ежемесячно».

Где должна находиться квартира

Вопрос: могу ли я оформиться как самозанятый, если живу в Москве, а квартира, которую планирую сдавать, в Санкт-Петербурге?

Галина Баркус, старший юрисконсульт Savills в России:

«На текущий момент это невозможно, так как квартира, которую вы сдаете в аренду, должна находиться на территории четырех субъектов, которые входят в периметр эксперимента, а именно в Москве и Московской области, Калужской области и в Татарстане».

Льготы для пенсионеров

Вопрос: недавно вышел на пенсию, жить на эти гроши невозможно, решили с женой переехать на дачу, а квартиру сдавать. Думаем зарегистрировать мужа как самозанятого. Подскажите, есть ли какие-то налоговые льготы для пенсионеров, сдающих квартиру?

Александра Воскресенская, юрист коллегии адвокатов «Юков и партнеры»:

«Лица, которые получают пенсию, имеют право на получение льготы по налогу на имущество лишь в отношении квартиры, не используемой для предпринимательства. При этом сдача жилья внаем в целях неоднократного получения прибыли в любом случае считается предпринимательской деятельностью, так что в этом случае имеется риск, что налоговая откажет в назначении пенсионеру льготы по данному налогу, если придет к выводу, что квартира сдается им систематически и для получения коммерческой выгоды.

Что касается подоходного налога, то для пенсионеров предусматривается такая специфическая льгота как перенос остатка единоразовых имущественных вычетов на квартиру на предыдущие налоговые периоды. Однако сами по себе такие вычеты касаются, как правило, случаев приобретения или строительства жилого помещения, а не факта сдачи такого помещения внаем. Каких-либо иных льгот для пенсионеров в этом случае, к сожалению, не предусмотрено.

Тем не менее, в данной ситуации, если пенсионер планирует осуществлять сдачу квартиры на постоянной основе в регионе, на территории которого проводится эксперимент по налогу на профдоход для самозанятых, экономически целесообразно будет перейти на эту систему для применения более низкой ставки налога, она составляет всего 4%, если сдавать квартиру физическому лицу».

Взносы, помимо налогов

Вопрос: какие взносы, кроме налогов, мне придется еще вносить, если я буду получать доход от сдачи в аренду квартиры как самозанятый?

Елена Медведева, налоговый консультант компании «Этажи»:

«Вам придется платить только налог 4% или 6% Оплата производится ежемесячно. Процент зависит от того, сдаете вы квартиру физическим лицам или юридическим, то есть организациям. Никаких дополнительных налогов и взносов, например, на медицинское страхование или пенсию, платить не нужно. Однако, если вы хотите, можно добровольно перечислять деньги в Пенсионный фонд России. Если этого не делать, самозанятый получит только социальную пенсию».

Потеря льгот для пенсионеров

Вопрос: слышал, что потеряю московскую доплату для пенсионеров, если буду сдавать квартиру официально. Так ли это?

Александра Воскресенская, юрист коллегии адвокатов «Юков и партнеры»:

«Московские надбавки к пенсии в настоящее время устанавливаются лишь для неработающих пенсионеров. При этом работающими считаются не только те, кто официально работает по трудовому договору, но и лица, осуществляющие иную деятельность, во время которой они подлежат обязательному пенсионному страхованию. К такой деятельности относится в том числе и самостоятельное обеспечение себя доходом, включая занятие предпринимательством.

Однако в законе установлено одно важное исключение, касающееся лиц, применяющих налоговый режим для самозанятых. Таким образом, при сдаче квартиры в городе Москве целесообразным будет перейти на уплату налога на профессиональный доход, так как в этом случае нет риска лишиться московской надбавки».

Социальные льготы

Вопрос: какие социальные льготы от государства получают самозанятые? Они платят налоги, но не получают ни пенсии, ни медицинского обслуживания. Или все-таки получают?

Ирина Бычкова, юрист ООО «Национальная юридическая служба»

«Самозанятые налогоплательщики имеют право самостоятельно уплачивать страховые взносы в ПФР, что дает им возможность учитывать страховой стаж и рассчитывать о начислении пенсии при достижении пенсионного возраста. Размер уплачиваемых страховых взносов определяется плательщиком самостоятельно.

При уплате налога часть суммы в размере 1,5% от налоговой ставки отчисляется в Фонд обязательного медицинского страхования, что дает самозанятому гражданину право на медицинское обслуживание».