Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений могут послужить причиной отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

ФАЙЛЫ

Скачать пустой бланк декларации по НДС .xlsСкачать образец заполнения декларации по НДС .xls

Регламент сдачи отчетности

Согласно Порядку заполнения декларации НДС, отчет обязаны заполнять и сдавать все плательщики налога на добавленную стоимость, а также налоговые агенты. При этом ФНС выделяет несколько способов сдачи декларации:

- в электронной форме: по ТКС, через личный кабинет на официальном сайте налоговой;

- в бумажном виде: по почте РФ, самостоятельно или через доверенное лицо на основании соответствующего документа.

Электронная версия декларация должна быть в формате .xml и соответствовать требованиям Приложения № 3 к Порядку заполнения отчета. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала. Таким образом, в 2023 году сдавать декларацию по НДС нужно:

- за 1 квартал ─ 25 апреля;

- за 2 квартал ─ 25 июля;

- за 3 квартал ─ 25 октября;

- за 4 квартал ─ 25 января 2024 года.

Состав декларации

В квартальной декларации по НДС необходимо заполнить 1, 3, 8 и 9 разделы, а в конце ─ титульный лист. В каждый блок необходимо включить соответствующую информацию:

- раздел 1 предназначен для отражения НДС к уплате либо к возмещению;

- в третьем разделе указывают расчет налоговой базы, суммы вычета и самого налога;

- в раздел 8 переносят данные из Книги покупок;

- в разделе 9 отражают данные из Книги продаж.

Главную страницу рекомендуют заполнять последней, так как в ней указывают количество листов из которых состоит отчет. А заранее этого узнать не получится. Хотя базовые данные можно внести и сначала, например, название ИНН, КПП и другие данные о компании.

Если же в квартале были операции, которые нужно указать в остальных блоках, то необходимо заполнить и их. Это разделы 2, с 4 по 7 и с 10 по 12, где указывают:

- в разделе 2 указывают НДС для организаций/ИП, имеющих статус налоговых агентов;

- разделы 4,5,6 заполняют при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

- в разделе 7 – указывают данные по освобожденным от НДС операциям;

- разделы 9 – 12 включают свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Кроме того, существует упрощенная, или нулевая, версия отчета. В ней заполняют только титульник, ставя на остальных страницах прочерк. Ее необходимо сдавать в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г. Причем использовать можно только унифицированный бланк декларации.

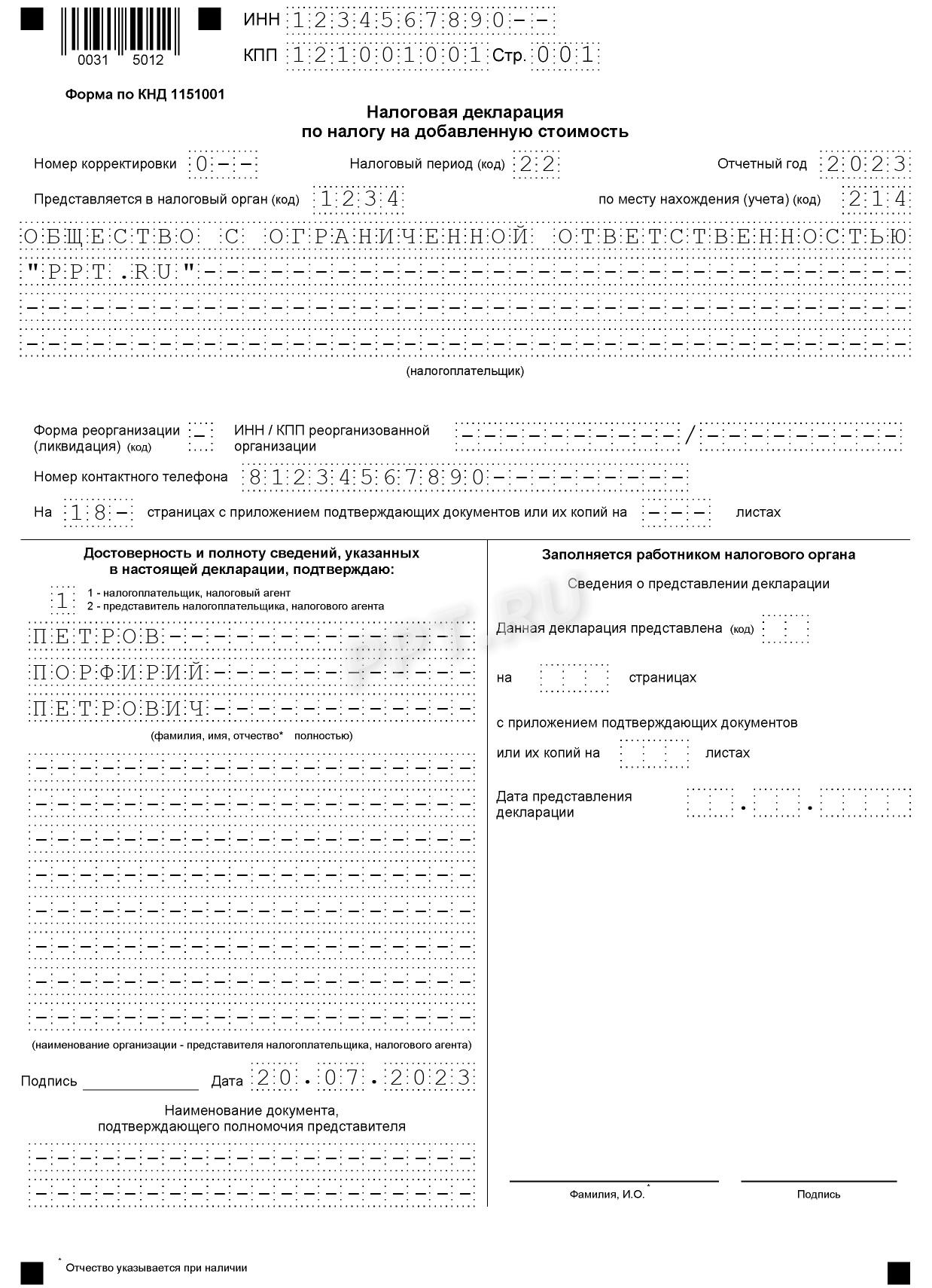

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

- Данные об ИНН и КПП плательщика прописываются в верхней части листа и не отличаются от сведений в регистрационных документах.

- Налоговый период указывается кодовым обозначением, принятым для налоговой отчетности. Расшифровка кодов указана в приложении № 3 к Инструкции по заполнению Декларации.

- Код налоговой инспекции – декларация представляется в то подразделение ФНС, где плательщик зарегистрирован. Точная информация обо всех кодах территориальных налоговых органов обнародована на сайте ФНС.

- Наименование субъекта предпринимательской деятельности – в точности соответствует названию, указанному в учредительной документации.

- Код ОКВЭД – в титульном листе прописывается основной вид деятельности по статистическому коду. Показатель указан в информационном письме Росстата и в выписке ЕГРЮЛ.

- Контактный номер телефона, количество заполненных и передаваемых листов декларации и приложений.

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

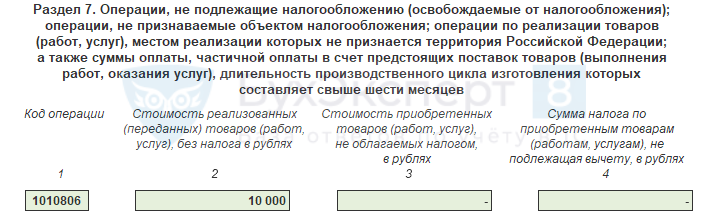

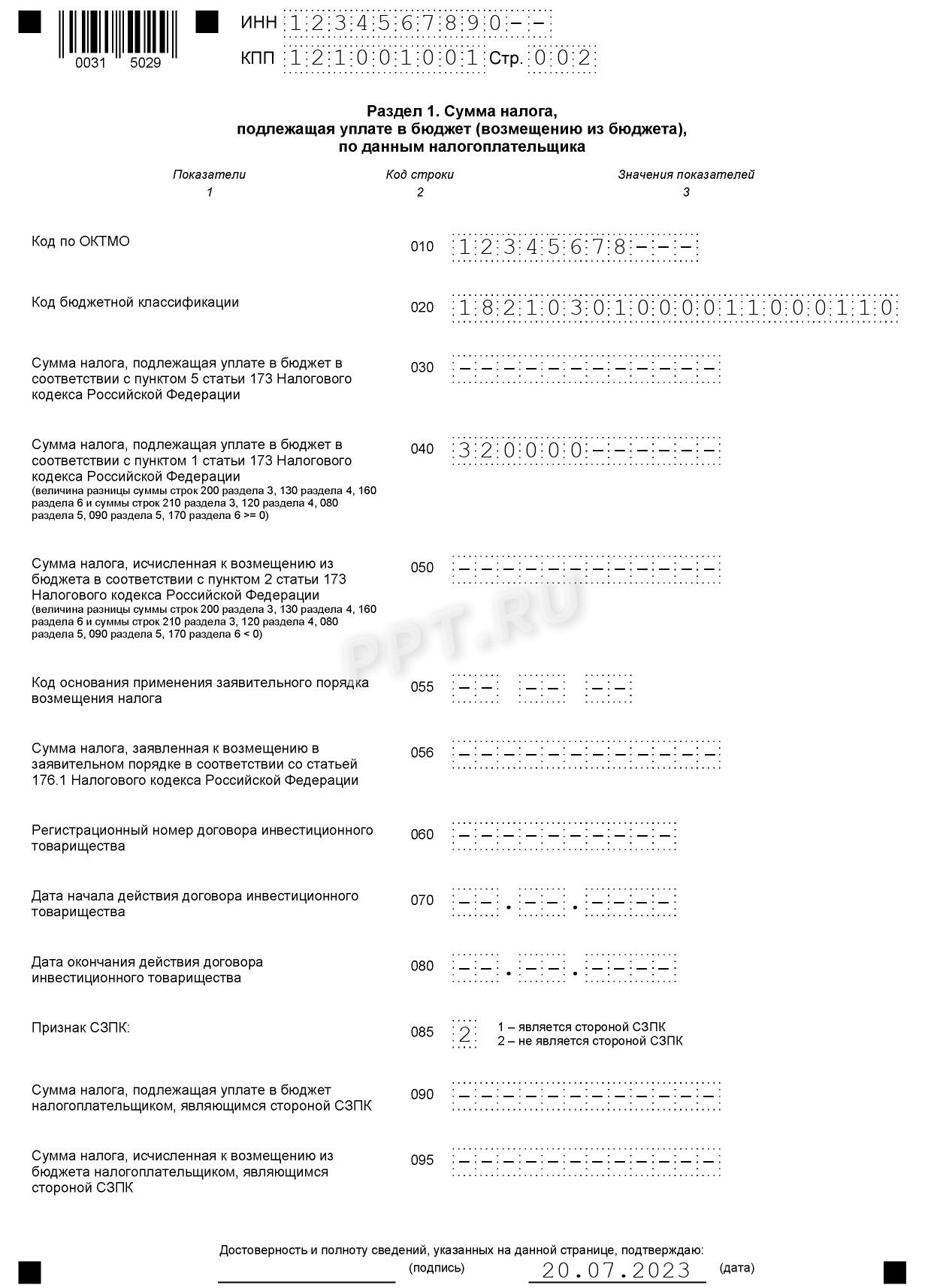

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете. В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2. Здесь указывают величину отгрузки и суммы, поступивших в качестве предоплаты. Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090. Сумма налогового вычета по реализованным авансам (стр.100) уменьшает конечную сумму НДС.

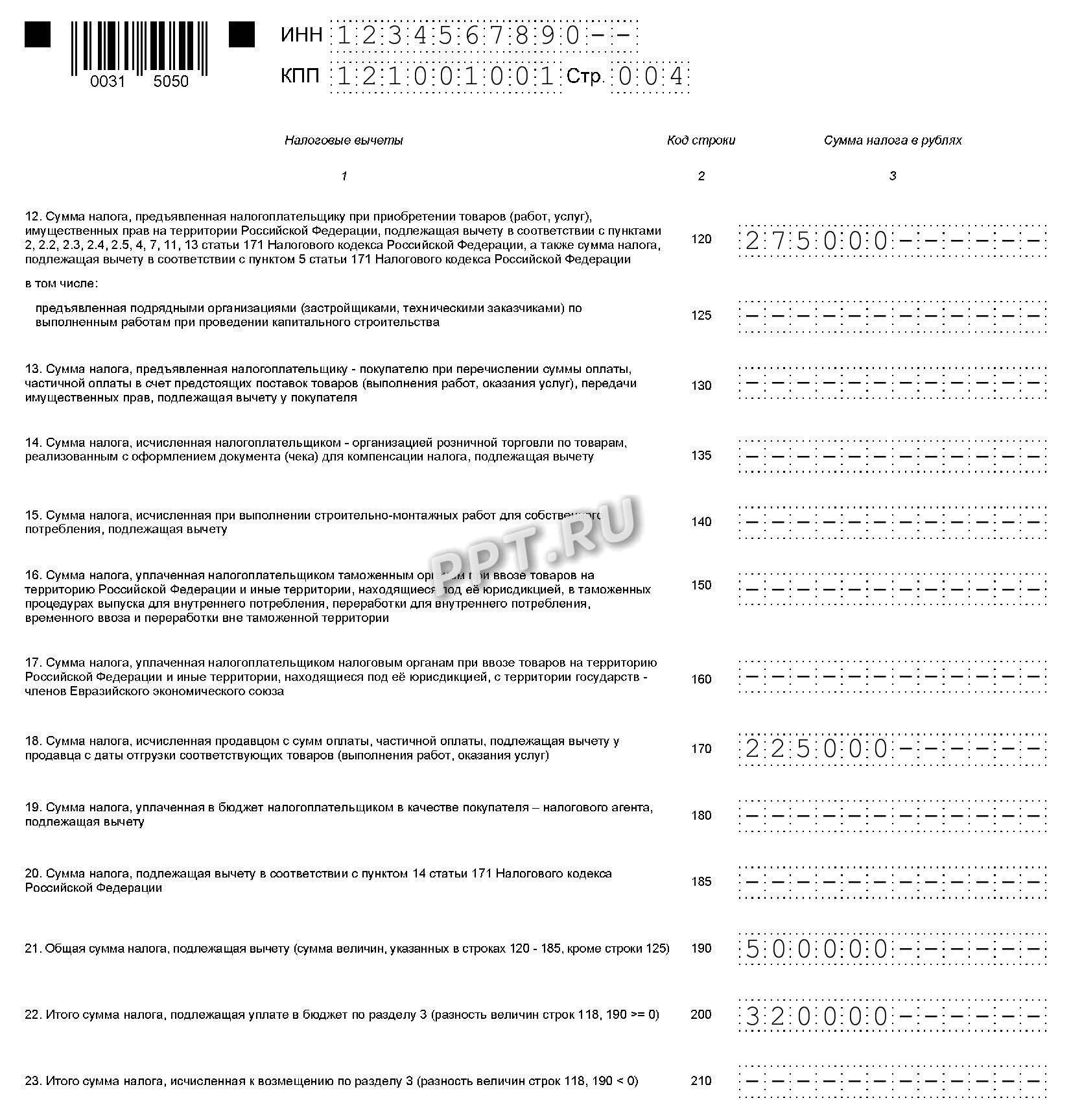

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров.

Последовательное заполнение строк раздела выглядит следующим образом:

- В стр.010-040 отражается величина выручки от реализации (по отгрузке), облагаемой, соответственно, по применяемым налоговым и расчетным ставкам. Сумма, зафиксированная в этих строках, должна равняться величине дохода, учтенного на счете 90.1 и показанного в расчете налога на прибыль. При обнаружении расхождений показателей в декларациях фискальные органы затребуют пояснений.

- Стр. 050 заполняется в частном случае – когда продается организация, как комплекс учетных активов. База налогообложения в этом случае – балансовая стоимость имущества, умноженная на специальный поправочный показатель.

- Стр. 060 касается производственных и строительных организаций, ведущих СМР для собственных нужд. В этой строке воспроизводится стоимость выполненных работ, включающая в себя все реальные затраты, понесенные при строительстве или монтаже.

- Стр.070 – в графе «Налоговая база» в этой строке следут поставить сумму всех денежных поступлений, поступивших в счет предстоящий поставок. Сумма НДС рассчитывается по ставке 18/118 или 10/110, в зависимости от вида товаров/услуг/работ. Если реализация происходит в течение 5 дней после того, как предоплата «упадет» на расчетный счет, то эта сумма не указывается в декларации, как полученный аванс.

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п. 3 ст. 170 НК РФ необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

- Величина вычетов по строке 120 формируется на основании полученных от контрагентов-поставщиков счетов-фактур и равна сумме НДС в книге покупок.

- Строка 130 заполняется по аналогии со стр. 070, но содержит данные от суммы налога, уплаченного поставщику, как предварительная оплата.

- Строка 140 дублирует строку 060 и отражает налог, исчисленный от суммы фактических издержек при проведении СМР для нужд налогоплательщика.

- Строки 150 – 160 относятся к внешнеторговой деятельности и составляют суммы НДС, уплаченные на таможне или начисленные на стоимость товаров, ввезенных в Россию из стран ТС.

- В строке 170 необходимо прописать размер НДС, ранее начисленный на поступившие авансы, если в отчетном квартале произошла реализация.

- Строка 180 заполняется налоговыми агентами и содержит величину НДС, указанную в строке 060 Раздела 2.

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3. Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате. В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

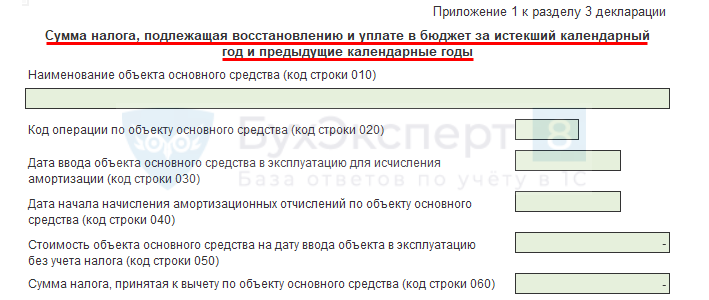

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

- По основным средствам, которые используются в не облагаемой НДС деятельности. Важное условие – налог по этим активам ранее был принят к вычету и теперь подлежит восстановлению в течение 10 лет. В приложении отражается индивидуально вид ОС, дата ввода в эксплуатацию, сумма, принятая к вычету за текущий год. Это приложение должно быть заполнено только в декларации за 4 квартал.

- По зарубежным компаниям, работающим на территории РФ через собственные представительства/филиалы.

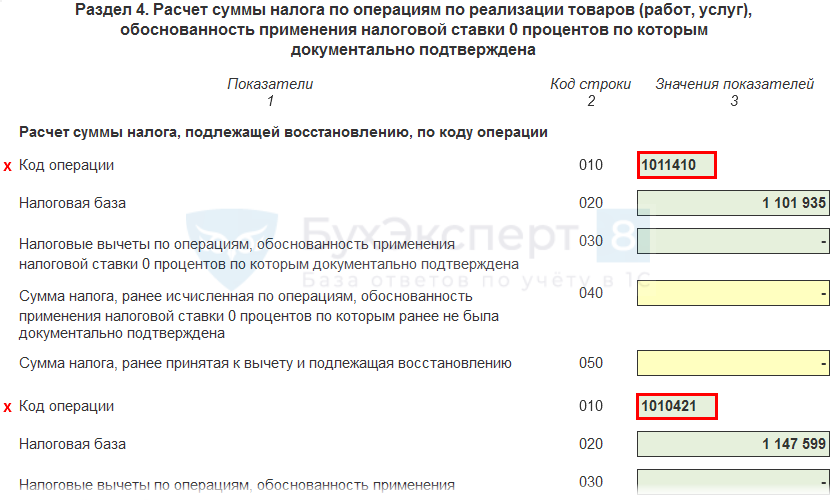

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

- Раздел 4 заполняется налогоплательщиком, который способен документально подтвердить правомерное использование ставки в 0%. В разделе 4 предусмотрено обязательно отражение кода хозяйственной операции, суммы полученной выручки и величины декларируемого налогового вычета.

- Раздел 6 заполняется в случаях, когда на дату представления декларации налогоплательщик не успел собрать полный пакет документов для подтверждения льготы. Необоснованные операции вносятся в раздел 6, но впоследствии могут быть приняты к возмещению и перенесены в раздел 4. Для этого необходимо наличие документации.

- Раздел 5 предстоит заполнить тем «нулевикам», которые ранее заявили вычет по документам, но получили право на применение льготной ставки только в данном отчетном периоде.

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

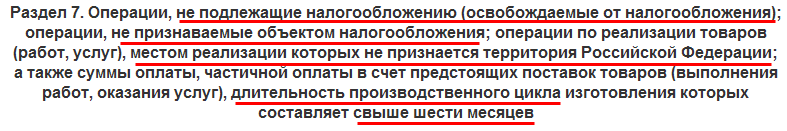

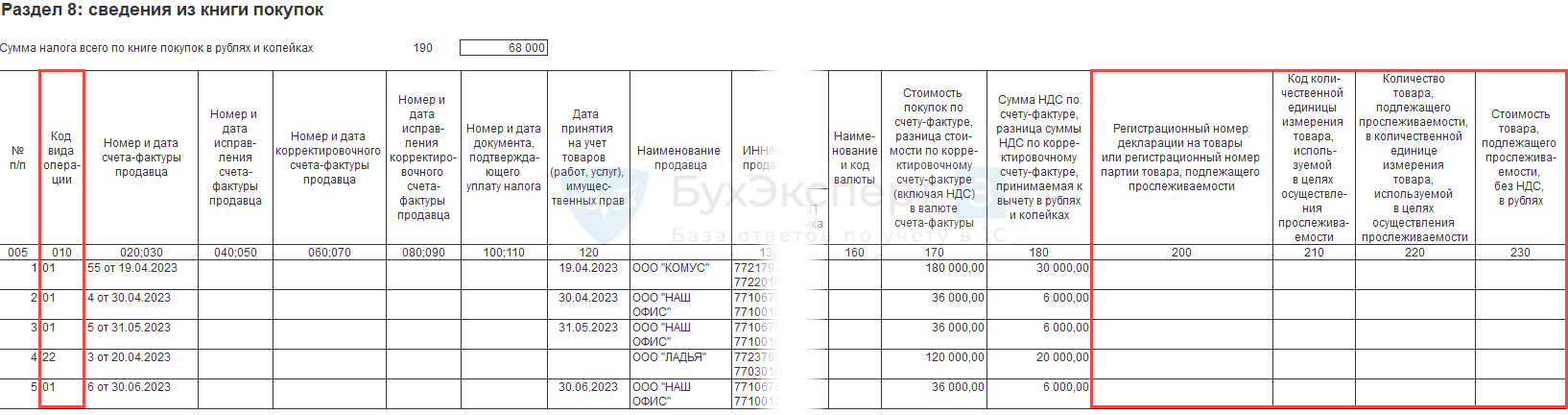

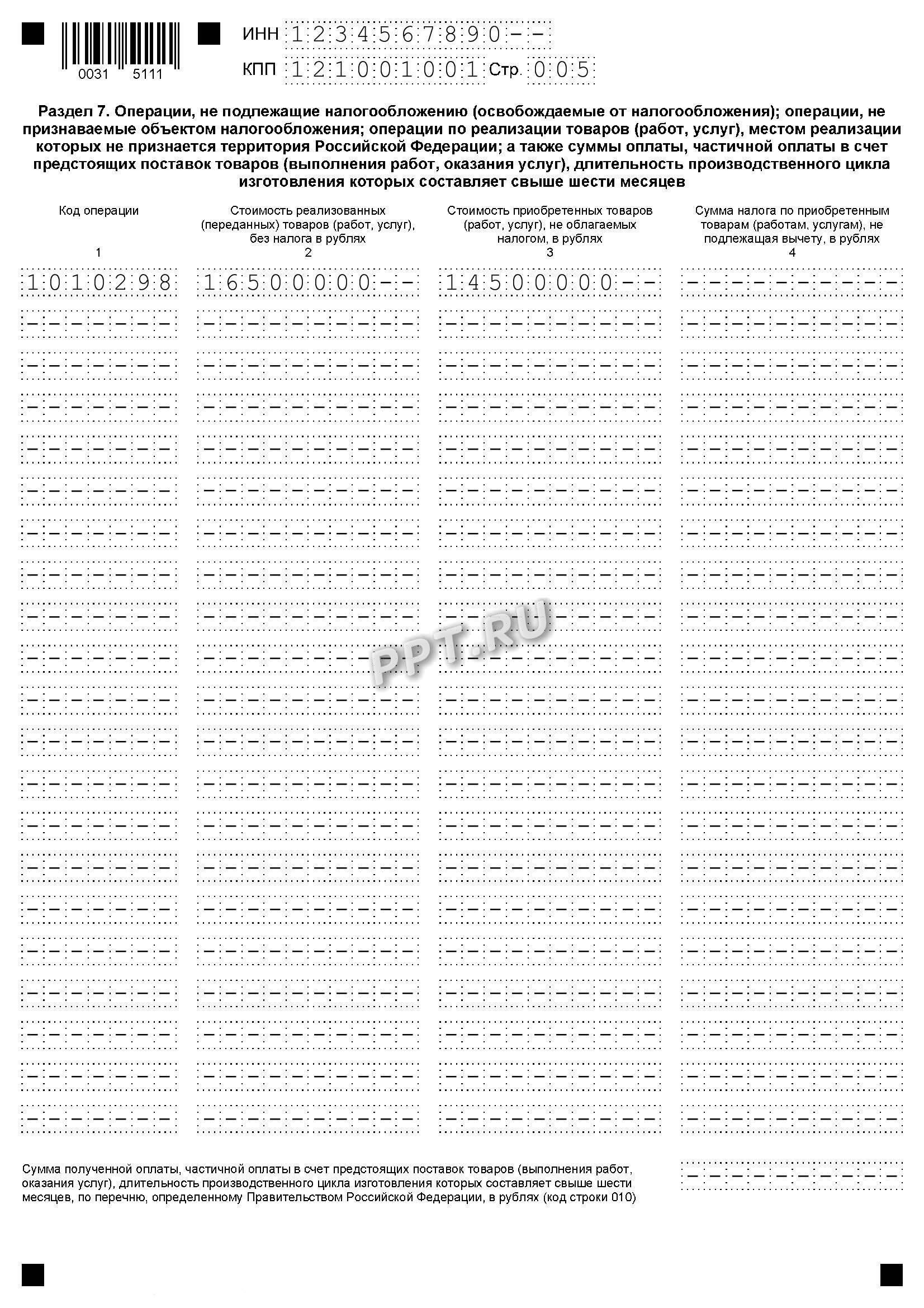

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

К категории операций, отражаемых в разделе 7, относятся и денежные суммы, поступившие на банковский счет налогоплательщика в счет готовящихся поставок.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

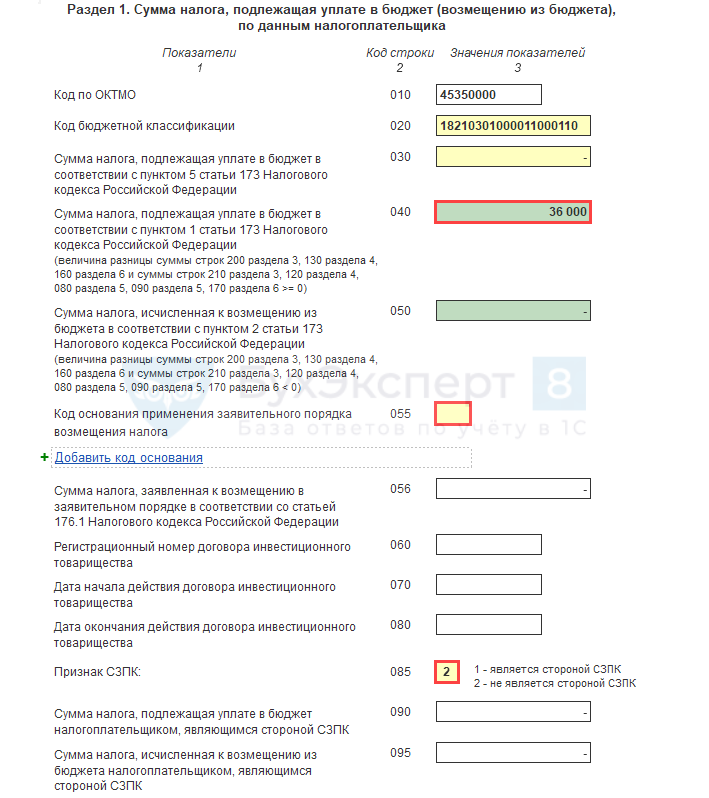

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

- комиссионеры и агенты, работающие в пользу третьих лиц;

- лица, оказывающие экспедиторские услуги;

- предприятия-застройщики.

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Нюансы заполнения декларации при реорганизации

Если предприятие претерпевает процесс реорганизации, то бухгалтерам стоит учесть особенности заполнения декларации по НДС. Нюансы зависят от типа процедуры:

- При присоединении правопреемником второй стороны по уплате налогов является присоединившая его компания. Причем если до окончания работы присоединенное юрлицо не сдавало отчет за последний квартал, то правопреемник обязан подать его в местную ИФНС. Что касается титульника, то в этом случае за присоединенную компанию его оформляют по стандарту, а в качестве типа реорганизации указывают код «5».

- Когда реорганизация проходит в качестве преобразования, то уплачивать НДС должна вновь созданная компания. Если до прекращения работ бухгалтер не отчитался за последний квартал, то и в этом случае декларацию надо сдать в местное отделение ФНС. В титульнике в графе «Форма реорганизации» надо указать цифру «1», в поле ОКТМО ─ территорию, на которой предприятие, как правопреемник уплачивает налог.

В остальном же при реорганизации правила формирования декларации по НДС не меняются.

Заполнение декларации по НДС требует от бухгалтера максимальной концентрации и знания нюансов оформления документа. Как правильно заполнить декларацию по НДС? На что обратить внимание при оформлении декларации при экспорте? Можно ли заполнить декларацию по НДС в режиме онлайн? В данной статье мы расскажем основные тонкости оформления декларации и покажем на примере порядок заполнения формуляра.

Составление декларации по НДС. Как составить и правильно заполнить декларацию

Форма декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в ред. от 12.12.2022. Этот же приказ устанавливает и правила ее заполнения. Напоминаем: в большинстве случаев она сдается в электронном виде по ТКС. В первоначальный бланк уже не один раз вносились уточнения. С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 2 квартал 2023 года, переходите по этой ссылке.

Основой для заполнения декларации по НДС служат:

- книга покупок и книга продаж;

- журнал учета счетов-фактур (для тех, кто ведет посредническую деятельность);

- счета-фактуры, выставленные неплательщиками НДС (п. 5 ст. 173 НК РФ);

- данные бухгалтерского и налогового учета.

Для проверки правильности заполнения используйте контрольные соотношения. С 01.07.2021 есть такие соотношения, из-за несоблюдения которых налоговики могут счесть декларацию непредставленной.

Подробнее читайте в материале «Как проверить декларацию по НДС (контрольные соотношения)».

Важно! Подсказка от КонсультантПлюс

Вы вправе не подавать в налоговые органы декларацию по НДС, если:

применяете спецрежим (УСН или ПСН) при условии…

Полный перечень лиц, которые не должны отчитываться по НДС, смотрите в КонсультантПлюс. Это бесплатно.

Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

Декларация состоит из титульного листа и 12 разделов. К разделам 3, 8 и 9 предусмотрены также приложения.

Титульный лист и раздел 1 представляются всегда в обязательном порядке.

Разделы 2–12, а также приложения включаются в декларацию только при осуществлении соответствующих операций (п. 3 Порядка заполнения налоговой декларации по НДС).

О правилах заполнения декларации налоговыми агентами читайте в статье «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС».

Рассмотрим пример заполнения декларации по НДС за 2 квартал 2023 года.

Фирма ООО «Эльбрус» 06.05.2023 приобрела автомобиль за 2,5 млн руб. (в т.ч. НДС 416 667 руб.). 03.06.2023 машину продали за 2,9 млн руб. (в т.ч. НДС 483 333 руб.).

Бухгалтер ООО «Эльбрус» заполнил титульный лист, указав сведения из учредительных документов.

Далее бухгалтер перенес сведения о суммах, датах, номерах счетов-фактур, а также информацию о контрагентах из книги продаж и книги покупок в разделы 9 и 8 соответственно.

С отчетности за 3 квартал 2021 года в разделах 8, 9, 10 и 11 появились новые строки. Их нужно заполнять реквизитами прослеживаемости, а если товар не прослеживается, ставить прочерки. Перечень товаров, подлежащих прослеживаемости, смотрите в КонсультантПлюс. Пробный доступ к системе бесплатен.

На основании этих данных бухгалтер заполнил сводный раздел 3, отразив:

- в строке 010 сумму реализации и величину исчисленного налога;

- в строке 120 сумму налога, предъявленного к вычету.

Рассчитал сумму налога к уплате и зафиксировал ее в строке 200.

- «Как заполняется строка 030 раздела 3 декларации по НДС»;

- «Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Что отражается в строке 130 декларации по НДС».

Раздел 1 был заполнен в последнюю очередь, т. к. сюда переносятся итоговые данные о сумме НДС к уплате или к возмещению. Также здесь отражаются коды ОКТМО (подробнее о них — в материале «Куда платить НДС и как и где найти правильные реквизиты для уплаты?») и КБК.

Остальные разделы декларации заполняются при наличии данных:

- Раздел 2 заполняют налоговые агенты. Как правильно заполнить данный раздел, читайте здесь.

- Разделы 4-6 заполняются при экспорте. Подробнее об этом мы рассказываем в следующем разделе.

- Раздел 7 заполняется при отсутствии налогооблаемых операций. Подробности здесь.

- В разделы 10 и 11 переносятся сведения из журнала счетов-фактур. О том как правильно заполнять данные разделы, мы рассказывали здесь и здесь.

Важно! Подсказка от КонсультантПлюс

Декларацию по НДС подавайте в электронной форме по ТКС через оператора электронного документооборота (п. 5 ст. 174 НК РФ).

Исключением из данного правила являются…

Кто может отчитываться по НДС на бумаге, смотрите в КонсультантПлюс. Это можно сделать бесплатно.

Заполнение декларации по НДС при экспорте

Теперь расскажем, как заполнять налоговую декларацию по НДС экспортерам. Для них предусмотрены отдельные разделы декларации — 4–6.

Как правильно заполнить разделы, читайте в материалах:

- «Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%»

- «Порядок заполнения раздела 6 декларации по НДС».

Правила заполнения налоговой декларации по НДС экспортером с 01.07.2016 зависят не только от того, есть ли у него в наличии документы, подтверждающие экспорт, но еще и от вида товаров, отгруженных за границу:

- По несырьевым их разновидностям, приобретенным после 01.07.2016, вычет возможен в периоде отгрузки на экспорт. Ждать, когда будут собраны документы, подтверждающие экспорт, не требуется (п. 1, абз. 2, 3 п. 3 ст. 172 НК РФ).

- Экспортируемому сырью порядок подтверждения права на вычет сохранен: нужно собрать полный пакет подтверждающих экспорт документов в течение 180 дней, отведенных на это НК РФ (п. 9 ст. 165 НК РФ).

Подробнее о подтверждении ставки 0% путем сбора полного пакета документов читайте в материале «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)».

В части экспорта, считающегося подтвержденным в срок или не требующим наличия такого срока (по несырьевым товарам), в декларации по НДС заполняется раздел 4.

В отношении сырьевых товаров, для подтверждения права на ставку 0% по которым в течение 180 дней собрать документы не удалось, нужно представить уточненную декларацию за период отгрузки с заполненным разделом 6. В нем отразится начисление налога по применяемым в РФ ставкам 20 или 10%, а также налоговые вычеты.

Подробнее о действиях в такой ситуации читайте в статье «Что делать, если экспорт не подтвержден в установленный срок».

Если документы будут собраны впоследствии, по истечении 180 дней, то за период, в котором они собраны, представляется декларация с заполненным разделом 4, а уплаченный в связи с неподтверждением экспорта налог возвращается в порядке ст. 176, 176.1 НК РФ.

Раздел 5 заполняется, если обоснованность применения ставки 0% подтверждена ранее, но право на вычеты по НДС возникло только в текущем периоде.

Образец заполнения 4 раздела декларации при экспорте несырьевых товаров см. в КонсультантПлюс, получив пробный демо-доступ к правовой системе. Это бесплатно.

Читайте также «Экспорт в Белоруссию — декларация по НДС в 2023 году».

Можно ли заполнить декларацию по НДС онлайн

Официально разрешенной возможности заполнить декларацию по НДС онлайн нет. Через сайт ФНС можно лишь отправлять декларации в инспекцию. О том, как это сделать, рассказывается в разделе «Представление налоговой и бухгалтерской отчетности в электронном виде» сайта налоговой службы. Впрочем, отправить декларацию по НДС через указанный сервис также нельзя.

Однако на сайте ФНС есть много других полезных сервисов, которые могут в том числе помочь заполнить декларацию по НДС.

Важно! Подсказка от КонсультантПлюс

Порядок представления декларации по НДС в электронном виде зависит от того, кто ее подает.

О возможных способах подачи декларации по НДС онлайн читайте в КонсультантПлюс. Пробный доступ с материалу бесплатен.

Итоги

Декларация по НДС заполняется по форме, утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в ред. от 12.12.2022, и, как правило, представляется в налоговые органы в электронном виде. Титульный лист и раздел 1 декларации заполняются в обязательном порядке, остальные разделы 2–12 — в зависимости от наличия тех или иных операций. Корректность заполнения декларации можно проверить при помощи контрольных соотношений.

Разберем порядок представления декларации по НДС за 2 квартал 2023, а также ее алгоритм заполнения, проверки и уплаты налога в программе 1С 8.3 Бухгалтерия.

Содержание

- Порядок представления декларации по НДС за 2 квартал 2023

- Подготовка декларации по НДС в 1С

- Автозаполнение и проверка

- Помощник по учету НДС

- Настройка состава отчета

- Последовательность заполнения

- Расшифровка показателей

- Проверка отчета

- Отправка отчета в ИФНС

- Перенос задолженности на ЕНС и уплата налога в бюджет

- Уплата налога

- Погашение обязанности

Срок: представьте декларацию не позднее 25.07.2023 (п. 5 ст. 174 НК РФ).

Форма: налоговая декларация по НДС сдается по форме, утвержденной Приказом ФНС 12.12.2022 N ЕД-7-3/1191@.

Кто обязан представлять: налогоплательщики и налоговые агенты по НДС, а также неплательщики, выставившие счета-фактуры.

Куда: в ИФНС по месту регистрации.

Вид:

- электронный — все налогоплательщики;

- бумажный — налоговые агенты, которые не являются плательщиками НДС при определенных условиях (абз. 2 п. 5 ст. 174 НК РФ).

Уплата: в составе ЕНП по 1/3 не позднее (п. 4 ст. 174 НК РФ):

- 28.07.2023,

- 28.08.2023,

- 28.09.2023.

- Календарь бухгалтера на III квартал 2023 года по уплате налогов, сборов

- Календарь бухгалтера на III квартал 2023 года по сдаче отчетности

Декларация по НДС состоит из 12 разделов:

- обязательно заполняйте — Титульный лист, Раздел 1;

- заполняйте при наличии соответствующих операций — 2-12;

- ключевые разделы, которые есть практически всегда — 1, 3, 8, 9.

Декларация по НДС в программе 1С:Бухгалтерия 8.3 заполняется на основании данных налоговых регистров, а не по проводкам в бухучете.

Санкции:

Не допускайте промахов при заполнении декларации или при платежах в бюджет, чтобы не было неприятностей. Вам грозит:

- штраф 5% от неуплаченной суммы НДС по декларации за каждый полный или неполный месяц просрочки (не более 30% от суммы НДС и менее 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена более чем на 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

К непредставлению декларации приравнивается несоответствие контрольным соотношениям, упомянутым в Приказе ФНС от 25.05.2021 N ЕД-7-15-/519@.

Подробнее

- Новые контрольные соотношения для НДС-декларации — с 1 июля 2021

- Важное обновление в НК РФ: когда налоговая отчетность будет считаться несданной

Подготовка декларации по НДС в 1С

Алгоритм заполнения декларации по НДС в 1С:

- формирование и проверка декларации;

- проверка отчетов Книга покупок и Книга продаж;

- проверка данных БУ по НДС и подтверждение суммы налога к уплате в бюджет;

- проверка полноты начисления (уплаты) санкций по НДС.

Сначала выполните подготовку, а потом легко заполните декларацию по НДС в 1С. Рассмотрим всю последовательность действий по порядку.

Автозаполнение и проверка

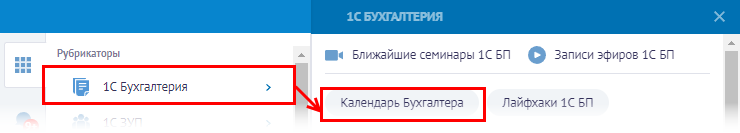

Декларацию по НДС заполните удобным вам способом на выбор из раздела:

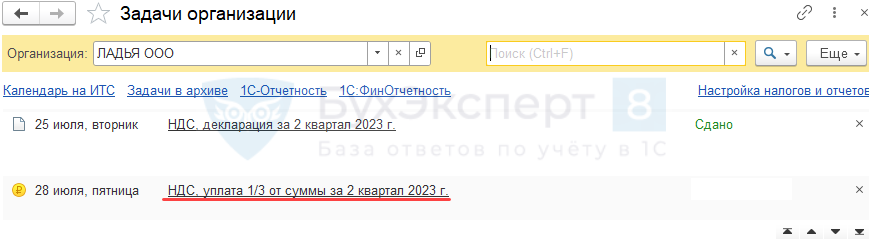

- Главное — Задачи организации;

Календарь бухгалтера в 1С: список задач

- Отчеты — Отчетность по НДС — это наш помощник по НДС;

- 1С-Отчетность — единое рабочее место.

Первый этап: подготовка к заполнению декларации по НДС в 1С:

- проверьте полноту и корректность ввода первички с НДС, наличие СФ;

- проверьте расчеты с контрагентами по ОСВ счетов 60, 62, 76;

- проведите сверку данных учета НДС с покупателями и поставщиками — 1С:Сверка;

- перепроведите документы за период, чтобы восстановить хронологию — она могла сбиться при проверке данных и их корректировке;

- установите дату запрета изменения данных для всех кроме ответственного за подготовку отчетности;

- выполните Регламентные операции по НДС;

- проверьте Анализ состояния налогового учета по НДС — надо «провалиться» во все плашки отчета, даже в пустые;

- выполните Экспресс-проверку книги покупок и книги продаж — в проверке рекомендуем ставить все флажки в настройках.

В документах по банку и кассе проверьте ставку НДС. Она влияет на:

- автозаполнение счетов-фактур на аванс;

- корректное заполнение Отчета о движении денежных средств.

Второй этап: заполнение декларации по НДС в 1С:

- заполнение отчета:

- настройте состав декларации — можно скрыть ненужные разделы, отчет будет компактнее;

- соблюдайте последовательность заполнения декларации:

- Титульный лист, Раздел 3, Раздел 1, Раздел 8, Раздел 9;

- расшифруйте показатели отчета;

- проверьте отчет по всем доступным критериям: КС, выгрузка, контрагенты;

- отправьте отчет в ИФНС из 1С или выгрузите для отправки через стороннего оператора;

- уплатите НДС в бюджет в срок.

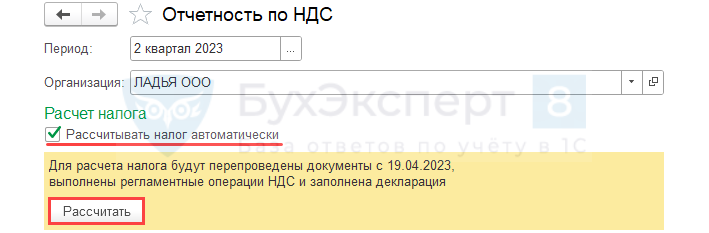

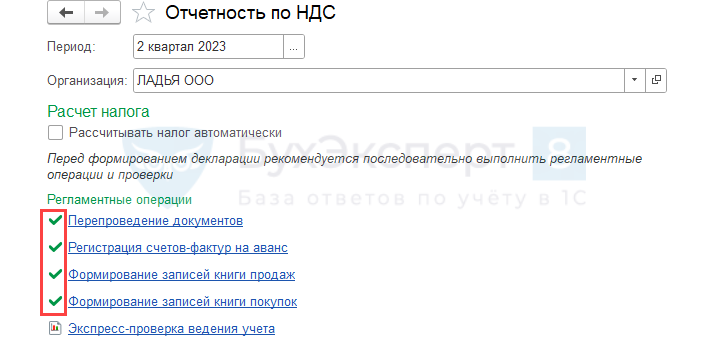

Помощник по учету НДС

Помощник по НДС открывается из раздела Отчеты — Отчетность по НДС.

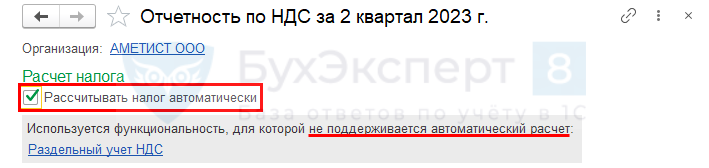

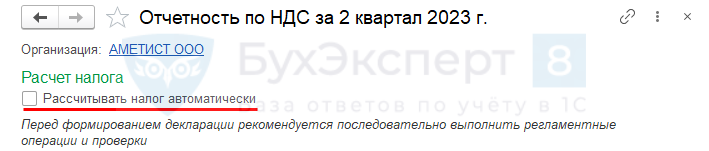

Если в 1С ведется раздельный учет входящего НДС (а также комиссионная торговля, импорт/экспорт, операции налогового агента и пр.), вручную выполните:

- Регламентные операции по НДС;

- Экспресс-проверку;

- формирование декларации по НДС.

Флажок Рассчитывать налог автоматически не устанавливайте.

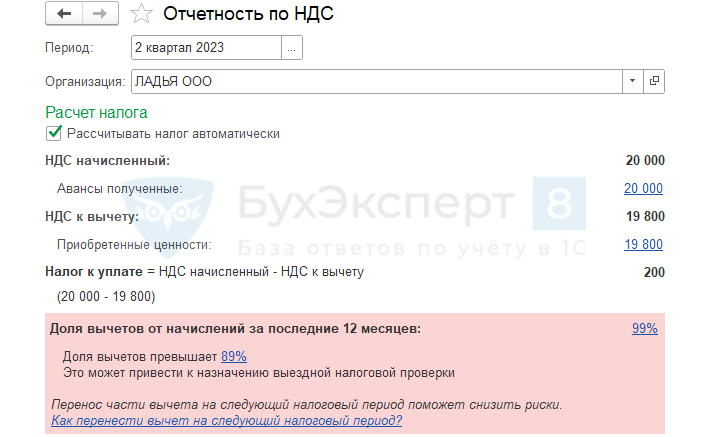

Если в 1С не ведется раздельный учет входящего НДС (и не используется другая функциональность, для которой авторасчет не поддерживается), расчет налога Помощник по НДС осуществляет автоматически по кнопке Рассчитать. Вам останется только проверить результат.

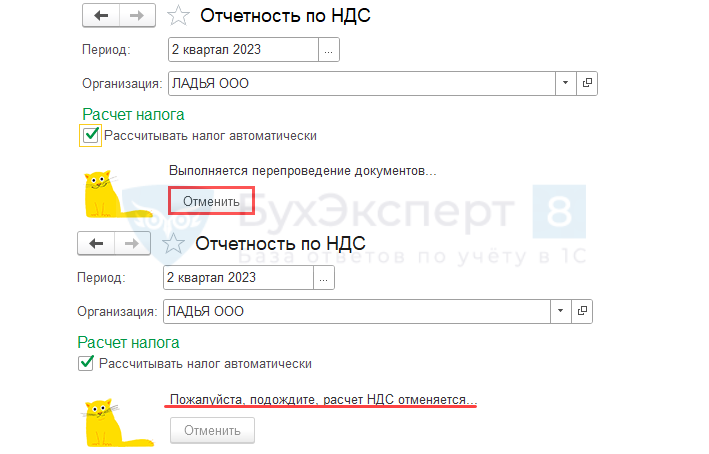

При необходимости отмените запущенный авторасчет НДС по кнопке Отменить. Например, если вы уже внесли какие-то ручные правки в документ Формирование записей книги покупок, а потом случайно нажали кнопку Рассчитать в Помощнике по НДС.

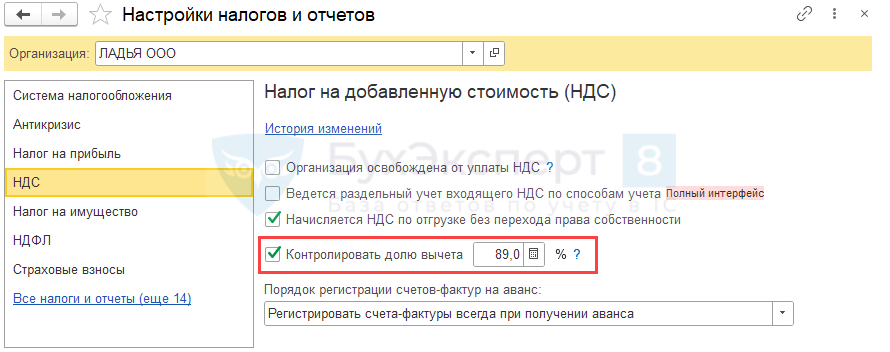

В разделе Главное — Налоги и отчеты — НДС установите флажок Контролировать долю вычета (на расчет НДС он не влияет) и процент с точностью до одного знака после запятой.

После этого Помощник по НДС будет автоматически предупреждать о превышении доли вычетов.

См. также:

- Безопасная доля вычетов

- Как проконтролировать долю вычетов по НДС?

Зеленая галочка появляется рядом с операцией, если она выполнена.

Место выполнения операции не влияет на заполнение декларации. Операцию можно выполнить и из Помощника, и из журнала регламентных операций по НДС.

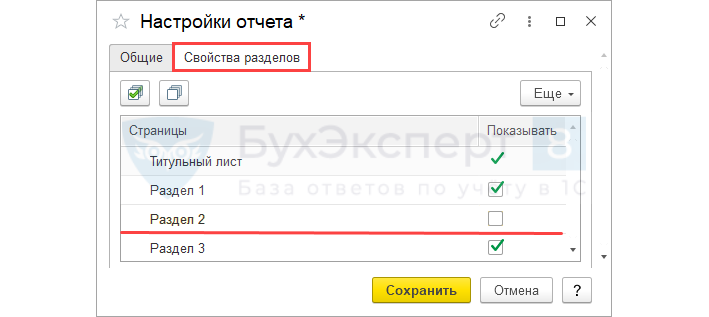

Настройка состава отчета

Настройте состав декларации по НДС через Еще — Настройка — Свойства разделов.

Можно скрыть разделы, которые не заполняются — для этого снимите флаг Показывать. Например, с Раздела 2, если нет операций налогового агента по НДС.

Последовательность заполнения

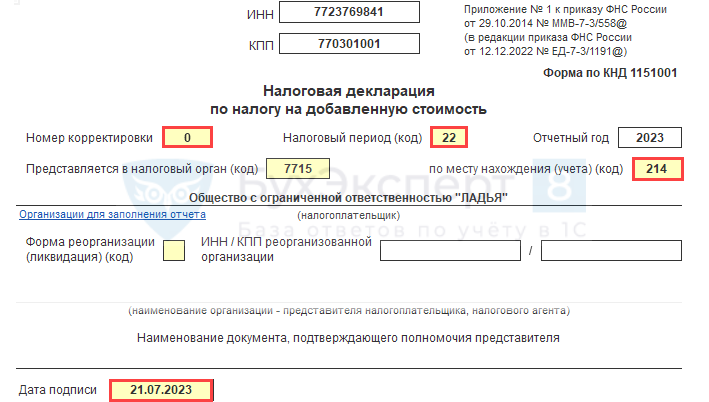

Титульный лист декларации по НДС заполняется данными из карточки организации.

Проверьте заполнение:

- Номера корректировки;

- Налогового периода;

- Кода места представления;

- Дата подписи — рабочая дата программы, должна быть позднее 30.06.2023.

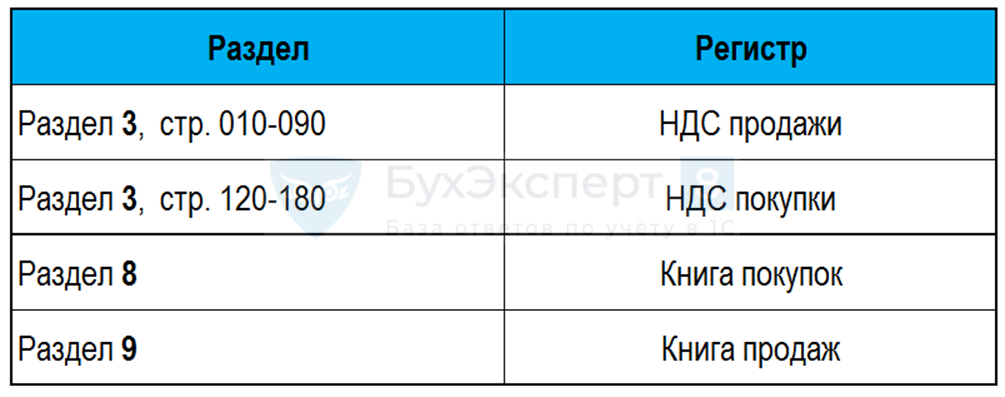

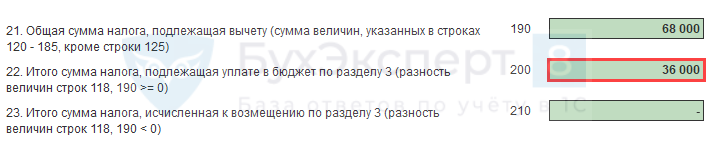

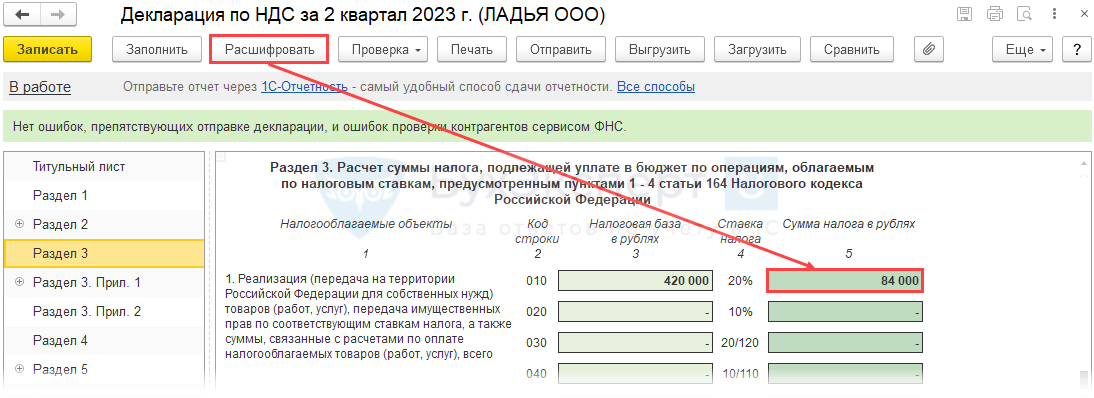

Раздел 3

Большинство строк заполняется автоматически:

- с 010 по 100 — данные из Регистра накопления НДС продажи;

- с 120 по 180 — данные из Регистра накопления НДС покупки;

- если стр.118 > стр. 190, то в стр. 200 — НДС к уплате в бюджет,

- если стр.118 < стр. 190, то в стр. 210 — НДС к возмещению:

- стр. 200 / стр. 210 влияет на итоги в Разделе 1.

Приложение 1 к разделу 3 декларации по НДС заполняется в декларации за 4 квартал при восстановлении НДС по недвижимому имуществу в порядке ст. 171.1 НК РФ, если оно используется в необлагаемой НДС деятельности.

Раздел 4

До релиза 3.0.139

Заполняется автоматически. Но если были отгрузки в ЕАЭС и дальнее зарубежье, их надо «разделить» вручную по . Суммы взять из расшифровки стр. 020 и не округлять.

С релиза 3.0.139

Заполняется автоматически, включая коды операции — в зависимости от настроек по НДС. PDF БЭ8 рекомендует отчетность за 2 кв. сдать с вариантом настройки Указывать коды операций вручную (установлен по умолчанию). Он соответствует текущему варианту заполнения раздела.

Раздел 5

Здесь отражаются вычеты НДС, не показанные в квартале, в котором:

- ранее подтверждали ставку НДС 0%;

- показали, что не подтвердили ставку НДС 0%.

Раздел 6

Заполните этот раздел, если не подтвердили ставку НДС 0% в установленный срок.

Раздел 7

Здесь отражаются операции, по которым НДС платить не требуется. Запоминать, какие именно операции, не надо: они все перечислены в заголовке этого раздела.

Заполните раздел автоматически по данным документа Формирование записей раздела 7 декларации по НДС. При необходимости этот документ надо дозаполнить вручную.

Данные в гр. 3 и 4 заполняются в разрезе каждого кода операции в той сумме, которая относится к реализации текущего налогового периода, указанного в гр.1

Подробнее в Раздельный учет НДС.

Раздел 1

К этому разделу переходим в конце — обычно он итоговый. Заполняется Раздел 1 декларации по НДС автоматически.

В стр. 055 выберите при необходимости код основания для применения заявительного порядка возмещения налога налогоплательщиками (п. 2 ст. 176.1 НК РФ), а в стр. 056 общую сумма налога, заявляемую в этом порядке по всем указанным кодам.

Признак СЗПК (Соглашения о защите и поощрении капиталовложений в РФ) в стр. 085 заполняется обязательно. По умолчанию проставляется 2. Не очищайте это поле, иначе декларация по НДС не пройдет проверку.

Раздел 2

Заполняется автоматически, например, при покупке работ-услуг у иностранцев, аренде муниципального имущества. В этих случаях налогоплательщик выступает налоговым агентом по НДС и должен удержать налог из вознаграждения в адрес продавца. Налоговый агент уплачивает НДС по срокам обычного НДС в составе ЕНП.

На каждого продавца заполните отдельный лист Раздела 2.

См. также:

- Налоговый агент по НДС при покупке услуг у иностранца с предоплатой в 1С

- Налоговый агент по НДС при приобретении электронных услуг у иностранца в 1С

- Налоговый агент по НДС при аренде имущества при ФСБУ 25/2018 в 1С (ПРОФ)

Раздел 8

Заполняется автоматически по регистру накопления Книга покупок.

По прослеживаемым товарам заполняются графы 200-230.

В графе 200 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

Поступление прослеживаемых товаров в 1С

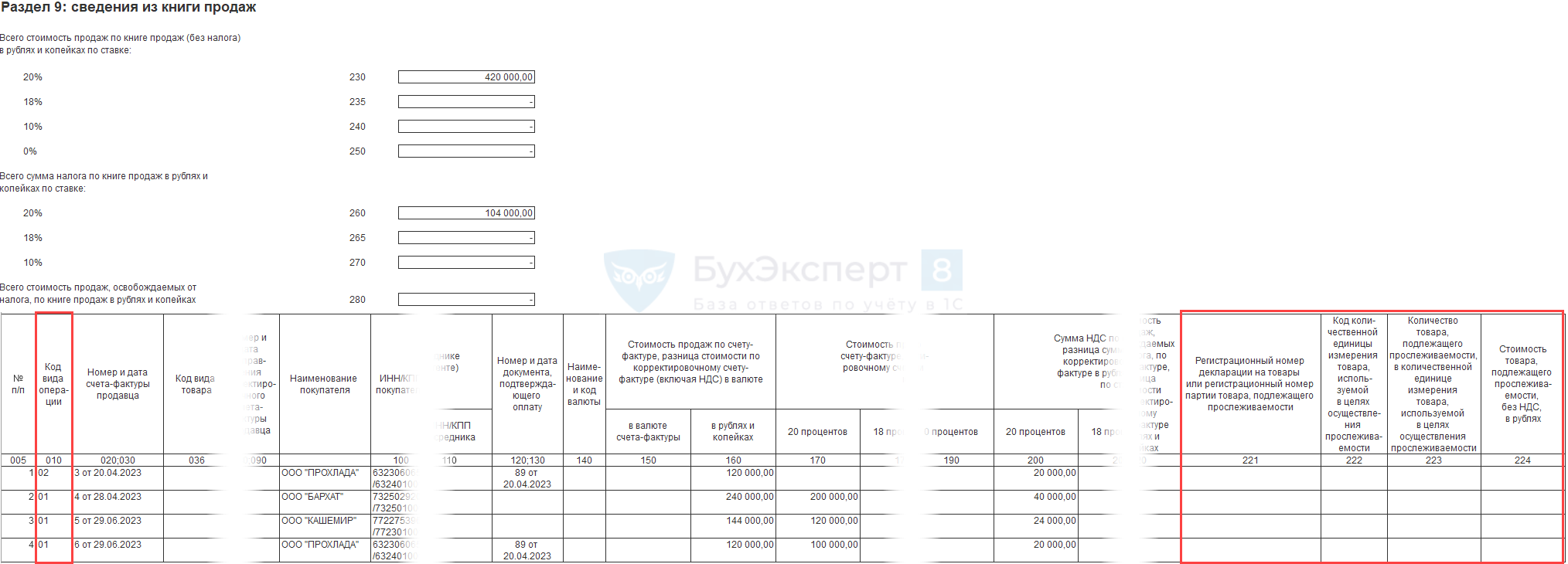

Раздел 9

Заполняется автоматически по регистру накопления Книга продаж.

По прослеживаемым товарам заполняются графы 221-224.

В графе 221 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

Выбытие и продажа прослеживаемых товаров в 1С

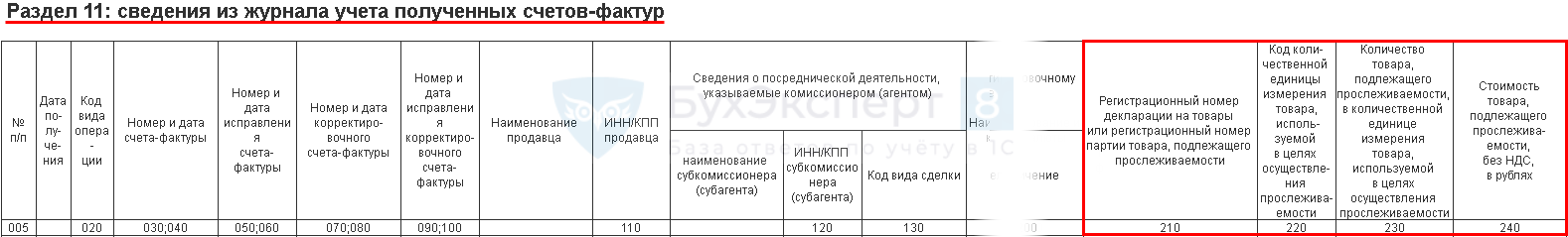

Раздел 10

Этот раздел заполняется, если выставили любые счета-фактуры по посреднической деятельности.

По прослеживаемым товарам заполняются графы 220-250.

В графе 220 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

Раздел 11

Раздел 11 заполните, если получили счета-фактуры по посреднической деятельности. В расчет принимаются все счета-фактуры: на аванс, на отгрузку, корректировочные и сводные.

Для прослеживаемых товаров предназначены графы 210-240.

В графе 210 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров

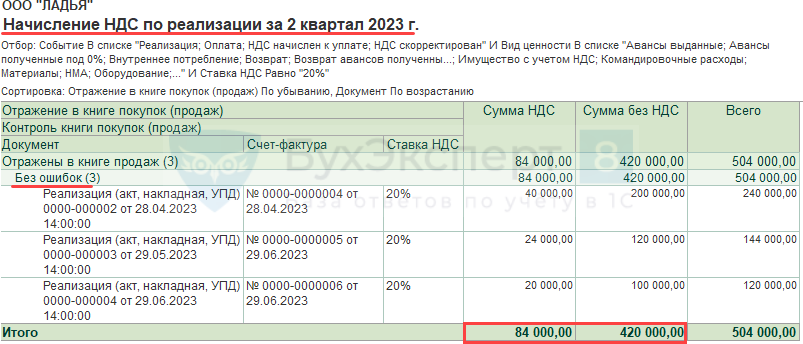

Расшифровка показателей

Заполненную декларацию обязательно проверьте. Алгоритм заполнения доступен по кнопке Расшифровать:

- для получения информации установите курсор в нужную ячейку.

Расшифровка стр. 010 совпадает с суммой по декларации.

Расшифровка стр. 120 совпадает с суммой по декларации.

Покупки без НДС также отражаются в расшифровке.

Проверка отчета

Проверку декларации осуществите в несколько этапов. Обязательно выполните их все, чтобы не допустить ошибки.

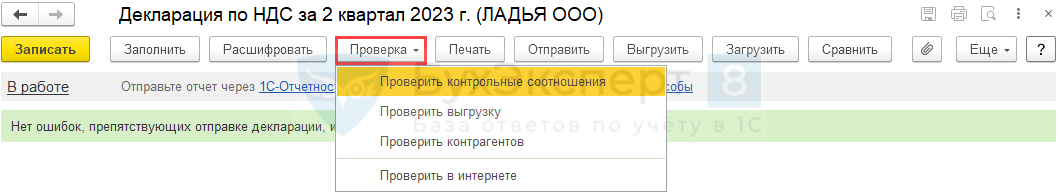

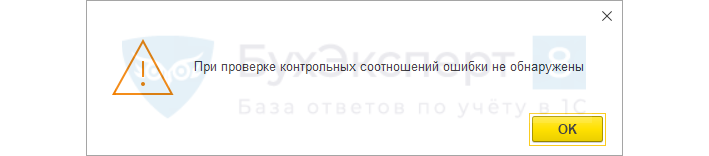

Проверка – Проверить контрольные соотношения — проверка КС, установленных ФНС.

Если КС не выполнены, будет выведена форма с ошибками.

См. также:

- Новые контрольные соотношения для НДС-декларации — с 1 июля 2021

- Обновлены контрольные соотношения для налоговой отчетности с 2023

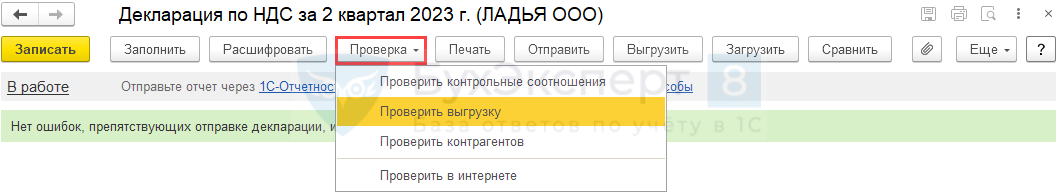

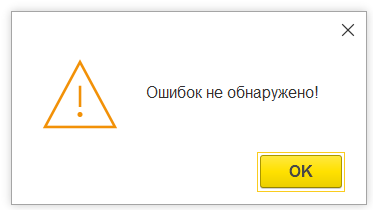

Проверка — Проверить выгрузку — проверка форматно-логического контроля. Найти самостоятельно эти ошибки проблематично – доверьте проверку 1С.

Если все верно, появится сообщение.

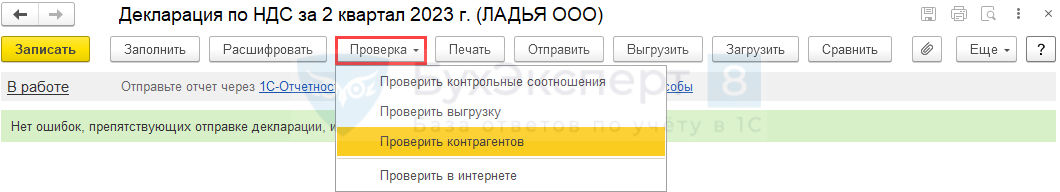

Проверка – Проверить контрагентов — проверка контрагентов по сервису ФНС.

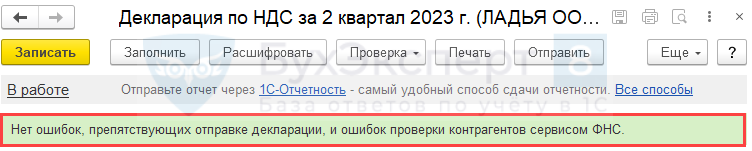

После проверки контрагентов на зеленом фоне должно быть сообщение, что ошибок нет.

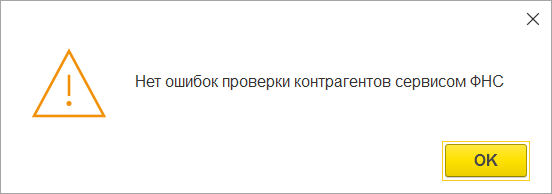

Если их нет, дополнительно выводится сообщение.

Отправка отчета в ИФНС

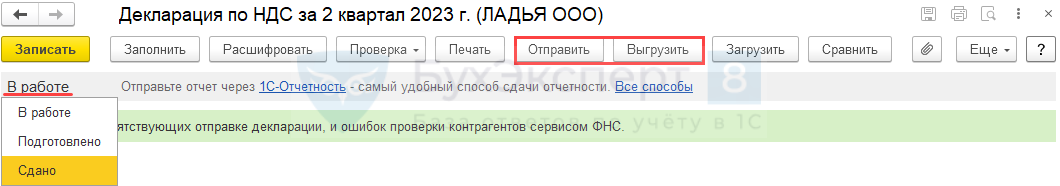

Отправьте отчетность в налоговый орган после успешного выполнения всех проверок через Отправить (при подключенной 1С-Отчетности)/ Выгрузить (для отправки другим оператором).

Используйте статусы: В работе / Подготовлено / Сдано — это полезная справочная информация.

После выгрузки отчета установите статус Сдано, чтобы защитить отчет от редактирования.

Перенос задолженности на ЕНС и уплата налога в бюджет

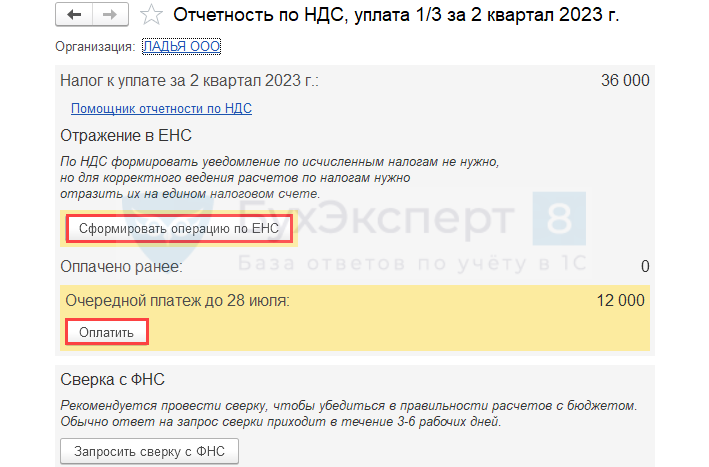

В 2023 году НДС уплачиваются в составе ЕНП — по 1/3 до 28 числа каждого месяца следующего квартала.

Уведомление подавать не нужно, т. к. декларация подается до срока первой уплаты.

ЕНС и ЕНП с 2023 года — сроки подачи уведомлений по налогам

В программе 1С перенос начисленных налогов на ЕНП делается через механизм уведомлений или операций по ЕНС, если не требуется направлять уведомление в налоговую.

Сформируйте автоматически перенос начисленного налога на ЕНС удобным способом из раздела:

- Главное — Задачи организации — Уплата НДС по 1/3 от суммы за 4 квартал;

- Отчеты — Отчетность по НДС — из помощника по НДС.

Перенести начисленный налог на ЕНС можно из Задач организации через помощника по формированию отчетности или уплаты налога.

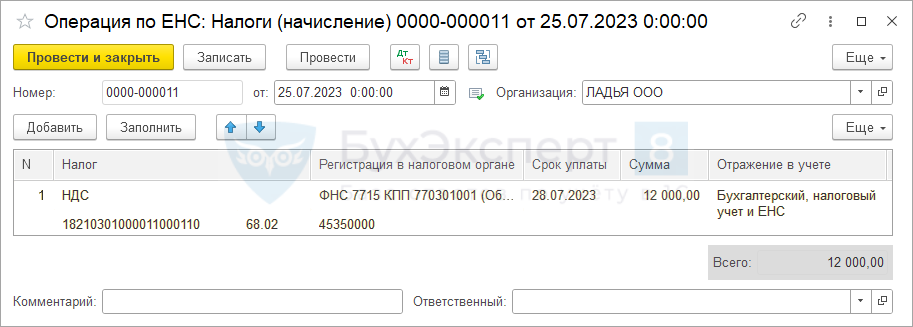

По кнопке Сформировать операцию по ЕНС формируется документ Операция по единому налоговому счету с видом Налоги (начисление).

Если у организации несколько записей Регистрации в налоговом органе с одним кодом ИФНС, проверьте заполнение КПП в сформированном уведомлении (операции)

В Уведомление попадает строка с неверным КПП, если у организации в 1С две Регистрации в налоговом органе одним кодом ИФНС

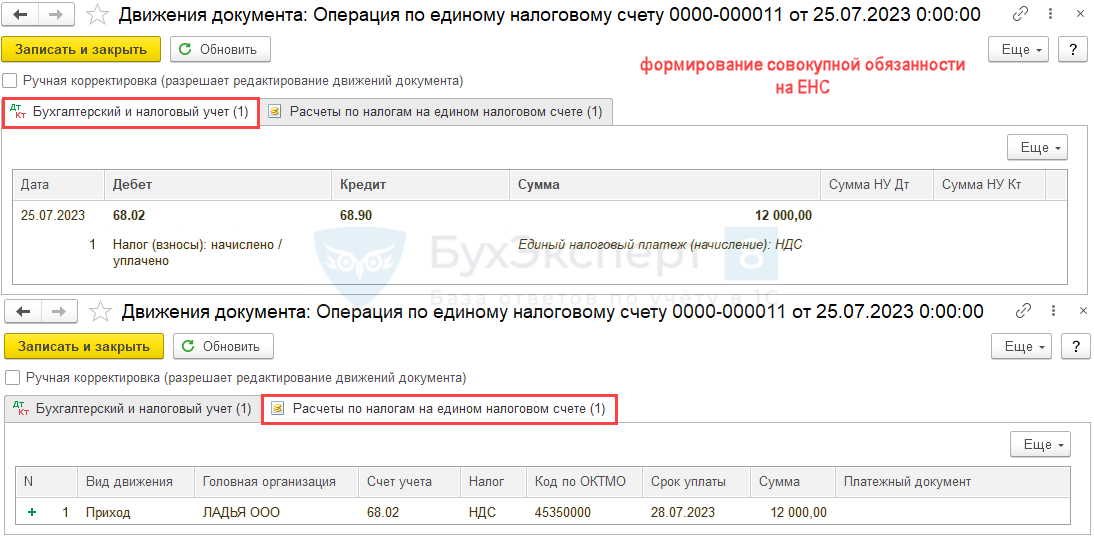

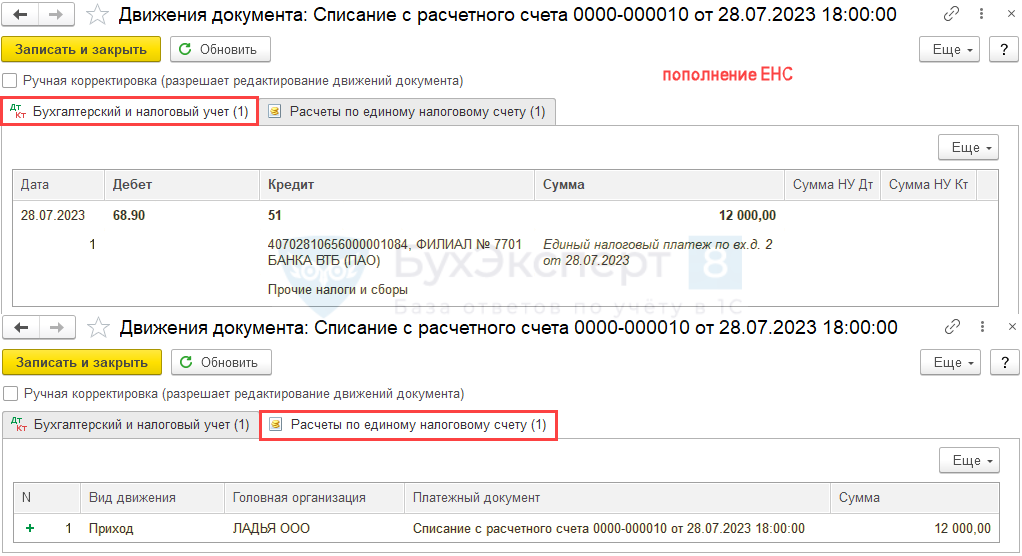

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом, формируется совокупная обязанность по уплате НДС на ЕНС (п. 5 ст. 11.3 НК РФ).

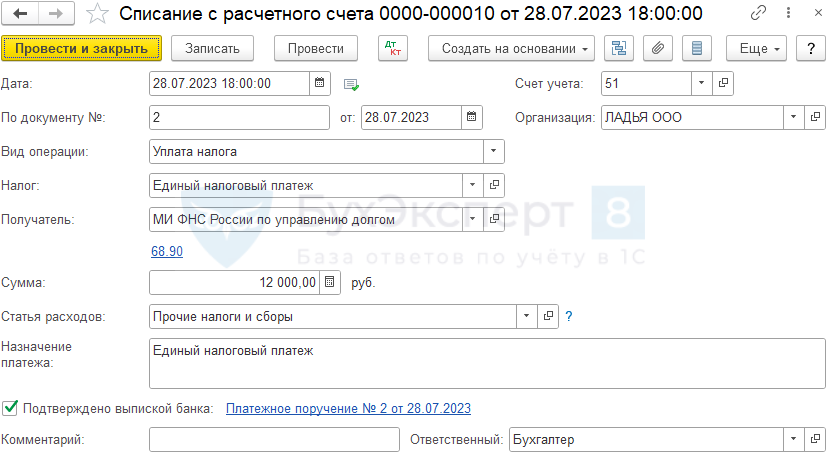

Уплата налога

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить.

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

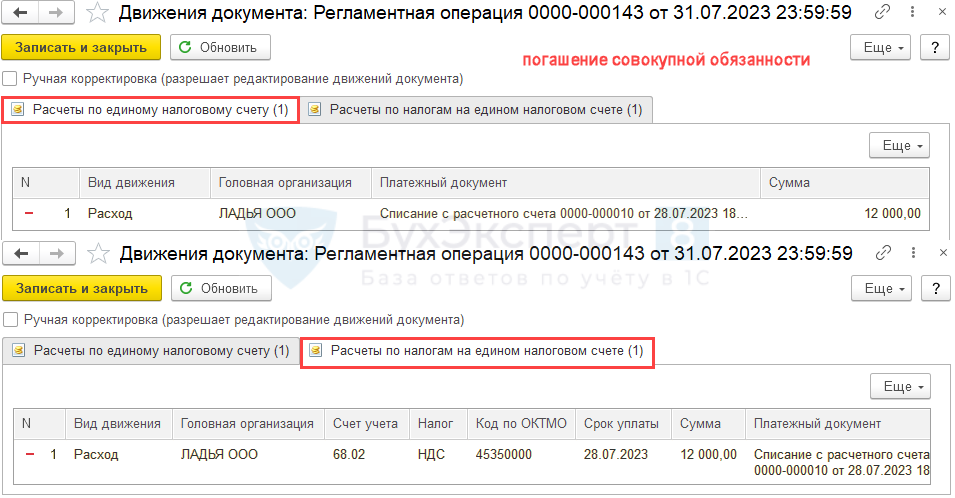

Погашение обязанности

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по НДС (за 2 кв. 2023 – 28 июля, августа, сентября 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога и Списание с расчетного счета по уплате ЕНП.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить декларацию по НДС за 2 квартал 2023, сроки уплаты НДС за 2 квартал 2023, как проверить в 1С правильность декларации по НДС.

См. также:

- Алгоритм проверки декларации по НДС

- Учет НДС в 1С 8.3: пошаговая инструкция

- Алгоритм выявления расхождений в декларации по НДС

- Состав декларации по НДС

- Алгоритм «закрытия месяца» для НДС

- УО для анализа данных регистра НДС книга покупок

- Ошибки в декларации по НДС

- Проверка актуальности учетных данных по НДС

- Коды видов операций по НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все плательщики налога на добавленную стоимость ежеквартально заполняют декларацию по НДС. Сдать отчет за 2-й квартал 2023 года нужно до 25.07.2023.

Кто обязан сдать отчетность по НДС

В соответствии с п. 1 ст. 143, п. 5 ст. 174, п. 1, 4 ст. 174.1 НК РФ, по этому налогу отчитываются:

- организации и индивидуальные предприниматели, которые платят этот налог;

- налоговые агенты;

- посредники, не являющиеся плательщиками, которые выделяют в выставленных счетах-фактурах суммы НДС.

Не платят налог на добавленную стоимость компании и ИП, перешедшие на УСН, ПСН или изначально использующие эти режимы: им нет смысла беспокоиться, как заполнить налоговую декларацию по НДС по форме КНД 1151001, так как для них этого отчета не существует. Для организаций, совокупный доход которых не превышает 2 млн рублей за три последовательных месяца, предоставлять отчет не нужно, при условии, что они отправили в ИФНС уведомление об освобождении (ч. 1 ст. 145 НК РФ). Если налогоплательщики не уведомляли ИФНС, то декларацию придется сдавать наравне со всеми. Уведомление на освобождение должны подать и плательщики ЕСХН (п. 1 ст. 145 НК РФ).

Для сведения: работа с НДС или без НДС — что выбрать и в чем разница

Для тех, кто не вел финансово-хозяйственную деятельность в отчетном периоде и не пользовался денежными средствами на своих расчетных счетах, предусмотрена сдача НДС за 2 квартал 2023 года без показателей, то есть нулевая декларация. Сдают ее по месту учета фирмы или регистрации места жительства ИП.

Срок сдачи в 2023 году

С 1 января 2023 года НДС платят через единый налоговый платеж. Из-за ввода ЕНП меняются сроки уплаты: теперь налог надо перечислять до 28-го числа, а не 25-го, как раньше. А вот сроки сдачи отчетности по НДС остаются прежними.

Подробнее: как произвести уплату ЕНП

В 2023-м сроки сдачи отчетности по налогу на добавленную стоимость установлены такие:

| Период — отчетный квартал | Последний срок сдачи |

|---|---|

| 4-й квартал 2022 года | 25.01.2023 |

| 1-й квартал 2023 года | 25.04.2023 |

| 2-й квартал 2023 года | 25.07.2023 |

| 3-й квартал 2023 года | 25.10.2023 |

| 4-й квартал 2023 года | 25.01.2024 |

Предельный срок сдачи декларации НДС за 2-й квартал 2023 года — 25.07.2023. Это вторник, будний день, переносов не предусмотрено.

Форма декларации

Приказом ФНС № ММВ-7-3/558@ от 29.10.2014 утверждены бланк и порядок заполнения декларации по НДС в 2023 году. Действующая форма состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и раздел 1. Остальные части отчета заполняются, если есть необходимые условия.

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя и заполнить декларацию по НДС в эксель не получится — ее не примут. Но в особых случаях бумажная отчетность по налогу на добавленную стоимость все же сдается. Предусмотрено составление отчета в бумажном варианте для:

- налогоплательщиков-иностранцев, которые платят «налог на Гугл»;

- налоговых агентов — неплательщиков налога на добавленную стоимость (спецрежимников) или получивших освобождение от его уплаты, если одновременно выполняются следующие условия (п. 5 ст. 174 НК РФ):

- они не являются крупнейшими налогоплательщиками;

- число работников — не более 100;

- они не выставляли счета-фактуры с НДС;

- не работали как агенты от своего имени.

Освобождение от обязанностей уплачивать налог смогут получить те, кто на ОСНО, если за три предыдущих месяца выручка от реализации не превысит 2 млн рублей.

Общие правила подготовки отчета

Чтобы разобраться, как заполнять новую форму декларации по НДС за 2 квартал 2023 года, следуйте таким правилам:

- используется только актуальный бланк;

- в каждую строку вписывайте один показатель, начиная с левого края, в оставшихся пустых ячейках ставьте прочерки;

- суммы указывайте в полных рублях, все, что больше 50 копеек, округляйте в большую сторону, меньше 50 копеек — отбрасывайте;

- текстовые строки заполняйте заглавными печатными буквами (если вручную, то чернилами черного, фиолетового или синего цвета, если на компьютере — шрифтом Courier New, размер 16-18).

Пошаговая инструкция по декларации НДС для чайников в 2023 году

Алгоритм формирования отчета состоит из пяти шагов. В нем мы в деталях покажем правила заполнения декларации, начиная с титульного листа. Приведем инструкцию по заполнению декларации по НДС за 2 квартал 2023 года пошагово.

Шаг 1. Титульный лист

Заполняем так:

- ИНН и КПП фирмы указываются вверху страницы, затем они дублируются на каждом листе документа.

- Номер корректировки при сдаче первичной декларации — 000.

- Код налогового периода для 1-го квартала — 21. Остальные коды такие: 22 — 2-й квартал, 23 — 3-й квартал, 24 — 4-й квартал. При ликвидации фирмы коды другие.

- Отчетный год — 2023.

- Каждая налоговая инспекция имеет уникальный четырехзначный код. Узнайте его, обратившись в ИФНС. Первые две цифры — код региона, вторые две цифры — код инспекции. Отчет надо сдавать в ИФНС по месту регистрации налогоплательщика.

- Налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды — в приложении 2 Приказа ФНС № ММВ-7-3/558@ от 29.10.2014:

| 116 | По месту учета ИП |

|---|---|

| 213 | По месту учета организации — крупнейшего налогоплательщика |

| 214 | По месту учета организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту учета правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника — крупнейшего налогоплательщика |

| 227 | По месту учета участника договора инвестиционного товарищества — управляющего, ответственного за ведение налогового учета |

| 231 | По месту нахождения налогового агента |

| 250 | По месту учета налогоплательщика при выполнении соглашения о разделе продукции |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Например, ООО «Ppt.ru» — российская фирма, не являющаяся крупнейшим налогоплательщиком, проставляет код 214.

Важно знать: в декларации 2023 года код ОКВЭД не предусмотрен.

Шаг 2. Раздел 1

Построчное заполнение раздела 1 налоговой декларации по налогу на добавленную стоимость за 2 квартал 2023 года:

- в строке 010 ставят код ОКТМО;

- 020 — КБК по НДС по товарам (работам, услугам), которые продаются на территории РФ;

- 030 — начисленный НДС по п. 5 ст. 173 НК РФ, это налог, который уплачивается при выставлении покупателю счета-фактуры с включенным НДС лицами, не являющимися его плательщиками или освобожденными от уплаты, или при продаже товаров, не подлежащих налогообложению. ООО «Ppt.ru» это поле заполняет прочерками;

- 040 — итоговое значение раздела 3;

- 050 — сумма итоговых значений из разделов 3-6;

- строки 060-080 заполняют только участники договора инвестиционного товарищества (на титульном листе в строке «По месту учета» — код «227»).

Обратите внимание, что такое признак СЗПК в декларации по НДС в новой редакции:

- «1» — указывают налогоплательщики, заключившие соглашение о защите и поощрении капиталовложений в РФ, предусмотренное Федеральным законом № 69-ФЗ от 01.04.2020;

- «2» — все остальные налогоплательщики.

Шаг 2. Раздел 1

Построчное заполнение раздела 1 налоговой декларации по налогу на добавленную стоимость за 2 квартал 2023 года:

- в строке 010 ставят код ОКТМО;

- 020 — КБК по НДС по товарам (работам, услугам), которые продаются на территории РФ;

- 030 — начисленный НДС по п. 5 ст. 173 НК РФ, это налог, который уплачивается при выставлении покупателю счета-фактуры с включенным НДС лицами, не являющимися его плательщиками или освобожденными от уплаты, или при продаже товаров, не подлежащих налогообложению. ООО «Ppt.ru» это поле заполняет прочерками;

- 040 — итоговое значение раздела 3;

- 050 — сумма итоговых значений из разделов 3-6;

- строки 060-080 заполняют только участники договора инвестиционного товарищества (на титульном листе в строке «По месту учета» — код «227»).

Обратите внимание, что такое признак СЗПК в декларации по НДС в новой редакции:

- «1» — указывают налогоплательщики, заключившие соглашение о защите и поощрении капиталовложений в РФ, предусмотренное Федеральным законом № 69-ФЗ от 01.04.2020;

- «2» — все остальные налогоплательщики.

Раздел 2 заполняют фирмы, которые выступают налоговыми агентами. ООО «Ppt.ru» этот раздел пропускает.

Шаг 3. Раздел 3

Разберем построчно порядок заполнения:

- 010-040 — налоговая база за отчетный квартал 2023 года. ООО во 2-м квартале реализовало товар, который облагается по ставке 20%, поэтому заполняет в декларации только строку 010 (в отдельных графах — налоговая база и сумма налога), в остальных полях ставятся прочерки;

- 070 — авансовые или иные платежи в счет предстоящих поставок товаров;

- 080-100 — налог, который подлежит восстановлению. В приведенном примере таких сумм нет — в полях прочерки;

- 105-109 — суммы корректировок при реализации товаров, имущественных прав или предприятия в целом;

- 110 — налог, исчисленный при таможенном декларировании;

- 120-185 — налог, подлежащий вычету (ст. 171, 172 НК РФ, п. 11 ст. 2 протокола по экспорту и импорту);

- 190 — общая сумма вычета (сумма строк 120-180);

- 200 — итоговая сумма налога к уплате за 2-й квартал по разделу 3. Разница (положительная) между суммой к уплате и суммой к вычету — разность строк 118 и 190, суммируется ли сумма уплаты в отчете по НДС за 2 квартал с другими периодами — нет;

- 210 — итоговая сумма к возмещению по разделу 3. Строка заполняется, если разница отрицательная.

Разделы декларации с 4-го по 6-ой компания заполняет при совершении в отчетном квартале продаж, которые облагаются налогом по льготной нулевой ставке.

Раздел 7 оформляется по не облагаемым налогом операциям, продажам за территорией РФ и по предоплате товаров длительного цикла изготовления.

Шаг 4. Раздел 8

Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, права на вычет по которым возникли в отчетном периоде. Организация вправе вычесть НДС, который предъявлен продавцом-контрагентом и включен в выставленный счет-фактуру, из общей суммы к уплате.

Построчно:

- 001 — прочерк, так как декларация первичная: заполняется только при подаче уточняющей формы;

- 005 — номер операции в книге покупок;

- 010 — код вида операции по книге покупок, в приведенном случае указан код 01;

- 020 — номер счета-фактуры, предъявленного продавцом;

- 030 — дата составления счета-фактуры;

- 040-090 — заполняются при исправлении счета-фактуры или выставлении корректировочного документа;

- 100 — номер документа об оплате;

- 110 — дата составления платежного поручения;

- 120 — дата принятия товара на учет;

- 130 — ИНН и КПП продавца;

- 140 — ИНН и КПП посредника: не заполняется;

- 160 — расчет с продавцом производился в российской валюте;

- 170 — стоимость покупки по счету-фактуре вместе с налогом;

- 180 — сумма налога в рублях;

- 190 — общая сумма налога к вычету по книге покупок.

Шаг 5. Раздел 9

Часть 9 отчета включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала.

Раздел 9 по первой операции

Построчно:

- 001 — прочерк, так как декларация первичная (заполняется только в уточняющей декларации);

- 005 — порядковый номер операции в книге продаж;

- 010 — код вида операции в книге продаж;

- 020 — номер выставленного счета-фактуры;

- 030 — дата счета-фактуры;

- 036 (новая строка) — указывается при таможенных операциях, коды содержатся в товарной номенклатуре ЕАЭС;

- 040-090 — заполняют при исправлении или выставлении корректирующего счета-фактуры;

- 100 — ИНН и КПП покупателя.

Построчно продолжение раздела 9:

- 110 — ИНН и КПП посредника (не заполняется);

- 120-130 — номер и дата документа об оплате;

- 140 — код валюты;

- 150-160 — стоимость продажи с учетом налога в валюте счета-фактуры и в рублях, строку 150 не заполняем;

- 170-190 — стоимость продажи без налога (отдельно по ставкам 20, 18, 10 и 0%), все операции раздела 9 осуществлялись по ставке 20%;

- 200-220 — сумма НДС по ставкам 20, 18 и 10% и стоимость продаж, освобожденных от уплаты налога.

Раздел 9 по второй и последующим операциям почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Алгоритм по внесению данных в этом разделе аналогичен по всем последующим операциям, но различаются величины, даты и реквизиты покупателя.

Итоговые показатели раздела 9

Построчно:

- 230 — общая стоимость продаж по ставке 20% без учета НДС;

- 235 — общая стоимость продаж по ставке 18% без учета НДС;

- 240 — общая стоимость продаж: 10% без НДС;

- 250 — общая стоимость продаж: 0% без НДС;

- 260 — налог по ставке 20%;

- 265 — налог по ставке 18%;

- 270 — налог по ставке 10%;

- 280 — сумма, освобожденная от налога.

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учета счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобожденные от его уплаты, при выставлении ими счетов-фактур с включенным налогом. Организация эти разделы оставляет пустыми.

Как заполнить декларацию онлайн

На сайтах разработчиков бухгалтерского ПО — Мое дело, Контур, Небо и других — декларация по НДС заполняется онлайн бесплатно. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей). Рекомендации, как загрузить новую форму НДС за 2 квартал 2023 в 1С и другие бухгалтерские программы, дают сами разработчики.

Дополнительно:

- как вернуть НДС физическим и юридическим лицам;

- как узнать долю вычетов НДС по компании.

Штраф за непредоставление декларации

Штраф по статье 119 НК РФ — 5% от не уплаченной вовремя суммы налога, но не более 30%. Он предусмотрен как за непредоставление отчетности, так и за ее сдачу в иной форме. Напомним, что отчитываться надо в электронном виде. Ошибки приведут к ответственности должностных лиц еще и по КоАП. Минимальный штраф по ст. 119 НК РФ — 1000 рублей. Рекомендации из статьи помогут не ошибиться при заполнении формы.

Надо знать: коды возможных ошибок в декларации по НДС

Вам в помощь образцы, бланки для скачивания

Это будет сложно, но мы постараемся.

Компании, работающие с НДС, всегда пользуются спросом на рынке. Поэтому если вы хотите выходить на новый уровень в бизнесе, вам рано или поздно придется переходить на традиционную систему налогообложения. Мы подготовили обзор практики и теории, которая понадобится для новичков в области НДС. Расскажем об особенностях налогового и бухгалтерского учета, осветим типичные ошибки, подготовим к сдаче отчетности и формированию электронных счетов-фактур.

Налогу на добавленную стоимость посвящена отдельная 21 глава НК РФ, а нагляднее всего сущность налога раскрывает формула его расчета.

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Получается, что налогоплательщик должен заплатить в бюджет только налог с разницы между доходами и расходами. Потому что НДС, входящий в стоимость расходов, уже заплатили его поставщики.

Налоговой базой для расчета исходящего НДС являются не только доходы от реализованных товаров, работ или услуг, а также стоимость безвозмездно переданного имущества и объекта строительно-монтажных работ. «Импортным» НДС облагаются ввозимые на территорию РФ товары.

В бухгалтерском учете бухгалтеру понадобятся следующие проводки, чтобы отразить Исходящий НДС.

- Дт 62 Кт 90 — отражена выручка от реализации товаров, работу, услуг или имущества, при этом подтверждающими документами будут товарная накладная (акт) или УПД для клиента-юрлица или чек для покупателя в рознице;

- Дт 90 Кт 68 — начислен НДС. В этот момент клиенту выставляется счет-фактура, формируется запись в книге продаж, а розничный покупатель в чеке видит строчку «в т. ч. НДС».

Входящий НДС указывается на счетах-фактуры, которые вам выставляют поставщики. Но не все счет-фактуры подходят для возврата НДС, они суммируются только по тем расходам, которые были понесены для производства реализованной продукции и других нужд организации, направленных на извлечение прибыли.

- Дт 10 Кт 60 — по накладной оприходованы материалы поставщиков для производства товара;

- Дт 19 Кт 60 — выделен НДС к вычету по полученной счет-фактуре от поставщика;

- Дт 68 Кт 19 — сумма, предъявленная к вычету записывается в книгу покупок.

Восстановленный НДС — часть входного НДС, которую в определенных ситуациях компании должны вернуть в бюджет.

- Дт 19 Кт 68 — восстановлен НДС, ранее принятый к вычету;

- Дт 91.2 Кт 19 — в прочие расходы списана восстановленная сумма НДС.

В начале деятельности или по каким-либо причинам уже в процессе работы, любой налогоплательщик, применяющий ОСНО, может попросить освобождение от уплаты НДС, в соответствии с п. 1 ст. 145 НК РФ. Для этого выручка, без учета НДС, за последние 3 месяца не должна превысить 2 млн. руб., а в числе продукции не должны присутствовать акцизные товары.

Рекомендуем с первых дней работы сразу наладить учет НДС, чтобы не переживать за результаты камеральных и выездных налоговых проверок. В любой момент можно провести аудит операций, участвующих в начислении НДС, и поставить бухучет на ровные рельсы.

Из формулы расчета НДС становится понятно, что уменьшить налог к уплате можно тремя способами.

- За счет уменьшения доходов. Такой способ развивающийся бизнес за вариант не может рассматривать.

- За счет применения льготных налоговых ставок. Но их действие распространяется далеко не на весь товар и не на все операции. Ставка 0% подходит для экспортируемых товаров. 10% облагается реализация продовольственной продукции и товаров, изделий для детей, периодических печатных изданий, книг, медицинских товаров.

- За счет увеличения входящего НДС.

Если в стоимости готовой продукции большую долю занимают расходы на заработную плату персонала, то входящих счет-фактур становится критически мало. По этой причине продолжают существование конторы по продаже входящего «бумажного НДС».

«Бумажный НДС» — это схема ухода от налога, когда компания в цепочке взаимоотношений использует фиктивные сделки с фирмами-однодневками. Хотя в реальности она не получала товары или услуги, мнимая операция отражается в документах, увеличивая «входящий» НДС и, соответственно, снижая итоговую сумму налога к уплате.

За этим пристально следит налоговая служба, и выявляет так называемые разрывы в НДС-цепочках. Для упрощения отслеживания операций НДС- отчетность сдается только в электронном формате, а ФНС использует программный комплекс АСК НДС-2, который с каждым годом продолжают совершенствовать.

Не отчаивайтесь, если считаете, что в вашей ситуации не существует законных способов оптимизировать НДС, СберРешения знают, как вас спасти — проанализируем деятельность, составим план действий, дадим рекомендации и поможем воплотить их в работе.

Особенности отчетности

Отчитываться перед налоговыми органами за НДС к уплате и к возврату необходимо ежеквартально, отправляя в электронном виде декларацию, включающую книги покупок и продаж. Независимо от того были ли в отчетном периоде операции облагаемые НДС, отчитаться всё равно придется. Будьте внимательны, обновление формы налоговой декларации произойдет с 3 квартала 2021 года.

К заполнению декларации следует относиться очень ответственно. С июля 2021 года появилось много причин, по которым отправленный документ посчитают не предоставленным если:

- использовалась электронная подпись неуполномоченного, дисквалифицированного или умершего лица;

- использовалась подпись лица, о котором есть отметка о недостоверности сведений или по данным ЕГРЮЛ оно прекратило существование;

- обнаружится нарушение контрольных соотношений.

Внутри самой декларации находится 12 разделов, не считая титульного листа. У каждого свое назначение, не нужно заполнять листы, не относящиеся к вашей деятельности. В общем случае все налогоплательщики кроме титульника и 1 листа заполняют 3 раздел с расчетом налоговой базы и налога к уплате, в 8 разделе книгу покупок о поступивших счет-фактурах, в 9 разделе книгу продаж собирают из выставленных вами счет-фактур.

По итогам камеральной проверки у налогового инспектора могут возникнуть вопросы, на которые вы обязаны дать пояснения также в электронном формате.

Чтобы быть уверенными в сделках и контрагентах, используйте абонентское юридическое обслуживание от СберРешений.

Электронные формы счет-фактур

Качество декларации зависит от достоверности первичных документов: счет-фактура, товарная накладная, УПД, договоры, акты выполненных работ, счета и т.п.

Хотите вернуть НДС из бюджета? Учитесь заполнять счет-фактуры и проверять их за поставщиками. При отсутствии хотя бы одного реквизита добиться признания вычета можно будет только в судебном порядке.

Между тем бумажные оригиналы постепенно уступают дорогу электронной версии счета-фактуры. Она является самостоятельным документом, имеющим юридическую силу. Выставление и получение документов происходит через ТКС в рамках электронного документооборота между продавцом и покупателем. Такой обмен не только экологичен, но и удобен для удаленной работы бухгалтерии.

Выставление и получение электронных счет-фактур стало общедоступным с мая 2012 года. СберРешения помогают своим клиентам внедрять ЭДО и ускорять работу внутренних служб организации и общение с контрагентами.

Не требуется собирать подписи и ждать курьера, чтобы отправить документы клиенту. Достаточно заполнить утвержденную форму, подписать счет-фактуру квалифицированной ЭП уполномоченного лица и отправить через оператора ЭДО. В ответ придет подписанное электронной подписью извещение о получении от покупателя. Подобным способом формируются исправительные и корректирующие документы.

Типичные ошибки в работе на НДС

При применении косвенного налога на доходы возникают два рода ошибок: связанные с заполнением налоговых деклараций и связанные с неверным учетом операций и сделок.

Разберем, какие подводные камни встречаются при составлении ежеквартальных деклараций.

- Ни одна онлайн-бухгалтерия не проверит правильность отражения кода вида операции.

- В книге покупок сумма полученных счет-фактур должна быть отражена полностью. Даже если налогоплательщик заявляет вычет лишь в части НДС.

- Даты и номера счета-фактуры должны совпадать у всех участников сделки.

- В разделах 8 и 9 суммы записываются с копейками, а в разделе 3 показатели округляются по правилам математики до целого рубля. Таким образом, расхождения могут быть, но только пределах 1 рубля.

- Ошибки при возврате товаров и исправление журналов счет-фактур.

Второй ряд ошибок возникает при получении и оформлении первичных документов. Качество заявленных вычетов не всегда устраивает налоговые органы. Им всюду видятся взаимоотношения с фирмами-однодневками, или расходы, направленные не на деятельность, облагаемую НДС.

Также в учете очень часто встречается забывчивость при восстановлении авансового НДС, который ранее был принят к вычету.

При обнаружении ошибок в заполнении или признании сделки фиктивной, налоговая служба откажет в вычетах по НДС, и придется его доплатить в бюджет.

Отдельный блок ошибок вызван несоблюдением сроков. Следить нужно не только за своевременностью сдачи деклараций и датой уплаты, но и сроком годности НДС-вычетов. Уменьшить НДС к уплате можно на вычеты, указанные в декларации не позднее 3-х лет с момента принятия товаров к учету.

Выбирая работу на НДС, бизнесмену приходится вести работу сразу на двух фронтах:

- следить за качеством внутренних документов;

- проявлять должную осмотрительность при выборе поставщиков.

СберРешения не оставят предпринимателей в одиночку разбираться с законодательством. У нас большой опыт работы не только с российскими, но и зарубежными компаниями. Эксперты СберРешений проведут аудит, окажут услуги по налоговому и бухгалтерскому учету, подготовят и сдадут отчетность.

Автор: Татьяна Терешко, руководитель управления методологии финансового аутсорсинга СберРешений

Решения для различных сегментов бизнеса

Налоговое консультирование, абонентское юридическое обслуживание юридических лиц, аутсорсинг

Шаг 4. Раздел 8

Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, права на вычет по которым возникли в отчетном периоде. Организация вправе вычесть НДС, который предъявлен продавцом-контрагентом и включен в выставленный счет-фактуру, из общей суммы к уплате.

Построчно:

- 001 — прочерк, так как декларация первичная: заполняется только при подаче уточняющей формы;

- 005 — номер операции в книге покупок;

- 010 — код вида операции по книге покупок, в приведенном случае указан код 01;

- 020 — номер счета-фактуры, предъявленного продавцом;

- 030 — дата составления счета-фактуры;

- 040-090 — заполняются при исправлении счета-фактуры или выставлении корректировочного документа;

- 100 — номер документа об оплате;

- 110 — дата составления платежного поручения;

- 120 — дата принятия товара на учет;

- 130 — ИНН и КПП продавца;

- 140 — ИНН и КПП посредника: не заполняется;

- 160 — расчет с продавцом производился в российской валюте;

- 170 — стоимость покупки по счету-фактуре вместе с налогом;

- 180 — сумма налога в рублях;

- 190 — общая сумма налога к вычету по книге покупок.

Шаг 5. Раздел 9

Часть 9 отчета включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала.

Раздел 9 по первой операции

Построчно:

- 001 — прочерк, так как декларация первичная (заполняется только в уточняющей декларации);

- 005 — порядковый номер операции в книге продаж;

- 010 — код вида операции в книге продаж;

- 020 — номер выставленного счета-фактуры;

- 030 — дата счета-фактуры;

- 036 (новая строка) — указывается при таможенных операциях, коды содержатся в товарной номенклатуре ЕАЭС;

- 040-090 — заполняют при исправлении или выставлении корректирующего счета-фактуры;

- 100 — ИНН и КПП покупателя.

Построчно продолжение раздела 9:

- 110 — ИНН и КПП посредника (не заполняется);

- 120-130 — номер и дата документа об оплате;

- 140 — код валюты;

- 150-160 — стоимость продажи с учетом налога в валюте счета-фактуры и в рублях, строку 150 не заполняем;

- 170-190 — стоимость продажи без налога (отдельно по ставкам 20, 18, 10 и 0%), все операции раздела 9 осуществлялись по ставке 20%;

- 200-220 — сумма НДС по ставкам 20, 18 и 10% и стоимость продаж, освобожденных от уплаты налога.

Раздел 9 по второй и последующим операциям почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Алгоритм по внесению данных в этом разделе аналогичен по всем последующим операциям, но различаются величины, даты и реквизиты покупателя.

Итоговые показатели раздела 9

Построчно:

- 230 — общая стоимость продаж по ставке 20% без учета НДС;

- 235 — общая стоимость продаж по ставке 18% без учета НДС;

- 240 — общая стоимость продаж: 10% без НДС;

- 250 — общая стоимость продаж: 0% без НДС;

- 260 — налог по ставке 20%;

- 265 — налог по ставке 18%;

- 270 — налог по ставке 10%;

- 280 — сумма, освобожденная от налога.

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учета счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобожденные от его уплаты, при выставлении ими счетов-фактур с включенным налогом. Организация эти разделы оставляет пустыми.

Как заполнить декларацию онлайн

На сайтах разработчиков бухгалтерского ПО — Мое дело, Контур, Небо и других — декларация по НДС заполняется онлайн бесплатно. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей). Рекомендации, как загрузить новую форму НДС за 2 квартал 2023 в 1С и другие бухгалтерские программы, дают сами разработчики.

Дополнительно:

- как вернуть НДС физическим и юридическим лицам;

- как узнать долю вычетов НДС по компании.

Штраф за непредоставление декларации

Штраф по статье 119 НК РФ — 5% от не уплаченной вовремя суммы налога, но не более 30%. Он предусмотрен как за непредоставление отчетности, так и за ее сдачу в иной форме. Напомним, что отчитываться надо в электронном виде. Ошибки приведут к ответственности должностных лиц еще и по КоАП. Минимальный штраф по ст. 119 НК РФ — 1000 рублей. Рекомендации из статьи помогут не ошибиться при заполнении формы.

Надо знать: коды возможных ошибок в декларации по НДС

Вам в помощь образцы, бланки для скачивания

Это будет сложно, но мы постараемся.

Компании, работающие с НДС, всегда пользуются спросом на рынке. Поэтому если вы хотите выходить на новый уровень в бизнесе, вам рано или поздно придется переходить на традиционную систему налогообложения. Мы подготовили обзор практики и теории, которая понадобится для новичков в области НДС. Расскажем об особенностях налогового и бухгалтерского учета, осветим типичные ошибки, подготовим к сдаче отчетности и формированию электронных счетов-фактур.

Налогу на добавленную стоимость посвящена отдельная 21 глава НК РФ, а нагляднее всего сущность налога раскрывает формула его расчета.

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Получается, что налогоплательщик должен заплатить в бюджет только налог с разницы между доходами и расходами. Потому что НДС, входящий в стоимость расходов, уже заплатили его поставщики.

Налоговой базой для расчета исходящего НДС являются не только доходы от реализованных товаров, работ или услуг, а также стоимость безвозмездно переданного имущества и объекта строительно-монтажных работ. «Импортным» НДС облагаются ввозимые на территорию РФ товары.

В бухгалтерском учете бухгалтеру понадобятся следующие проводки, чтобы отразить Исходящий НДС.

- Дт 62 Кт 90 — отражена выручка от реализации товаров, работу, услуг или имущества, при этом подтверждающими документами будут товарная накладная (акт) или УПД для клиента-юрлица или чек для покупателя в рознице;

- Дт 90 Кт 68 — начислен НДС. В этот момент клиенту выставляется счет-фактура, формируется запись в книге продаж, а розничный покупатель в чеке видит строчку «в т. ч. НДС».

Входящий НДС указывается на счетах-фактуры, которые вам выставляют поставщики. Но не все счет-фактуры подходят для возврата НДС, они суммируются только по тем расходам, которые были понесены для производства реализованной продукции и других нужд организации, направленных на извлечение прибыли.

- Дт 10 Кт 60 — по накладной оприходованы материалы поставщиков для производства товара;

- Дт 19 Кт 60 — выделен НДС к вычету по полученной счет-фактуре от поставщика;

- Дт 68 Кт 19 — сумма, предъявленная к вычету записывается в книгу покупок.

Восстановленный НДС — часть входного НДС, которую в определенных ситуациях компании должны вернуть в бюджет.

- Дт 19 Кт 68 — восстановлен НДС, ранее принятый к вычету;

- Дт 91.2 Кт 19 — в прочие расходы списана восстановленная сумма НДС.

В начале деятельности или по каким-либо причинам уже в процессе работы, любой налогоплательщик, применяющий ОСНО, может попросить освобождение от уплаты НДС, в соответствии с п. 1 ст. 145 НК РФ. Для этого выручка, без учета НДС, за последние 3 месяца не должна превысить 2 млн. руб., а в числе продукции не должны присутствовать акцизные товары.

Рекомендуем с первых дней работы сразу наладить учет НДС, чтобы не переживать за результаты камеральных и выездных налоговых проверок. В любой момент можно провести аудит операций, участвующих в начислении НДС, и поставить бухучет на ровные рельсы.

Из формулы расчета НДС становится понятно, что уменьшить налог к уплате можно тремя способами.

- За счет уменьшения доходов. Такой способ развивающийся бизнес за вариант не может рассматривать.

- За счет применения льготных налоговых ставок. Но их действие распространяется далеко не на весь товар и не на все операции. Ставка 0% подходит для экспортируемых товаров. 10% облагается реализация продовольственной продукции и товаров, изделий для детей, периодических печатных изданий, книг, медицинских товаров.

- За счет увеличения входящего НДС.

Если в стоимости готовой продукции большую долю занимают расходы на заработную плату персонала, то входящих счет-фактур становится критически мало. По этой причине продолжают существование конторы по продаже входящего «бумажного НДС».

«Бумажный НДС» — это схема ухода от налога, когда компания в цепочке взаимоотношений использует фиктивные сделки с фирмами-однодневками. Хотя в реальности она не получала товары или услуги, мнимая операция отражается в документах, увеличивая «входящий» НДС и, соответственно, снижая итоговую сумму налога к уплате.

За этим пристально следит налоговая служба, и выявляет так называемые разрывы в НДС-цепочках. Для упрощения отслеживания операций НДС- отчетность сдается только в электронном формате, а ФНС использует программный комплекс АСК НДС-2, который с каждым годом продолжают совершенствовать.

Не отчаивайтесь, если считаете, что в вашей ситуации не существует законных способов оптимизировать НДС, СберРешения знают, как вас спасти — проанализируем деятельность, составим план действий, дадим рекомендации и поможем воплотить их в работе.

Особенности отчетности

Отчитываться перед налоговыми органами за НДС к уплате и к возврату необходимо ежеквартально, отправляя в электронном виде декларацию, включающую книги покупок и продаж. Независимо от того были ли в отчетном периоде операции облагаемые НДС, отчитаться всё равно придется. Будьте внимательны, обновление формы налоговой декларации произойдет с 3 квартала 2021 года.

К заполнению декларации следует относиться очень ответственно. С июля 2021 года появилось много причин, по которым отправленный документ посчитают не предоставленным если:

- использовалась электронная подпись неуполномоченного, дисквалифицированного или умершего лица;

- использовалась подпись лица, о котором есть отметка о недостоверности сведений или по данным ЕГРЮЛ оно прекратило существование;

- обнаружится нарушение контрольных соотношений.

Внутри самой декларации находится 12 разделов, не считая титульного листа. У каждого свое назначение, не нужно заполнять листы, не относящиеся к вашей деятельности. В общем случае все налогоплательщики кроме титульника и 1 листа заполняют 3 раздел с расчетом налоговой базы и налога к уплате, в 8 разделе книгу покупок о поступивших счет-фактурах, в 9 разделе книгу продаж собирают из выставленных вами счет-фактур.

По итогам камеральной проверки у налогового инспектора могут возникнуть вопросы, на которые вы обязаны дать пояснения также в электронном формате.

Чтобы быть уверенными в сделках и контрагентах, используйте абонентское юридическое обслуживание от СберРешений.

Электронные формы счет-фактур

Качество декларации зависит от достоверности первичных документов: счет-фактура, товарная накладная, УПД, договоры, акты выполненных работ, счета и т.п.

Хотите вернуть НДС из бюджета? Учитесь заполнять счет-фактуры и проверять их за поставщиками. При отсутствии хотя бы одного реквизита добиться признания вычета можно будет только в судебном порядке.

Между тем бумажные оригиналы постепенно уступают дорогу электронной версии счета-фактуры. Она является самостоятельным документом, имеющим юридическую силу. Выставление и получение документов происходит через ТКС в рамках электронного документооборота между продавцом и покупателем. Такой обмен не только экологичен, но и удобен для удаленной работы бухгалтерии.

Выставление и получение электронных счет-фактур стало общедоступным с мая 2012 года. СберРешения помогают своим клиентам внедрять ЭДО и ускорять работу внутренних служб организации и общение с контрагентами.