Если организация ведет расчеты наличными, у нее должна быть оборудована касса и организован учет кассовых операций. Обращение наличных денежных средств — одно из направлений, тщательно контролируемых государством. А нарушения грозят внушительными штрафами.

Из статьи вы узнаете:

- какие органы контролируют ведение кассовых операций;

- какие основные правила кассовой дисциплины нужно соблюдать, чтобы у контролеров не было претензий;

- кто отвечает за ведение кассовых операций и какова мера ответственности за нарушения.

Содержание

- Государственный контроль за кассовыми операциями

- Правила ведения кассовых операций

- Лимит денежных средств в кассе

- Порядок расчетов наличными между хозяйствующими субъектами

- Порядок применения ККТ

- Лица, ответственные за ведение кассовых операций

- Ответственность за нарушение кассовой дисциплины

- У кого есть послабления в ведении кассы

Государственный контроль за кассовыми операциями

Кассовые операции — это операции с наличными денежными средствами. Если организация выдает или принимает наличные, она должна придерживаться правил, установленных законодательством, независимо от организационно-правовой формы и системы налогообложения.

Основные нормативные акты, регламентирующие порядок ведения кассовых операций:

- Указание Банка РФ от 11.03.2014 N 3210-У (далее — Указание N 3210-У) — основной документ, устанавливающий правила ведения кассовых операций;

- Указание Банка РФ от 09.12.2019 N 5348-У (далее — Указание N 5348-У) — устанавливает правила расчетов наличными;

- Федеральный закон РФ от 22.05.2003 N 54-ФЗ (далее — Федеральный закон N 54-ФЗ) — определяет правила применения ККТ.

Кассовой дисциплиной называется соблюдение правил, установленных для:

- расчетов наличными;

- хранения денежных средств в кассе;

- расходования выручки.

К вопросам кассовой дисциплины относится также применение ККТ.

Контроль за соблюдением кассовой дисциплины в организациях осуществляют налоговые органы на основании:

- п. 1 ст. 7 Федерального закона от 21.03.1991 N 943-1 «О налоговых органах Российской Федерации»;

- ст. 7 Федерального закона от 22.05.2003 N 54-ФЗ.

Банки, хоть и не наделены полномочиями контролировать кассовые операции своих клиентов, но в рамках разработанной ЦБ РФ программы управления риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма, обязаны оказывать содействие налоговым органам. Они также могут запрашивать у клиента, вызывающего сомнения, сведения и документы либо принимать другие меры по недопущению сомнительных операций, вплоть до отказа в обслуживании (Федеральный закон от 07.08.2001 N 115-ФЗ).

Правила ведения кассовых операций

Указание ЦБ РФ N 3210-У определяет кассу организации как место для проведения кассовых операций. Никаких требований к помещению или месту, где хранятся наличные денежные средства, не оговаривается. Зато регламентируются положения — о них мы поговорим далее.

Лимит денежных средств в кассе

Организация обязана установить лимит денежных средств в кассе — предельно допустимый остаток на конец операционного дня.

Юридическое лицо самостоятельно определяет лимит остатка наличных денег, исходя из характера его деятельности с учетом (п. 2. Указания ЦБ РФ N 3210-У):

- объемов поступлений;

- объемов выдач наличных денег.

Расчет лимита производится в соответствии с приложением к Указанию ЦБ РФ N 3210-У.

Денежные средства сверх лимита допускается держать в кассе:

- в дни выплат заработной платы, стипендий;

- в выходные и праздничные нерабочие дни, если организация ведет в эти дни кассовые операции.

В остальных случаях превышение установленного лимита в кассе не допускается (п. 2. Указания ЦБ РФ N 3210-У).

Обособленные подразделения (ОП), имеющие кассу, соблюдают лимит, установленный и утвержденный распорядительным документом головного подразделения. При этом соблюдаются условия:

- если ОП сдает выручку в банк, лимит для него рассчитывается отдельно и не входит в лимит организации;

- если ОП сдает выручку головному подразделению, лимит всей организации рассчитывается с учетом лимита ОП.

Порядок расчетов наличными между хозяйствующими субъектами

Банк России установил цели, на которые разрешено использовать поступившую в кассу наличную выручку (п. 1 Указания N 5348-У):

- на выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

- для выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

- для выдачи наличных денег на нужды ИП, не связанные с предпринимательской деятельностью;

- для оплаты товаров (кроме ценных бумаг), работ, услуг;

- для выдачи наличных работникам под отчет;

- для возврата за оплаченные ранее наличными деньгами товары, невыполненные работы, неоказанные услуги и т.д.

Чтобы выдать наличные деньги из кассы для иных целей, необходимо получить их с расчетного счета.

Предельно допустимая сумма расчетов между юридическими лицами (ИП) за наличные по одному договору — 100 000 рублей. В расчет принимаются все суммы, выплаченные по договору как в период его действия, так и после его окончания (п. 4 Указания N 5348-У).

Наличные расчеты с участием физического лица, не являющегося ИП, можно осуществлять без ограничения суммы (п. 5 Указания N 5348-У).

Порядок применения ККТ

Отдельный большой раздел кассовой дисциплины касается применения контрольно-кассовой техники (ККТ).

Федеральным законом РФ от 22.05.2003 N 54-ФЗ определено, что организации и ИП, производящие расчеты на территории России, обязаны использовать ККТ, за исключением случаев, установленных этим законом (п. 1 ст. 1.2 Федерального закона N 54-ФЗ).

Подробнее:

- Горячие вопросы по онлайн-кассам

- Вычет на приобретение ККТ при ЕНВД

- Обязательные реквизиты кассового чека

Лица, ответственные за ведение кассовых операций

Кассовые операции ведутся кассовым или другим работником, назначенным руководителем организации или ИП. Руководитель или ИП может сам исполнять обязанности кассира.

Работнику, исполняющему обязанности кассира, должны быть установлены должностные права и обязанности, с которыми его нужно ознакомить под роспись (п. 4 Указания ЦБ РФ N 3210-У). В этом случае при нарушении кассовой дисциплины для работника наступит ответственность как для должностного лица.

Ответственность за нарушение кассовой дисциплины

| Статья КоАП РФ | Нарушение | Наказание |

| п. 1 ст. 15.1 | Превышение установленного лимита в кассе на конец рабочего дня | Штраф на должностных лиц: 4 000–5 000 руб., на юрлица: 40 000–50 000 руб. |

| Несоответствие остатка денежных средств в кассе на момент проверки документальному оформлению (неполное оприходование выручки) |

||

| Превышение предельного размера расчетов наличными между юрлицами (ИП) | ||

| п. 2 ст. 14.5 | Неприменение ККТ | Штраф на должностных лиц: 25%–50% от суммы непробитого чека, минимум 10 000 руб., на юрлица: 75%–100% от суммы непробитого чека, минимум 30 000 руб. |

| п. 3 ст. 14.5 | Повторное нарушение | Дисквалификация должностных лиц сроком до 2-х лет; Приостановление деятельности юрлица сроком до 90 суток |

| п. 4 ст. 14.5 | Применение ККТ, которая не соответствует требованиям законодательства, или ККТ с нарушением установленных требований регистрации, перерегистрации и условий применения | Штраф на должностных лиц: 1 500–3 000 руб. на юрлиц: 5 000–10 000 руб. |

| п. 6 ст. 14.5 | Невыдача покупателю чеков (БСО) на бумажном носителе или ненаправление чеков (БСО) по требованию покупателя в по электронной почте или смс | Штраф на должностных лиц: 1 500–3 000 руб. на юрлиц: 5 000–10 000 руб. |

У кого есть послабления в ведении кассы

Индивидуальные предприниматели имеют право вести кассовые операции в упрощенном порядке:

- не устанавливать лимит остатка денег в кассе (п. 2 Указания N 3210-У);

- использовать выручку в личных целях без ограничений (п. 1 Указания N 5348-У);

- если ведут книгу доходов и расходов, могут (пп. 4.1, 4.6 Указания N 3210-У):

- не вести кассу,

- не оформлять кассовые документы.

Индивидуальные предприниматели и малые предприятия могут не устанавливать лимит остатка денежных средств (п. 2 Указание ЦБ РФ N 3210-У). Для этого необходимо закрепить в локальном нормативном акте (ЛНА), что организация или ИП не устанавливает лимит остатка денег в кассе. Если этого не сделать, лимит в кассе будет равен нулю.

В целях применения Указания ЦБ РФ N 3210-У к малым предприятиям относятся юридические лица, отнесенные к малым предприятиям и микропредприятиям в соответствии с критериями, установленными Федеральным законом от 24.07.2007 N 209-ФЗ. Налоговыми органами ведется Единый реестр субъектов малого и среднего предпринимательства, где можно посмотреть категорию своего предприятия:

- микропредприятие;

- малое;

- среднее.

Узнать подробнее о малых предприятиях

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Обновлен порядок расчета наличными

- Первичные документы по кассе

- Денежные документы: законодательство

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Порядок ведения кассовых операций установлен единым для всех хозяйствующих субъектов, будь то организация или ИП, общережимник или лицо, применяющее специальные налоговые системы. Рассмотрим порядок ведения кассовых операций в 2023 году.

Какой НПА регламентирует порядок ведения кассовых операций в Российской Федерации в 2023 году

Ведение кассовых операций в 2023 году по-прежнему осуществляется в порядке, утвержденном указанием Банка России от 11.03.2014 № 3210-У (далее — указание № 3210-У). Напомним, оно действует с 01.06.2014. Тогда же утратило силу положение «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации», утв. Банком России 12.10.2011 № 373-П (далее — положение № 373-П).

ОБРАТИТЕ ВНИМАНИЕ! С 30.11.2020 в порядок ведения кассовых операций был внесен ряд изменений, которые мы подробнее рассмотрим ниже (указание Банка России от 05.10.2020 № 5587-У).

Как отразить кассовые операции в бухгалтерском учете, узнайте в КонсультантПлюс. Получите пробный доступ к системе и переходите к материалу бесплатно.

Кого коснулись изменения в порядке ведения кассовых операций

В той или иной мере нововведения в порядке ведения кассовых операций коснулись всех хозяйствующих субъектов. В частности:

- индивидуальных предпринимателей и организаций, являющихся субъектами малого предпринимательства (критерии малых предприятий вы найдете в этой статье);

- организаций, не относящихся к малым;

- организаций, имеющих обособленные подразделения;

- лиц, использующих ККТ или бланки строгой отчетности (подробнее об учете денежных средств при использовании онлайн-касс читайте здесь);

- работодателей, выдающих деньги сотрудникам под отчет.

Рассмотрим теперь эти изменения подробнее.

Ведение кассовых операций: сравнение действующих и старых правил

Для наглядности представим основные изменения в порядке ведения кассовых операций в виде таблицы (сравнение действующих и прежних правил, в том числе с учетом внесенных указанием № 5587-У, дейстующих с ноября 2020 года, и № 4416-У от 2017 года).

|

Операции, которых коснулись изменения |

Изменения в порядке ведения кассовых операций с 30.11.2020 |

Порядок ведения кассовых операций, действующий с 2017 года |

|

Выдача денег под отчет |

Правила расчетов не изменились за исключением следующих аспектов:

|

Для выдачи наличных денег работнику под отчет на расходы, связанные с осуществлением деятельности юрлица или ИП, расходный кассовый ордер оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме либо распорядительному документу руководителя. Заявление или распорядительный документ должны содержать запись о сумме наличных и о сроке, на который они выдаются, а также подпись руководителя и дату. Если на подотчетные суммы составляется заявление, то размер подотчетных средств и срок не обязан указывать руководитель. Это может сделать и сам подотчетник. А руководитель лишь подпишется и поставит дату. Допускается выдача под отчет, если получатель не отчитался по предыдущему авансу. |

|

Взаимодействие головной кассы с кассами подразделений |

Обособленные подразделения вправе не вести кассовую книгу, если они не хранят денежные средства, а сдают их в кассу головной организации. |

Организация, имеющая обособленные подразделения (ОП), вправе самостоятельно устанавливать порядок и сроки передачи в головную организацию копий листов кассовых книг ОП с учетом срока составления бухгалтерской (финансовой) отчетности (п. 4.6 указания № 3210-У). |

|

Утверждены требования работы с автоматическими усройствами для приема и выдачи денег без участия работников (торговым автоматам) |

Изменено название программно-технических средств на автоматические устройства для приема и выжачи денег без участия работников. Они должны автоматически принимать и выдавать банкноты и уметь распознавать не менее 4-х машиночитаемых защитных признаков по всей площади денежного знака, приведенных в абз. 14–19 пункта 1.1 положения ЦБ от 29.01.2018 № 630-П. |

Программно-технические средства должны «уметь» распознавать банкноты по 4 защитным признакам, установленным нормативным актом ЦБ. |

|

Новые правила при приеме и выдаче банкнот |

При приеме денежных банкнот кассир обязан проверить их платежеспособность. При этом он обязан принять банкноты не содержащие признаков подделки, без повреждений или имеющие потертости, посторонние надписи, проколы, утратившие углы или края и прочие незначительные повреждения. Кассиру запрещено выдавать банкноты, имеющие одно и более повреждений таких как посторонние надписи из 2-х или более знаков, нарушение целостности банкноты, утраченный угол (более 32 кв.мм) или оторванный край (длиной 7 мм и более), а также иных повреждений, указанных в абз. 6–15 пункта 2.9 положения ЦБ № 630‑П. Такие банкноты следует сдавать в банк. |

— |

|

Идентификаця получателя денежных средств |

Кассир должен удостовериться в том, что выдача наличных денег осуществляется лицу, указанному в расходном кассовом ордере. Требование о проверке документа. удостоверяющего личность исключено. |

При выдаче денежных средств кассир обязан проверить документ, удостоверяющий личность. |

|

Депонирование зарплаты |

Правило об отражении в платежной ведомости депонирования не выданной в срок зарплаты исключено. |

В последний день выдачи наличных денег, предназначенных для выплаты заработной платы, кассир в расчетно-платежной ведомости делает запись «депонировано» напротив фамилий и инициалов работников, которым не проведена выдача наличных денег, подсчитывает и записывает в итоговой строке сумму фактически выданных наличных денег и сумму, подлежащую депонированию. |

Об остальных нововведениях вы можете узнать из материалов КонсультантПлюс, получив бесплатный демо-доступ к этой системе.

Пошаговый алгоритм ведения кассовых операций и соблюдения кассовой дисциплины описали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Помимо Указаний №3210-У, бизнесменам обязательно нужно соблюдать Указания Центробанка «Об осуществлении денежных расчетов» от 09.12.2019 №5348-У. Согласно данному документу фирмы и ИП вправе расходовать наличность, полученную за проданные товары (работы, услуги), исключительно на выплату:

- зарплаты сотрудникам;

- страховых возмещений по договорам страхования;

- вознаграждений за работы/услуги, а также на оплату товаров (в пределах 100 тыс. руб. по одному договору);

- подотчетных средств;

- на личные нужды ИП, не связанных с предпринимательством;

- возвратов за товары (работы/ услуги);

- выдачу займв и т.д..

Индивидуальные предприниматели могут применять упрощенный способ ведения кассовых операций. Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете денежные средства предпринимателя. Если доступа нет, получите бесплатный пробный доступ к системе и переходите к Готовому решению.

Объединим требования Указаний ЦБ в удобную схему:

Ответственность за нарушение правил ведения кассовых операций

И в заключение несколько слов об ответственности. За нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций предусмотрена административная ответственность по ст. 15.1 КоАП РФ. Это штраф: для должностных лиц — от 4 тыс. до 5 тыс. руб., для юридических — от 40 тыс. до 50 тыс. руб.

При этом к нарушениям относятся:

- осуществление расчетов наличными деньгами с другими организациями сверх установленных лимитов;

- неоприходование (неполное оприходование) в кассу денежной наличности;

- несоблюдение порядка хранения свободных денежных средств;

- накопление в кассе наличных денег сверх установленных лимитов.

Подробнее об ответственности за нарушение порядка ведения операций по кассе читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Итоги

В порядок ведения кассовых операций в 2023 году внесение изменений пока не планируются. Продолжают действовать правила с поправками от 2020 года, действующие с 30.11.2020. Часть нововведений коснулась порядка работы с подотчетниками. Другие изменения были связаны с обособками и порядком работы с поврежденными банкнотами.

Зарегистрировано в Минюсте России 23 мая 2014 г. N 32404

——————————————————————

Список изменяющих документов

(в ред. Указаний Банка России от 03.02.2015 N 3558-У,

от 19.06.2017 N 4416-У, от 05.10.2020 N 5587-У)

1. Настоящее Указание на основании Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 52, ст. 6975) определяет порядок ведения кассовых операций с банкнотами и монетой Банка России (далее — наличные деньги) на территории Российской Федерации юридическими лицами (за исключением Центрального банка Российской Федерации, кредитных организаций (далее — банк), а также упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства.

В целях настоящего Указания под субъектами малого предпринимательства понимаются юридические лица, отнесенные в соответствии с условиями, установленными Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (Собрание законодательства Российской Федерации, 2007, N 31, ст. 4006; N 43, ст. 5084; 2008, N 30, ст. 3615, ст. 3616; 2009, N 31, ст. 3923; N 52, ст. 6441; 2010, N 28, ст. 3553; 2011, N 27, ст. 3880; N 50, ст. 7343; 2013, N 27, ст. 3436, ст. 3477; N 30, ст. 4071; N 52, ст. 6961), к малым предприятиям, в том числе к микропредприятиям.

Получатели бюджетных средств при ведении кассовых операций руководствуются настоящим Указанием, если иное не определено нормативным правовым актом, регулирующим порядок ведения кассовых операций получателями бюджетных средств.

2. Для ведения операций по приему наличных денег, включающих их пересчет, выдаче наличных денег (далее — кассовые операции) юридическое лицо распорядительным документом устанавливает максимально допустимую сумму наличных денег, которая может храниться в месте для проведения кассовых операций, определенном руководителем юридического лица (далее — касса), после выведения в кассовой книге 0310004 суммы остатка наличных денег на конец рабочего дня (далее — лимит остатка наличных денег).

Юридическое лицо самостоятельно определяет лимит остатка наличных денег в соответствии с приложением к настоящему Указанию, исходя из характера его деятельности с учетом объемов поступлений или объемов выдач наличных денег.

Платежный агент, осуществляющий деятельность в соответствии с Федеральным законом от 3 июня 2009 года N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (Собрание законодательства Российской Федерации, 2009, N 23, ст. 2758; N 48, ст. 5739; 2010, N 19, ст. 2291; 2011, N 27, ст. 3873) (далее — платежный агент), банковский платежный агент (субагент), осуществляющий деятельность в соответствии с Федеральным законом от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2012, N 53, ст. 7592; 2013, N 27, ст. 3477; N 30, ст. 4084) (далее — банковский платежный агент (субагент), при определении лимита остатка наличных денег не учитывают наличные деньги, принятые при осуществлении деятельности платежного агента, банковского платежного агента (субагента).

Подразделению юридического лица, по месту нахождения которого оборудуется обособленное рабочее место (рабочие места) (далее — обособленное подразделение), сдающему наличные деньги на банковский счет, открытый юридическому лицу в банке, лимит остатка наличных денег устанавливается в порядке, предусмотренном настоящим Указанием для юридического лица.

Юридическое лицо, в состав которого входят обособленные подразделения, сдающие наличные деньги в кассу юридического лица, определяет лимит остатка наличных денег с учетом лимитов остатка наличных денег, установленных этим обособленным подразделениям.

Экземпляр распорядительного документа об установлении обособленному подразделению лимита остатка наличных денег направляется юридическим лицом обособленному подразделению в порядке, установленном юридическим лицом.

Юридическое лицо хранит на банковских счетах в банках денежные средства сверх установленного в соответствии с абзацами вторым — пятым настоящего пункта лимита остатка наличных денег, являющиеся свободными денежными средствами.

Накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег допускается в дни выплат заработной платы, стипендий, выплат, включенных в соответствии с методологией, принятой для заполнения форм федерального государственного статистического наблюдения, в фонд заработной платы и выплаты социального характера (далее — другие выплаты), включая день получения наличных денег с банковского счета на указанные выплаты, а также в выходные, нерабочие праздничные дни в случае ведения юридическим лицом в эти дни кассовых операций.

В других случаях накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег не допускается.

Индивидуальные предприниматели, субъекты малого предпринимательства лимит остатка наличных денег могут не устанавливать.

3. Уполномоченный представитель юридического лица сдает наличные деньги в банк или в организацию, входящую в систему Банка России, осуществляющую перевозку наличных денег, инкассацию наличных денег, операции по приему, пересчету, сортировке, формированию и упаковке наличных денег клиентов банка (далее — организация, входящая в систему Банка России), для зачисления их сумм на банковский счет юридического лица.

Уполномоченный представитель обособленного подразделения может в порядке, установленном юридическим лицом, сдавать наличные деньги в кассу юридического лица или в банк, или в организацию, входящую в систему Банка России, для зачисления их сумм на банковский счет юридического лица.

4. Кассовые операции ведутся в кассе кассовым или иным работником, определенным руководителем юридического лица, индивидуальным предпринимателем или иным уполномоченным лицом (далее — руководитель) из числа своих работников (далее — кассир), с установлением ему соответствующих должностных прав и обязанностей, с которыми кассир должен ознакомиться под роспись. Кассовые операции с физическими лицами, являющимися инвалидами по зрению, с использованием факсимильного воспроизведения их собственноручной подписи, проставляемого с помощью средства механического копирования, осуществляются с учетом требований статьи 14.1 Федерального закона от 24 ноября 1995 года N 181-ФЗ «О социальной защите инвалидов в Российской Федерации» (Собрание законодательства Российской Федерации, 1995, N 48, ст. 4563; 2020, N 17, ст. 2725) кассиром в присутствии работника, определенного в распорядительном документе юридического лица, индивидуального предпринимателя и не осуществляющего эту кассовую операцию. В этом случае указанный работник до проведения кассовой операции устно доводит до сведения физического лица, являющегося инвалидом по зрению, информацию о характере осуществляемой кассовой операции и сумме операции (сумме наличных денег).

(в ред. Указаний Банка России от 03.02.2015 N 3558-У, от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

При наличии у юридического лица, индивидуального предпринимателя нескольких кассиров один из них выполняет функции старшего кассира (далее — старший кассир).

Кассовые операции могут проводиться руководителем.

Юридическое лицо, индивидуальный предприниматель могут вести кассовые операции с применением автоматических устройств, функционирующих в автоматическом режиме без участия работника юридического лица, индивидуального предпринимателя (далее — автоматическое устройство).

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Автоматические устройства, конструкция которых предусматривает прием и (или) выдачу банкнот Банка России, должны иметь функцию распознавания на всей площади банкноты не менее четырех машиночитаемых защитных признаков банкнот Банка России, указанных в абзацах четырнадцатом — девятнадцатом пункта 1.1 Положения Банка России от 29 января 2018 года N 630-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации», зарегистрированного Министерством юстиции Российской Федерации 18 июня 2018 года N 51359, 10 июня 2020 года N 58625 (далее — Положение Банка России N 630-П).

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

4.1. Кассовые операции оформляются приходными кассовыми ордерами 0310001, расходными кассовыми ордерами 0310002 (далее — кассовые документы).

Кассовые документы могут оформляться по окончании проведения кассовых операций на основании фискальных документов, предусмотренных абзацем тридцать шестым статьи 1.1 Федерального закона от 22 мая 2003 года N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (Собрание законодательства Российской Федерации, 2003, N 21, ст. 1957; «Официальный интернет-портал правовой информации» (www.pravo.gov.ru), 1 октября 2020 года).

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Платежный агент, банковский платежный агент (субагент) на наличные деньги, принятые при осуществлении деятельности платежного агента, банковского платежного агента (субагента), оформляет отдельный приходный кассовый ордер 0310001.

Индивидуальными предпринимателями, ведущими в соответствии с законодательством Российской Федерации о налогах и сборах учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовые документы могут не оформляться.

(пп. 4.1 в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

4.2. Кассовые документы оформляются:

главным бухгалтером;

бухгалтером или иным должностным лицом (в том числе кассиром), определенным в распорядительном документе, или должностным лицом юридического лица, физическим лицом, с которыми заключены договоры об оказании услуг по ведению бухгалтерского учета (далее — бухгалтер);

руководителем (при отсутствии главного бухгалтера и бухгалтера).

4.3. Кассовые документы подписываются главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром.

В случае ведения кассовых операций и оформления кассовых документов руководителем кассовые документы подписываются руководителем.

4.4. Кассир снабжается печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции (далее — печать (штамп), а также образцами подписей лиц, уполномоченных подписывать кассовые документы, при оформлении кассовых документов на бумажном носителе.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

В случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются.

4.5. При наличии старшего кассира операции по передаче наличных денег между старшим кассиром и кассирами в течение рабочего дня отражаются старшим кассиром в книге учета принятых и выданных кассиром денежных средств 0310005 с указанием сумм передаваемых наличных денег. Записи в книгу учета принятых и выданных кассиром денежных средств 0310005 осуществляются в момент передачи наличных денег и подтверждаются подписями старшего кассира, кассира.

4.6. Поступающие в кассу наличные деньги, за исключением наличных денег, принятых при осуществлении деятельности платежного агента, банковского платежного агента (субагента), и выдаваемые из кассы наличные деньги юридическое лицо учитывает в кассовой книге 0310004.

Платежный агент, банковский платежный агент (субагент) для учета наличных денег, принятых при осуществлении деятельности платежного агента, банковского платежного агента (субагента), ведет отдельную кассовую книгу 0310004.

Записи в кассовой книге 0310004 осуществляются по каждому приходному кассовому ордеру 0310001, расходному кассовому ордеру 0310002, оформленному соответственно на полученные, выданные наличные деньги (полное оприходование в кассу наличных денег).

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

В конце рабочего дня кассир сверяет фактическую сумму наличных денег в кассе с данными кассовых документов, суммой остатка наличных денег, отраженного в кассовой книге 0310004, и заверяет записи в кассовой книге 0310004 подписью.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

Записи в кассовой книге 0310004 сверяются с данными кассовых документов главным бухгалтером или бухгалтером (при их отсутствии — руководителем) и подписываются лицом, проводившим указанную сверку.

Если в течение рабочего дня кассовые операции не проводились, записи в кассовую книгу 0310004 не осуществляются.

Обособленные подразделения передают юридическому лицу копию листа кассовой книги 0310004 в порядке, установленном юридическим лицом с учетом срока составления юридическим лицом бухгалтерской (финансовой) отчетности. В случае если обособленное подразделение юридического лица не осуществляет хранение наличных денег и по окончании проведения кассовых операций сдает наличные деньги в кассу юридического лица, кассовую книгу 0310004 такому обособленному подразделению юридического лица допускается не вести.

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Контроль за ведением кассовой книги 0310004 осуществляет главный бухгалтер (при его отсутствии — руководитель).

Если индивидуальные предприниматели в соответствии с законодательством Российской Федерации о налогах и сборах ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовая книга 0310004 ими может не вестись.

4.7. Документы, предусмотренные настоящим Указанием, могут оформляться на бумажном носителе или в электронном виде.

Документы на бумажном носителе оформляются от руки или с применением технических средств, предназначенных для обработки информации, включая персональный компьютер и программное обеспечение (далее — технические средства), и подписываются собственноручными подписями. В документы, оформленные на бумажном носителе, за исключением кассовых документов, допускается внесение исправлений, содержащих дату исправления, фамилии и инициалы, а также подписи лиц, оформивших документы, в которые внесены исправления.

Документы в электронном виде оформляются с применением технических средств с учетом обеспечения их защиты от несанкционированного доступа, искажений и потерь информации. Документы, оформленные в электронном виде, подписываются электронными подписями в соответствии с требованиями Федерального закона от 6 апреля 2011 года N 63-ФЗ «Об электронной подписи» (Собрание законодательства Российской Федерации, 2011, N 15, ст. 2036; N 27, ст. 3880; 2012, N 29, ст. 3988; 2013, N 14, ст. 1668; N 27, ст. 3463, ст. 3477; 2014, N 11, ст. 1098; N 26, ст. 3390; 2016, N 1, ст. 65; N 26, ст. 3889) (далее — электронная подпись). В документы, оформленные в электронном виде, внесение исправлений после подписания указанных документов не допускается.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

Хранение документов, оформленных на бумажном носителе или в электронном виде, организуется руководителем.

5. Прием наличных денег юридическим лицом, индивидуальным предпринимателем, в том числе от лица, с которым заключен трудовой договор или договор гражданско-правового характера (далее — работник), проводится по приходным кассовым ордерам 0310001.

5.1. При получении приходного кассового ордера 0310001 кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии — наличие подписи руководителя) и при оформлении приходного кассового ордера 0310001 на бумажном носителе — ее соответствие образцу, за исключением случая, предусмотренного в абзаце втором подпункта 4.4 пункта 4 настоящего Указания, проверяет соответствие суммы наличных денег, проставленной цифрами, сумме наличных денег, проставленной прописью, наличие подтверждающих документов, перечисленных в приходном кассовом ордере 0310001.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

Кассир принимает наличные деньги полистным, поштучным пересчетом. При приеме наличных денег кассир должен осуществлять контроль их платежеспособности в соответствии с Указанием Банка России от 26 декабря 2006 года N 1778-У «О признаках платежеспособности и правилах обмена банкнот и монеты Банка России», зарегистрированным Министерством юстиции Российской Федерации 16 января 2007 года N 8748, 15 июля 2009 года N 14343, 3 сентября 2014 года N 33956 (далее — Указание Банка России N 1778-У). Платежеспособные банкноты и монета Банка России, указанные в пункте 1 Указания Банка России N 1778-У, обязательны к приему юридическим лицом, платежным агентом, банковским платежным агентом (субагентом).

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Наличные деньги принимаются кассиром таким образом, чтобы вноситель наличных денег мог наблюдать за действиями кассира.

После приема наличных денег кассир сверяет сумму, указанную в приходном кассовом ордере 0310001, с суммой фактически принятых наличных денег.

При соответствии вносимой суммы наличных денег сумме, указанной в приходном кассовом ордере 0310001, кассир подписывает приходный кассовый ордер 0310001, проставляет на квитанции к приходному кассовому ордеру 0310001, выдаваемой вносителю наличных денег, оттиск печати (штампа) и выдает ему указанную квитанцию к приходному кассовому ордеру 0310001. При оформлении приходного кассового ордера 0310001 в электронном виде квитанция к приходному кассовому ордеру 0310001 может направляться вносителю наличных денег по его просьбе на предоставленный им адрес электронной почты.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

При несоответствии вносимой суммы наличных денег сумме, указанной в приходном кассовом ордере 0310001, кассир предлагает вносителю наличных денег довнести недостающую сумму наличных денег или возвращает излишне вносимую сумму наличных денег. Если вноситель наличных денег отказался довнести недостающую сумму наличных денег, кассир возвращает ему вносимую сумму наличных денег. Приходный кассовый ордер 0310001 кассир перечеркивает (в случае оформления приходного кассового ордера 0310001 в электронном виде — проставляет отметку о необходимости переоформления приходного кассового ордера 0310001) и передает (направляет) главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю) для переоформления приходного кассового ордера 0310001 на фактически вносимую сумму наличных денег.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

5.2. Утратил силу. — Указание Банка России от 19.06.2017 N 4416-У.

(см. текст в предыдущей редакции)

5.3. Прием в кассу юридического лица наличных денег, сдаваемых обособленным подразделением, а также изъятых из автоматического устройства, осуществляется по приходному кассовому ордеру 0310001.

(пп. 5.3 в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

6. Выдача наличных денег проводится по расходным кассовым ордерам 0310002.

Выдача наличных денег для выплат заработной платы, стипендий и других выплат работникам проводится по расходным кассовым ордерам 0310002, расчетно-платежным ведомостям 0301009, платежным ведомостям 0301011.

6.1. При получении расходного кассового ордера 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011) кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии — наличие подписи руководителя) и при оформлении указанных документов на бумажном носителе — ее соответствие образцу, за исключением случая, предусмотренного в абзаце втором подпункта 4.4 пункта 4 настоящего Указания, соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью. При выдаче наличных денег по расходному кассовому ордеру 0310002 кассир проверяет также наличие подтверждающих документов, перечисленных в расходном кассовом ордере 0310002.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

Кассир должен удостовериться в том, что выдача наличных денег осуществляется лицу, указанному в расходном кассовом ордере 0310002 (расчетно-платежной ведомости 0301009, платежной ведомости 0301011).

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Абзацы третий — четвертый утратили силу. — Указание Банка России от 05.10.2020 N 5587-У.

(см. текст в предыдущей редакции)

6.2. При выдаче наличных денег по расходному кассовому ордеру 0310002 кассир подготавливает сумму наличных денег, подлежащую выдаче, и передает расходный кассовый ордер 0310002 получателю наличных денег для проставления подписи. В случае оформления расходного кассового ордера 0310002 в электронном виде получателем наличных денег может проставляться электронная подпись.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

(см. текст в предыдущей редакции)

Кассир пересчитывает подготовленную к выдаче сумму наличных денег таким образом, чтобы получатель наличных денег мог наблюдать за его действиями, и выдает получателю наличные деньги полистным, поштучным пересчетом в сумме, указанной в расходном кассовом ордере 0310002. Выдача кассиром банкнот Банка России, имеющих одно и более из повреждений, указанных в абзацах шестом — пятнадцатом пункта 2.9 Положения Банка России N 630-П, не допускается. Банкноты Банка России, имеющие одно и более из указанных повреждений, сдаются в банк или в организацию, входящую в систему Банка России.

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Кассир не принимает от получателя наличных денег претензии по сумме наличных денег, если получатель наличных денег не сверил в расходном кассовом ордере 0310002 соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью, и не пересчитал под наблюдением кассира полистно, поштучно полученные им наличные деньги.

После выдачи наличных денег по расходному кассовому ордеру 0310002 кассир подписывает его.

6.3. Для выдачи наличных денег работнику под отчет (далее — подотчетное лицо) на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер 0310002 должен оформляться согласно распорядительному документу юридического лица, индивидуального предпринимателя либо письменному заявлению подотчетного лица. Распорядительный документ юридического лица, индивидуального предпринимателя допускается оформлять на несколько выдач наличных денег одному или нескольким подотчетным лицам с указанием фамилии (фамилий) и инициалов, суммы (сумм) наличных денег и срока (сроков), на который они выдаются.

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Подотчетное лицо обязано в срок, установленный руководителем юридического лица, индивидуальным предпринимателем, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю) авансовый отчет с прилагаемыми подтверждающими документами. Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии — руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем.

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Указание Банка России от 19.06.2017 N 4416-У.

(см. текст в предыдущей редакции)

6.4. Выдача из кассы юридического лица обособленному подразделению наличных денег, необходимых для проведения кассовых операций, а также для загрузки автоматического устройства, осуществляется по расходному кассовому ордеру 0310002.

(пп. 6.4 в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

6.5. Предназначенная для выплат заработной платы, стипендий и других выплат сумма наличных денег устанавливается согласно расчетно-платежной ведомости 0301009 (платежной ведомости 0301011). Срок выдачи наличных денег на эти выплаты определяется руководителем и указывается в расчетно-платежной ведомости 0301009 (платежной ведомости 0301011). Продолжительность срока выдачи наличных денег по выплатам заработной платы, стипендий и другим выплатам не может превышать пяти рабочих дней (включая день получения наличных денег с банковского счета на указанные выплаты).

Выдача наличных денег работнику проводится в порядке, предусмотренном в абзацах первом — третьем подпункта 6.2 настоящего пункта, с проставлением работником подписи в расчетно-платежной ведомости 0301009 (платежной ведомости 0301011).

Абзац утратил силу. — Указание Банка России от 05.10.2020 N 5587-У.

(см. текст в предыдущей редакции)

На фактически выданные суммы наличных денег по расчетно-платежной ведомости 0301009 (платежной ведомости 0301011) оформляется расходный кассовый ордер 0310002.

7. Мероприятия по обеспечению сохранности наличных денег при ведении кассовых операций, хранении, транспортировке, порядок и сроки проведения проверок фактического наличия наличных денег определяются юридическим лицом, индивидуальным предпринимателем.

8. Настоящее Указание подлежит официальному опубликованию в «Вестнике Банка России» и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 28 февраля 2014 года N 5) вступает в силу с 1 июня 2014 года, за исключением абзаца пятого пункта 4.

8.1. Абзац пятый пункта 4 настоящего Указания вступает в силу с 1 января 2015 года.

8.2. Со дня вступления в силу настоящего Указания признать утратившим силу Положение Банка России от 12 октября 2011 года N 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации», зарегистрированное Министерством юстиции Российской Федерации 24 ноября 2011 года N 22394 («Вестник Банка России» от 30 ноября 2011 года N 66).

Председатель

Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Добавить в «Нужное»

Организации (ИП) самостоятельно определяют мероприятия по обеспечению сохранности наличности при ведении кассовых операций, хранении, транспортировке, а также порядок и сроки проведения внутренних проверок наличных денег (п. 7 Указания Банка России от 11.03.2014 № 3210-У (далее — Указания)). Порядок ведения кассовых операций в целом в РФ устанавливается Центральным банком России.

Организациям и ИП важно соблюдать порядок ведения кассовых операций. Ведь за нарушение этого порядка грозит не маленький штраф (ч. 1 ст. 15.1 КоАП РФ):

- для организации – от 40 тыс. руб. до 50 тыс. руб.;

- для ее должностных лиц и ИП – от 4 тыс. руб. до 5 тыс. руб.

Порядок ведения кассовых операций в 2023 году: лимит кассы

В организации должен быть установлен кассовый лимит.

Лимит кассы – допустимая сумма наличных, которая может оставаться в кассе организации на конец рабочего дня. Сверхлимитные суммы подлежат сдаче в банк.

Данный лимит организация определяет самостоятельно исходя из характера своей деятельности, а также с учетом объемов поступлений и выдач наличных средств.

Формулы расчета лимита кассы можно найти в Типовой ситуации.

Важно отметить, что организации, относящиеся к субъектам малого предпринимательства (СМП), а также ИП вправе не устанавливать лимит кассы и хранить в кассе столько наличности, сколько нужно (п. 2 Указания).

Проверить, относится ли ваша фирма к СМП, можно на сайте ФНС.

Кассовые операции в 2023 году: лимит кассы обособленных подразделений

В обособленных подразделениях (ОП), сдающих наличные деньги в банк, также должен быть установлен кассовый лимит. Причем головная организация при наличии у нее ОП обязана устанавливать свой лимит с учетом лимитов этих ОП (п. 2 Указания).

Документ, которым установлен кассовый лимит конкретного ОП, головная организация должна передать в данное подразделение.

Ведение кассовых операций в 2023 г.: превышение лимита кассы

Суммы сверх установленного лимита должны сдаваться в банк.

Правда, превышение допускается в дни выплаты зарплаты/иных выплат, включая день получения наличных в банке на эти цели, а также в выходные/нерабочие праздничные дни (если фирма проводит в эти дни кассовые операции). В этом случае никакие штрафные санкции фирме и ее должностным лицам не грозят.

Кассовые операции: лимит расчетов наличными

Помимо кассового лимита, есть еще и лимит расчетов наличными деньгами между организациями/ИП. Данный лимит составляет 100 тыс. руб. в рамках одного договора (п. 1,4 Указания Банка России от 09.12.2019 N 5348-У). То есть, допустим, если организация покупает у другого юрлица в рамках одного договора товары стоимостью 150 тыс. руб. и планирует производить оплату частями, то сумма всех наличных платежей не должна превышать в общей сложности 100 тыс. руб., остальная сумма должна быть перечислена продавцу по безналу.

Кассовые правила

Безусловно, немалое значение имеет и документальное оформление каждой кассовой операции. Ведь неоформленная операция может привести к тому, что деньги «на бумаге» не будут совпадать с их фактическим количеством. А это опять-таки чревато штрафом.

Правила ведения кассовых операций: кто ведет кассовые операции

Кассовые операции должен вести кассовый работник или другой работник, назначенный руководителем организации/ИП.

Кассир должен быть ознакомлен со своими обязанностями под роспись (п. 4 Указания).

Если в организации/у ИП работает несколько кассиров, на одного из них должны быть возложены функции старшего кассира.

Кстати, ведение кассовых операций может взять на себя сам руководитель/ИП.

Документальное оформление кассовых операций

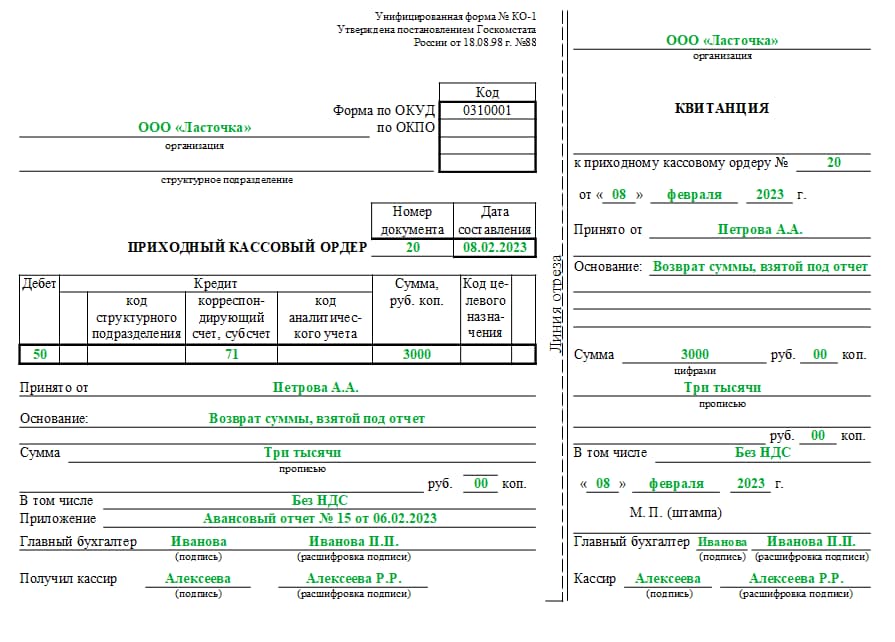

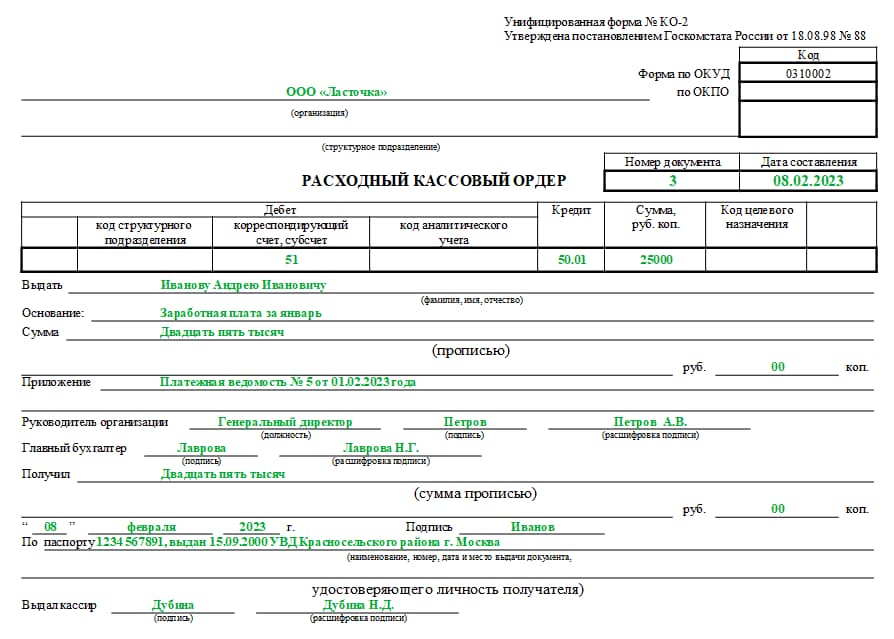

Поступление денег в кассу оформляется приходным кассовым ордером (далее – ПКО (Форма № КО-1, утв. Постановлением Госкомстата от 18.08.1998 N 88)), расходование денег из кассы – расходным кассовым ордером (далее – РКО (Форма № КО-2, утв. Постановлением Госкомстата от 18.08.1998 N 88)).

Кассовые документы (ПКО, РКО) оформляются главным бухгалтером или иным лицом, в чьи обязанности по распоряжению руководителя/ИП входит оформление этих документов. Также кассовые документы могут быть оформлены должностным лицом компании или физлицом, с которыми заключены договоры об оказании услуг по ведению бухучета (п. 4.2 Указания).

ИП, независимо от применяемого режима налогообложения, могут не оформлять кассовые документы, но при условии, что они ведут учет доходов и расходов, объектов налогообложения, физических показателей (п. 4.1 Указания, п. 2 Письма ФНС от 09.07.2014 N ЕД-4-2/13338).

Кассовые операции: кто подписывает документы

Кассовые документы подписывает главный бухгалтер или бухгалтер (при их отсутствии – руководитель), а также кассир (п. 4.3 Указания).

При этом при оформлении кассовых документов на бумажном носителе кассир снабжается печатью или штампом (например, печать с наименованием фирмы, ее ИНН и словом «Получено»). Ставя оттиск печати/штампа на кассовых документах, кассир подтверждает проведение кассовой операции.

Если же ведением кассовых операций и оформлением кассовых документов занимается сам руководитель, то, соответственно, подписывать кассовые документы должен только он.

Прием наличных

Как мы отметили выше, прием наличных в кассу проводится по ПКО.

При получении приходного кассового ордера кассир проверяет (п. 5.1 Указания):

- наличие подписи главного бухгалтера или бухгалтера (при их отсутствии – подписи руководителя) и сверяет эту подпись с имеющимся образцом;

- соответствие наличной суммы, указанной цифрами, сумме, указанной прописью;

- наличие подтверждающих документов, поименованных в ПКО.

Кассир принимает наличные деньги полистным, поштучным пересчетом. При этом лицо, вносящее наличность в кассу, должен иметь возможность наблюдать за действиями кассира.

Пересчитав деньги, кассир сверяет сумму в ПКО с фактически полученной суммой и, если суммы совпадают, то кассир подписывает ПКО, ставит печать/штамп на квитанции к ПКО и отдает эту квитанцию лицу, вносившему наличность.

Кроме того, кассир должен проконтролировать платежеспособность принимаемых денег. Иными словами, оценить, не фальшивые ли банкноты перед ним, и обращать внимание на поврежденные купюры: загрязненные, изношенные, надорванные, имеющие потертости и т.д. Так, если банкнота, например, утрачена на 60% или более, ее принимать в кассу не нужно. Поскольку ее невозможно будет обменять по номиналу (п.1,2 Указания Банка России от 26.12.2006 N 1778-У).

При расчетах с применением ККТ или БСО приходный кассовый ордер может быть оформлен на общую сумму принятых наличных по окончании проведения кассовых операции. Такой ПКО заполняется на основании контрольной ленты ККТ, корешков бланков строгой отчетности (БСО), приравненных к кассовому чеку, и т.д.

Дальнейшее перемещение ПКО внутри организации и его хранение зависит от правил, установленных руководителем фирмы. Храниться ПКО должны в течение 5 лет (п.277 Перечня, утв. Приказом Росархива от 20.12.2019 N 236).

Выдача наличных

При выдаче наличных из кассы нужно оформить РКО. Получив его, кассир проверяет (п. 6.1 Указания):

- наличие подписи главного бухгалтера/бухгалтера (при его отсутствии – подписи руководителя) и ее соответствие образцу;

- соответствие сумм, указанных цифрами, суммам, указанным прописью.

При выдаче наличности кассир должен проверить наличие подтверждающих документов, перечисленных в РКО.

Перед выдачей денег кассир должен идентифицировать получателя по паспорту (иному документу, удостоверяющему личность). Выдача наличных денег лицу, не указанному в РКО, запрещена.

Подготовив необходимую сумму, кассир передает получателю РКО для подписи. Затем кассир должен пересчитать подготовленную сумму таким образом, чтобы получатель мог наблюдать данный процесс. Выдача наличности производится полистным, поштучным пересчетом в сумме, обозначенной в РКО. После выдачи денег кассир подписывает РКО.

Так же как и ПКО, РКО хранятся в течение 5 лет по правилам, установленным руководителем организации.

Выдача наличных для выплаты зарплаты

Выплата зарплаты наличными проводится по расчетно-платежным ведомостям (Форма № Т-49, утв. Постановлением Госкомстата от 05.01.2004 N 1)/ платежным ведомостям (Форма № Т-53, утв. Постановление Госкомстата от 05.01.2004 N 1) с составлением единого РКО (на фактически выплаченную сумму) в последний день выплаты зарплаты или же раньше, если все работники получили зарплату до наступления крайнего срока. Причем в таком РКО не нужно указывать ни Ф.И.О. получателя, ни реквизитов документа, удостоверяющего личность.

Срок выдачи зарплатной наличности определяется руководителем и должен быть указан в ведомости. Но учтите, что данный срок не может превышать 5 рабочих дней, включая день получения денег в банке (п. 6.5 Указания).

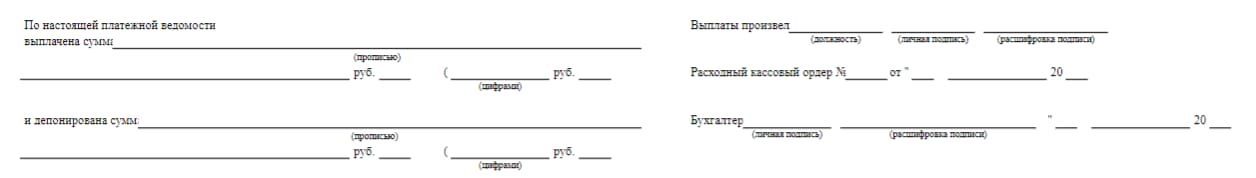

Работник обязательно должен расписаться в ведомости.

Кроме того, ранее действовал такой порядок. Если в последний день выдачи зарплаты кто-то из работников ее не получил, то кассир напротив его фамилии и инициалов в расчетно-платежной ведомости/платежной ведомости должен был проставить оттиск печати (штампа) или сделать запись «депонировано». Затем кассир:

- подсчитывал фактически выданную работникам сумму и сумму, подлежащую депонированию;

- записывал эти суммы в соответствующие строки ведомости;

- сверял эти суммы с итоговой суммой, обозначенной в ведомости;

- ставил свою подпись и отдавал ведомость на подпись главному бухгалтеру/бухгалтеру (при его отсутствии – руководителю).

Формально с конца 2020 года данная обязанность кассира отменена (п.1.3 Указания Банка России от 05.10.2020 N 5587-У). Однако в указаниях по заполнению расчетно-платежной ведомости (форма N Т-49) и платежной ведомости (форма N Т-53), как и прежде, сказано, что напротив фамилий работников, не получивших зарплату, отметку «депонировано» проставить нужно. А также указано, что в конце ведомости должны быть проставлены суммы выплаченной и депонированной зарплаты (Постановление Госкомстата от 05.01.2004 N 1). Кроме того, очевидно, что все это должно быть отражено в учете. Поэтому ведомость в любом случае нужно передать бухгалтеру, а тот уже зафиксирует невыплаченную зарплату в реестре депонированных сумм. Так что по большей части кассиру придется действовать по прежней схеме.

Если же речь идет о какой-то разовой выплате (к примеру, выплата зарплаты увольняющемуся сотруднику), то нет смысла оформлять ведомость – можно выдать деньги сразу по РКО в обычном порядке.

Выдача наличных подотчетнику

В этом случае РКО оформляется на основании заявления подотчетного лица, написанного в произвольной форме, или распорядительного документа организации/ИП (п. 6.3 Указания). Данный распорядительный документ должен содержать информацию о сумме наличных, срок, на который выдаются деньги, подпись руководителя/ИП и дату. Причем в документе могут быть указаны несколько лиц (их ФИО), каждому из которых должны быть выданы определенные суммы (п. 6.3 Указания). Заявление подотчетника может быть составлено схожим образом – с указанием суммы и предполагаемого срока.

Кстати, ранее подотчетное лицо должно было представить авансовый отчет в течение 3 рабочих дней после истечения срока, на который были выданы деньги. Теперь же руководитель организации/ИП вправе сам установить срок для сдачи авансового отчета (п. 6.3 Указания). Исключение – авансовые отчеты по итогам командировок. Их, как и прежде, нужно представлять в течение 3 рабочих дней после возвращения из командировки (п.26 Положения к Постановлению Правительства от 13.10.2008 N 749)

Наличие у подотчетника задолженности по ранее полученным под отчет суммам не является препятствием для очередной выдачи ему средств.

Получение наличных от ОП и выдача наличных обособленному подразделению

При приеме головной организацией денег от своего ОП также оформляется приходный кассовый ордер, а при выдаче – расходный кассовый ордер (п. 6.4 Указания).

Ведение кассовых операций: выдача наличных по доверенности

Наличные деньги, предназначенные одному получателю, могут быть выданы другому лицу — представителю — по доверенности (например, получение зарплаты за заболевшего родственника). В этом случае кассир должен (п. 6.1 Указания):

- убедиться, что в РКО указано именно ФИО представителя (доверенного лица);

- проверить соответствие ФИО доверенного лица, указанного в РКО и доверенности, данным предъявленного документа, удостоверяющего личность.

Доверенность прикладывается к РКО/расчетно-платежной ведомости/платежной ведомости.

Если же выдача наличных производится по доверенности, оформленной на несколько выплат или на получение денег у разных юрлиц/ИП, делается копия такой доверенности. Данная копия заверяется в порядке, установленном организацией/ИП и прикладывается к РКО.

В ситуации, когда получателю полагается несколько выплат у одного юрлица/ИП, оригинал доверенности хранится у кассира, при каждой выплате к РКО/расчетно-платежной ведомости/платежной ведомости прикладывается копия доверенности, а при последней выплате – оригинал.

Обратите внимание, что описанные требования были исключены из Указания ЦБ РФ в 2020 году. Однако это не означает, что выдавать деньги на основании доверенности с тех пор больше нельзя. Можно, только РКО в этом случае должен быть оформлен именно на того, на кого составлена доверенность (Письма Банка России от 11.01.2021 N 29-1-1-ОЭ/6, от 11.01.2021 N 29-1-1-ОЭ/41). И лучше соблюдать ранее установленные правила. В том числе прикладывать к кассовому документу доверенность либо ее копию. Поскольку это будет доказывать тот факт, что наличные были выданы надлежащему лицу.

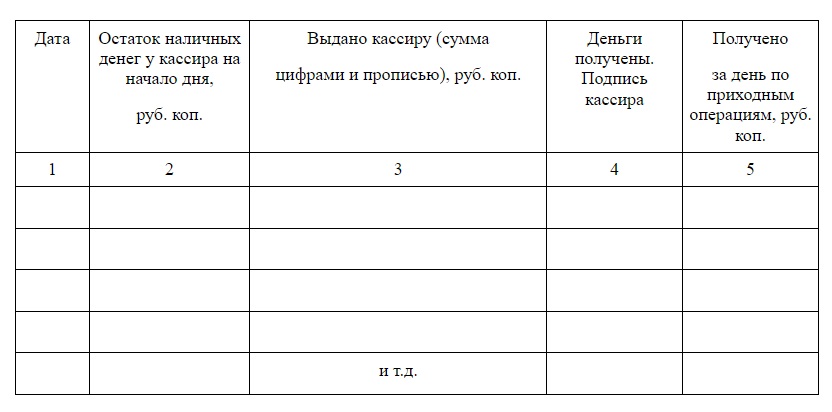

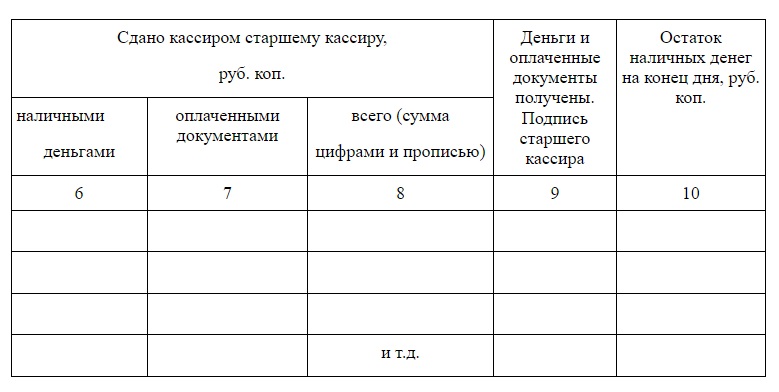

Книга учета принятых и выданных наличных денег

Если в фирме или у ИП есть несколько касс, то операции по передаче наличности в течение рабочего дня между старшим кассиром и кассирами фиксируются старшим кассиром в книге учета принятых и выданных кассиром денежных средств (Форма № КО-5, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88).

Кассовая книга

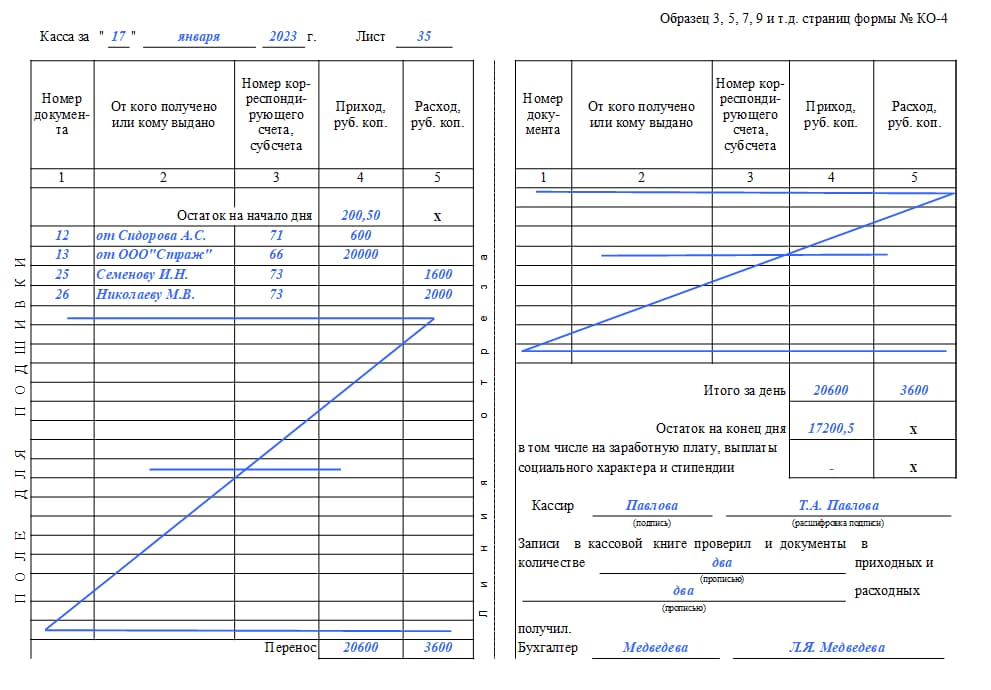

Эту книгу (Форма № КО-4, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88) обязательно должны вести организации (п. 4.6 Указания). Предприниматели, если они ведут учет доходов и расходов (физических показателей), могут кассовую книгу не заполнять.

Кассовая книга нужна для учета поступлений и выдач наличности в кассе.

Кассир фиксирует в книге каждое поступление денег (по ПКО) и каждое расходование (по РКО). В конце рабочего дня кассир сверяет фактическую сумму наличных денег в кассе с данными кассовых документов, суммой остатка наличных денег, отраженного в кассовой книге, и ставит свою подпись.

Затем такую же сверку проводит главный бухгалтер или бухгалтер (при их отсутствии – руководитель). После проведения сверки лицо, проводившее сверку, ставит свою подпись.

Контролирует ведение кассовой книги главный бухгалтер, а при его отсутствии – руководитель.

Кассовая книга обособленного подразделения

Если у организации есть ОП, совершающее операции с наличными деньгами, то по общему правилу такое подразделение должно вести кассовую книгу (п. 4.6 Указания). При этом копию листа кассовой книги ОП направляет в головную организацию. Порядок такого направления устанавливает сама организации с учетом срока составления бухгалтерской/финансовой отчетности.

Вместе с тем, для ОП, которые не хранят у себя наличные деньги, а по окончании проведения кассовых операций сдают их в кассу организации, предусмотрено исключение. Такие ОП вправе кассовую книгу не вести (п. 4.6 Указания).

Способ оформления кассовых документов и книг

Они могут быть оформлены на бумаге или в электронном виде (п. 4.7 Указания).

Бумажные документы оформляются от руки или с применением технических средств, например, компьютера и подписываются собственноручными подписями.

В документы, оформленные на бумаге (кроме ПКО и РКО), можно вносить исправления. Лица, внесшие исправления, должны поставить дату такого исправления, а также указать свои фамилию и инициалы и расписаться.

Документам, оформляемым в электронном виде, должна быть обеспечена защита от несанкционированного доступа, искажений и потери информации.

Электронные документы подписываются электронными подписями.

Вносить исправления в документы, оформленные в электронном виде, после их подписания запрещено.

Кассовая дисциплина обязательна для всех предпринимателей и организаций, у которых в обороте есть наличные деньги. Исключение — продавцы со 100% расчетами по безналу. Но таких на практике мало: почти каждый ИП и компания хотя бы отчасти принимают наличку.

Как вести приходно-расходные операции по требованиям законодательства, как работать с наличными средствами и какие документы оформлять — в этой статье.

Вести кассу удобно в МоемСкладе: продажи и возвраты, отслеживание остатков, автоматическое создание ПКО при закрытии смены и формирование Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

- Что такое кассовая дисциплина

- Документы для работы с наличными

- Правила ведения документации по наличным операциям

- Получение наличных в кассу

- Работа с ККТ и кассой

- Выдача наличных из кассы

- Куда можно тратить наличные из кассы

- Как рассчитываться наличными по договору

- Лимит остатка кассы: формулы расчета, правила и исключения

- Хранение наличных в кассе и обеспечение их сохранности

- Кто и как проверяет ведение кассовой дисциплины

- Штрафы за нарушение кассовой дисциплины

Что такое кассовая дисциплина

Кассовая дисциплина — это соблюдение юрлицами и ИП законодательных требований по ведению наличных денежных расчетов. Это касается всех видов приходно-расходных операций с наличкой. Например, выдачи зарплаты, расчетов с подотчетными лицами, передачи выручки инкассаторам.

Обязанность распространяется на всех вне зависимости от режима налогообложения и способа приема наличных — через кассовый аппарат или по БСО.

Правила кассовой дисциплины определяют:

- какие документы оформлять для подтверждения наличных операций;

- как получать и выдавать наличные из кассы;

- на какие цели можно тратить наличные;

- на какую сумму можно заключать сделки при оплате наличными;

- сколько денег можно хранить на остатке в кассе.

Зачем нужна кассовая дисциплина

Без контроля оборота наличных не обойтись, особенно если он большой. Предпринимателю и организации он позволяет в любой момент времени знать, сколько денежных средств есть в наличии и отслеживать их движение по документам.

Соблюдение требований и в частности кассовые документы проверяет ФНС. При их отсутствии или неправильном оформлении — штраф.

Кто отвечает за кассовую дисциплину

Сами расчеты ведет кассир, кассовые документы формирует бухгалтер. Иногда эти должности совмещаются, и в компании работает продавец-кассир, бухгалтер-кассир. В небольших фирмах все функции может выполнять один сотрудник — руководитель.

Общая ответственность за кассовые операции лежит на руководителе в компании или на индивидуальном предпринимателе.

Законодательное регулирование

Нормы ведения приходно-расходных операций разрабатывает Центробанк. Все подробности и условия проведения наличных расчетов прописаны в Указаниях ЦБ РФ: от 11.03.2014 № 3210-У и от 09.12.2019 № 5348-У. Порядок заполнения и формы кассовых документов приведены в постановлении Госкомстата № 88.

Далее — кратко основные требования кассовой дисциплины.

Документы для работы с наличными

Каждое поступление и выдачу наличных обязательно подтверждать кассовыми документами. Всего их 5 видов:

- Приходный кассовый ордер — ПКО;

- Расходный кассовый ордер — РКО;

- Кассовая книга;

- Платежная ведомость;

- Книга учета кассиром принятых денежных средств.

ИП на упрощенном учете операций оформляют ордеры и кассовую книгу только при выдаче зарплаты персоналу наличными. Для подтверждения поступления выручки достаточно чеков, отчетов о закрытии смены и бланков строгой отчетности.

Для юрлиц обязательны только первые три документа из списка.

Рассмотрим каждый подробнее.

Приходный кассовый ордер (ПКО)

ПКО подтверждает, что наличные поступили в кассу. Например, платеж от заказчика, возврат, внесение денег для выплаты зарплаты. Бухгалтер указывает в ордере:

- номер;

- дату;

- кто вносит деньги;

- основание;

- сумму цифрами и прописью.

Большинство организаций и индивидуальных предпринимателей согласно 54-ФЗ обязаны использовать онлайн-кассы. Поэтому если покупатель рассчитался наличными за товары и услуги, оформление ПКО не отменяет обязанность формирования кассового чека.

Вот пример, как выглядит приходный кассовый ордер:

ПКО состоит из отрывной квитанции — она после подписания и заверения печатью выдается лицу, сдавшему деньги — и основной части документа, которая остается на хранение в кассе.

Есть два варианта формирования приходного кассового ордера:

- Отдельный документ на каждый чек. Такое часто практикуют в оптовой торговле или сфере услуг с высоким средним чеком.

- Один ордер по общей выручке за смену. При этом ориентируются на отчет о закрытии смены, который формирует касса. Удобный вариант для точек с большим потоком клиентов.

Расходный кассовый ордер (РКО)

РКО подтверждает факт выдачи наличных из кассы. Бухгалтер указывает в нем:

- номер ордера;

- дату;

- паспортные данные получателя денег;

- сумму цифрами и прописью.

Пример расходного кассового ордера:

Напомним: наличную выручку можно расходовать только на строго определенные цели. Поэтому расходный ордер выдается на:

- оплату поставщикам, подрядчикам;

- оплату труда резидентам;

- социальные отчисления;

- покупку канцтоваров;

- возврат при отказе от товара, оплаченного наличными.

Кассовая книга

В этом документе ежедневно фиксируются все движения по кассе — по каждому приходному и расходному ордеру — и выводится сумма остатка на конец дня.

Допустим, 4 февраля кассир положил в кассу выручку в размере 200 000 рублей и в тот же день передал ее в банк. Значит, в книге за это число будут записи по ПКО и РКО на одинаковую сумму.

Для кассовой книги есть утвержденная форма КО-4, но можно разработать и использовать собственную. Документ нужно прошнуровать, пронумеровать и заверить печатью.

Операции за один день записываются на отдельном листе. Выглядит это так:

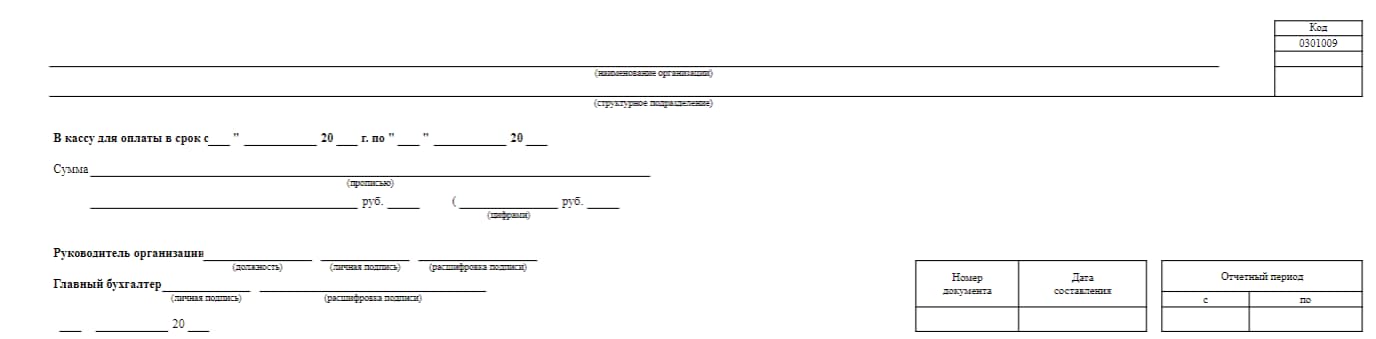

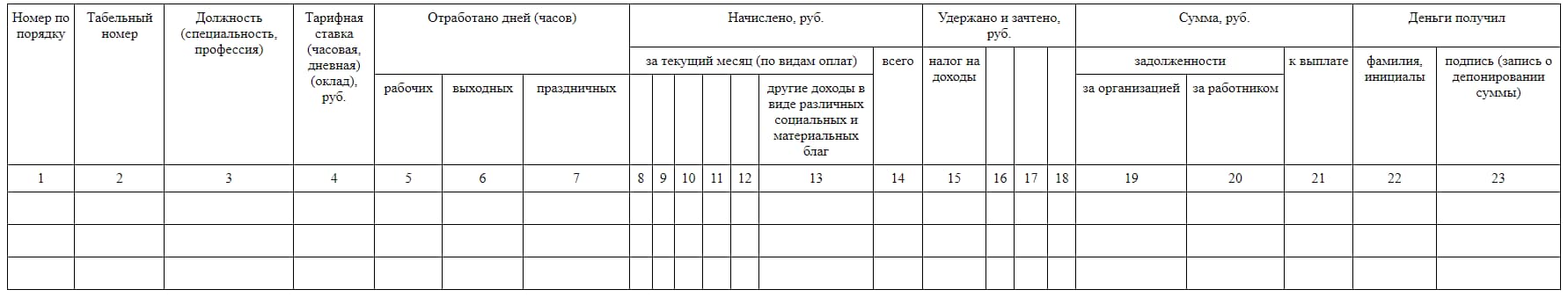

Расчетно-платежная ведомость

Ведомость подтверждает выдачу зарплаты наличными. В начале документа указывают общую сумму выдачи, срок, за который ее нужно выдать из кассы, и отчетный период:

Кроме того, бухгалтер заполняет следующие данные:

- дата и номер;

- период, за который выдают зарплату;

- информация о каждом сотруднике: ФИО, табельный номер, должность, оклад;

- количество отработанных дней;

- сумма начисленной зарплаты и удержаний, например, НДФЛ;

- задолженность за работником или работодателем на начало периода при наличии.

Также бухгалтер создает расходный кассовый ордер — либо один на общую сумму выплат, либо отдельный РКО на каждого работника. Номера и даты составления ордеров указываются в конце документа:

Книга учета принятых и выданных кассиром денежных средств

Она нужна, если у предпринимателя или юрлица несколько кассиров. Один из них назначается старшим, а все передачи наличных между ними фиксируются в книге. Ведение расчетов допускается, даже если кассиры работают в разных местах — в офисе, магазине, на складе.

При этом заполняются следующие поля:

Правила ведения документации по наличным операциям

Перечислим основные.

Когда обязательно оформлять кассовые документы

Если за день была хоть одна наличная операция, нужно оформлять документы.

Кто подписывает кассовые документы

Как правило, нужны три подписи — кассира, главного бухгалтера и руководителя.

Если расчеты ведет кассир, ему выдаются образцы подписей главного бухгалтера и руководителя. Если лично руководитель, образцы не нужны.

Нужно ли указывать счета бухучета

В обязательных кассовых документах — ПКО, РКО и кассовой книге — нужны отсылки к счетам бухучета. Правило распространяется только на юрлиц. ИП не обязаны вести бухучет — об этом сказано в п. 2 Закона № 402-ФЗ.

Когда нужно распечатывать кассовые документы

Если у вас нет электронного документооборота, но вы ведете документацию на компьютере или в системе учета, бумаги все равно надо распечатывать и подписывать вручную.

Печатный вариант не нужен при ЭДО с использованием электронной подписи.

Делать исправления в документах нельзя. Если допустили ошибку, придется составить заново, в том числе и в электронном виде.

Срок хранения документов

От 5 лет, документы на выдачу зарплаты — от 6 лет, а если на работников не ведутся лицевые счета — 50 или 75 лет. Если нужно, срок хранения можно увеличить. Например, в случае возникновения споров и судебных разбирательств.

Сроки отсчитываются с 1 января года, следующего за тем, когда составлены документы.

Получение наличных в кассу

Основание приема денег в кассу — приходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить ПКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм цифрами и прописью.

- Поверить дополнительные подтверждающие документы, если они указаны в ордере.

- Пересчитать внесенные деньги и сверить полученную сумму с документом. Важно, чтобы у человека, который вносит наличность в кассу, была возможность наблюдать за действиями кассира.

- Параллельно проверить платежеспособность банкнот. Задача кассира — проверить их подлинность и не принимать в кассу купюры, утраченные на 60% и более, так как их невозможно обменять по номиналу.

- Если сумма внесенных средств совпадает с указанной в ПКО, поставить подпись и печать на основной части ордера и квитанции, затем — выдать квитанцию тому, кто внес денежные средства.

- Отразить в кассовой книге информацию о принятых денежных средствах.

- Сформировать с помощью кассового аппарата отчет о закрытии смены, оформить приходный кассовый ордер на выручку и другие поступления в кассу.

- Передать кассовые документы бухгалтеру.

Работа с ККТ и кассой

Во-первых, важно понимать разницу понятий «касса» и «кассовый аппарат».

Касса, или операционная касса — это учет всех действий с наличностью. В ней хранятся физические деньги, их оборот подтверждается соответствующими документами.

Кассовый аппарат, ККТ, или онлайн-касса — это устройство, с помощью которого кассир принимает от клиентов наличные средства или проводит безналичную оплату. Его обязаны использовать все ИП и ООО, кроме тех, кто официально освобожден.

Во-вторых, при получении наличных за товары и услуги от клиентов нужно помнить про требования кассовой дисциплины к онлайн-кассам:

- Фиксация каждой кассовой операции с последующей передачей данных в ФНС;

- Выдача клиенту фискального чека вне зависимости от способа расчета — наличными или по карте;

- Обязательная постановка на учет и регистрация ККТ в налоговой;

- Своевременная замена фискального накопителя.

Как работать с ККТ по всем требованиям 54-ФЗ, подробно читайте в руководстве.

Вести кассу удобно и просто в МоемСкладе: кассовые операции, отслеживание остатков, печать расходных и приходных ордеров, регистрация розничных продаж через рабочее место кассира, а также автоматическое создание ПКО при закрытии смены и формировании Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

Выдача наличных из кассы

Правила зависят от того, кому выдаются наличные и на каком основании.

Расчеты с поставщиками, подрядчиками и работниками

Основание выдачи денег из кассы поставщикам, подрядчикам и работникам — расходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить РКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм;

- Удостовериться в том, что деньги выдаются лицу, указанному в документе, и при необходимости попросить паспорт или другой документ, удостоверяющий личность.

- Получить подпись получателя денег.

- Выдать деньги и подписать расходный кассовый ордер. Получатель может пересчитать деньги только перед кассой, иначе кассир не примет претензии по сумме.

- Отразить списание в кассовой книге.

Выплата заработной платы и других выплат работникам

Основание выдачи денег для оплаты труда — расчетно-платежная ведомость.

Срок выдачи указывается в ведомости и не должен быть более 5 рабочих дней, включая день получения денег в банке.

Работники ставят свои подписи в ведомости для подтверждения, что они получили зарплату. В последний день выплат кассир составляет единый РКО на фактически выплаченную сумму.

В случае с разовой выплатой, например, зарплаты увольняющемуся сотруднику, ведомость не оформляется, деньги выдаются по РКО в общем порядке.

Выдача наличных подотчетнику

Кассир оформляет РКО и выдает деньги на основании одного из документов:

- заявления подотчетного лица в произвольной форме;

- распорядительного документа организации или ИП с информацией о сумме наличных, сроке, на который выдаются деньги, подписью руководителя / ИП и датой. Причем в документе могут быть указаны несколько лиц и сумм для выдачи.

Подотчетное лицо предоставляет авансовый отчет по итогу командировки в течение 3 рабочих дней после возвращения. Если деньги выданы для других целей, руководитель или предприниматель сам устанавливает срок сдачи авансового отчета.

Расчеты с клиентами

В случае, если клиент возвращает товар, за который заплатил наличными, кассир заполняет расходный кассовый ордер и пробивает чек на возврат с указанием признака расчета — «полный расчет», суммы — стоимости товара и формы оплаты — наличная.

Куда можно тратить наличные из кассы

Как правило, юрлица и предприниматели рассчитываются между собой безналом, но бывают исключения.

За что Центробанк разрешает рассчитываться наличностью

- Выплата работникам зарплаты, премий, доплат за сверхурочную работу, отпускных.

- Пособия по соцстрахованию, материальная помощь и другие социальные платежи.

- Закупка товаров, работ, услуг, кроме ценных бумаг.

- Выдача под отчет, например, на командировочные расходы.

- Возврат покупателю за товары и услуги, которые он оплачивал наличными.

Исключение для ИП

Индивидуальный предприниматель в отличие от юрлица может в любой момент снять наличные для собственных нужд из кассы или с расчетного счета. Сумма не ограничена, если нет задолженностей по налогам и страховым взносам.

Если предприниматель использует упрощенный порядок кассовой дисциплины, то есть не формирует кассовые документы, получение наличных также оформлять не должен.

Если ведет кассу в общем порядке, в РКО указывает основание выплаты денег — «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Правила для валютных нерезидентов

Иностранные физлица могут получать наличные:

- при возврате товаров, приобретенных ранее за наличный расчет;

- за неоказанные услуги, которые были оплачены ранее;

- при компенсации сумм НДС при вывозе товаров, купленных в России (tax free);

- под отчет.

Закон не позволяет выдавать нерезидентам наличные для оплаты труда, а также оплаты товаров, работ и услуг для организации.

Как рассчитываться наличными по договору

Согласно п. 4 Указания № 5348-У, максимальная сумма расчетов с партнерами — 100 000 руб. по каждому договору. Тип, срок действия, периодичность и количество платежей не имеют значения, главное — чтобы общая сумма по ним не превышала ста тысяч рублей.

Если расчет в иностранной валюте, сумма должна быть эквивалента 100 000 рублей по официальному курсу, установленному Банком России — об этом сказано в пункте 4 Указания № 5348-У.

Лимит расчетов действует для любого бизнеса вне зависимости от его размеров, в том числе для малого и ИП. Не распространяется требование на физлиц и самозанятых — с ними можно проводить сделки на любые суммы.

Так, при покупке дивана за 400 тысяч рублей для личного пользования можно всю сумму платить наличными. При покупке того же дивана предпринимателем для офиса наличкой можно заплатить только 100 тысяч, остальное — безналом.

Лимит нужен, чтобы фирмы больше рассчитывались безналично и чтобы не допустить большого оттока наличных — это может вызвать подозрения у налоговой и банка.

Разбивать один большой договор на несколько, чтобы уложиться в лимит, не рекомендуем. Налоговая может заподозрить, что вы это сделали намеренно и оштрафовать.

Лимит остатка кассы: формулы расчета, правила и исключения

Лимит остатка — это максимальная сумма наличных средств, которую можно оставлять в кассе на конец рабочего дня. Если получается больше, излишек сдают в банк для соблюдения требования. Лимит нужен, чтобы не хранить в кассе слишком много наличности и для контроля финансовых потоков.

Какую сумму можно оставлять в кассе? Рассчитать ее можно по формулам из приложения к Указанию № 3210-У. Варианта два — по объему поступлений или по объему выдачи.

Расчет лимита по поступлению денег

Формула: Лимит по поступлению = ОП / PП × П

ОП — выручка от продаж за выбранный расчетный период.

РП — расчетный период. Это количество дней, за которые мы считаем данные по выручке. Можно взять любое число не более 92 дней — например, 7, 14, 60 дней.