Проверьте, есть ли у вас право применять УСН

Ограничения для применения УСН прописаны в п. 2-3 ст. 346.12 НК и п. 1 ст. 346.13 НК. Организация может перейти на упрощённый режим, если:

- Доходы за девять месяцев года, предшествующего переходу, не превышают 112,5 млн руб. с учётом коэффициента-дефлятора на следующий год, который утверждается Минэкономразвития и публикуются не позднее 20 ноября текущего года. Коэффициенты-дефляторы на 2023 год утверждены Приказом № 573 от 19 октября 2022 г. В 2022 году дефлятор равен 1,096 1,257. Чтобы перейти на УСН с 2023 года, доход за 9 месяцев 2022 года не должен превышать 141,4 млн руб. Сравнивая доходы с предельным размером, нужно учитывать выручку от реализации и внереализационные доходы, а НДС из расчёта исключить.

- Остаточная стоимость основных средств по состоянию на 1 октября года, предшествующего переходу – не более 150 млн руб. Она определяется для амортизируемыхосновных средств. Амортизации не подлежат:

- земля, вода, недра и другие природные ресурсы;

- материально-производственные запасы;

- товары;

- объекты незавершённого капитального строительства;

- ценные бумаги, производные финансовые инструменты (в том числе форвардные, фьючерсные контракты, опционные контракты);

- основные средства, перечисленные в п. 3 ст. 256 НК. Например, начисление амортизации приостанавливается при переводе основного средства по решению руководства организации на консервацию свыше трёх месяцев или реконструкцию (модернизацию) свыше 12 месяцев;

- имущество, которое не используется в основной деятельности и предназначено для реализации.

Индивидуальные предприниматели могут переходить на УСН без соблюдения лимитов по доходам и стоимости основных средств. Но потом в процессе работы на УСН лимиты соблюдать нужно.

Важно помнить, что УСН доступна не для всех видов деятельности. Эту систему не применяют банки, страховые компании, профессиональные участники рынка ценных бумаг, ломбарды, производители подакцизных товаров (за некоторым исключением), казенные и бюджетные учреждения, иностранные компании, компании с филиалами и ряд других организаций.

Подарок для наших читателей – чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

Подайте уведомление в ИФНС

Сообщить о переходе на УСН нужно в ИФНС по месту регистрации организации или ИП не позже 31 декабря текущего года. Тогда с 1 января следующего года можно применять УСН.Если пропустить срок отправки уведомления, переход на упрощённый режим придётся отложить на год.

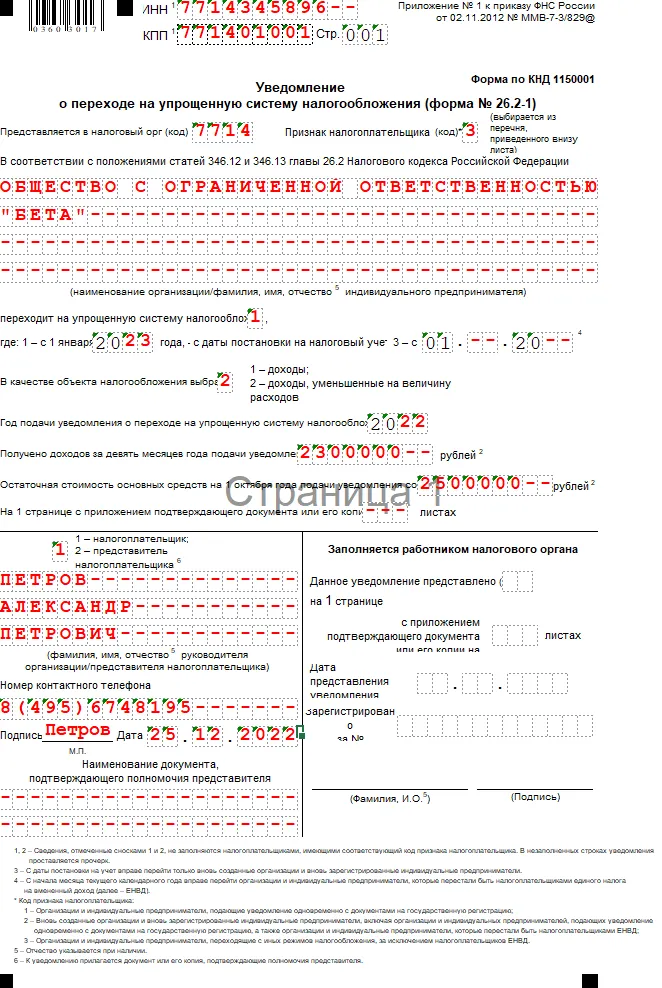

Уведомление заполняют по рекомендованной форме № 26.2-1. Организации обязательно указывают сумму дохода за 9 месяцев и остаточную стоимость основных средств на 1 октября текущего года. В уведомлении нужно указать выбранный объект налогообложения – это «Доходы» или «Доходы, уменьшенные на величину расходов».

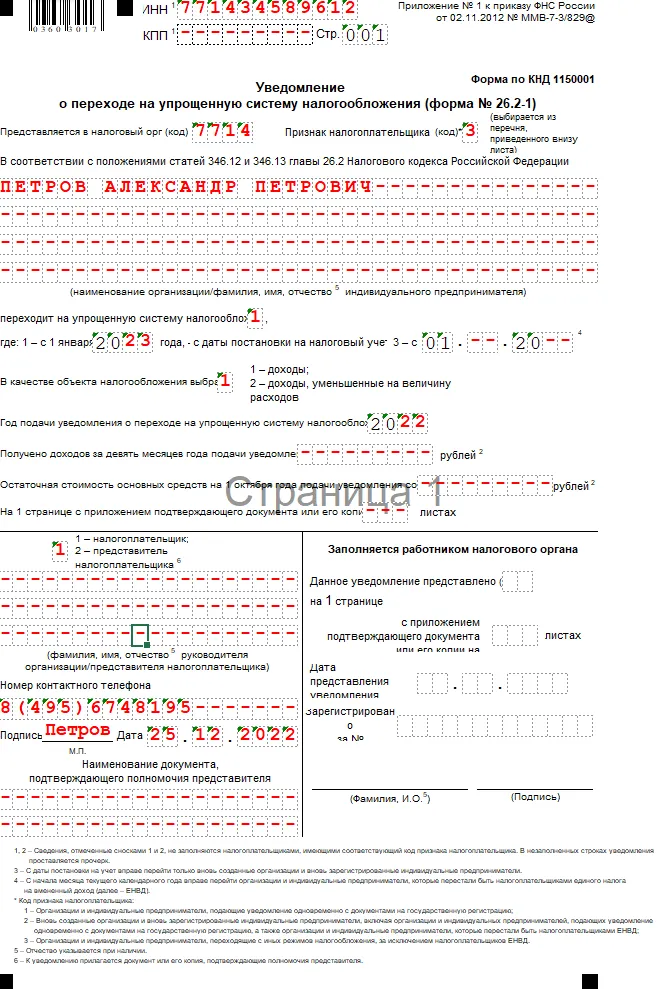

Индивидуальные предприниматели заполняют форму таким же образом, но не указывают сведения по доходам и остаточной стоимости основных средств.

Сформируйте и правильно проведите в учёте базу переходного периода

Переходный учёт различается для ИП и ООО, а также зависит от того, какой объект налогообложения выбрали: «Доходы» или «Доходы минус расходы«.Порядок формирования налоговой базы переходного периода при переходе с ОСНО на УСН установлен п. 1 ст. 346.25 НК.

Переходный учёт для организаций

Порядок формирования налоговой базы переходного периода зависит от метода учёта доходов и расходов, который организация применяла на ОСНО: метод начисления или кассовый метод.

Как признавать доходы и расходы, если организация применяла метод начисления

При расчёте налога на прибыль с применением метода начисления доходы признаются в том периоде, в котором они имели место,независимо от фактического поступления денег. При УСН доходы учитываются кассовым методом, то есть помере поступления денегна счёт. Если до перехода на УСН организация получила аванс, но реализация товаров (выполнение работ, оказание услуг) произойдёт после перехода на УСН, эту сумму включают в базу по УСН.

Пример 1.

Туристическая компания на ОСНО в октябре 2022 года получила аванс за экскурсионное сопровождение заказчика в январе 2023 года. По методу начисления турфирма не учтёт аванс при расчёте налога на прибыль за 2022 год. При переходе на упрощёнку сумму аванса без учёта НДС нужно включить в налоговую базу по УСН.

Если деньги были получены после перехода на УСН, но ранее при ОСНО они уже были учтены при расчёте налога на прибыль, в базу по УСН эти суммы не включают.

Пример 2.

В декабре 2022 года организация поставила заказчику продукции на 500 тыс. руб. По условиям договора заказчик воспользовался рассрочкой и 300 тыс. руб. перечислил в декабре 2022 года, а оставшиеся 200 тыс. руб. – в феврале 2023 года. С 1 января 2023 года компания перешла на УСН «Доходы минус расходы». В 2022 году она уже учла доход по сделке при расчёте налога на прибыль. Средства, поступившие на расчётный счёт в 2023 году, при применении УСН повторно облагать налогом не нужно.

Не облагаются налогом и суммы возвращённого аванса, который был перечислен продавцу в период применения ОСНО. Это связано с тем, что при расчёте налога на прибыль методом начисления выданные авансы не учитываются в расходах. Поэтому при их возврате на УСН дохода не будет (письмо Минфина № 03-11-11/30835 от 26 апреля 2019 г.).

Пример 3.

ООО в ноябре 2022 года перечислило аванс за комплектующие в сумме 200 тыс. руб. Эта сумма никак не повлияла на расчёт налога на прибыль, ведь фактической поставки не было. В январе 2022 года после перехода на УСН договор расторгли, и 200 тыс. руб. вернулись на счёт. Эта сумма не считается доходом на УСН, потому что раньше в расходы её не включали.

Расходы нужно учитывать только тем, кто выбрал объект налогообложения «Доходы минус расходы». Основные правила признания расходов:

- При расчёте налога на прибыль расходы организации признаются в том периоде, в котором они имели место, независимо от времени перечисления денег.

- При УСН «Доходы минус расходы» расходы учитывают по мере их оплаты.

В переходный период уменьшить налоговую базу УСН можно на расходы, которые:

- не были учтены при расчёте налога на прибыль во время применения ОСНО;

- входят в закрытый перечень расходов на УСН.

Пример 4.

Ресторан в декабре 2022 года перечислил поставщику предоплату за полуфабрикаты, которые должны отгрузить в январе 2023 года. С января 2023 года ресторан перешёл на применение УСН. Перечисленный аванс не зачли в расходы по налогу на прибыль в 2022 году – фактически поставки не было. После получения полуфабрикатов в январе 2023 года сумму можно признать расходом на УСН.

Если на ОСНО были куплены товары и переведены деньги поставщику, но товары ещё не проданы и не признаны в расходах, после перехода на упрощёнку можно списать себестоимость товаров в расходы на УСН в момент их отгрузки покупателю. А вот если компания получила комплектующие когда была на ОСНО и признала их в расходах, а оплатила уже после перехода на УСН, повторно включать стоимость комплектующих в расчёт налога УСН нельзя.

Как признавать доходы и расходы, если организация применяла кассовый метод

В этом случае доходы и расходы нужно признавать в том периоде, к которому они относятся. Существенных изменений для признания доходов при переходе с ОСНО на УСН не будет. При применении кассового метода доход признаётся датой его фактического получения – на расчётный счёт, в кассу, имуществом. Это касается и авансов.

Расходы нужно учитывать только тем, кто выбрал объект налогообложения «Доходы минус расходы». Основные правила признания расходов кассовым методом:

- расходы должны быть понесены – деньги за товары и услуги перечислены. Товар получен, но деньги не заплачены – это не расход;

- расходы на товары продавец может учесть только после реализации конечному покупателю. Оплатили партию молотков, получили их на склад – расхода ещё нет. Продали молоток покупателю – можно учитывать расход.

Эти правила работают при применении кассового метода и на ОСНО, и на УСН. Поэтому, как и в случае признания доходов, никаких принципиальных изменений не будет.

Переходный учёт для ИП

Как предпринимателям определять базу переходного периода, в Налоговом кодексе напрямую не прописано. Поэтому до конца непонятно, как учитывать доходы от предпринимательской деятельности и связанные с ними расходы, которые до перехода формировали налоговую базу по НДФЛ. Минфин считает, что прописанные в Налоговом кодексе правила определения расходов при переходе на УСН относятся только к организациям с методом начисления (письма Минфина России № 03-11-11/162 от 21 мая 2012 г., № 03-11-09/12 от 7 марта 2012 г.), подтверждая таким образом необязательность правил для предпринимателей.

Чтобы не изобретать велосипед, рекомендуем ИП действовать, как описано выше – по аналогии сорганизациями, использующими кассовый метод. Это будет понятный план действий и для предпринимателей, и для проверяющих.

Как быть с НДС при переходе с ОСНО на УСН

И организациям, и ИП нужно восстановить принятый к вычету НДС по товарам, работам, услугам, основным средствам, нематериальным активам, которые впоследствии будут использоваться в деятельности на УСН. Это нужно сделать в последнем месяце квартала, который предшествует переходу на УСН, то есть в декабре. При восстановлении налога в книге продаж нужно зарегистрировать счёт-фактуру, на основании которого НДС приняли к вычету. Если к этому моменту срок хранения счёта-фактуры истёк, данные в книгу продаж вносят на основании бухгалтерской справки (письмо Минфина России № 03-07-09/63731 от 6 сентября 2018 г.)

Не нужно восстанавливать НДС, если:

- налог был принят к вычету организациями и ИП из Крыма и Севастополя в соответствии с законодательством Украины;

- стоимость объектов, по которым был применён вычет, полностью учтена в расходах до перехода на УСН.

Пример 5.

Организация до перехода на УСН приобрела в лизинг деревообрабатывающий станок и приняла НДС по сделке к вычету. Поскольку услуга финансовой аренды была полностью оказана на ОСНО, при переходе на упрощёнку восстанавливать НДС не нужно: налог уже был принят к вычету в полной сумме, сделка завершена.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Переход с ОСНО на УСН – об этом периодически задумываются многие небольшие фирмы. Согласитесь, что легче уплачивать единую налоговую сумму, чем считать множество различных сложных налогов. Как изменить систему налогообложения для повышения эффективности своего бизнеса, узнайте из нашей статьи.

Условия перехода на УСН

Сегодня переход на упрощенку возможен как в процессе регистрации компании или индивидуального предпринимателя, так и в тот период, когда деятельность уже активно ведется. Следует при этом все взвесить и провести предварительные расчеты.

Важно помнить: для того чтобы быть плательщиком единого налога по УСН, предприятие или предприниматель должны соответствовать определенным критериям.

Например, не могут быть субъектами УСН бюджетные учреждения, фирмы, занимающиеся игорным бизнесом, компании, в которых участвуют какие-либо другие организации в доле более 25%.

Также значение имеет величина выручки без учета НДС. В 2022 году ее максимально возможное значение с учетом индексации составляет 219,2 млн руб. (п. п. 1.1, 2.1 ст. 346.20 НК РФ, письмо Минфина от 27.01.2021 № 03-11-06/2/4855). На 2023 год сумма снова будет проиндексирована и составит 251,4 млн руб.

Если планируется уплачивать единый налог с нового года, размер дохода за 9 месяцев в году перед переходом не должен превышать сумму 112,5 млн руб., умноженную на коэффициент-дефлятор. При индексации предельного дохода для перехода на упрощенку с 2023 года, согласно последним разъяснениям Минфина, нужно использовать коэффициент-дефлятор 2023 года. Он утвержден в размере 1,257. Такоим образом, лимит за январь-сентябрь 2022 года составит 141,4 млн руб. (112,5 млн х 1,257). Но есть и другая точка зрения (это более ранние разъяснения финведомства): брать нужно дефлятор за текущий год, то есть в 2022 году 1,096. Соответственно, чтобы стать упрощенцем с 1 января 2023, нужно уложиться в сумму 123,3 млн руб. (112,5 млн х 1,096).

Почитайте о критериях соответствия для перехода на спецрежим в статье «Кто является плательщиками УСН?».

Порядок перехода на УСН подразумевает, что вернуться на прежнюю систему налогообложения налогоплательщик сможет только через год, если не потеряет право применения спецрежима.

Наряду с очевидными преимуществами УСН имеет и свои недостатки. Это ограничения по стоимости основных средств, количеству наемных людей и доходам. Кроме того, компании, находящиеся на едином налоге, не могут иметь филиалы (при этом наличие представительств и других обособленных подразделений с 2016 года не является препятствием для применения УСН). Некоторые неудобства по работе с субъектами УСН испытывают их контрагенты, уплачивающие НДС.

Выбрать систему налогообложения вам помогут рекомендации, приведенные в этой статье.

Как перейти на упрощенку

Чтобы иметь представление о том, как перейти на УСН, нужно помнить о следующем. Условия перехода на УСН предполагают подачу соответствующего уведомления в налоговую инспекцию по месту своего нахождения (проживания). Сделать это нужно не позднее 31 декабря или в течение 30 дней с момента госрегистрации. В данном документе следует привести такую информацию:

- планируемый объект налогообложения (весь доход или тот, который остается за вычетом разрешенных кодексом затрат);

- остаточную стоимость основных фондов, рассчитанную на 1 октября;

- общую сумму дохода за 9 месяцев.

Переход с ОСНО на УСН в 2022-2023 годах, как и раньше, осуществляется на основании уведомления по форме 26.2-1.

Заполнить его вам поможет образец от КонсультантПлюс, скачать который можно бесплатно, оформив пробный доступ:

Подробнее о подаче уведомления читайте здесь.

Следует помнить, что порядок перехода на УСН не предусматривает предоставления налоговиками каких-либо документов (свидетельств и т. д.) о том, что фирма применяет УСН. Однако всегда можно запросить в своей налоговой инспекции письменное подтверждение того, что компания или предприниматель платят единый налог. Отказать в применении УСН могут только в том случае, когда претендент не соответствует критериям, установленным НК РФ.

О том, как запросить из налоговой документ, подтверждающий применение упрощенки, смотрите в публикации «Свидетельство об упрощенной системе налогообложения».

Переход с ОСН на УСН предполагает выбор одной из двух баз для налогообложения единым налогом. Это может быть как весь получаемый доход, так и его часть за вычетом понесенных затрат. Соответственно, в этих двух случаях будут и разные ставки для единого налога. Если за основу берется весь доход, платить по нему придется единый налог по ставке 6% (субъекты РФ могут снижать ставку до 1%). Когда базой для единого налога является чистый доход, он платится в размере от 5 до 15% (ставка также зависит от конкретного региона РФ).

Важно! КонсультантПлюс предупреждает

Для ряда случаев предусмотрены повышенные ставки: 8% по «доходам» и 20% по «доходам минус расходы». Они применяются, если (п. п. 1.1, 2.1 ст. 346.20 НК РФ):

Подробнее читайте в К+. Пробный доступ бесплатен.

Выбрать для себя подходящий вариант уплаты единого налога поможет наш материал «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Когда можно перейти на УСН

Как уже отмечалось, перейти на УСН можно при создании предприятия или с начала календарного года. Кроме того, переход на упрощенку возможен был и тогда, когда фирма или предприниматель занимались деятельностью, дающей право на ЕНВД (единый налог на вмененный доход в настоящее время отметен). В этом случае переход на единый налог осуществлялся в общем порядке. Возможна и иная ситуация. Предприятие было как плательщиком ЕНВД, так и субъектом УСН. Когда вид деятельности перестал подпадать под условия применения ЕНВД, его можно было перевести в рамки УСН.

При переходе с ОСНО на УСН есть определенные правила учета переходящих доходов, расходов, кредиторской и дебиторской задолженности, а также нюансы по НДС. Легко пройти через переходный период вам помогут рекомендации экспертов КонсультантПлюс, которые уже разъяснили все правила подробно. Получите пробный доступ к К+ бесплатно и переходите в Готовое решение.

По НДС также рекомендуем нашу статью.

Итоги

Переход с ОСНО на УСН строго регламентирован: законом четко обозначены сроки подачи документов на смену налогового режима и критерии, которым должны соответствовать налогоплательщики для перехода на упрощенку. Соблюдение требований НК РФ обеспечит легкий переход на этот спецрежим.

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 5 декабря 2022 г.

Содержание журнала № 24 за 2022 г.

Если вы решили перейти с ОСН на УСН (или наоборот) либо изменить объект при УСН, то самое время подать соответствующее уведомление в ИФНС. А можно ли отозвать уведомление об отказе от УСН, если отправили его по ошибке? Что будет, если об изменении «упрощенного» объекта уведомить налоговиков формой № 26.2-1? И как сформулировать новое условие о цене, если договор, заключенный на УСН, будет исполняться уже на ОСН? Эти и другие вопросы рассмотрим в статье.

Сложности перехода, или Меняем ОСН на УСН и наоборот

Можно ли отозвать уведомление об отказе от УСН

Подали уведомление об отказе от УСН, а потом решили остаться на спецрежиме. Можно ли отозвать уведомление?

— Нормами НК отзыв уведомления об отказе от УСН (форма № 26.2-3), как и других уведомлений, связанных с применением спецрежима, не предусмотрен. Вместе с тем, на наш взгляд, это не значит, что отозвать «отказное» уведомление нельзя.

К примеру, Минфин и ФНС считают, что можно подать новое уведомление о переходе на УСН (форма № 26.2-1), если в первоначальном ошиблись с выбранным объектом налогообложения. Уточнить можно и уведомление о смене объекта (форма № 26.2-6), если раздумали его менять. К новому уведомлению рекомендуется приложить письмо о том, что первоначальное уведомление аннулируется. Сделать это надо не позднее срока, предусмотренного для подачи соответствующего уведомленияПисьма Минфина от 08.09.2020 № 03-11-06/2/78707, от 16.01.2015 № 03-11-06/2/813; ФНС от 11.09.2020 № СД-4-3/14754.

Полагаем, что такой подход применим и при отзыве уведомления об отказе от упрощенки. Есть и решение суда, в котором судьи указали: плательщик не вправе продолжать применять УСН, если он нарушил ограничения, установленные гл. 26.2 НК РФ. А вот отказ от УСН при отсутствии таких оснований — дело добровольное. И если даже упрощенец направил в ИФНС уведомление об отказе, но продолжил уплачивать налоги и сдавать отчетность по УСН, изъявив желание и дальше работать на спецрежиме, то применение им упрощенки нельзя считать незаконнымПостановление АC УО от 21.06.2018 № Ф09-3284/18.

В рассматриваемом споре ИП написал письмо с отзывом уведомления об отказе от упрощенки уже после подачи УСН-декларации за год, начиная с которого он должен был бы применять ОСН, когда инспекция потребовала пояснений и отчетности по общему режиму. Тем не менее мы рекомендуем подать в инспекцию такое письмо как можно раньше, в идеале — не позже срока для подачи «отказного» уведомления, то есть не позднее 16.01.2023п. 6 ст. 346.13, п. 7 ст. 6.1 НК РФ. Возможно, в таком случае и возражений у налоговиков не будет.

Что делать с постоплатой, поступившей после перехода на УСН

ИП переходит с ОСН на УСН. Товар отгрузил покупателю в 2022 г., НДС перечислил в бюджет, расходы учел по НДФЛ. Но оплата вместе с НДС поступит от покупателя только в 2023 г., уже во время применения упрощенки. Верно ли, что эти деньги нужно включить в «упрощенные» доходы? И что делать с НДС — тоже учесть в доходах?

Конец ознакомительного фрагмента статьи

Комментарии (0)

Упрощённую систему налогообложения большинство предпринимателей и компаний выбирают ещё на старте. Для перехода на УСН они должны подать уведомление в первые 30 дней после государственной регистрации. Но среди начинающих бизнесменов есть и те, кто сначала работает на общей системе налогообложения, а потом решает перейти на упрощёнку. Однако переход с ОСНО на УСН разрешён только с начала нового года и при соблюдении ряда условий.

Почему стоит переходить на УСН

Самый простой ответ на этот вопрос – для снижения налоговой нагрузки. На упрощённой системе платят всего один налог, в зависимости от объекта налогообложения:

- с доходов на УСН Доходы;

- с разницы между доходами и расходами на УСН Доходы минус расходы.

Для сравнения, на общей системе организации платят налог на прибыль и НДС, а индивидуальные предприниматели — НДФЛ и НДС.

Что касается налоговых ставок, то они зависят от вида деятельности, полученного дохода и некоторых других условий, но обычно ориентируются на стандартные значения. Приведём их в таблице.

|

Налог |

Обычная ставка |

|---|---|

|

На прибыль |

20% |

|

НДФЛ |

13% |

|

НДС |

20% |

|

УСН Доходы |

6% |

|

УСН Доходы минус расходы |

15% |

Дополнительно на всех системах налогообложения надо перечислять другие налоги (на имущество, транспорт, земельный участок и др.), но только при наличии соответствующего объекта.

Кроме УСН существуют и другие налоговые режимы с пониженными ставками, однако из них для организаций доступен ещё ЕСХН (только для сельхозпроизводителей и рыболовецких производств). У индивидуальных предпринимателей выбор больше, они могут также применять НПД или ПСН. Но из всех льготных налоговых режимах именно на УСН меньше всего ограничений, поэтому он подходит почти всем.

Что надо сделать перед переходом на упрощённый режим

В первую очередь, проверьте, сможете ли вы соблюдать требования УСН. Основные лимиты для упрощённой системы: годовой доход и численность работников.

Лимиты есть обычные, при которых действуют стандартные ставки, и повышенные. Если бизнес не выходит за рамки повышенных лимитов, то может работать на УСН, но уже по более высоким ставкам.

|

Условия |

УСН Доходы |

УСН Доходы минус расходы |

|

Доход до 188,55 млн руб., численность работников до 100 человек |

От 1% до 6% |

От 5% до 15% Минимальный налог – 1% |

|

Доход от 188,55 млн до 251,4 млн руб., численность работников от 101 до 130 человек |

8% |

20% Минимальный налог — 1% |

|

Доход более 251,4 млн руб., численность работников более 130 человек |

Запрет на УСН |

Запрет на УСН |

Примечание: повышенный лимит годового дохода для упрощёнки указан в статье 346.13 НК РФ, он составляет 200 млн рублей. К нему надо применять коэффициент-дефлятор, который устанавливается ежегодно. Для компаний и ИП, перешедших на УСН с 2023 года, действует коэффициент в размере 1,257 (утв. приказом Минэкономразвития от 28.10.2021 N 654). Исходя из этого и получается максимально возможный доход в 251,4 млн рублей.

Пониженные ставки, то есть меньше 6% для УСН Доходы и меньше 15% для УСН Доходы минус расходы, устанавливают регионы на своей территории. Обычно они применяются для отдельных видов деятельности, чаще всего производства, социальных услуг и строительства. Если такие ставки установлены в вашем субъекте РФ, то переход с ОСНО на УСН существенно снизит налоговую нагрузку бизнеса.

Дополнительно организации, которые планируют перейти с ОСНО на упрощёнку, должны соблюсти такие лимиты:

- доход за девять месяцев года, предшествующего году перехода — не более 112,5 млн рублей (с учётом коэффициента-дефлятора это 141,4 млн рублей);

- остаточная стоимость основных средств на 1 октября года подачи уведомления — не более 150 млн рублей.

Интересно, что на индивидуальных предпринимателей лимиты для перехода не распространяются, но уже при работе на УСН надо соблюдать все ограничения, в том числе по стоимости ОС.

Кроме того, в статье 346.12 НК РФ перечислены дополнительные требования, которые тоже большей частью относятся к организациям. Среди них запрет на открытие филиалов и на участие в ООО юрлица с долей более 25% уставного капитала. Ограничены также некоторые виды деятельности, поэтому перед подачей уведомления стоит убедиться, что вы ничего не нарушаете.

После этого проведите расчёт налоговой нагрузки, чтобы выбрать объект налогообложения на УСН: доходы или доходы, уменьшенные на расходы. Если в вашем бизнесе большая доля расходов, скорее всего, выгоден второй вариант, то есть УСН Доходы минус расходы.

Однако здесь не может быть общих рекомендаций. Ведь несмотря на то, что на УСН Доходы затраты не учитываются, можно уменьшить исчисленный налог на сумму страховых взносов за работников и ИП за себя. Необходимо также учесть региональные ставки, поэтому для каждого бизнеса надо делать индивидуальный расчёт. Выводы могут оказаться неожиданными.

Как сообщить о переходе на УСН

Переход на упрощённый режим — это право налогоплательщика, которым он может воспользоваться или нет. Если вы не подадите уведомление в установленном порядке, то останетесь работать на ОСНО.

Уведомление заполняется на бланке по форме № 26.2-1 (из приказа ФНС от 02.11.2012 № ММВ-7-3/829). И хотя здесь всего одна страница, но при переходе на УСН с общей системы есть свои особенности заполнения.

- Впишите вверху коды ИНН и КПП (этот код есть только у организаций), ниже номер ИФНС, где стоите на учёте.

- Укажите признак налогоплательщика «3», объяснение этому есть внизу страницы.

- Впишите ФИО индивидуального предпринимателя или полное название организации.

- Рядом со строкой «переходит на упрощённую систему налогообложения» внесите код «1», далее год, с которого будет применяться УСН.

- Укажите выбранный объект налогообложения: «Доходы» или «Доходы минус расходы».

- Впишите размер дохода, полученного за девять месяцев, а также остаточную стоимость ОС на 1 октября текущего года. ИП эти данные не указывают.

Левый нижний блок заполняет тот, кто подаёт уведомление: индивидуальный предприниматель, директор ООО или представитель. В последнем случае надо также указать реквизиты доверенности. Подпишите уведомление и проставьте дату подачи.

Напомним ещё раз, когда можно перейти с общей системы на УСН. Такая возможность есть только с начала нового года, соответствующая норма зафиксирована в статье п. 1 статьи 346.13 НК РФ. Это означает, что подать уведомление о переходе на УСН можно после подведения итогов девяти месяцев текущего года, но не позже 31 декабря.

Важно сохранять документы, подтверждающие, что налогоплательщик своевременно сообщил о переходе на УСН. На практике случается так, что организация направила уведомление обычным письмом, не получив никакой почтовой квитанции. С начала нового года отчётность и оплата налогов осуществляется уже по правилам упрощённой системы, однако в ИФНС этот налогоплательщик продолжает числиться на ОСНО. И даже если инспекция приняла декларацию по УСН, существует высокий риск налоговых споров, с последующими штрафами, пени, блокировкой расчётного счёта.

Причём эту позицию налоговиков поддерживают суды, например, в Определении ВС от 31.01.2022 № 310-ЭС21-27965. Работать на УСН можно только в случае подачи уведомления, причём ИФНС не обязана сообщать о постановке на учёт в качестве плательщика упрощённой системы.

Самый простой способ подтверждения – подать два экземпляра уведомления лично, и на одном получить отметку инспекции. Если отправляете уведомление почтой, то заказным письмом с описью вложения. Дополнительно можно запросить в ИФНС информационное письмо по форме 26.2‑7, в котором налоговая подтверждает даже не переход на УСН, а только подачу уведомления.

Налоги при переходе с ОСНО на УСН

Чтобы без проблем перейти с ОСНО на упрощённую систему, надо правильно сменить метод учёта. По методу начисления, который обычно используется на общей системе, доходы и расходы отражаются при оформлении хозяйственной операции. А на УСН применяют кассовый метод, то есть доходы и расходы учитываются на дату получения (оплаты).

Из-за этого могут возникать расхождения при определении налоговой базы. Например, в декабре, будучи ещё на ОСНО, организация получила аванс от покупателя. Но поскольку реальная отгрузка запланирована на январь, этот аванс не был учтён в доходах для расчёта налога на прибыль. Соответственно, эту сумму надо прибавить к доходам, полученным в первом квартале на УСН.

Дебиторская задолженность, возникшая в период применения ОСНО, уже учтена по методу начисления, поэтому она не увеличивает налоговую базу после перехода на УСН.

Что делать с НДС при переходе с ОСНО на УСН? Входной налог, принятый к вычету, надо восстановить на основании статьи 170 НК РФ.

В отношении экспортных операций, если документы по ним были оформлены уже после смены системы налогообложения, право на вычет сохраняется. В частности, такое дело было рассмотрено постановлением Президиума ВАС от 09.10.2012 № 6759/12.

Причём ранее ФНС и Минфин были против этого, но им пришлось согласиться с позициями высших судов (см. письмо Минфина от 07.11.2013 № 03-01-13/01/47571). Таким образом, налогоплательщик имеет право на возмещение НДС при переходе с ОСНО на УСН, если экспортные операции произошли в период применения общей системы.

По нашему мнению, смена системы налогообложения с ОСНО на УСН требует привлечения специалистов. И даже если вы справлялись со своим учётом самостоятельно, то для прохождения переходного периода стоит обратиться к грамотному бухгалтеру.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса