Признание финансовой несостоятельности в судебном порядке – законный цивилизованный способ избавиться от долгов и сохранить репутацию. Таким шансом могут воспользоваться не только юридические лица, но и граждане. Всем, кому интересна процедура банкротства физического лица, пошаговая инструкция поможет сориентироваться и получить общее представление о перспективах. Они достаточно радужные, если подойти к процессу грамотно и своевременно. Сопровождение банкротства специалистами Юридической фирмы «Нечаев и Партнеры» – залог надежного правового положения и минимальных рисков. Самостоятельно пройти весь алгоритм действий сложно. Нужны стратегия, опыт, понимание правовой базы и коммуникационные навыки в переговорах с кредиторами. Почему? Такой подход нивелирует негативные последствия и позволяет защитить права и интересы сторон.

Условия инициирования банкротства

Данный критерий создает обязанность для должника подать на свое банкротство. У должника есть и право – вне зависимости от суммы долга, но экономически выгодно банкротство с суммой долга более 200 000 рублей. Исчисление срока идет с даты, когда наступил последний день оплаты обязательств. При этом в каждой конкретной ситуации изучаются состав, происхождение и характер долгов, поэтому законом допускаются исключения. Учитывается признак недостаточности имущества. Юрист помогает правильно аргументировать позицию безвыходности ситуации и доказать, что должником использованы все альтернативные способы. Право обращения в суд с инициированием банкротства есть у гражданина, уполномоченного органа или конкурсного кредитора. Если в суд обращается кредитор, пороговое значение размера задолженности должно подтверждаться вступившим в законную силу судебным решением. Игнорирование этого условия влечет отказ во введении процедуры банкротства.

Подача заявления

Первый стратегически значимый шаг – составление и подача заявления в арбитражный суд. Для этого у физического лица есть 30 рабочих дней с момента, когда он узнал или должен был узнать о невозможности исполнения обязательств. В документе излагаются все обстоятельства, свидетельствующие об отсутствии нужного имущества и финансовых возможностей. Обязательный пункт – данные о саморегулируемой организации, один из членов которой станет финансовым управляющим. На депозит арбитражного суда вносится сумма вознаграждения за его услуги. По ходатайству гражданина в заявлении указывается максимальная сумма расходов на оплату участия привлеченных лиц. Если процедуру инициируют кредитор или уполномоченный орган, ими совершаются аналогичные действия. Однако оплата с этих средств проводится, только если не хватит имущества должника. Гражданин не может осуществлять расходы этих субъектов. Физическое лицо вправе направить отзыв на заявление.

Физическое лицо может быть признано банкротом во внесудебном порядке при одновременном соблюдении следующих условий:

- общий размер денежных обязательств и обязанностей по уплате обязательных платежей гражданина составляет не менее 50 000 рублей и не более 500 000 рублей;

- у должника отсутствует имущество, подлежащее реализации (кроме единственного жилья);

- у должника отсутствует официальный доход (в том числе нет пенсии);

- на дату подачи заявления в отношении должника окончено исполнительное производство в связи с возвращением исполнительного документа взыскателю ввиду отсутствия у должника имущества;

- должник не проходил процедуру банкротства в последние пять лет.

Перечень приложений

К заявлению о банкротстве прилагаются документы, подтверждающие:

- сумму задолженности, основания ее возникновения;

- неспособность физического лица выполнять обязательства;

- отсутствие статуса индивидуального предпринимателя;

- право собственности на имущество, исключительные права на интеллектуальную собственность;

- доходы и удержанные суммы налогов за трехлетний период;

- регистрацию в системе персонифицированного учета;

- идентифицирующие данные кредиторов и должников физического лица;

- регистрацию, расторжение брака, раздел имущества супругов, брачный договор, рождение, усыновление ребенка или опекунство.

Кроме того, к заявлению прилагаются опись имущества физического лица, в том числе залогового, с конкретизацией места его нахождения и подтверждение всех сделок, совершенных в предшествующие обращению три года. Это обязательный, но не исчерпывающий перечень. Юрист проводит правовой анализ каждого документа и помогает с комплектацией, чтоб сэкономить время и усилия, обеспечить полноту и их составления.

Рассмотрение обоснованности заявления

Процедура банкротства физического лица и пошаговая инструкция обязательно включают представление интересов в суде. Следующий этап после подачи заявления – рассмотрение его обоснованности. По результатам суд может ввести реструктуризацию долгов, признав тем самым обоснованность аргументов, или оставить обращение без рассмотрения, а также закрыть производство. Последние два сценария свидетельствуют о некачественном проведении этапа подготовки, что еще раз подчеркивает значимость своевременного обращения к юристу. Обоснованным заявление признается, если соблюдены требования закона о его содержании и подтверждена неплатежеспособность гражданина. В этом случае суд выносит определение. Заседание проводится не ранее чем через 15 дней после обращения, но не позже трех месяцев с этой даты. Сам факт отсутствия у должника имущества еще не означает, что производство закрывается. Если суд придет к выводу о несоответствии критериям плана реструктуризации, гражданин сразу признается банкротом и вводится процедура реализации имущества.

Что означает неплатежеспособность?

Неплатежеспособным признается гражданин, который не способен в полном объеме выполнить денежные обязательства, удовлетворить требования кредиторов. Для этого факта достаточно наличия хотя бы одного из следующих условий:

- есть постановление о завершении исполнительного производства в связи с отсутствием имущества, на которое может быть обращено взыскание;

- совокупная задолженность физического лица больше, чем все имеющееся у него имущество, в том числе с учетом права требования;

- зафиксировано, что 10 % и более имеющихся денежных обязательств не выполняются свыше одного месяца с момента, когда наступил крайний срок их выплаты или лицо должно было узнать о наступлении срока исполнения;

- полностью прекращены расчеты с кредиторами и исполнение денежных обязательств, несмотря на наступление граничного времени уплаты.

Права и обязанности финансового управляющего

Финансовый управляющий – отдельный обязательный субъект в рамках процедуры. Он может обращаться в суд от имени физического лица для оспаривания сделок, возражать против заявленных кредиторами требований, принимать непосредственное участие в реструктуризации, будучи третьим лицом без самостоятельных требований. В его компетенцию входят получение информации об имуществе должника, заявление ходатайства об обеспечении его сохранности, созыв собрания кредиторов для согласования сделок с имуществом, заявление отказа от исполнения таких сделок и их оспаривание, если на это есть обоснованные причины. Управляющий анализирует финансовое состояние, ведет учет требований кредиторов, контролирует выполнение плана реструктуризации, принимает все необходимые меры для выявления имущества, составляет и направляет отчеты. В штате Юридической фирмы «Нечаев и Партнеры» есть квалифицированные финансовые управляющие, что позволяет нам предоставлять услугу сопровождения банкротства под ключ без привлечения дополнительных ресурсов.

Сценарии при банкротстве

По закону для физического лица наступает один из трех исходов. Если должник владеет достаточным количеством имущества, составляется план реструктуризации в течение 3 месяцев с момента вынесения определения судом. Для его реализации законом отводится 3 года. Это шанс восстановить платежеспособность без утраты статуса и прекращения деятельности. Кроме того, такой сценарий используется при возбуждении уголовного дела в отношении должника. Если план не осуществился, а также если налицо финансовая и имущественная несостоятельность физического лица, то есть отсутствие достаточных доходов, выносится решение о банкротстве, после чего становится возможной реализация имеющегося имущества. Продолжительность такой процедуры – не более полугода. И в первом, и во втором случаях закон позволяет на любом этапе воспользоваться альтернативным решением – заключить мировое соглашение. Если имеет место банкротство юридического лица, пошаговая инструкция сложнее, а процедур больше – наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство.

Какие последствия реструктуризации?

Вынесение определения влечет такие последствия:

- наступает действие моратория на все требования кредиторов;

- считается наступившим срок, в течение которого должны были быть исполнены обязательства, возникшие до принятия судом заявления;

- остаются без рассмотрения все исковые заявления вне процесса банкротства, которые не были рассмотрены судом до назначения реструктуризации;

- начинает действовать особый порядок предъявления требований по денежным обязательствам, истребованию имущества из незаконного чужого владения и оспариванию последствий ничтожности сделок;

- приостанавливаются исполнительные производства об имущественных взысканиях, кроме таких категорий, как алименты, возмещение вреда жизни и здоровью, истребование имущества из нелегального владения;

- снимаются все ограничения, распоряжения и аресты, которые ранее были наложены на имущество гражданина;

- останавливается начисление всех финансовых санкций за нарушение сроков, в том числе пени и неустойки.

Всегда признаются ничтожными соглашения об отказе от плана реструктуризации и его реализации.

Признание банкротом

Арбитражный суд выносит решение о признании банкротства физического лица, когда план реструктуризации был отменен или не предоставлялся, если он не был одобрен собранием кредиторов, а также в случаях, когда производство было возобновлено по законным основаниям. Одновременно с этим решением утверждается реализация имущества для погашения долгов в порядке очередности предъявленных требований. Финансовым управляющим назначается, как правило, то же лицо, которое исполняло соответствующие обязанности при реструктуризации, если не заявлено ходатайство о привлечении другого субъекта. В течение 15 дней с момента принятия решения о банкротстве соответствующее уведомление направляется всем кредиторам с разъяснением их права предъявления требований. Параллельно суд может ограничить право на выезд физического лица – банкрота за границу до окончательного решения вопроса с собственностью. Исключение из правил – по ходатайству кредитора.

Реализация имущества

Финансовый управляющий описывает, оценивает и реализует имущество физического лица – банкрота, предварительно согласовав порядок со сроками и условиями в суде. Без определения арбитражного суда такие действия невозможны. В конкурсную массу для торгов включается все имущество, за исключением единственного жилья и имущества перечисленного в ст. 446 ГПК РФ. От имени собственника распоряжение имуществом, открытие счетов в банке, ведение дел в суде и реализацию прав участника юридического лица осуществляет финансовый управляющий. Самостоятельно должник не имеет права действовать. Задолженность перед кредиторами, не покрытая средствами, вырученными от реализации имущества, признается безнадежной и автоматически аннулируется. На этом этапе завершаются процедура банкротства физ. лица.

Последствия и значение банкротства

Профессиональная правовая поддержка от Юридической фирмы «Нечаев и Партнеры» позволяет достичь оптимальных результатов для всех сторон правоотношений. Гражданин полностью освобождается от долгов и обязательств. При этом в последующие пять лет уже нельзя повторно воспользоваться таким сценарием по инициативе должника. На протяжении этого срока физическое лицо не сможет оформить кредиты и займы без указания факта банкротства. С момента завершения процедуры перестает действовать запрет на выезд за границу. Однако на протяжении последующих нескольких лет физические лица – банкроты не смогут трудоустроиться в кредитные организации и страховые компании, а также три года не будут претендовать на управляющие должности. Согласитесь, это минимальные негативные последствия в сравнении с предотвращаемым вредом и непосильными долгами.

Оглавление

Введение: суть и условия банкротства физических лиц

Этап I. Сбор необходимых документов

Этап II. Заявление о банкротстве физического лица

Этап III. Подача и принятие судом заявления о банкротстве

Этап IV. Процедуры, применяемые в деле о банкротстве

Последствия банкротства для физического лица

А может лучше обратиться к юристу?

[к оглавлению 🠕]

Введение: суть и условия банкротства физических лиц

Еще несколько лет назад термин «банкротство» употреблялся только по отношению к юридическим лицам. С введением в 2015 году дополнительной главы в Федеральный закон «О несостоятельности (банкротстве)» (далее – Федеральный закон № 127-ФЗ) процедура банкротства стала возможна и для физических лиц. Так граждане, не способные выплатить долги кредиторам, смогли признавать себя банкротами, чтобы освободиться от денежных обязательств.

Суть банкротства физического лица – законное списание долгов перед кредиторами

Это могут быть задолженности по:

- банковским кредитам,

- микрозаймам,

- налогам,

- штрафам,

- оплате услуг ЖКХ,

- распискам или договорам займа с другими физлицами,

- судебным решениям и т.д.

В процессе признания гражданина банкротом привлекается финансовый управляющий, который следит за соблюдением законных интересов всех участников по делу. Суд может применить к должнику реструктуризацию долгов, реализацию активов и имущества или прекратить производство в связи с подписанием мирового соглашения.

Очень важно, чтобы финансовый управляющий учитывал интересы должника и не препятствовал его банкротству. На практике это достигается предварительной договоренностью с управляющим об условиях ведения дела.

Инициатором банкротства выступает не только должник. Закон предусматривает такое право для конкурсного кредитора и уполномоченного органа (Федеральной налоговой службы).

Механизм банкротства нельзя назвать простым и быстрым. Он имеет много нюансов, о которых стоит знать прежде, чем подавать документы в суд. Важно заранее оценить риски и рассчитать целесообразность запуска процедуры.

Федеральный закон № 127-ФЗ устанавливает 2 условия банкротсва физического лица, при которых суд принимает к рассмотрению дело о банкротстве гражданина вне зависимости от того, кто именно подает заявление:

- общая сумма задолженности составляет более 500 тысяч рублей,

- существует просрочка по обязательствам в течение 3 месяцев.

Обращение в суд с заявлением о признании банкротом не во всех случаях является только лишь правом гражданина. Законодательство разграничивает ситуации, когда физическое лицо вправе инициировать свое банкротство, а когда обязано это сделать.

Если задолженность менее 500 тысяч рублей, но при этом гражданин не в состоянии ее погасить и является неплатежеспособным, тогда он сам может решить, подавать заявление или нет.

На наличие неплатежеспособности указывают следующие признаки:

- полное прекращение исполнения денежных обязательств, срок по которым уже наступил,

- существует просрочка более чем 10% всех обязательств в течение 1 месяца,

- стоимость имущества меньше, чем размер задолженности,

- судебными приставами вынесено постановление о прекращении исполнительного производства по причине отсутствия имущества для взыскания.

Также допускается объявить себя банкротом физическому лицу, если есть обстоятельства, которые препятствуют исполнению обязательств. Например, если гражданина уволили с работы, он тяжело заболел, пострадал от порчи собственности, стихийных бедствий и пр.

Но если задолженность превысила 500 тысяч рублей, тогда гражданин обязан обратиться в суд с заявлением о признании себя банкротом. Сделать это он должен в течение 30 дней с момента, когда стало понятно, что требования кредиторов в полном объеме выполнены быть не могут.

Неисполнением такой обязанности может стать привлечение физического лица к административной ответственности и неприменение в его отношении освобождения от финансовых обязательств.

Процедура банкротства физического лица включает в себя нескольких этапов и длится от нескольких месяцев до нескольких лет. На сроки влияет размер задолженности, наличие у должника имущества, выбор процедуры для ликвидации обязательств и др.

[к оглавлению 🠕]

Этап I. Сбор документов для банкротства

Важно, чтобы представленные документы в полной мере подтверждали невозможность исполнения должником своих обязательств перед кредиторами. И что не менее важно – соответствовали действительности. В противном случае это грозит административным или даже уголовным наказанием.

Федеральный закон № 127-ФЗ приводит перечень обязательных документов, которые требуются для оформления банкротства физического лица. Но в каждом конкретном случае этот список может изменяться или дополняться.

Все документы требуются только если они есть. Если какой-то документ отсутствует, предоставляются соответствующие сведения. Например, если нет документов на квартиру, нужен ее адрес и кадастровый номер. Если нет свидетельства ИНН, достаточно номера ИНН. Все документы для банкротства можно сгруппировать в несколько списков.

Личные документы:

- Паспорт (страницы с фото, пропиской, браком, детьми)

- Трудовая книжка или копия, заверенная работодателем

- СНИЛС или новый документ об учете

- Свидетельство ИНН

Брак и дети:

- Свидетельства о браке, о его расторжении

- Свидетельство о рождении каждого из детей

- Брачный договор, решение суда/нотариальное соглашение о разделе имущества, алиментах

Сведения с портала Госуслуги:

- Сведения о БКИ, где есть ваша кредитная история.

- Выписка из лицевого счёта в ПФР

- Справка о доходах 2-НДФЛ за 3 года

Сведения с сайта ФНС:

- Скрин со сведениями об имуществе в ФНС

- Сведения о банковских счетах в ФНС

- Самозанятым: Справка о состоянии расчетов по НПД

Документы на имущество и сделки с ним:

- Документы на недвижимость, транспорт, оружие

- Документы на другие активы: ценные бумаги, товарные знаки, патенты

- Выписка из реестра акционеров (участников) юридического лица

- Документы по сделкам за 3 года с недвижимым имуществом, ценными бумагами, долями в уставном капитале, транспортными средствами на любую сумму; с другим имуществом на сумму свыше 300 тысяч рублей.

Документы по долгам и кредиторам:

- Отчёты из всех бюро кредитных историй, которые получены на Госуслугах

- Выписки за 3 года по счетам, вкладам, депозитам, электронным кошелькам

- Справки об остатках денег на счетах, во вкладах, депозитах, электронных кошельках (если этой информации нет в выписке по операциям)

- Договоры кредита, займа, залога, расписки и пр.

- Решения суда, судебные приказы, выписки по исполнительным производствам

Если был статус ИП:

- Документы по долгам и кредиторам в отношении ИП.

- Налоговая декларация из ФНС.

Также для подачи обращения понадобятся:

- квитанции о направлении копий заявлений всем лицам, участвующим в деле,

- квитанция об оплате госпошлины,

- квитанция о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему,

- список кредиторов по форме, установленной Минэкономразвития,

- список имущества и обязательств по форме, установленной Минэкономразвития,

- заявление о признании гражданина банкротом.

На последнем документе необходимо остановиться отдельно, так как он имеет большое значение для начала прохождения процедуры личного банкротства.

[к оглавлению 🠕]

Этап II. Заявление о банкротстве физического лица

Прежде, чем оформлять заявление о банкротстве физического лица самостоятельно, требуется выполнить ряд действий:

- Составить список кредиторов с указанием сведений о них (имя или наименование, адрес, контактные данные).

- Подсчитать задолженность по каждому кредитору и итоговую сумму (при несогласии с суммой кредитора указывается только неоспоримый долг).

- Составить опись имущества.

- Сформировать список доходов с указанием источников.

- Сформировать список банковских счетов с описанием.

- Выбрать саморегулируемую организацию арбитражных управляющих (далее – СРО АУ).

Обращения о признании физического лица банкротом (перед банком, финансовой организацией, госорганом и др.) рассматривают арбитражные суды, а не районные или мироваые как бывает обычно при гражданско-правоввых спорах.

Поэтому в шапке заявления указывается наименование суда. А также сведения о должнике (ФИО, адрес, дата и место рождения, намер паспорта, ИНН, телефон, электронная почта) и всех кредиторах.

Обязательным пунктом является указание наименования и адреса выбранной СРО АУ со сведениями о вознаграждении финансовому управляющему. При этом, как указано в Постановлении Пленума Верховного суда № 45 от 13.10.2015 г., заявитель не вправе выбирать конкретную кандидатуру арбитражного управляющего.

Однако на практике перед подачей заявления, нужно заранее договориться с арбитражным управляющим (или его коллегами-юристами). Чтобы не получилось так, что заявление пришло в СРО и никто его не взял в работу. Без этого СРО с высокой вероятностью назначит на дело новичка, а то и недобросовестного управляющего, которые не смогут довести процедуру до списания долгов

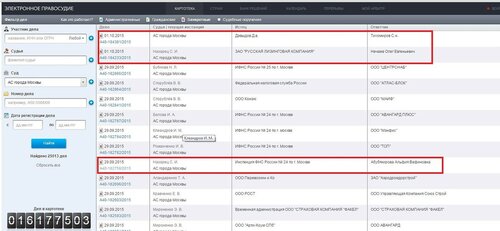

Нажмите на скриншот 🠕 или сюда, чтобы скачать образец (форму) заявления о банкротстве физического лица.

Завершает заявление просительная часть о признании должника банкротом и перечень прилагаемых документов.

После того, как заявление будет готово, его копии нужно направить почтой (ценным письмом с уведомлением и описью) каждому кредитору. Квитанции с трек-номером отправления прикладываются к заявлению вместе с остальными документами.

До подачи заявления должна быть уплачена госпошлина в размере 300 рублей, а также перечислены 25 000 рублей на депозит суда для вознаграждения финансовому управляющему. На сайте арбитражного суда можно найти реквизиты и сформировать платежное поручение.

Если к делу будут привлечены иные лица, услуги которых потребуются для исполнения финансовым управляющим своих обязанностей (например, оценщик), то в заявлении следует прописать максимальную сумму предполагаемых расходов.

При необходимости предоставления отсрочки для внесения средств на депозит вместе с заявлением в суд подается соответствующее ходатайство.

[к оглавлению 🠕]

Этап III. Подача и принятие судом заявления о банкротстве

Для того чтобы подать на банкротство физического лица, можно выбрать любой из вариантов:

- отнести лично в канцелярию арбитражного суда по месту жительства и получить на своем экземпляре отметку о принятии,

- направить почтой,

- воспользоваться системой Мой Арбитр, куда загружается заявление и приложения к нему в виде сканов.

На принятие решения об обоснованности заявления у суда есть от 15 дней до 3 месяцев.

(1) Суд может оставить заявление без рассмотрения

Такое решение возможно при наличии иного заявления о банкротстве и если:

- заявление не соответствует предъявляемым к нему требованиям,

- задолженность перед кредиторами была погашена, либо является необоснованной,

- у гражданина отсутствуют признаки неплатежеспособности,

- должник не согласен с требованиями кредиторов (например, в части суммы задолженности или сроков ее погашения).

Распространенный случай оставления заявления без движения – отсутствие необходимых документов. Именно поэтому к сбору документов и составлению текста заявления необходимо подходить ответственно.

Однако есть один нюанс. Если у должника возникает обязанность по подаче заявления о банкротстве, т.е. сумма задолженности составляет более 500 тысяч рублей, тогда суд не вправе оставить заявление без рассмотрения. В таком случае оно будет принято к производству, а недостающие документы истребованы к дате судебного разбирательства.

(2) Суд может посчитать заявление необоснованным и прекратить производство по делу

Суд отказывает в принятии заявления, когда отсутствует иное заявление о банкротстве и при этом:

- задолженность перед кредиторами была погашена, либо является необоснованной,

- нет предусмотренных законом условий для признания заявления обоснованным,

- у гражданина отсутствуют признаки неплатежеспособности,

- между должником и кредиторами имеется спор, который необходимо разрешать через исковое производство.

(3) Суд может признать заявление обоснованным и признать гражданина банкротом

Это значит, что:

- заявление соответствует предъявляемым к нему требованиям,

- у гражданина действительно существует задолженность перед кредиторами, которую он не способен погасить,

- он отвечает признакам неплатежеспособности,

- если заявление подано кредитором или уполномоченным органом, у должника нет на него возражений.

После того, как сообщение об обоснованности заявления будет опубликовано, у кредиторов есть 2 месяца на предъявление требований к должнику.

Вместе с решением о признании банкротом суд вводит одну из процедур, узтановленных 127-ФЗ: реструктцризацию или реализацию имущества. О них расскажу в следующей главе.

[к оглавлению 🠕]

Этап IV. Процедуры, применяемые в деле о банкротстве

На практике вопрос о том, какую процедур ввести: сначала реструктцризацию или сразу реализацию имущества судьи решают исходя и сложившейся в регионе практики. Например в Москве и Московской области почти всегда сразу вводят реализацию, что ускоряет списание дола на полгода и уменьтшает расходы должника.

(1) Реструктуризация долгов гражданина

Реструктуризация предусматривает восстановление платежеспособности физлица путем изменения условий выплаты задолженности кредиторам.

Для того чтобы в отношении физического лица стало возможным применить процедуру реструктуризации долгов, оно должно соответствовать следующим требованиям:

- получать стабильный доход, чтобы кроме погашения долгов иметь возможность удовлетворять свои базовые потребности,

- не быть судимым за экономические преступления,

- не привлекаться за административные правонарушения, связанные с хищением или уничтожением имущества, преднамеренным банкротством,

- не иметь принятые решения о банкротстве в течение последних 5 лет,

- не иметь плана реструктуризации задолженности за последние 8 лет.

План реструктуризации долгов составляет основу реализации процедуры. Его может предложить как сам должник, так и кредитор или уполномоченный орган. Проект плана направляется финансовому управляющему в течение 10 дней после составления реестра требований кредиторов. Если проект никто не предложит, тогда на собрании кредиторов будет решаться вопрос о признании гражданина банкротом и реализации его имущества.

План, одобренный собранием кредиторов, подлежит утверждению судом. После чего он должен быть исполнен в течение 3 лет.

Утверждение плана реструктуризации долгов приводит к тому, что:

- кредиторы не могут предъявлять требования вне условий плана и требовать возмещения убытков, связанных с его утверждением,

- задолженность нельзя погашать путем зачета встречного требования,

- проценты, неустойки и штрафы по заявленным в плане требованиям начисляться не будут,

- должник обязан уведомить кредиторов в случае, если его имущественное положение существенно изменится,

- во время исполнения плана и в течение 5 лет после его завершения гражданин не должен скрывать факт применения к нему процедуры реструктуризации.

Когда план реструктуризации долгов не был представлен, не одобрен собранием кредиторов или отменен судом, тогда в отношении должника принимается решение о признании его банкротом и введении процедуры реализации имущества.

Если реструктуризация не возможна, то на основании ходатайства должника выносится решение о признании его банкротом и введении другой процедуры – реализации имущества.

(2) Реализация имущества гражданина (конкурсной массы)

Если реструктуризация невозможна, результатом банкротства становится распродажа с торгов имущества гражданина и выплата всем кредиторам пропорционально долгу (с учётом очерёдности).

После вынесения судом решения о применении к должнику указанной процедуры финансовый управляющий в течение 15 дней уведомляет об этом кредиторов и предлагает заявить свои требования.

В конкурсную массу включается все имущество, на которое может быть наложено взыскание, заработная плата и другие источники дохода. Если должник владеет имуществом совместно с другими лицами (например, супругом), изъятию подлежит только его доля.

Опись и оценку имущества проводит финансовый управляющий, который потом предоставляет положение о порядке, условиях и сроках проведения процедуры в суд. В нем также отражается начальная цена продажи имущества.

От взыскания освобождаются:

- жилое помещение, если оно является единственным жильем,

- земельный участок, где расположено единственное жилье,

- предметы быта, за исключением драгоценностей и предметов роскоши,

- алименты на несовершеннолетних детей,

- пенсия и пособия,

- деньги в размере прожиточного минимума и др.

Реализация конкурсной массы осуществляется посредством торгов. На их проведение отводится 2 месяца. После чего происходит погашение задолженности.

Очередность удовлетворения требований кредиторов установлена статьей 213.27 Федерального закона № 127-ФЗ.

К первой очереди относятся текущие платежи, в том числе связанные с ведением дела о банкротстве. Сюда входят 7 процентов, которые получает финансовый управляющий в качестве вознаграждения помимо фиксированного платежа в 25 тысяч рублей (цена банкротства физического лица зависит от размера удовлетворенных требований кредиторов.

Если вырученных денег не хватает, банкрот освобождается от своих обязательств по покрытию долгов перед кредиторами. Но в законе также указаны случаи, когда списание долгов физических лиц (по кредитам, займам, налогам и т.д.) недопустимо:

- Гражданин привлечен к ответственности за неправомерные действия при банкротстве, в том числе фиктивное банкротство.

- Уклонился от предоставления необходимых сведений или предоставил недостоверные сведения.

- При исполнении обязательств были совершены незаконные действия, например, мошенничество или умышленное уничтожение имущества.

Реализация имущества гражданина осуществляется не более, чем за 6 месяцев.

(3) Заключение мирового соглашения

Мировое соглашение останавливает действия конкурсного управляющего, гражданин приступает к погашению задолженности, и производство по делу прекращается.

Мировое соглашение распространяется на требования кредиторов, включенные в реестр. При возникновении разногласий между участниками процесса условия исполнения соглашения рассматриваются судом.

Если условия мирового соглашения нарушаются, то производство по делу о банкротстве возобновляется, и в отношении должника вводится процедура реализации имущества.

[к оглавлению 🠕]

Последствия банкротства для физического лица

Как уже говорилось выше, перед запуском банкротства обязательно нужно проанализировать все возможные риски и последствия. Потому что у банкротства физических лиц есть свои минусы.

Для гражданина банкротство связано с рядом ограничений, одни из которых наступают во время процедуры, другие – после.

В процессе банкротства действуют ограничения:

- На распоряжение имуществом без согласия финансового управляющего.

- На распоряжение банковскими счетами и картами.

- На выезд за пределы РФ (такая мера может быть применена судом при необходимости).

Кроме того, есть вероятность оспаривания сделок должника за последние 3 года, если в них будут усматриваться признаки подозрительных сделок или повлекших за собой оказание предпочтения одному кредитору перед остальными. Например, когда должник подарил своему родственнику квартиру или продал автомобиль по цене ниже рынка.

В числе последствий можно назвать и расходы, которые должник несет на протяжении всего процесса банкротства. Сюда включаются вознаграждение арбитражного управляющего, госпошлина, публикация сведений в Едином федеральном реестре сведений о банкротстве (ЕФРСБ) и иные расходы, связанные с банкротством.

О том, что ждет физическое лицо после банкротства, говорится в Федеральном законе № 127-ФЗ:

- В течение 5 лет нельзя брать кредиты и займы без указания о своем банкротстве.

- В течение 5 лет после реализации имущества нельзя инициировать свое банкротство. Если за это время заявление будет подано кредитором или уполномоченным лицом, то освобождения от обязательств не будет.

- В течение 3 лет – участвовать в управлении юридическим лицом.

- В течение 10 лет – участвовать в управлении кредитной организацией.

- В течение 5 лет – участвовать в управлении такими организациями, как страховая компания, микрофинансовая организация, негосударственный пенсионный фонд и т.п.

Взамен банкрот получает следующее:

- задолженность перестает расти, а штрафы и неустойки замораживаются,

- исполнительное производство по имеющимся судебным решениям прекращается,

- в случае успешного завершения банкротства применяется освобождение от финансовых обязательств,

- есть возможность сохранить свою платежеспособность.

И эти выгоды являются несомненными плюсами банкротства физического лица.

Многих граждан волнует, можно ли получить кредит после банкротства. Мы попытались разобраться в этой теме в нашей статье на портале Право.ру.

[к оглавлению 🠕]

А может лучше обратиться к юристу?

Как и в медицинских статьях, так и в юридических всегда должен быть дисклеймер с предупреждением вроде «самолечение может быть опасно, проконсультируйтесь со специалистом». Применительно к нашей тематике я бы сказал более конкретно:

Банкротство без сопровождения профильного юриста, работающего в команде с арбитражным управляющим, может повлечь проблемы: от возврата заявления и потери времени до несписания долгов и даже уголовной ответственности.

Возможные проблемы самостоятельного банкротства

- Всё начинается с подготовки к признанию несостоятельности. Еще при возникновении обязательств (кредиты, налоги и т.п.) могут быть заложены «бомбы», которые заведут в тупик не списания долгов.

- Если с заявлением или комплектом документов будут проблемы, в лучшем случае суд приостановит рассмотрение дела и даст время на устранение замечаний. Это не так страшно, просто потеря времени.

- Гораздо более глубокие проблемы могут быть связаны с финансовым управляющим. Если подавать заявление «наугад», то саморегулируемая организация, скорее всего, не предложит кандидатуру, а значит дело о банкротстве будет прекращено. А может откликнуться не просто не неопытный специалист, а недобросовестный. И вам придётся с ним договариваться, но уже когда выбора нет и сменить его не получится, а значит на его условиях.

Больше конкретики вы можете прочитать в нашей статье.

Какие задачи может решить юрист?

Самый простой шаг, который можно выполнить самостоятельно – это сбор документов. В этом вам поможет наша инструкция.

Но не торопитесь это делать. Не каждому подходит банкротство с точки зрения выгоды и рисков. Именно здесь лучше подключить юриста. Тем более что, как правило, первая консультация бесплатная. Задача этой стадии – проработать все вопросы, чтобы грамотно подготовиться к процедуре списания долгов.

Чаще можно встретить предложения для должников по банкротству «под ключ». Эта услуга включает не только подготовку заявления о банкротстве, но и полное сопровождение в суде до результата. При активной работе юристов с финансовым управляющим. Именно такой вариант является оптимальным в большинстве случаев.

Даже внесудебное банкротство через МФЦ может потребовать юридического сопровождения.

На что обратить внимание при выборе специалиста?

Если говорить коротко, вот самые важные пункты чек-листа:

- Это должен быть опытный специалист, а лучше компания с портфолио завершенных дел.

- Арбитражный управляющий должен быть частью юридической команды.

- Стоимость услуг не должна быть завышенной, но и так же слишком дешёвой.

- Проверяйте гарантию не просто банкротства, но и списания долга в договоре.

- Как показывает опыт, хорошие специалисты всегда открыты и демонстрируют свою экспертность.

- У хорошей юридической компании всегда будет репутация. Лучше не работать с теми, у кого есть плохие отзывы.

Про эти и другие критерии выбора юриста по банкротству читайте в нашей статье: «Юристы по банкротству физических лиц».

.

Содержание

- Банкротство физических лиц в 2020 году: особенности и пошаговая инструкция

- Сущность процедуры банкротства

- Предпосылки для признания гражданина финансово несостоятельным

- Пошаговая инструкция по признанию физического лица банкротом

- Как собрать документы?

- Подача заявления о банкротстве

- Деятельность финансового управляющего

- Мероприятия по реструктуризации долга

- Мировое соглашение и его важность в процедуре банкротства

- Процедура реализации имущества должника

- Сроки и стоимость банкротства

- Плюсы и минусы банкротства для заявителя

Несколько лет назад процедура банкротства стала доступной не только для юридических лиц – предприятий, организаций, предпринимателей, но и для рядовых граждан. Предпосылки введения процедуры признания финансовой несостоятельности были вызваны резким наращиванием рынка кредитования населения и, что логично, растущим количеством безнадежных долгов. Уже спустя три года после вступления в силу положений Федерального Закона № 127 общее количество дел о банкротстве составило почти 50 000. И это только принятые судебные решения! Ежемесячно арбитражные суды рассматривают больше тысячи подобных заявлений.

Несмотря на популярность процедуры, обсуждения ее целесообразности продолжаются до сих пор. Одна сторона делает акцент на удобном и эффективном механизме избавления от проблемных долгов. Вторая призывает учитывать минусы финансовой несостоятельности – перспективы потерять все имущество и накопления. Да и сложность формулировок в нормативных правовых актах порой делает задачу признания себя банкротом невыполнимой для людей без профильного образования. Что представляет собой процедура, каким основания для банкротства и какие этапы придется пройти до списания долга, рассмотрим вместе с опытными юристами.

Сущность процедуры банкротства

С юридической точки зрения банкротство – это принятие арбитражным судом решения о неспособности человека выполнять возложенные на него финансовые обязательства и вести диалог с кредиторами. Многие эксперты высказываются, что введения закона о банкротстве физических лиц приведет к росту финансовой необязательности заемщиков, что автоматически приведет к убыткам кредиторов, которые начнут покрывать их за счет добросовестных плательщиков.

Предпосылки для признания гражданина финансово несостоятельным

Согласно действующему законодательству для запуска процедуры банкротства необходимо одновременное выполнение двух условий:

- Общий размер задолженности физического лица должен превышать 500 000 рублей. Сюда относятся любые виды кредитов – потребительские, целевые или ипотечные, микрозаймы, долги перед налоговой инспекцией, ГИБДД, пенсионным фондом и другими гражданами.

- Срок просрочки по финансовым обязательствам превысил три месяца. Этот период определен, как временной промежуток между плановым погашением и фактическим внесением средств.

Необходимо учитывать, что процедура банкротства применима только к гражданам Российской Федерации. Еще одним важным условием является наличие у гражданина объективных причин, по которым он не может исполнять возложенные финансовые обязательства. Как отмечают практикующие юристы, признание финансовой несостоятельности будет единственным вариантом решения проблем, если вы:

- Выступаете добросовестным должником, который несмотря на неоплату предпринимает попытки урегулировать спор с банком или иным кредитором, готов предоставить доказательства переписки в суде.

- Не скрывает доходы и принадлежащее ему имущество.

- Активно занимается поисками работы или других источников законного дохода.

Пошаговая инструкция по признанию физического лица банкротом

Все этапы процедуры банкротства физических лиц четко прописаны в главе 10 Федерального Закона № 127. Чтобы поставленные инициатором процедуры задачи были выполнены корректно и в срок, необходимо следовать каждой стадии. Для упрощения процесса разберем основные этапы и дадим актуальные комментарии и советы.

Как собрать документы?

Первый и важнейший этап признания себя банкротом – корректно собрать нужные документы и предоставить их на рассмотрение суду. В полный пакет обычно входят:

- Паспорт или иной документ, удостоверяющий личность, иные документы с личными данными о должнике – свидетельство о рождении детей, свидетельство о заключении брака, документы об опеке.

- Копии ИНН и СНИЛС, выписка из ЕГРИП о том, что вы не являетесь индивидуальным предпринимателем.

- Документы о доходах, имуществе и сбережениях. В эту категорию попадают справки о зарплате, выписки из банковских счетов, реестра акционеров (при наличии у заявителя ценных бумаг), лицевого счета пенсионного фонда, опись личного имущества. Подробный список определяется статусом заявителя и видами собственности, которая ему принадлежит.

- Документы, подтверждающие совершенные за последние три года имущественные сделки.

- Справка о получении статуса безработного – обязательно.

- Документы, позволяющие подтвердить невозможность выплаты долга.

- Подробное описание предпринятых мер по решению возникшей проблемы.

Важно! Успех во многом зависит от того, насколько подробно и качественно вы собрали документы для суда. Не экономьте время на этом этапе, а при возникновении сложностей воспользуйтесь бесплатной консультацией юриста. Он подскажет, какие документы имеют ключевое значение и как их быстрее получить. Если вы не имеете на руках копий кредитных договоров и других документов, подтверждающих наличие финансовых обязательств, обратитесь в банк, МФО и другим кредиторам. Они больше вас заинтересованы в решении проблемы, поэтому сложностей с получением обычно не возникает. Помните, что практически все документы не имеют срока давности, единственным исключением является справка об отсутствии статуса ИП – 5 дней.

Подача заявления о банкротстве

Рассмотрение дел о банкротстве находится под юрисдикцией арбитражного суда по месту фактического проживания истца – временной или постоянной регистрации. Именно сюда подается заявление с приложениями-документами. Иск может подать как должник, так и его кредиторы – финансовые учреждения или государственные органы, физические лица. Форма подачи заявления в арбитраж свободная, но в ней нужно обязательно указать информацию:

- Перечень ваших кредиторов с указанием размера задолженности перед каждым из них.

- Семейный статус заявителя, наличие у него иждивенцев.

- Список имущества и иных материальных ценностей.

- Размер накоплений на банковских счетах, депозитах и картах.

- Размер официального дохода на момент подачи искового заявления.

- Перечень имущественных сделок, зарегистрированных за последние три года.

- Имя финансового управляющего или наименование саморегулируемой организации, из членов которой надлежит выбрать управляющего.

- Обстоятельства, препятствующие выполнению финансовых обязательств.

Перед обращением в суд необходимо выполнить еще несколько обязательных операций:

- Уплатить государственную пошлину в размере 300 рублей.

- Внести на специальный депозит суда 25 тысяч рублей в качестве аванса для оплаты услуг внешнего финансового управляющего.

- Выбрать кандидатуру управляющего или хотя бы определиться со СРО.

- Уведомить кредиторов об обращении в суд с иском о банкротстве, отправив им копии заявления или разместив публикацию на Федресурсе за 15 дней до этого (последний пункт касается только индивидуальных предпринимателей).

Деятельность финансового управляющего

При осуществлении процедуры банкротства ключевая роль принадлежит внешнему управляющему, который будет выполнять функцию координатора между всеми участниками процесса о признании финансовой несостоятельности. Это должен быть опытный и квалифицированный специалист в области антикризисного управления, с профильным образованием, член специализированной организации. Главная его функция – соблюсти баланс интересов кредиторов и заемщика. Для удобства ознакомиться с полным списком СРО можно на специализированном сайте ЕФРСБ.

К выбору управляющего подходите с ответственностью, ведь именно от его квалификации зависят результаты практической деятельности и оперативность принятия решения. Вот основные критерии при анализе соискателей:

- Стаж работы.

- Наличие дисквалификаций.

- Продолжительность процедур банкротства, осуществленных ранее.

Ответим в течение 60 секунд

Если отнестись к этому без должного внимания, процесс банкротства будет сопровождаться неприятными событиями:

- Затягивание сроков признания банкротом до полутора-двух лет. Опытный и квалифицированный управленец уложится в полгода.

- К делу могут привлечь имущества супруга или супруги должника.

- Суд может найти признаки намеренной финансовой несостоятельности.

- Процедура может закончится ничем без объяснения причин.

Мероприятия по реструктуризации долга

Важно понимать, что процедура реструктуризации задолженности в рамках процедуры банкротства серьезно отличается от той, которую вы проходите при реструктуризации кредита в банке. Вот главные особенности и отличия:

- Должник или его законный представитель (в нашем случае – внешний управляющий) не должен договариваться о пересмотре графика погашения по отдельности с каждым кредитором.

- Задолженность физического лица фиксируется и замораживается – на нее перестают начисляться штрафы и пени.

- Должник обычно получает срок в 3 года на полное погашение задолженности или возврат к первоначальному графику выплат.

Основные стадии реструктуризации долга при банкротстве жестко регламентированы и подчиняются действующему законодательству. В их число входят следующие процедуры:

- Запуск мероприятия. На этой стадии осуществляется фиксация долга, исключается вероятность обращения к должнику со стороны кредитора или коллекторов, прекращаются выплаты по кредитам до утверждения окончательного графика, не допускаются сделки с имуществом или деньгами на сумму более 50 тысяч рублей. Для жизненно необходимых расходов открывается специальный банковский счет, лимиты движения средств по которому устанавливает внешний управляющий.

- Составление графика выплат. Как уже говорилось ранее, максимальный срок составляет три года. Последний срок отправки проекта графика управляющему – не позднее, чем через два с половиной месяца с момента начала процедуры. Главное требование к размеру выплат – он не должен превышать размер официального дохода за вычетом прожиточного минимума, определенного законодательством РФ и расходов на содержание иждивенцев.

- Согласование графика. Проект готовит или должник, его законный представитель, или один из кредиторов. В дальнейшем документ утверждается на общем собрании кредиторов.

- Утверждение графика в арбитраже. Завершающий этап процедуры, который подразумевает изучение и утверждение предложенного механизма погашения задолженности арбитражным судьей. Если общий срок погашения долга не более двух лет, можно пропустить этап согласования с кредиторами. В иных случаях это обязательная процедура.

Если в оговоренные сроки суд не получает график реструктуризации долга (нет постоянного официального дохода, не удалось согласовать документ с кредиторами), суд инициирует процедуру реализации имущества должника. При добросовестном исполнении принятого судом документа:

- У должника отсутствует статус банкрота.

- Повторное банкротство можно инициировать не ранее, чем через 8 лет.

- В течение 5 лет физическое лицо обязано извещать финансовые организации о статусе банкрота при попытках оформить кредит или займ.

Перечисленные обстоятельства нельзя назвать позитивными последствиями, зато заявитель избавляется от других неприятных ограничений. Он может свободно выезжать за границу, открывать собственный бизнес.

Мировое соглашение и его важность в процедуре банкротства

Заключение мирового соглашения – эффективный способ избежать банкротства и решить свои финансовые проблемы. Такой способ урегулирования спора часто называют упрощенным или досудебным банкротством. С одной стороны, это одна из разновидностей реструктуризации долга, когда должник и кредитор заключают мировое соглашение и договариваются о порядке погашения задолженности. С другой, требования к содержанию мирового соглашения со стороны законодательства очень лояльны. Обязательных требований нет, а условия определяются двумя сторонами при обязательном участии внешнего управляющего.

Если мировое соглашение одобрено хотя бы половиной кредиторов, его можно предоставлять в суд в десятидневный срок с момента одобрения.

Процедура реализации имущества должника

Заключительный этап признания гражданина финансово несостоятельным – распродажа имущества и погашение долга за счет полученных средств. За выполнение этого этапа отвечает внешний управляющий, перед которым стоит одна задача – максимально полно удовлетворить требования и финансовые запросы кредиторов.

Порядок запуска процедуры реализации имущества четко описан в действующем законодательстве о банкротстве. Предпосылками к такому решению являются:

- Недостаточность или полное отсутствие доходов для возвращения платежеспособности и реструктуризации долга.

- Неоднократное нарушение должником утвержденного графика реструктуризации или заключенного мирового соглашения.

- Отказ от одобрения графика кредиторами или не утверждение документа судом.

Реализация имущества и материальных ценностей при банкротстве проходит в несколько этапов:

- Инвентаризация. Если процедуру банкротства инициирует должник, он и предоставляет данные о ценности имущества. Информация проверяется внешним управляющим.

- Формирование конкурсной массы. Стадия включает проверку наличия задекларированного имущества. В обязательном порядке исключается единственное жилье (если это не ипотека), земельный участок, предметы личного пользования или необходимые для выполнения трудовой деятельности, вещи стоимостью менее 10 тысяч рублей, денежные средства в пределах МРОТ.

- Анализ сделок, совершенных банкротом за последние три года. Документы изучаются на предмет аннулирования сделок и возврат реализованного имущества в общую конкурсную массу.

- Официальное извещение о проведении торгов, регистрация участников и аукцион.

- Погашение требований кредиторов. Полученные в ходе реализации имущества средства распределяются кредиторами. 7 % от вырученных средств получает финансовый управляющий, из полученных денег оплачиваются и судебные издержки.

- Отчет в арбитражном суде. После завершения вышеперечисленных этапов участие финансового управляющего прекращается. Он уведомляет суд о проделанных мероприятиях. Если вырученных средств не хватило, остатки задолженности списываются, физическое лицо признается банкротом со всеми вытекающими, а дело прекращается.

Сроки и стоимость банкротства

Продолжительность процедуры во многом зависит от квалификации управляющего, сговорчивости кредиторов и других внешних факторов. В среднем процесс длится 9-12 месяцев, в идеальном случае до полугода. При большом количестве проблемных долгов – до полутора-двух лет.

Для начала процесса о банкротстве заявитель должен выплатить следующие суммы:

- Обязательная госпошлина для обращения в суд – 300 рублей.

- Аванс на депозит суда для оплаты услуг внешнего управляющего – 25 тысяч рублей.

- Размещение сведений в ЕФРСБ – 430 рублей.

- Оплата услуг сторонней юридической компании – по договоренности.

Минимально возможная стоимость банкротства – 30-40 тысяч рублей. С учетом вспомогательных расходов она может увеличиться в несколько раз, поэтому важно получить грамотную консультацию юриста, прежде чем обращаться в суд с исковым заявлением.

Плюсы и минусы банкротства для заявителя

Очевидные недостатки финансовой несостоятельности видны сразу – они заключаются в последствиях. Процедура стоит приличных денег, которых у должника обычно нет. В процессе рассмотрения дела, которое может затянуться на два года, гражданин не может:

- Совершать имущественные сделки, передавать его в залог, становиться поручителем.

- Выезжать за границу.

- Распоряжаться средствами на банковских счетах. Все банковские карты передаются внешнему управляющему.

В течение пяти лет придется сообщать о статусе банкрота при попытках получить кредит или займ. Логично предположить, что шансы на это снижаются практически до нуля. Три года с момента завершения процедуры нельзя занимать должности в органах управления юридическим лицом. Это существенные недостатки, но порой польза от своевременного добровольного банкротства перевешивает все минусы. Ведь признание физического лица банкротом избавляет его от:

- Уплаты обязательных платежей в пользу кредиторов, кроме налогов, сборов и штрафов. Все финансовые требования можно предъявлять только в рамках процесса.

- Неустоек и процентов по имеющимся обязательствам.

- Исполнительных процессов по имущественным взысканиям.

Если сказать проще, то банкрот больше никому не должен, а неудовлетворенные после реализации имущества требования кредиторов остаются лишь их проблемами. Чтобы процедура банкротства прошла эффективно и в максимально короткий срок, рекомендуется как можно раньше получить юридическую консультацию и грамотно подойти к выбору внешнего управляющего.

В России за 2020 год были признаны банкротами несколько десятков тысяч сограждан, однако желающих стать таковыми – несколько миллионов!

На выручку должникам пришёл закон о банкротстве физических лиц, но, к сожалению, законодатели придумали довольно таки сложную, громоздкую, недоступную и дорогостоящую процедуру банкротства для граждан.

Именно поэтому, граждане постоянно ищут в интернете ответы о том, как правильно провести процедуру банкротства физических лиц, разъяснения пошаговой инструкции банкротства, последствия банкротства для гражданина и, конечно же, сколько стоит процедура банкротства физического лица.

В этой статье рассмотрены основные проблемы института банкротства граждан и приведена доступная пошаговая инструкция банкротства физического лица в 2020 году.

Содержание

- Кто может пройти процедуру банкротства физических лиц в 2020 году

- Пошаговая инструкция банкротства — обращение в арбитражный суд

- Пошаговая инструкция — список документов к заявлению о банкротстве в суд

- Пошаговая инструкция – возбуждение процедуры банкротства в суде

- Пошаговая инструкция – реструктуризация долгов

- Пошаговая инструкция – реализация имущества должника

- Последствия банкротства физического лица

- Кто такой финансовый управляющий и зачем он нужен при банкротстве

Кто может пройти процедуру банкротства физических лиц в 2020 году

Насколько Вы по своим финансовым параметрам подходите к процедуре банкротства физического лица следует определять по нескольким неизменным правовым критериям. Итак, в компетенцию арбитражных судов входит вопрос о разрешении судьбы гражданина – признать его банкротом или нет. Однако, для того что бы попасть в арбитражный суд мало написать соответствующее заявление о банкротстве. Для принятия Вашего заявления к рассмотрению судом Вы должны отвечать следующим требованиям закона:

- Ваш долг должен быть более 500 000 рублей. Это может быть один долг по одному договору или сразу несколько долгов по многим обязательствам. Главное – в целом необходимо накопить общую задолженность от 500 000 рублей и выше.

- Но мало иметь такой приличный долг.Необходимо, чтобы Вы были задолжником сроком от 3 месяцев и более по долговым обязательствам, из которых складывается Ваш общий долг. Только при наличии такого срока просрочки по долгам Вы можете прибегнуть к процедуре банкротства физического лица.

- Кроме вышеперечисленных требований есть еще дополнительное условие для того, что бы гражданин смог в судебном порядке признать себя банкротом –физическое лицо, конечно же, должно быть полностью дееспособным.

- Ну, и конечно же,Ваши долги должны быть документально подтверждены(договоры, расписки, соглашения, решения судов, исполнительные листы и т.д.). Если у Вас долги только на словах – суд естественно не будет применять к Вам процедуру банкротства.

Весьма интересен тот факт, что если у гражданина существует несколько долгов, но он исправно платит по одному из кредитных или иных своих обязательств – суд с легкостью откажет такому гражданину в признании его банкротом. То есть, немножко банкротом быть нельзя, что представляется вполне разумным подходом.

В судебной практике встречаются случаи, когда имея кучи долгов, гражданин исправно платил только за коммунальные услуги, вносил текущие налоговые платежи или исправно оплачивал штрафы от ГИБДД, но именно по этим причинам и благодаря этим несущественным для его общей суммы долгов платежам он не был признан арбитражным судом банкротом. Суд посчитал, что банкротство должно применяться к гражданину, только если он не может платить исключительно по всем, даже и не существенным, своим обязательствам.

Пошаговая инструкция банкротства — обращение в арбитражный суд

Обратиться в арбитраж может как сам должник или должник через своего представителя: арбитражного юриста, адвоката, так и противоположная сторона – кредитор.

- Итак, если у Вас имеется долг, нет средств на его погашения, прошло больше двух месяцев неплатежа и Вы обычный гражданин– на первом этапе Вам достаточно составить заявление в арбитражный суд (скачать в интернете) и подготовить подтверждающие Ваш долг документы (оригиналы или надлежаще заверенные копии).

- Если Вы не просто гражданин, а индивидуальный предприниматель, то к вышеперечисленным действиям на первом шаге по признанию себя банкротом Вам понадобится дополнительно направить сообщение в ЕФРСБ (Единый реестр сведений банкротств) и только по истечении 15 дней обратиться в суд с заявлением и прилагаемыми к нему документами.

Кроме того, для возбуждения процедуры банкротства не достаточно просто собрать документы и написать заявление о признании Вас банкротом. Вам так же потребуется положить на депозит арбитражного суда минимальный размер гонорара финансового управляющего. В 2020 году эта сумма составляет 25 000 рублей. В 2020 году, возможно, она будет несущественно, но увеличена.

Пошаговая инструкция — список документов к заявлению о банкротстве в суд

Заявление у Вас готово, деньги на финансового управляющего у Вас есть. Приступим к сбору необходимых для подачи заявления в арбитражный суд документов. Ниже представлена пошаговая инструкция по банкротству от адвоката. по подготовке документов для проведения судебной процедуры банкротства физического лица:

- Составляем в простой письменной форме (набираем на компьютере)расчет задолженности, в котором указываем основную сумму задолженности, проценты, штрафные санкции (неустойка, пеня, штраф). Не забываем приложить к расчету подтверждающие этот расчет оригиналы (заверенные копии) документов, на основании которых он был составлен (договоры, акты сверок, выписки со счетов и т.д.).

- Если Вы являетесь индивидуальным предпринимателем – предварительно получите выписку из ЕГРИП. Выписка будет действительна 5 дней до даты Вашего обращения в суд. Даже если Ваши долги имеют бытовой не предпринимательский характер – выписка из ЕГРИП Вам все равно понадобится, так как ни куда не деться – Вы считаетесь неуспешным, но все же бизнесменом.

- Составляем полный список Ваших кредиторов и должников. При составлении этого документа целесообразно изучить приказ Минэкономразвития РФ № 530 от 5 августа 2015 года, в котором детально описаны правила составления такого документа. Отступив от этих правил Вы можете столкнуться с тем, что Ваше заявление судья завернет на самом начальном этапе.

- Выше был приведен нормативный документ – приказ № 530. Опять же, изучаем его для подготовки следующего документа, необходимого для процедуры банкротства –составления описи Вашего имущества. В опись имущества включаем все свое недвижимое и движимое имущество: квартиры, земельные участки, дома, гаражи, автомобили, ценные бумаги, наличные денежные средства, безналичные денежные средства на счетах и вкладах, имущественные права. Если что-то из Вашего имущества заложено, то в этом случае указываем возле заложенного имущества сведения об этом факте. На этом этапе так же готовим копии правоустанавливающих документов по недвижимому имуществу, которые либо заверить нотариально, либо произвести их заверение в ходе судебного заседания, предоставив в процессе оригиналы для их сличения с копиями.

- Готовим очень серьёзный документ –список с информацией обо всех Ваших сделках с движимым и недвижимым имуществом за последние 3 годы. Движимое имущество (автомобили, шкафы и диваны) включаем в список, при условии, что их продажная цена превышает 300 000 рублей. К списку опять же не забываем приложить документы, оставшиеся от совершенных Вами ранее сделок (счета, договора, расписки и т.д.).

- Если Вы являетесь участников акционерного общества, то Вам необходимо получить выписку из реестра акционеров.

- Для начала прохождения процедуры банкротства физического лица необходимо в территориальном налоговом органеполучить справку 2-НДФЛ или налоговую декларацию за последние три года. Данные документы помогут узнать о полученных Вами за последние три года доходах и оплаченных налогах с них.

- Если у Вас есть расчётные счета, банковские вклады, кредитные карты, то в этом случае следует обратиться в обслуживающие эти счета банки иполучить выписку о счетах, в которых будет виден оборот денежных средств и их остаток. Остаток следует выделить отдельной строкой – это важная информация при процедуре банкротства физических лиц.

- К пакету документов о банкротствеприложите копию свидетельства ИНН и СНИЛС.

- На сайте Госуслугираспечатайте выписку из индивидуального лицевого счета для застрахованного лица.

- В случае, когда Вы не работаете, потеряли работу, ищите ее и при этом состоите на учете в территориальном центре занятости населения – возьмите тамкопию решения о присвоении Вам статуса безработного гражданина. Для банкротства физического лица этот документ так же понадобится.

- При порождении процедуры банкротства,понадобится информация о Вашем семейном и имущественном положении. Для этого можно предоставить копию свидетельства о браке, копии свидетельств о рождении детей, при наличии – копию брачного контракта, соглашения об уплате алиментов, если брак расторгнут – копия свидетельства о расторжении брака, копии судебных решения по алиментам или по разделу совместно нажитого имущества. Желание суда проверить Ваши семейные и имущественные дела вполне понятно. Ведь бывает так, что у гражданина — банкрота все имущество записано на маму или супругу.

- Затратная часть состоит из оплаты услуг по банкротству финансовому управляющему.Оплачиваем 25 000 рублей на реквизиты депозита арбитражного суда(находим на сайте) и прикладываем к пакету документов квитанцию, подтверждающую внесение денег на счет.

- Оплачиваем государственную пошлину за подачу заявления о банкротстве физического лица в арбитражный суд. До 1 января 2020 года госпошлина по таким заявлениям составляла для граждан 6 000 рублей. В 2020 году ее размер снизился. Госпошлина за процедуру банкротства физического лица теперь составляет всего 300 рублей. Квитанцию, подтверждающую оплату госпошлины прикладываем к собранному пакету документов.

Следует учитывать, что перечень документов для прохождения процедуры банкротства является открытым, а стало быть, при подаче заявления о банкротстве, старайтесь собрать максимальное количество документов, для того что бы суд без всяких промедлений, связанных с получением недостающих сведений, смог провести процедуру банкротства физических лиц.

Пошаговая инструкция – возбуждение процедуры банкротства в суде

Итак, наше заявление о признании банкротом и объемная пачка документов сданы в канцелярию арбитражного суда. Ждем как судья отреагирует на поданные документы и всё ли мы правильно и в полном объеме предоставили в судебной инстанции.

Основную проверку на первом этапе судья проводит относительно подтверждения неплатежеспособности заявителя. Если в целом из документов видно, что заявитель действительно имеет долги, не может их погасить ввиду объективных причин (нет или недостаточно имущества и доходов), то в этом случае выносится определение о принятии к производству заявления о признании физического лица банкротом.

По окончании предварительного рассмотрения судом заявления должника о признании его банкротом, получается три варианта развития событий:

- введение реструктуризации,

- оставление заявления без рассмотрения,

- прекращение производства.

В нашей пошаговой инструкции процедуры банкротства физического лица, мы еще рассмотрим процедуру реструктуризации более подробно.

Если же Ваше заявление суд оставил без рассмотрения, то это не так страшно, как кажется на первый взгляд. Просто, скорее всего, Вы предоставили недостаточно доказательств обоснованности применения к Вам процедуры банкротства физического лица. Для устранения этого пробела суд предоставляет достаточно времени. В этот срок Вам следует предоставить дополнительные документы и доказательства.

В 2020 году больше 50% заявлений граждан арбитражные судьи оставляли без рассмотрения, так как качество предоставленных доказательств и полнота собранных документов в подавляющем большинстве случаев оставляла желать лучшего. Впрочем, к концу 2020 года количество заявлений о банкротстве, принятых к производству арбитражными судами стабильно росло.

Пошаговая инструкция – реструктуризация долгов

Механизм реструктуризации основан на поиске способа погашения образовавшихся долгов. В течение 15 дней после вынесения определения арбитражного суда о начале процедуры банкротства физического лица, финансовый управляющий уведомляет всех заинтересованных лиц о том, что они могут предъявить свои требования к такому должнику. В уведомлении указывается дата проведения собрания кредиторов, на котором кредиторы одобряют, или не одобряют план реструктуризации должника.

Если на собрании кредиторов план реструктуризации одобрен, то он поступает в арбитражный суд на утверждение. В документе о реструктуризации указывается оценка размера непогашенных обязательств должника, предполагаемый порядок расчетов и сроки проведения платежей по погашению долга.

Важно то, что введение процедуры реструктуризации останавливает в отношение должника все взыскания по исполнительным документам и прекращает начисление штрафных санкций кроме начисления процентов, которые снижаются до ключевой ставки ЦБ РФ. К текущим платежам эти ограничения не относятся.

Срок и порядок прохождения процедуры реструктуризации зависит от финансового положения должника.

- Если оно улучшается – кредиторы на внеочередном собрании вносят в план реструктуризации поправки относительно сроков и порядка погашения долгов.

- Если финансовое положение должника ухудшается – стороны могут отказаться от реструктуризации и начать реализацию имущества должника.

- Так же стороны на стадии реструктуризации могут прийти к компромиссу и заключить мировое соглашение, простив должнику часть его непогашенных обязательств.

Пошаговая инструкция – реализация имущества должника

Всё имущество должника реализуется, за исключением не подлежащих реализации предметов: единственного жилого помещения, бытовых принадлежностей необходимых для повседневной жизни, личной одежды и профессиональных инструментов.

Также можно походатайствовать об исключении из реализации предметов, стоимость которых меньше 10 000 рублей.

Процедура реализации имущества должника составляет по времени 6 месяцев и может быть продлена по ходатайству финансового управляющего.

Финансовый управляющий определяет в течение 1 месяца расчет цены продажи каждого предмета и утверждает порядок реализации и стоимость продаваемого имущества. Если Вас не устраивает цена, по которой финансовый управляющий планирует продать имущество, Вы вправе за свой счет привлечь в дело независимого оценщика, который установит реальную рыночную стоимость спорного имущества.

Имущество стоимостью от 100 000 рублей реализуется на открытом аукционе и покупателем такого имущества становится любое лицо, предложившее большую цену за продаваемый предмет.

Если у должника, который проходит процедуру банкротства, имеется общее имущество, например совместная собственность супругов, производится выделение доли должника из этого имущества и при его продаже остальные сособственники получают денежный эквивалент за свои проданные доли на имущество.

Если по результатам торгов какие-либо вещи остались нереализованными и их не забрали себе кредиторы – это имущество возвращается должнику.

Все денежные средства, вырученные от продажи имущества должника, распределяются между кредиторами в порядке, установленном в реестре кредиторов.Требования кредиторов, не покрытые денежными выплатами или имуществом, считаются безденежными и списываются.

По окончании процедуры реализации имущества должника арбитражный суд выносит определение, которым утверждает отчет финансового управляющего, и в результате гражданин объявляется несостоятельным (банкротом), о чем в последующем делается публикация в реестре ЕФРСБ. В итоге именно этим шагом завершается процедура признания физического лица банкротом. Цель становится достигнутой.

Последствия банкротства физического лица

Последствия применения процедуры банкротства физического лица конечно же есть, и они не такие безоблачные, как кажутся на первый взгляд.

Юристы, занимающиеся оказанием услуг по банкротству физических лиц, не любят распространяться на эту тему, так как она, как и тема обсуждения стоимости самой процедуры банкротства, может быть болезненно воспринята должником — клиентом.

Думаете, после банкротства гражданин никому ничего уже не должен? Это конечно же не совсем так. После окончания процедуры банкротства физического лица и реализации его имущества кредиторы всё также будут висеть на горизонте и требовать возврата:

- платежей, являющихся текущими,

- платежей в счет возмещения причиненного вреда жизни и здоровью,

- заработной платы по трудовым договорам (если Вы предприниматель и у Вас есть наемные работники),

- взыскание морального вреда, если Вы кому-то его нанесли и с Вас его взыскали,

- алиментные платежи и сумма накопившейся задолженности по алиментам (банкротом в отношении своих детей быть нельзя),

- взысканные денежные суммы или имущество, при признании в судебном порядке совершенных Вами сделок не действительными.

Вас ждут ещё такие последствия: пройдя процедуру банкротства физического лица, Вы будете ограничены в правах и 5 лет должны в обязательном порядке при получении займов и кредитов указывать кредитору о том, что ранее Вы были признаны банкротом. Понятно, что такому невезучему клиенту банки кредиты давать не будут. Так же в течение 3 лет Вы не сможете работать на руководящих должностях, быть директорам юридического лица и даже его учредителем.

И самое серьёзное последствие для банкрота, это конечно же то, что после объявления себя банкротом, все сделки дороже 300 000 рублей за последние 3 года будут поставлены финансовым управляющим, кредиторами под сомнения и будут подвергнуты при необходимости проверке.

Подозрения будут вызывать такие сделки по вполне понятной причине – необходимо проверить, а не специально ли Вы уменьшили свое имущество, продали или подарили что-то родственникам, друзьям или другим заинтересованным лицам. Например, если сделка была совершена по явно заниженной цене ниже рыночной стоимости проданного имущества – имеются все основания для признания ее недействительной по инициативе финансового управляющего или с подачи кредитора.

Кто такой финансовый управляющий и зачем он нужен при банкротстве

Именно финансовому управляющему суд поручает и доверяет все основные шаги по признанию гражданина банкротом. Так, финансовый управляющий занимается ведением реестра требований кредиторов, проводит организацию оценки ценностей и имущества должника, принимает меры по розыску имущества должника, организует собрания кредиторов, принимает действия по судебному оспариванию сделок должника, а так же совершает иные предусмотренные законом действия, направленные на оказание помощи должнику и кредитору в организации и проведении процедуры банкротства физического лица.

Работа финансового управляющего платная. Если процедуру банкротства Вы объявляете самостоятельно и ее инициатором не являются Ваши кредиторы, то в этом случае Вам самостоятельно придется оплатить в 2020 году первоначальный взнос на депозит суда в размере 25 000 рублей. Но этой суммой Вы, конечно же, не ограничитесь. Ваша последующая доплата финансовому управляющему будет равна 7% от суммы удовлетворенных требований кредиторов и 7% составит доплата с выручки при реализации Вашего имущества при наличии такового. Кроме того, Вы полностью компенсируете финансовому управляющему все его дополнительные затраты (проезд, изготовление документов и т.д.).

Общий размер затрат на финансового управляющего отличается по стране в зависимости от региона проведения процедуры банкротства, и обычно существенно превышает денежную сумму в 100 000 рублей.

Что можно сказать в заключение нашего анализа процедуры банкротства физических лиц и составления пошаговой инструкции для ее совершения.

- Механизм банкротства для граждан, конечно же, пока далек от совершенства и весьма затратен.

- Объем необходимых документов для подачи заявления в суд весьма запутан и требует минимизации.

- В целом, по стране количество граждан, успешно завершивших процедуру банкротства очень невелико.

Если Вы целенаправленно подойдете к изучению этой процедуры и поставите перед собой цель её осуществления, а так же будете внимательно собирать необходимые для процедуры банкротства документы, Вы сможете достичь желаемого результата. В том числе в этом Вам сможет помочь наша пошаговая инструкция, а так же обширная информация, посвящённая этой проблематике в сети интернет.

Привет всем!

1 октября 2015 года, вступают в силу поправки в закон о несостоятельности (банкротстве) в части банкротства физ. лиц. По этому поводу решил попробовать описать данную процедуру в виде пошаговой инструкции.

На начало 2020 года материал полностью актуален.

Содержание инструкции:

- Признаки банкротства физического лица

- В каких случаях гражданин сам обязан подать заявление о банкротстве

- Документы, необходимые для подачи в арбитражный суд

- Процедуры банкротства, применяемые по отношению к должнику-гражданину

- Движение заявления в суде

- Реализация имущества должника

- Порядок удовлетворения требований кредиторов

- Последствия для гражданина, если его признали банкротом

- Вывод

Файлы:

- Образец заявления о банкротстве физических лиц

- Форма заявления о банкротстве физических лиц

Возможные сценарии банкротство гражданина (Графическая схема)

Мнения по данному закону сильно разделились. Одни считают что эти поправки станут освобождением от долгового бремени. Другие — что банкротство есть дорогая и долгая процедура, не каждому она будет по карману. Например, мишель считает что эта процедура только для одной категории должников.

Мы же обратимся к законодательству. Федеральный закон от 29.06.2015 №154-ФЗ, вступающий в силу с 1 октября 2015 года достаточно подробно описывает процедуру банкротства физического лица. Предлагаю пройтись по этому закону, и на его основе попробовать составить примерную инструкцию, что же делать гражданину, если он чувствует наступление тяжелой долговой ямы.

Пройдемся подробнее по каждому шагу. В первую очередь, не каждый должник может стать банкротом. Он должен отвечать определенным признакам.

Признаки банкротства физического лица

Признаки банкротства у физика примерно такие же, как у юр. лица, только другая сумма долга. Для физ. лиц, как уже было сказано, это от 500 тысяч рублей. Сумма, для среднего потребительского кредита — великовата. Правда, бывают индивидуумы, умудряющиеся нахватать кредитов в нескольких банках. Общая сумма как раз и может набрать искомые 500 тысяч.

Второй признак банкротства для гражданина — это срок, в течение которого он не погасил задолженность. Ч. 2 ст. 213.3 Закона о несостоятельности считает, что если гражданин не погасил долг в течение трех месяцев с того момента, как должен был его погасить — значит он не способен этого сделать.

Долг должен быть обязательно просужен, то есть подтвержден вступившим в силу решением суда. Для банков тут исключение — им просуживать задолженность не нужно.

Также гражданин должен быть признан неплатежеспособным по следующим критериям:

- прекращены расчеты с кредиторами, хотя срок этих расчетов уже наступил;

- более 10% всех обязательств не исполнено в срок более 1 месяца с момента, когда их нужно было исполнить;

- размер задолженности превышает стоимость имущества гражданина (включая право требования);

- в отношении должника вынесено постановление от пристава о невозможности взыскания в связи с отсутствием имущества.

Обратиться в арбитражный суд с заявлением о банкротстве может сам гражданин, его кредитор, или уполномоченный орган (Федеральная налоговая служба). Я предлагаю описать ситуацию, когда гражданин сам на себя подает заявление о банкротстве.

бесплатный доступ

Запись семинара

«Банкротство юридических лиц»

В каких случаях гражданин сам обязан подать заявление о банкротстве