- Основания для запуска процедуры

- Кто может выступать инициатором?

- Какие документы необходимы?

- Как действовать? Порядок подачи документов в суд

- Основные этапы банкротства юридических лиц и сроки осуществления

- Этап №1. Наблюдение

- Этап №2. Финансовое оздоровление

- Этап №3. Внешнее управление

- Этап №4. Конкурсное производство

- Мировое соглашение. Что это такое и когда может быть достигнуто?

- Когда можно пройти по упрощенной процедуре банкротства?

- Последствия для юридического лица и других заинтересованных сторон

Под банкротством понимается признанная судом невозможность должника выполнить взятые на себя финансовые обязательства. Другое название процедуры – признание юрлица финансово несостоятельным.

Порядок проведения процедуры регламентируется профильным №127-ФЗ (принят 26 октября 2002 года). В текст законодательного акта постоянно вносятся корректировки. Последнее изменение датируется 30 декабря 2020 года.

Основания для запуска процедуры

Действующая правовая база предусматривает несколько оснований для начала процедуры признания юрлица финансово несостоятельным. В их число входят:

- общий размер задолженности перед кредиторами на уровне 300 тыс. руб. и выше;

- наличие трехмесячной просрочки по исполнению финансовых обязательств перед разными категориями кредиторами – контрагентами, банковскими и микрофинансовыми организациями, бюджетом;

- наличие просрочки по зарплате перед персоналом предприятия или по выплатам компенсаций за нанесение вреда третьим лицам (в этом случае срок неисполнения обязательств, достаточный для запуска процедуры банкротства, определяет суд);

- наличие просрочек по исполнительным листам, выданным в рамках выполнения судебных решений.

Причинами ухудшения финансового положения должника могут стать ошибки при принятии управленческих решений или воздействие внешних факторов. Важно отметить, что начало процедуры банкротства не означает невозможность исправления ситуации. Нередко удается предпринимать меры финансового оздоровления, позволяющие продолжить нормальную работу предприятия.

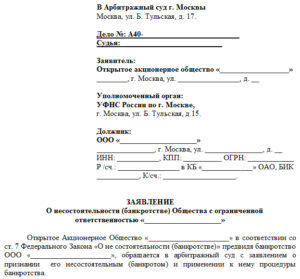

Образец претензии

zayavlenie-o-priznanii-bankrotstva-uridicheskogo-lica.docx ≈ 13 КБ

Мы не рекомендуем вам составлять документ самостоятельно. Обратитесь к юристу!

Скачать образец

Кто может выступать инициатором?

Перечень лиц, которые имеют право выступить с обращением в суд о признании предприятия-должника банкротом, определяет ч. 1 статьи 7 №127-ФЗ. В их число входят:

· организация-должник, от имени которой выступает руководитель или один из владельцев;

· сотрудник предприятия, перед которым имеется задолженность по заработной плате;

· кредиторы компании, в качестве которых выступают банки, МФО, контрагенты и другие хозяйствующие субъекты;

· контролирующие органы государственной власти при наличии задолженности по платежам в бюджет и внебюджетные фонды.

Любой из перечисленных субъектов имеет право обратиться в суд с исковым заявлением о признании предприятия-должника финансово несостоятельным. К заявлению необходимо приложить комплект документов, состав которого требуется рассмотреть подробнее.

Какие документы необходимы?

Обращение в Арбитражный суд с требованием признать юридическое лицо банкротом предусматривает предоставление следующего набора документов:

- Заявление. Составляется в произвольной форме, но в обязательном порядке должно содержать реквизиты и контактные данные судебного органа, истца и ответчика. Кроме того, в документе указываются обстоятельства возникновения задолженности и любые другие сведения, непосредственно связанные с финансовым положением должника. Отдельным пунктом документа становится предложение СРО, членом которого выступает предполагаемый арбитражный управляющий.

- Выписка из ЕГРЮЛ, которая содержит сведения о компании-должнике.

- Дальнейший перечень документов зависит от статуса заявителя. Если иск подается владелец или руководитель организации-банкрота, необходимо предоставить:

- Учредительная и регистрационная документация. Включает устав, решение о создании юридического лица, справки о постановке на учет и другие подобные документы.

- Бухгалтерская и финансовая документация. Речь в данном случае идет о бухгалтерском балансе и налоговой отчетности. Цель предоставления этих документов – подтвердить наличие серьезных финансовых проблем и неплатежеспособность предприятия.

- Решение владельца или протокол собрания собственников, на котором принято решение об обращении в суд для признания компании банкротом.

- При наличии – копия результатом налоговой проверки, если ее данные подтверждают сложное финансовое положение должника и наличие существенных задолженностей перед бюджетом и внебюджетными фондами.

Когда в арбитражный суд обращается кредитор, он предоставляется следующие виды документации:

- Документы, подтверждающие наличие задолженности ответчика перед заявителем. Речь может идти о договоре кредитования, исполнительном листе, акте сверки взаиморасчетов и других документальных доказательств финансовых обязательств должника.

- Паспорт (для заявителя в статусе физлица) или доверенность на представление интересов кредитора-юрлица. Если документы предоставляет непосредственно руководитель компании, вместо доверенности нужно приложить к заявлению приказ о назначении или вступлении в должность.

- Другие документы, которые непосредственно касаются обстоятельств дела, например, условий возникновения задолженности или подтверждения финансовой неплатежеспособности должника.

Подготовим комплект документов для подачи в суд. Оперативно, грамотно, по доступной цене.

Как действовать? Порядок подачи документов в суд

Актуальное на сегодня законодательство о банкротстве юридических лиц жестко регламентирует порядок действий по подаче заявления в арбитражный суд. Чтобы не возникло проблем с принятием его к рассмотрению, необходимо соблюдать следующий алгоритм:

- За 15 суток до непосредственного обращения в суд требуется уведомить об этом компанию-должника. Если документы подает сам должник, необходимо известить кредиторов. Уведомлением считается размещение информации на сайте ЕФРСБ.

- После истечения 15 дней при отсутствии реакции со стороны должника нужно сформировать комплект документов (перечень приводится выше) и подать его в суд. Допускается несколько способов сделать это: личное посещение канцелярии судебного органа, отправка по почте заказным письмом с описью вложений, использование функциональных возможностей официального сайта арбитражного суда.

- После принятия дела к рассмотрению готовится и направляется в суд еще один документ – ходатайство о включении в реестр кредиторов финансовых требований заявителя. Обычно оно подается уже после принятия судом решения о начале процедуры банкротства путем введения стадии наблюдения.

Основные этапы банкротства юридических лиц и сроки осуществления

Дальнейшая реализация процедуры банкротства осуществляется в несколько этапов. Решение об их назначении и переходе к следующей стадии принимается исключительно судом. Право ходатайствовать об этом предоставляется арбитражному управляющему.

Этап №1. Наблюдение

Порядок проведения этой стадии определяется главой 4 №127-ФЗ. Перед введением этапа суд назначает арбитражного управляющего, который непосредственно контролирует реализацию дальнейших действий в рамках процедуры банкротства. Право выдвинуть кандидатуру специалиста предоставлено всем участникам дела. Первым делает это заявитель, который выступил инициатором судебного разбирательства. Решение о назначении управляющего принимается судом.

Основной задачей наблюдения становится сбор информации о текущем финансовом положении предприятия. После завершения этапа управляющему необходимо ответить на вопрос о возможности исправления ситуации и погашения задолженности перед кредиторами. Еще одной ключевой задачей стадии наблюдения выступает составление двух реестров. В первом указываются кредиторы должника и величина финансовых обязательств перед каждым из них. Во втором – имущество и другие активы предприятия, которое является потенциальным банкротом.

Максимальная продолжительность наблюдения составляет 7 месяцев. По истечении этого времени суд принимает решение о дальнейших действиях. Допускается переход к следующему этапу процедуры банкротства ранее указанного срока.

Этап №2. Финансовое оздоровление

Правила финансового оздоровления установлены главой 5 №127-ФЗ. Контроль над их соблюдением возлагается на административного управляющего. В подавляющем большинстве случаев таковым назначается специалист, уже привлеченный к делу на стадии наблюдения.

Цель финансового оздоровления – возврат предприятия к нормальной деятельности путем восстановления платежеспособности и постепенного закрытия накопленных ранее долгов перед кредиторами. Порядок выплат определяется графиком, который согласуется всеми заинтересованными сторонами. Максимальная длительность стадии – 2 года. На практике обычно речь идет о годе-полутора.

Несоблюдение утвержденного графика или отсутствие реальных результатов становится основанием для перехода к следующей стадии процедуры. Даже если срок финансового оздоровления, установленный судом изначально, не закончился.

Этап №3. Внешнее управление

Назначается, если мероприятия финансового оздоровления на дали положительного результата. Выступает последним шансом избежать банкротства предприятия. Срок внешнего управления не может превышать полутора лет. Основная задача – восстановление платежеспособности предприятия.

Ее решением занимается внешний управляющий. Как и для предыдущего этапа процедуры, обычно таковым назначают специалиста, уже участвующего в деле. Порядок реализации этапа регламентируется главой 6 №127-ФЗ. Важной его особенностью выступает мораторий на предъявление кредиторами финансовых требований.

Этап №4. Конкурсное производство

Если и внешнее управление не привело к исправлению финансовой ситуации в компании, вводится завершающая стадия процедуры банкротства – конкурсное производство. Мероприятие регламентируется главой 7 №127-ФЗ и продолжается до полугода. При необходимости срок увеличивается вдвое. Контроль над его осуществлением возлагается на конкурсного управляющего, которого назначает суд. Основными задачами специалиста выступают:

- формирование конкурсной массы;

- определение стоимости активов;

- организация и последующее проведение торгов;

- распределение полученных средств между кредиторами в соответствии с очередностью, установленное на законодательном уровне.

Проведение процедуры банкротства под ключ – как со стороны должника, так и кредитора. Квалифицированные специалисты, выгодные условия сотрудничества, большой опыт успешного участия в делах о финансовой несостоятельности.

Мировое соглашение. Что это такое и когда может быть достигнуто?

На любой стадии процедуры банкротства допускается заключение мирового соглашения. Его сторонами выступают кредиторы и должник. Подготовкой документа обычно занимается арбитражный управляющий или сам должник. Соглашение в обязательном порядке утверждается судьей.

В документе прописываются права и обязанности заинтересованных сторон, прежде всего – должника в части закрытия долгов. Неисполнение требований документа становится основанием для повторного возобновления процедуры банкротства.

Когда можно пройти по упрощенной процедуре банкротства?

Характерной особенностью стандартной процедуры признания должника финансово несостоятельным выступает серьезная длительность, которая нередко доходит до 3-5 лет. Поэтому законодатели предусмотрели возможность упрощенного банкротства. Такой вариант может быть использован для должников двух категорий:

- предприятия, подлежащие ликвидации;

- отсутствующие организации.

В первом случае речь идет о решении учредителей запустить процедуру банкротства при полном отсутствии средств. Это становится основанием для прямого перехода к этапу конкурсного производства. Аналогичный порядок установлен и для отсутствующего должника. Таким образом удается сократить срок реализации мероприятия до месяца.

Предоставление консультации и разработка плана действий для проведения процедуры банкротства по упрощенной схеме. Готовы обсудить условия сотрудничества любым удобным способом.

Последствия для юридического лица и других заинтересованных сторон

Главным последствием завершения процедуры банкротства становится исключение организации из ЕГРЮЛ. Другими важными результатами признания компании финансово несостоятельной выступают:

- увольнение всех наемных сотрудников;

- изъятие уставного капитала для расчета по долгам;

- при обнаружении признаков преднамеренного или фиктивного банкротства привлечение к ответственности (административной или уголовной) виновных лиц.

В сегодняшних условиях банкротство предприятия нередко становится единственно возможным решением проблемы долговой нагрузки. Но для того, чтобы осуществить процедуру быстро и без проблем, требуется доскональное знание законодательства и опыт решения подобных задач.

Экономический кризис, другими словами, отсутствие стабильности в экономике страны и мира в целом – непростое время для бизнеса. Предприятия и организации – часто по независящим от них причинам – оказываются не в состоянии вовремя расплатиться с кредиторами. Из этой ситуации есть только один выход – пройти через процедуру банкротства.

Федеральный закон № 127 в настоящее время допускает такую возможность даже для ИП и рядовых граждан. Для юридических же лиц он, что называется «обкатан», поскольку несостоятельность бизнес-структур ФЗ №127 регламентировал с самого момента своего появления в 2002 году.

Тем не менее, многие учредители и собственники юридических лиц незнакомы с законодательными нюансами, и не спешат обращаться в арбитражный суд. Даже, когда промедление становится незаконным, то есть, усугубляет и без того печальное положение компании. Между тем, своевременно принятые меры могут спасти предприятие или организацию.

В данной статье мы подробно расскажем обо всех аспектах банкротства юридических лиц и пошагово разъясним порядок действий потенциального банкрота – предприятия или организации. Итак, каковы правила банкротства юрлиц в 2022 году.

Основные признаки банкротства организации

Закон о банкротстве подробно описывает обстоятельства, которые являются маркерами несостоятельности предприятия или организации. Их не так уж много:

- Общий размер долга (независимо от количества кредиторов) составляет триста тысяч рублей и больше

- Три месяца подряд не совершаются регулярные платежи по долговым обязательствам

- Наемным работникам не выплачивается заработная плата

При совпадении всех трех условий, руководство компании не только вправе, но и обязано объявить себя банкротом.

Какие виды банкротства существуют

«Банкротство» — термин многозначный различают несколько видов финансовой настоятельности юридического лица:

- Временное или условное банкротство. Это ситуация, когда банковские счета юридического лица пусты, но общий денежный эквивалент имеющихся материальных активов, имущества, произведенной продукции, дебиторских задолженностей превышает размер просроченных долговых обязательств. В таких случаях могут быть предприняты установленные законом меры, чтобы «спасти» компанию, столкнувшуюся с финансовыми трудностями. После определенных процедур она возобновляет работу в нормальном режиме.

- Реальное банкротство. Название говорит само за себя. У предприятия или организации нет не только денег на счетах, но и имущества, продажа которого позволила бы погасить долги. Нормальное функционирование компании попросту невозможно. В таких случаях все имеющиеся активы реализуются в пользу кредиторов, а юридическое лицо ликвидируется.

- Ложное банкротство. Обман кредиторов и предоставление им ложных сведений о тяжелом финансовом положении компании. Таким способом руководство юридического лица пытается убедить кредиторов в том, что нуждается в предоставлении «кредитных каникул», снижении процента по займам или получении иных льгот. Это уголовно наказуемое деяние.

- Умышленное банкротство. В этом случае собственники и руководители юридического лица осознано доводят его до банкротства, чтобы получить личную выгоду. Например, завладеть активами или денежными средствами (выведя их в оффшоры). Подобные действия также подпадают под статью УК РФ.

Судья арбитражного суда, получив от юрлица заявление о финансовой несостоятельности, должен выяснить, с каким именно видом банкротства он имеет дело. От этого зависит принятое им решение.

Чем отличается банкротство должника-ООО от ликвидации?

Ликвидация юридического лица (в частности ООО), не всегда связана с финансовыми трудностями. Владелец может ликвидировать и вполне рентабельную компанию. Например, если сочтет, что она уже выполнила свою миссию, что выгоднее объединить ее с более крупным, принадлежащим ему же юридическим лицом, или по любым другим причинам. При отсутствии долгов для ликвидации субъекта хозяйственной деятельности не существует никаких препятствий.

Обращаться в арбитражный суд для ликвидации ООО нет никакой необходимости. Его просто можно закрыть в том же органе, который некогда зарегистрировал юридическое лицо – в ФНС. В том случае, разумеется, если никаких неоплаченных долгов (бюджету, рабочим, кредиторам) у компании нет.

Если же ликвидировать предстоит ООО с долгами, его вначале нужно провести через процедуру банкротства. Все имущество компании будет продано, долги, которые позволит погасить продажа активов, погашены, невозвратные списаны. Сама компания будет исключена из ЕГРЮЛ и перестанет существовать.

Банкротство ООО с долгами по налогам

Юридическое лицо, имеющее налоговую задолженность как, впрочем, и другие долги государственному или местному бюджету — ликвидировать без объявления банкротства невозможно. Более того, в таком случае сама ФНС подаст иск о банкротстве налогового должника. У нее есть такое право.

Чтобы избежать иска со стороны ФНС, необходимо хотя бы частично погасить долги по налогам. Чтобы налоговый долг ни в коем случае не превышал 300 тысяч рублей.

Банкротство с зарплатными долгами

Есть долги, от которых не освобождает даже банкротство. Долги по заработной плате наемным работникам относятся как раз к таким. Заплатить сотрудникам, заключившим индивидуальный или коллективный трудовой договор с юридическим лицом, ему придется в любом случае.

Приоритетнее долгов по зарплате только выплаты за физический вред здоровью или моральный ущерб. Например, если кто-то из рабочих пострадал на производстве. Вторые в очереди стоят наемные работники. Им должны быть уплачены не только долги по зарплате, но и установленное законом выходное пособие по увольнению. И компенсация за отпуск, если он еще не был предоставлен в текущем году.

ВНИМАНИЕ! Полностью очередность кредиторских требований изложена в статье № 134 ФЗ № 127.

Для чего необходимо банкротство должнику?

В первую очередь для того, чтобы соблюсти требования закона и не подвергнуться судебному преследованию. В том числе, по уголовным статьям за мошенничество или статьям административного кодекса, предполагающим огромные штрафные санкции. Ведь долги, по которым просрочены регулярные платежи, растут буквально в геометрической прогрессии, и безнаказанным это остаться не может.

Разумеется, объявление о несостоятельности юридического лица – крайняя мера. Но она позволит:

«Заморозить» на время процедуры банкротства штрафы, пени, неустойки по долгам, которые при долговременной просрочке регулярных платежей могут даже превысить сумму основного долга. Это даст возможность реструктуризировать долг и расплатиться с ним, не дойдя до стадии распродажи активов

На время процедуры снять арест с имущества юрлица-должника и выплатить долги под контролем и руководством временного финансового управляющего

В ходе процедуры договориться с кредиторами миром. Например, заключить соглашение о «кредитных каникулах», либо реструктуризировать долг таким образом, чтобы его можно было вернуть, не ликвидируя компанию

И, наконец, если долги так велики, что восстановление жизнедеятельности компании невозможно, списать большую их часть. На законных основаниях и с последствиями, пусть и неприятными, но не фатальными.

Для чего банкротство должника нужно кредитору?

Согласно ФЗ №127 судебные издержки оплачивает тот, кто инициировал процесс банкротства. Кредиторы обычно подают заявление о банкротстве своего должника, если юридическое лицо функционирует более-менее нормально и имеет активы, позволяющие после продажи, полностью погасить долг.

В этих случаях они стремятся не затягивать с подачей заявления, понимая, что с каждым днем потенциальный банкрот все глубже проваливается «в долговую яму». Хотя бы потому, что долги по зарплате работников растут, причем именно трудовой коллектив имеет больше всех прав на удовлетворение своих требований. А значит, с каждым днем шансы кредитора вернуть свои деньги уменьшаются.

Кроме того, в соответствии с положениями закона, кредитор имеет преимущественное право выбрать временного финансового управляющего. Управляющий, действующий в интересах кредитора, увеличивает вероятность того, что долг будет возвращен. Если не весь, то хотя бы большая его часть.

Кто может подать заявление на банкротство юрлица

Иск о банкротстве подается в арбитражный суд, который расположен на территории, где зарегистрировано юридическое лицо. Подать заявление о несостоятельности имеют право:

- Представители юрлица, столкнувшегося с финансовыми трудностями. Это может быть собственник, генеральный директор, либо временная администрация, введенная на предприятие при возникновении у него проблем

- Кредиторы. Причем, как кредитные организации, так и частные лица. Они вправе не только подать иск, но и ввести в дело «своего» финуправляющего

- Уполномоченные государственные органы. В частности, налоговая служба, ПФР, Минфин, Прокуратура. Причиной для иска с этой стороны обычно является крупная задолженность по налогам и другим, установленным законом, выплатам в бюджет государства.

По ряду причин юридическому лицу выгоднее самому подать заявление о своей некредитоспособности. Особенно, если есть шанс, что банкротство лишь временное.

Процедура банкротства юридического лица: пошаговая инструкция

Заявление о финансовой несостоятельности предприятия или организации подается в арбитражный суд вместе с пакетом сопроводительных документов и квитанцией об оплате государственной пошлины. Сделать это можно лично, по почте, либо на сайте «Мой арбитр». Установленный законом срок подачи заявления – месяц после наступления обстоятельств, являющихся признаками банкротства.

Бланк и образец заявления

«Бланочной» формы у заявления о банкротстве нет. Оно пишется в соответствии с правилами ведения деловой документации и требованиями статьи № 37 ФЗ №127.

Если у юридического лица есть собственный штатный юрист, или хотя бы юрист на аутсорсе, он без труда справится с этой задачей. Если нет – вы можете воспользоваться помощью, например, на портале Prav.io.

Документы к заявлению о банкротстве

Полный перечень документов, необходимых для приложения к заявлению, можно узнать из текста двух законодательных актов:

Статьи № 38 ФЗ №127

Статьи № 126 АПК РФ

Их подготовку также разумно поручить квалифицированному юристу.

ВНИМАНИЕ! Для арбитражного суда требуются оригиналы всех документов. В крайнем случае – их нотариально заверенные копии.

Уведомление заинтересованных субъектов

Банкротство — процедура публичная. Как только она инициирована, закон требует уведомить о грядущем разорении (а возможно и ликвидации) юридического лица всех заинтересованных лиц. Под таковыми в первую очередь, подразумеваются кредиторы, но не только они.

Существует несколько видов уведомлений:

- Публикация в Едином Федеральном Реестре Сведений о Банкротства (ЕФРСБ). Таково требование статьи № 37(п.4) ФЗ № 127.

- Публикация в журнале «Вестник государственной регистрации»

- Рассылка заказных писем, в которые вложена копия заявления юридического лица о банкротстве. Этого также требует статья № 37 закона о несостоятельности

Письма в обязательном порядке должны быть направлены:

- Кредиторам

- Собственникам, акционерам, соучредителям банкротящегося юридического лица

- Наемным работникам компании, в отношении которой инициирована процедура банкротства

ВНИМАНИЕ! Если распродажа активов и ликвидация юридического лица лишь дело времени, работников о грядущем увольнении уведомляет арбитражный управляющий. Он обязан официально сделать это в течение тридцати дней после того, как дело о банкротстве открыто.

Варианты решений суда

Поданное в арбитражный суд заявление о несостоятельности юрилица регистрируется. Затем суд начинает его рассмотрение и изучение. Текст самого иска изучается на предмет его соответствие всем юридическим требованиям. Приложенные документы — на релевантность и соответствие реальному положению вещей. Чтобы полнее оценить финансовую ситуацию банкрота, суд рассылает запросы во всевозможные компетенции инстанции.

Суду необходимо понять – какие меры, предусмотренные в законе, целесообразно применить в отношении банкрота. Задача эта кропотливая и требующая немало времени. Как правило, оно занимает у суда около двух месяцев. После того, как вся необходимая информация собрана и проанализирована, судья принимает одно из четырех решений:

Отклонить иск, не найдя в деле оснований для банкротства. Дело закрывается.

Приостановить дело о банкротстве, в случае, если за прошедшее время стороны договорились и заключили мировое соглашение. В этом случае дело не закрывается. Оно будет возобновлено, если должник нарушит условия мирового соглашения.

Принять решение о реструктуризации долга и санации компании. Так поступают в том случае, если есть предпосылки к тому, чтобы компания расплатилась с долгами род руководством временного управляющего. То есть, перестала быть неплатежеспособной и вернулась к нормальному функционированию.

Сразу запустить конкурсное производство под руководством арбитражного управляющего. Это означает, что все ликвидные активы предприятия будут реализованы. Вырученные средства пойдут на погашение долгов. Остаток долгов будет списан. Юридическое лицо ликвидировано.

Мораторий на требования кредиторов

Независимо от того, какой этап банкротства утвердит суд, и от того, что решит собрание кредиторов, объявляется мораторий на требования с их стороны. Это означает, что:

На сумму долга перестают начисляться штрафы, пени, а также применяться любые другие финансовые санкции

Кредиторы не имеют права требовать с должника какие бы то ни было средства вне рамок открытого дела о банкротстве. А также предъявлять иные иски о взыскании долга. Если таковые были открыты ранее – их закроют.

Мораторий объявляется только при стандартной процедуре банкротства. Упрощенный сценарий его не предполагает. Цель моратория – дать банкроту передышку от «финансового пресса». Если должник мобилизует все свои ресурсы и начинает погашать основную часть долга, это служит дополнительным доводом в пользу принятия решения о санации и реструктуризации. То есть, увеличивает шансы сохранить компанию.

Если же полное банкротство неизбежно, мораторий становится, по сути, бессрочным. Ведь после реализации активов, непогашенные долги будут списаны. И больше ни один из прежних кредиторов не будет иметь возможности возобновить свои долговые требования. С банкрота нельзя требовать ничего, кроме долгов, которые не списываются ни с кого и никогда. Вроде алиментов.

ВНИМАНИЕ! Мораторий не распространяется на долги по заработной плате, авторским вознаграждениям, выплатам за ущерб (физический и моральный). А также на текущие платежи.

Этапы процедуры банкротства юрлица

Длительность процедуры банкротства – от нескольких месяцев до нескольких лет. Это потому, что она состоит из нескольких этапов, каждый из которых определяет дальнейшую судьбу компании. Давайте рассмотрим их подробнее.

Первый этап. Наблюдение

Итак, арбитражный суд принял заявление о несостоятельности юридического лица в работу. При определенных условиях с этого момента стартует первый этап – наблюдение. То есть, всесторонняя проверка хозяйственной деятельности компании.

Продолжительность этого этапа составляет не более семи месяцев. Ответственность за нее несет назначенный судом арбитражный управляющий. На этом этапе его официальное название – «временный управляющий». Его задача состоит в том, чтобы проанализировать финансовую ситуацию компании, выяснить, возможна ли ее реабилитация. Или полное банкротство и ликвидация – единственный выход.

На этом этапе руководство компании не отстраняется от управления полностью, но его права существенно ограничиваются. Временный управляющий получает неограниченные полномочия и доступ к документам, включая строго конфиденциальные. Суть ограничений состоит в следующем:

- Руководство компании не имеет права самостоятельно совершать никаких сделок с активами. Временный управляющий с момента открытия дела отвечает за сохранность имущества должника, имеющегося у него на момент подачи заявления, Следовательно, все сделки с ним должны получать его одобрение.

- Сделки с акциями, активами, ценными бумагами могут происходить лишь с разрешения временного управляющего

- Дивиденды, проценты, доходы по акциям не выплачиваются. Прибыль между учредителями и владельцами не делится. Весь доход поступает в конкурсную массу.

- Запрещаются сделки, стоимость которых превышает 5% суммарной стоимости активов. Ограничивается финансовая активность компании, в частности, выдача доверенностей или получение новых кредитов.

- Запрещается проводить структурные изменения в компании (открытие и закрытие филиалов, реорганизацию производства и т.д.) Компания функционирует в том же режиме, что был до банкротства.

При этом:

- Все долговые иски кредиторов объединяются в рамках одного дела. Дополнительные требования не применяются. Исключение составляют текущие платежи (за ресурсы, аренду, и т.д.), а также заработная плата работников.

- Судебные приставы и коллекторские агентства больше не имеют права ничего требовать. Штрафы, пени, неустойки за несвоевременные выплаты перестают начисляться.

- Арест на активы, которые способны помочь погасить долги, снимаются. Сделки с ними могут совершаться с согласия временного управляющего.

Назначение временного управляющего

На этом моменте следует остановиться подробнее. Арбитражный управляющий назначается судом. Его задача – курировать каждый этап банкротства юридического лица. И быть при этом беспристрастным. В частности, объективно смотреть на возможность должника

Но это, в идеале. На практике, увы, вероятность коррупционного сговора управляющего с одной из сторон очень велика. Настолько, что часто суд назначает на каждый этап нового управляющего.

Согласно поправкам к ФЗ № 127, принятым в 2015 году, выбрать управляющего имеют право, как банкрот, так и кредиторы. Суд утверждает ту или иную кандидатуру. Обычно, управляющий, выбранный ООО-банкротом, действует в интересах компании. Управляющий, которого предложили кредиторы – в интересах кредиторов. О беспристрастности в обоих случаях говорить трудно.

Конечно, если ООО – безусловный банкрот, не способный расплатиться с долгами даже после реализации всего имущества, это не очень существенно. В любом случае, все, что можно будет продано, а деньги поделены между кредиторами (кому хватит). Но если юридическое лицо надеется «выкарабкаться», ситуация совсем иная. Управляющий, выбранный кредиторами, заинтересованными в распродаже всего имущества должника и быстром получении назад своих денег, может старательно мешать реабилитации компании. Тем более, что обычно он получает вознаграждение в виде процента дохода от реализации имущества.

Любая из сторон имеет право написать суду ходатайство о замене арбитражного управляющего. Удовлетворит ли его суд, зависит от того, насколько ходатайство мотивировано.

Что делает управляющий?

В ходе этапа наблюдения работы у временного управляющего много. Каждое действие должно быть совершено в определенный срок, и за нарушения сроков управляющий отвечает материально. В список его обязанностей входят:

- Составление реестра кредиторов, включая инвесторов и наемных работников

- Мониторинг финансового состояния компании.

- Контроль над сохранностью активов и имущества. Наблюдение за ее руководством, чтобы пресечь попытки избежать долговых обязательств

- Увольнение сотрудников (по сокращению штатов или в связи с грядущей ликвидацией). При этом управляющий должен соблюдать сроки уведомления работников об увольнение и проводить расчеты в соответствии с ТК РФ.

- Организация собраний кредиторов

- Взаимодействие с государственными структурами – Росреестром, налоговой службой и т.д.

После окончания периода наблюдения временный управляющий представляет отчет о проделанной работе суду и собранию кредиторов. В отчете должны содержаться:

- Подробное описание реального финансового положения компании-банкрота

- Пошаговый план мероприятий для реабилитации компании, позволяющий ей рассчитаться с должниками и избежать банкротства

- Если управляющий считает реабилитацию ООО невозможной — заключение об этом

Собрание кредиторов заслушивает отчет временного управляющего, и в случае своего согласия с его результатами подает ходатайство суду. Суд утверждает переход к следующему по очереди этапу банкротства.

Второй этап. Финансовое оздоровление (санация)

Этот этап наступает лишь в том случае, если временный управляющий посчитал исправление финансовой ситуации на предприятии возможным, собрание кредиторов согласилось с его выводами, а суд утвердил переход к этапу санации. Если же нет – суд принимает решение о переходе сразу к этапу банкротства – распродаже активов и ликвидации. Другими словами, решение арбитражного суда о финансовом оздоровлении является последним шансом юридического лица избежать банкротства и закрытия.

Определяется длительность этапа санации. Обычно этот срок не превышает двух лет. Утверждается график погашения долгов кредиторам. Он подписывается сторонами и визируется судьей, ведущим дело. Срок окончательного расчета по долгам – последнее полугодие периода финансового оздоровления. То есть, требования всех кредиторов должны быть удовлетворены не меньше, чем за 6 месяцев до окончания санации и не позже, чем за месяц до истечения ее срока.

На этом этапе временный управляющий именуется «административным управляющим». Его могут сменить по решению суда. В его обязанности входит наблюдения за тем, чтобы юридическое лицо строго следовало разработанному плану финансового оздоровления. Управляющий по-прежнему является «полноправным хозяином» ООО. Ограничения, наложенные на руководство компании-банкрота, продлеваются. То есть, генеральный директор по-прежнему не может принимать управленческих решений, не согласовав их предварительно с административным управляющим. А кредиторы – выдвигать требования о возврате долга вне рамок текущего процесса.

Проценты просроченных долгов пересчитываются. На время финансового оздоровления устанавливается процент, равный процентной ставке рефинансирования Центробанка. Они значительно ниже обычных процентов по кредитам. Но зато у кредиторов появляется шанс получить назад основную сумму долга, полностью.

Логично предположить (и так оно и есть), что этап финансового оздоровления может завершиться двумя способами:

- Санация пройдет успешно. Все долги будут возвращены. Суд закроет дело. Компания продолжит работать и развиваться. Банкротства не будет.

- Юридическое лицо не справится с планом финансового оздоровления и не погасит долги вовремя. В этом случае суд либо назначит внешнее управление, либо сразу объявит банкротство и распродажу активов.

Решение суда будет зависеть от того, какой отчет представит ему административный управляющий по результатам санации.

Внешнее управление

Данный этап является необязательным и назначается лишь в том случае, когда результат этапа санации хоть и не стопроцентный, но обнадеживающий. Долги не погашены полностью, но динамика погашения стабильная. Для успеха не хватило самой малости.

В подобной ситуации суд объявит о вступлении банкротства в новый этап. И назначит внешнего управляющего. Как и на предыдущем этапе, это может быть не тот человек, который курировал наблюдение и санацию.

Для прежнего руководства компании назначение внешнего управляющего означает фактически полное отстранение от управления. Оно официально сдает полномочия временному менеджеру. Передает не только документы, но и печати, ключи от электронных подписей, факсимиле.

Временное управление устанавливается на год. Если по истечении года собрание кредиторов подаст ходатайство суду, оно может быть продлено еще на полгода.

Новый полномочный руководитель юридического лица имеет право:

- Отменять распоряжения прежнего руководства, если сочтет, что они не приносят пользы, либо тормозят возврат долгов

- Закрыть нерентабельные подразделения компании или реорганизовать производство

- Добиться возврата дебиторских долгов. Долги могут быть возвращены деньгами, продукцией или даже за счет частичной продажи имущества лица, которое задолжало банкроту.

- Передать право на дебиторские задолженности банкрота кредиторам в счет погашения долговых обязательств

- Привлечь новых инвесторов, тем самым увеличив уставной капитал юридического лица

- Совершить любые другие законные шаги для того, чтобы повысить рентабельность компании

По истечении года внешний управляющий представляет отчет собранию кредиторов. В зависимости от результата, кредиторы решают, о чем ходатайствовать перед судом:

- О продлении срока внешнего управления еще на полгода

- О закрытии дела в связи с полным выполнением юридическим лицом обязательств по долгам

- О переходе к этапу конкурсного производства. Это означает, что реанимировать банкрота не удалось. Впереди у него продажа всех активов с молотка и ликвидация.

Завершающий этап. Конкурсное производство

лица, длится от полугода до года. Арбитражный управляющий на этом этапе носит название «конкурсный управляющий». Судья либо продлевает полномочия прежнего управляющего на срок прохождения этапа, либо назначает нового.

В задачи конкурсного управляющего входят:

- Инвентаризация активов и имущества должника

- Его оценка

- Организация электронных торгов

- Наблюдение за процессом распродажи

- Отчет о проделанной работе перед собранием кредиторов и арбитражным судом

ВНИМАНИЕ! Оценка конкурсным управляющим стоимости активов и имущества на практике часто вызывает споры между сторонами. Кредиторы или банкрот нередко подвергают сомнению ее точность. Любая из сторон вправе ходатайствовать перед судом о проведении независимой оценки. Как правило, суд удовлетворяет ходатайство и выносит решение о назначении независимой экспертизы. Оплата услуг экспертов ложится на ту сторону, которая подавала ходатайство.

Все средства, вырученные за имущество банкрота, распределяются между кредиторами. Согласно установленной законом очереди. В первую очередь оплачиваются долги, которые не списываются даже с полного банкрота. Это уже упоминаемые выплаты за ущерб, долги по зарплате работников, судебные издержки, вознаграждение арбитражному управляющему.

В особо тяжелых случаях вырученных средств не хватает даже для того, чтобы погасить хотя бы эти долги. Что же происходит с долгами юридического лица после того, как оно перестанет существовать? Они переходят лично на его собственника или собственников. Против него будет открыто исполнительное производство, и часть средств, поступающих впредь на любые его счета, будет удерживаться в счет погашения несписываемых долгов. Долги же «рядовых» кредиторов будут окончательно списаны судом. Требовать их вновь после завершения процедуры банкротства они не смогут.

Когда этап конкурсного производства завершится, суд закрывает дело. Юридическое лицо объявляется банкротом. Оно удаляется из реестра ЕГРЮЛ и остается лишь в едином реестре юридических лиц-банкротов.

Арбитражный суд может также завести уголовное дело на руководителя и/или собственника юридического лица. Это произойдет, если в действиях собственников и учредителей компании судом обнаружены противоправные действия. Например, связанные с мошенничеством, фиктивным или преднамеренным банкротством.

Процедура банкротства ООО инициируется в том случае, если юридическое лицо не может выплачивать долги кредиторам в течение определенного периода времени. Банкротство — это возможность избавиться от задолженностей. Руководителям ООО рекомендуется первыми инициировать банкротство, отправив заявление в арбитражный суд. Если фирма работает с серьезными долгами, то это может привести руководство к уголовной ответственности по ст. 173, 177 и 199 УК РФ. Банкротство может быть:

Заявление о банкротстве ООО

Ликвидация ООО через банкротство

Последствия банкротства ООО

Пошаговое банкротство ООО

Процедура банкротства ООО

Упрощенное банкротство ООО

Когда целесообразно прибегнуть к банкротству?

Тонкости процедуры банкротства

Банкротство ООО по заявлению кредитора

Можно ли избежать банкротства, если погасить задолженность?

Немного об ответственности директора и учредителей ООО при банкротстве

- упрощенным (с ликвидацией фирмы);

- полным.

Полное банкротство часто подразумевает восстановление деятельности фирмы путем вливания средств. В компании может быть назначен новый руководитель, который решит финансовые затруднения фирмы.

Заявление о банкротстве ООО

Заявление о банкротстве ООО могут подать:

- руководители компании;

- кредиторы.

Желательно, чтобы процедура была инициирована руководством, а не кредиторами. В этом случае весь процесс будет происходить значительно легче, и фирма сможет обойтись меньшей суммой расходов.

После проведения процедуры банкротства с предприятия полностью списываются долги. Это одно из преимуществ процесса. Некоторые бизнесмены идут на риск, объявляя о фиктивном банкротстве. Такие действия могут привести к уголовной ответственности. Фиктивное банкротство рассматривается по ст. 197 УК РФ.

Ликвидация ООО через банкротство

Существует два вида банкротства:

- полное;

- упрощенное.

Полное банкротство подразумевает восстановление деятельности фирмы, сама организация продолжает существовать. Упрощенное банкротство производится с ликвидацией организации. При этом с руководителей и владельцев компании снимается задолженность. Если компания терпит убытки, не может выплатить долги, и владелец не видит перспектив ее дальнейшего развития, то он может инициировать процедуру упрощенного банкротства. Процесс ликвидации фирмы будет длиться около полугода. Средства, полученные с продажи имущества организации на аукционах, будет распределено между организациями-кредиторами.

Порядок банкротства ООО

Банкротство ООО производится в несколько этапов. Сначала руководителю необходимо подать в Арбитражный суд заявление. Оно будет рассмотрено в течение пяти рабочих дней. После этого будет вынесено решение по делу. Компанию ждут такие процедуры, как:

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Если кредиторы не согласны вливать средства в компанию, то организацию ожидает только конкурсное производство. Фирма будет закрыта, ее имущество распродано. С владельцев организации спишут долги. Это так называемая упрощенная процедура банкротства.

Последствия банкротства ООО

Банкротство ООО может привести к двум прямо противоположным последствиям:

- фирма будет закрыта;

- компания получит финансовые вливания и восстановит свою работу.

Позитивным можно считать тот факт, что с организации спишут все долги. Банкротство часто рассматривают, как один из вариантов закрытия фирмы. Единственный недостаток такого метода прекращения деятельности — финансовые расходы и необходимость привлечения ликвидатора. Кроме того, сам процесс длится примерно полгода, что изрядно напрягает владельцев. Банкротство подразумевает распродажу активов и имущества организации. В некоторых случаях продажа имущества фирмы-должника не приносит кредиторам никакой выгоды. Им проще пойти на мировую, чем инициировать процедуру банкротства.

Пошаговое банкротство ООО

Банкротство ООО производится в несколько этапов. Сначала бумаги компании анализируют, наблюдатель делает выводы о финансовом положении организации. После этого результаты анализа предоставляются суду. На этом этапе возможно принятие решения о санации — вливании дополнительных средств в компанию кредиторами. Если кредиторы отказываются от этого, то наступает этап конкурсного производства. Конкурсное производство — это ликвидация фирмы с продажей имущества и списанием долгов по банкротству. При ликвидации имущество фирмы продается, деньги распределяются между финансовыми организациями, которые являются кредиторами компании.

Процедура банкротства ООО

Процедура банкротства может быть упрощенной и полной. Полное банкротство еще не подразумевает ликвидации фирмы. В этом случае есть вероятность восстановления деятельности организации. Компании может получить дополнительные финансовые вливания от кредиторов. Иногда фирма получает и нового руководителя. Упрощенная процедура банкротства инициируется, наоборот, скорее для ликвидации фирмы. Судебный процесс в обоих случаях может длиться в среднем полгода. При ликвидации фирмы имущество компании распродается на аукционах за долги. Средства распределяются между кредиторами.

Упрощенное банкротство ООО

Упрощенная процедура банкротства подразумевает ликвидацию фирмы и распродажу ее имущества за долги. Упрощенная процедура может быть выбрана руководителем организации. Иногда компанию закрывают по банкротству, если кредиторы не желают больше вливать финансовые средства в организацию и не видят перспектив в ее дальнейшей деятельности. Упрощенная процедура может быть применена и к тем должникам, которые не присутствуют на судебном процессе. Это происходит, если процедура была начата кредиторами.

Когда целесообразно прибегнуть к банкротству?

Говоря об эффективности метода банкротства по части списания и реструктуризации долга заемщика, не стоит забывать об изменениях в законе О банкротстве, которым установлена субсидиарная ответственность руководителей. Когда целесообразно прибегнуть к банкротству?

В случаях, когда ООО вело вялую деятельность или руководители предприятия, находящегося в состоянии невозможности оплачивать обязательные платежи, счета, кредитные обязательства, уверены в чистоте бухгалтерии и неимении сокрытых доходов, юридическому лицу целесообразно начать процедуру банкротства. Банкротство через реорганизацию компании путем присоединения к компании со стабильным финансовым положением поможет оставить бизнес на плаву, рассчитаться с долгами, максимально удовлетворив требования кредиторов.

Тонкости процедуры банкротства

Процессом банкротства занимаются специальные лица, но знать тонкости процедуры банкротства необходимо, чтобы быть во всевооружении. Чего делать не следует: менять руководителей, директоров, продавать задолженность третьим лицам, сливать активы предприятия за бесценок. Принятие необдуманных действий может привести к возникновению неблагоприятного для руководителей исхода.

Лояльное отношение арбитражного управляющего играет величайшую роль в деле о банкротстве, поэтому при наступлении на предприятии финансового кризиса, из которого не выбраться, лучше самостоятельно подавать заявление. В случае написания ходатайства о признании ООО банкротом кредиторами, управляющего по делу о банкротстве выберут они, тогда не ждите спуску.

Признаки банкротства ООО

Признаки банкротства ООО — это те факторы, которые указывают на невозможность дальнейшего ведения бизнеса, необходимость получения статуса банкрота. Основной признак включает накопление задолженности перед кредиторами и невозможность обеспечения ее погашения, просроченный график платежей, составляющий более трех месяцев, обязательства на сумме сверх 100 тыс. рублей.

Если Арбитражный суд удовлетворяет заявление о несостоятельности ООО, значит вами были верно оценены сопутствующие факторы. Здесь нужно выявить, возможно ли восстановление платежеспособности компании или бизнес все же нерентабельный. Руководство ООО может инициировать упрощенную процедуру банкротства при наличии и доказательстве указанных выше факторов. Мера позволит избежать длительных процессов наблюдения за работой компании, сэкономить время, исчисляемое месяцами жизни, нервы.

Банкротство ООО по заявлению кредитора

Если банк или иная кредитная организация могут доказать наличие у ООО долговых обязательств на сумму от 100 тыс. рублей, факт пренебрежения графика выплат в течение трех месяцев, это дает основания, чтобы начать банкротство ООО по заявлению кредитора. Суд может рассмотреть соответствующее заявление, проверив представленную в качестве доказательства информацию. Далее следует длительная процедура контролирования деятельности компании.

Не стоит приравнивать первичное назначенное наблюдение с конкурсным производством. Управляющий контролирует деятельность должника, выполняет различного рода проверки и глубокий анализ для определения возможности осуществления выплат по долгам. При необнаружении финансовых возможностей выхода из ситуации приступают к завершению процедуры путем реализации активов ООО для полного или частичного погашения задолженности перед кредиторами.

Можно ли избежать банкротства, если погасить задолженность?

Основанием для возбуждения дела о банкротстве ООО служат наличие кредиторской задолженности в сумме не менее 100 тыс. руб. и заявления от самой компании или кредитующей ее организации. Основанием для непринятия заявления о признании юридического лица банкротом служит частичное погашение долговых обязательств, произведенное до даты подачи соответствующего заявления, до отметки оставшегося долга менее, чем обозначенные в законе 100 тыс. руб.

Если погашение долга имело место быть после подачи заявления в суд, все равно вводится мера наблюдения при условии частичного списания, даже если остаток займа – менее 100 тыс. руб. Если выяснится, что ООО может полностью погасить долги перед кредиторами — значит, основания для ведения разбирательства о признании его банкротом нет.

Немного об ответственности директора и учредителей ООО при банкротстве

Расскажем немного об ответственности директора и учредителей ООО при банкротстве. Учредитель, директор и главбух предприятия могут быть привлечены к субсидиарной ответственности. Это не означает выдвижение обвинения в отношении ответственных за управление ООО сторон хотя бы потому, что до момента доказательства такой вины действует презумпция виновности.

Чаще всего недочеты в работе компании, влияющие на его финансовую стабильность, выявляют в ходе налоговой проверки. Налоговый орган обязать выполнить тщательную проверку, чтобы исключить желание управляющих компанией лиц в получении наживы путем списания долгов. Ведение двойной бухгалтерии, проводка несуществующих сделок, нецелевое использование средств, иные махинации обеспечат не только отклонение заявления, но и привлечение к уголовной ответственности.

Продажа имущества

В условии предвидения банкротства выходом и шансом стабилизации финансового благополучия может быть продажа имущества ООО. Не рекомендуется реализовывать все имущество, предлагать слишком заниженную цену. Рассчитывая на перспективу восстановления платежеспособности предприятия, в продажу может быть выставлено оборудование и техника, не участвующие в процессе ведения деятельности или которой можно пренебречь, сократив масштабы производства.

Сделка будет максимально эффективной при нахождении заинтересованного лица. На реализацию может быть выставлена доля в уставном капитале. Оформление сделки купли-продажи происходит нотариально.

Банкротство ООО в 2022 году

Банкротство ООО — способ для государства встать на защиту всех пострадавших от деятельности должника, установить судебный контроль над работой неплатежеспособной компании. Ведь невозможность исполнения своих обязательств опасна для общества: экономика утрачивает стабильность, контрагенты теряют свои активы, а работники не получают зарплаты. Расскажем о процедуре банкротства ООО в 2022 году.

Банкротство ООО. Фото: shutterstock.com

Пока ООО исполняет взятые обязательства — платит зарплаты, оплачивает долги по кредитам, — государство не вмешивается в дела компании. Даже если фирма просрочила выплату кредита и с нее потребовали неустойку, или же компания не заплатила арендодателю по договору — все это вопросы частного права. Невозможность исполнения всех взятых на себя обязательств — вопрос уже публичного права.

Что такое банкротство ООО

— Банкротство общества с ограниченной ответственностью – это признанная судом неспособность организации исполнить все свои денежные обязательства. По общему правилу дела о банкротстве рассматриваются арбитражными судами по месту нахождения должников. Если компания зарегистрирована в Москве, то дело рассмотрит Арбитражный суд города Москвы, а если в Выборге – то в Арбитражном суде города Санкт-Петербурга и Ленинградской области, — объясняет партнер адвокатского бюро «Юрлов и партнеры» Сергей Гудылев.

Полезная информация о банкротстве ООО

| Какой суд рассматривает | Арбитражный суд по месту нахождения должника. В исключительных случаях — тот, где находится основное имущество должника |

| Условия для банкротства | Три месяца не платить зарплаты и выходные пособия сотрудникам, долги кредиторам, не совершать обязательные платежи. Общая задолженность должна превысить 300 000 руб. |

| Сколько длится процедура | Четких сроков всей процедуры не установлено. Она может тянуться годами. Сроки есть только для некоторых этапов банкротства |

| Можно ли прекратить процедуру в процессе | Да, если договориться о мировом соглашении с кредиторами |

| Как упростить проведение процедуры | Нанять юридическую фирму или юриста, которые специализируются на таких делах и заказать услугу сопровождения банкротства |

Эксперт отмечает, что в исключительных случаях дело могут передать в суд по месту нахождения основного имущества должника или расположения большинства кредиторов. Логика такая: дело должен рассматривать тот суд, который ближе всего к экономическому центру деятельности компании. Это позволит лучше разобраться в региональной специфике работы должника.

— Еще это связано с борьбой против «банкротного туризма», когда в целях сокрытия имущества и информации, должник неоднократно меняет адрес своей регистрации с одного региона страны на другой, — комментирует Гудылев.

Закон о банкротстве говорит, что неплатежеспособность наступает:

- когда должник перестает исполнять часть денежных обязательств (например, платить по кредитам);

- или не выполняет обязанности по уплате обязательных платежей (налоги и сборы в бюджет);

потому что у компании нет денежных средств.

Неплатежеспособность прямо не связана с конкретной суммой долга или его сроком. При этом есть четыре ключевых фактора, по которым арбитражный суд примет заявление о признании ООО банкротом:

- задолженность превысила 300 000 рублей;

- ООО не платит зарплаты и выходные пособия сотрудникам на протяжении трех месяцев;

- компания не платит кредиторам не менее трех месяцев;

- ООО не ведет расчеты и по обязательным платежам на протяжении трех месяцев.

Заявление о банкротстве ООО

Вот кто может написать заявление в арбитражный суд о банкротстве ООО:

- сам должник или его представитель;

- представители ФНС и банков;

- конкурсный кредитор;

- бывший или действующий сотрудник, перед которым скопился долг по зарплате и пособиям и ООО не собирается их выплачивать, поскольку не может этого сделать.

— Поскольку финансовые трудности могут иметь лишь временный характер, а публичное освещение мнимой несостоятельности — это серьезный ущерб деловой репутации бизнеса, закон предъявляет к кредиторам ряд условий. Это задолженность более 300 000 рублей и просрочка платежей на три месяца. Это нужно подтвердить судебными актами, которые вступили в законную силу, — говорит Сергей Гуделев.

Компания может отказаться от моратория, так как на время его действия ей запрещено выплачивать дивиденды, распределять прибыль между учредителями/участниками, проводить обратный выкуп собственных акций.

Тот, кто собирается подать заявление о банкротстве ООО, должен публично заявить об этом сообщением в федеральном реестре за 15 дней до обращения в суд.

Раньше судебный акт для начала банкротства был не нужен. Это породило массовое возбуждение дел о банкротстве платежеспособных компаний манипуляторами, мошенниками и вымогателями.

Сейчас исключение о судебном акте сделано для кредиторов, чья задолженность возникла из кредитных отношений. Им государство доверяет в силу высоких стандартов к отчетности о банковской деятельности.

— А еще государство доверяет органам исполнительной власти. Им достаточно просрочки в 30 дней с даты принятия решения о взыскании задолженности за счет денежных средств или иного имущества должника. Не требуется налоговому органу и публикации о намерении обратиться с заявлением о банкротстве: они публикуют уведомление постфактум, — комментирует эксперт «Комсомолки».

Заявление должника о банкротстве

Должнику для обращения с заявлением о банкротстве соблюдения вышеописанных юридических формул не требуется. Он может заявить о своей несостоятельности, если это предвидит. И обязан, если достигнута установленная законом черта экономического благополучия — долг 300 000 рублей и три месяца просрочки по платежам и зарплатам.

Если должник понимает, что оплата долга перед одним кредитором ведет к невозможности расплатиться с другим — тоже надо подавать заявление о банкротстве.

— Когда ООО понимает, что дело идет к банкротству, у руководства компании есть всего один месяц. Оно должно успеть подать заявление о банкротстве организации за этот срок. Если злонамеренно пренебрегают этим и должник примет на себя новые обязательства (например, платить по новым кредитам), то руководство могут призвать к субсидиарной ответственности (проще говоря, они будут платить по долгам из своего кармана — прим.ред.) в размере новых обязательств перед кредитором, чьи ожидания относительно финансового благополучия были обмануты, — говорит партнер адвокатского бюро «Юрлов и партнеры».

Ликвидация ООО через банкротство

Надо отличать банкротство и ликвидацию — это разные понятия. Банкротство — это процесс, который признает ООО неспособным платить по долгам, т.е. называет фирму несостоятельной. Одним из его итогов (не единственным!) может стать ликвидация. То есть фирма полностью перестает вести хозяйственную деятельность, проще говоря, работать и существовать.

Процедура банкротства ООО

Процедура банкротства долгая и трудоемкая. Но на любой стадии его можно остановить, если стороны заключат мировое соглашение. Утвердить его необходимо в суде. Для остальных публикуем пошаговую инструкцию процедуры банкротства ООО.

Публикация уведомления

За 15 дней до того, как подать заявление о банкротстве, нужно опубликовать уведомление. Используйте «Единый федеральный реестр юридически значимых сведений о фактах деятельности юридических лиц, индивидуальных предпринимателей и иных субъектов экономической деятельности» — его короткое название «Федресурс».

Подготовьте заявление

— Заявление о банкротстве должно отвечать ряду требований, раскрывать существо неисполненных обязательств и иметь подтверждение наличия задолженности, — говорит наш эксперт.

Вот что надо указать в заявлении о банкротстве ООО.

- Название суда, куда подаете заявление;

- Сумму требований кредиторов — учитываются также требования, срок исполнения которых наступил на дату подачи в суд заявления. Сумму указываете, которая не оспаривается.

- Сумму долга по зарплатам, гонорарам, выходным пособиям. Сюда же включают суммы на возмещение вреда жизни и здоровью граждан, выплате компенсации.

- Сумму задолженности по обязательным платежам.

- Причины возникновения задолженности и обоснование, почему ООО не может удовлетворить в полном объеме требования кредиторов.

- Перечислите принятые к производству судами (общей юрисдикции, арбитражными, третейскими) исков к ООО. Если есть исполнительные документы (например, приставы взыскивают долги), а также другие документы по которым списывают деньги со счетов компании в безакцептном (бесспорном) порядке.

- Перечислите имущество ООО, в том числе денежные средства и дебиторскую задолженность.

- Укажите регистрационные данные компании (ОГРН, ИНН).

- Номера счетов компании в банках (или иных кредитных организациях) с адресами.

- Наименование и адрес саморегулируемой организации, из числа членов которой должны утвердить временного управляющего. Можно включить требования к кандидатуре временного управляющего.

- Бухгалтерскую отчетность должника на последнюю отчетную дату.

- Перечень прилагаемых документов.

Подпись под заявлением ставит руководитель ООО или доверенное лицо. Важно: право представителя на подписание заявления о признании должника банкротом должно быть прямо оговорено в доверенности. Если в документе этого нет, то заявления о банкротстве не примут. Суд откажется разбирать дело.

Копии заявления отправляют также конкурсным кредиторам и другим заинтересованным лицам.

Обращение в суд

Готовое заявление о банкротстве ООО подается в арбитражный суд в письменной форме. Можно лично, можно по почте или онлайн через систему «Мой арбитр» — тут нужна электронная подпись. Также нужно заплатить госпошлину — 6000 рублей.

Если документ оформлен правильно, суд в течение пяти дней назначит заседание и попросить должника подготовить доказательство оплаты долга. Разумеется, предоставлять их нужно, если ООО не хочет банкротства.

— Во время заседания суд проверит платежеспособность должника и обстоятельства ведения хозяйственной деятельности. Если к этому времени общество брошено его участниками или они приняли решение о его ликвидации, то суд не применяет реабилитационные процедуры, а сразу вводит конкурсное производство по упрощенной процедуре. В самом деле, не могут же участники общества быть принуждены к ведению бизнеса, — рассказывает об процедуре банкротства ООО Сергей Гудылев.

Если ООО заброшено, то кредитор может собрать доказательства и обратиться к суду с заявлением о применении упрощенной процедуры банкротства. В основном речь о компаниях, которые более года не сдают финансовую отчетность и не имеют движения средств по расчетным счетам.

Если оснований для упрощенной процедуры нет, то суд постарается восстановить платежеспособность организации через реабилитационные процедуры.

Для этого на момент судебного заседания задолженность по основному долгу должна по-прежнему превышать 300 000 руб. Если должник погасит задолженность ниже порогового значения и не допустит при этом злоупотреблений, то дело будет прекращено. Если нет, то введут наблюдение.

Этап наблюдения

Назначенный судом временный управляющий контролирует деятельность гендиректора ООО. Он также будет искать признаки фиктивного или преднамеренного банкротства, подготовит финансовый анализ и отчет о сомнительных сделках. Срок его работы не установлен, но по закону, наблюдение надо завершить с учетом срока рассмотрения дела о банкротстве, а он равен семи месяцам.

Внешнее управление или финансовое оздоровление

Итогом работы управляющего станет одно из решений:

- ввести внешнее управление или заниматься финансовым оздоровлением ООО (решение за первым собранием кредиторов, требования которых были своевременно заявлены);

- прекратить производство;

- ввести конкурсное производство.

Внешнее управление — это создание новой модели менеджмента под руководством внешнего управляющего и контролем кредиторов. Внешний управляющий получает право отказаться от всех невыгодных для компании сделок и вернуть обществу финансовую устойчивость после исправления допущенных прошлым руководством ошибок. У внешнего управляющего есть полтора года, чтобы сделать ООО рентабельным. При необходимости суд может утвердить больший срок. За работу такому управляющему положено вознаграждение — не менее 45 тысяч рублей в месяц, однако суд может утвердить повышенный размер вознаграждения. Например, если согласится, что управляющему предстоит большой объем работы.

Финансовое оздоровление предусматривает привлечение инвестиций. Необходимо составить график погашения задолженности. Срок оздоровления не более двух лет. Отметим, что компании очень редко прибегают к этой процедуре — буквально единичные случаи в масштабах страны.

Конкурсное производство

Если восстановить платежеспособность должника не помогли ни внешнее управление, не оздоровление, то следующим шагом станет конкурсное производство. Эта процедура ведет к ликвидации, то есть прекращению хозяйственной деятельности, смещение генерального директора с руководящей должности. Конкурсный управляющий, которого назначит суд, займется формированием конкурсной массы — это совокупность имущества должника. Затем ее пропорциональным распределением между кредиторами. Законом также установлена и очередность распределения.

На этом этапе процедуры банкротства закрывается реестр требований кредиторов: успевшие заявиться до его закрытия определяют судьбу должника и его имущества голосованием на собраниях.

Конкурсное производство длится до шести месяцев. Далее, по необходимости, его могут продлить еще на полгода. Пленум Высшего арбитражного суда (ВАС) говорит, что при определенных случаях возможно неоднократное продление сроков конкурсного производства. Когда оно доведено до конца, суд завершает процедуру, а конкурсный управляющий регистрирует ликвидацию организации в налоговой инспекции.

Последствия банкротства ООО

Главное последствие банкротства ООО — это решение финансовых трудностей и расчет с кредиторами. Правда для этого придется реструктуризировать долг и заняться продажей имущества компании. Есть своего рода выгода в банкротстве, так как на определенном этапе требования кредиторов будут ограничены. Фирму-банкрота уберут из реестра юрлиц — ЕГРЮЛ.

Позитивное и оптимистичное последствие несостоятельности — шанс для ООО снова стать рентабельным. Это при условии, что сама процедура не имеет под собой никакой умышленной или криминальной подоплеки. Если в процессе выяснится, что владельцы затеяли все намеренно, их призовут к уголовной ответственности. Возможно привлечение и к субсидиарной ответственности. Обывательский пример: руководитель ООО довел компанию до банкротства, а сам разъезжает на дорогих машинах. Чтобы погасить долги, его авто заберут и продадут.

За фиктивное и преднамеренное банкротство есть статьи УК — 196 и 197. По ним предусмотрены крупные штрафы или лишение свободы. Но если процедура признана законной, ООО ликвидировано, то учредители смогут открыть новые компании беспрепятственно.

Простыми словами объясняем бизнес-процессы предприятия: рассказываем про виды, особенности и правила внедрения

Отзывы специалистов о банкротстве ООО

«Комсомолка» попросила партнера адвокатского бюро «Юрлов и партнеры» Сергея Гудылева высказаться о банкротстве ООО.

«Процедура банкротства является одной из самых сложных в праве. Она сопряжена с анализом деятельности всей компании, рассмотрением сотен обособленных споров по проверке обоснованности требований кредиторов и оспариванию сделок. Во время банкротства приходится прибегать к розыску имущества должника, взыскивать и реализовывать активы ООО. Не исключено привлечение контролирующих должника лиц к субсидиарной ответственности. В процессе банкротства занимаются разрешением разногласий между сторонами, рассмотрением жалоб на действия управляющих.

Одна из самых конфликтных практик сопряжена с борьбой на каждом этапе производства. Сопровождение процедуры трудоемко, порой длится годами и всегда требует от адвоката значительного профессионализма.

Кредиторам важно получить то, на что они вправе претендовать. Необходимо не только воспрепятствовать включению в реестр дружественных должнику (искусственных) кредиторов, но и сформировать по результатам оспаривания сделок и привлечения к ответственности конкурсную массу.

Руководство должника в свою очередь ищет защиту от необоснованных предъявленных требований о взыскании убытков или привлечения к субсидиарной или уголовной ответственности.

Арбитражные управляющие заботятся о недопущении неправомерных бездействий и соблюдении законных процедур под угрозой отстранения, привлечения к административной или уголовной ответственности, компенсации причиненного вреда».

Популярные вопросы и ответы

Когда целесообразно прибегнуть к банкротству?

Учредители и руководство компании могут думать, что вот-вот и они вытащат свое ООО из кризиса, расчитаются с кредиторами и начнут зарабатывать. Надо только потерпеть, привлечь еще больше инвестиций и займов и бизнес наладится. Однако государство уже подумало за предпринимателей и назвало конкретные точки, когда целесообразно прибегнуть к банкротству. Это долг ООО более 300 тысяч рублей и невозможность платить по нему более трех месяцев.

Можно ли избежать банкротства, если погасить задолженность?

Если договориться с кредиторами о мировом соглашении, то банкротства можно избежать. Разумеется, кредиторы запросят четкий план, как ООО намерено выходить из сложившейся ситуации и в какой срок заплатит по долгам. У кредиторов тоже есть резон не доводить до банкротства. Потому как не укаждого ООО есть активы, которые можно выгодно продать и погасить долги. К тому же это затянется на годы.

Также можно частично погасить задолженность, то есть сделать так, чтобы долг ООО был менее 300 тысяч рублей. Это повод для суда отказать в процедуре банкротства. Однако все на усмотрение суда.

Что такое упрощенное банкротство?

— Если ООО забросили, то кредитор может собрать доказательства и обратиться к суду с заявлением об упрощенной процедуре банкротства. Следом идет конкурсное производство и сразу ликвидация. Упрощенная процедура также применяется, если принято решение о ликвидации организации — даже если оно не зарегистрировано в налоговой службе. Главное, что участники выразили свою волю на ликвидацию. Для упрощенного банкротства размер задолженности значения не имеет. Если оснований для упрощенной процедуры нет, то суд постарается восстановить платежеспособность организации через реабилитационные процедуры, — отвечает юрист Сергей Гудылев.

Стадии банкротства: как проходит процедура в суде и МФЦ

Для тех, кто попал в долговую яму и не имеет возможности рассчитаться с кредиторами, банкротство становится единственным выходом. Некоторым кажется, что процесс слишком сложен и дорог. Так ли это? Раскроем подробно стадии банкротства физического лица по стандартной и упрощенной схеме.

Условия для осуществления процедуры

Несмотря на то, что физическим лицам разрешено банкротиться уже седьмой год, у многих это слово все еще вызывает страх и ассоциируется с лишением дома и всех денег. На самом деле цель процедуры — финансовая оптимизация и списание проблемных задолженностей (кредиты, штрафы, налоги, долги по распискам). Возможно, после этого еще не скоро получится взять автокредит или ипотеку, но многие стрессовые факторы будут устранены.

Проведение банкротства, согласно ФЗ №127, возможно при таких основаниях:

- Судебное — при размере долга более 500000 рублей и более 3 месяцев просрочек. Если должник осознает, что платить больше нечем, подать на признание несостоятельности он вправе и раньше.

- Упрощенное — с долгом не менее 50000 и не более 500000 рублей, при отсутствии движимой и недвижимой собственности, которая могла бы быть реализована. Исполнительные производства у приставов должны быть прекращены по статье 46, ст.1, ч. 4.

Для прохождения всех этапов банкротства и признания несостоятельности необходимо иметь гражданство РФ. Независимо от вида процедуры, не получится списать долги по алиментам, возмещению вреда жизни и здоровью, выплате зарплаты.

Стадии банкротства в судебном процессе

Система процедур для опытного юриста проста: она включает досудебные и судебные действия. В первом случае это подготовка документов и заявления, во втором — уже непосредственно признание несостоятельности и списание долгов.

Сроки всего процесса в целом составляют от 7 до 12 месяцев, если у банкрота оспариваются сделки или возможно ввести реструктуризацию — дольше.

Досудебные процедуры

Сначала нужно написать заявление и собрать необходимый пакет документов. Порядок процедуры требует предоставить суду с документальным подтверждением:

- Все задолженности (общие суммы, длительность просрочек) с указанием кредиторов.

- Квитанции, кредитные договоры (в том числе по кредитным картам), справки о сумме долга, расписки, письма с требованием оплаты долга.

- Объяснение причин ухудшившегося финансового состояния.

- Сведения об имуществе, доходах.

- Квитанция об оплате госпошлины и услуг финуправляющего. Возможна отсрочка уплаты до заседания (нужно приложить ходатайство об отсрочке).

- Счета в банках (даже если на них ничего не приходит).

- Наименование организации (СРО), из которой будет выбран финансовый управляющий.

Заявление подают лично в канцелярию арбитражного суда, заказным письмом либо на сайте суда. С момента возбуждения дела вы сможете «мониторить» его в электронной картотеке. Суд может возвращать заявление: это бывает нередко, если делать его без учета всех правил.

Вернули заявление? Поможем

не ошибиться при следующей попытке

Судебные стадии

Через несколько недель с даты возбуждения дела о банкротстве состоится первое заседание. Прийти самому или отправить представителя с нотариальной доверенностью — каждый решает сам, в любом случае бояться нечего.

Последовательность применения процедур банкротства следующая:

1. Анализ обоснованности

Судья проверяет факты, изучает позицию должника, а также утверждает финансового управляющего. Если заявление принято обоснованным, вводятся дальнейшие стадии несостоятельности. После того, как процесс «пошел», пени и штрафы должнику больше не начисляются.

2. Реструктуризация

Этот этап процедуры вводится, если у должника есть постоянный источник доходов. Утверждают график сроком до 3 лет, в течение которого банкрот рассчитывается с кредиторами. По ходатайству должника и кредиторов о введении реализации имущества стадия реструктуризации может быть пропущена. Также ее не применяют, когда из материалов дела суду очевидно, что доходов недостаточно.

3. Реализация имущества

Финансовый управляющий описывает и оценивает собственность, проверяет сделки, недавно совершенные заявителем (сомнительные сделки отменяются и проданное возвращается на торги).

Формируется конкурсная масса для продажи, в которую не могут входить единственное жилье (кроме ипотечного), предметы домашнего обихода, медицинское оборудование.

Стадия реализации — самая длительная. В управление финансового управляющего на это время переходят все счета банкрота. Должнику с доходов перечисляется прожиточный минимум на него и на его иждивенцев. Кроме того, он может получать ряд пособий и социальных выплат.

Кредиторы выдвигают требования, ходатайствуя о внесении их в реестр. Если списание доходов и продажа собственности должника позволяют гасить долги, обязательства погашаются в порядке установленной законом очередности.

4. Завершение процедуры

Суд решает, списывать ли оставшиеся после реализации имущества долги банкроту. Если не обнаружены признаки недобросовестности и какие-либо нарушения, судья освобождает банкрота от исполнения обязательств.

Затраты

Обязательные расходы — госпошлина 300 рублей, публикации сведений о банкротстве в ЕФРСБ (от 400 рублей), в издании «Коммерсантъ» (от 7000-10000 рублей). Официальная оплата финансового управляющего — 25000 рублей через суд. Также возможны дополнительные расходы, если вы пользуетесь помощью юристов.

Чем отличается внесудебное банкротство?

Этот метод решения долговых проблем появился относительно недавно. В этом случае порядок признания гражданина банкротом таков:

- . где указываются задолженности и прописываются кредиторы.

- Проверка сведений. Сотрудники МФЦ проверяют заявление на ошибки, считают сумму долгов, смотрят исполнительные производства.

- Передача информации о банкротстве в ЕФРСБ, приставам, в суд по месту жительства и кредиторам.

- Признание несостоятельности. Если в течение 6 месяцев у должника не появились доходы и имущество, долги списывают.

Если кредиторы не обнаружили себя в заявлении о банкротстве либо могут доказать, что должник указал сумму долга меньше реальной, скрыл имущество или доходы, то подать в суд соответствующие обращения для них не составит труда. А это затянет и усложнит процесс для должника. Поэтому скрывать что-либо не рекомендуем.

О каких деталях вашей биографии должен знать суд и финансовый управляющий? Расскажем на консультации

Как правильно оформить процедуру банкротства физического лица: пошаговая инструкция

В 2015 году у граждан РФ появилась возможность оформить банкротство. Чтобы избавиться от больших долгов, нужно знать, как проходит процедура банкротства физического лица.

Если вы или ваши близкие нуждаетесь в помощи квалифицированного юриста, мы предлагаем вам воспользоваться помощью наших специалистов. Задать интересующие вас вопросы, а также записаться на первичную консультацию вы можете по телефону: +7 800 444 1397 и +7 499 444 0917 .

Что такое банкротство физических лиц по кредитам?

Закон о признании физического лица банкротом устанавливает, что на получение статуса банкрота могут претендовать российские граждане, потерявшие возможность обслуживать собственные долги.

От какой суммы долга можно объявить себя банкротом?

Чтобы признать гражданина банкротом должны быть соблюдены определенные условия:

1. Совокупность объема долга не должен быть менее 500000 рублей

2. Финансовые обязательства не исполняются должником свыше 90 дней

Что дает банкротство?

1. Законный способ урегулирования конфликтов с кредиторами

2. Погашение и списание долгов

Недостатков банкротства больше, чем преимуществ, но их совокупный вес может быть менее значимым по сравнению с плюсами:

1. При обращении в банк для получения кредита банкрот обязан сообщить о своем статусе. Кредиторы откажут банкроту в предоставлении самого маленького займа

2. На время решения вопроса, на банкрота накладывается запрет на выезд из страны