Специалисты TaxCoach объясняют, что простое товарищество, при всей кажущейся сложности его применения, — это уникальный инструмент, предоставляющий возможности для влияния на весь комплекс налоговой, имущественной и управленческой безопасности. Преимущество применения договора простого товарищества в том, что он позволяет не только связать между собой несколько компаний и/или индивидуальных предпринимателей, имеющих целью достижение совместного экономического результата, но и достаточно гибко подходить к регулированию налоговых последствий деятельности каждого из товарищей.

Бухгалтеры постоянно сталкиваются с договорами.

На курсе повышения квалификации мы даем самые нужные бухгалтеру знания: как использовать и формулировать условия договора

, определять подсудность, избегать вопросов налоговиков и обезопаситься от претензий контрагентов и силовых структур.

Программа курса «Работа с договорами: правовые навыки для бухгалтера».

Так, простое товарищество помогает связать между собой самостоятельные компании отдельных циклов единого процесса (закуп, производство, сборка, монтаж, сбыт и т.д.) без создания юридического лица. Заключение договора простого товарищества торговой и производственной компаниями для производства и реализации конкретного вида продукции уже становится стандартной практикой. Торговая компания владеет коммерческими связями, навыками по сбыту товара, денежными средствами, а производственная компания — навыками производства и производственным оборудованием. Объединив свои усилия, они совместно производят и продают продукцию, а прибыль от общей деятельности делят между собой в согласованных пропорциях.

Обратившись к нормам Гражданского кодекса РФ, можно выделить следующие характерные черты Простого товарищества:

-

простое товарищество — это объединение двух и более лиц (товарищей). Субъектный состав простого товарищества зависит от целей совместной деятельности, для осуществления которой оно создается. Так, сторонами договора простого товарищества, заключаемого в целях осуществления предпринимательской деятельности (извлечения прибыли) могут быть только коммерческие организации и индивидуальные предприниматели; в случае создания простого товарищества для достижения иных, не запрещенных законом, целей круг субъектов, имеющих право участвовать в создании такого товарищества, Гражданским кодексом не ограничен;

-

простое товарищество не образует юридическое лицо — это объединение самостоятельных хозяйствующих субъектов. Т.е. юридическая конструкция (виртуальный субъект), существующая только на бумаге;

-

цель создания простого товарищества может быть любой: ведение производственной, торговой деятельности, строительство, разработка, ведение сельского хозяйства и т.д.;

-

в целях осуществления совместной деятельности товарищи вносят вклады в виде: имущества, имущественных прав, денежных средств, ценных бумаг; навыков, умений, знаний, опыта; деловых связей, деловой репутации, прав использования объектов интеллектуальной собственности и т.д. Размер, вид и стоимость вносимого каждым товарищем вклада определяется конкретными целями совместной деятельности, возможностями каждого из товарищей и их договоренностями между собой.

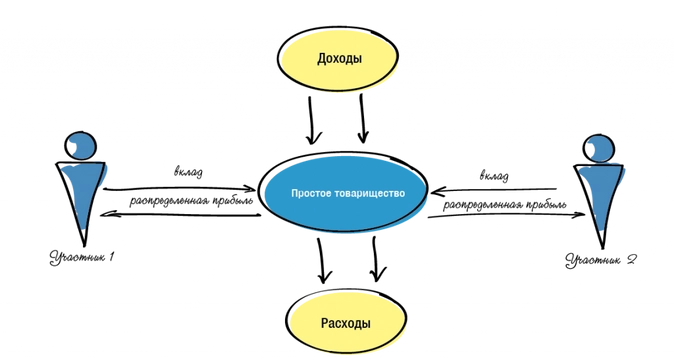

Схематично конструкция договора простого товарищества выглядит следующим образом:

Участвуя в договоре простого товарищества, каждый из товарищей свободен в одновременном ведении и обычной для него хозяйственной деятельности: в заключении договоров, выполнении работ, оказании услуг, осуществлении производства и/или реализации товаров не в интересах товарищества. И даже участвовать в другом Договоре простого товарищества.

Для третьих лиц при этом ничего не меняется: участники простого товарищества могут не афишировать во вне заключение такого договора (так называемое негласное товарищество). Поэтому третьи лица могут не знать, действует ли организация в своих интересах или в интересах товарищества.

При этом, в случае одновременного осуществления деятельности в своем интересе и в интересах товарищества, участник простого товарищества должен обеспечить раздельный учет доходов и расходов, имущества. Также рекомендуем каждому товарищу открыть отдельный расчётный счёт для учёта доходов и расходов в рамках совместной деятельности. В договоре простого товарищества также возможно предусмотреть, что любые действия товарища по умолчанию являются действиями в интересах товарищества.

Вместе с тем, например Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС» закреплено: «В случае, если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества счетов-фактур порядковый номер счета-фактуры через разделительный знак »/» (разделительная черта) дополняется утвержденным участником товарищества цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества» (п.1 разд.II).

На практике совместная деятельность выглядит следующим образом:

Товарищи, каждый из которых обладает каким-либо активом, объединяют свои вклады по Договору простого товарищества. После этого каждый из товарищей реализует порученную ему функцию (закупает, производит, продает, монтирует). Доходы и расходы совместной деятельности учитываются в «общем котле», не реже 1 раза в квартал определяется финансовый результат — прибыль товарищества, который и распределяется между товарищами. Именно этот доход учитывается товарищами в целях налогообложения и с него необходимо уплатить налог на прибыль или единый налог по УСН.

Товарищ, ведущий общие дела

В соответствии с действующим законодательством помимо «основной роли» у участника Договора Простого товарищества могут быть три различных статуса:

-

Участник, ведущий бухгалтерский учет общего имущества товарищей (п. 2 ст. 1043 ГК РФ);

-

Участник, ведущий общие дела от имени всех товарищей на основании п. 2 ст. 1044 ГК РФ;

-

Участник, ведущий общий учет операций, подлежащих обложению НДС в соответствии со ст. 174.1 НК РФ

При этом участник договора простого товарищества может быть наделен как одной из вышеуказанных обязанностей, так всеми вместе. Как правило, совмещение этих ролей у одного товарища удобно и в таком случае такого товарища принято называть «товарищ, ведущий общие дела» (=ТВОД).

Особенности налогообложения договора простого товарищества:

1) Полученная товариществом прибыль облагается на уровне товарищей, согласно применяемой ими системе налогообложения.

В целях налогообложения доходов каждый товарищ будет учитывать у себя не выручку, а часть прибыли (финансовый результат деятельности), которую ТВОД распределит пропорционально (или не пропорционально, как стороны установят в договоре) размеру вкладов (п.4 ст. 278 и п.9 ст. 250 НК РФ). Соответственно, налогообложение доходов осуществляется у Товарищей по их ставкам в соответствии с применяемым режимом налогообложения — ОСН или УСН.

Важно! Упрощенец, участвуя в простом товариществе, может применять только объект «Доходы минус Расходы»! ЕНВД также запрещено.

2) Для товарищей доход от участия в простом товариществе считается внереализационным доходом.

Это обстоятельство может стать непреодолимым препятствием для работы в рамках товарищества в тех случаях, когда потенциальные заказчики Товарищества тщательно анализируют финансовые показатели своих контрагентов, определяя допустимость сотрудничества, в том числе, на основе величины выручки (дохода от реализации) контрагента.

3) Финансовый результат товарищества определяется поквартально.

4) Вся деятельность в рамках простого товарищества облагается налогом на добавленную стоимость (НДС), независимо от того, какие режимы налогообложения применяют его участники. Иными словами: даже если все участники простого товарищества находятся на упрощенной системе налогообложения, вся выручка от совместной деятельности в рамках простого товарищества будет облагаться НДС. При этом также есть право на применение налоговых вычетов по НДС.

В связи с этим заключать договоры поставки товаров (оказания услуг, выполнения работ) от имени простого товарищества и выставлять по ним счета-фактуры может любой товарищ, а не только «товарищ, ведущий общие дела». А вот счета-фактуры по затратным договорам (приобретение материалов, товаров (услуг), арендная плата для целей ведения совместной деятельности) должны быть оформлены именно на товарища, ведущего общие дела.

При этом простое товарищество начисляет НДС по общим правилам: может использовать льготные ставки 10% и 0%, пользоваться освобождением от НДС определенных операций в соответствии со ст.149 НК РФ.

5) Декларацию по НДС по результатам деятельности товарищества подает один из товарищей.

Учитывая, что простое товарищество не является самостоятельным юридическим лицом и, соответственно, налогоплательщиком, НК РФ ввел специальную роль — «лицо, исполняющее обязанности плательщика НДС». Им, как правило, является ТВОД. Причем в качестве такого товарища может выступать как организация, так и индивидуальный предприниматель, вне связи с их системой налогообложения.

Участник, ведущий учет операций, предоставляет одну декларацию — как по собственным, так и по операциям простого товарищества.

Таким образом, с точки зрения налогообложения доходов Договор простого товарищества позволяет:

1) Существенно расширить резервы на применение УСН, так как при исчислении предельного размера доходов (с 2017 г. лимит — 150 млн./руб.) за основу берется не вся выручка, а распределенная в отношении Товарища чистая прибыль.

2) Выгода от легальной экономии налога с доходов особенно налицо, когда:

товарищ — «упрощенец» осуществляет вид деятельности, подпадающий под пониженные ставки единого налога, устанавливаемые на уровне субъектов РФ (например, в Свердловской области — 5% для производственных, строительных и иных видов деятельности, в других регионах есть аналогичные «плюшки»);

в совместной деятельности участвует товарищ — вновь зарегистрированный ИП, подпадающий под двухлетние налоговые каникулы по ставке 0% (для некоторых субъектов РФ).

3) Товарищам, применяющим УСН, в части операций в рамках договора простого товарищества учесть все расходы, предусмотренные гл. 25 НК РФ как расходы Товарищества, несмотря на то, что перечень расходов при применении УСН является закрытым;

4) Сохранить НДС независимо от применяемой товарищами системы налогообложения: в рамках товарищества есть обязанность начислять НДС и право воспользоваться налоговыми вычетами.

Преимущества договора простого товарищества по сравнению с договором переработки давальческого сырья

Наша задача — связать между собой условные компании «Торговый дом» и «Производство». Производственные активы при этом находятся в собственности отдельного юридического лица — «Хранителя активов», которое применяет ОСН.

Условные исходные данные:

-

арендная плата, причитающаяся «Хранителю активов» за использование производственного помещения и оборудования, включая коммунальные расходы, — 1,2 млн.руб., в том числе НДС;

-

ФОТ производственных сотрудников, включая страховые взносы — 3 млн.руб. в месяц;

-

прочие расходы производства — 500 тыс.руб.

1 вариант:

Торговый дом и Производство связаны между собой договором простого товарищества. НДС в составе арендной платы полностью принимается к вычету. Общий доход от совместной деятельности распределяется между товарищами и облагается ими по своей системе налогообложения.

2 вариант:

Между Торговым домом и Производством заключен привычный договор переработки давальческого сырья. Производственная компания, также как в 1 варианте, применяет УСН с пониженной ставкой налога с доходов. Однако НДС, уплаченный арендодателю, не принимается к вычету, увеличивая себестоимость услуг по переработке.

3 вариант:

Не желая терять вычет по НДС, производственная компания переводится на общую систему налогообложения. Вместо УСН с пониженными ставками она уплачивает налог на прибыль.

|

1 вариант: |

2 вариант: |

3 вариант: Производство — это организация, применяющая ОСН |

|

|

Вычеты по НДС |

Нет потерь |

— 0,2 млн.руб./месяц (потери 2,4 млн. в год) |

Нет потерь |

|

Налог с доходов |

Дополнительный источник экономии от 5 до 15% (в зависимости от региона) |

Дополнительный источник экономии от 5 до 15% (в зависимости от региона) |

— |

Мы видим тенденцию, что во втором и третьем случае нам приходится выбирать — сделать выбор в пользу НДС или налога с доходов. Выбор зависит от конкретных показателей. Простое товарищество позволяет убить сразу двух зайцев: не потерять на НДС и оптимизировать налог с доходов.

Другие особенности налогового учета деятельности в рамках договора простого товарищества:

-

внесение вклада в простое товарищество не учитывается в качестве расходов передающего товарища (подп. 3 ст. 270 НК РФ), что вполне обоснованно — затраты учитываются единоразово в период их несения;

-

имущество, имущественные и/или неимущественные права, полученные товарищем в пределах его вклада при расторжении договора и распределении общего имущества, не включаются в базу по налогу с доходов (подп.5 п.1 ст.251 НК РФ). Положительная разница соответственно облагается согласно применяемой им системе налогообложения, а отрицательная (то есть убыток) — не учитывается (п.6 ст.278 НК РФ).

-

налог на имущество в отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисляется и уплачивается участниками договора пропорционально стоимости их вклада в общее дело. В связи с этим участник, применяющий УСН, освобождается от уплаты налога на имущество в своей доле (ст. 377 НК РФ), если, конечно, налог на имущество по этому объекту не исчисляется, исходя из его кадастровой стоимости (в этом случае налог платят все).

Говоря о налоговых последствия заключения договора простого товарищества, необходимо также упомянуть и о его недостатке — убытки простого товарищества не распределяются между товарищами и не учитываются ими при налогообложении (п. 4 ст. 278 НК РФ). Поэтому объединяться в простое товарищество для ведения деятельности, не приносящей прибыли, изначально экономически нецелесообразно.

Наряду с широкими возможностями применения договора простого товарищества в сфере налоговой оптимизации, он одновременно является полезным инструментом в разрешении некоторых сложных вопросов управления. Так, наглядный эффект от применения этой договорной конструкции достигается при использовании общего имущества, представляющего неделимый объект.

Например, объект недвижимости находится в общей собственности двух или более лиц, одно из которых не принимает непосредственного участия в оперативной деятельности. Заключение договора простого товарищества позволит второму собственнику в качестве товарища, ведущего общие дела, единолично заключать договоры аренды, договоры на обслуживание и т.п., после чего распределять уже чистый доход («все доходы минус все расходы») в пользу каждого из собственников в согласованных пропорциях.

Все описанное доказывает, что не стоит упускать из внимания такой непростой инструмент как простое товарищество.

Прежде всего необходимо разобраться, зачем вообще связываться с такой формой ведения бизнеса, если быстро и недорого можно оформить ООО или ИП. Простое товарищество — это не совсем обычная форма частного предприятия.

Ее члены не оформляют общее юридическое лицо на государственном уровне. Капиталы соединяются на основе договора о совместной деятельности. Отсутствие юридического лица помогает сэкономить серьезные деньги на налогообложении и государственных пошлинах.

Если вам нужна детальная консультация — обратитесь к специалисту.

Условия оформления договора о создании простого товарищества

Теперь рассмотрим, что необходимо для создания такого объединения:

- Слияние вкладов. Объединение должно включать в себя как минимум двух партнеров, которые вкладывают имеющиеся финансы в общий капитал. Последним и будет оперировать объединение для достижения своих целей.

- Совместная работа. Члены обязаны действовать сообща и вместе развивать свое дело в выбранном направлении.

Важным моментом является обязательное условие вкладов. Без денежных вложений объединение бизнесменов не попадает под классификацию простого товарищества. Права участников такого союза распределены равномерно, каждый вкладчик — одновременно кредитор и должник предприятия, а также всех его участников.

Однако некоторые товарищества, несмотря на наличие специального договора, рушатся именно из-за конфликта интересов. Главный совет, как его избежать — нужно следить, чтобы решения, принимаемые в рамках объединения, были выгодны организации, а не отдельным ее членам.

Учтите также, что все расходы и убытки должны покрываться сообща — ни один из участников не имеет права отказаться от помощи предприятию в нелегкое время.

В остальном, если вы уверены в своих коллегах, создать товарищество несложно. Данное объединение не нужно регистрировать в налоговой и внебюджетных организациях.

Статистические комиссии также не работают с товариществами, так как нет юридического лица. Но вот согласно 180 статье Налогового кодекса Российской Федерации, объединение, производящее подакцизную продукцию (в том числе алкоголь и другие спиртосодержащие продукты), нужно регистрировать.

При этом юрлицо оформляется не на всех членов объединения, а на одного конкретного участника.

Между партнерами заключается договор, в котором прописаны размеры конкретных вкладов от каждого участника. Если определенных условий на этот счет нет, все члены обязаны вложить одинаковую сумму в будущее производство.

Это указано во втором пункте 1042 статьи Гражданского кодекса РФ. Обязательно составляйте подробный договор, чтобы избежать проблем с различными службами, в том числе и с налоговой.

Изучите 1043 статью ГК РФ, там есть вся нужная информация по содержанию общего имущества и оплате расходов.

Так называемые негласные объединения в РФ разрешены, исходя из 1054 статьи Гражданского кодекса. Отличительная особенность такой формы объединения — не нужно уведомлять контрагентов о том, что участник действует в интересах подобного объединения.

Иных специфических особенностей у негласного объединения нет.

Кто может создать простое товарищество?

Разумеется, обычный человек, не имеющий никакого юридического статуса, не может быть частью простого коммерческого товарищества. Каждый член этого союза должен быть индивидуальным предпринимателем или являться главой коммерческой организации.

Некоммерческие организации и учреждения не могут быть членами содружества, главная цель которого — получение прибыли. Кстати, основное направление работы товарищества также указывается в договоре.

Если смысл вашей деятельности не состоит в получении дохода, то в союз могут входить фактически любые участники, причем каждый вправе состоять сразу в нескольких объединениях.

Подробнее о том, кто может войти в товарищество и как грамотно составить договор, читайте во втором пункте статьи 1041 ГК РФ.

Как правильно составить договор простого товарищества

Мы уже много раз упоминали договор, который заключают участники товарищества, но конкретные нормы его составления до сих пор не привели. В этом разделе речь пойдет именно о создании единого документа.

Особых установок относительно формы договора о создании простого товарищества в РФ нет. Документ должен быть представлен в письменной форме только в том случае, если в состав объединения входит юридическое лицо. Нотариально заверять соглашение также не требуется.

Некоммерческие товарищества как правило составляют договор, который действует до достижения конкретной цели. Но если ваше содружество создано для получения прибыли, тогда документ является бессрочным и не нуждается в продлении.

Когда один из участников решает покинуть союз, он подает соответствующее заявление своим коллегам за 3 месяца до предполагаемой даты выхода. В таком случае у остальных участников объединения будет достаточно времени, чтобы минимизировать потери.

Согласно договору, участники товарищества должны выполнять следующие обязанности по отношению к организации, в которой они принимают участие:

- Вносить фиксированные вклады.

- Совместно с другими участниками покрывать расходы на содержание имущества.

- Вести внутренние и внешние дела содружества сообща.

- Равномерно распределять прибыль, опираясь на документ о создании.

- Равномерно распределять обязанности, опираясь на ту же бумагу.

Обсудив все правовые аспекты, мы можем максимально объективно подойти к оценке простого товарищества.

Есть ли смысл?

В первую очередь на ум приходит реальная экономия. Вам не придется регистрировать ООО или другую форму ведения совместного бизнеса, поскольку объединение уже подразумевает простую и доступную форму.

Практическая эффективность также довольно высока: несколько разносторонних умов с большей вероятностью создадут интересный и полезный продукт, который приживется на рынке и принесет союзу прибыль.

Главное достоинство такой формы ведения бизнеса, с другой стороны, несколько мешает всем объединениям.

Дело в том, что отсутствие четкого правового определения может навредить вашему предприятию, поскольку в случае его закрытия налоговые инспекции не упустят возможности провести массу проверок и выписать штрафы.

В любом случае, действуя аккуратно, вы с большой вероятностью добьетесь успеха. Простое товарищество, если им грамотно управлять, будет эффективно функционировать и принесет прибыль.

Источники:

Договор простого товарищества

Вклады товарищей

Общее имущество товарищей

Негласное товарищество

Простое товарищество (ПТ) образуется на основании договора. Это форма субъекта, к которой предъявляются особые требования.

Вопрос: Как отражаются в обособленном учете операций по совместной деятельности получение в качестве вклада в простое товарищество объекта основных средств (ОС) и его возврат товарищу (участнику) при прекращении совместной деятельности? Товарищ, ведущий общие дела, применяет УСН.

Согласованная участниками денежная оценка указанного ОС (производственного оборудования), полученного от участника, применяющего общую систему налогообложения, составляет 180 000 руб., что равно остаточной стоимости объекта по данным бухгалтерского и налогового учета этого участника.

Установленный товарищем, ведущим общие дела, срок полезного использования объекта ОС для целей бухгалтерского и налогового учета равен 36 месяцам (с учетом срока полезного использования участником — предыдущим собственником). Начисление амортизации в бухгалтерском и налоговом учете производится линейным способом (методом). Через один год в связи с прекращением совместной деятельности объект ОС возвращен участнику.

Посмотреть ответ

Понятие и цели простого товарищества

Простое товарищество образуется между двумя или более сторонами. При этом не формируется ЮЛ. В процессе происходит объединение вкладов участников. Рассмотрим цели организации простого товарищества:

- Ведение совместной деятельности.

- Извлечение прибыли.

- Оптимизация расходов.

- Оптимизация налогообложения.

- Прочие цели, которые не противоречат законодательству.

Вопрос: Нужно ли восстанавливать НДС при передаче имущества по договору простого товарищества (п. 3 ст. 170 НК РФ)?

Посмотреть ответ

Перечисленные пункты, а также определение ПТ, изложены в статье 1041 ГК РФ. Рассмотрим базовые признаки простого товарищества:

- Два или более участника.

- Объединение вкладов участников, в качестве которых могут использоваться деньги, собственность и даже профессиональный опыт. Как правило, вклады сторон являются равными. Однако они могут быть неравноценными, если соответствующее условие включено в договор. Все условия пользования имуществом также устанавливаются соглашением. Все аспекты, касающиеся общего имущества, изложены в статье 1043 ГК РФ.

- Совместная деятельность всех участников. Данный аспект регулируется статьей 1044 ГК РФ. Один участник может действовать от имени всего образования.

- Цель образования простого товарищества – получение прибыли. Если цель существования ПТ именно такая, в соглашении нужно предусмотреть условия распределения средств. Если в документе не прописаны специфические условия распределения денежных средств, прибыль распределяется между участниками в равных долях.

Как учесть операции по договору простого товарищества в налоговом и бухгалтерском учете?

К СВЕДЕНИЮ! Порядок покрытия убытков ПТ, на основании статьи 1046 ГК РФ, оговаривается соглашением. Если в нем ничего не указано, участники покрывают убытки соразмерно своим вкладам. В документе не может быть прописано условие о том, что одна из сторон не несет ответственности за убытки. Если такое условие прописано, соглашение признается ничтожным.

ВАЖНО! Сторонами простого товарищества могут быть исключительно ИП или ЮЛ.

Имущество простого товарищества

Вклады и имущество в ПТ отличаются теснейшей взаимосвязью. По этой причине имеет смысл анализировать эти понятия совместно. Вклады всех участников считаются равными. Исключение – фактическое неравенство вкладов или соответствующий пункт, включенный в соглашение. Понятие вклада в рамках простого товарищества изложено в статье 1042 ГК РФ. Это достаточно широкое понятие. Под вкладами может пониматься:

- физическое имущество;

- финансовые средства;

- навыки и профессиональные умения;

- профессиональные связи.

Как составить договор простого товарищества (партнерское соглашение)?

Нефизические объекты (навыки, связи и прочее) представляют собой интеллектуальную собственность и регулируются статьей 138 ГК РФ. Рассмотрим базовые особенности вкладов:

- Оценка вкладов осуществляется самими участниками ПТ. Для этого не приглашаются эксперты и оценщики. То есть оценка вкладов достаточно субъективна. В данном аспекте участники будут действовать по своему усмотрению.

- Стороны простого товарищества могут вносить неравные вклады.

- Доли сторон могут определяться не на основании соглашения, а на основании закона. К примеру, участники ПТ приобрели в собственность недвижимость. Распределяется имущество в соответствии с вкладами сторон.

- В соглашении должен быть прописан размер долей. Если соответствующего пункта нет, договор можно признать ничтожным на основании статьи 167 ГК РФ.

- Продукт деятельности ПТ считается совместной собственностью, если прочее не оговорено соглашением.

Вопрос: Может ли участник простого товарищества применять те же льготы по налогу на прибыль, что и при осуществлении собственной деятельности (ст. 278 НК РФ)?

Посмотреть ответ

ВАЖНО! Участник простого товарищества может вносить в качестве вклада не только свою собственность, но и объекты, принадлежащие ему по праву аренды, договора безвозмездного пользования.

Преимущества и недостатки

Простое товарищество характеризуется преимуществами:

- Простота организации.

- Расширение финансовых возможностей.

- Совместное ведение дел.

- Объединение финансовых ресурсов, навыков и деловых связей.

- Отсутствие избыточных процедур при оформлении товарищества.

- Сокращение рисков.

Однако у простого товарищества присутствуют также недостатки:

- Вероятность появления разногласий между участниками.

- Каждый участник несет ответственность по задолженностям товарищества вне зависимости от того, из-за кого они появились.

- Ответственность за проступки ПМ.

- Сложность в разделении имущества при ликвидации товарищества.

Простое товарищество имеет смысл создавать только в том случае, если цели всех участников согласованы. Самый повышенный риск при образовании ПТ – это возникновение разногласий и конфликтов.

Налогообложение простого товарищества

Текущая деятельность простого товарищества будет облагаться НДС по правилам, зафиксированным в статье 174.1 НК РФ. Вести учет, на основании которого исчисляется НДС, должен участник, на котором лежит ответственность за ведение общих дел. Если в составе простого товарищества есть нерезидент, учет должен вести человек с российским гражданством. Лицо должно формировать счета-фактуры по операциям, на которые начисляется НДС. Товарищество получает право на налоговый вычет сумм НДС по объектам, которые покупаются для ведения совместной деятельности. Данный пункт указан в пункте 2 и 3 статьи 174.1 НК РФ.

Начисление НДС выполняется в стандартном порядке. Учет разделен. То есть имущество и операции, которые относятся к деятельности образования, должны отражаться на автономном балансе. Порядок организации раздельного учета определяется участниками самостоятельно. Достигнутые соглашения должны быть внесены в приказ об учетной политике. Самый простой способ разделить учет – его организация в автономной базе. Декларацию обязан подавать человек, который должен организовывать учет.

Создание налоговой базы оговорено статьей 278 НК РФ. В рамках исчисления налогов реализацией не считается передача имущества сторонами в форме вклада. Доходы, сформированные в результате деятельности компании, должны быть включены в состав внереализационных доходов. Из них вычитаются налоги. Убытки при исчислении налогов учитываться не будут.

Содержание договора простого товарищества

Как говорилось ранее, ПТ образуется на основании договора. Рассмотрим основные пункты, которые указываются в соглашении:

- Обязанности участников по внесению вкладов, содержанию имущества, ведению бухучета.

- Права участников по пользованию имуществом, участию в управлении делами, ознакомлению с документами. В соглашении можно указать право одного из ЮЛ по ведению дел.

- Вклад каждой из сторон и его оценка.

- Ответственность по задолженностям и действиям ПТ.

На основании договора участник может наделяться правом на заключение сделок от имени образования.

Прекращение деятельности простого товарищества

ПТ прекращает свою деятельность при некоторых обстоятельствах:

- Объявление одной из сторон ПТ недееспособной.

- Признание участника безвестно отсутствующим.

- Объявление одного из ЮЛ банкротом.

- Смерть одной из сторон.

- Ликвидация или реорганизация ЮЛ.

- Отказ участника от ПТ.

- Истечение продолжительности действия соглашения.

Если участник отказывается от бессрочного документа, соответствующее заявление должно быть составлено не позднее 3 месяцев. Нужно предоставить его прочим участникам. К процедуре выхода из ПТ нужно готовиться заранее. В целом прекратить деятельность образования достаточно просто.

Совместная деятельность — порой единственный способ объединить усилия как компаний, так и физических лиц без образования юридического лица, путем подписания соответствующего соглашения. В нашей статье мы постарались разобраться, каковы налоговые обязательства участников договора и нюансы отражения совместных операций на счетах бухучета.

Оформляем договор

По договору простого товарищества двое или несколько лиц обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или иных целей. Сторонами такого соглашения, заключаемого для осуществления предпринимательской деятельности, могут быть только:

- индивидуальные предприниматели;

- коммерческие организации.

Участники договора вносят в общее дело свой вклад, например деньги, иное имущество, профессиональные и иные знания, навыки и умения, а также вкладом может быть деловая репутация и деловые связи. Денежная оценка вкладов производится по соглашению сторон.

Каждый участник вправе действовать от имени всех товарищей, если договором не установлено, что ведение дел осуществляется отдельными товарищами либо совместно всеми сторонами соглашения. При совместном ведении дел для совершения каждой сделки требуется согласие всех товарищей.

Если договор простого товарищества связан с осуществлением его участниками предпринимательской деятельности, товарищи отвечают солидарно по всем общим обязательствам независимо от оснований их возникновения.

НДС и налог на прибыль

Особенности определения налоговой базы по доходам, полученным участниками договора простого товарищества, установлены статьей 278 Налогового кодекса.

Товарищи обязаны самостоятельно уплачивать налог на прибыль соразмерно своей доле в общем имуществе. Участник, ведущий общие дела, сообщает каждому товарищу о сумме распределенной в его пользу прибыли от деятельности по данному договору ежеквартально в срок до 15-го числа месяца, следующего за отчетным (налоговым) периодом (п. 3 ст. 278 НК РФ).

При этом следует помнить, что в «прибыльную» базу не включается стоимость вкладов в простое товарищество (п. 3 ст. 270 НК РФ). Доля прибыли, распределенная в пользу участника совместной деятельности, отражается во внереализационных доходах на последний день отчетного (налогового) периода (п. 4 ст. 278 НК РФ). Участники договора, согласно пункту 3 статьи 286 Налогового кодекса, должны уплачивать только квартальные авансовые платежи исходя из прибыли по итогам отчетного периода.

Следует иметь в виду, что убытки товарищества не подлежат распределению между товарищами и не учитываются ими при налогообложении (п. 4 ст. 278 НК РФ).

При этом следует помнить: участники товарищеских отношений должны вести раздельный учет операций по обычной и совместной деятельности. Так, в постановлении ФАС Дальневосточного округа от 13.06.2006 № Ф03-А37/06-2/ 814 судьи указали, что при отсутствии раздельного учета доходов и расходов вся выручка и затраты будут учитываться при налогообложении прибыли.

Что касается налога на добавленную стоимость, то тут нужно обратить внимание на следующее. Заключая договор простого товарищества, участники должны определить, кто из них будет вести общий учет операций, подлежащих обложению НДС. Отчетность по налогу в инспекцию по месту своей постановки на учет должен представлять товарищ, ответственный за общие дела. Как указано в письме МНС России от 07.08.2001 № 10-3-13/3159-4698, главой 21 Налогового кодекса не предусмотрено представление отдельной налоговой декларации по операциям реализации товаров при совместной деятельности.

Таким образом, участник, осуществляющий ведение дел, обязан исчислить и уплатить НДС со всей выручки от реализации товаров (работ, услуг) в рамках договора простого товарищества. При наличии счетов-фактур, выставленных продавцами и оформленных в установленном порядке, товарищ вправе принять НДС к вычету.

Причем столичные налоговые органы в письме от 17.10.2006 № 19-11/90800 отметили, что если в выставляемых счетах-фактурах поставщиками в качестве покупателя указан иной участник (не исполняющий обязанности налогоплательщика), то контрагенту необходимо внести исправления в документ.

Бухучет участников договора

Порядок отражения в бухучете совместных операций регламентирует ПБУ 20/03. По окончании отчетного периода финансовый результат, полученный от деятельности по договору простого товарищества, распределяется между участниками в установленном соглашением порядке (п. 19 ПБУ 20/03).

Товарищ, который ведет общие дела, составляет и представляет остальным информацию, необходимую для формирования отчетной, налоговой и иной документации (п. 20 ПБУ 20/ 03). При этом на отдельный баланс приходуется полученное от остальных товарищей имущество по кредиту счета 80 «Вклады товарищей» в дебет счетов 01, 10 и т. д.

Что касается остальных участников договора, то свое имущество, внесенное в счет вклада, они включают в состав финансовых вложений по стоимости, по которой они отражены в бухгалтерском балансе на момент вступления договора в силу. Товарищ при этом отражает операцию, связанную с передачей имущества в совместную деятельность, записью по дебету счета 58 «Финансовые вложения» субсчет 58-4 «Вклады по договору простого товарищества» и кредиту соответствующих счетов 01, 10 и т. д.

При формировании финансового результата участники включают в состав прочих доходов (расходов) прибыль (убытки) по совместной деятельности, подлежащую получению или распределению между товарищами.

«Упрощенные» товарищи

Участниками договора простого товарищества могут быть также компании, работающие на УСН. При этом пунктом 3 статьи 346.14 Налогового кодекса установлено, что указанные товарищи должны применять в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Таким образом, «упрощенные» фирмы, уплачивающие налог с доходов, не вправе участвовать в совместной деятельности. Об этом напомнили специалисты финансового ведомства в письме от 02.04.2007 № 03-11-05/56.

Налоговый кодекс устанавливает особые правила уплаты НДС при осуществлении операций по договору простого товарищества. Так, согласно статье 174.1 Налогового кодекса, участник товарищества, в том числе «упрощенец», признается плательщиком налога на добавленную стоимость. Таким образом, фирма, применяющая УСН, не может пользоваться в данном случае освобождением от уплаты НДС. Такую точку зрения не раз высказывали финансисты (письмо Минфина России от 21.02.2006 № 03-11-04/2/49). Однако по этому поводу есть и другая точка зрения. Так, Налоговый кодекс устанавливает только одно ограничение для товарищей, использующих УСН, — выбор объекта налогообложения. Других запретов нет. А положения статьи 174.1 Налогового кодекса применяются только в целях главы 21 кодекса, то есть распространяются только на плательщиков НДС, каковыми «упрощенцы» не являются. Указанную позицию разделяют и судебные органы (постановления ФАС Западно-Сибирского округа от 04.12.2006 № Ф04-7977/2006 (28867-А27-34), от 26.10.2006 № Ф04-7200/ 2006(27937-А27-7), от 20.09.2006 № Ф04-6040/ 2006(26514-А27-14)).

Однако поспорить с налоговыми органами в 2008 году товарищам, переведенным на «упрощенку», не удастся. Ведь Закон от 17.05.2007 № 85-ФЗ установил, что участники договора простого товарищества, ведущие общий учет, должны уплачивать НДС по совместным операциям. Следовательно, если фирма (индивидуальный предприниматель), применяющая УСН, ведет общий учет операций товарищества, то она должна перечислять в бюджет налог в отношении операций товарищества в общеустановленном порядке, а также может принимать к вычету входной НДС по товарам, работам, услугам, приобретаемым в соответствии с указанным договором.

Многие фирмы, применяющие УСН, волнует вопрос, должны ли они вести бухгалтерский учет по совместной деятельности. Ведь организации, перешедшие на упрощенную систему налогообложения, освобождены от ведения бухучета (п. 3 ст. 4 Закона от 21.11.96 № 129-ФЗ). Однако финансовое ведомство в своих разъяснениях утверждает, что при ведении совместной деятельности данной привилегией пользоваться нельзя. В письме МНС России от 06.10.2003 № 22-2-16/ 8195-ак185 указано, что при объединении в простое товарищество организаций и индивидуальных предпринимателей, применяющих УСН, учет общего имущества и хозяйственных операций следует вести в соответствии с правилами бухгалтерского учета. Таким образом, если товарищ применяет «упрощенку» и ведет обособленный баланс, он должен делать бухгалтерские записи, а результаты совместной деятельности отражать в Книге доходов и расходов.