Кто сдаёт РСВ

Отчёт сдают организации и ИП, которые нанимают физлиц по трудовым и гражданско-правовым договорам и начисляют по ним страховые взносы на пенсионное, медицинское и социальное страхование. С 2023 года эти взносы рассчитывают по единому тарифу без деления на три вида страхования.

Организации сдают РСВ всегда, даже если у них нет штатных работников или исполнителей по договорам ГПХ. В этом случае в отчёт надо включить директора или единственного учредителя, который руководит компанией без трудового договора и зарплаты. Исключение – ИП-управляющий, нанятый по договору ГПХ. Его в РСВ не включают.

ИП, который работает один, РСВ не сдаёт. Но если он заключит с физлицом трудовой или гражданско-правовой договор, то автоматически станет плательщиком страховых взносов и должен отчитываться. РСВ ему надо сдавать с начала квартала, в котором был принят работник или исполнитель.

Куда и как сдавать РСВ

ИП сдают РСВ в налоговую инспекцию по месту жительства (по прописке), даже если стоят на учёте в качестве плательщика ПСН в другой ИФНС. Организации отчитываются по месту нахождения.

Способ сдачи РСВ зависит от численности физлиц, по которым нужно отчитаться:

-

11 и более человек – только по телекоммуникационным каналам связи или через через личный кабинет на сайте ФНС;

-

10 и менее человек – можно сдавать и в электронном, и в бумажном виде.

Для отправки РСВ в электронном виде понадобится усиленная квалифицированная электронная подпись (УКЭП).

Новые сроки сдачи РСВ

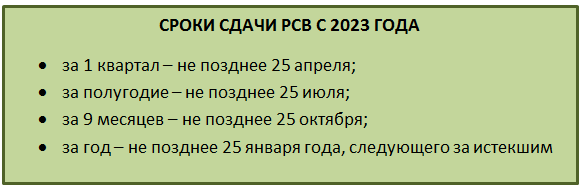

РСВ – ежеквартальный отчёт, в котором информацию заполняют нарастающим итогом. Начиная с отчётов за 2023 год его сдают не позднее 25 числа месяца, следующего после окончания квартала.

|

За какой период отчитаться |

Крайний срок сдачи |

|

Первый квартал |

25 апреля 2023 года |

|

Полугодие |

25 июля 2023 года |

|

Девять месяцев |

25 октября 2023 года |

|

Год |

25 января 2024 года |

После первых двух месяцев каждого квартала нужно подавать в ИФНС уведомления об исчисленных суммах страховых взносов. Срок сдачи – не позднее 25 января, февраля, апреля, мая, июля, августа, октября и ноября.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

-

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

-

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Форма РСВ за 2023 год

Новая форма и порядок её заполнения утверждены Приказом ФНС № ЕД-7-11/878 от 29 сентября 2022 года.

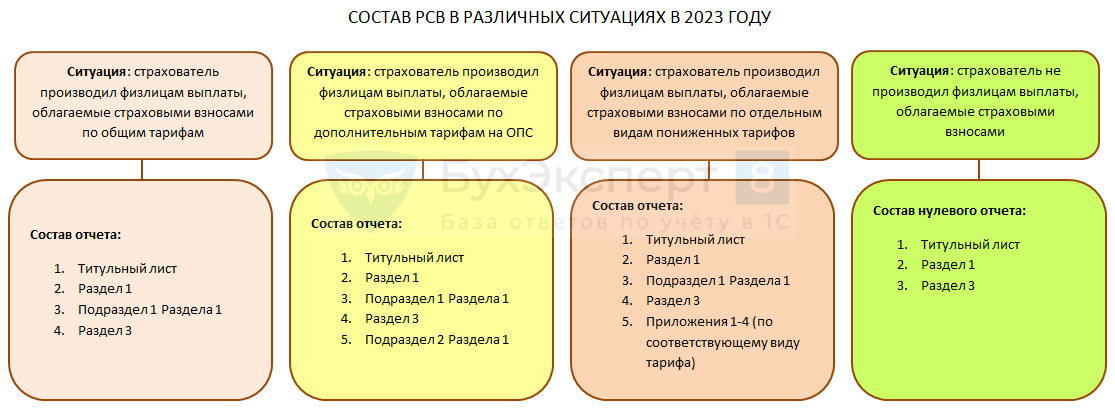

В отчёте четыре раздела, а в них ещё несколько подразделов и приложений.

Заполнять все страницы не нужно. В состав РСВ обязательно включается:

-

титульный лист;

-

раздел 1 с подразделом 1 – суммы взносов к уплате и их расчёт;

-

раздел 3 – персональные сведения о физлицах.

Остальные разделы, подразделы и приложения заполняются, только если для них есть показатели.

Если отчёт сдаётся на бумаге, незаполненные страницы распечатывать не нужно.

Как заполнить РСВ в 2023 году

Порядок заполнения приведён в приложении № 3.

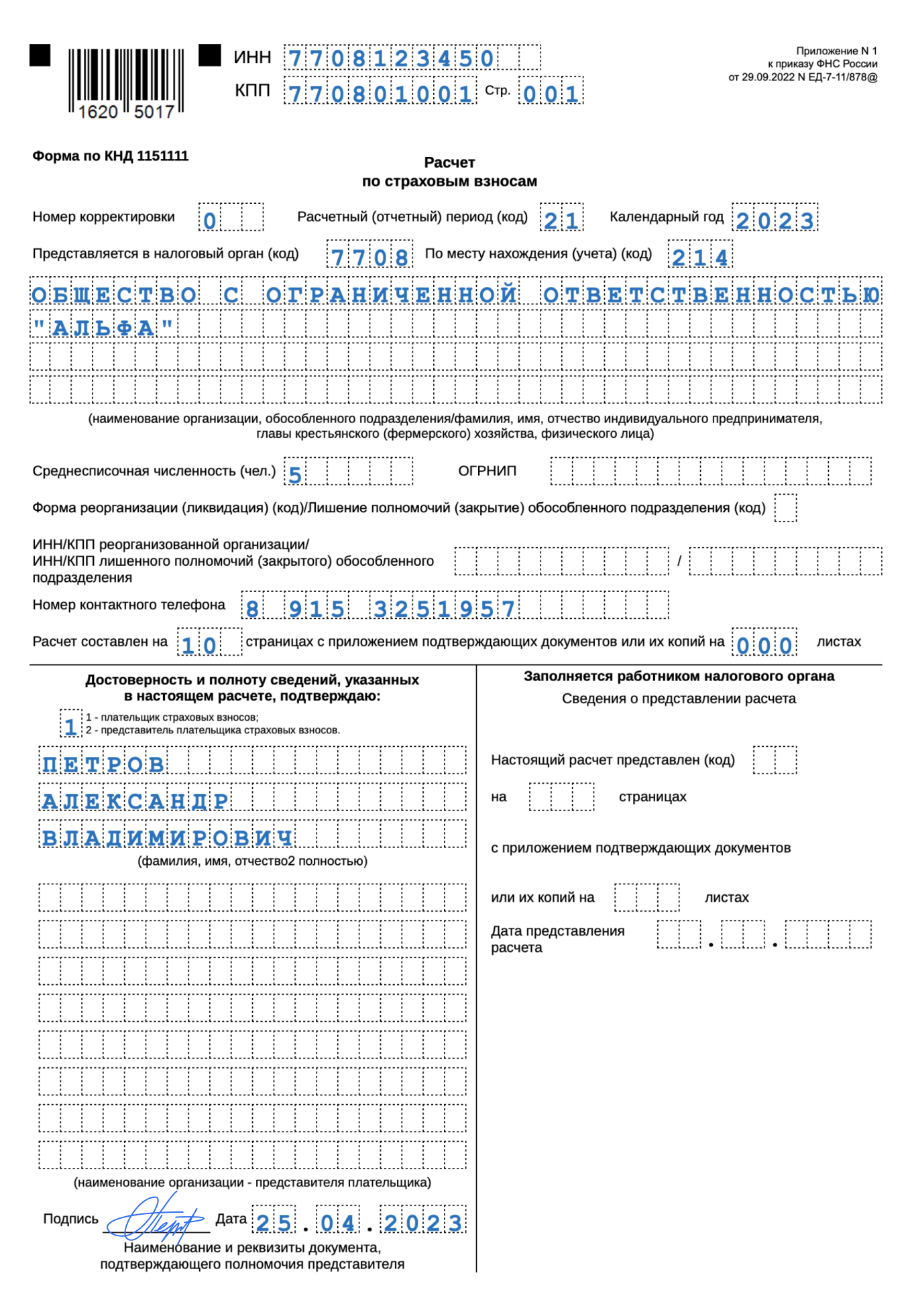

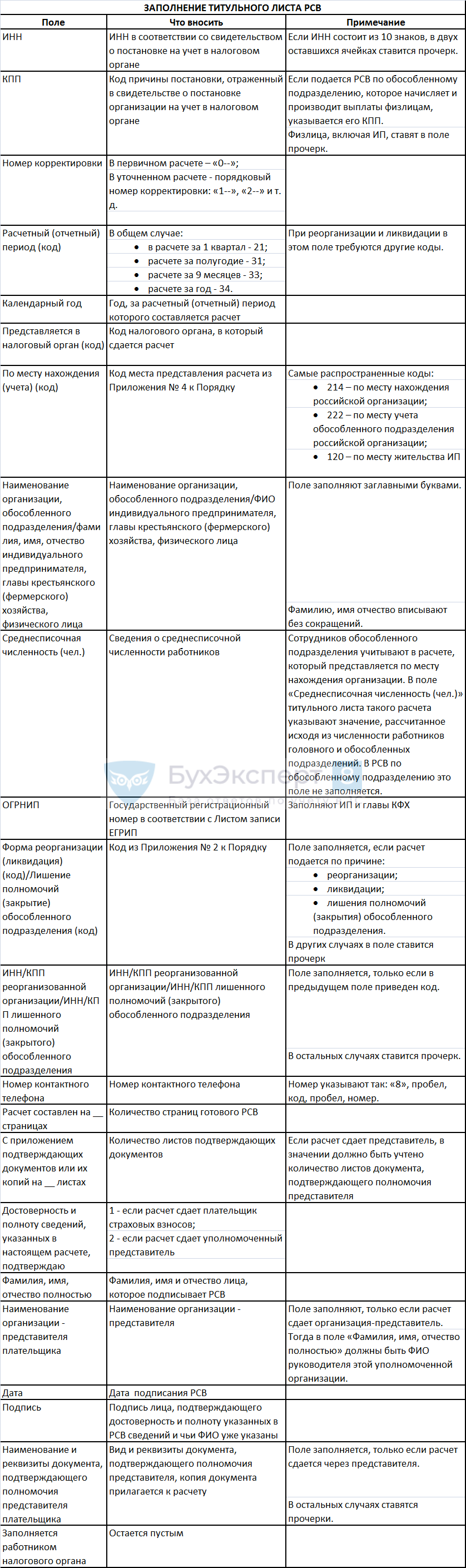

Титульный лист

Для организации заполняеются ИНН и КПП. В поле для ИНН в последних ячейках ставятся прочерки. Для ИП заполните только ИНН. Вместо КПП – прочерки.

Поле «Стр.» – порядковый номер страницы в формате «001», …, «011».

«Номер корректировки» – «0 – -», если за этот отчётный период РСВ сдаётся впервые.

Код расчётного периода. «21» – первый квартал, «31» – полугодие, «33» – девять месяцев, «34» – год. При закрытии организации или ИП коды будут другие, их нужно брать из приложения № 3.

Календарный год – тот, за который отчитываетесь.

Код налогового органа – номер вашей налоговой инспекции.

«По месту нахождения (учёта)» – по месту учёта организации «214», по месту жительства ИП «120». Для других категорий плательщиков страховых взносов коды нужно брать из приложения № 4.

Наименование организации или ФИО предпринимателя пишутся полностью, начиная с первой левой ячейки. В свободных ячейках ставятся прочерки.

Среднесписочную численность нужно рассчитывать по инструкции из приказа Росстата № 872 от 30 ноября 2022 года. Считаются только те работники, для которых это место работы – основное. Не учитываются внешние совместители, исполнители по договорам ГПХ, а также ИП-работодатель. Если работник совмещает внутри компании несколько должностей, он считается как один человек.

ОГРНИП – регистрационный номер, который присваивается при регистрации ИП.

Номер контактного телефона укажзывается в формате: «8», пробел, код, пробел, номер телефона: «8 495 1234567».

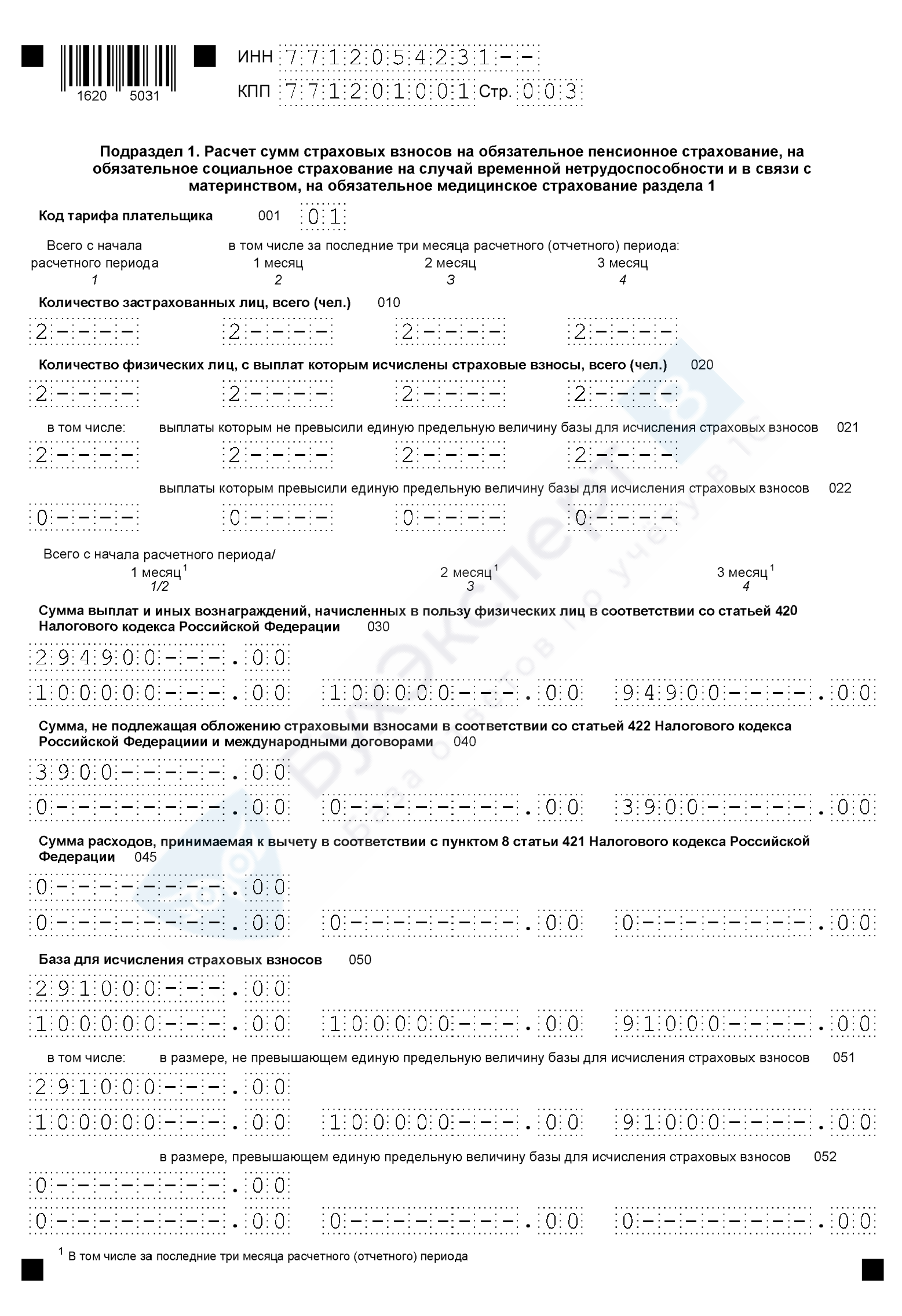

Предназначен для итоговых сумм взносов к уплате. Состоит из трёх подразделов и четырёх приложений. Данные в них приводятся за последние три месяца отчётного периода, а отдельной строкой – нарастающим итогом с начала года.

Так как подробный расчёт сумм находится в подразделах 1-3, начните заполнение с них, а затем вернитесь к разделу 1.

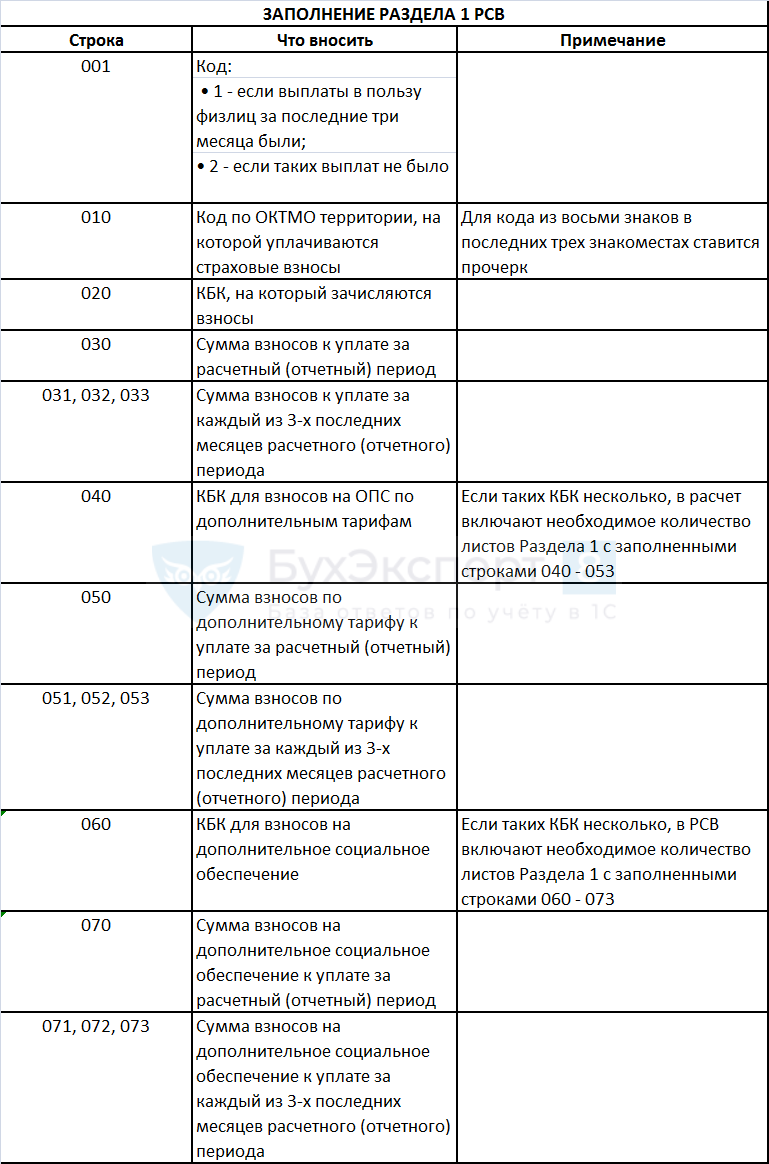

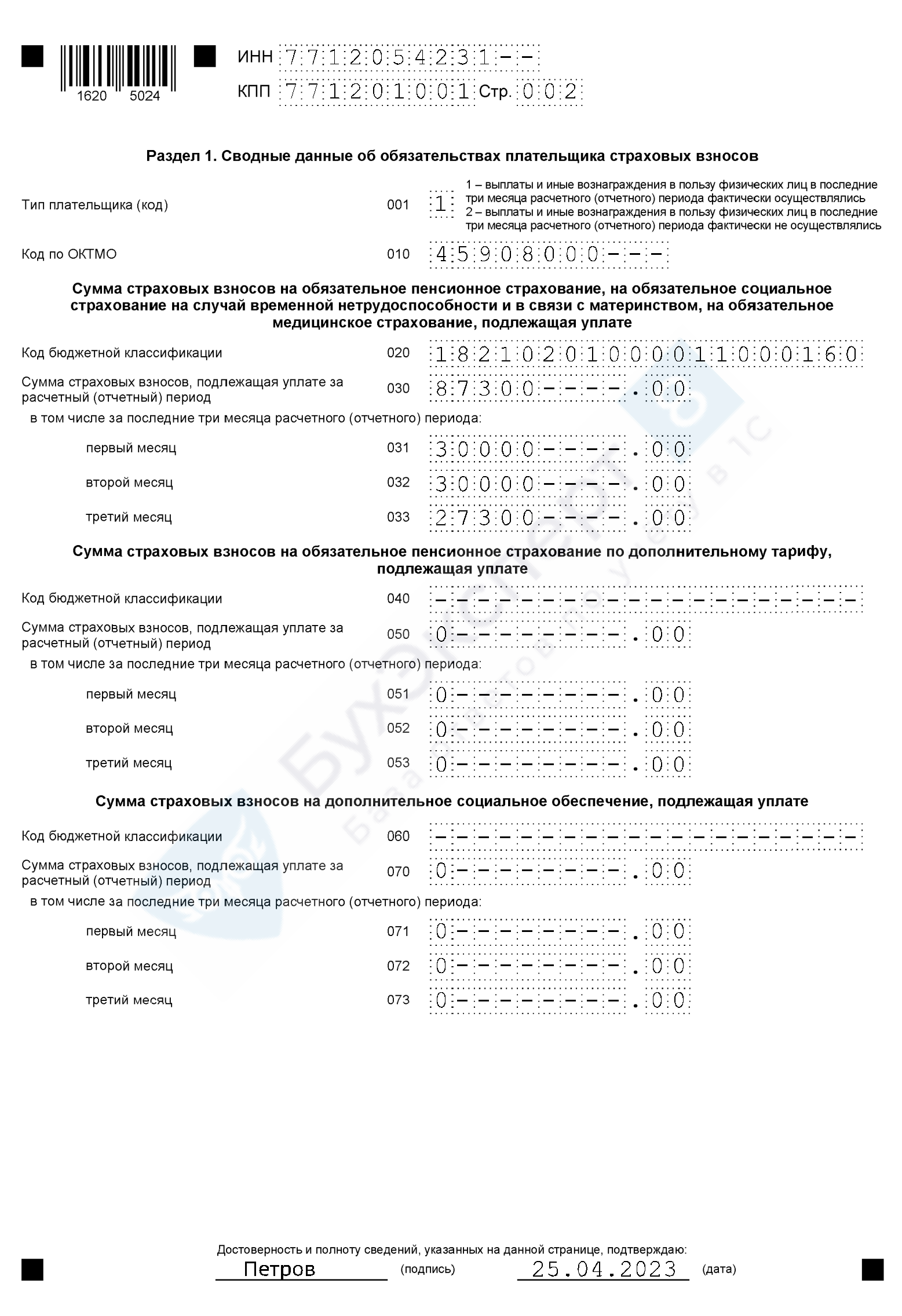

Все суммы в РСВ указывают в рублях с копейками. Отрицательных чисел в отчёте не должно быть. В строке 001 раздела 1 указывается тип плательщика: «1», если за последние три месяца отчётного периода были выплаты физлицам или «2», если их не было. При втором типе плательщика в составе отчёта надо сдать только титульный лист, раздел 1 без подразделов и приложений и раздел 3. В строке 010 указывается ОКТМО – код, показывающий, в каком муниципальном образовании зарегистрирована организация или ИП. Узнать его можно через сервис ФНС. Первый блок раздела 1 – это взносы на пенсионное, медицинское и социальное страхование. В новой форме их указывают общей суммой. Заполните строки:

020 – код бюджетной классификации, на который зачисляются страховые взносы с выплат физлицам. КБК с 2023 года 18210201000011000160.

030 – сумма страховых взносов к уплате за отчётный период.

031-033 – взносы к уплате отдельно за первый, второй и третий месяц из последних трёх месяцев отчётного периода. Например, в РСВ за полугодие – это апрель, май и июнь. Второй блок раздела 1 – взносы на пенсионное страхование по доптарифам. Их начисляют на выплаты физлицам, у которых есть право на досрочное назначение страховой пенсии, то есть по «вредникам». Заполняются строки:

040 – КБК, на который зачисляются взносы по доптарифам. Если их несколько, оформите нужное количество листов раздела 1 с заполненным вторым блоком.

050-053 – по аналогии со строками 030-033. Третий блок раздела 1 –этовзносы надополнительное социальное обеспечение членов лётных экипажей воздушных судов гражданской авиации и отдельных категорий работников организаций угольной промышленности. Заполняют по аналогии с предыдущим блоком.

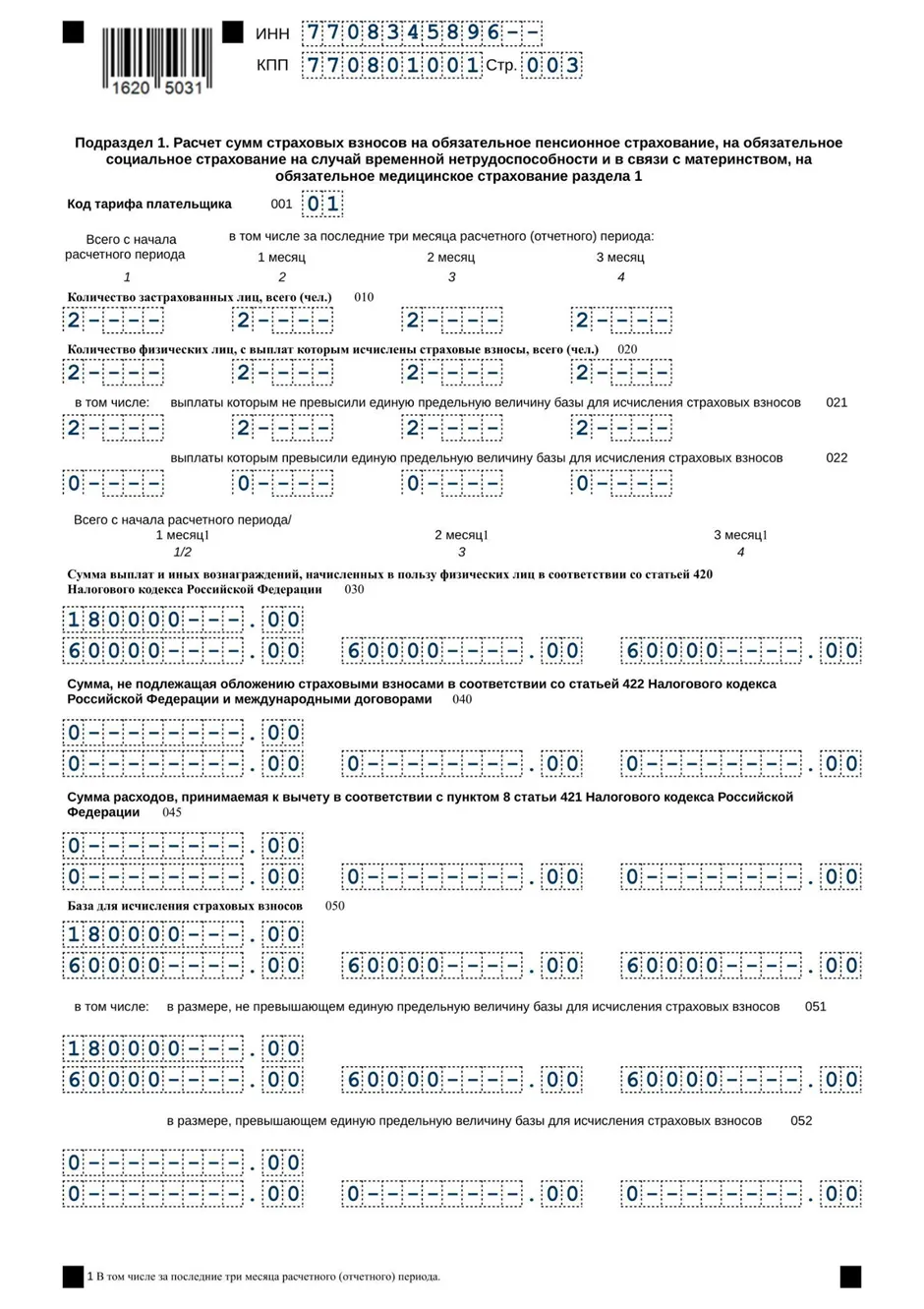

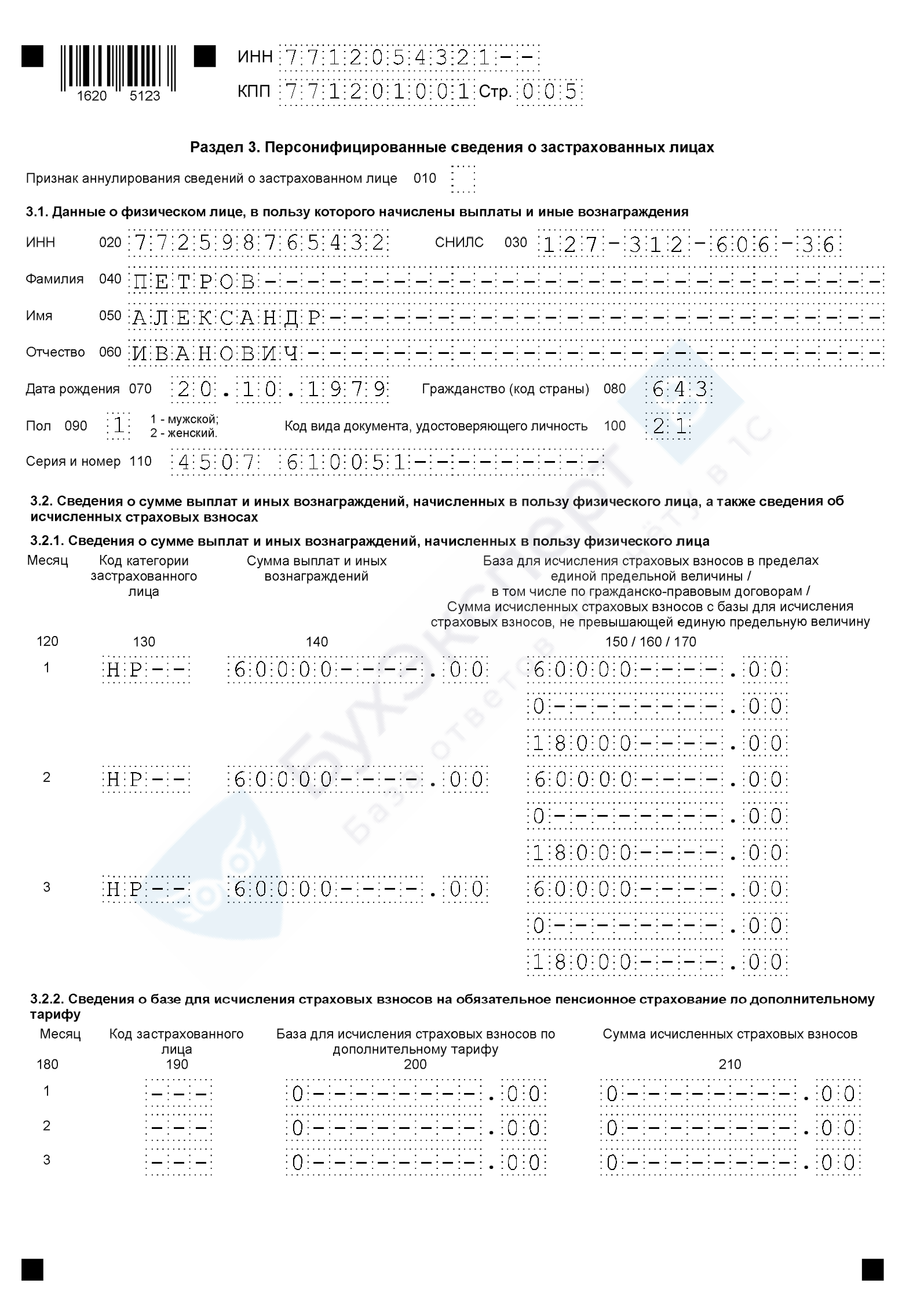

Предназначен для расчёта взносов на пенсионное, медицинское и социальное страхование. Итоговые суммы отражаются в первом блоке раздела 1.

Указывается код тарифа плательщика:

«01», если применяется основной тариф страховых взносов;

«06», если ведётся IT-деятельность;

«020», если вы субъект малого или среднего бизнеса;

«24», если ваш основной ОКВЭД указан в п.13.1 ст.427 НК РФ.

Другие коды смотрите в приложении № 5.

Если в течение отчётного периода у вас было больше одного тарифа, по каждому оформите отдельный подраздел 1.

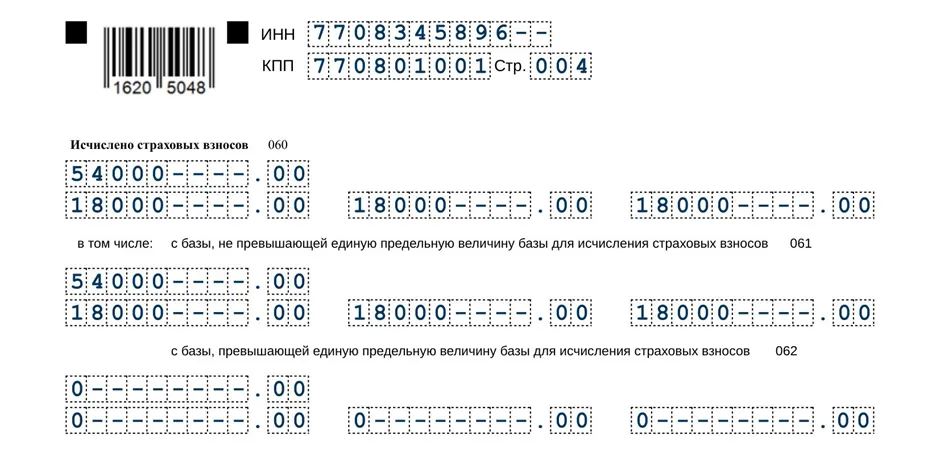

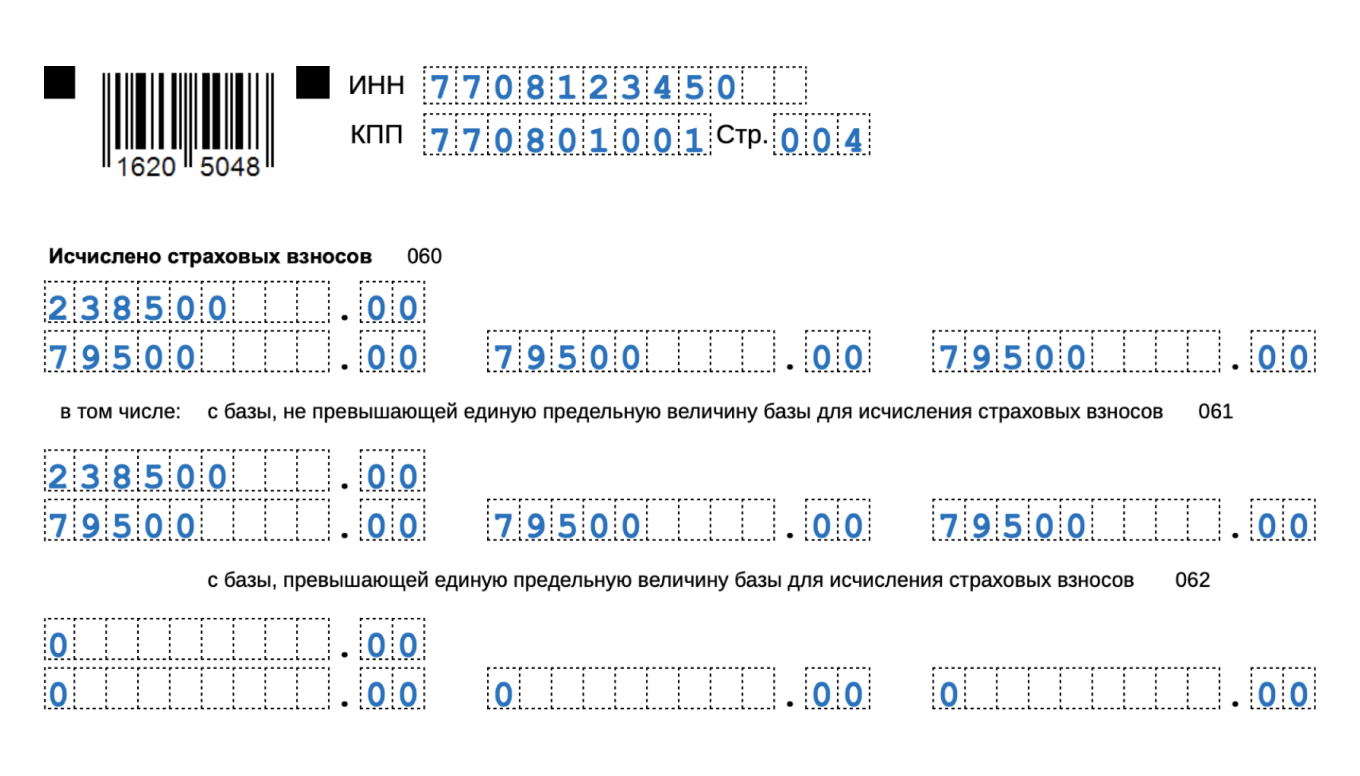

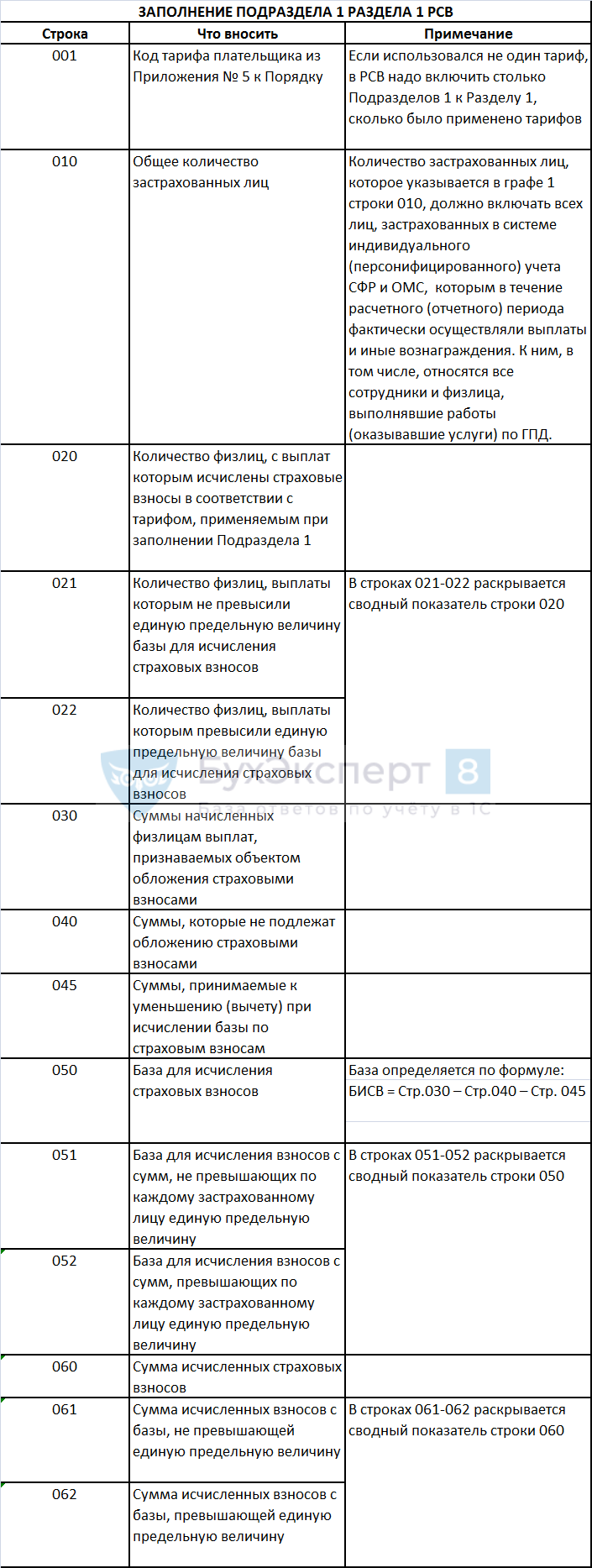

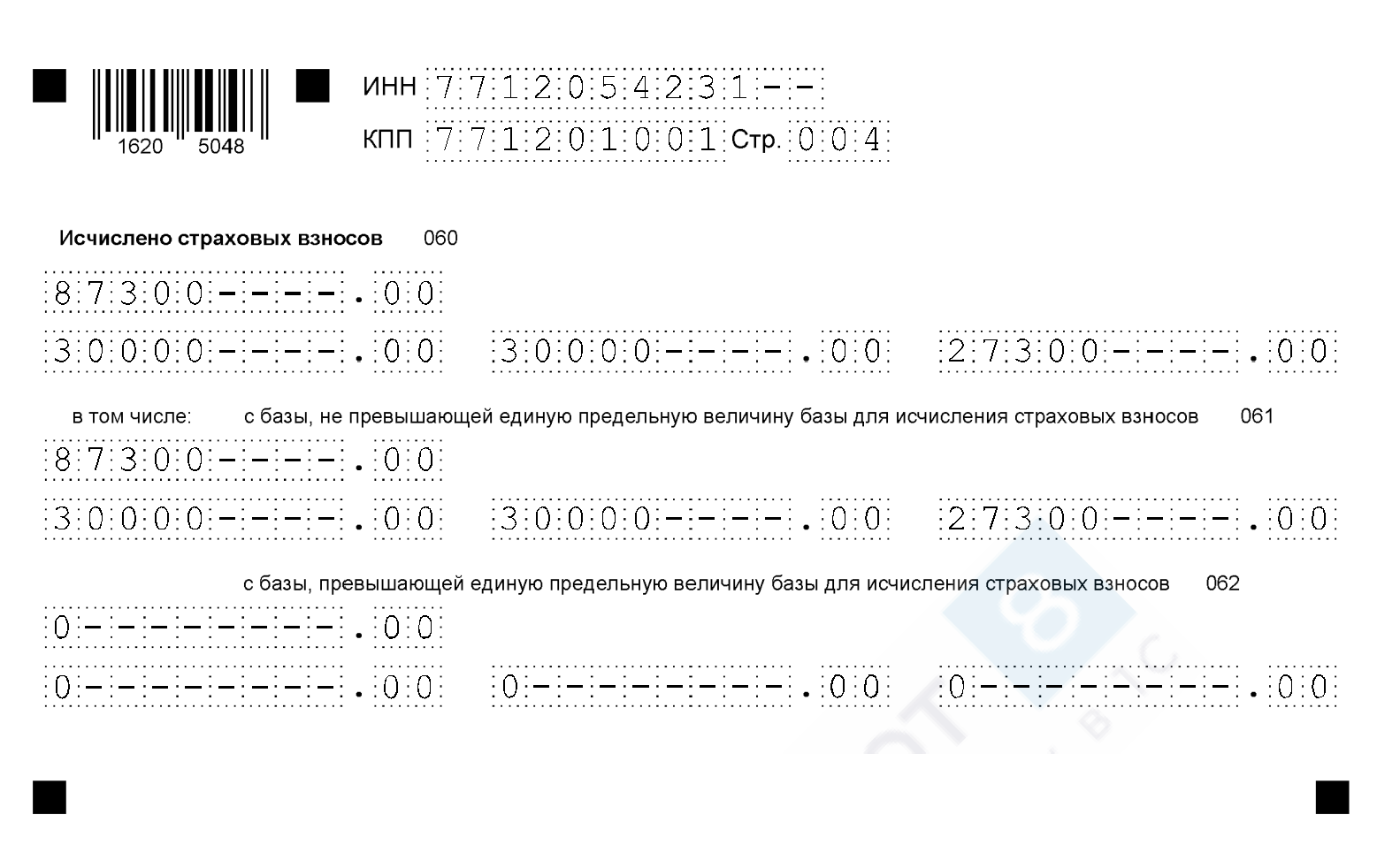

Все суммы в подразделе 1 тоже нужно привести нарастающим итогом с начала года и отдельно за последние три месяца отчётного периода. Строка 010 – количество застрахованных лиц. Строка 020 – количество физлиц, с выплат которым начислены страховые взносы. Может не совпадать с предыдущей строкой, например, когда кто-то находится в отпуске по уходу за ребёнком. Строки 021 и 022 – количество физлиц из строки 020 разделите на тех, у кого выплаты не превышают предельную базу по взносам, и у кого они её превысили. Предельная база на 2023 год – 1 917 000 руб. Строка 030 – общая сумма облагаемых и необлагаемых выплат, начисленных в пользу физлиц по ст. 420 НК РФ. Сюда не нужно включать суммы, которые не относятся к объекту обложения страховыми взносами: выплаты физлицам по договорам аренды имущества, найма жилого помещения, займа, дарения. Строка 040 – выплаты, которые не облагаются страховыми взносами по ст. 422 НК РФ. Например, единовременная матпомощь родителям в сумме не более 50 000 рублей на каждого ребёнка, возмещение исполнителю документально подтверждённых расходов, связанных с работой по договору ГПХ. Строка 045 – суммы расходов из п. 8 или п. 9 ст. 421 НК РФ, на которые можно уменьшить базу для начисления страховых взносов. Строка 050 – база для начисления взносов: строка 030 минус строки 040 и 045. Строки 051 и 051 – база для начисления взносов, поделённая на две части: в размере не более предельной суммы 1 917 000 руб. и сверх неё. Строка 060 – сумма начисленных страховых взносов. Строки 061 и 062 – начисленные взносы, разделённые на две части: с базы не более предельной суммы 1 917 000 руб. и с базы сверх неё.

Предназначен для расчёта пенсионных взносов по дополнительному тарифу с выплат «вредникам». Заполняют организации и ИП, указанные в ст. 428 НК РФ. Итоговые суммы отражаются во втором блоке раздела 1. В строке 001 указывается код основания. Он зависит от применяемого тарифа:

«1» – 9% без спецоценки;

«2» – 6% без спецоценки;

«3» – тариф по результатам спецоценки с выплат «вредникам», занятым на работах из п. 1 ч. 1 ст. 30 закона № 400-ФЗ;

«4» – тариф по результатам спецоценки с выплат «вредникам», занятым на работах из п. 2-18 ч. 1 ст. 30 закона № 400-ФЗ. В строке 002 заполняется код класса условий труда, присвоенный по результатам спецоценки. Это нужно сделать, если в строке 001 вы указали код «3» или «4».

Если в отчётном периоде применялись разные доптарифы, по каждому оформляется отдельный подраздел 2. В строках 010-050 заполняется расчёт сумм взносов по доптарифу.

Предназначен для расчёта взносов по членам лётных экипажей и отдельных категорий работников организаций угольной промышленности. Итоговые суммы отражаются в третьем блоке раздела 1.

Предназначены для расчётов, подтверждающих право на пониженные страховые взносы. Заполняют те, кто применяет льготные тарифы:

приложение 1 – IT-компании;

приложение 2 – некоммерческие организации на УСН;

приложение 3 – организации, занятые производством и реализацией анимационной и аудиовизуальной продукции;

приложение 4 – организации, которые выплачивает доходы учащимся, работающим в студенческих отрядах.

Предназначены для сведений о взносах глав и членов крестьянских (фермерских) хозяйств.

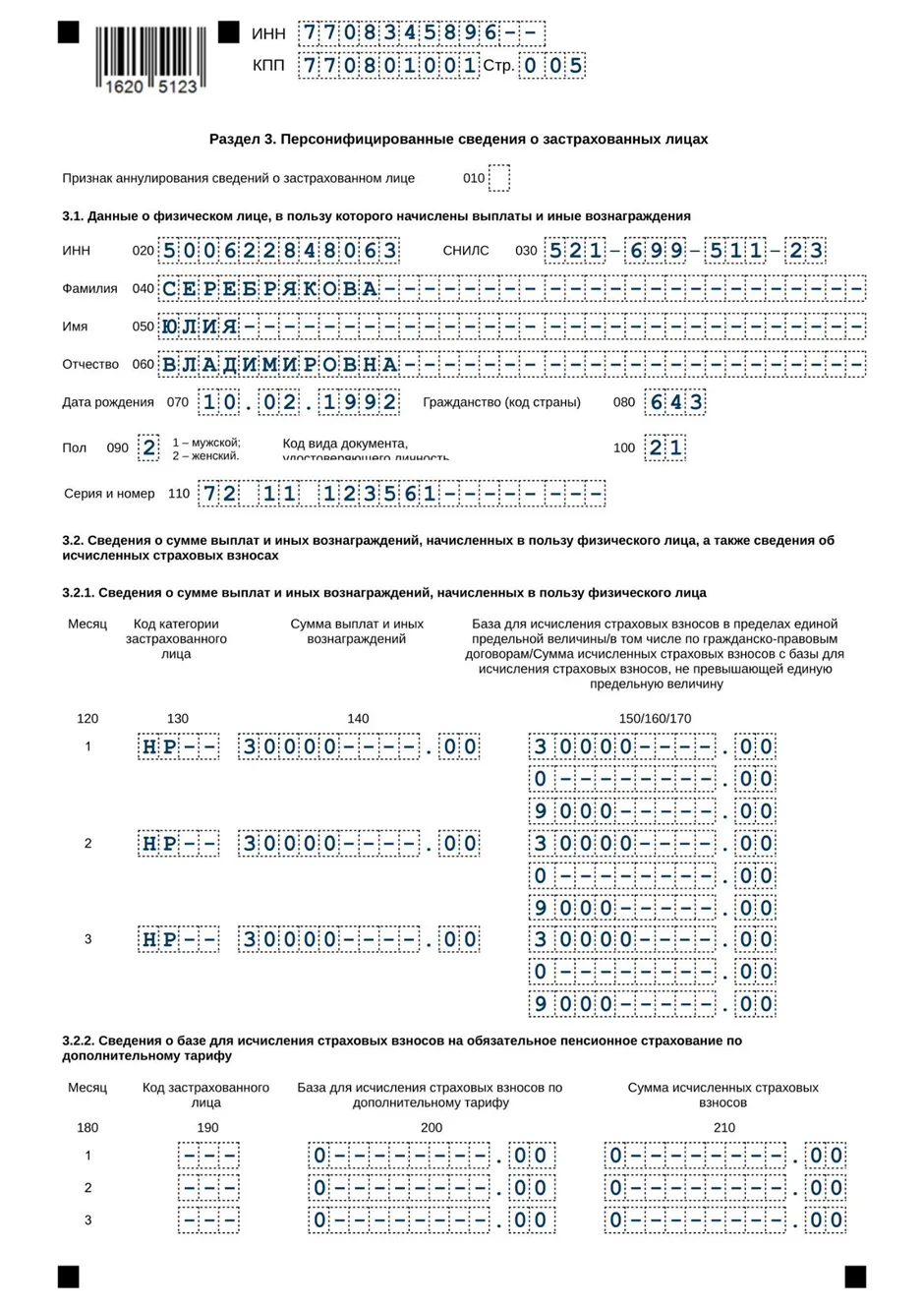

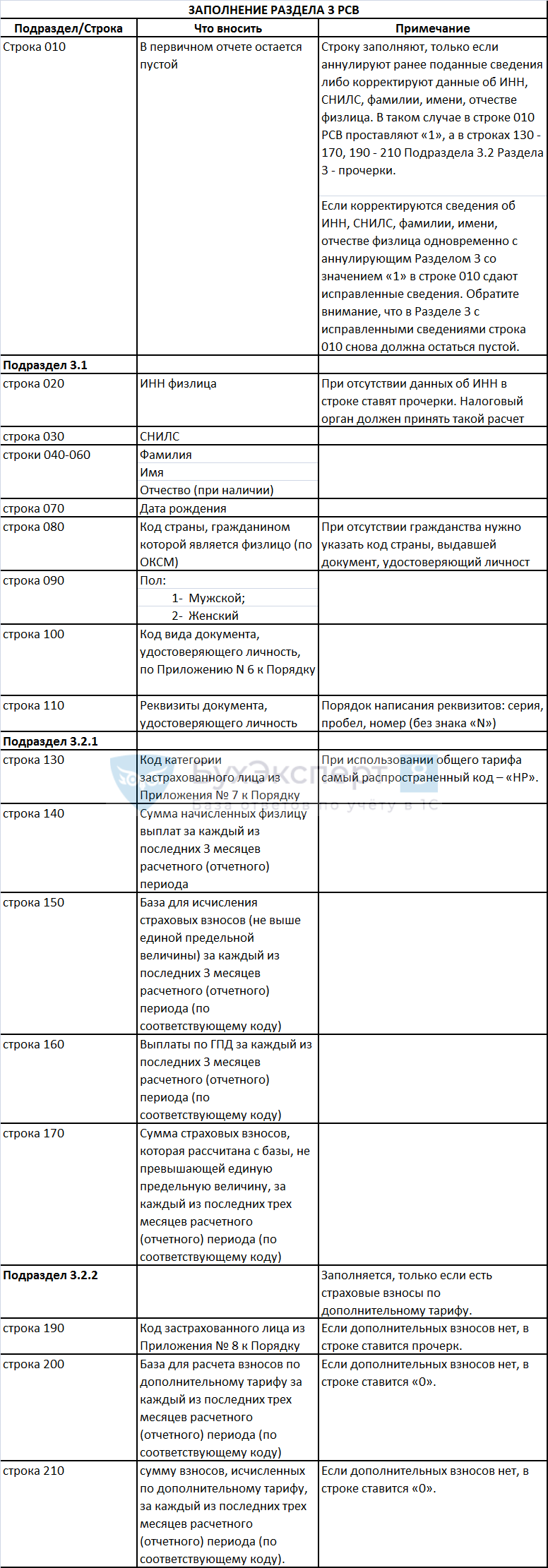

Персонифицированные сведения о застрахованных лицах заполняют отдельно на каждого работника и исполнителя, даже если у них не было начислений. Все суммы в подразделе 3 указывают за последние три месяца отчётного периода. В строке 010 ставится код «1», если нужно аннулировать сведения, уже принятые ИФНС. В других случаях её оставляют пустой. В подразделе 3.1 указываются персональные данные физлица в строках:

020 – ИНН, если о нём есть информация;

030 – СНИЛС, без него РСВ не примут;

040-070 – построчно ФИО полностью и дата рождения, как в паспорте;

080 – цифровой код страны гражданства из справочника ОКСМ, для России «643»;

090 – код пола: «1» мужской, «2» женский;

110 – код документа, удостоверяющего личность из приложения № 6, для паспорта РФ «21»;

110 – серия и номер документа, удостоверяющего личность, отделите их пробелом, значок «№» не ставьте. В подразделе 3.2.1 указываются суммы начисленных выплат и страховых взносов в графах:

130 – код категории застрахованного лица из приложения № 7. Например, «НР», если взносы с выплат начисляются по основному тарифу;

140 – облагаемые и необлагаемые начисления в пользу физлица;

150 – база для начисления взносов не более предельной величины 1 917 000 руб.;

160 – начисления по договорам ГПХ;

170 – взносы, не превышающие 1 917 000 руб.

Если начислений в пользу физлица не было, в строках 130-210 ставятся прочерки.

Проверьте, правильно ли вы заполнили подраздел 3.2.1:

Сумма строк графы 150 по всем физлицам должна быть равна строке 051 подраздела 1 за последние три месяца.

Сумма строк графы 170 по всем физлицам должна быть равна строке 061 подраздела 1 за последние три месяца. В подразделе 3.2.2 отдельно указывают базу для начисления пенсионных взносов по доптарифу и их сумму.

Заполняют организации, которые производят выплаты прокурорам, сотрудникам Следственного комитета, судьям федеральных судов, мировым судьям.

Если вы не вели деятельность, не начисляли оплату труда, РСВ всё равно нужно сдать. В этом случае в составе отчёта будут:

титульный лист;

раздел 1 без подразделов и приложений;

раздел 3.

В первом разделе по строке 001 укажите код типа плательщика «2». Вместо сумм и количества поставьте нули. Раздел 3 «нулевого» РСВ заполните на руководителя, даже если он работает без трудового договора и зарплаты:

в строках 020-110 укажите его персональные данные;

строках подраздела 3.2 поставьте прочерки.

Если организация или ИП пропустили срок сдачи РСВ или вообще не отчитались, налоговая оштрафует по ст. 119 НК РФ: 5% от неуплаченной суммы взносов, которую надо заплатить по данным опоздавшего отчёта. Штраф рассчитывается за каждый месяц просрочки, в том числе неполный. Размер штрафа ограничен: максимум 30% от суммы неуплаченных взносов, но минимум 1 000 руб. За опоздание или несдачу «нулевого» РСВ штраф тоже 1 000 руб.

Плюс к этому должностное лицо организации могут оштрафовать на сумму от 300 до 500 руб. по ст. 15.5 КоАП РФ.

Если не сдать РСВ в течение 20 рабочих дней после крайнего срока сдачи, налоговики могут приостановить операции по банковского счёту по п. 3.2 ст. 76 НК РФ. Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг Реклама: ООО «Мое дело», ИНН: 7701889831

Раздел 1

Подраздел 1

Подраздел 2

Подраздел 3

Приложения к разделу 1

Раздел 2 и подраздел 1

Раздел 3

Раздел 4

Нужно ли сдавать РСВ, если нет начислений

Что будет за опоздание и несдачу РСВ

Моё дело Бюро

Содержание

- По какой форме отчитываться

- Кто какие разделы заполняет

- Порядок заполнения РСВ

- Раздел 3

- Подраздел 1 Раздела 1

- Раздел 1

Налоговая служба утвердила новый бланк Расчёта по страховым взносам. Это связано с тем, что работодатели теперь считают сумму отчислений на ОПС, ОМС и ВНиМ по единому тарифу. Давайте разберёмся, какие разделы нужно заполнять в новой форме РСВ большинству компаний и что в них отражать. Для наглядности мы приведём упрощённый пример и заполненный образец нового бланка.

Обратите внимание: с 2023 года поменялись сроки представления расчёта. Теперь последний день – 25 число месяца, который идёт за окончанием периода. РСВ за 1 квартал 2023 года нужно подать не позднее 25 апреля.

По какой форме отчитываться

Для формирования РСВ с 2023 года нужно применять новый бланк КНД 1151111 из приказа ФНС от 29.09.2022 № ЕД-7-11/878@. Эту форму используем с расчёта за 1 квартал 2023 года. За 2022 год отчитываемся на старом бланке, который утверждён приказом ФНС от 06.10.2021 № ЕД-7-11/875@. Он также применяется, когда нужно скорректировать РСВ за прошлый год.

В Приложении № 2 к приказу № ЕД-7-11/878@ есть порядок и правила заполнения обновлённого РСВ (далее – Порядок).

Тем же приказом утверждён электронный формат расчёта. Строго в электронном виде подавать РСВ должны компании, у которых 11 застрахованных лиц и больше. Остальные могут выбрать формат сами.

Кто какие разделы заполняет

Новая форма РСВ поделена на 4 раздела. Документ по-прежнему объёмный, но заполнять нужно лишь часть листов. Какие именно разделы включить в РСВ, зависит от специфики деятельности каждого работодателя.

Помимо титульного листа, бланк содержит:

- Раздел 1, предназначенный для итоговых сведений и является обязательным для заполнения. Он включает:

- Подраздел 1, в котором производят расчёт взносов, он также заполняется всеми;

- Подраздел 2 для расчёта пенсионных отчислений по дополнительному тарифу (если такие взносы начисляются);

- Подраздел 3, где определяется сумма отчислений в отношении членов лётных экипажей и некоторых лиц, занятых в угольной промышленности;

- Приложение 1 – основания для льгот IT-компаний;

- Приложение 2 – основания применения льготного тарифа для некоммерческих организаций на УСН;

- Приложение 3 – то же самое для компаний из сферы анимации, выпускающих аудиовизуальную продукцию;

- Приложение 4 – данные для расчёта взносов в отношении учащихся, работающих в студенческих отрядах;

- Раздел 2 со сведениями о взносах глав фермерских хозяйств;

- Подраздел 1 – расчёт взносов за главу КФХ и его членов;

- Раздел 3 со сведениями о физлицах, обязательный для всех;

- Раздел 4 с данными о взносах в отношении судей, прокуроров и некоторых других чиновников.

Компаниям из числа субъектов МСП обычно нужно включить в расчёт титульный лист, Раздел 1, Подраздел 1 к Разделу 1, а также Раздел 3.

При этом некоторые разделы будут занимать несколько листов:

- Раздел 1 будет на одном листе, поскольку содержит итоги.

- Подраздел 1 заполняется в разрезе страхового тарифа. Компании МСП платят взносы по двум тарифам: с выплаты в пределах МРОТ – по основному (30%), а с выплаты сверх МРОТ – по пониженному (15%). Поэтому в РСВ компаний малого бизнеса будет два Подраздела 1 к Разделу 1.

- Раздел 3 заполняется по каждому застрахованному лицу, причём в нём нужно указывать выплаты и взносы также в разрезе тарифа. Соответственно, у компании МСП по каждому физлицу, получающему выплаты выше МРОТ, будет два Раздела 3. Если все работники получают выплаты больше МРОТ, то число Разделов 3 будет равно числу застрахованных лиц, умноженному на 2.

Порядок заполнения РСВ

Теперь давайте рассмотрим пример. Пусть в условном ООО «Звёздочка» (является субъектом МСП) работают 2 человека – Петров и Морозов. Зарплаты у них одинаковые – по 80 000 рублей в месяц. Нам нужно заполнить новый бланк РСВ за 1 квартал. Учтём, что МРОТ на начало 2023 года – 16 242 рубля. Прочих выплат физлицам, кроме зарплаты, не было.

Сначала рассчитаем взносы на одного работника за январь:

- разбиваем выплату на 2 части: в пределах МРОТ – 16 242, сверх МРОТ – 63 758 (80 000 — 16 242);

- к первой части применяем тариф 30% и получаем сумму взносов за месяц 4 872,6 (16 242×30%);

- ко второй части применяем тариф 15% и получаем 9 563,7 (63 758×15%);

- суммарно за месяц получаем 14 436,3.

Также считаем взносы за период февраль, март и весь первый квартал. И помним, что в ООО «Звёздочка» два сотрудника с аналогичными показателями.

Данные для заполнения первого расчёта РСВ 2023 года будут такими (в рублях):

| Январь | Февраль | Март | За период | |

|---|---|---|---|---|

| На каждого работника | ||||

| Выплата в пределах МРОТ | 16242 | 16242 | 16242 | 48726 |

| Взносы (30%) | 4872,6 | 4872,6 | 4872,6 | 14617,8 |

| Выплата сверх МРОТ | 63758 | 63758 | 63758 | 191274 |

| Взносы (15%) | 9563,7 | 9563,7 | 9563,7 | 28691,1 |

| Всего выплата | 80000 | 80000 | 80000 | 240000 |

| Всего взносов | 14436,3 | 14436,3 | 14436,3 | 43308,9 |

| Всего по организации (суммарно за двоих работников) | ||||

| По тарифу 30% | ||||

|

32484 | 32484 | 32484 | 97452 |

|

9745,2 | 9745,2 | 9745,2 | 29235,6 |

| По тарифу 15% | ||||

|

127516 | 127516 | 127516 | 382548 |

|

19127,4 | 19127,4 | 19127,4 | 57382,2 |

| Итого взносов за период | 28872,6 | 28872,6 | 28872,6 | 86617,8 |

Обратите внимание! Показатели в РСВ отражаются с начала года и за каждый из последних трёх месяцев расчётного периода. В нашем примере сумма показателей за 3 последних месяца и за весь период будет совпадать, поскольку мы заполняем РСВ за 1 квартал (1 квартал = 3 месяца). Но при формировании РСВ за полгода, 9 месяцев или целый год такого соответствия не будет.

Теперь подготовим РСВ за 1 квартал 2023 года по новой форме, попутно рассказав и о правилах её заполнения.

На первом листе подробно останавливаться не будем – он практически не отличается от любой налоговой декларации и старой формы РСВ. Единственное новое поле предназначено для ИП и глав КФХ – они должны указать в нём свой ОГРНИП.

После титульного листа внесём данные в Раздел 3, затем в Подраздел 1, а в последнюю очередь – в Раздел 1.

Раздел 3

Необходимо пояснить один момент. Приказом, которым утверждена новая форма РСВ, введён ещё один бланк – Персонифицированные сведения о физических лицах (форма по КНД 1151162). Он имеет такое же название, как Раздел 3 РСВ, но это совершенно разные вещи:

- Персонифицированные сведения о физических лицах подаются в ИФНС ежемесячно вместо отменённой формы СЗВ-М;

- Раздел 3 входит в РСВ и подаётся в его составе. Он содержит больше сведений о физлицах.

Важно: данные Раздела 3 должны соответствовать тому, что указано в отчёте «Персонифицированные сведения о физлицах» за тот же период.

В Разделе 3 по каждому из двух работников заполним 2 листа. Данные в пункте 3.1 будут на обоих листах идентичны. Тут укажем личную информацию о человеке — ИНН, СНИЛС, ФИО, дату рождения и прочее. Из особенностей заполнения этого пункта отметим:

- пол указывается в виде кода, то есть 1 – мужчина, 2 – женщина;

- код гражданства для россиян – 643, для иностранцев его нужно искать в классификаторе ОКСМ;

- код вида документа для паспорта – 21, для иных документов его нужно взять из Приложения № 6 к Порядку;

- номер документа вносится без символа «№», между серией и номером должен быть пробел.

Обратите внимание, что если расчёт за период подаётся впервые, в поле 010 никаких символов ставить не нужно. Отметка будет означать отмену сведений. Это поле заполняется при корректировке.

В пункте 3.2.1 на первом листе Раздела 3 отразим выплаты работнику в размере до МРОТ и взносы по тарифу 30%. На втором листе Раздела 3 – часть выплаты выше МРОТ и соответствующие взносы.

В полях 130 первого листа укажем код категории НР (основной тариф взносов), в тех же полях второго листа – код МС (тариф для МСП свыше МРОТ). Полный список кодов есть в Приложении № 7 к Порядку.

В следующих полях за каждый из трёх последних месяцев периода укажем:

- 140 – сумму выплат;

- 150 – базу по взносам, в нашем случае она будет равна сумме выплат, так как необлагаемых сумм нет;

- 160 – выплаты по договорам гражданского типа, а не трудовым (у нас таких нет);

- 170 – сумму взносов.

Данных для пункта 3.2.2 у нас нет, так как никому из сотрудников взносы по дополнительному тарифу не начисляются.

Также заполним Раздел 3 по второму сотруднику. Итого в нашем примере будет 4 листа Раздела 3 – по 2 на каждого человека.

Подраздел 1 Раздела 1

Этих подразделов будет два, ведь ООО «Звёздочка» начисляет взносы по 30% и по 15%, а по каждому тарифу раздел заполняется отдельно.

В поле 001 первого листа Подраздела 1 укажем код тарифа плательщика 01 – он приводится в Приложении № 5 к Порядку. Этот код означает, что на данном листе производится расчёт взносов по тарифу 30%. На втором листе Подраздела 1 в поле 001 укажем код 20 – тариф взносов 15%.

Соответственно, на первом листе Подраздела 1 укажем часть выплат в пределах МРОТ и взносы с неё, а на втором – часть выплат сверх МРОТ и соответствующие им суммы взносов. Отражать тут нужно суммарные данные по двум работникам. Итак, вот что надо вписать:

- во всех полях строк 010, 020 и 021 – количество застрахованных лиц 2, поскольку весь первый квартал их число не менялось, выплаты не превышали лимит базы и все они облагались взносами;

- в полях строки 022 – нули (нет выплат сверх лимита);

- в полях строки 030 – сумму выплат за весь расчётный период, а ниже – отдельно за каждый из трёх последних месяцев;

- в полях 040 и 045 – нули, ведь необлагаемых выплат и вычетов в нашем примере нет;

- в полях 050 и 051 – базу по взносам с начала года и отдельно за каждый последний месяц из трёх (поскольку в примере нет выплат выше лимита базы, эти строки совпадают);

- в полях 060 и 061 – взносы с начала года и помесячно (данные строк 060 и 061 также совпадают из-за того, что все выплаты в пределах лимита базы);

- в полях 062 – нули всё по той же причине.

Раздел 1

В конце заполнения перейдём в Раздел 1. В строке 001 указываем код 1 (компания производила выплаты физлицам), в строке 010 – ОКТМО, в строке 020 – КБК. Актуальный список КБК на 2023 год есть в приказе Минфина № 75н от 17.05.2022.

В строке 030 отражаем сумму взносов за первый квартал – всех, то есть начисленных по тарифу 30% и по тарифу 15%. В строках 031-033 отразим то же самое, но не за период, а за каждый из трёх последних месяцев отдельно. Эти данные берём из самой последней строки нашей таблицы.

Бесплатная консультация по налогообложению

Обратите внимание: отчёт РСВ за 2022 год нужно подавать на старом бланке (приказ ФНС от 06.10.2021 № ЕД-7-11/875@). С информацией о порядке его заполнения можно ознакомиться в нашей статье.

Скачать бланк РСВ, актуальный для подачи РСВ за 2022 год

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

В РСВ за первое полугодие обязательно заполните титульный лист, подраздел 1 раздела 1 и раздел 3. Остальные листы нужны только для отдельных плательщиков. Для каких и как заполнить поля отчета — рассказали в статье. Там же готовая форма. Отчет сдайте до 25 июля 2023 года.

Как заполнить РСВ: основные моменты

Обязательные листы расчета: титульный лист, раздел 1, подраздел 1 и раздел 3. Остальные листы — только для отдельных плательщиков, например для тех, кто платит взносы по доптарифу.

Что привести на титульном листе РСВ

| Показатель | Пояснение |

| Среднесписочная численность работников за полугодие 2023 г., рассчитанную в обычном порядке | Дробное значение округлите до целого |

| Код расчетного периода | 31 (п. 2.11 Порядка заполнения расчета) |

|

Раздел 3 |

Заполните на каждого работника, числившегося у вас во II квартале |

| Код категории застрахованного лица для граждан РФ | НР |

| Коды для иностранцев | Временно пребывающие — ВПНР, временно проживающие — ВЖНР |

| Графа 140 | Укажите все доходы работника — облагаемые и необлагаемые. Не показывайте только дивиденды и другие выплаты, не являющиеся объектом обложения по ст. 420 НК РФ (п. 13.1 Порядка) |

| Подраздел 1 | Укажите выплаты и взносы по всей организации — за каждый из последних 3 месяцев и нарастающим итогом с начала года. В отдельных строках приведите выплаты сверх предельной базы и взносы с них. Количество застрахованных лиц — это все работники организации, в том числе по ГПД |

| Выплаты по ГПД в разделе 3 | Покажите и в графе 150, и в графе 160. В остальном расчет заполняйте так же, как по работникам по трудовым договорам (п. 13.20 Порядка) |

| Пособие по больничным за первые три дня | Покажите и в сумме выплат и иных вознаграждений, и в составе необлагаемых выплат |

| Два подраздела 1 и на каждого работника два подраздела 3.2.1 | Заполните при пониженных тарифах для МСП |

| Выплаты по пониженному тарифу | Покажите в подразделе 1 с кодом тарифа 20 |

| Код категории застрахованного лица в подразделе 3.2.1 | МС, а для иностранцев — ВЖМС или ВПМС |

| Выплаты по основному тарифу | Отражайте как обычно |

РСВ больше, чем на 10 человек, сдавайте в электронном виде. При меньшем числе работников расчет можно сдать на бумаге (ст. 431 НК РФ).

Как проверить правильность заполнения РСВ по контрольным соотношениям

Чтобы избежать ошибок и несоответствий в расчете по страховым взносам, сверяйтесь с контрольными соотношениями (Письмо ФНС России от 10.03.2023 № БС-4-11/2773@ с учетом изменений, внесенных письмами ФНС России от 15.03.2023 № БС-4-11/2952@, от 03.04.2023 № БС-4-11/3915@, от 05.06.2023 № БС-4-11/6987@).

Контрольные соотношения для РСВ

В рамках контроля проверяют два соотношения.

Соотношение 1. Между показателями расчета по страховым взносам. В частности, значение среднесписочной численности не должно превышать количество застрахованных лиц с начала расчетного периода. Правило не распространяется на организации, у которых есть обособленные подразделения, самостоятельно начисляющие и уплачивающие страховые взносы.

Соотношение 2. Между отдельными показателями расчета и данными из других документов — формы персонифицированных сведений о физлицах и др.

Например, количество застрахованных лиц, указанных в строке 010 подраздела 1 раздела 1 расчета по страховым взносам, должно быть равно количеству лиц, включенных в форму персонифицированных сведений о физлицах за соответствующий месяц. В то же время контрольные соотношения допускают расхождение в суммах выплат и вознаграждений, указанных в строках 140 подраздела 3.2.1 раздела 3 расчета по страховым взносам и строках 070 формы персонифицированных сведений, но не более чем на 10 % (пп. 2.5‒2.8 контрольных соотношений).

С помощью контрольных соотношений можно выявить занижение базы для исчисления страховых взносов. Для этого налоговики сопоставляют суммы начисленных выплат (за минусом выплат по ГПД) со следующими показателями:

- величиной МРОТ;

- средней отраслевой зарплатой за предыдущий год, установленной в вашем субъекте РФ.

Если выплаты работникам в рамках трудовых отношений меньше любого из этих показателей, инспекция, скорее всего, потребует представить пояснения.

Какая погрешность допускается при заполнении расчета по страховым взносам

При заполнении расчета по страховым взносам допускают три погрешности (пп. 0.5, 0.10 контрольных соотношений).

Погрешность 0,5 копейки

В сумме страховых взносов на ОПС по дополнительному тарифу за каждый месяц отчетного периода по каждому застрахованному лицу. Речь идет о величине, которую вы указываете в строке 210 подраздела 3.2.2 раздела 3 расчета. Она должна быть равна произведению базы для начисления взносов из строки 200 этого подраздела и тарифа взносов, который соответствует коду застрахованного лица, указанному в строке 190 этого подраздела.

Погрешность в 1 копейку

В сумме страховых взносов на ОПС по каждому застрахованному лицу, которые начислены нарастающим итогом с начала года с базы в пределах лимита и не должны превышать максимально допустимую величину. Для каждого застрахованного лица сумма значений строк 170 подраздела 3.2.1 раздела 3 расчета по всем месяцам расчетного периода с учетом указанной погрешности не должна превышать данную величину.

Если вы представили расчет, в котором превышена допустимая погрешность, налоговый орган может прислать вам уведомление о непредставлении расчета. В этом случае вам придется подать расчет заново (п. 7 ст. 431 НК РФ).

Расхождение между суммами выплат в расчете по страховым взносам и форме персонифицированных сведений

Контрольные соотношения допускают расхождение между суммами выплат, указанными в расчете по страховым взносам и форме персонифицированных сведений о физлицах, но не более 10 %. Если этот порог превышен, вас попросят объяснить расхождения или внести исправления в отчетность (пп. 2.5‒2.8 контрольных соотношений).

Какая ответственность предусмотрена за нарушение срока и способа подачи расчета по страховым взносам

Накажут, если сдадите РСВ позже срока или нарушите способ подачи

Несвоевременная подача расчета

Штраф — 5 % от не уплаченной, недоплаченной в срок суммы взносов, которую нужно заплатить на основании расчета, за каждый полный и неполный месяц просрочки подачи расчета. Максимум — 30 % от этой суммы и не меньше 1 000 руб. (п. 1 ст. 119 НК РФ).

Должностным лицам организации за такое нарушение грозит предупреждение или административный штраф в размере от 300 до 500 руб. ИП к административной ответственности не привлекут (ст. 15.5 КоАП РФ, примечание к ст. 15.3 КоАП РФ).

Если расчет не представлен в течение 20 рабочих дней после завершения срока его подачи, могут приостановить операции по счетам в банке и переводы электронных денежных средств (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Нарушение способа подачи расчета

Если плательщик представил расчет на бумажном носителе, а обязан был подать в электронной форме, предусмотрен штраф в размере 200 руб. (ст. 119.1 НК РФ).

Образец заполнения РСВ

Полезные материалы по теме

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Редактор: Елена Галичевская

РСВ в 2023 году обязаны ежеквартально сдавать все компании и ИП с сотрудниками. Расчет сложный, разбираем нюансы в статье

Леонид Яковлев

Эксперт по праву

Поделиться

РСВ в 2023 году обязаны ежеквартально сдавать все компании и ИП с сотрудниками. Расчет сложный, разбираем нюансы в статье

Леонид Яковлев

Эксперт по праву

Поделиться

РСВ — это ежеквартальный расчет по страховым взносам: на пенсионное, социальное и медицинское страхование. Расчет обязаны сдавать все компании и предприниматели с сотрудниками, даже если они не получают зарплату.

Сдавать форму расчета по страховым взносам обязаны все плательщики страховых взносов: индивидуальные предприниматели и компании, в том числе иностранные, у которых есть филиалы в России.

Сдавать РСВ в 2023 году нужно по всем застрахованных лицам, а именно:

-

по сотрудникам с трудовыми договорами;

-

генеральному директору — единственному участнику;

-

людям — исполнителям по гражданско-правовым договорам. Например, подряда, оказания услуг или авторскому.

Компании обязаны всегда сдавать РСВ, потому что у них есть как минимум один сотрудник — руководитель. Если компания не ведет деятельность и не выдает зарплату, а из сотрудников только директор, который находится в неоплачиваемом отпуске, она подает нулевой РСВ.

Если у ИП нет сотрудников, сдавать расчет не нужно. Если же у ИП были сотрудники, но он их уволил после 1 января, предприниматель продолжает сдавать РСВ каждый квартал до окончания года.

В статье рассматриваем новую форму РСВ, которая стала обязательной начиная с отчетности за первый квартал 2023 года.

Компании и предприниматели подают расчет по страховым взносам в налоговую по месту учета.

РСВ можно сдать на бумаге или в электронном виде, если выплаты от работодателя за период начислили до 10 человек включительно.

Если выплаты начислили 11 и более физлицам в месяц, то РСВ нужно сдавать строго в электронном виде.

Отчитываться по страховым взносам нужно четыре раза в год: по итогам первого квартала, полугодия, девяти месяцев и года.

Сроки сдачи РСВ в 2023 году:

-

за 2022 год — до 25 января;

-

за первый квартал — до 25 апреля;

-

полугодие — до 25 июля;

-

девять месяцев — до 25 октября.

Расчет за 2023 год надо сдать до 25 января 2024 года. Если срок выпадает на выходной, то РСВ можно сдать в ближайший за ним рабочий день.

Форма расчета по страховым взносам, порядок ее заполнения и формат утверждены приказом налоговой службы. Расчет включает такие обязательные части:

-

титульный лист;

-

раздел 1 со сводными суммами взносов;

-

подраздел 1 раздела 1 с расчетом взносов;

-

раздел 3 на каждое застрахованное лицо.

Остальные разделы компании и ИП заполняют, если есть основания.

Дальше расскажем только про обязательные составляющие: титульный лист, раздел 1, подраздел 1 к разделу 1 и раздел 3. Будем приводить подробное описание не всех полей, а только тех, что чаще всего вызывают сложности.

На титульном листе заполняются все поля, кроме блока «Заполняется работником налогового органа».

Номер корректировки. В первичном РСВ ставится 0. При внесении изменений в уточненных расчетах ставится порядковый номер уточненки — 1, 2 и так далее.

Расчетный, или отчетный, период. Указывают код периода, за который предоставляют РСВ. Эти коды перечислены в приложении № 3 к порядку заполнения.

Код по месту учета нужно взять из приложения № 4 к порядку заполнения. Компании выбирают из шести кодов. Например, обычный код для российской компании — 214. А если такая компания сдает РСВ по месту налогового учета обособленного подразделения — код 222. ИП ставит код 120.

В разделе 1 отражают общие показатели по суммам взносов к уплате.

В строке 001 указывают код типа плательщика. Если в истекшем квартале были начисления в пользу хотя бы одного работника, в этой строке ставят «1». Если за три последних месяца начислений не было — то «2».

В строке 010 указывают код ОКТМО того муниципального образования, на территории которого платят страховые взносы.

Страховые взносы по единому тарифу на ОПС, ВНиМ, ОМС. Отражают страховые взносы в строке:

-

020 — КБК, на который зачисляют страховые взносы. В 2023 году — 182 1 02 01000 01 1000 160;

-

030 — нарастающим итогом с начала года;

-

031—033 — за каждый из трех месяцев истекшего квартала.

Взносы по доптарифам. Указывают в строке:

-

040 — КБК, на который зачисляются страховые взносы на обязательное пенсионное страхование по дополнительным тарифам;

-

050 — нарастающим итогом с начала года;

-

051—053 — за каждый из трех месяцев истекшего квартала.

Если нужно указать несколько КБК, заполняют несколько листов раздела 1.

Подраздел содержит расчет облагаемой базы по страховым взносам и суммы страховых взносов. Сведения по всем физлицам указывают с начала года и за каждый из последних трех месяцев отдельно. Например, в расчете за первый квартал отражают данные за период с января по март — за январь, февраль и март.

По строке 001 подраздела 1 раздела 1 РСВ указывают код применяемого тарифа. Коды выбирают из приложения № 5. Например, код «01» указывают страхователи, которые применяют общий тариф.

Если компания или ИП применяет одновременно несколько разных тарифов, заполняют отдельно лист подраздела 1 раздела 1 по каждому тарифу.

Раздел 3 заполняют отдельно на каждого сотрудника по трудовым договорам и договорам ГПХ, включая авторов произведений по договорам авторского заказа. Например, если у компании в истекшем квартале было девять сотрудников с трудовыми договорами, то в расчете будет девять разделов 3.

По семейным обстоятельствам сотрудник Петров оформил отпуск за свой счет с января по август 2023 года, а сотрудница Сидорова находится в отпуске по уходу за ребенком с 2022 года.

Выплат Петрову и Сидоровой в первом полугодии 2023 года не было, но они застрахованные лица. По этим сотрудникам бухгалтер в подразделе 3.2 раздела 3 РСВ в строках 130—210 проставит прочерки.

Раздел 3 состоит из трех подразделов:

-

в подразделе 3.1 (строки 020—110) — сведения о физическом лице;

-

в подразделе 3.2.1 (строки 120—170) — сведения за последние три месяца о выплатах и вознаграждениях и начисленных на них пенсионных взносах по общему для всех сотрудников тарифу;

-

в подразделе 3.2.2 (строки 180—210) — сведения за последние три месяца о пенсионных взносах по дополнительным тарифам для сотрудников, занятых на работах, дающих право на досрочную пенсию.

В начале раздела 3 есть поле 010 «Признак аннулирования сведений о застрахованном лице». При первичном заполнении и представлении РСВ поле не заполняют, а если сведения были исправлены и подается уточненный РСВ — 1, 2 и так далее.

Правила заполнения отдельных полей подраздела 3.1

Правила заполнения отдельных полей подраздела 3.2.1

Правила заполнения отдельных полей подраздела 3.2.2

Если за последние три месяца отчетного периода в пользу застрахованного лица не начислялись выплаты и вознаграждения, подраздел 3.2 не заполняют.

Если работодатель применяет несколько тарифов страховых взносов по одному сотруднику, на него придется заполнять несколько листов раздела 3. Например, так бывает, когда компания или ИП относится к МСП — малым предприятиям — и применяет сразу два тарифа страховых взносов: стандартный и сниженный.

Строки 010—110 подраздела 3.1 заполняются только на первом листе. На последующих листах в этих строках ставятся прочерки.

ООО «Альфа» относится к МСП и применяет пониженный тариф взносов с части выплат работникам за месяц, превышающей федеральный МРОТ, на 1 января 2023 года — 15%. У Иванова Д. М. зарплата 30 000 ₽. Это значит, что зарплата в пределах МРОТ, 16 242 ₽, будет облагаться по тарифу 30%, а остальная сумма, 13 758 ₽, — 15%.

Заполнить подраздел 3.2.2 на сотрудника нужно так:

-

первый лист с кодом НР — 16 242 ₽ и взносы с этой суммы;

-

второй лист с кодом МС — 13 758 ₽ и взносы с этой суммы.

По два листа придется заполнить на каждого сотрудника компании, у которого зарплата выше МРОТ.

Если не вовремя сдать РСВ, налоговая может оштрафовать.

Плательщика страховых взносов: компанию или ИП. Минимальная сумма штрафа по этому основанию — 1000 ₽. Она уплачивается и в том случае, если все взносы были уплачены вовремя либо расчет нулевой.

Если же страховые взносы не были уплачены в срок, штраф за каждый полный или неполный месяц просрочки — 5% от неуплаченных взносов, но не более 30% и не менее 1000 ₽.

Если сдать неполный расчет, например без нужных листов, наказание будет зависеть от того, как это отразилось на сумме страховых взносов:

-

если отсутствующий лист привел к неуплате или неполной уплате страховых взносов, то налоговая потребует уплатить недостающую сумму, штраф и пени. Срок уплаты — 10 календарных дней. Если не уплатить, налоговая может списать эти суммы с расчетного счета;

-

если забытый лист не повлияет на расчет страховых взносов, то налоговая запросит пояснения или уточненку. Штрафа не будет.

Должностное лицо компании. Штраф — от 300 до 500 ₽. К ИП этот штраф не применяется, так как их штрафуют по налоговому кодексу.

Если задержать сдачу РСВ на 20 рабочих дней и более или не сдать вовсе, налоговая может заблокировать расчетный счет компании или ИП.

Расчет по страховым взносам (РСВ) в 2023 году изменился вслед за масштабными изменениями налогового законодательства. Рассказываем, как заполнить новый РСВ в 2023 году вручную (с примером), как сформировать расчет в программе 1С, а также уточняем важные нюансы по сдаче расчета.

Содержание

- Образец заполнения РСВ в 2023 году

- Правила сдачи нового РСВ в 2023 году

- Кто должен сдавать новый РСВ

- Куда нужно сдавать РСВ

- Какой срок сдачи РСВ в 2023 году

- Как надо сдавать новый РСВ

- Как заполнить отчет РСВ в 2023 году

- Титульный лист

- Как заполнить Раздел 3 нового РСВ

- Заполнение Подраздела 1 Раздела 1 в РСВ в 2023 году

- Как заполняется Раздел 1 нового РСВ

- Как заполнить РСВ в 1С

- Запомните

В качестве иллюстрации предлагаем пример заполнения нового РСВ в 2023 году. Пример подготовлен для компании с двумя сотрудниками, не применяющей специальные тарифы (пониженные или дополнительные).

Новая форма РСВ с 2023 года — образец

Правила сдачи нового РСВ в 2023 году

Начнем рассматривать новый расчет по страховым взносам с общих вопросов.

Кто должен сдавать новый РСВ

РСВ по-прежнему сдают:

- юрлица, которые делают физлицам выплаты, облагаемые взносами;

- ИП, производящие такие же выплаты;

- физлица – не ИП, являющиеся страхователями по отношению к тем лицам, кому выплачивают деньги (например, ведущие частную практику и нанимающие сотрудников);

- главы КФХ.

Для компаний и ИП на АУСН действует исключение. Они освобождены от обязанности отчитываться по РСВ, а данные, необходимые для расчетов с бюджетом по взносам, направляют в уполномоченные банки или через ЛК в ФНС.

Куда нужно сдавать РСВ

РСВ в 2023 году сдают в ИФНС:

- юрлица — по месту своего нахождения. Если есть обособленное подразделение на территории РФ, которое само начисляет и выплачивает деньги физлицам, по нему сдается отдельный РСВ в налоговую по месту его нахождения. Если обособка расположена за пределами РФ, то РСВ по ней сдается в ИФНС по месту российской «головы»;

- ИП (и иные физлица) — по месту жительства;

- главы КФХ — по месту учета главы КФХ.

Какой срок сдачи РСВ в 2023 году

Компании, физлица (включая ИП) и главы КФХ, которые производят выплаты «физикам», сдают РСВ (пп. 1 п. 1 ст. 419, ст. 423, п. 7 ст. 431 НК РФ) в обновленные сроки. Напомним, такое обновление связано в том числе с переходом на ЕНС и ЕНП.

Если крайний день пришелся на выходной или праздник, действует перенос сроков по п. 7 ст. 6.1 НК РФ.

Для главы КФХ, у которого нет наемных работников, установлена обязанность отчитываться раз в год. То есть такой глава сдает РСВ только за прошедший год, не позже 25 января следующего года.

Как надо сдавать новый РСВ

Способов сдачи РСВ в 2023 году два — электронно по ТКС и на бумаге. Но право выбрать способ предоставлено только тем страхователям, у кого количество физлиц, включенных в отчет, 10 человек и меньше. Те, у кого уже 11 и более получателей облагаемых взносами выплат, могут отчитаться только в электронном виде.

Как заполнить отчет РСВ в 2023 году

Бланк РСВ по форме КНД 1151111, актуальный для отчетности за периоды с 1 квартала 2023 года, утвержден Приказом ФНС от 29.09.2022 N ЕД-7-11/878@. В этом же документе закреплены указания по заполнению РСВ в 2023 году. Новому порядку посвящено Приложение N 3 к приказу (далее будем называть это просто — Порядок).

Сначала посмотрим, какой состав должен быть у отчета в различных ситуациях.

Теперь разберем, как заполнять РСВ в составе обязательных разделов.

Титульный лист

Как должен быть оформлен титульный лист нового РСВ, зафиксировано в Разделе II Порядка.

Для удобства мы сгруппировали основные моменты в таблицу.

Таблица 1

Отметим, что, поскольку в некоторых графах листа указываются сведения, которые известны только после формирования информативных разделов расчета, заполнять его удобнее в последнюю очередь.

Образец заполнения титульного листа РСВ

Как заполнить Раздел 3 нового РСВ

Рассматривать заполнение РСВ по форме 2023 года мы будем в той последовательности, в какой его удобно заполнять на практике — с Раздела 3.

В Раздел 3 нового РСВ включают персонифицированные сведения по каждому «физику», для которого составитель отчета являлся страхователем в последние 3 месяца периода (за который готовится расчет).

Обратите внимание! Не производил выплаты, а являлся страхователем. То есть имелся действующий трудовой договор или договор ГПХ, пусть даже по нему не было выплат в периоде.

Всех таких физлиц на договорах за соответствующий период и нужно внести в Раздел 3 нового РСВ в 2023 году.

Заполнению Раздела 3 посвящен раздел XIII Порядка. Мы же снова предлагаем бухгалтеру, формирующему отчет, сверяться с нашей таблицей.

Таблица 2

Обращаем внимание, если субъект малого и среднего предпринимательства (СМСП) применяет пониженный тариф (15%), то для отражения в РСВ он берет код категории застрахованного лица (КЗЛ) «МС». Исключение сделано для СМСП со среднесписочной численностью сотрудников, превышающей 250 человек с основным видом деятельности «предоставление продуктов питания и напитков». Для них введен код пониженного тарифа «ОВЭД».

Кроме Подраздела 3.2.1 Раздела 3 с такими специальными кодами КЗЛ в состав расчета СМСП должен включить и Подраздел 3.2.1 Раздела 3 с кодом «НР» (для сумм по МРОТ, по которым взносы исчисляются по ставкам общего тарифа).

Образец заполнения Раздела 3 РСВ

Заполнение Подраздела 1 Раздела 1 в РСВ в 2023 году

В этой части РСВ нужно показать расчет взносов к уплате. Сюда вносят сводные данные по всем физлицам с начала года. За каждый из последних трех месяцев периода так же приводятся отдельные показатели.

Правила формирования Подраздела 1 Раздела 1 прописаны в Разделе IV Порядка.

Если в течение периода приобретено или утрачено право на применение пониженного тарифа взносов, строка 062 имеет особенности заполнения.

Если право на льготный тариф по итогам расчетного (отчетного) периода было получено, то в графах 1 — 4 строки 062 проставляется «0». Если же такое право по итогам периода утрачено, сумма в графе 1 строки 062 определяется по формуле:

Гр. 1 стр. 062 = Значение гр. 1 стр. 052 х Тариф для выплат, превышающих ЕПВ (предельную величину)

Образец заполнения Подраздела 1 Раздела 1 РСВ:

Как заполняется Раздел 1 нового РСВ

В Разделе 1 нового РСВ отражаются обязательства страхователя по взносам в сводном виде, на основе вычислений, расшифрованных в Подразделе 1.

Нюансы заполнения раздела прописаны в Разделе III Порядка.

Заполненный Раздел 1 РСВ выглядит так:

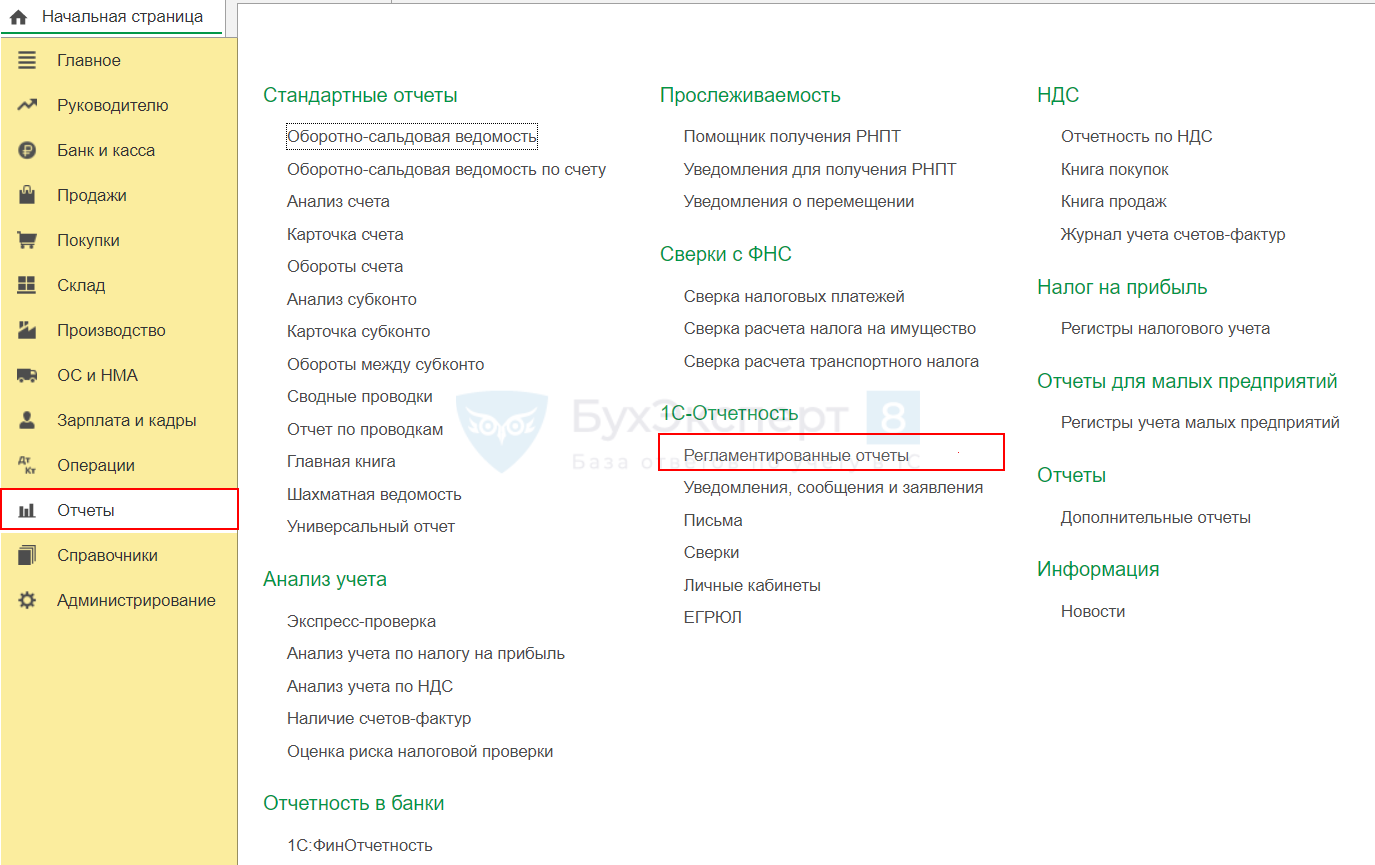

Как заполнить РСВ в 1С

Те, кто пользуется 1С, могут сформировать новый РСВ автоматически в программе. В 1С:Бухгалтерия 8, начиная с версии 3.0.132 от 10.03.2023, добавлено автозаполнение этой формы.

Чтобы РСВ заполнился автоматически, в 1С нужно начислить зарплату за все месяцы периода, попадающего в отчет. Начисления должны быть произведены стандартными документами из раздела Зарплата и кадры/Все начисления.

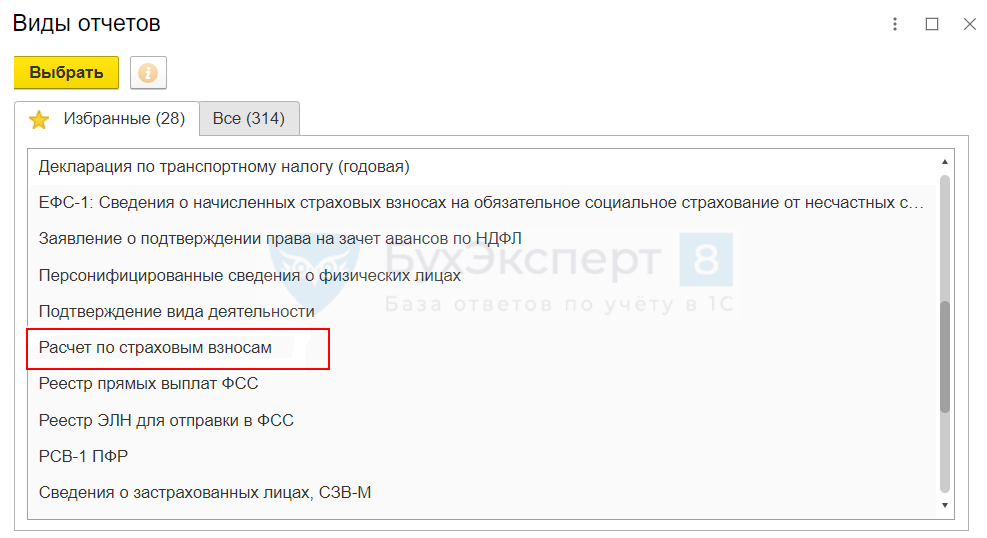

Далее нужно в разделе Регламентированные отчеты

выбрать и создать Расчет по страховым взносам,

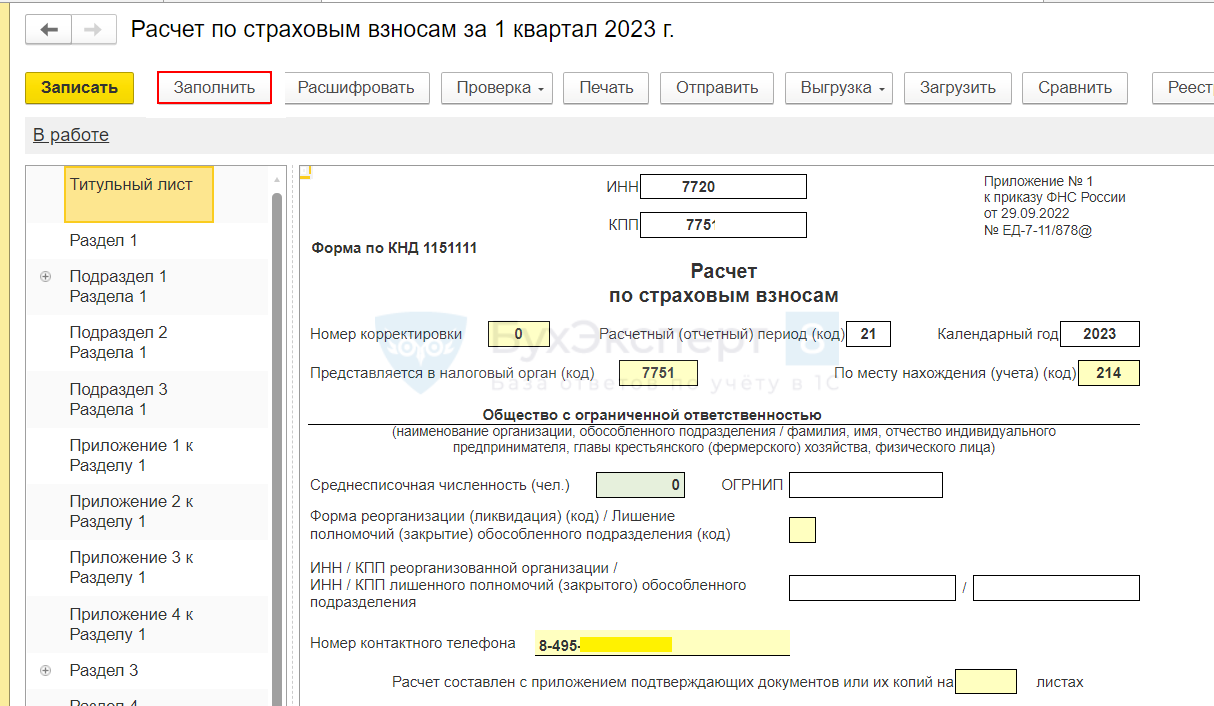

выбрать период и нажать Заполнить.

Затем отчет нужно записать кнопкой Записать.

На скринах приведен пример создания РСВ по новой форме за 1 квартал 2023. Подробнее Расчет по страховым взносам в 1С 8.3

Проверить, что получилось, можно, в том числе опираясь на алгоритм ручного заполнения отчета, приведенный в нашей статье.

Запомните

- РСВ за 2023 год заполняется и сдается по новой форме.

- Формировать расчет непрограммными средствами следует, руководствуясь Порядком, приведенным в Приказе ФНС от 29.09.2022 N ЕД-7-11/878@, утвердившем новый РСВ.

- В бухгалтерских программах, в частности, в 1С доступно автоматическое заполнение отчета.

См. также:

- Расчет по страховым взносам в 1С 8.3

- Обновлены контрольные соотношения для проверки РСВ с 1 кв 2023

- Какая отчетность меняется с 2023 года

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно