Приветствую вас, уважаемые друзья! Любители рынка форекс любят говорить, что на фондовом рынке невозможно быстро заработать, а для инвестирования нужен приличный капитал. По их мнению, простому человеку на фондовом рынке делать нечего.

Сейчас вы увидите, что всё ровно наоборот: и на акциях можно зарабатывать быстро, не имея миллиона на вход в рынок и не рискуя со 100-кратным кредитным плечом. Наша тема сегодня — скальпинг на акциях.

Оглавление

- Вместо введения

- Настройка терминала QUIK для скальпинга

- Примеры торговых стратегий

- Интуитивная стратегия

- Фронтраннинг

- Корреляционная стратегия

- Трендовая стратегия

- Графические паттерны

- Торговля в канале / на пробой канала

- Заключение

Вместо введения

На тему скальпинга уже была одна из моих предыдущих статей, но она была посвящена рынку форекс. Теперь мы обсудим скальпинг применительно к российскому фондовому рынку.

Обычно считается, что на внутридневном рынке удобнее торговать наиболее ликвидными акциями, «голубыми фишками» (Сбербанка, Газпрома, Лукойла). С одной стороны, они привлекают больше трейдеров, поэтому сделки происходят чаще.

Однако, акции второго эшелона (Полюс Золото, Уралкалий, НЛМК) имеют и свои преимущества, которые могут быть удобны для начинающих скальперов.

Как ни парадоксально, но главное преимущество таких акций – широкий спред. Именно на этом основана популярная «обратная» стратегия, в которой покупают дорого, а продают, наоборот, дёшево. Широкий спред позволяет конкурировать с другими участниками рынка, выставляя более выгодную цену покупки для продавцов и более выгодную цену продажи для покупателей.

Кроме того, относительно невысокая ликвидность удобна для трейдеров, привыкших работать в квике, не совсем удобном для быстрого выставления заявок. Прямой доступ к российскому фондовому рынку, например, на ММВБ, требует открытия счёта у одного из брокеров (БКС, Финам, ВТБ24 или Открытие).

Настройка терминала QUIK для скальпинга

Для популярного торгового терминала QUIK существует ряд плагинов от сторонних разработчиков, т.н. приводов, облегчающих и ускоряющих выполнение однотипных торговых операций, однако и базовый интерфейс терминала в большинстве случаев подходит для скальпинга.

Тем не менее, вначале необходимо сделать кое-какие настройки для ускорения обработки заявок, чтобы запустить турбо-режим. Щелчком правой кнопки мыши на стакане заявок открывается контекстное меню:

Здесь нужно выбрать пункт «Редактировать таблицу». Откроется окно, в котором нужно сделать следующие настройки:

При отметке галочкой пункта «Показывать панель инструментов», путём нажатия справа на кнопке «…» делаем последние настройки:

Остаётся добавить, что разместить заявку с указанием stop-loss и take-profit при помощи турбо-режима не получится. Для таких заявок используется базовый функционал.

Примеры торговых стратегий

Итак, терминал готов для скальпинга. Пора рассмотреть некоторые распространённые торговые стратегии.

Интуитивная стратегия

Прежде всего, необходимо выбрать акцию для торговли в окне «ММВБ». Принцип здесь такой: должно быть не очень много заявок как на покупку, так и на продажу, чтобы шаг цены был побольше, с разрывами.

Предположим, такая акция есть. Двойным щелчком левой кнопки мыши по её названию открывается стакан заявок.

Чем больше разрыв между самой низкой заявкой на продажу и самой высокой заявкой на покупку, тем лучше. Вначале нужно совершить покупку, поскольку акций у нас ещё нет.

Смотрим, какие объёмы выставлены в стакане, чтобы в условиях низкой ликвидности наша заявка исполнилась побыстрее. Выставляем заявку на покупку в небольшом шаге цены от самой высокой из имеющихся заявок. Для этого внизу стакана в поле рядом с буквой Р (price) указываем свою цену, а в поле возле буквы Q (quantity) указываем свой объём.

После этого нажимаем кнопку В (buy). Наша заявка становится самой высокой и вскоре исполняется. После этого можно сразу же выставить заявку на продажу по цене, чуть более низкой, чем самое низкое предложение на продажу.

Не исключено, что и при покупке и при продаже придётся передвигать заявку, если кто-то из участников рынка выставит свою впереди неё. Вот почему чем шире спред, тем больше возможностей для манёвра.

На рынке всегда есть участники, которым требуется купить или продать акции по текущей цене. Этим можно пользоваться. Такая стратегия совершенно не требует индикаторов и какого-либо анализа. За один день можно совершать много профитных сделок с минимальным риском.

Фронтраннинг

Если в стакане имеется заявка с большим объёмом, можно установить свою заявку непосредственно перед ней. Расчёт делается на то, что при срабатывании сделка с большим объёмом выступит сработает на формирование поддержки или сопротивления, помогая скальперу не оказаться в убытке.

Корреляционная стратегия

Наблюдаем динамику акций Сбербанка, Газпрома, Лукойла и фьючерса на индекс РТС. Как только 2 акции и РТС одновременно начинают расти, покупаем акцию, отстающую в росте. Продаём при остановке роста на одном из графиков этих инструментов. Абсолютно такой же принцип применяется на коротких позициях при падающем рынке.

Трендовая стратегия

По двум точкам строится линия поддержки или сопротивления. Как только цена касается этой линии ещё раз, открывается позиция в направление тренда. Стоп устанавливается за линией тренда и постепенно передвигается по мере движения цены.

Графические паттерны

Фигур, различаемых графическим анализом, насчитывается несколько десятков, поэтому подробно останавливаться на этом нет возможности. Вот наиболее распространённые ситуации:

На этой иллюстрации показан пробой треугольников вверх (на покупку) на разных таймфреймах. Принципиально никакой разницы нет, хотя риск-менеджмент, разумеется, будет отличаться. Цена обычно проходит расстояние максимальной высоты треугольника.

Здесь показана разворотная фигура «голова и плечи». На пробое линии плеч открывается продажа.

Пробой линии сопротивления. Цель движения приблизительно равна длине импульса, на котором произошёл пробой.

Торговля в канале / на пробой канала

В этом случае покупают при отбое от нижней границы канала и продают на отбое от верхней границы. Stop-loss устанавливается за пределами границ канала. При его срабатывании можно открывать сделку в сторону пробоя. В этом случае, stop-loss можно установить уже внутри канала.

Использование популярных индикаторов в скальпинге не оправдано, поскольку большинство индикаторов инерционны и не эффективны на коротких временных интервалах. Некоторые торговые стратегии удаётся автоматизировать. Это позволяет добиться большей оперативности при выполнении большого количества однотипных рутинных действий.

Заключение

Скальпинг приносит самый быстрый заработок на фондовом рынке. Он не требует большого начального капитала и обширных знаний. Вместе с тем, у него есть ряд недостатков.

При торговле акциями — прежде всего высокие комиссии брокера. Это обстоятельство делает акции не самым прибыльным инструментом (по крайней мере, на российском рынке, профессиональные скальперы предпочитают фьючерс на индекс РТС).

Но рассчитывать на быструю раскрутку значительной суммы всё равно не стоит: чем больше объём входа в рынок, тем сильнее он двигает цену и тем труднее обслуживание открытой позиции. Большинство скальпинговых стратегий предполагают постоянное нахождение рядом с монитором.

Такая умственная и психологическая нагрузка подходят далеко не всем трейдерам. Для начинающих проблемой может оказаться и скорость принятия решений. Поэтому, прежде, чем переходить на 1-15 минутные интервалы (на которых и работают скальперы), рекомендуется практиковаться на более длительных интервалах.

Подписывайтесь на новости моего блога, чтобы определить, какой метод торговли подходит именно вам!

ОГЛАВЛЕНИЕ:

- Что такое скальпинг

- Почему скальпинг – это просто?

- Преимущества скальпинга и его отличие от других стилей торговли

- Рынки для скальпинга

- Инфраструктура электронного рынка акций

- ECN – что такое и как использовать скальперу

- Ордера и их типы

- Добавление и удаление ликвидности

- Комиссионные и рибейты

- Очередность исполнения заявок

- Скрытые заявки и «Айсберги»

- Даркпулы

- Инфраструктура электронного рынка акций

- Стратегии скальпинга

- Графические паттерны и формации для скальпинга

- Фигуры технического анализа для скальпинга

- Пробои уровней

- Отбои от уровней

- Экспоненциальное движение с объемом

- Индикаторы для скальпинга

- Чтение ленты принтов (Time & Sales)

- LEVEL II

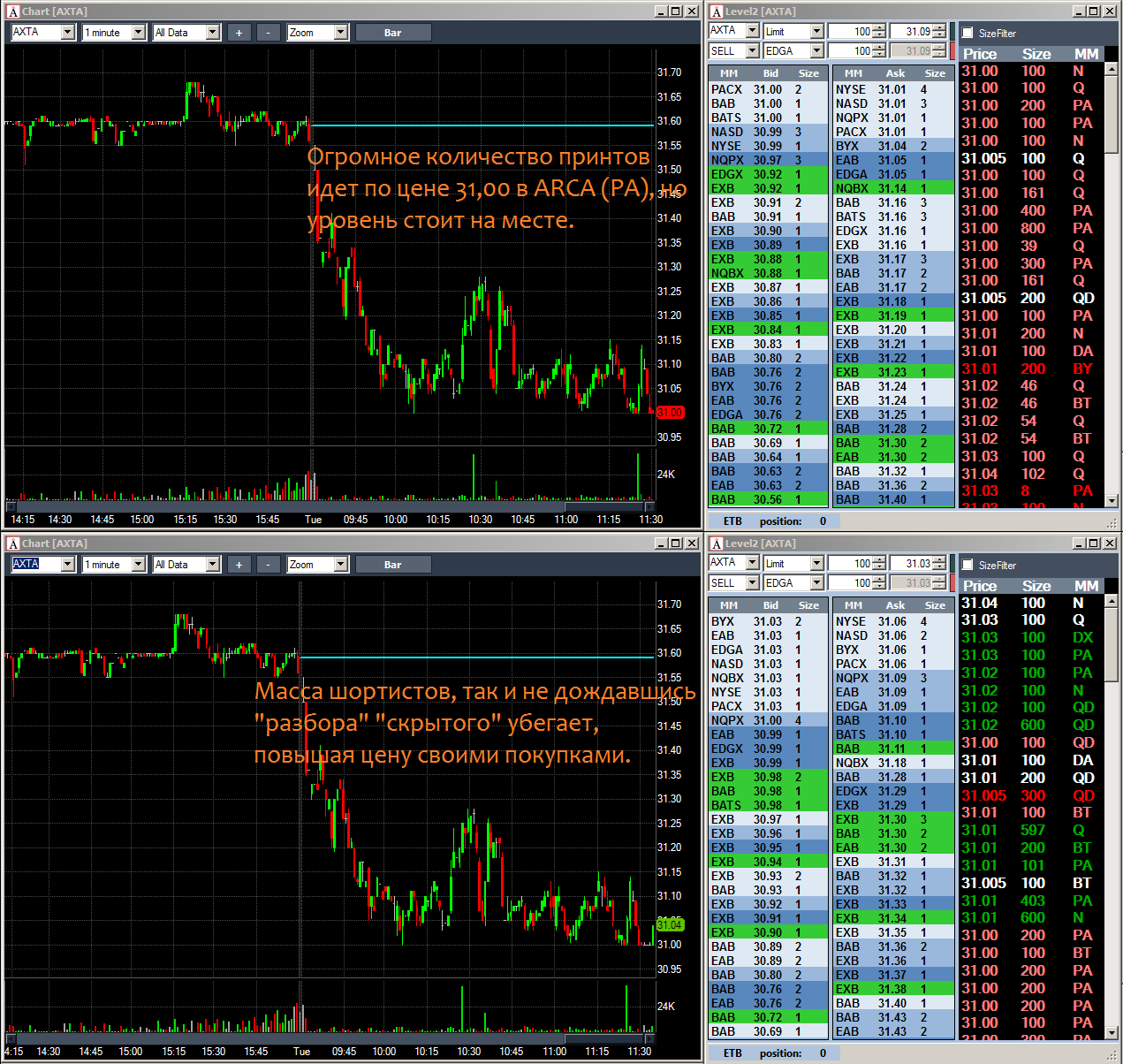

- «Разбор сайзов»

- «Разбор скрытого»

- Торговля «от скрытого» и «от сайза»

- Торговля рибейтов

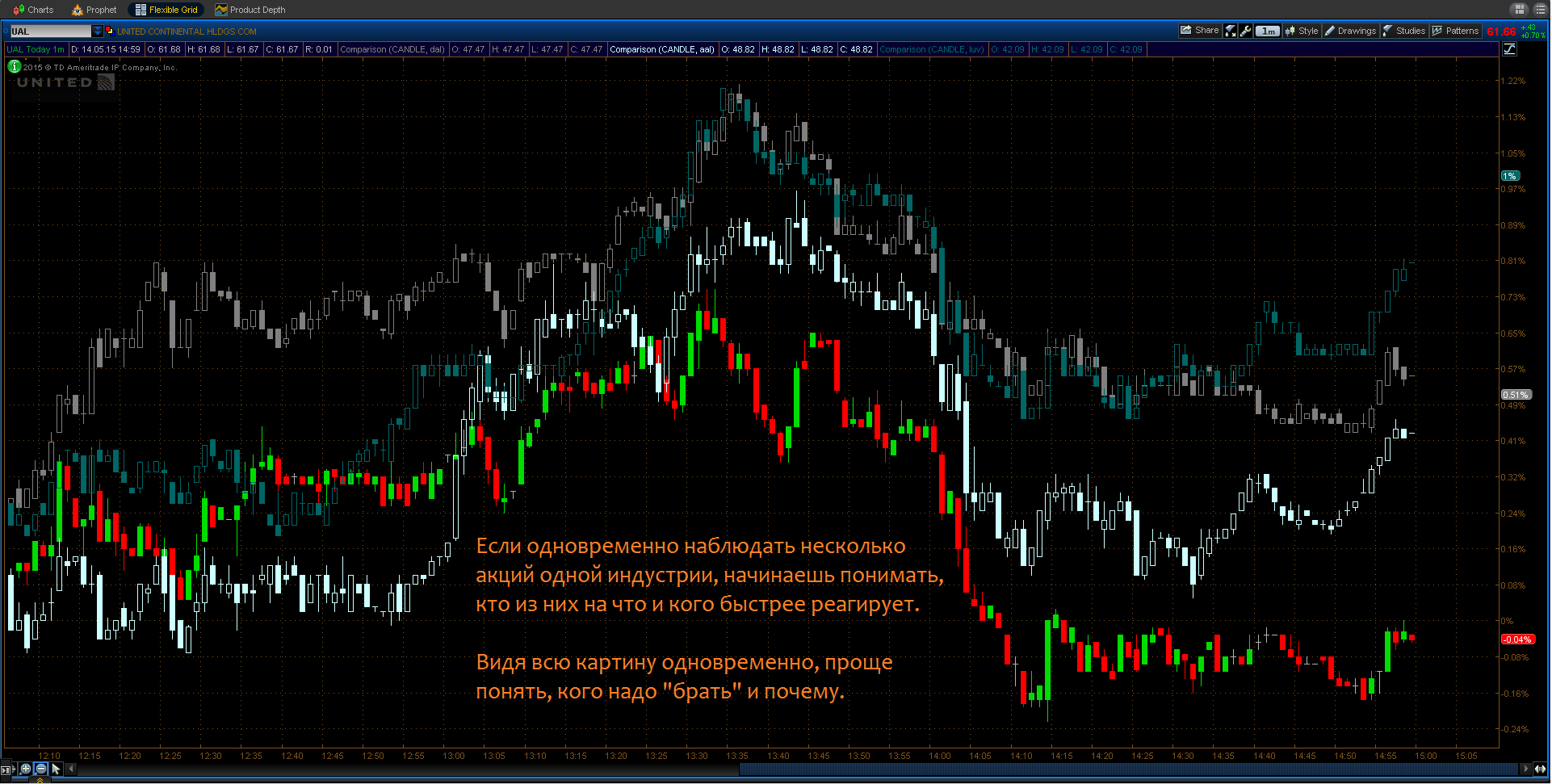

- Арбитраж внутри сектора или индустрии

- Поводыри в скальпинге

- Скальпинг одного инструмента

- Скальпинг «Любимой акции»

- Скальпинг ETF

- Скальпинг РТС

- Скальпинг на бинарных опционах

- Имбелансы

- Интуитивный скальпинг

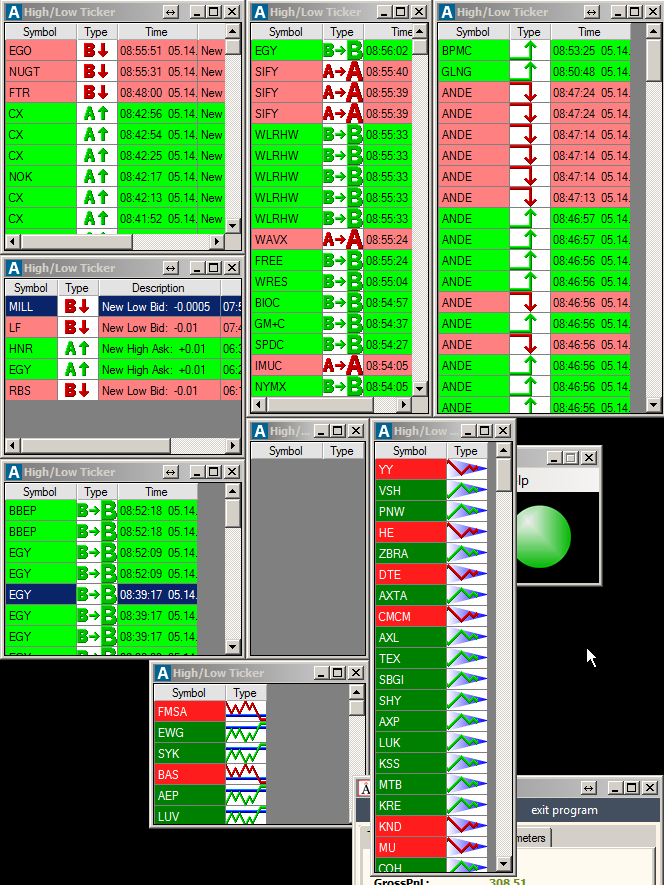

- Фильтры и сервисы для поиска торговых сигналов в скальпинге

- Фильтры Trade Ideas

- Визуальный поиск формаций

- Оповещения, Alerts

- Риск и управление капиталом в скальпинге

Контакты автора

Скачать методическое пособие по скальпингу от 2013 года — для дополнения к данной статье

Что такое скальпинг

В первую очередь скальпинг – это стиль торговли. Его характеризует частота сделок, время удержания позиции, объем самой позиции и, что не маловажно – риск и потенциал прибыли в каждой сделке. Для новичка в трейдинге – это отдельный способ зарабатывать, для опытного трейдера – это лишь один из инструментов. Трейдинг весьма не прост для классификации, конкретных «перегородок» между стилями, видами, способами и прочим нет. Даже инвестор может являться или внезапно стать скальпером или скальпер, при неудачном принятии решения, может стать инвестором (анекдот). Целью данной работы является все же попытка классифицировать все, что связано непосредственно со скальпингом в той или иной мере.

Почему скальпинг – это просто?

Потому, что это база или основа, если хотите, для трейдинга. Только скальпер изучает инфраструктуру досконально, она его кормит, по сути. Возражения в стиле “не обязательно знать, как устроен рынок, чтобы зарабатывать” равны “Ричард Бренсон читать толком не умеет, а вон какой крутой”. Т.е. избранным счастливчикам ничего не надо, по большому счету, чтобы все получить. Но крепкий середняк все же тратит немного времени для научения грамоте, а потом еще лет 15 учится специализации. А разбираясь со скальпингом, вы изучаете этот Мир как под микроскопом.

«Дорога в тысячу километров начинается с одного маленького шага» (с) не моё

«Тысяча долларов начинается с одного цента спреда на лот» (с) моё

- Преимущества скальпинга и его отличие от других стилей торговли

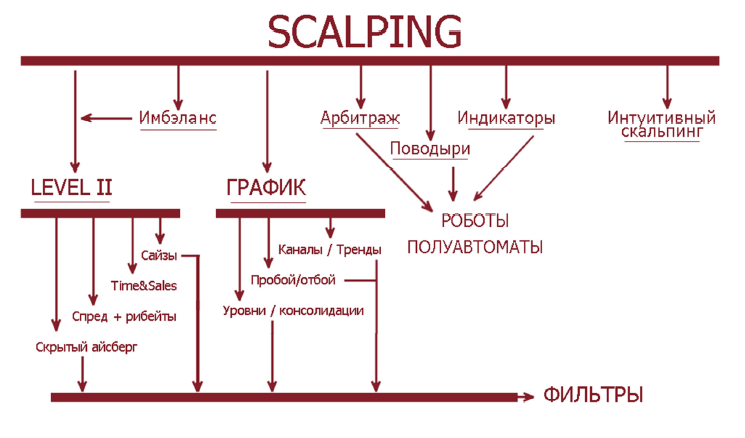

Схема стратегий скальпинга

Скальпинг дает возможность изучить трейдинг в лабораторных условиях. На начальном этапе это имеет свои плюсы:

— малый риск

— механика действий (все шаблонно, никакого творчества)

— огромное количество сделок и экспоненциальный рост опыта

— крайне малые вложения для старта

— у вас есть эта статья, сайт utmagazine.ru и superscalper

- Рынки для скальпинга

Любые рынки. Везде есть свои особенности инфраструктурные. К примеру, на Форексе нет стакана и ленты, значит, часть стратегий просто не доступна, но график-то везде одинаковый. Или фьючерсы – есть и стакан и лента, но принципы понимания их, ввиду отсутствия ECN, как на акции, иные. Или акции, но на ММВБ или Санкт-Петербургской бирже, тоже без ECN.

Моя специализация – скальпинг акций, немного имею опыт в скальпинге на РТС и даже на … бинарных опционах (пруфлинк). Никакой фактической разницы с точки зрения используемых стратегий. А график, как написал выше, везде один и тот же. И люди везде одинаковые и желания и страхи у них одни, а значит и наш подход везде такой же.

Собственно, имею знакомых, занимающихся обменом валюты в своих автомобилях рядом с банками – такие же скальперы, только аналоговые, а не цифровые.

Инфраструктура электронного рынка акций

Тут масса интересного. Не все «работает» для заработка сейчас, в 2015 году, но знать таки нужно, считаю. Причем половина стратегий и способов заработать в скальпинге опирается именно на инфраструктуру самого рынка, чем и объясняется полу механичность подхода к заработку. Имеет место весьма простая логика «если …., то….», что упрощает процесс с одной стороны, но увы, делает его доступным, с другой.

Увы, потому, что я, расписывая это все тут, само собой вношу свой вклад в разрушение этих механизмов и принципов.

Но будут новые, обязательно будут. Я в United Traders с 2011 года, с 2012 трейдер (скальпер) компании и на таком коротком промежутке времени видел, как «умерли» несколько стратегий, которые приносили деньги годами до того момента. Ничего не поделать, неэффективности исчезают. Но я так же видел и новые «фишки», которые умело использовал.

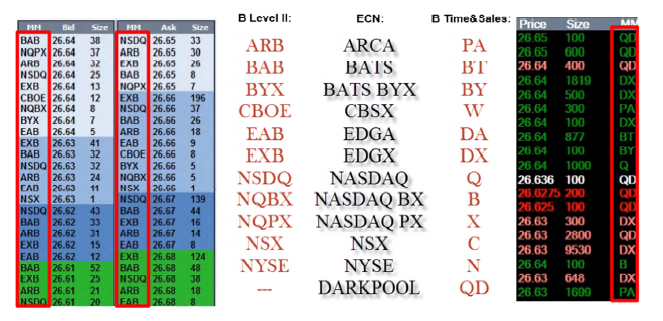

- ECN – что такое и как использовать скальперу

Цель данной работы не только по новой рассказать обо всем, что знаю в скальпинге, но и систематизировать уже имеющиеся знания, опыт и статьи. К примеру, данная тема очень подробно расписана мной тут – «ECN. Что такое. Как работает. Как использовать трейдеру.», но информация в ней лишь на половину действительна. А вот тут «Electronic Communication Network (ECN)» – описано все в целом, как факультативное чтиво, рекомендую для всеобщего развития.

Устройство ECN

Вот добротное видео записи вебинара по ECN:

Кратко освежу основные моменты. ECN – это такая электронная система распределения заявок, все видят структурированные списки покупателей и продавцов на разных биржах, которых много, но это ни на что не влияет, так как время доступа на них давно упало за наносекунды, а значит для нас с вами это все, по сути – один рынок.

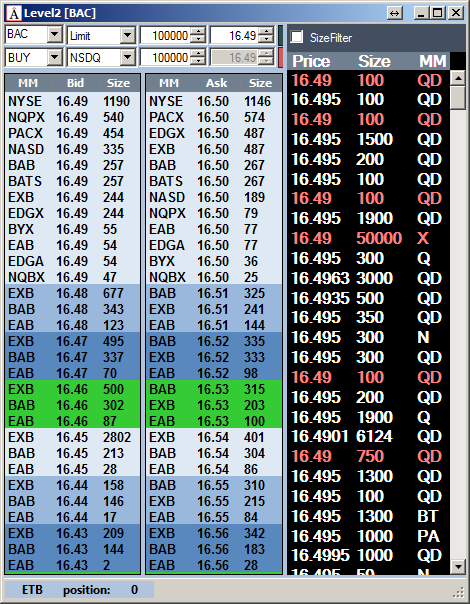

Стакан ордеров (LEVEL II)

Разница начинается, когда мы хотим совершить сделку и перед нами встает выбор, как это лучше всего сделать: «ударить в рынок раутом или исиенкой, каким и какой», «встать и получить по заявке, но в какой рыночный центр», «где быстрее исполнят», «потерять спред и выйти/войти наверняка или рискнуть и получить бонус». Так вот такое количество вопросов усиливается еще и наличием более десятка рыночных центров (бирж):

Обозначение ECN в стакане ордеров и ленте принтов

Часть из них платит за удаление ликвидности, часть за добавление ну и со сборами за исполнение так же, часть берет деньги за добавление, часть берет за удаление.

Ну и пару десятков раутов, специальных программ, которые ищут ликвидность в разных центрах разными алгоритмами, самые используемые – это:

— ASUROUX

— NSDQSCAN

— FAST

— SMART****

Иногда выгодно бить в рынок раутом, а выходить через ECN, которая платит за удаление ликвидности, иногда наоборот, заходить лимитом через BYX, а валить с потерей спреда с помощью ASUROUX. Вариантов очень много и расписать это текстом почти нереально, потому данные ответы даются на курсе подготовки скальперов в течение целого занятия у доски с примерами, а потом неоднократно на практических занятиях. Ибо это навык, а не знания, а потому его надо нарабатывать, а не запоминать.

- Ордера и их типы

Существуют следующие типы ордеров:

Лимитные – ордера, лимитированные ценой приказа. Вы указываете системе исполнения цену, хуже которой вы не согласны получать позицию. Позицию можно не получить, если не будет контрагента или получить частично, если не будет достаточно ликвидности, но за то вы диктуете условия по цене.

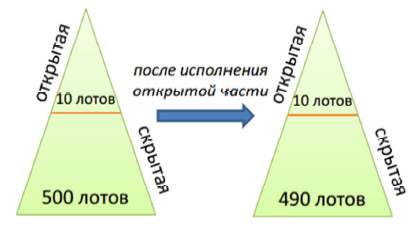

Лимитные ордера могут быть «скрытые» или «частично скрытые — Айсберги». При нежелании показывать весь размер ордера, трейдер имеет возможность и право скрыть его полностью (только в ECN NASDAQ) или частично, показав не менее одного лота в заявке (почти все остальные ECN, кроме раутов). Я пользуюсь практически только такими ордерами.

Маркет-ордера – не ограничены ничем, кроме размера позиции. Вы даете приказ в рынок любой ценой получить вам нужное количество актива, что, само собой, сильно влияет на среднюю цену, ведь ваш ордер летит по рынку, пока не исполнится, а это может происходить весьма далеко от желаемой точки входа/выхода, но за то вы получаете столько, сколько хотели, с вероятностью 100%. Сам не пользуюсь такими ордерами совсем.

Сюда же относятся ордера для торговли имбелансов, такие как Market on Open (MOO NSDQDDOT) и Market on Close (MOC NYSE или ARCAPOP). Они позволяют брать/закрывать позицию в первый (МОО) принт на открытии или последний (МОС) принт на закрытии. Для их использования есть целый ряд стратегий (см. имбелансы).

Стоп-ордера – бывают и лимит и маркет типов. Используются либо для отсроченного входа в позицию или для пресечения убытков. Обладают всеми особенностями ордеров, описанных выше, с той лишь разницей, что отправляются на биржу только по особому условию – когда цена актива будет указанной вами в приказе. Крайне редко пользуюсь этими ордерами и только при позиционной торговле.

Немного ликбеза по стакану, ленте, ордерам и терминологии:

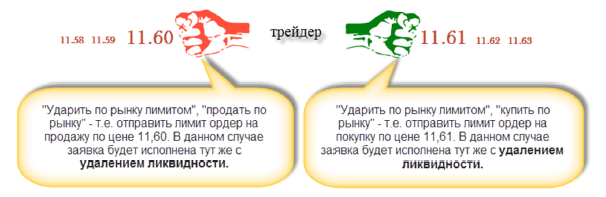

- Добавление и удаление ликвидности

На понимание этого момента у трейдеров на курсе скальпинга уходит до двух месяцев, в редких случаях до полугода. С чем связанно, понимать затрудняюсь, но предполагаю, что с нежеланием думать, ибо признавать, что я не умею объяснять, отказываюсь!)

Добавление и удаление ликвидности «ударом» в рынок

Смысл весьма прост: если ваша заявка попала в стакан ордеров (LEVEL I и II) и ее видят все другие участники торгов (исключение — скрытые ордера), то вы добавили ликвидность в рынок. Если вы «бьете» заявкой по ценам Бид или Аск (лимитной или маркетной, не важно), то ликвидность удаляете. Любой маркетный ордер удаляет ликвидность, не каждый лимитный ордер добавляет ликвидность – это главная сложность для понимания.

Схема принципа добавления и удаления ликвидности

- Комиссионные и рибейты

Добавлю лишь, что тема крайне актуальна и сейчас, ибо навык экономить на издержках – хороший тон, а главное – мастерство, которое мне, например, очень помогает.

- Очередность исполнения заявок

Очередь, она и в Африке очередь. Нас, людей-трейдеров, сотни тысяч, а есть еще миллионы алгоритмов, как котирующих бумагу, так и принимающих обычное участие в электронных торгах. А значит, нам, людям, всегда уготовано самое последнее место в этой очереди, ибо мы не можем работать в пределах микросекунд (10 в минус 6 степени) и меньше. Но, всегда есть масса ECN, где почти никого нет, а значит, мы можем там оказаться первыми, теряя лишь на комиссионных за такое право и есть еще скрытые ордера, заявки внутри спреда и многое другое, что позволяет нам, органическим трейдерам занимать места посерединке.

- Скрытые заявки и «Айсберги»

Все звери в лесу равны. Но некоторые еще ровнее. (с) не моё

Это к тому, что если вы состоятельный человек, у вас большая позиция, вы потенциально прибыльны для рынка комиссионных и т.д., то можете воспользоваться привилегией спрятать часть или всю позицию целиком, дабы никто из ваших конкурентов не смог увидеть заранее ваши намерения купить или продать.

Схема скрытого ордера и «айсберга»

Отсюда, кстати, вытекает много интересных стратегий, типо: разбора сайза, скрытого сайза, торговля от крупной заявки и другие. Рассмотрю их ниже по тексту.

- Даркпулы

На сайте была попытка описать, что это — «Сделки в Dark Pool ( даркпул ) и влияние на цену акции».

Сам так же давал надежду на объяснение. Но вот незадача – скрытая и темная ликвидность – это ведь как черный рынок, простите, органов и людей. Он как бы есть, но его как бы нет. И я не просто так привожу подобные сравнения. Ибо этот самый «даркпульный рынок» именно местом отмывания всякого и является, хоть и не всегда, конечно. Создан, как я понимаю, исключительно для внутренних целей самых мощных участников рынка. Да, мы тоже можем там торговать и у нас даже есть… порядка двух десятков раутов для этого. Да только вот самих даркпулов этих сотни и сидеть тыкать в каждый не имеет смысла, пока у вас нет позиции хотя бы в 100 000 акций, а даже если и есть, то шансы, что вам удастся скинуть такой объем куда-то разом, не размазав по стакану на десятки центов, столь же мал, как и время для принятия решения.

Потому будем просто этакими наблюдателями, будем знать, что такое есть, но нас никак не касается, к тому же сделки в дарках не приводят ни к каким изменением котировок напрямую, ведь стакан ордеров они не трогают.

В методическом пособии по скальпингу от 2013 года об этом рассказано немного подробнее

Стратегии скальпинга

Нигде более нет такого разнообразия стратегий, как тут, в скальпинге. Даже если учесть, что данный стиль торговли весьма часто пересекается с другими, тем не менее, как самостоятельный вид, он наиболее разнообразен. Но не надо забывать, что проводить линии границ не очень верно, ибо любой скальперский трейд можно превратить в позиционный или, торгуя позиционно, находить точки входа, как скальпер.

- Графические паттерны и формации для скальпинга

График везде одинаковый, меняется только таймфрейм. Так что никто не запрещает применять данные паттерны или формации как на дневках, так и на минутках и часовиках, они создаются одинаковыми по сути силами. Так что тут даже свечной анализ имеет место быть.

- Фигуры технического анализа для скальпинга

У нас на сайте есть прекрасный раздел, созданный при поддержке Алексея Маркова – «Паттерны для торговли» большая часть этих формаций была предоставлена им. Что-то добавил от себя. Многое предстоит туда еще добавить, ибо этих формаций около сотни.

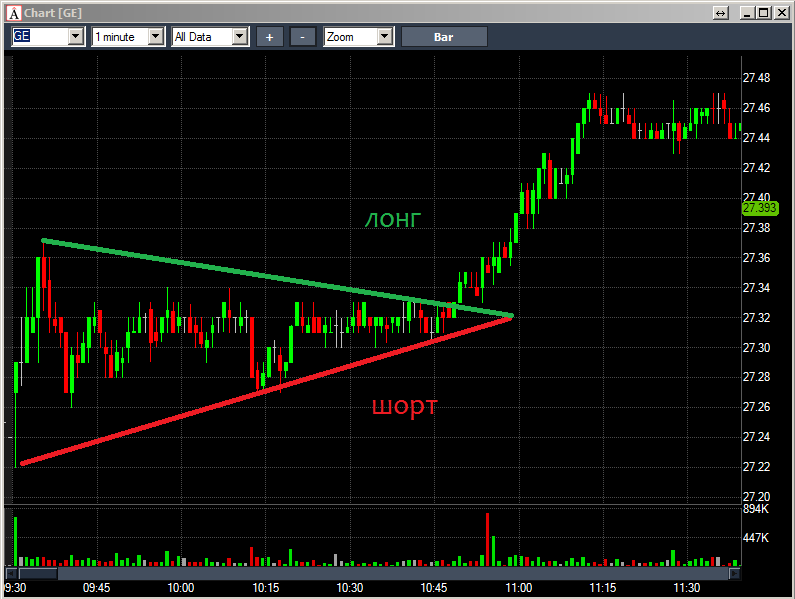

Итак, моими любимыми фигурами являются самые простые «Треугольники» и «Золотые треугольники» (не моё) — #18 и #19 (моё), есть еще вариации на дневных графиках – «Чашка с ручкой». Вот пример:

Треугольник на покупку

Треугольник на продажу

Есть еще «Флаг» — #10 (в шорт, получается, наоборот — добавим позже), немного иной «Треугольник», но тоже ничего, подойдет:

Фигура флаг

Треугольник в лонг и шорт

Смысл таких фигур очень прост – при пробое уровня, который и формирует эту фигуру, будет импульс, а задача скальпера – его «взять». Идеально это все сочетается с исполнением крупной заявки или «разбором сайза», о нем речь будет ниже, в разделе про LEVEL II.

Вот как выглядит один и тот же треугольник на разных таймфреймах:

А вот примеры равномасштабных треугольников на разных таймфреймах. Их так же можно торговать, как и минутные, но тут меняется риск, время удержания и, само собой, потенциал прибыли:

Треугольники на часовом графике 2

- Пробои уровней

Полагаю, очевидно, что пробой вышеописанных фигур сюда подходит как нельзя лучше. Но понятие «Уровень» чуть шире простой стороны треугольника. Тут и «Голова и плечи» (#16 и #17) может быть и даже понятие «Базочки» перед «Уровнем». Примеров можно надергать массу, приведу немного:

Фигура «Голова и плечи» 1

Фигура «Голова и плечи» 2

Важно понимать, что исход сделки будет зависеть не только от красоты и качества фигуры, хоть это и не маловажно, но и не в последнюю очередь от сопутствующих факторов: куда «смотрит рынок» или другие поводыри, что там в «стакане и ленте», а сколько бумага уже «прошла» и многие другие, подробно рассматриваемые на курсе скальпинга.

- Отбои от уровней

Эдакий дуализм. Те же самые фигуры, вроде бы, но вход в противоположную сторону. Текстом не описать – все вытекает из опыта и перечисленных выше других факторов. Ибо тот же «Треугольник» при определенных обстоятельствах должен браться в противоположную сторону, что приведет к более вероятному и положительному исходу, но надо практиковаться.

Вот видео давнее, но крайне актуальное, где ваш покорный слуга вещает про стопроцентную «Формацию номер 1»:

Кстати, вот она в паттернах:

И свежий пример:

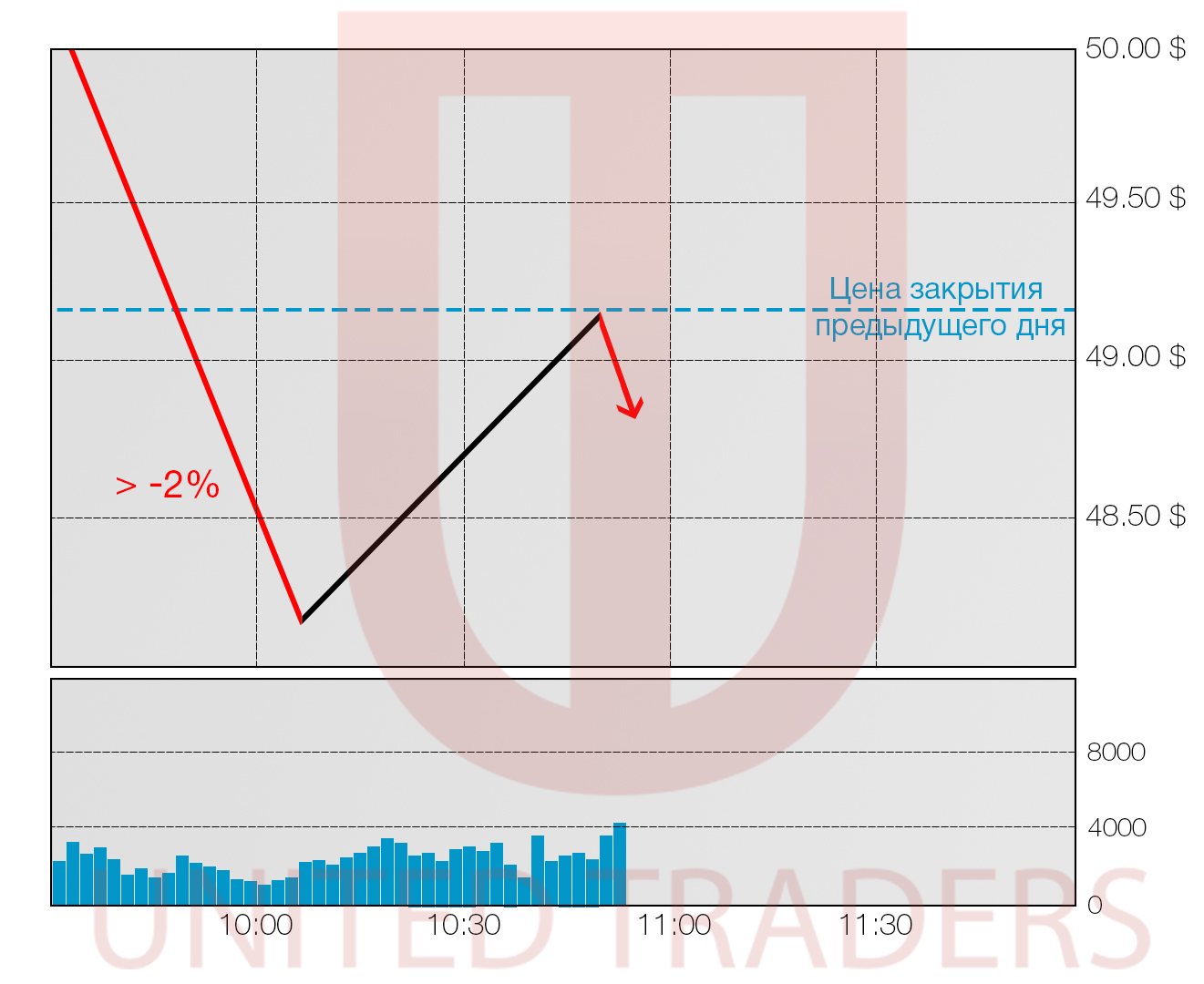

- Экспоненциальное движение с объемом

Самый сложный в понимании и освоении навык скальпера. Все происходит крайне быстро, думать некогда. А еще и найти такое надо, но о фильтрах и программах чуть ниже.

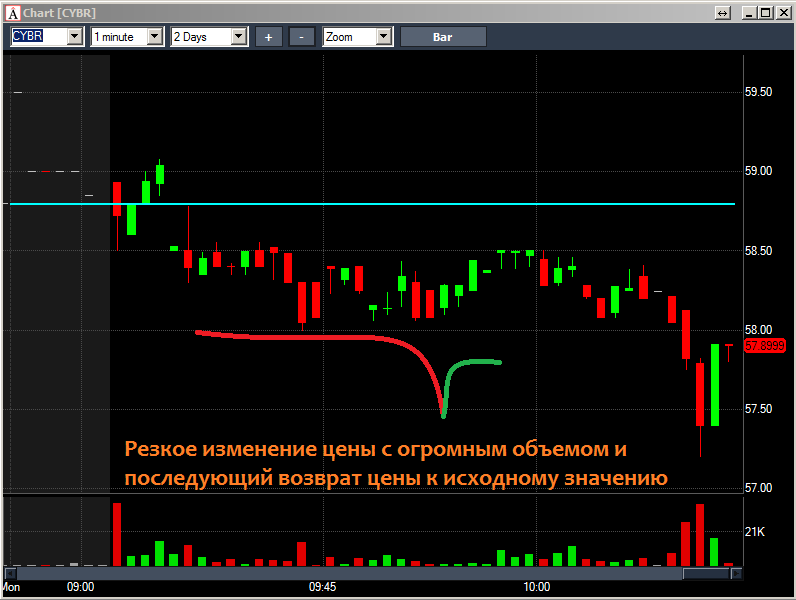

Итак, суть стратегии в следующем: нужно резкое, возникшее вследствие исполнения очень крупной заявки (по рынку) движение, которое никак не связано с новостями в акции, которое отрабатывается нами взятием позиции, в сторону, противоположную первоначальному движению.

Прошу не путать с «Ловлей ножей», это разное совсем. Вот примеры «Экспоненциального движения цены» или в простонародье «Вольюм спайк»:

Вот «Вольюм спайк», который никак не поторговать из-за спреда:

Вот НЕ «Вольюм спайк», график образован шальным принтом в даркпул, который никакого отношения к котировкам не имеет, равно, как ик вашим стопам (предвкушаю вопросы):

А вот примеры, когда торговля против движения – это «ловля ножей»:

И вот сами новости в бумаге:

Будте осторожны с такими ситуациями, они манят трейдеров-любителей взять против всех.

- Индикаторы для скальпинга

Все мы грешники. (с) не моё

В статье «Индикаторы для скальпинга» подробно описал свое понимание индикаторов и их использование в торговле. Для меня индикаторы – это в первую очередь помощники в интерпретации происходящего, а не советники по торговле.

Те же экспоненциальные движения надо как-то мерить, относительно обычного хода акции, тут нужен математический индикатор, с визуализацией, для быстрого принятия решения. Или, к примеру, тренд следящий индикатор: его задача только напоминать о тренде, а не искать точку входа. В этом принципиальное отличие моего понимания индикаторов от всеобщего.

- Чтение ленты принтов (Time & Sales)

Ууууу…. Мурашки аж по спине, холодом повеяло. Сколько таинственности и надувательства вокруг такой примитивнейшей вещи, как «Лента принтов». Сотни видео, тысячи гуру, читающих по ленте и прочее. На деле же – это ИНСТРУМЕНТ, помогающий интерпретировать происходящее и принимать решения, а не решение всех проблем. Навык используется исключительно в купе со «Стаканом ордеров» и графиком, и никогда самостоятельно. Никакие волшебные принты вам не помогут, ибо их нет и не будет никогда. Это самое очевидное из всего, что есть в торговле – ЕСЛИ ЭТО ВИДЯТ ВСЕ, ЗНАЧИТ ЭТО НЕ МОЖЕТ ПОМОЧЬ ЗАРАБАТЫВАТЬ.

Основные способы применения навыка чтения ленты:

- выявление скрытого ордера или частично скрытого (Айсберга)

- определение наличия одного общего ордера в стакане, путем интерпретации суммы и последовательности принтов в ленте

- определение скопления мелких ордеров разрозненных участников

- выявление рыночных центров, наиболее пригодных для получения/закрытия позиции в текущий момент

- установление типа продавца/покупателя (активный/пассивный или толпа/кукл)

- сиюминутное понимание намерений трейдеров (будут/не будут толкать акцию дальше)

Вот, собственно, и все. И надо понимать, что все это дает некое понимание лишь в текущем моменте, поэтому, когда вам говорят, что «Взяли поинт, найдя вход по ленте» — это разводилово. Лента помогает нам, скальперам, взять свой цент-два, и только в купе с остальным арсеналом средств.

- LEVEL II

Пожалуй, самый востребованный после графика, инструмент для скальпера. Даже такое количество ничего не значащей ликвидности в стакане не влияет кардинально на использование его в торговле.

Вокруг него так же множество спекуляций (словесных) и таинственности. Входы, результатом которых стало движение в 100 центов, часто сопровождают небезызвестным «Зашел по стакану и по ленте». Что, все тот же 3,14здежЪ и провокация для неокрепших и зеленых ловцов «волшебного принта специалиста» или «следа маркетмейкера».

Необходим скальперу для:

- поиска крупных заявок (сайзов)

- понимания, в каком уровне прямо сейчас лучше всего и быстрее получить позицию «по заявке»

- идентификации скрытой заявки или Айсберга

- на неликвидных акциях определить расстановку сил в моменте

- «Разбор сайзов»

Вот чем он действительно полезен, так это поиском крупных заявок или «сайзов». Не просто так, само собой и не бесплатно, но об этом чуть позже.

Очень подробно про данную стратегию расписал в статье «»Сайзы», «Скрытые». Разборы, отбои.».

Пройдусь лишь свежими примерами и перечислением основных характеристик, для того, чтобы мы могли безошибочно понимать, что перед нами – сайз и его разбор принесет нам много денег:

1. Размер сайза суммарный должен быть большим, от 10% и более от среднего дневного

2. Сайзы должны быть во всех ECN

3. Сайз должен стоять против тренда акции

4. Сайз должен быть на уровне High/Low дня

5. Сайз должен быть в «красивом» ценовом уровне ( ,00 ,25 ,50 ,75, для дешевых акций ,05 ,15 ,20 и т.д.)

6. Идеально, если сайз завершает фигуру одним из нужных нам паттернов

7. Круто, если все вместе сходится

Ну и еще несколько фишек, которые надо показывать.

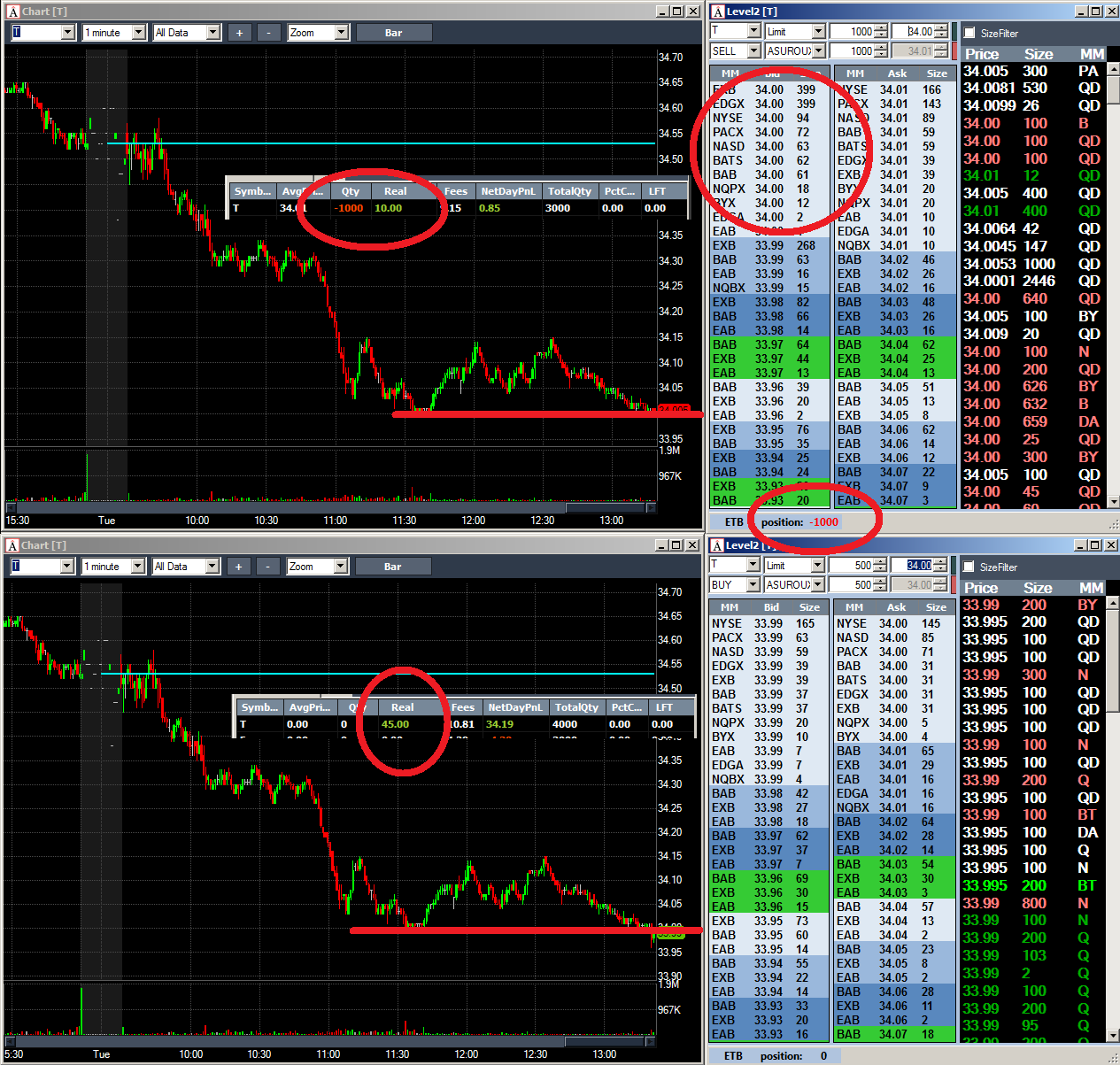

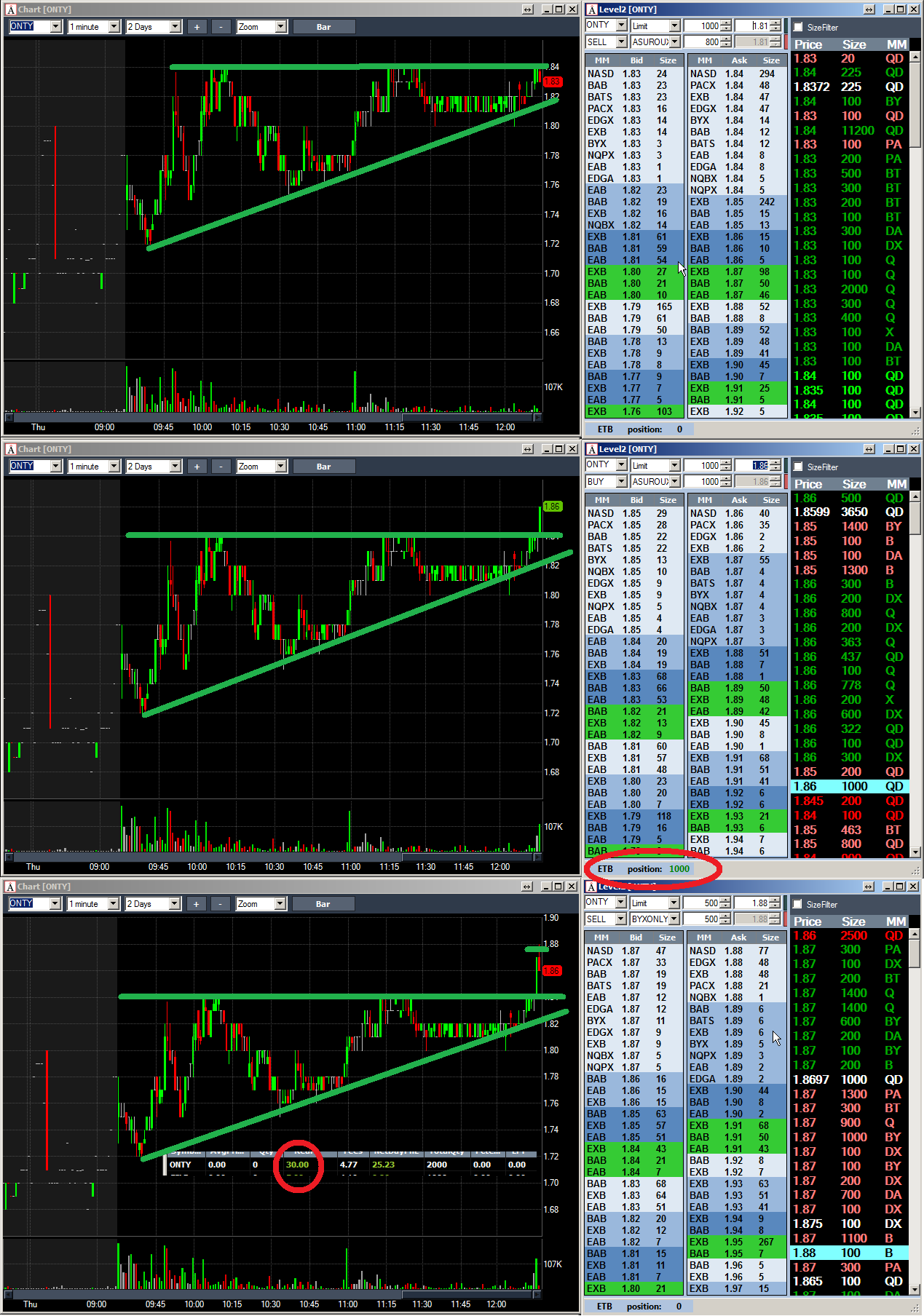

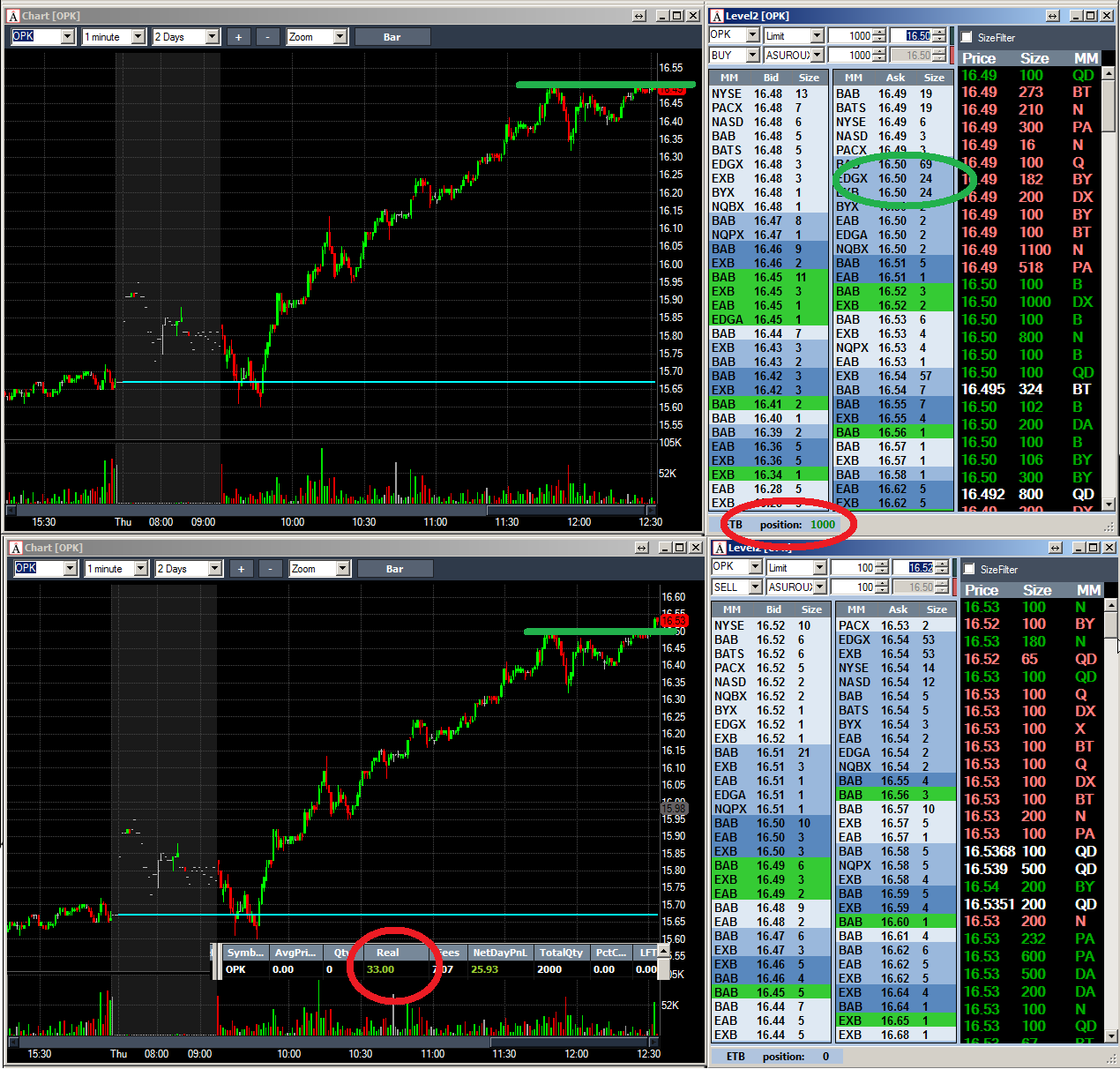

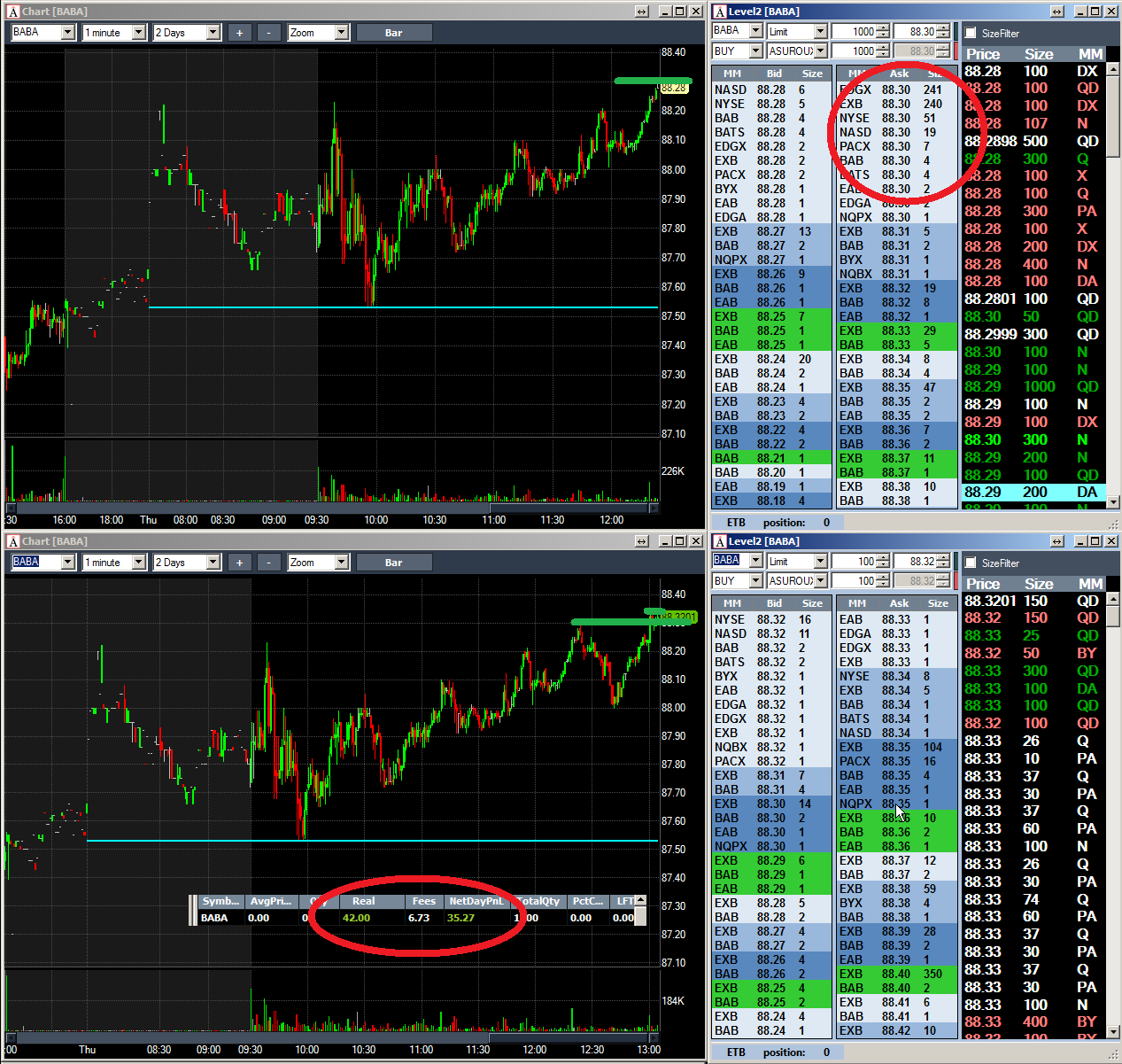

Вот пример одного вечера, готовил материал к статье – настрелял 300 долларов:

Итого:

Данные сделки, кроме первой в T&T $T, были сделаны 14 апреля в течение одного часа. Для меня очевидно, что скальпинг — это самый простой и активный стиль торговли.

- «Разбор скрытого»

Скорее утопичная стратегия, но вполне себе жизнеспособная, если постараться. Очень похожа на разбор сайза, но тут проблема – никогда не знаешь, сколько там у «него»… Предпочитаю следующий пункт.

- Торговля «от скрытого» и «от сайза»

Тут все понятно, особенно со «скрытым». От сайза я беру очень редко, только, если он по тренду стоит в стакане, причем по текущему, дневному и минутному.

А вот скальпировать «от скрытого» — тема намного более действенная. Сложность лишь в поиске ситуации даже с помощью специальных программ.

- Торговля рибейтов

Та самая, «умершая» стратегия. Существует только в воображении новоявленных демо-скальперов, в памяти старой гвардии, а так же работающей весьма успешно в рамках HFT-стратегий и технологий.

Вот видео, снятое на закате стратегии, в тот момент я еще умудрялся такое делать, но уже не долго мне осталось…:

- Арбитраж внутри сектора или индустрии

Собственно, не что иное, как одноногий парный трейдинг, причем весьма сложный и малопредсказуемый. Пара примеров есть в статье «Скальпинг: стратегии скальпинга и риск-менеджмент, видео». Однако, для скальперов, специализирующихся на таком – очень даже «рыбное» место. Спецом искать для статьи не стал, очень сложно, а ниже покажу один пример, параллельно отнесенный к другой стратегии.

Намного круче торговать такие вещи, как пары – там есть деньги)

- Поводыри в скальпинге

Намного важнее любых лент и стаканов при принятии решения – поводырь. Для скальпера на американском рынке акций вернейший друг и союзник – фьючерс на индекс S&P 500. Для трейдера фьючерсом РТС, например – нефть, золото и тот же СиПи. Но в моменте у акции может быть два и более поводырей, в частности у Нефте или золото добывающих компаний их два, плюс лидер индустрии, который запросто может в какой-то момент начать жить своей жизнью.

В методическом пособии по скальпингу от 2013 года об этом рассказано немного подробнее.

В статье «Сектора. Корреляции. Как определить ведущего и ведомого. Арбитраж, как вид скальпинга.» рассказал про это подробней.

Вот видео старенькое, но актуальное:

- Скальпинг одного инструмента

У трейдера-скальпера есть два пути развития:

- торговля всего, что он знает на одной бумаге

- торговля одной-двух стратегий с жесткими рамками, но на всех бумагах рынка, где удастся этот сигнал найти

Приму на себя всю ответственность за совет: выбирайте первый вариант в начале карьеры трейдера. Не только потому, что сам начинал с этого (субъективно), но и потому еще (объективно), что так куда проще отработать все навыки и все стратегии и понять для себя, что является приоритетным направлением.

Запомните, даже спустя 10 лет вы не будете легко и играючи владеть всеми стратегиями. 1-3 на всю карьеру трейдера (кроме случаев, когда они умирают – стратегии), не более. Кто считает, что можно все вместе, рекомендую получить звания хотя бы КМС по: бегу, плаванию, боксу, шахматам, тяжелой атлетике, бобслею и пауэрлифтингу одновременно. Будет сложно, конечно, но человек, он ведь все может! )))

Не надо ерундой заниматься. Самый прибыльный трейдер – это Мастер 1-3 стратегий, которые он знает в совершенстве.

- Скальпинг «Любимой акции»

В продолжение темы. Это как раз тот самый случай в исполнении первого варианта развития трейдера, одна из разновидностей, точнее. Тут, правда, может быть не только акция, но и фьючерс и валютная пара и даже биткоин. Смысл в том, чтобы каждый день торговать один и тот же инструмент. Долго, полгода, не меньше.

Очень важно следить за всеми его товарищами по сектору:

Выбрать предстоит самому: по цене, волатильности, наличию поводырей, входит или нет в индекс и прочие тонкости. Хотите помощь в подборе – обращайтесь.

- Скальпинг ETF

Не стану скрывать, что данную стратегию описываю в стиле мемуаров, ибо занимался именно этим давно, но долго и успешно. По скальпингу SPY могу дать тонну советов, но они вам не помогут, скорее всего.

А вот некоторые весьма грамотные правила напишу. Для начала ознакомьтесь с тем, что такое ETF. И разберитесь, что именно из себя представляет SPY.

Настройте рабочий стол для работы с одним инструментом, например, как это сделано у меня:

Важно понимать, что вы будете торговать, как и когда. Вот у меня – стакан сделан так, чтобы не отвлекал, ибо там нет смысла смотреть на сайзы или исиенки, да даже «скрытых» искать смысла нет особого. Тут важно – тиковый график (для меня важно, вам – не знаю), фильтры стандартные New High/Low, по ним определяю инерцию фьюча и как следствие его направление в моменте.

Крайне важно – настройка горячих клавиш для работы. У меня для скальпинга SPY их всего десяток. В таком месте мышкотрейдинг как-то нелепо смотрится. Джойстик, я еще могу понять, но мышкой – увольте, хотя ниже покажу, что там и как с мышками.

Ну и годик практики еще не повредит, чтобы научиться чувствовать актив на уровне интуиции.

Видео скальпинга SPY:

- Скальпинг РТС

Торговал РТС не долго, не понравилось. Но как инструмент – весьма интересен будет многим. Все есть – интересный график, длинная сессия для торговли, сайзы и прочее до сих пор работают, формации те же, что и везде.

А вот в торговом терминале Aurora есть возможность подрубить динамический стакан (в настройках включается), а через это, настроив управление мышкой, можно весьма не дурно жечь:

Опять же, рабочий стол важно настроить под себя, убрать все лишнее и показать только самое нужное.

- Скальпинг на бинарных опционах

Собственно, было дело, баловства ради «Скальпинг на бинарных опционах (+67%)». Опять же, принципы те же самые, ничего нового. Бери, да делай деньги.

- Имбелансы

Самая сложная в описании текстом стратегия. Это только для десятиразового показа на курсах подготовки скальперов. Есть кусочек видео и пара статей с удачными входами:

Статья «800$ на имбелансах за минуту».

Видео:

- Интуитивный скальпинг

Отдельной стратегией, на самом деле, не является, но всегда имеет место быть. Полагаю, интуиция, в данном случае – это лишь способность мгновенно извлекать из всей базы данных опыта то, что сейчас нужнее всего, в плане принятия решения о входе/выходе из сделки.

Развивайте данный навык, пригодится и не раз спасет и позволит заработать.

- Фильтры и сервисы для поиска торговых сигналов в скальпинге

Одной из важнейших особенностей скальпинга является его применимость на любых рынках и в любых ситуациях, т.е. для любого актива и рынка найдется куча прибыльных ситуаций. Остается самое простое – найти их.

Тут, любой каприз за ваши деньги, как говорится.

- Фильтры Trade Ideas

Сам торгую только акции и ищу все самое интересное среди акций. Для меня имеют место всего три стратегии – сайзы, формации/паттерны и резкие экспоненциальные движения в акции.

Сервис Trade Ideas легко позволяет все это искать, при грамотной настройке, само собой. На курсах скальпинга, для поиска нужных нам ситуаций его и используем:

Стоит денег, но отбивается за сессию:

Все нашел в нем, за час, пока писал про сайзы.

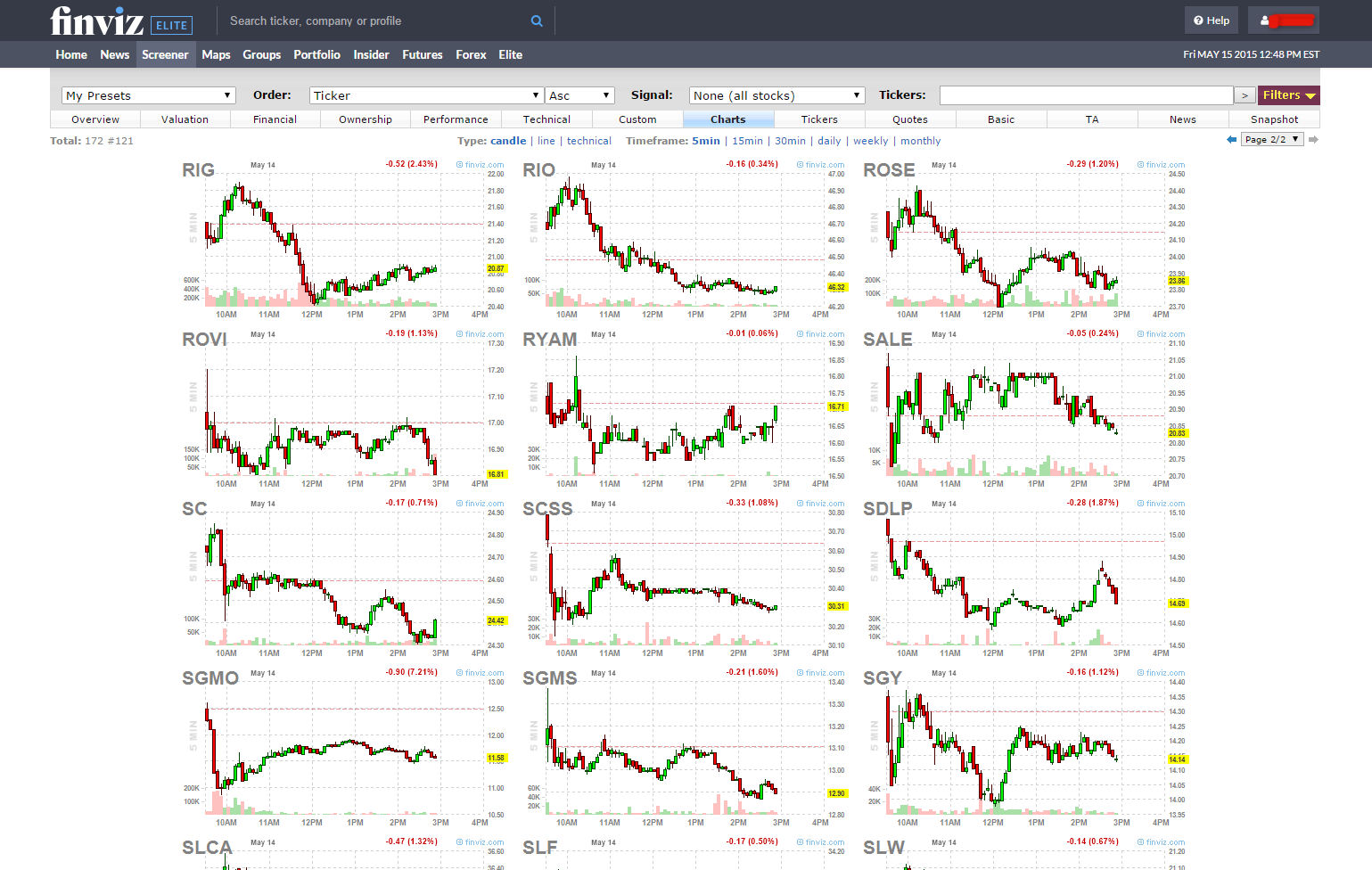

- Визуальный поиск формаций

Не все можно поручить программе. Глазам все же доверяю намного больше, да и выборка точнее получается. Но даже для глаз нужен специальный сервис, позволяющий все графики иметь перед глазами одновременно. Для этого у меня есть Finviz Elite, весьма удобен и стоит не дорого. На нем ищутся все формации и приятные глазу ситуации на графиках:

Кроме перечисленных выше, есть еще десятки, а может и сотни программ. Тот же ThinkOrSwim много чего умеет, осталось его только приспособить для разных задач.

- Оповещения, Alerts

Вместо текста вот вам видео с курсов по скальпингу:

Риск и управление капиталом в скальпинге

Конечно же, у каждого стиля торговли есть свои особенности риск и мани менеджмента. Скальпинг в этом так же прост, а выживаемость скальпера определяется количеством сделок и высоким процентом прибыльных из них, что позволяет иметь потенциал в трейде, равный риску.

Иными словами, при 1000 трейдах, где рисковал 1 центом и брал 1 цент, надо быть правым в 60% случаях, чтобы иметь плюс в итоге, а опытный трейдер, торгующий весьма понятные ему вещи, имеет процент попаданий выше 70% и даже 80% — пруффлинк.

Для расширения кругозора, рекомендую подборку статей на эту тему:

«Торгуем красиво, снижаем риски, повышаем прибыль»

«Видео: считаем риски грамотно»

«Считаем риски грамотно (живой пример)»

«Считаем риски еще более грамотно»

И видео:

- Капитал для скальпинга

Для старта подойдет депозит в 2000 долларов. Есть шанс раскачать вдвое или уполовинить. При грамотном соблюдении всех навыков наиболее вероятен первый вариант. На курсах скальперов компания United Traders реальный счет на 20 000 долларов выдает сама, на нем нет брокерских комиссий, это сильно облегчает процедуру набивания скилла, ибо сделок можно сделать очень много.

Для желающих торговать после и на курсах на своем счете – делает сильное снижение комиссионных, до 1,5 долларов на 1000 акций, вместо стандартных 5,5 долларов на 1000.

Прямой зависимости между успехом в скальпинге и размером депозита, как вы понимаете, нет.

- Выбор брокера для скальпинга

Конечно United Traders, даже обсуждать нечего, и не потому, что я трейдер UT, а потому что сама фирма основана весьма крутыми скальперами. И условия, нужные для них, знает прекрасно.

Вот вам «видео управляющего компанией, где заработано 194 000 долларов за пару часов работы», было время.

- Акции для скальпинга

7 500 акций американского фондового рынка к вашим услугам. Хотите, дорогие и спредистые, хотите дешевые и неволатильные, на любой вкус. Все идет от риска и размера позиции, а торговать можно кого угодно, скальпинг применим в любой ситуации, его много и он разный. На обучении скальпингу мы тренируемся на недорогих, высоколиквидных и очень неволатильных акциях. Навыки приобретаем те же, а риски очень маленькие.

- Максимальные потери и ожидание прибыли в скальперской сделке

Во-первых, все идет от риска. Если есть у тебя риск на трейд, то, оценив волатильность бумаги, смело считаешь в уме размер позиции и, используя одну из стратегий, делаешь трейд. Риск 50 долларов на трейд, акция ходит +-5 центов, значит берем 700 акций и вперед.

Во-вторых, ожидания – дело такое). Если вы скальпер, вы ловите колебания и импульсы, а не движения бумаги в 100 и более центов. Если акция дала вам то, что вы планировали – уходите. Жадничать не нужно. Вовремя выйти как в плюс, так и минус– самое важное для скальпера.

Вот вам история того, что бывает с трейдерами-жадинами — «Особенности национального трейдинга».

В-третьих, получив опыт, раскачав позциию со 100 акций до большего количества, научитесь набирать в интервале нескольких центов и выходить постепенно, а не всей пачкой. Это навык, придет со временем.

- Время для торговли

Сам торгую с первых секунд открытия рынка и до:

- прибыли, которая меня устроит (редкий случай, никакая прибыль не устроит человека, мы жадные)

- стоп-лосс, первая отсечка (общий делится пополам, первая половина на утро, вторая на после обеда)

- 12:00 по NY, если не выполнено одно из первых условий, далее обед на рынке

- иногда остаюсь до закрытия, с 12:00 NY до 15:40 NY занимаюсь своими делами, потом имбелансы в 15:45 NY, но не часто их торгую

Психология скальпинга

Очень сложно давать советы по психологии, когда сам не идеален. В целом, есть ряд вещей, вошедших в привычку:

- три-пять трейдов подряд в минус – остываю, мозг приходит в норму спустя 10-15 минут, а иначе до тильта не далеко

- получается с утра, сделал прибыли больше двух стопов – прошу риск-менеджера поставить подпорку в плюс (Loss From Top)

- нет ничего с утра, ищу себе занятие, ведь самое страшное – это найти трейд там, где его нет

- не пью кофе (периодически) и не курю, это адски расшатывает нервную систему

- если туплю с утра, не выспался и прочее – не торгую, нет смысла торговать каждый день, тем более, это может быть весьма убыточно, адекватность – наше все

- не использую чужие сигналы (стараюсь этого не делать), я сам умею, мне мешает чужое мнение и чужое внимание на какую-то акцию, есть только исключения для моих товарищей-трейдеров, которые натыкаются на сайзы в стакане, все

Обучение скальпингу

Внимательные читатели заметят, что в тексте мелькает реклама курсов по скальпингу:

Вот что я скажу.

Так или иначе, вы все равно куда-нибудь пойдете учиться торговле, если не у нас, то пойдете к другим, что не круто. Мы – лучшие и самые опытные.

Гарантии вашего заработка? Такие же, как гарантии шикарнейшего трудоустройства при окончании престижнейшего ВУЗа, т.е. никаких. Как можно решать за вас, брать деньги в прибыльном трейде или превратить его в убыточный?

А вот гарантии того, что вы перестанете сливать деньги по причине незнания – это да. Единственной причиной ваших потерь будете вы сами, но никак не ваши знания, которые мы вам дадим, они-то как раз будут весьма увеличивать ваши шансы на получение прибыли в каждой сделке.

- Где обучиться скальпингу?

Прямо тут

- Почему я должен пройти обучение скальпингу?

Потому что вы научитесь многому, многое узнаете и избежите года-двух самостоятельных мытарств.

- Что я получаю во время и после обучения скальпингу?

Знания, опыт, реальный счет, меня в качестве товарища, ведь с курса ваше обучение только-только начинается. Сам всегда и всем отвечаю на вопросы и помогаю дельными советами. Уже три года.

Присоединяйтесь, будет интересно и познавательно, это дорога длинною в месяцы и годы!

Контакты автора

Вы можете найти и напасть на меня в социальных сетях:

Всем спасибо за внимание!

Всегда ваш, Клевцов Антон, трейдер компании United Traders.

О скальпинге и о других способах торговли внутри дня на answr.pro

Трейдинг02 апреля 2020 в 14:0040 708

Как торговать скальпингом на бирже

Метод для тех, кто держит риски под контролем

Как проходит торговля по скальпингу: начало работы

Начало торгов

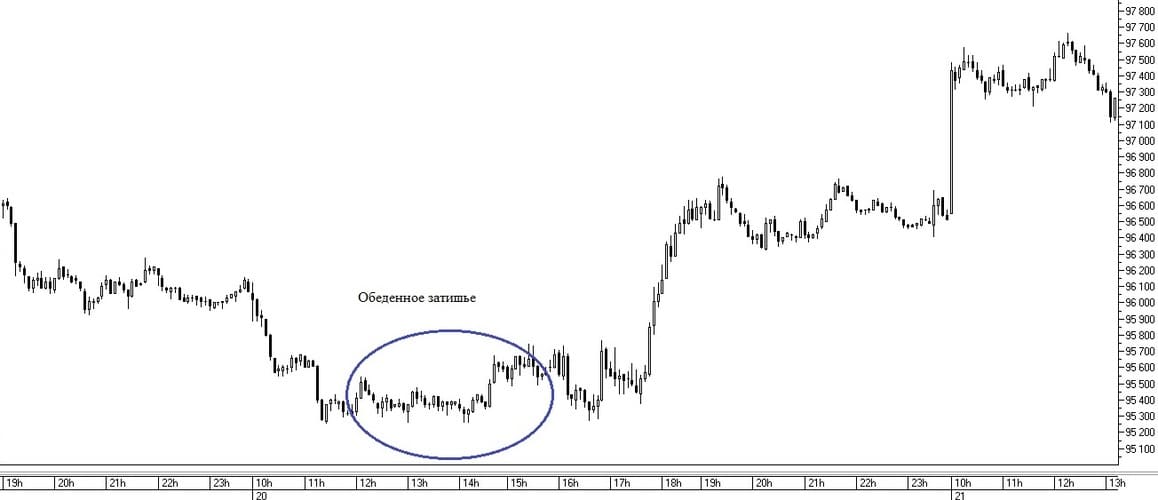

Рис. 1. Сравнение утреннего и обеденного периодов торговли по скальпингу

Виды импульсов открытия

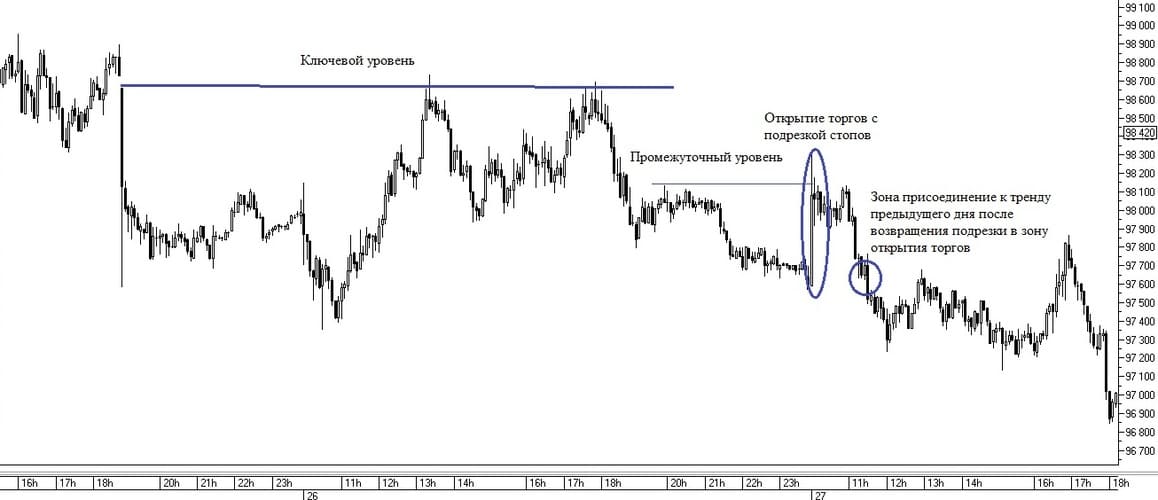

Рис. 2. Пробитие ключевого уровня предыдущего дня

Рис. 3. Подрезка стопов на открытии торгов

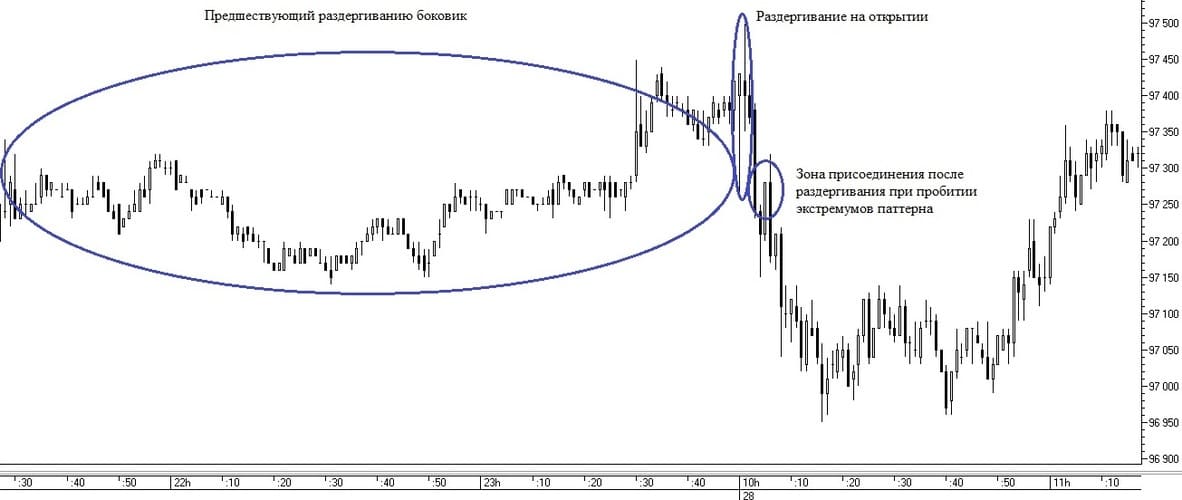

Рис. 4. Раздергивание на открытии торгов

Рис. 5. Отсутствие импульса на открытии торгов

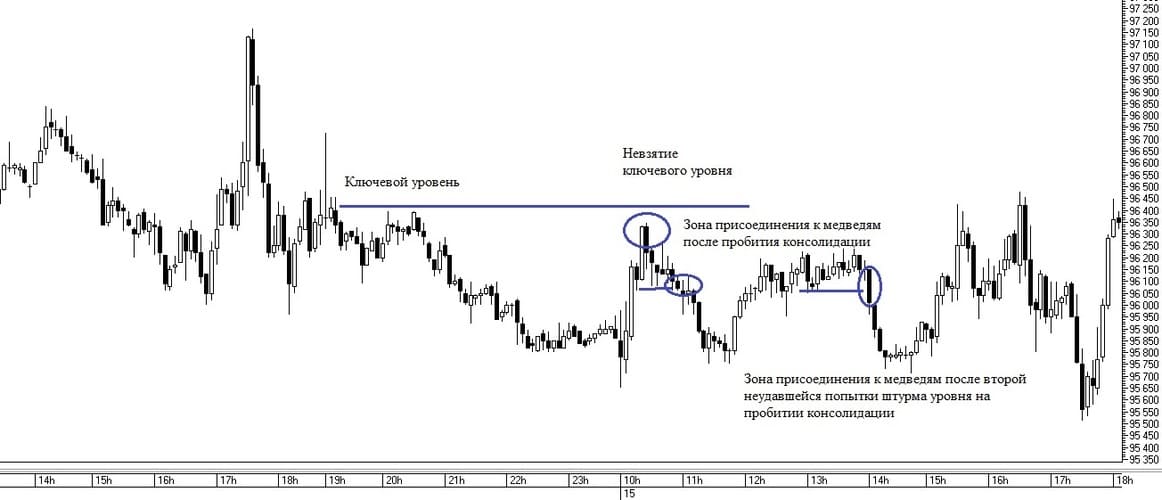

Рис. 6. Успешный штурм уровня и зона присоединения на ретесте

Рис. 7. Неудавшийся штурм с последующей контратакой

Как торговать скальпингом после обеда?

Рис. 8. Обеденное затишье

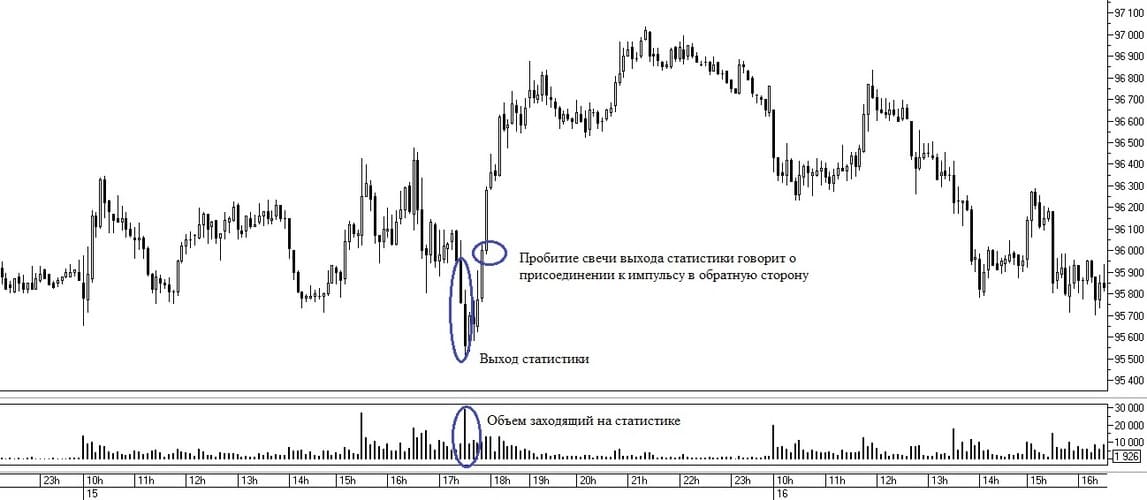

Рис. 9. Работа против объемов, зашедших на статистике при пробитии свечи публикации данных

Рис. 10. Диапазон входа после «стряхивания пассажиров» при публикации статистики

Каждый трейдер хоть раз слышал об агрессивной внутридневной торговле, когда в течение сессии совершается множество сделок. Такой стиль торговли принято называть скальпингом. Ниже вы узнаете, что такое скальпинг, как происходит торговля по этому методу, а также каковы его преимущества и риски.

Что такое скальпинг простыми словами

Скальпинг (от англ. scalping ― срезать скальп или верх) ― это разновидность внутридневных спекулятивных торговых стратегий, основанных на открытии множества краткосрочных сделок с целью получения по ним небольшой прибыли (несколько пунктов «пипсов»), суммируя которую, достигается ожидаемый процент доходности.

Простыми словами скальпинг ― это торговля внутри дня, с совершением множества низко прибыльных сделок, для получения значительного суммарного дохода.

Слово скальпинг происходит от английского scalping – срезать скальп, что означает, в контексте финансового рынка, забирать верхушку или, как говорят некоторые трейдеры, снимать сливки – именно в этом и заключается сущность данного способа торговли.

Скальпинг на Форекс часто называют пипсовкой, от названия пунктов на графиках валютных пар – пипсов.

Многие называют скальпинг торговой стратегией, однако это не совсем верно – на самом деле тактика объединяет в себе множество торговых стратегий, имеющих общую черту – быстрое открытие и закрытие сделок.

В среде трейдеров скальпинг принято относить к высокодоходным, но крайне сложным, требующих большой дисциплины и опыта торговым стратегиям. Существует две противоречивые точки зрения.

- Первая гласит, что скальперы ― это трейдеры вынужденные круглыми сутками напряженно проводить время у монитора с торговым терминалом.

- Вторая описывает скальперов как трейдеров с массой свободного времени, торгующих всего 1-2 часа в сутки и уходящих с рынка.

Истина, как всегда, где-то рядом. Предполагаемая одночасовая торговля может затянуться на сутки, да и короткие трейды не лишены напряжения, после которого потребуется значительное время на восстановление.

Принцип торговли, основные требования и инструменты

Как уже говорилось, суть скальпинговых стратегий заключается торговле внутри дня. Предугадывая небольшие рыночные колебания трейдер открывает позицию, как правило, с предустановленными Stop Loss и Take Profit. Когда рыночное движение отработано, позиция закрывается с небольшой прибылью.

На высоколиквидных рынках постоянно происходят небольшие «ценовые скачки», и, следовательно, входить в рынок можно множество раз за торговую сессию.

Собирая небольшую прибыль по каждой сделке, трейдер в итоге получает повышенную суммарную доходность, а грамотно поставленное ограничение убытка не позволяет позиции уйти в сильный минус.

Очевидно, что самым хорошим вариантом для ведения такой торговли являются волатильные рынки, где Ask и Bid расположены близко друг к другу и нет проблем со входом/выходом из позиции.

Для заключения быстрых сделок теоретически подходит любая секция финансового рынка, однако из-за размера комиссионных вознаграждений, а также уровня ликвидности, чаще всего они заключаются на срочном и валютном рынке.

Подходящим будет ведение торгов на срочном рынке – фьючерсами золота, нефти и биржевых индексов; волатильные пары на Forex.

Скальпинг на фондовом рынке неудобен из-за необходимости оплачивать депозитарное обслуживание, а также из-за относительно невысокой волатильности.

Производные финансовые инструменты, такие как фьючерсы на акции голубых фишек или индексы обладают высокой ликвидностью и достаточной волатильностью, при этом дают возможность торговли с плечом, что весьма удобно для сделок, цель которых – прибыль в 4-5 пунктов.

Как правило, для прогнозирования входа на рынок в скальпинговых стратегиях используются широкий спектр инструментов и средств технического анализа.

В торговых системах такого характера можно встретить как широко известные MACD, RSI, Alligator, Heiken Ashi, так и специализированные индикаторы 3rdgenma, Avatar, Atrrange.

Очень часто торговая система строится на сигналах двух-трех средств технического анализа.

Практически все скальпинговые стратегии предусматривают ограничение рисков. Классическим вариантом является соотношение прибыль/убытки ― 3 к 1. Самым простым в данном случае будет выставление Stop Loss на 3 пункта ниже, а Take Profit на 9 пунктов выше цены открытия позиции.

Некоторые торговые системы такого характера предусматривают торговлю только в определенное время суток (ночной скальпинг) или в определенном ценовом направлении (трендовый, внутриканальный скальпинг).

Для удобства и быстроты действий многими трейдерами в торговле используются автоматические скрипты, которые позволяют перетягиванием на график или нажатием одной клавиши выставить ордер с заранее предустановленными параметрами (размером лота, Stop Loss и Take Profit).

Широкое применение у скальперов получили автоматические торговые системы. Их преимущество в данном случае очевидно. Торговля в «ручном» режиме, особенно скальпинг предполагает высокое напряжение и переживания, зачастую трейдом может овладеть состояния тильта. А

Автоматический советник лишен эмоций и работает строго по алгоритму, что в данном случае крайне важно. Наиболее известными торговыми «роботами» на сегодня являются CrazyScalper, SMART, Generic A-TLP, «Снайпер».

Анализируя вышесказанное можно выделить ряд особенностий скальпинговых стратегий:

- торговля ведется внутри дня (суток);

- каждая сделка предполагает фиксацию минимальной прибыли (1-10 пунктов);

- доля убытка на одну сделку также минимальна (1-5 пунктов);

- для торговли подходят только таймфреймы низкого уровня (М5-H1);

- использование Stop loss, как правило, обязательное условие во всех стратегиях;

- торговля может вестись как по одному инструменту, так и быть мультивалютной;

- торговля имеет высокую интенсивность, то есть сделки открываются очень часто;

- большинство всех стратегий фокусируется на поиске максимально точного момента входа на рынок;

- как правило, трейдер скальпер использует средства технического анализа: индикаторы, уровни поддержки/сопротивления, полосы Боллинджера и т.д;

- стратегии данного вида могут быть успешно реализованы в торговых советниках.

Наиболее известные скальпинговые стратегии

Как уже ранее говорилось, под скальпингом понимают не одну, а множество различных торговых стратегий. Рассмотрим наиболее популярные из них.

Bamboni

Достаточно известная стратегия. Система подразумевает использование сразу 6 индикаторов, с помощью которых предполагается наиболее точно определять точку входа на рынок:

- Paramon Scalp;

- Signal Bars 6;

- Fisher Yur4ik;

- Fractals;

- EAtrend using i_trend;

- SMA (100) и SMA (200)

Индикаторы устанавливаются на один график таймфреймом М15. Для торговли выбираются наиболее волатильные торговые инструменты, сделки открываются в двух направлениях (бычьем или медвежьем).

Сигналом для открытия «длинной позиции» будут следующие условия:

- ценовой график пересекает SMA (200);

- зеленая линия EAtrend пересекает красную;

- линия SMA (100) выше линии SMA (200);

«Короткая сделка» открывается при противоположных условиях:

- график цены пересекает SMA (100);

- красная линия EAtrend пересекает зеленую;

- линия SMA (100) находится ниже линии SMA (200).

Две скользящие

Это простая, но надежная скальпинговая торговая система с небольшим набором инструментов. При торговле используются простые скользящие средние (Moving Average или МА), с периодами: 20 и 10.

Суть стратегии достаточно оригинальна ― открытие позиции происходит при расхождении двух линий МА (обычно сигналом для входа в рынок наоборот является пересечение этих линий). Торговля происходит на таймфрейме M5, при этом ключевым является соблюдение правила ― не держать открытой позицию более 1 часа.

Сигналом для открытия ордера Buy служат следующие условия:

- Обе расходящиеся линии MA направлены вверх;

- Кривая цены отскочила от 20- периодной MA и пробила верхнюю линию МА 10.

Ордер Sell выставляется в ином случае, когда:

- Обе расходящиеся линии MA направлены вниз;

- Кривая цены отскочит от 20-периодной MA и пробьет нижнюю линию MA 10.

Take profit и Stop loss выставляются на расстоянии 10-15 пунктов от точки входа на рынок.

Главными преимуществами стратегии являются ее простота и низкое количество ложных сигналов.

МОМО

Основой стратегии служат два известных индикатора: MACD и EMA с периодом 20. Система подходит для большинства волатильных торговых инструментов.

Торговля ведется на таймфрейме M5. При пересечении MACD нулевой линии и пересечении ценовой кривой EMA снизу вверх, трейдер ждет, когда кривая графика отойдет от скользящей средней на расстояние 10 пунктов и открывает ордер «на покупку».

Опять же, пересечении MACD нулевой линии, и прохождении графика цены через EMA сверху вниз, подождав отхода цены на 10 пунктов от скользящей средней, трейдер должен открыть ордер «на продажу».

При выставлении ордеров по данной торговой системе, обязательным является ограничение убытков. Stop loss может быть выставлен на уровне 3-5 пунктов от цены купли/продажи лота. Take profit ставится на расстоянии 7-10 пунктов.

Стоит отметить, что по скальпринговым стратегиям написано много достаточно популярных торговых советников. Самые известные из них:

- Wall Street Evolution ― торговая система, алгоритм которой предполагает ведение торговли в ценовом коридоре. Ограничение убытков происходит путем автоматического выставления Stop loss, а максимизация прибыли достигается заменой Take profit на Trailing stop. Применяется на графике M15 с валютными парами EUR/USD, GBP/USD и USD/JPY;

- Best Scalper ― очень популярный советник. Принцип его действия основан на стратегии «Ночной скальпинг», то есть торговля ведется в ночное время по Москве. Большинство скальперских торговых систем требуют большой волатильности на рынке, но тут все наоборот. Торговля ведется в низковолатильном канале, который идентифицируется роботом самостоятельно на основе встроенных индикаторов.

Теперь можно начинать зарабатывать

Наверняка вы хотите стабильно получать прибыль. Alpari — самый крупный профессиональный Форекс брокер в России, работает более 24 лет, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

К слову, у Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов. Это лучший брокерский дом, чтобы начать зарабатывать деньги.

Стаканный скальпинг

Иногда этот метод торговли также называют классическим. При стаканном скальпинге трейдер опирается на информацию о поступивших в биржевой стакан ордерах на покупку и продажу актива, наблюдая за их соотношением. Опытный скальпер способен на основании преобладания тех или иных заявок, изменения их количества на определённых уровнях и появлении дисбаланса между спросом и предложением определить, в какую сторону в краткосрочном периоде с большей вероятностью должна двигаться цена.

Чтение информации из стакана является одним из важнейших навыков для скальпера, поскольку консолидация заявок на одной цене может свидетельствовать о появлении краткосрочного уровня сопротивления, а их исполнение – о готовящемся пробое этого уровня, на котором можно поймать заветное движение в несколько пунктов.

Импульсный скальпинг

Этот вариант торговли основывается на теории о том, что все рынки взаимосвязаны, поэтому в качестве индикаторов в нём используется поведение других инструментов – иностранных индексов, активов товарного рынка, валютных курсов и т.д.

Таким образом, трейдер следит не только за графиком актива, которым он торгует, но и за одним, а чаще несколькими, «поводырями» – инструментами, с которыми, по мнению скальпера, торгуемый актив имеет корреляцию.

Гибридный скальпинг

Эта группа объединяет стратегии, учитывающие как взаимосвязь различных инструментов, так и информацию о количестве заявок в стакане. Они предполагают больший объём анализа, однако при этом также учитывают больше факторов, влияющих на динамику котировок.

Нередко скальперы следят за поведением инструмента внутри графических паттернов, открывая сделки во время формирования наиболее отчётливых из них – этот способ также помогает повысить эффективность торговли. Несмотря на то, что при классических интрадей стратегиях торговать внутри фигур не рекомендуется, в случае со скальпингом это может оказаться достаточно прибыльным.

Кроме того, существуют стратегии, позволяющие работать как при сформировавшемся тренде, так и при относительно небольших колебаниях и боковом движении – всё это зависит, в первую очередь, от характера самого трейдера и от того, какие условия для работы он предпочитает. Нередко скальперы торгуют в сформировавшемся «коридоре» – когда цена в боковом или небольшом восходящем или нисходящем движении формирует уровни, которые можно графически отметить.

Что делать если сделка уходит в минус

Прежде, чем начать рассмотрение вопроса «как действовать при просадке торговой позиции», следует отметить, что практически в каждой скальпинговой стратегии «краеуголльным камнем» является правило обязательного выставления Stop loss. Во время торговли скальпер-профессионал не думает о возможных убытках. Он максимально сконцентрирован на поиске «верной» точки входа на рынок.

Если по каким-либо причинам ограничение убытков не установлено или же цена перепрыгнула значение «Стоп», трейдеру рекомендуется незамедлительно закрыть позицию. Стратегия, где из-за убытка «зависает» открытой позиция, как минимум перестает быть скальпинговой, как максимум ведет к потере всего депозита.

Еще более сложную рыночную ситуацию представляет череда убыточных сделок. На рынках бывают времена, когда даже самые эффективные торговые системы перестают работать. Ордера раз за разом закрываются с «минусовой» прибылью, и трейдера охватывает желание отыграть убыток во чтобы то ни стало. Однако, и в данной ситуации наиболее верным решением для торговца-скальпера будет закрытие всех сделок и прекращение торговли.

Скальпинг ― это высокорискованный спекулятивный вид торговли, поэтому необходимо научиться терпеливо пережидать нестандартные рыночные ситуации.

Сколько можно заработать на скальпинге

Из множества определений можно сделать вывод, что это высокодоходный вид торговли. Использование такой стратегии вполне может удвоить за торговую сессию депозит. По словам разработчиков роботов-скальперов, бэк-тесты этих торговых систем на отдельных временных периодах показывают доходность и в 1000%, и в 3000% годовых.

В тоже время стоит понимать, что доходность за отдельно взятый временной интервал не дает гарантии постоянного результата. Также необходимо отметить, что сложность ведения торговли и высокие требования к профессионализму трейдера в разы уменьшают вероятность организации работы по всем правилам таких торговых систем. Простыми словами большинству трейдеров будет крайне сложно организовать торговлю правильно.

- Отдельным вариантом при оценке эффективности торговой системы служит соотношение ее прибыльности к первоначальным вложениям.

Скальпинговые стратегии имеют несколько особенностей, которые необходимо понимать. Большинство торговых систем тестируется на небольших депозитах. В рекомендациях авторов стратегий и разработчиков советников часто фигурируют суммы в $100-200, а работа ведется с использованием достаточно крупного торгового плеча. В сумме все это дает высокий процент доходности, при удачно сложившейся конъюнктуре рынка и правильной реализации стратегии.

В то же время при торговле крупными лотами возможны такие явления как проскальзывания. Это не позволит трейдеру вовремя войти в сделку и вовремя из нее выйти.

Проблемы и риски торговли со скальпингом

Скальпинг на бирже, как и любая работа с финансовым рынком, несёт в себе определённые сложности и риски. Их необходимо контролировать для того, чтобы успешно торговать финансовыми инструментами и получать от этого прибыль. К наиболее серьёзным проблемам для скальпера можно отнести:

- Психологические. Постоянный контроль и анализ изматывают не только физически, но и морально. Кроме того, с ростом общего числа сделок повышается также и количество тех из них, которые закрываются с убытком. Поскольку потери являются неотъемлемой частью торговли, многие трейдеры готовы к этому, однако далеко не каждый способен адекватно принять, например, 50 убыточных сделок за день, особенно если они происходят подряд. Вхождение в тильт во время скальпинга во много раз опаснее, потому что потеря контроля над собой сейчас же повлечет новые убытки и последующее усугубление этого состояния. Для того чтобы этого избежать, необходимо обладать железными нервами.

- Высокий риск. Поскольку для скальперской торговли счёт при открытии и закрытии сделок идёт на секунды, далеко не всегда могут быть адекватно использованы стоп-приказы, особенно, если трейдер торгует вручную. По этой причине ничего не страхует скальпера от серьёзного движения котировок против позиции, убытки от которого могут быть во много раз больше, чем планируемая прибыль. В настоящее время приложений, облегчающих скальпинг, скачать можно довольно много, и в некоторых из них есть функция для быстрого выставления стоп-заявок, однако лучшие программы для этого стоят немалых денег. По этой причине важным является также навык быстрого ограничения своих убытков.

- Технические риски. Сделки скальпера намного чувствительнее к запаздыванию команд, из-за чего двухсекундное зависание интернета может стоить трейдеру немалых денег.

Кроме вышеперечисленных проблем, имеются и другие недостатки этого стиля торговли. Однако у него, как и у любого другого, присутствует немало положительных сторон.

Плюсы и минусы

Скальпинг имеет несколько весомых преимуществ перед другими методами заключения сделок. К основным из них можно отнести:

- Высокая потенциальная доходность. Как показывает практика, наибольшую прибыль за ограниченный промежуток времени среди всех трейдеров получают именно скальперы. Одной из причин этого является практически полное отсутствие изначально прибыльных сделок, выходящих в убыток, поскольку даже небольшая прибыль фиксируется практически сразу.

- Малый объём вложений. Для пассивного и долгосрочного инвестирования необходимы очень солидные суммы денег, в противном случае приносимая ими прибыль будет смешной. Скальпинг позволяет торговать парой сотен долларов и вполне серьёзно рассчитывать на прибыль, для получения которой долгосрочным инвесторам понадобилось бы несколько тысяч.

- Низкий риск единичной сделки. Из-за малого объёма вложений снижается также и риск высоких убытков с одной сделки. К тому же большинство скальперских стратегий подразумевает фиксацию убытков при их минимальных значениях.

- Большое количество точек входа. Поскольку мелкие колебания происходят намного чаще крупных, скальперу нет необходимости весь день сидеть вне рынка в ожидании того самого сигнала – открывать позицию он может практически в любое время при приемлемой волатильности актива.

- Возможность автоматизации. Скальпинг даёт возможность разработки чисто механической стратегии, которую в будущем можно будет автоматизировать при помощи торгового робота.

Однако можно выделить также и несколько существенных недостатков, которые необходимо учитывать при выборе торговой стратегии в этом стиле.

- Соотношение риска и прибыли. Из-за скорости совершения сделок, соотношение условного тейк-профита и стоп-лосса при скальпинге обычно находится на уровне 1:1 или немного выше, в то время как нормальное значение для среднесрочных стратегий – 1:3-1:9. Соответственно, для поддержания положительной доходности процент успешных сделок при скальпинге должен быть выше.

- Время. Скальпинг занимает намного больше личного времени трейдера, нежели среднесрочная, или тем более долгосрочная торговля. Однако нельзя не упомянуть, что и опыт это приносит соответствующий.

- Комиссии. Из-за большого количества сделок комиссионные вознаграждения, особенно при выборе неудачного брокера, могут съедать до трети прибыли, получаемой скальпером, в то время как в случае с более долгосрочными способами торговли размер взимаемой комиссии практически незаметен на фоне прибыли.

Необходимо понимать, что при выборе скальпинга существует вероятность одной единственной сделкой свести на нет всю прибыль, полученную в течение дня на небольших движениях.

Полезные статьи:

- На каком таймфрейме лучше всего торговать?

- Психология трейдинга – Влияние на решения (примеры) и методы контроля

- Правило Парето в трейдинге – Статистика и Примеры

- Как торговать по стратегии Кэрри трейд (Carry Trade) – Полное руководство

- Алготрейдинг – софт, примеры и суть алгоритмической торговли

Советы

Существует несколько достаточно очевидных рекомендаций, которые начинающие скальперы нередко не соблюдают, из-за чего впоследствии получают не те результаты, на которые рассчитывали. К ним можно отнести следующие советы:

- Не перерабатывать. Усталость ведет к нарушениям концентрации, а оно – к убыточным сделкам. Как только трейдер ощутил, что сегодня он уже не в лучшей форме, торговлю следует немедленно прекратить.

- Торговать в удобное время. Не стоит пытаться упорно совершать сделку за сделкой в течение всего дня – лучше выбрать для себя такие периоды, когда поведение цены актива более всего располагает к торговле с использованием конкретной скальперской стратегии.

- Правильный брокер. При выборе финансового посредника необходимо обратить внимание на размер его комиссий и наличие отдельных прайсов для скальперских сделок – это может значительно повысить итоговую прибыль, поскольку цены у разных брокеров могут отличаться в несколько раз.

- Инструмент. Не стоит гнаться за популярным или широко известным финансовым активом – для скальпинга лучше всего использовать те инструменты, причины и варианты движения цен на которые действительно понятны трейдеру.

- Дисциплина. Может показаться, что скальпировать – это просто, однако при этом очень важно соблюдать жесткую дисциплину, поскольку этот стиль торговли нередко норовят превратить в азартную игру, в которой на первом плане не стратегия, а вера в удачу. Разумеется, ничем хорошим такой подход не заканчивается – для достижения результата необходимо жестко придерживаться своей торговой стратегии.

Соблюдение этих простых советов может приблизить скальпера к желаемому уровню прибыли.

Заключение

Рассмотрев возможности скальпинговых стратегий, можно прийти к нескольким выводам.

- Скальпинг ― сложная спекулятивная торговая система, правильно реализовать которую будет под силу только опытному трейдеру.

- Также скальпинг не подходит для торговли с крупным депозитом, т.к. в этом случае эффективности системы естественным образом будет снижаться (именно поэтому серьезные игроки рынка не используют данную методику).

- Как видно, применимость скальпинговых торговых систем ограниченна. Однако, интересным является возможность использования торговой системы для, так называемого, «разгона» депозита. То есть, имея депозит в $100, трейдер может за короткие сроки увеличить его до $1000-2000, и в последующем перейти работать на другую торговую систему.

- Также трейдер-скальпер в теории может регулярно снимать полученную прибыль, оставляя на депозите оптимальную для работы сумму. Однако, сложность скальпинговых торговых систем в данном случае ставит под сомнение регулярность получения такого дохода.

Навыки скальпера считаются высшим пилотажем среди трейдеров, поскольку требуют высокой концентрации, умения быстро анализировать и больших затрат времени. Однако при этом потенциальная доходность скальпинга вполне способна окупить вложения в его полноценное освоение.

- →

- →

Стратегии скальпинга

Стратегии скальпинга основаны на биржевом стакане, кластерном и объемном анализе, анализе графиков и плотностей. В этой статье мы расскажем о наиболее распространенных стратегиях скальпинга на фондовом и криптовалютном рынках.

Внимание! Данная статья носит исключительно информационный характер и не содержит инвестиционных рекомендаций и советов по торговле.

Обзор подготовлен командой бесплатного терминала для торговли криптовалютой CScalp. Чтобы получить CScalp, оставьте свой электронный адрес в форме ниже.

Почему скальперу нужна стратегия

Скальпинг требует осознанности. Иными словами, скальпер должен понимать, по какой системе проходит сделка. Без четкой и заранее очерченной стратегии вход в рынок мало чем отличается от игры в казино. Некоторые скальперы торгуют поочередно пару стратегий, другие комбинируют элементы разных стратегий. Начинающему скальперу стоит начинать с более понятных стратегий, с опытом переходя к более сложным.

Стратегия скальпера состоит из отбора торговых инструментов на день, инструментов анализа рынка, поиска точек входа и выхода, риск-менеджмента, принципов выставления Stop-Loss/Take-Profit и т. д. В этой статье мы затронем часть, которая касается способов определения точек входа в рынок и выхода из него.

Важно: Данная статья – не руководство к действию и не инструкция по работе на рынке. Здесь собраны общие принципы, по которым выстраиваются скальперские стратегии. Применение этих принципов на практике – личное дело каждого трейдера. Помните, что даже в самой предсказуемой ситуации успешное проведение сделки не гарантировано.

Торговля от плотностей

Один из источников скальперских сделок – плотности в стакане. Плотность – это крупная лимитная заявка или скопление таких заявок. В скальпинге распространена торговля на пробой или отскок от плотностей. При этом интерес представляют не все плотности. Как правило, обращают внимание на плотности, находящиеся на ключевых уровнях поддержки и сопротивления.

Интерфейс терминала CScalp: крупные лимитные заявки (плотности) в стакане выделены желтым и розовым

К плотности есть ключевое требование – она должна быть “настоящей”. “Настоящая” плотность держится долгое время и (как правило) располагается на круглом числе (22 500, 49 000, и т. д). Только такая плотность может быть надежным основанием для входа. Почему круглые числа предпочтительнее? Ответ – простота. Всем участникам рынка проще и удобнее рассчитывать свои позиции ровными, круглыми частями. Если плотность находится на круглом числе, значит к расчету позиции было приложено усилие, она не открыта “просто так”.

На рынке можно встретить спуфера (спуфер-трейдера). Такой трейдер манипулирует рынком, выставляя плотности и быстро снимая их. Таким образом он притягивают к своим плотностям более мелких игроков и манипулирует ценой в своих интересах. Такие плотности не держатся. Как правило, они располагаются на неровных числах вроде 16 783. Анализ от таких плотностей – заведомо ложный. Прежде чем рассматривать плотность, нужно убедиться, что есть хотя бы одно уверенное касание уровня, на котором она расположена.

Теперь разберем немного теории. Поговорим о фазах рынка. На рынке различают две основные фазы – консолидация (флэт, боковик) и движение (тренд). За сильными, четко выраженными движениями всегда идет фаза консолидации. В ней тестируются новые уровни поддержки и сопротивления. Рынок замкнут в пределах одного ценового диапазона, без явно выраженных движений вверх или вниз.

Основные фазы рынка: тренд и проторговка (флэт)

Рынок цикличен – движения и консолидации попеременно сменяют друг друга. Внутри каждой фазы и между ними цена перемещается из зоны в зону. Процесс перехода из фазы в фазу сопровождается импульсным выходом цены на несколько % вверх или вниз, за пределы границ текущего ценового канала.

Типичный пробой уровня вверх

Такое движение называется пробоем. Отскок – обратная ситуация, когда цена коснулась уровня, но не прошла дальше него, после чего ее откинуло назад.

Типичный отскок от уровня

Почему происходят отскоки и пробои? Ответ – плотности. Плотность – препятствие, которое рынок стремится преодолеть. Если у рынка достаточно сил (объемов), он пробьет плотность и пойдет дальше. Если сил не хватает, произойдет отскок, цену отбросит назад.

В обоих случаях важно смотреть на движения BTC или ETH. Главное правило в торговле от плотностей – поводырь должен двигаться в том же направлении, что и потенциальная сделка. Допускается нахождение поводыря в проторговке. Если поводырь идет в другую сторону, сделку открывать не стоит.

Теперь рассмотрим основные принципы торговли пробоев и отскоков. Учитываем, что в данных стратегиях нас интересуют именно плотности, располагающиеся на сильных уровнях, и/или их создающие.

Торговля пробоев

Торговля пробоев в скальпинге – метод предсказания пробоя плотности и открытия сделки от него. Цель – предугадать момент, когда произойдет “разъедание” плотности. Иными словами, когда ее начнут раскупать.

Пробой наклонного уровня вверх

Чтобы предугадать пробой, нужно найти сильный уровень. Главный критерий силы уровня – количество касаний его ценой. Сильным считается уровень с 2-3 касаниями без “заколов*”. В некоторых случаях допускается и больше касаний, с “заколами”. На касаниях уровня также должны наблюдаться повышенные объемы.

Второй критерий – характер подхода цены к уровню. Считается, что чем ближе пробой, тем плавнее и размереннее подход к уровню.

Ситуация при которой цена преодолевает очевидный уровень, но затем внезапно меняет направление.

Пробой наклонного уровня вверх

Когда скальпер находит уровень, он обращает внимание на плотности в стакане. Если на цене уровня плотности настоящие – уровень ключевой, возможен пробой. Дополнительным аргументом для входа может быть “поджатие*” цены к уровню: постепенное приближение уровня поддержи к уровню сопротивления для пробоя вверх и приближение сопротивления к поддержке при пробое вниз. Нередко в такие моменты образуются графические паттерны вроде вымпелови треугольников.

Перед пробоем ищут момент “разъедания” плотности – когда объемов в рынке становится достаточно, чтобы начать ее раскупать. В сделку входят частями, как правило, во время “разъедания” или по факту пробоя. Выход – по факту реализации движения, тоже частями.

Последовательное уменьшение величины отскоков при подходе к уровню внешне напоминающее треугольник с одной плоской стороной

Stop-Loss располагают в нескольких пунктах от уровня пробоя, сразу “позади” открытой сделки.

Пример ложного и настоящего пробоя

Важно учитывать, что пробой может быть ложным. В таких ситуациях цена выходит за пределы уровня, но из-за нехватки потенциала не закрепляется и откатывается назад.

Подробнее о стратегии торговли пробоев читайте в этой статье (статья в разработке…).

Подробные примеры сделок по пробоям в нашем видео.

Торговля отскоков

Отскок – противоположность пробою. Отскок происходит, когда на подходе к уровню фактические объемы в рынке оказываются меньше самой плотности. Из-за этого плотность не удается раскупить и цена отскакивает назад.

В торговле отскоков, цель – убедиться, что плотность на уровне достаточно крупная, чтобы ее не смогли “пробить” на данном этапе. Также смотрят на прайс-экшн на подходе к плотности. Как правило, цена подбирается к уровню резко, без видимых откатов и локальных проторговок.

Типичный прайс-экшн перед отскоком

Такой прайс-экшн означает, что рынок перекуплен/перепродан и движется по инерции. У него скорее всего не хватит сил, чтобы пробить плотность.

При выполнении критериев пробоя в сделку входят от самой плотности, в контр-тренд. То есть, если отскок ожидается на восходящем тренде, заходят в шорт. Во время нисходящего – в лонг. Как и в торговле пробоев, вход и выход из сделки проходит частями. Stop-Loss выставляется сразу за плотностью.

Ловля ножей

Опытные скальперы “ловят ножи”. “Нож” – резкое и сильное изменение цены без последующие консолидаций. Эта стратегия крайне рисковая – по ней работают с отвесными движениями в контртренд. “Ножи” приносят хорошую прибыль, но реагировать нужно в долю секунды. Если промедлить, можно крупно проиграть.

Для торговли ножами нужно четкое понимание механизмов рынка. Перед применением этой стратегии, советуем ознакомиться с основами теханализа и другими стратегиями скальпинга из этой подборки. Подробнее о ножах читайте в нашей статье про ловлю ножей в скальпинге.

Торговля от профиля рынка

Эта стратегия скальпинга криптовалют строится на анализе профиля рынка. Профиль рынка – индикатор, показывающий количество проторгованных объемов актива на каждом ценовом уровне за заданный промежуток времени. Подробнее о том, как работает данный индикатор, читайте в статье про объемный анализ в скальпинге.

Самая длинная горизонтальная линия – точка контроля или PoC. Это ценовой уровень, на котором наблюдались самые активные торги за выбранный период. Активные участники, особенно крупные, проявляют особый интерес к точке контроля и зоне вокруг нее.

Индикатор “Профиль рынка” (слева). Точка контроля (PoC) обозначена красным

Стратегия скальпинга “торговля от профиля рынка” строится на гипотезе, что если после пересечения ценой точки контроля от нее наблюдается сильный импульсный выход, значит к этой точке есть особый интерес со стороны крупных участников. Главный тезис стратегии – после одного отскока от этой точки цена скорее всего в скором времени к ней вернется и сделает еще один отскок. Именно это движение и торгуют скальперы.

В примере используется инструмент “Фиксированный профиль объема” во вкладке “Инструменты для измерения и прогнозирования” TradingView. Он наносится на график от нижней границы зоны до уровня, которого достиг импульс. Красная горизонтальная линия индикатора отображает точку контроля.

Наша задача – используя точку контроля, найти зону проторговки, где покупатель (продавец) набирал свои позиции. После того, как крупный участник набрал позиции, цена импульсом выталкивается из зоны до следующего уровня. При этом рассматривается возвращение не к конкретной точке, а ко всей зоне. Перед повторным отскоком внутри этой зоны возможен небольшой тест.

Главный нюанс данной стратегии в том, что в ней рассматривается только первое повторное движение к зоне интереса. Последующие возвращения не рассматриваются. Stop-Loss выставляется чуть ниже нижней границы зоны.

Примеры сделок по торговле от профиля рынка смотрите в нашем видео.

Сбор спреда

Сбор спреда – одна из самых простых стратегий скальпинга. Рекомендуется для развития механического навыка работы с торговым терминалом. Также, работа со спредом помогает “прочувствовать”, как движется цена в реальном времени.