Содержание страницы

- Категории налогоплательщиков, имеющих право претендовать на стандартный налоговый вычет

- Виды стандартных налоговых вычетов

- Порядок действий при получении налогового вычета на ребенка (детей)

- Пример расчета суммы налогового вычета на детей

- Порядок действий при получении налогового вычета если в течение года стандартные вычеты не предоставлялись работодателем или были предоставлены в меньшем размере

Категории налогоплательщиков, имеющих право претендовать на стандартный налоговый вычет

^К началу страницы

Одним из стандартных налоговых вычетов является вычет на налогоплательщика, который предоставляется определённым

физическим лицам, например, «чернобыльцам», инвалидам с детства, родителям и супругам погибших военнослужащих.

Полный перечень физических лиц, которые могут претендовать на получение стандартного вычета, указан в пп. 1, 2, 4 ст.218 НК РФ.

Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из

соответствующих вычетов. При этом вычет на детей предоставляется независимо от предоставления других стандартных налоговых вычетов.

Виды стандартных налоговых вычетов

^К началу страницы

Стандартные налоговые вычеты:

вычет на налогоплательщика

Данный вид стандартного налогового вычета предоставляется 2 категориям физических лиц, перечисленным в п. 1 ст. 218 НК РФ.

вычет на ребенка (детей)

Вычет на ребенка (детей) предоставляется до месяца, в котором доход налогоплательщика и

исчисленный нарастающим итогом с начала года, превысил 350 000 рублей. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму.

- на первого и второго ребенка – 1400 рублей;

- на третьего и каждого последующего ребенка – 3000 рублей;

- на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы – 12 000 рублей родителям и усыновителям (6 000 рублей – опекунам и попечителям).

Если у супругов помимо общего ребенка есть по ребенку от ранних браков, общий ребенок считается третьим.

Порядок действий при получении налогового вычета на ребенка (детей)

^К началу страницы

Предоставляется налогоплательщикам, на обеспечении которых находится ребёнок (дети).

1

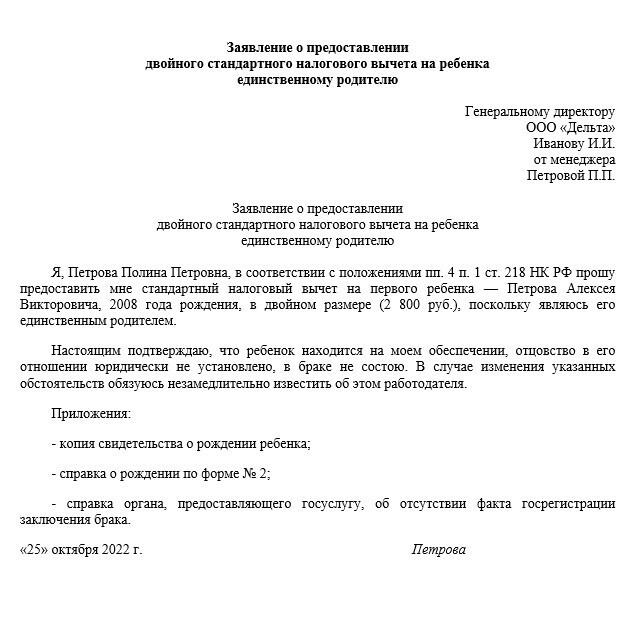

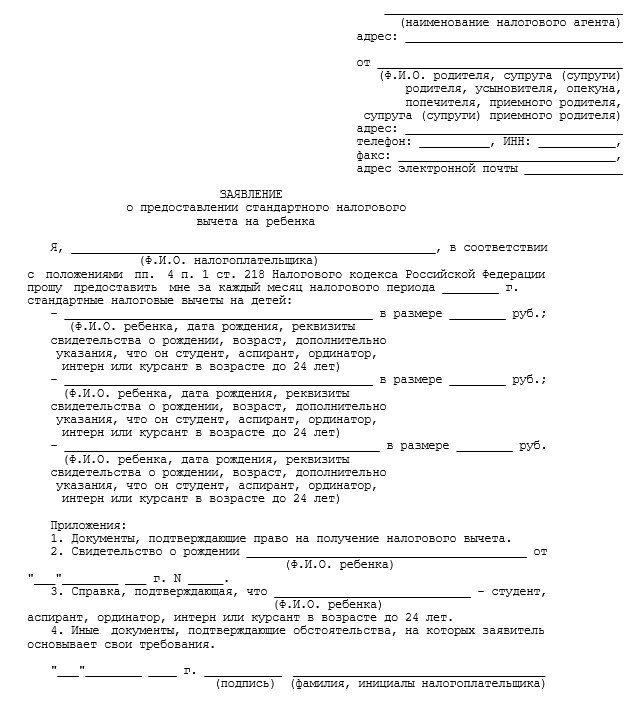

Написать заявление на получение стандартного налогового вычета на ребенка (детей) на имя работодателя.

2

Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей):

- справка об инвалидности ребенка (если ребенок инвалид);

- справка из образовательного учреждения о том, что ребенок обучается на дневном отделении (если ребенок является студентом).

3

Если сотрудник является единственным родителем (единственным приемным родителем), необходимо дополнить комплект документов копией документа, удостоверяющего, что родитель является единственным.

- свидетельство о смерти второго родителя;

- выписка из решения суда о признании второго родителя безвестно отсутствующим;

- справка о рождении ребенка, сведения о (об) матери (отце) которого внесены на основании заявления отца (матери) (по форме № 2, утвержденной приказом Минюста России от 01.10.2018 № 200);

- документ, удостоверяющий, что родитель не вступил в брак (паспорт).

4

Если сотрудник является опекуном или попечителем, необходимо дополнить комплект документов копией документа об опеке или попечительстве над ребенком.

- постановление органа опеки и попечительства или выписка из решения (постановления) указанного органа об установлении над ребенком опеки (попечительства);

- договор об осуществлении опеки или попечительства;

- договор об осуществлении попечительства над несовершеннолетним гражданином;

- договор о приемной семье.

5

Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета на ребенка (детей) и копиями документов, подтверждающих право на такой вычет.

Чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно датам их рождения.

Первым по рождению ребенком является старший по возрасту из детей вне зависимости от того, предоставляется на него вычет или нет.

Если налогоплательщик работает одновременно у нескольких работодателей, вычет по его выбору может быть предоставлен только у одного работодателя.

Пример расчета суммы налогового вычета на детей

^К началу страницы

У Матвеевой Е.В. четверо детей возраста 16, 15, 8 и 5 лет.

При этом ее ежемесячный доход (заработная плата) составляет 40 000 рублей.

Матвеева Е.В. подала письменное заявление на имя работодателя на получение стандартного налогового вычета на всех детей: на содержание первого и второго ребенка – по 1 400 рублей, третьего и четвертого – 3 000 рублей в месяц.

Таким образом, общая сумма налогового вычета составила 8 800 рублей в месяц.

Эта сумма будет вычитаться из дохода Матвеевой Е.В. до августа включительно, поскольку именно в этом месяце налогооблагаемый доход с начала года достигнет порога 350 000 рублей.

Ежемесячно с января по август работодатель будет рассчитывать своей сотруднице Матвеевой Е.В. НДФЛ из суммы 31 200 рублей, получаемой из разницы налогооблагаемых по ставке 13% доходов в размере 40 000 рублей и суммы налогового вычета в размере 8 800 рублей:

НДФЛ = (40 000 руб. – 8 800 руб.) х 13% = 4 056 руб.

Таким образом, на руки Матвеева Е.В. получит 35 944 руб.

Если бы Матвеева Е.В. не подавала заявление на вычет и не получала его, то работодатель рассчитывал бы НДФЛ следующим образом:

НДФЛ = 40 000 руб. х 13% = 5 200 руб., доход за вычетом НДФЛ составил бы 34 800 руб.

В некоторых случаях, например, для единственного родителя размер вычета может быть удвоен. При этом нахождение

родителей в разводе и неуплата алиментов не подразумевает отсутствие у ребёнка второго родителя и не является основанием

для получения удвоенного налогового вычета.

Порядок действий при получении налогового вычета если в течение года стандартные вычеты не предоставлялись работодателем или были предоставлены в меньшем размере

^К началу страницы

Если в течение года стандартные вычеты не предоставлялись работодателем или были предоставлены в меньшем размере,

налогоплательщик вправе их получить при подаче налоговой декларации по НДФЛ в налоговый орган по месту своего жительства по окончании года.

При этом налогоплательщику необходимо:

2

Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей).

3*

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с

заявлением на получение стандартного налогового вычета и копиями документов, подтверждающих право на

получение стандартного налогового вычета.

*В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета,

подать в налоговый орган заявление на возврат налога (вместе с налоговой декларацией, либо по

окончании камеральной налоговой проверки).

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения

налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п.6 ст.78 НК РФ).

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Содержание статьи

Показать

Скрыть

Официально работающие граждане могут платить со своего заработка налог меньше, если у них есть несовершеннолетние дети. Рассказываем, кому положены вычеты на детей и как можно удвоить сумму.

Что такое налоговый вычет на детей

Стандартный вычет на ребенка — это сумма, на которую можно снизить доход при расчете налоговой базы для НДФЛ. С помощью него снижается размер налоговой базы, а налог начисляют на сумму меньше.

Стандартный налоговый вычет: как получать зарплату больше

Кто получает вычеты на детей

Такой налоговый вычет положен налогоплательщикам: родителям и их супругам, усыновителям, попечителям и опекунам.

Вычет можно получить, только если родитель платит НДФЛ со своих доходов. Это сотрудники организаций, предприниматели на основной системе налогообложения, владельцы недвижимости, которые сдают ее в аренду и платят налог с доходов.

Вычет может получить каждый родитель. Право на него могут получить отчим или мачеха, если они также содержат ребенка. В этом случае родитель ребенка должен написать заявление в бухгалтерию, что его ребенок находится на общем иждивении супругов.

Кто не имеет права на стандартный налоговый вычет

Нерезиденты в любом статусе не могут получить такую налоговую льготу.

Также рассчитывать на вычет не могут индивидуальные предприниматели (ИП) на упрощенной или патентной системе налогообложения (УСН и ПСН) или применяющие единый сельскохозяйственный налог (ЕСХН), поскольку их доходы облагаются упрощенным налогом.

Условия получения налогового вычета

Сотрудник должен быть резидентом РФ, то есть находиться на территории России 183 календарных дня в году, следующих подряд, и более.

По общему правилу вычеты дают на детей в возрасте до 18 лет. Однако если совершеннолетний ребенок обучается очно в вузе или ссузе, то вычет на него предоставляют до 24 лет, сказано в письме Минфина России от 25.10.2013 № 03-04-05/45277. Учиться ребенок может платно или бесплатно, в России или за рубежом. Если ребенок заканчивает учебу до 24 лет, вычет перестают делать с того месяца, когда он получил диплом. Если ребенок заканчивает учебу до 24 лет, то право на вычет исчезает с месяца получения диплома.

Однако взрослого ребенка все равно учитывают при вычете на младших детей. Например, если в семье четверо детей, старшему из которых уже 24 года, то на второго ребенка родители могут получить 1 400 рублей, а на третьего и четвертого — уже по 3 тыс. рублей.

К каким доходам применяют вычет

Стандартный вычет применяют к доходам основной налоговой базы:

- зарплата;

- премии;

- отпускные;

- больничные;

- матпомощь;

- средства по срочным договорам;

- доходы физлиц от аренды;

- средства, перечисляемые по договорам гражданско-правового характера.

На сумму вычета не получится снизить доходы, не относящиеся к основной налоговой базе, например, дивиденды.

Доходы, которые частично освобождены от НДФЛ, суммируют для расчета предельной величины только в той части, которая облагается налогом.

К таким выплатам относятся:

- суточные по внутрироссийским (от 700 рублей) и зарубежным (от 2 500 рублей) командировкам;

- подарки стоимостью от 4 тыс. рублей в год;

- материальная помощь при рождении или усыновлении ребенка (от 50 тыс. рублей за каждого малыша);

- другие виды материальной помощи (от 4 тыс. рублей).

Размеры вычета на детей в 2023 году

Размер стандартного вычета зависит от количества детей, наличия у них инвалидности, а также наличия у налогоплательщика статуса опекуна.

Семьи с одним или двумя детьми могут получить вычет в размере 1 400 рублей на каждого ребенка. Право на вычет имеют родители, их супруги, усыновители или приемные родители и их супруги.

Снизить налоговую базу на 3 тыс. рублей могут сотрудники, которые имеют троих и более детей. Учитывают детей всех возрастов.

Право на повышенный вычет есть у работников, которые воспитывают детей с инвалидностью I или II группы. Размер вычета для опекунов и попечителей составляет 6 тыс. рублей, а для родителей и усыновителей — 12 тыс. рублей.

Единственный родитель или один из родителей, если второй отказался от получения вычета, может получить его в двойном размере. Чтобы получить двойной вычет, работник должен подать письменное заявление в свою бухгалтерию.

Как рассчитать налоговый вычет на детей с зарплаты

Вычет ориентирован на малоимущих граждан, поэтому государство установило лимит по доходам, сверх которого получить вычет не получится. В 2023 году это 350 тыс. рублей. Суммирование доходов для контроля лимита выполняется нарастающим итогом с 1 января года.

Чтобы узнать, какую сумму НДФЛ придется уплатить с заработной платы с учетом вычета, необходимо:

- Заработную плату умножить на 13%.

- Из этого значения вычесть сумму вычета, умноженную на 13%.

- Получаем сумму уплаты налога.

Рассчитаем налоговый вычет на примерах.

Например, сотрудник имеет заработную плату в 25 тыс. рублей и воспитывает троих детей 7, 10 и 23 лет.

Доход за год составляет у него 300 тыс. рублей, то есть не превышает предельную величину. Старший ребенок еще обучается в вузе. В этом случае родитель будет получать: (1 400 + 1 400 + 3 000) × 0,13 = 754 рубля в месяц.

Так, размер НДФЛ к уплате с учетом вычета составит: (25 000 рублей × 0,13) – 754 = 2 496 рублей. На руки работник получит 22 504 рубля.

Если бы старший ребенок не обучался в вузе, то родитель мог бы получить 1 400 рублей за второго ребенка и 3 тыс. за третьего ребенка. Так, размер налогового вычета в месяц составил: (1 400 + 3 000) × 0,13 = 572 рубля. (25 000 × 0,13) − 572 = 2 678 рублей. Это НДФЛ, который должен будет оплатить работник с учетом вычета.

Разберем пример для детей от разных браков. Например, у работника есть один ребенок от первого брака и двое от второго. Сотрудник выплачивает алименты, то есть участвует в содержании детей. В этом случае он может оформить стандартный вычет на троих детей: (1 400 + 1 400 + 3 000) = 5 800 рублей. 5 800 × 0,13= 754 рубля. Чтобы получить размер НДФЛ к уплате, необходимо 754 рубля вычесть из заработной платы, умноженной на 13%.

Если бы в семье было, например, двое несовершеннолетних детей, у одного из которых была инвалидность, родители бы могли оформить вычет: 1 400 рублей за первого ребенка + 1 400 рублей за второго ребенка + 12 тыс. рублей за инвалидность второго ребенка. Общая сумма возмещения бы составила 14 800 рублей в месяц для каждого родителя. 14 800 × 0,13 = 1 924 рубля. На эту сумму снизится налог к уплате.

Как оформить налоговый вычет на детей с зарплаты

Чтобы получать стандартный вычет по НДФЛ на ребенка, необходимо заполнить заявление на имя работодателя. Документ заполняют в свободной форме. При необходимости вы можете попросить образец в вашей бухгалтерии. Ежегодно писать заявление не нужно. Однако вы можете заполнить его повторно, если у вас появится право на еще один вычет, например, в вашей семье родится еще один ребенок.

За какой период предоставят вычет

Работодатель предоставит налоговый вычет за каждый месяц налогового периода, пока вы работаете в компании и пока вы не превысили лимит в 350 тыс. рублей.

Какие документы нужны для оформления налогового вычета на детей

Перечень документов зависит от вашей жизненной ситуации. Вам могут потребоваться:

- копии свидетельств о рождении детей, даже если вычет на кого-то из них уже не положен;

- копия решения суда об усыновлении или удочерении, если вы приемный родитель;

- копия решения суда об опеке или попечительстве, если вы опекун ребенка;

- справка с места учебы ребенка в возрасте от 18 до 24 лет;

- копия свидетельства о браке;

- заявление родителя о том, что ребенок находится на совместном иждивении супругов;

- копия документа об уплате алиментов;

- копия справки об установлении инвалидности у ребенка;

- заявление второго родителя об отказе от вычета и справка 2-НДФЛ с его места работы, если вы планируете получать вычет в двойном размере;

- копия документа о том, что вы являетесь единственным родителем ребенка;

- оригиналы бумаг для сверки.

Как получить вычет через ФНС

Для этого вам нужно заполнить декларацию 3-НДФЛ за тот период, в который вы хотите оформить вычет. Заполненную форму необходимо подать в налоговую инспекцию по месту жительства. Это можно сделать в вашем отделении ФНС или через личный кабинет налогоплательщика на сайте ведомства.

3-НДФЛ: как заполнить в 2023 году, рассчитать налог и получить вычет

В течение трех месяцев налоговики должны рассмотреть вашу декларацию и документы. При положительном решении вам вернут сумму излишне уплаченного налога.

Дополнительные вопросы о налоговом вычете на детей с зарплаты

Могут ли получать налоговый вычет на детей безработные родители?

Налоговым вычетом не могут воспользоваться лица, у которых в принципе отсутствует налогооблагаемый доход, в том числе безработные, если у них нет иных источников дохода. Если вы официально не работаете, но при этом сдаете недвижимость в аренду и ежегодно уплачиваете НДФЛ с дохода, вы можете получить вычет. Однако в этом случае вам придется обращаться непосредственно в налоговую службу.

Можно ли одновременно с вычетом на детей получать другие налоговые вычеты?

Стандартный налоговый вычет не отменяет другие вычеты. Вы также можете получить социальный вычет за лечение или имущественный вычет за покупку жилья и так далее.

Что делать, если возникли проблемы с получением налогового вычета на детей?

При возникновении сложностей с получением вычета необходимо обратиться в налоговую службу. Возможно, причина кроется в неправильно заполненных документах. В этом случае достаточно будет исправить неточности или подать недостающие бумаги.

Налоговый вычет на детей с зарплаты: что нужно знать

Если у вас есть ребенок, вы уплачиваете НДФЛ с дохода, то вы можете получить налоговый вычет и снизить размер НДФЛ. Вычет можно получить даже на ребенка-студента до 24 лет. Если ребенок старше 18 лет и не обучается очно, его все равно учитывают при определении очередности детей.

За первого и второго ребенка положен вычет по 1 400 рублей, за третьего и последующих — по 3 тыс. рублей. На ребенка с инвалидностью можно дополнительно получить вычет в размере 12 тыс. рублей. Опекуны, попечители и приемные родители могут получить вычет в 6 тыс. рублей.

Вычет в двойном размере можно получить, если вы единственный родитель или второй родитель отказался от вычета.

Вычет можно получить у вашего работодателя. Для этого достаточно написать заявление на его имя, прикрепить к нему копии документов и подать в бухгалтерию.

Вы также можете получить вычет в ФНС во время личного визита или на сайте ведомства. Для этого потребуется заполнить форму 3-НДФЛ. Деньги вернут за последние 3 года.

Вычет положен до момента, когда ваш доход не превысит 350 тысяч рублей.

Вычет на детей не суммируется с остальными вычетами и не ограничивает возможность оформить социальный или имущественный вычет.

Кому положен вычет

Право на стандартный налоговый вычет имеют налогоплательщики, которые обеспечивают детей. К ним относятся и приемные родители, опекуны и их супруги. Нерезиденты (в любом статусе) не имеют права на эту налоговую льготу.

К каким доходам применяют вычет. Лимит в 2023 году

Стандартный вычет применяется к доходам основной налоговой базы. К ним относятся зарплата, премии, отпускные, материальная помощь (сверх вычета), деньги, выплачиваемые по срочным договорам, доходы от аренды (физического лица), а также – средства, перечисляемые в соответствии с другими гражданско-правовыми договорами.

Нельзя уменьшить на сумму вычета доходы, не имеющие отношения к основной налоговой базе (например, дивиденды).

Работник может получать льготу, пока его доход с начала года не достигнет установленного лимита. В 2023 году он составляет 350 000 рублей. Уменьшить налогооблагаемый доход на стандартный вычет после достижения указанного лимита нельзя. Суммирование доходов в целях контроля лимита выполняется нарастающим итогом, с 1 января года.

Для контроля лимита суммируйте только те доходы, к которым применяется стандартный вычет:

-

зарплаты, премии, надбавки;

-

отпускные, компенсации за неиспользованный отпуск;

-

больничные;

-

выплаты по гражданско-правовым договорам физлицам, которые не зарегистрированы как ИП.

Доходы, которые частично освобождены от НДФЛ, необходимо суммировать для расчета предельной величины только в части, облагаемой налогом.

К этому типу выплат относят:

-

суточные по внутрироссийским (свыше 700 руб.) и зарубежным (свыше 2 500 руб.) командировкам;

-

стоимость подарков, превышающих 4 000 рублей за год;

-

материальную помощь при рождении или усыновлении ребенка (свыше 50 тысяч рублей на каждого малыша);

-

иные виды материальной помощи (суммы свыше 4 000 руб.).

Удобнее всего рассчитывать доходы и установленные лимиты с применением специализированных программ. С помощью 1С:Зарплата и управление персоналом вы сможете отслеживать все виды выплат сотрудникам и избегать ошибок в расчете налоговой базы.

В облачной версии 1С:ЗУП от сервиса «Е-офис 24» у вас будет всегда обновленная актуальная версия программы с учетом всех новых изменений законодательства.

Размер детских вычетов

Размер стандартного вычета зависит от количества детей, наличия у них инвалидности и от статуса опекуна.

Семьи, имеющие одного или двух детей, могут воспользоваться вычетом в размере 1 400 рублей на каждого ребенка. Вычет предоставляется независимо от возраста детей до достижения 18 лет. Если ребенок учится на дневном отделении, льгота продлевается до 24 лет. Право на вычет имеют как родители и их супруги, так и усыновители/приемные родители и их супруги.

Уменьшать налоговую базу на 3 000 рублей можно сотруднику, который предоставил все документы на третьего и последующих детей. Аналогично предыдущей ситуации, необходимо считать детей всех возрастов.

Право на повышенный вычет есть у сотрудников, которые воспитывают детей-инвалидов I или II группы. Размер вычета для опекунов, попечителей – 6 000 рублей, для родителей и усыновителей – 12 000 рублей.

Одинокий родитель или один из родителей, если второй отказался от права на получение вычета, может получить вычет в двойном размере. Чтобы воспользоваться двойным вычетом, работнику необходимо подать письменное заявление (неважно, в каком формате).

Важные нюансы

-

Вычет положен сотрудникам, которые участвуют в обеспечении неусыновленных детей.

Например, отчим вправе получить вычет за ребенка своей жены, которого он содержит, но юридически не усыновил.

-

Регистрация и место фактического проживания ребенка для получения вычета не важны.

Поэтому отец, который живет отдельно, но платит алименты за детей, вправе получить вычет. Все, что ему нужно – представить документы, подтверждающие факт оплаты.

-

Если родитель лишен родительских прав, но при этом продолжает обеспечивать своих детей – он также имеет право на вычет.

При этом лишение родительских прав не влияет ни на количество детей, на которых распространяется вычет, ни на размер вычета.

Например, родитель с тремя детьми, если на двух старших он был лишен родительских прав, все равно может получить вычет на третьего ребенка.

Документы для предоставления вычета

Базовый документ для старта процедуры оформления вычетов – заявление. Его оформляют в произвольной форме и подают до окончания текущего налогового периода – до конца календарного года. Если работник опоздает с заявлением – он сможет вернуть переплату по НДФЛ только через налоговую инспекцию.

Второй важный документ – справка о доходах и суммах налога с других мест работы. Ее нужно запросить, если сотрудник работает не с начала календарного года или работает по совместительству в другой организации. Справка оформляется по типовой форме КНД 1175018.

Эту справку можно легко и быстро сформировать в облачных программах 1С:Бухгалтерия и 1С:Зарплата и управление персоналом.

А с помощью нового сервиса 1С:Кабинет сотрудника сотрудники смогут запрашивать справки со своего телефона, бухгалтер получит заявление прямо в программе 1С и сможет отправить справку нажатием одной кнопки.

Также необходимо представить свидетельство о рождении ребенка и справку из учебного заведения, если ребенок не достиг 24 лет и учится на дневном отделении.

Родители детей-инвалидов для получения вычета должны предоставить справку об инвалидности. Родители, имеющие нескольких детей, обязаны предоставить свидетельства о рождении на каждого из них, даже на тех, на кого вычет не предоставляется.

Как предоставляется вычет

Налоговые вычеты нужно предоставить работнику, начиная с того момента, когда бухгалтерия организации получит все необходимые документы. Работник имеет право подать заявление в любом месяце текущего года, при этом вычеты предоставляются за все месяцы с начала года, когда у него возникло право на их получение. В том числе вычеты предоставляются с месяца, когда ребенок родился, был усыновлен или передан под опеку, и могут быть использованы до достижения им 18 или 24 лет, после чего они прекращаются.

С 2023 года датой получения дохода признается дата его фактической выплаты. Заработную плату относят к доходам того месяца, когда ее выплатили.

Пример: У сотрудника есть один ребенок. Ему положен вычет в размере 1 400 руб. Организация 25-го марта перечисляет авансовый платеж за март, а 10 апреля – зарплату за вторую половину марта. Выплаты относятся к доходам разных периодов, поэтому вычет можно применить к каждой из них. К авансу за апрель перечисленному 25 апреля, вычет не применяется, так как его уже предоставили в этом месяце к выплате от 10 апреля.

Детские вычеты можно применять как к авансу (первой части зарплаты), так и к окончательному расчету по зарплате. Бухгалтер сам решает, к какой части выплаты применить вычет.

Но есть нюанс: если вычет применили к первой выплате в месяце, а по итогам месяца доход превысил 350 000 руб., тогда нужно доудержать НДФЛ со второй выплаты в этом месяце.

Автоматизированный расчет зарплат сотрудникам учитывает все детские вычеты и помогает избежать ошибок (а значит – снизить налоговые риски). Арендуйте 1С в облаке от компании «Е-Офис 24» и считайте зарплаты быстро и удобно.

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8K4JeC

1.Кто может получить налоговый вычет на ребенка?

Стандартный налоговый вычет на ребенка — это вычет по НДФЛ, оформить который могут обеспечивающие ребенка:

- родители;

- супруг (супруга) родителя;

- усыновители;

- опекуны;

- попечители;

- приемные родители;

- супруги приемных родителей.

Супруги попечителей, опекунов и усыновителей права на налоговый вычет на ребенка не имеют.

Получать вычет на ребенка вы можете до месяца, в котором ваш доход с начала года, облагаемый налогом по ставке 13%, превысит 350 000 рублей.

2.Каков размер налогового вычета на ребенка?

Сумма вычета зависит от того, сколько у вас детей. За каждый месяц полагается вычет в размере:

- 1400 рублей — на первого ребенка;

- 1400 рублей — на второго ребенка;

- 3000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на ребенка-инвалида для родителей, супругов родителей и усыновителей;

- 6000 рублей — на ребенка-инвалида для опекунов, попечителей, приемных родителей, супругов приемных родителей.

Если у вас несколько детей в возрасте до 18 лет (или до 24 лет, если речь идет о студентах), вычеты по ним суммируются. По достижении ребенком 18 (24) лет вычет по нему прекращает предоставляться, однако, если у него есть младшие братья или сестры, они по-прежнему считаются вторыми (третьими и так далее) детьми и по ним предоставляются соответствующие вычеты.

Сумма налогового вычета — это часть ваших доходов, с которой не будет взиматься налог. То есть если у вас один ребенок и вы оформили налоговый вычет, то вам вернется 13% от 1400 рублей, если у вас двое детей, то от 2800 рублей и так далее. Если вычет получает один из двоих родителей, так как второй отказался от получения вычета, или если у ребенка только один родитель, вычет предоставляется в двойном размере.

Получить вычет можно как у работодателя, так и в налоговой инспекции.

3.Какие нужны документы для получения вычета?

- копия свидетельства о рождении ребенка (если детей несколько — копии свидетельств о рождении всех детей, даже если на кого-то из них вычет не предоставляется);

- копия решения суда об усыновлении (удочерении), если вы приемный родитель;

- копия решения об установлении опеки (попечительства), если вы опекун;

- копия справки из образовательного учреждения (учебного заведения), в которой указаны период и форма обучения ребенка (представляется раз в год), если вычет предоставляется на ребенка в возрасте от 18 до 24 лет;

- копия свидетельства о браке и заявление родителя о том, что ребенок находится на совместном иждивении супругов, или копия соглашения об уплате алиментов (исполнительного листа, решения суда о перечислении алиментов на содержание ребенка в пользу другого родителя), если вы супруг родителя ребенка;

- копия справки об установлении инвалидности (если ребенок является инвалидом);

- заявление второго родителя (образец заявления) об отказе от получения вычета и справка 2-НДФЛ с его места работы (если вы написали заявление о предоставлении вычета в двойном размере по причине отказа второго родителя от получения вычета);

- копия документа, подтверждающего статус единственного родителя (если вы написали заявление о предоставлении вычета в двойном размере как единственному родителю).

4.Как оформить налоговый вычет на ребенка через работодателя?

Чтобы ежемесячно получать стандартный вычет по НДФЛ на ребенка, вам нужно в произвольной форме написать на имя работодателя заявление (образец заявления) о предоставлении вычета. Ежегодно обновлять заявление не нужно. Новое заявление вы должны будете написать, только если у вас появится право на другой вычет. Например, родится еще один ребенок. К заявлению нужно будет приложить документы, подтверждающие право на вычет.

Работодатель должен предоставить налоговый вычет за каждый месяц налогового периода (календарного года), в течение которого между ним и вами действует трудовой договор. Однако в случае со стандартными вычетами на детей существует ограничение: вычет действует до месяца, в котором ваш доход с начала года, облагаемый по ставке 13%, превысит 350 000 рублей.

5.Как оформить вычет через налоговую?

Вам нужно будет заполнить декларацию 3-НДФЛ за тот период, за который вы хотите оформить вычет (за каждый налоговый период используйте бланк соответствующего года, например, за 2021 год — бланк 2021 года, за 2022 год — бланк 2022 года).

Это можно сделать:

- в личном кабинете налогоплательщика;

- воспользовавшись программой «Декларация»;

- от руки, скачав бланк на сайте Федеральной налоговой службы (ФНС).

Заполненную декларацию и необходимые для получения вычета документы нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- онлайн, через личный кабинет налогоплательщика на сайте ФНС;

- на личном приеме;

- через любой центр госуслуг «Мои документы»;

- онлайн, через портал госуслуг РФ (потребуется электронная подпись. Если у вас нет электронной подписи, закажите ее в приложении «Госключ»).

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки.

За счет стандартного вычета уменьшают подоходный налог (НДФЛ). Работник может оформить вычет на себя и детей. Обычно его получают у работодателя ежемесячно, но можно получить льготу по декларации 3-НДФЛ в налоговой.

Рассказываем, как получить стандартный вычет на детей, и на сколько увеличится зарплата родителей.

Содержание:

- Что такое стандартный вычет на ребенка

- Когда можно получить вычет на детей в двойном размере

- Как рассчитывается сумма вычета

- Как получить вычет у работодателя

- Как получить вычет в налоговой

Что такое стандартный вычет на ребенка

Налоговый вычет — это сумма, на которую можно уменьшить налогооблагаемый доход. Например, зарплата водителя составляет 45 000 ₽. Из этой суммы он должен уплатить НДФЛ 13% — 5 850 ₽. Но если у работника есть право на вычет, из зарплаты сначала вычтут не облагаемую налогом сумму, а с оставшейся рассчитают НДФЛ.

Трудоустроенные родители могут получать стандартный вычет на детей до 18 лет. Если ребенок учится очно, льготу продлевают до 24 лет. Также

стандартный вычет могут получать усыновители, опекуны, попечители и приемные родители.

Неважно, проживает ребенок с родителями или отдельно — после развода оба супруга могут воспользоваться вычетом. Но только если участвуют в обеспечении ребенка. Если отец или мать уклоняются от алиментов, вычет им не дадут.

Важно! Воспользоваться вычетом могут только российские налоговые резиденты. К ним относятся граждане, которые находятся на территории России минимум 183 дня в году.

Налоговую льготу предоставляют ежемесячно, пока зарплата работника с начала календарного года не достигнет 350 000 ₽. После этой суммы вычет платить не будут. Но с января следующего года вычет можете заново.

Налоговые вычеты, хоть и незначительно, но увеличивают доход. Это важно людям с небольшой зарплатой. К примеру, работник получает до 30 000 ₽ в месяц, он может получать вычет в течение года. Но чем выше зарплата, тем быстрее работник превысит лимит, и льгота перестанет действовать.

Если в течение одного или нескольких месяцев у работника нет дохода, право на вычет сохраняется. Его насчитают в следующем месяце, когда он снова получит зарплату. Вычеты суммируются — льготу можно получить за те месяцы, в которых не было выплат.

Важно! Если дохода не будет до конца года, вычет сгорит. Детские вычеты не переносятся на следующий год. Поскольку доходы каждый год обнуляются, право на вычет снова появится с начала следующего года.

Когда можно получить вычет на детей в двойном размере

Перечислим ситуации, кто может получить вычет в двойном размере.

1. Единственный родной или приемный родитель, пока не вступит в брак.

2. Единственный усыновитель, опекун, попечитель.

3. Один из родителей, если второй написал заявление об отказе от льготы.

Важно! Получать вычет или отказаться от него могут только плательщики НДФЛ: официально трудоустроенные работники и ИП на ОСН. Если один из родителей ИП на спецрежиме (НПД, УСН, АУСН, ПСН и ЕСХН), вычет ему не положен. Поэтому второй родитель не сможет получать двойной вычет.

Единственному родителю нужно подтвердить право на двойной вычет документально. Например, приложить к заявлению свидетельство о рождении с прочерком в графе «Отец», свидетельство о смерти второго родителя или решение суда о лишении родительских прав.

Важно! Уклонение от алиментов одного родителя не дает второму права на двойной вычет.

Как рассчитывается сумма вычета

Налоговый вычет предоставляют на каждого ребенка. А вот сумма вычета зависит от количества и очередности детей.

Размер вычета на ребенка-инвалида суммируется с базовым стандартным вычетом по очередности рождения детей. Даже если на старшего ребенка вычет уже не положен, его тоже нужно учитывать, чтобы посчитать количество детей в семье.

Пример 1

Сергеева С.С. получает зарплату 25 000 ₽. С этой суммы вычитают НДФЛ в размере: 25 000 х 13% = 3 250 ₽. За год Сергеева может выплатить в бюджет: 3 250 х 12 = 39 000 ₽.

Но у Сергеевой трое детей — 25, 15 и 10 лет, поэтому она может воспользоваться вычетом. Младший ребенок — инвалид II группы. Рассчитаем суммарный размер стандартного вычета: 1 400 ₽ (на второго ребенка) + 3 000 ₽ (на третьего ребенка) + 12 000 ₽ (на ребенка инвалида) = 16 400 ₽ — стандартный налоговый вычет по НДФЛ для Сергеевой С.С.

С учетом вычета экономия в месяц составляет: 16 400 х 13% = 2 132 ₽ в месяц. За год она сэкономит: 2 132 х 12 = 25 584 ₽.

Пример 2

В семье трое детей от разных браков. Старшему сыну мужа от первого брака 17 лет, отец платит алименты и обеспечивает его, но ребенок живет с родной матерью. У жены есть дочь от первого брака 15 лет, ее отец алименты не платит. Младший сын у супругов общий, ему десять лет.

Поскольку брак официально зарегистрирован, все дети обоих супругов признаются

общими для учета очередности. Дочь проживает с супругами и находится на их обеспечении — это нужно подтвердить справкой из ТСЖ или судебным решением. Старший сын живет с родной матерью, поэтому настоящая супруга отца не принимает участия в его содержании.

Рассмотрим, какой размер вычета положен на детей и кто может его оформить:

- 1 400 ₽ — на старшего сына.;

- 1 400 ₽ — на дочь;

- 3 000 ₽ — на младшего сына.

Муж может оформить детский вычет за всех трех детей, а жена — на дочь и младшего сына.

Стандартный вычет можно получить у работодателя или через ФНС. В первом случае работодатель ежемесячно уменьшает налогооблагаемый доход и рассчитывает НДФЛ с оставшейся суммы. Во втором случае можно вернуть часть уплаченного налога, если не пользовались вычетом. Но не больше, чем за три года.

Как получить вычет у работодателя

Чтобы получить вычет, нужно подать документы работодателю:

- заявление — скачайте и заполните шаблон или напишите в произвольной форме;

- паспорт;

- свидетельство о рождении, усыновлении детей или справку об опеке;

- свидетельство о браке;

- справку из учебного заведения — для детей старше 18 лет;

- справку об инвалидности — для детей с инвалидностью;

- справку из ЖКХ о совместном проживании ребенка с родителями;

- справку о выплате алиментов — для отца или матери, если супруги в разводе и выплачивают алименты;

- заявление, что второй родитель обеспечивает ребенка — если супруги развелись, и второй родитель обеспечивает ребенка без выплаты алиментов;

- справку от других работодателей, что они не предоставляют льготу — для совместителей.

Важно! Если устроились на новую работу с середины года, к перечню документов нужно приложить справку о доходах и суммах НДФЛ от прошлого работодателя.

Что положено беременной и родившей с низким доходом

Как получить вычет в налоговой

Если по каким-то причинам вы не получили вычета у работодателя или получили меньшую сумму, можете вернуть деньги через налоговую инспекцию. Для этого нужно заполнить декларацию о доходах и приложить подтверждающие документы:

- декларация 3-НДФЛ — укажите период, за который хотите вернуть вычет;

- справку о доходах и суммах налога за аналогичный период — если подаете бумажную декларацию;

- копии документов, подтверждающих право на вычет, — паспорт, свидетельства, справки.

Декларацию можно подать в личном кабинете налогоплательщика или унести в инспекцию ФНС по месту прописки.

Вычет в налоговой можно получить за три предыдущих периода. Например, в 2022 году можно подать декларацию на вычет за 2021, 2020 и 2019 годы. Налоговики проверяют сведения из декларации в течение трех месяцев и еще месяц перечисляют деньги. Но бывает, что деньги приходят раньше.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Александра Задорожнева, узнала, как получить вычет на ребенка