Самый главный подготовительный этап перед составлением годовой отчетности — закрытие года в бухгалтерском учете (реформация баланса). Реформация баланса – это процедура закрытия (обнуление) бухгалтерских счетов, на которых учитываются финансовые результаты деятельности организации, операция проводится по состоянию на 31 декабря.

- Что проверить перед реформацией

- Процесс реформации баланса

- Закрытие года в программе «1С:Бухгалтерия 8»

Что проверить перед реформацией

Перед тем как приступить к реформации баланса, обязательно проверьте:

- наличие всех бухгалтерских документов;

- отражение на счетах бухгалтерского учета всех финансово-хозяйственных операций;

- начисление всех необходимых налогов;

- проведена ли инвентаризация (п. 27 Положения по ведению бухгалтерского учета и отчетности, утвержденного Приказом Минфина РФ от 29.07.98 № 34н);

- закрытие счетов бухгалтерского учета;

- финансовый результат деятельности организации.

Чтобы определить финансовый результат организации, необходимо проверить закрытие следующих счетов за отчетный период (отчетным периодом признается месяц согласно п. 48 ПБУ 4/99):

1. Счета 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы» (в соответствии с Приказом Минфина РФ от 31.10. 2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению»).

Счет 25 «Общепроизводственные расходы» закрывается ежемесячно путем списания суммы затрат (в зависимости от деятельности). Рассмотрим бухгалтерские проводки:

- Дт 20 «Основное производство» Кт 25 «Общепроизводственные расходы» – списаны общепроизводственные расходы на затраты по основному производству.

- Дт 23 «Вспомогательные производства» Кт 25 «Общепроизводственные расходы» – включение в себестоимость продукции (работ, услуг) вспомогательного производства.

- Дт 29 «Обслуживающие производства и хозяйства» Кт 25 «Общепроизводственные расходы» – включение в конце месяца части общепроизводственных расходов в себестоимость продукции.

Порядок закрытия счета 26 зависит от метода формирования себестоимости продукции и закрепляется в учетной политике организации:

- по полной производственной себестоимости;

- по сокращенной производственной себестоимости (применяют в основном МСП).

При выборе «по полной производственной себестоимости» затраты ежемесячно списываются бухгалтерскими проводками:

- Дт 20 «Основное производство» Кт 26 «Общехозяйственные расходы» – списаны общехозяйственные расходы, связанные с деятельностью основного производства, при учете продукции по полной производственной себестоимости.

- Дт 23 «Вспомогательные производства» Кт 26 «Общехозяйственные расходы» – включение в себестоимость продукции (работ, услуг) вспомогательного производства.

- Дт 29 «Обслуживающие производства и хозяйства» Кт 26 «Общехозяйственные расходы» – включение в конце месяца части общехозяйственных расходов в себестоимость продукции.

При выборе «по сокращенной производственной себестоимости» общехозяйственные расходы в полном объеме относятся на себестоимость:

- Дт 90.2 «Себестоимость продаж» Кт 26 «Общехозяйственные расходы» – списание на продажи (реализацию) продукции (работ, услуг) общехозяйственных расходов.

2. Счета 20 «Основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства», которые могут иметь незавершенное производство на остатке.

Закрытие счетов: 20 «Основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства» отражаются следующими бухгалтерскими проводками:

- Дт 90.2 «Себестоимость продаж» Кт 20 – списание себестоимости выполненных работ/услуг в реализацию.

- Дт 90.2 «Себестоимость продаж» Кт 23 – расходы вспомогательного производства списываются в реализацию.

- Дт 90.2 «Себестоимость продаж» Кт 29 – себестоимость работ/услуг, выполненных ОПиХ, списывается в реализацию.

3. Счета, которые формируют финансовый результат – 90 «Продажи», 91 «Прочие доходы и расходы». Закрытие данных счетов входит в реформацию баланса.

Но прежде чем приступить к их закрытию, необходимо убедиться, что все хозяйственные операции проведены, все налоги посчитаны и финансовый результат определен.

Процесс реформации баланса

Далее переходим к реформации баланса, которая состоит из двух этапов:

1. Закрытие счетов, на которых в течение года учитывались доходы, расходы и финансовые результаты деятельности организации (закрытие счетов 90 «Продажи» и 91 «Прочие доходы и расходы»).

Как известно, записи по субсчетам счета 90 «Продажи» (90.1 «Выручка», 90.2 «Себестоимость продаж», 90.03 «Налог на добавленную стоимость», 90.04 «Акцизы») производятся накопительно в течение отчетного года. В конце каждого месяца дебетовые и кредитовые обороты по этим субсчетам сопоставляются, что является основной для определения финансового результата (прибыли или убытка) от продаж за отчетный месяц. Финансовый результат за месяц списывается с субсчета 90.09 «Прибыль/убыток от продаж» на счет 99 «Прибыли и убытки» (табл. 1).

| Операция | Дебет | Кредит |

|---|---|---|

| Закрытие субсчета 90.1 «Выручка» | 90.1 | 90.9 |

| Закрытие субсчета 90.2 «Себестоимость продаж» | 90.9 | 90.2 |

| Закрытие субсчета 90.3 «Налог на добавленную стоимость» | 90.9 | 90.3 |

| Закрытие субсчета 90.4 «Акцизы» | 90.9 | 90.4 |

Аналогичным накопительным образом в течение отчетного года производятся записи по субсчетам счета 91 «Прочие доходы и расходы» (91.1 «Прочие доходы» и 91.2 «Прочие расходы»). В конце каждого месяца сопоставляются дебетовые и кредитовые обороты по данным субсчетам, определяется сальдо прочих доходов и расходов. Выявленный результат (прибыль или убыток) по итогам каждого месяца списывается с субсчета 91.09 «Сальдо прочих доходов и расходов» на счет 99 «Прибыли и убытки» (табл. 2).

| Операция | Дебет | Кредит |

|---|---|---|

| Закрытие субсчета 91.1 «Прочие доходы» | 91.1 | 91.9 |

| Закрытие субсчета 91.2 «Себестоимость продаж» | 91.9 | 91.2 |

В конце года все субсчета к счету 90 (кроме субсчета 90.9) и к счету 91 (кроме субсчета 91.9), закрываются на субсчета 90.09 и 91.09. Таким образом, все дебетовые и кредитовые обороты по субсчетам, открытые к счету 90 и счету 91, будут равны друг другу. Следовательно, на конец каждого месяца счета 90 и 91 имеют нулевое сальдо. А на субсчетах, открытых к этим счетам, суммы в течение года накапливаются и обнуляются 31 декабря при реформации баланса. На этом первый этап реформации баланса завершен.

2. Отражение/перенос финансового результата по итогам года (чистой прибыли или убытка) в составе нераспределенной прибыли или непокрытого убытка (закрытие счета 99 «Прибыли и убытки»).

Счет 99 «Прибыли и убытки» формирует конечный финансовый результат от деятельности организации в отчетном году. На данном счете в течение года отражаются:

- прибыли или убытки от обычных видов деятельности и сальдо прочих доходов и расходов (в корреспонденции со счетами 90 и 91);

- суммы налоговых санкций (в корреспонденции со счетом 68 «Расчеты по налогам и сборам»);

- суммы начисленного условного расхода/дохода по налогу на прибыль и постоянных налоговых активов и обязательств (если применяется ПБУ 18/02 приказ Минфина РФ от 06.04.2015 – затратный метод);

- суммы текущего налога на прибыль и отложенного налога на прибыль (если применяется ПБУ 18/02 приказ Минфина РФ от 20.11.2018 № 236н – балансовый метод). Новая редакция ПБУ 18/02 «Учет расчетов по налогу на прибыль» (приказ Минфина РФ от 20.11.2018 № 236н) применяется с 2020 г.

В обязательном порядке закрывают счета учета реализации и финансовых результатов:

- 90 «Продажи»;

- 91 «Прочие доходы и расходы»;

- 99 «Прибыли и убытки».

Счет 99 закрывается записью от 31 декабря, где сумма полученной чистой прибыли (убытка) переносится в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)». Другими словами, остаток со счета 99 списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Бухгалтерские проводки при этом выглядят следующим образом:

- Дебет 99 субсчет «Чистая прибыль (убыток)» Кредит 84 – списана чистая (нераспределенная) прибыль отчетного года;

- Дебет 84 Кредит 99 субсчет «Чистая прибыль (убыток)» – отражен чистый (непокрытый) убыток отчетного года.

Соответственно, сальдо счета 99 не имеет (по итогам отчетного года). На этом реформация баланса заканчивается.

Закрытие года в программе «1С:Бухгалтерия 8»

Для закрытия года необходимо произвести поэтапно регламентные операции:

- амортизация и износ ОС;

- закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы»;

- расчет налога на прибыль;

- реформация баланса.

Для их выполнения переходим в раздел «Операции» – «Закрытие месяца». Далее устанавливаем месяц – декабрь 2020 года.

• Начислена амортизация ОС

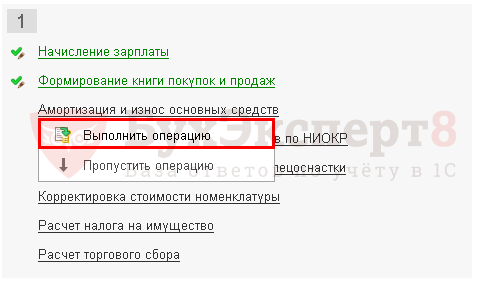

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Показать проводки» и проверяем движение документа.

• Закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы» и расчет налога на прибыль

Перед выполнением регламентных операций по закрытию счетов 90, 91 и расчета налога на прибыль проанализируем суммы, накопленные на данных счетах. В этом нам поможет отчет «Оборотно-сальдовая ведомость» (рис. 3). Перейдем в раздел: «Отчеты» – «Оборотно-сальдовая ведомость по счету» (ОСВ).

Вернемся в раздел: «Операции» – «Закрытие месяца».

По ссылке с названием регламентной операции «Реформация баланса» выбираем пункт «Пропустить операцию», слева от ссылки появится значок «Стрелка вниз» (рис. 4).

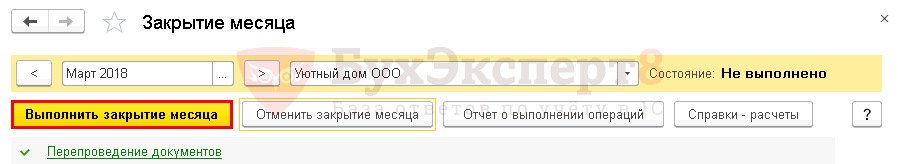

По кнопке «Выполнить закрытие месяца» выполним все остальные регламентные операции (операция «Реформации баланса» будет пропущена программой).

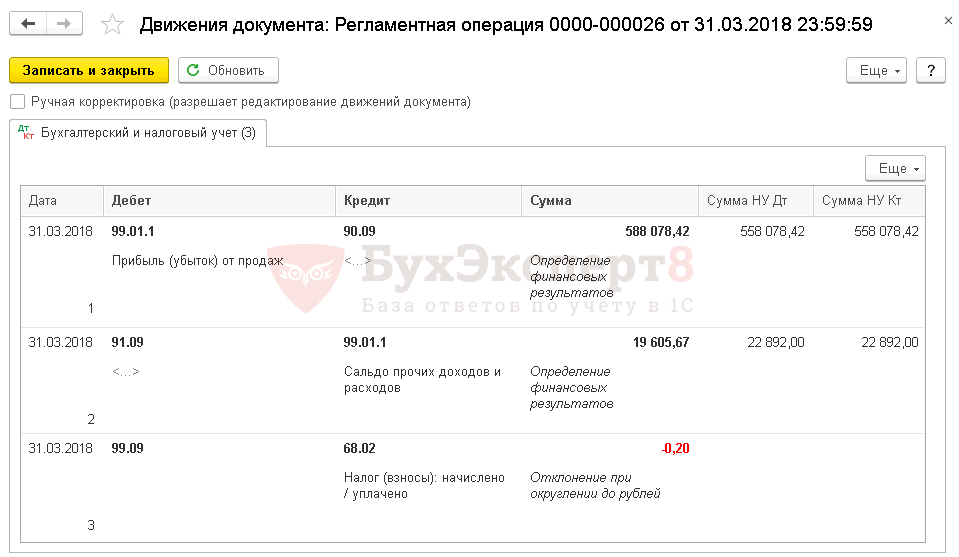

Таким образом, определен финансовый результат:

- по деятельности, связанной с производством и реализацией (счет 90)

- по деятельности, не связанной с производством и реализацией (счет 91)

По ссылке с названием регламентной операции «Закрытие счетов 90, 91» выбираем «Показать проводки» и проверяем движение документа.

Расшифровку сумм финансовых результатов по видам деятельности можно проанализировать с помощью отчета «Справка-расчет налога на прибыль». Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

Из справки мы видим начисления:

- Налога на прибыль в федеральный бюджет.

- Налога на прибыль в региональный бюджет.

- Признание условного расхода по налогу на прибыль.

По ссылке с названием регламентной операции «Расчет налога на прибыль» (рис. 4) выбираем «Показать проводки» и проверяем движение документа.

Проверим по движению документа расчет налога на прибыль за 2020 г.:

Условный расход по налогу на прибыль равняется:

- Прибыль до налогообложения × Ставка налога на прибыль (240 000,00 руб. × 20 % = 48 000,00 руб.)

Округление по счету 68.04.2 до рубля списывается на счет 99.09 «Прочие прибыли и убытки» (если сумма получилась с копейками).

Далее распределим суммы налога на прибыль по видам бюджетов (федеральный бюджет – 3 %, региональный бюджет – 17 %):

- в федеральный бюджет: 240 000,00 руб. * 3% = 7 200,00 руб.

- в региональный бюджет: 240 000,00 руб. * 17% = 40 800,00 руб.

Данные по движению документа совпадает с рассчитанными значениями. Дополнительно проанализируем расчет по отчету «Справка-расчет налога на прибыль».

Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

• Реформация баланса

При выполнении данной операции закрываются счета:

- 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- 90.02.1 «Себестоимость продаж»;

- 90.03 «Налог на добавленную стоимость»;

- 91.01 «Прочие доходы»;

- 91.02 «Прочие расходы»;

- 99.02.1 «Условный расход по налогу на прибыль».

Отражается чистая прибыль отчетного года

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Показать проводки» и проверяем движение документа.

Первые 5 проводок закрывают субсчета счетов 90 и 91 на счета 90.09 и 91.09. По состоянию на 31 декабря остатков быть не должно.

Проводка 6 на счете 99.01.1 формирует прибыль (убыток) по деятельности с основной системой налогообложения, в то время как на счете 99.01.2 формируется прибыль (убыток) по деятельности с особым порядком налогообложения (не в данном случае).

Проводка 7 анализирует сальдо по счетам 99.01.1 и 90.01.2. Здесь возможны два варианта развития событий:

- если сальдо кредитовое, то формируется проводка в кредит счета 84.01 «Прибыль, подлежащая распределению» (в данном примере);

- если сальдо дебетовое, то в дебет счета 84.02 «Убыток, подлежащий покрытию».

Чтобы проверить корректность выполненных регламентных операций по закрытию года воспользуемся отчетом «Оборотно-сальдовая ведомость».

Если по ОСВ после проведения реформации баланса по состоянию на 31.12.2020 сальдо по счетам 90, 91 и 99 равно нулю, то реформация баланса прошла корректно.

Закрытие месяца в 1С 8.3 Бухгалтерия — один из самых сложных и важных механизмов программы. В данной статье мы рассмотрим пошагово как закрыть период в 1С 8.3:

- как подготовить базу к закрытию месяца;

- как осуществляется процедура закрытия месяца в 1С;

- последовательность регламентных операций по закрытию месяца 1С 8.3;

- как провести закрытие года в 1С;

- что нужно сделать, чтобы после закрытия месяца не пришлось его заново перезакрывать.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- Как подготовить базу 1С к закрытию месяца

- Закрытие периода в 1С 8.3 Бухгалтерия пошагово

- Регламентные операции по закрытию месяца 1С 8.3

- Начисление зарплаты

- Начисление резерва отпусков

- Формирование книги покупок и продаж

- Амортизация и износ основных средств

- Признание в НУ лизинговых платежей

- Амортизация НМА и списание расходов НИОКР

- Погашение стоимости спецодежды и спецоснастки

- Переоценка валютных средств

- Корректировка стоимости номенклатуры

- Списание расходов будущих периодов

- Расчет торговой наценки по проданным товарам

- Расчет налога на имущество

- Расчет транспортного налога

- Расчет земельного налога

- Расчет торгового сбора

- Расчет долей списания косвенных расходов

- Закрытие счетов 20, 23, 25,26

- Закрытие счета 44 «Издержки обращения»

- Расчет резервов по сомнительным долгам

- Закрытие счетов 90, 91

- Списание убытков прошлых лет

- Расчет налога на прибыль

- Закрытие года в 1С — Реформация баланса

- Закрытие месяца в 1С 8.3 Бухгалтерия пошагово при УСН

- Признание расходов на приобретение ОС для УСН

- Признание расходов на приобретение НМА для УСН

- Списание доп. расходов для УСН

- Списание таможенных платежей для УСН

- Расчет налога УСН

Перед закрытием месяца в 1С 8.3 необходимо:

- начислить заработную плату;

- проверить, все ли документы введены, особенно обратить внимание на те из них, которые оформляются документом Операция введенная вручную, например:

- начисление процентов;

- пени по договорам.

- осуществить поиск и удаление дублей, а также удалить все помеченные объекты;

- перепровести все документы за период;

- проверить оборотно-сальдовую ведомость на наличие отрицательных остатков;

- проверить все взаиморасчеты с помощью отчета Анализ субконто по Контрагентам, Договорам и Документам расчетов;

- закрыть период для редактирования для всех сотрудников, которые не участвуют в закрытии месяца.

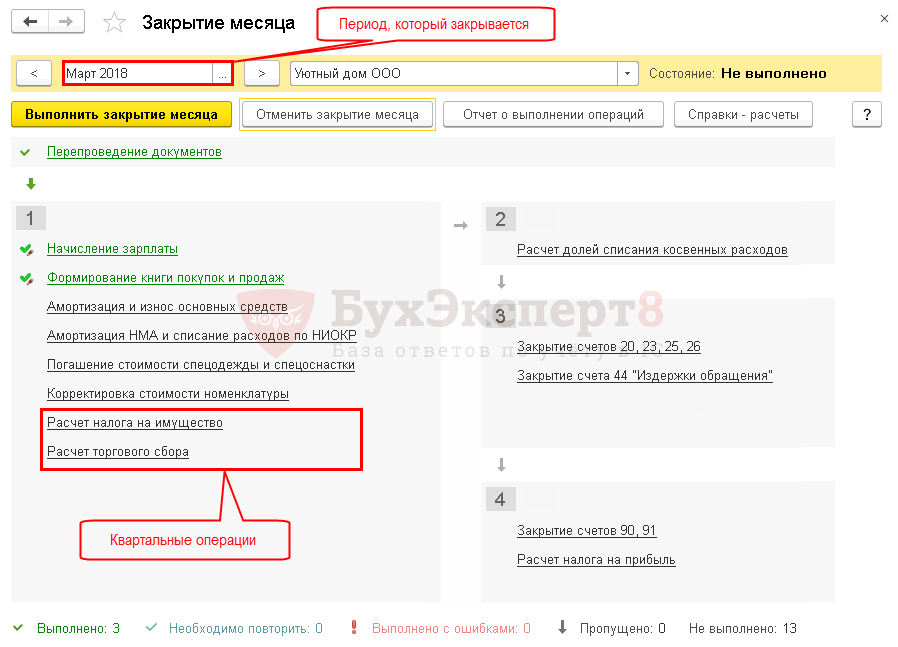

При квартальном закрытии периода (Март, Июнь, Сентябрь, Декабрь) дополнительно к основной подготовке:

- проверить настройки по налогам (раздел Главное — Настройки — Налоги и отчеты);

- создать регламентные операции по НДС, для этого можно воспользоваться Помощником по учету НДС (раздел Операции — Закрытие периода — Помощник по учету НДС).

Закрытие периода в 1С 8.3 Бухгалтерия пошагово

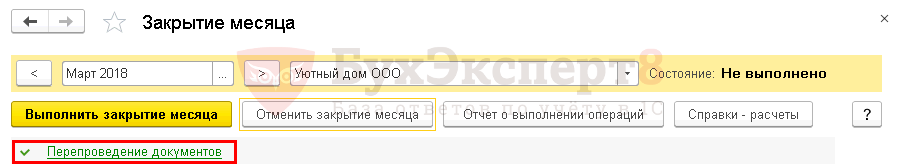

Как закрыть месяц в 1С? Закрытие месяца в 1С 8.3, в т.ч. и квартальных месяцев, осуществляется в разделе Операции — Закрытие периода — Закрытие месяца.

В процедуре Закрытие месяца укажите период, который закрывается, и организацию, по которой закрывается месяц.

По ссылке с названием регламентной операции «Амортизация и износ основных средств» выбираем «Показать проводки» и проверяем движение документа.

• Закрытие счетов 90 «Продажи», 91 «Прочие доходы и расходы» и расчет налога на прибыль

Перед выполнением регламентных операций по закрытию счетов 90, 91 и расчета налога на прибыль проанализируем суммы, накопленные на данных счетах. В этом нам поможет отчет «Оборотно-сальдовая ведомость» (рис. 3). Перейдем в раздел: «Отчеты» – «Оборотно-сальдовая ведомость по счету» (ОСВ).

Вернемся в раздел: «Операции» – «Закрытие месяца».

По ссылке с названием регламентной операции «Реформация баланса» выбираем пункт «Пропустить операцию», слева от ссылки появится значок «Стрелка вниз» (рис. 4).

По кнопке «Выполнить закрытие месяца» выполним все остальные регламентные операции (операция «Реформации баланса» будет пропущена программой).

Таким образом, определен финансовый результат:

- по деятельности, связанной с производством и реализацией (счет 90)

- по деятельности, не связанной с производством и реализацией (счет 91)

По ссылке с названием регламентной операции «Закрытие счетов 90, 91» выбираем «Показать проводки» и проверяем движение документа.

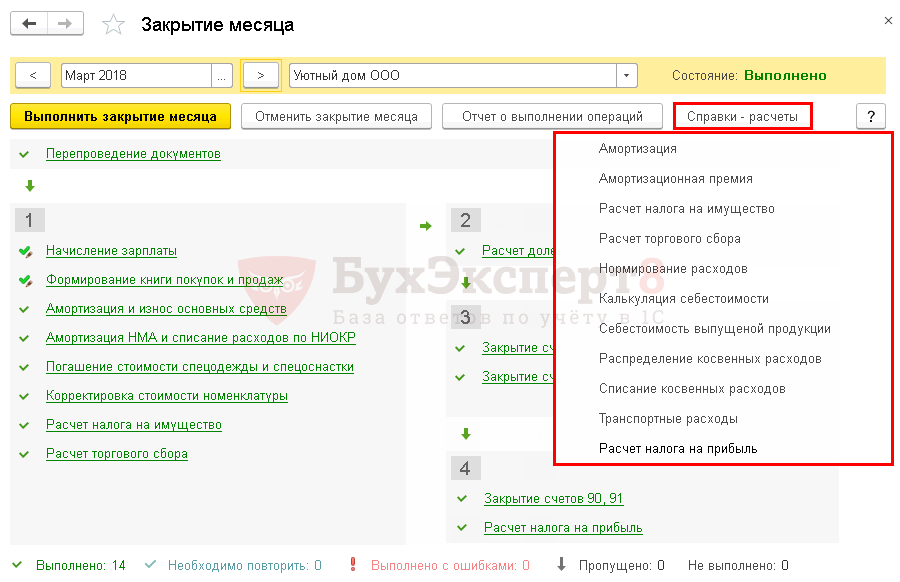

Расшифровку сумм финансовых результатов по видам деятельности можно проанализировать с помощью отчета «Справка-расчет налога на прибыль». Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

Из справки мы видим начисления:

- Налога на прибыль в федеральный бюджет.

- Налога на прибыль в региональный бюджет.

- Признание условного расхода по налогу на прибыль.

По ссылке с названием регламентной операции «Расчет налога на прибыль» (рис. 4) выбираем «Показать проводки» и проверяем движение документа.

Проверим по движению документа расчет налога на прибыль за 2020 г.:

Условный расход по налогу на прибыль равняется:

- Прибыль до налогообложения × Ставка налога на прибыль (240 000,00 руб. × 20 % = 48 000,00 руб.)

Округление по счету 68.04.2 до рубля списывается на счет 99.09 «Прочие прибыли и убытки» (если сумма получилась с копейками).

Далее распределим суммы налога на прибыль по видам бюджетов (федеральный бюджет – 3 %, региональный бюджет – 17 %):

- в федеральный бюджет: 240 000,00 руб. * 3% = 7 200,00 руб.

- в региональный бюджет: 240 000,00 руб. * 17% = 40 800,00 руб.

Данные по движению документа совпадает с рассчитанными значениями. Дополнительно проанализируем расчет по отчету «Справка-расчет налога на прибыль».

Сформировать ее можно двумя способами:

- Перейти в раздел: «Операции» – «Справки-расчеты»;

- По кнопке «Справки-расчеты» в форме обработки «Закрытие месяца».

• Реформация баланса

При выполнении данной операции закрываются счета:

- 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- 90.02.1 «Себестоимость продаж»;

- 90.03 «Налог на добавленную стоимость»;

- 91.01 «Прочие доходы»;

- 91.02 «Прочие расходы»;

- 99.02.1 «Условный расход по налогу на прибыль».

Отражается чистая прибыль отчетного года

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Выполнить операцию».

По ссылке с названием регламентной операции «Реформация баланса» выбираем «Показать проводки» и проверяем движение документа.

Первые 5 проводок закрывают субсчета счетов 90 и 91 на счета 90.09 и 91.09. По состоянию на 31 декабря остатков быть не должно.

Проводка 6 на счете 99.01.1 формирует прибыль (убыток) по деятельности с основной системой налогообложения, в то время как на счете 99.01.2 формируется прибыль (убыток) по деятельности с особым порядком налогообложения (не в данном случае).

Проводка 7 анализирует сальдо по счетам 99.01.1 и 90.01.2. Здесь возможны два варианта развития событий:

- если сальдо кредитовое, то формируется проводка в кредит счета 84.01 «Прибыль, подлежащая распределению» (в данном примере);

- если сальдо дебетовое, то в дебет счета 84.02 «Убыток, подлежащий покрытию».

Чтобы проверить корректность выполненных регламентных операций по закрытию года воспользуемся отчетом «Оборотно-сальдовая ведомость».

Если по ОСВ после проведения реформации баланса по состоянию на 31.12.2020 сальдо по счетам 90, 91 и 99 равно нулю, то реформация баланса прошла корректно.

Закрытие месяца в 1С 8.3 Бухгалтерия — один из самых сложных и важных механизмов программы. В данной статье мы рассмотрим пошагово как закрыть период в 1С 8.3:

- как подготовить базу к закрытию месяца;

- как осуществляется процедура закрытия месяца в 1С;

- последовательность регламентных операций по закрытию месяца 1С 8.3;

- как провести закрытие года в 1С;

- что нужно сделать, чтобы после закрытия месяца не пришлось его заново перезакрывать.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- Как подготовить базу 1С к закрытию месяца

- Закрытие периода в 1С 8.3 Бухгалтерия пошагово

- Регламентные операции по закрытию месяца 1С 8.3

- Начисление зарплаты

- Начисление резерва отпусков

- Формирование книги покупок и продаж

- Амортизация и износ основных средств

- Признание в НУ лизинговых платежей

- Амортизация НМА и списание расходов НИОКР

- Погашение стоимости спецодежды и спецоснастки

- Переоценка валютных средств

- Корректировка стоимости номенклатуры

- Списание расходов будущих периодов

- Расчет торговой наценки по проданным товарам

- Расчет налога на имущество

- Расчет транспортного налога

- Расчет земельного налога

- Расчет торгового сбора

- Расчет долей списания косвенных расходов

- Закрытие счетов 20, 23, 25,26

- Закрытие счета 44 «Издержки обращения»

- Расчет резервов по сомнительным долгам

- Закрытие счетов 90, 91

- Списание убытков прошлых лет

- Расчет налога на прибыль

- Закрытие года в 1С — Реформация баланса

- Закрытие месяца в 1С 8.3 Бухгалтерия пошагово при УСН

- Признание расходов на приобретение ОС для УСН

- Признание расходов на приобретение НМА для УСН

- Списание доп. расходов для УСН

- Списание таможенных платежей для УСН

- Расчет налога УСН

Перед закрытием месяца в 1С 8.3 необходимо:

- начислить заработную плату;

- проверить, все ли документы введены, особенно обратить внимание на те из них, которые оформляются документом Операция введенная вручную, например:

- начисление процентов;

- пени по договорам.

- осуществить поиск и удаление дублей, а также удалить все помеченные объекты;

- перепровести все документы за период;

- проверить оборотно-сальдовую ведомость на наличие отрицательных остатков;

- проверить все взаиморасчеты с помощью отчета Анализ субконто по Контрагентам, Договорам и Документам расчетов;

- закрыть период для редактирования для всех сотрудников, которые не участвуют в закрытии месяца.

При квартальном закрытии периода (Март, Июнь, Сентябрь, Декабрь) дополнительно к основной подготовке:

- проверить настройки по налогам (раздел Главное — Настройки — Налоги и отчеты);

- создать регламентные операции по НДС, для этого можно воспользоваться Помощником по учету НДС (раздел Операции — Закрытие периода — Помощник по учету НДС).

Закрытие периода в 1С 8.3 Бухгалтерия пошагово

Как закрыть месяц в 1С? Закрытие месяца в 1С 8.3, в т.ч. и квартальных месяцев, осуществляется в разделе Операции — Закрытие периода — Закрытие месяца.

В процедуре Закрытие месяца укажите период, который закрывается, и организацию, по которой закрывается месяц.

Перед закрытием месяца в 1С необходимо проверить, чтобы все операции были оформлены последовательно. Об этом говорит ссылка Перепроведение документов.

Если она серо-голубая, то необходимо восстановить последовательность операций.

Если она зеленая, то последовательность восстановлена, можно закрывать месяц.

Закрытие месяца в 1С 8.3 можно выполнять поэтапно, закрывая каждую операцию, по кнопке Выполнить операцию, щелкнув по выполняемой операции.

Или автоматически закрыть сразу весь месяц по кнопке Выполнить закрытие месяца.

БухЭксперт8 советует закрытие месяца в 1С 8.3 разделить на несколько этапов:

- закрыть первые (1-3) блоки;

- проверить данные по оборотно-сальдовой ведомости (раздел Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость);

- закрыть 4-й блок;

- провести анализ учета (раздел Отчеты — Анализ учета):

- Экспресс-проверку;

- Анализ учета по налогу на прибыль;

- Анализ учета по НДС;

- закрыть период от редактирования для пользователя, который осуществляет закрытие месяца.

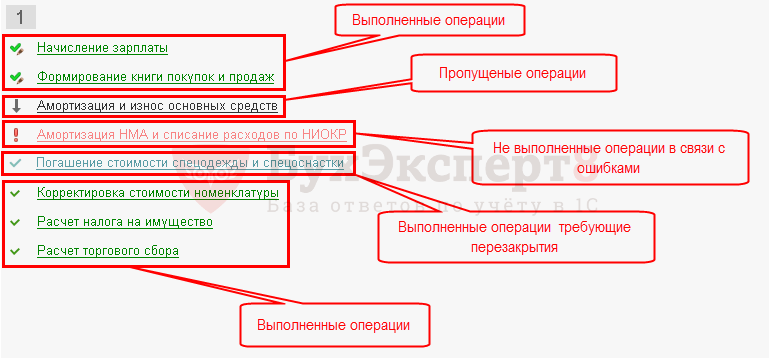

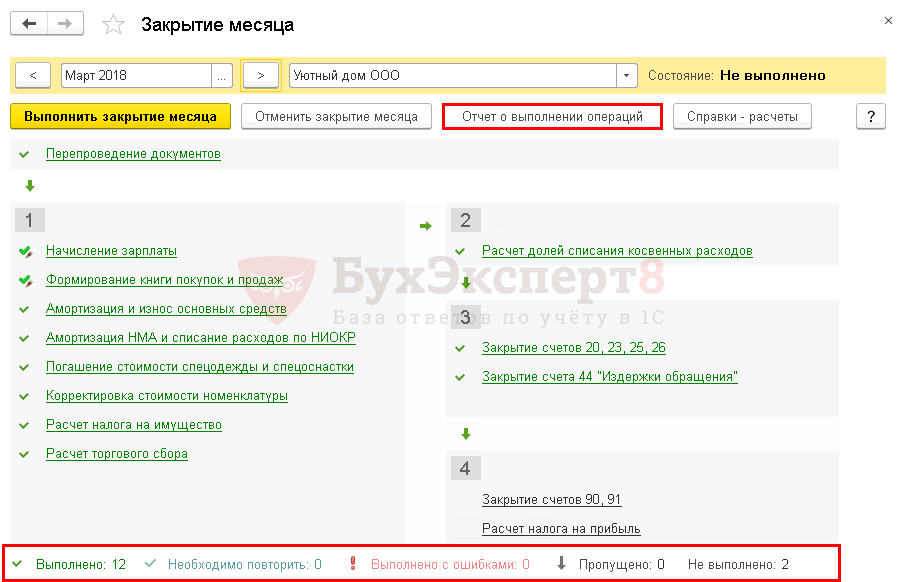

Рассмотрим расцветку регламентных операций по закрытию месяца 1С 8.3 на картинке:

При нажатии на выполненную регламентную операцию по закрытию месяца в 1С можно:

- посмотреть сформированные проводки;

- проанализировать выполнение операции с помощью справок-расчета и т.д.

Статистика по выполнению регламентных операций отражается в подвале процедуры Закрытие месяца или по кнопке Отчет о выполнении операций.

По кнопке Справки-расчеты можно сформировать и распечатать необходимые бухгалтерские справки по закрытию месяца.

Если в 1С 8.3 месяц закрыт без ошибок, то в шапке процедуры Закрытие месяца будет выведено Состояние — Выполнено.

После полного закрытия периода в 1С 8.3 проведите анализ учета и еще раз проверьте Оборотно-сальдовую ведомость.

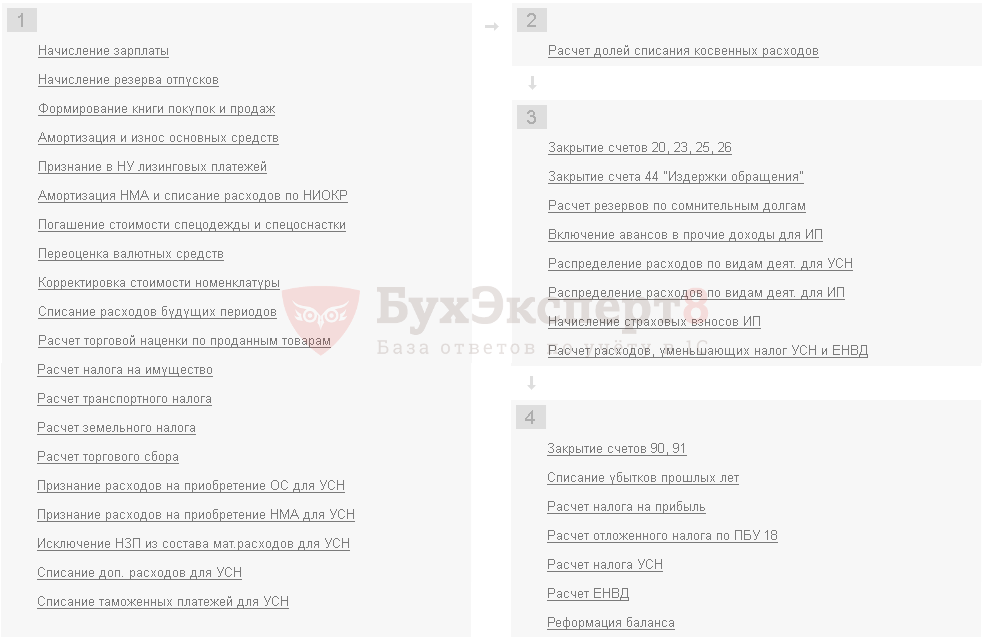

Регламентные операции по закрытию месяца 1С 8.3

Весь спектр регламентных операций при закрытии месяца в 1С 8.3 велик, но для каждой организации он свой и зависит от настроек программы и введенных хозяйственных операций. Если какой-то регламентной операции нет в списке закрытия месяца, то нужно проверять настройки или необходимость этой операции в конкретном периоде.

Рассмотрим основные регламентные операции по закрытию месяца 1С 8.3.

Начисление зарплаты

Начисление заработной платы в 1С рекомендуется выполнять из раздела Зарплата и кадры — Зарплата — Все начисления. Здесь необходимо проверить, только, то, что она начислена.

Данная операция контролирует только наличие проведенного документа Начисление зарплаты (даже если он пустой). Другие начисления (отпуск, больничный и т.д.) она не отслеживает.

- Начисление заработной платы

- Начисление отпускных

- Отпуск без сохранения заработной платы

- Пособие по больничному листу

- Компенсация за неиспользованный отпуск

- Расчет заработка за время командировки по среднедневному

- Расчеты по договору ГПХ

Начисление резерва отпусков

Эта операция отражается в процедуре Закрытие месяца, только если в настройках зарплаты установлен флажок Формировать резерв отпусков.

Она контролирует наличие проведенного документа Начисление оценочных обязательств по отпускам (даже если он пустой).

Начисление резерва отпусков рекомендуется выполнять из раздела Зарплата и кадры — Зарплата — Начисления оценочных обязательств по отпускам. Здесь необходимо проверить только, то, что резерв начислен.

Формирование книги покупок и продаж

Это квартальная операция, которая контролирует наличие документов Формирование записей книги покупок и Формирование записей книги продаж.

Амортизация и износ основных средств

Начисление амортизации по основным средствам в 1С 8.3 формируется ежемесячно, если в организации есть основные средства, по которым должна начисляться амортизация. За исключением ОС, которые выбывают в текущем месяце амортизация по ним начисляется в документе выбытия.

Также в этой операции осуществляется отражение в затратах амортизационной премии. Изучить подробнее Ежемесячное начисление амортизации

- Рег. операция Амортизация и износ ОС

- Рег. операция Амортизация и износ ОС при УСН

Признание в НУ лизинговых платежей

Данная операция появляется, только если в организации отражается на балансе полученное лизинговое имущество.

Изучить подробнее Как отражается в 1С лизинговое имущество у лизингополучателя в БУ и НУ?

Амортизация НМА и списание расходов НИОКР

Начисление амортизации по НМА и НИОКР формируется ежемесячно, если в организации они присутствуют.

Изучить подробнее Приобретение и принятие к учету нематериального актива (исключительное право)

- Рег. операция Амортизация НМА и списание расходов по НИОКР

Погашение стоимости спецодежды и спецоснастки

Данная операция отражается, если в эксплуатации есть спецодежда (спецоснастка), стоимость которой полностью не погашена.

Изучить подробнее Передача в эксплуатацию спецодежды

Переоценка валютных средств

Переоценка осуществляется, если на конец месяца есть:

- остатки на валютных счетах;

- непогашенные расчеты с контрагентами в валюте или у.е.

Изучить подробнее Переоценка валютных остатков и расчетов с контрагентом

Рег. операция Переоценка валютных средств

Корректировка стоимости номенклатуры

Данная операция осуществляется, если есть необходимость скорректировать стоимость реализованной готовой продукции, списанных материалов и т.д.

- Корректировка себестоимости списанных материалов до средневзвешенной себестоимости

- Корректировка себестоимости реализованной продукции, выпущенной в течение месяца

Списание расходов будущих периодов

В данной операции оформляется не только списание расходов будущих периодов, но и равномерный учет затрат по страхованию. Операция отражается, если есть остатки по счетам:

- 97 «Расходы будущих периодов»;

- 76.01.2 «Платежи (взносы) по добровольному страхованию на случай смерти и причинения вреда здоровью»;

- 76.01.9 «Платежи (взносы) по прочим видам страхования».

- Рег. операция Списание расходов будущих периодов

- Какие затраты могут учитываться в составе расходов будущих периодов?

- Учет страховой премии ОСАГО

- Учет страховой премии КАСКО

- Учет прав на программные продукты

Расчет торговой наценки по проданным товарам

Данная операция отражается, если в розничной торговле продажа осуществляется по продажным ценам. При выполнении операции в 1С списывается торговая наценка, учтенная в себестоимости реализованного товара. Списание осуществляется в разрезе каждого наименования проданного товара.

Расчет налога на имущество

Расчет налога осуществляется поквартально и только, если настройками предусмотрен расчет авансовых платежей.

Расчет транспортного налога

Расчет налога осуществляется поквартально и только, если настройками предусмотрен расчет авансовых платежей.

Изучить подробнее Начисление транспортного налога

Расчет земельного налога

Расчет налога осуществляется поквартально и только, если настройками предусмотрен расчет авансовых платежей.

Расчет торгового сбора

Начисление торгового сбора осуществляется ежеквартально, если зарегистрирована торговая точка по которой применяется торговый сбор.

Изучить подробнее Торговый сбор

Расчет долей списания косвенных расходов

В рамках данной операции осуществляется определение доли затрат, которые будут признаны в текущем месяце в составе косвенных или прямых расходов:

- при нормировании расходов (на рекламу, транспортные расходы, резервы по сомнительным долгам и т.д.);

- при ведении вспомогательного производства;

- распределение затрат, относящихся к разным видам деятельности.

Проводки по БУ и НУ данная операция не формирует, происходят только записи в регистры.

Закрытие счетов 20, 23, 25,26

При выполнении данной операции признаются прямые и косвенные (управленческие) затраты.

Счет 26 закрывается в БУ в зависимости от настройки учетной политики Общехозяйственные затраты включаются:

- В себестоимость продаж (директ-костинг) — в Дт 90.08;

- В себестоимость продукции — в Дт 20.

Изучить подробнее Как правильно определиться с методом учета в торговле малого предприятия? Подводные камни метода директ-костинг?

Прямые затраты списываются в Дт счета 90.02, косвенные затраты — в Дт 90.08.

Остатков по счетам 25, 26 не должно быть на конец месяца. Остаток по счету 20 и 23 допускается, но на НЗП должен быть оформлен документ Инвентаризация незавершенного производства.

- Рег. операция Закрытие счетов 20, 23, 25, 26

Изучить подробнее закрытие счетов 20, 23, 25, 26 на примерах:

- Доведение стоимости выпуска продукции до фактической себестоимости

- Формирование фактической себестоимости выпущенной продукции

- Списание в расходы фактической себестоимости оказанных услуг

- Признание затрат на амортизацию и амортизационную премию в составе управленческих (косвенных) расходов

Закрытие счета 44 «Издержки обращения»

При выполнении данной операции в 1С 8.3 признаются расходы на продажу.

Затраты по счету 44 закрываются на счет 90.07 «Расходы на продажу». Остаток по счету 44 допускается в размере нормируемых затрат, остальные затраты должны списываться в полном объеме.

- Рег. операция Закрытие счета 44 «Издержки обращения»

Изучить подробнее закрытие 44 счета на примерах:

- Признание затрат на амортизацию в составе коммерческих (косвенных) расходов

- Признание транспортных затрат в составе расходов на продажу в конце месяца

- Признание транспортных затрат в полном объеме в составе расходов на продажу в конце месяца

- Признание нормируемых затрат на рекламу в составе расходов на продажу в конце месяца

Расчет резервов по сомнительным долгам

В рамках данной операции осуществляется начисление резервов по сомнительным долгам в БУ с учетом ограничения установленного операцией Расчет долей списания косвенных расходов.

Для отражения данной операции в процедуре Закрытие месяца в настройках учетной политики по БУ должен быть установлен флажок Формируются резервы по сомнительным долгам.

- Рег. операция Расчет резервов по сомнительным долгам

Закрытие счетов 90, 91

Ежемесячно при закрытии периода в 1С 8.3 формируется финансовый результат: счета 90.09 и 91.09 закрываются на счет 99.01.

Если есть отклонения по налогам в связи с округлением, то такие отклонения также корректируются за счет счета 99.09 «Прочие прибыли и убытки».

Списание убытков прошлых лет

Данная операция в 1С 8.3 используется, если в прошлых годах образовались убытки.

Изучить подробнее как в 1С 8.3 списать убытки прошлых лет в НУ

Расчет налога на прибыль

При выполнении данной операции осуществляется расчет и начисление налога на прибыль по итогам налогового периода.

- Расчет налога на прибыль

- Налог на прибыль: порядок расчета, особенности учета в 1С

Закрытие года в 1С — Реформация баланса

Данная операция осуществляется только по итогам года. В ее рамках осуществляется закрытие года в 1С и реформация баланса.

Изучить подробнее Счета учета финансовых результатов. Реформация баланса

Закрытие года в 1С 8.3 Бухгалтерия пошагово рассмотрено в нашем видео:

Закрытие месяца в 1С 8.3 Бухгалтерия пошагово при УСН

Алгоритм закрытия месяца при УСН в 1С 8.3 не отличается от алгоритма для ОСН. Добавляются только специфические для УСН регламентные операции.

Признание расходов на приобретение ОС для УСН

В рамках данной операции в 1С 8.3 расходы на приобретение ОС отражаются в КУДИР равными долями в зависимости от количества оставшихся кварталов до конца года.

Для целей УСН признаются только оплаченные расходы на приобретение ОС.

- Рег. операция Признание расходов на приобретение ОС для УСН

Признание расходов на приобретение НМА для УСН

В рамках данной операции расходы на приобретение НМА отражаются в КУДИР равными долями в зависимости от количества оставшихся кварталов до конца года.

Для целей УСН признаются только оплаченные расходы на приобретение НМА.

- Рег. операция Признание расходов на приобретение НМА для УСН

Списание доп. расходов для УСН

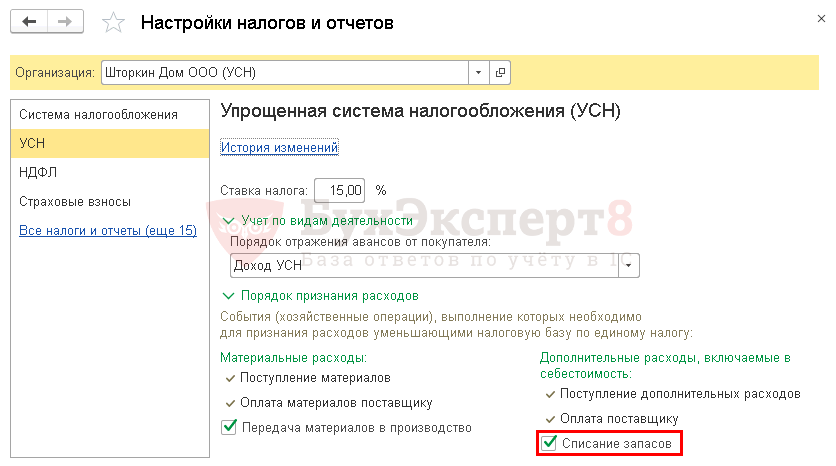

Данная операция отражается, если в учетной политике по УСН установлено, что для признания дополнительных расходов нужно списание материалов.

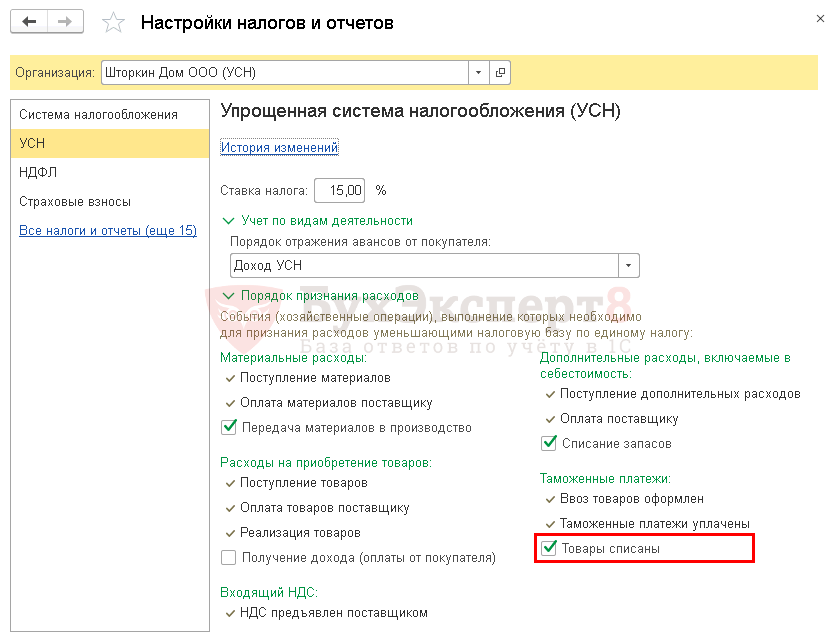

Списание таможенных платежей для УСН

Данная операция отражается в 1С, если в учетной политике по УСН установлено, что для признания таможенных платежей товары должны быть списаны. Если флажок Товары списаны не установлен, то таможенные платежи будут признаваться при проведении документа ГТД по импорту.

Расчет налога УСН

При выполнении данной операции в 1С 8.3 будет рассчитан и начислен налог УСН или минимальный налог.

- Учет разницы между минимальным налогом и налогом при УСН

- Перенос убытков прошлых лет на УСН

См. также:

- Как обезопасить себя от случайных корректировок в закрытых периодах

- Как сделать корректировку документов без перезакрытия месяца

- Дата запрета редактирования в 1С Бухгалтерия 8.3: где найти и как ее установить

- Почему не начисляется амортизация в 1С 8.3 при закрытии месяца?

- Аккуратная корректировка документов без перезакрытия месяца

- Закрытие месяца. Ручной перенос границы последовательности

- Идеальное закрытие месяца. Запись семинара

- [10.03.2020 запись] Годовая отчетность за 2019 г. в 1С. Налог на прибыль

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Закрытие года: бухгалтерские проводки

О том, какие проводки делаются при закрытии месяца, мы рассказывали в нашей консультации. В этом материале расскажем о закрытии финансового года.

Закрытие счетов 90 и 91 в конце года: проводки

31 декабря каждого года, после выявления финансового результата от обычных видов деятельности и прочих операций, необходимо обнулить субсчета к счетам 90 «Продажи» и 91 «Прочие доходы и расходы» (Приказ Минфина от 31.10.2000 № 94н).

Синтетические (свернутые) счета 90 и 91 на момент закрытия субсчетов не должны иметь остатков. Отсутствие сальдо на этих счетах достигается путем ежемесячного сопоставления дебетового и кредитового оборотов отдельно по счетам 90 и 91 и выявления финансового результата на субсчетах 90-9 и 91-9 соответственно. Следовательно, к моменту закрытия субсчетов на субсчетах 90-9 и 91-9 числятся накопленные за год прибыль или убыток от обычных видов деятельности или прочих операций соответственно.

При закрытии года проводки, как правило, формируются автоматически в применяемой бухгалтерской программе.

Покажем, какие должны быть сделаны бухгалтерские записи:

| Операция | Дебет субсчета | Кредит субсчета |

|---|---|---|

| Отражено закрытие субсчета 90-2 | 90-9 «Прибыль/убыток от продаж» | 90-2 «Себестоимость продаж» |

| Отражено закрытие субсчета 90-3 | 90-3 «НДС» | |

| Отражено закрытие субсчета 90-4 | 90-4 «Акцизы» | |

| Отражено закрытие субсчетов 90-1 и 90-9 | 90-1 «Выручка» | 90-9 |

| Отражено закрытие субсчета 91-2 | 91-9 «Сальдо прочих доходов и расходов» | 91-2 «Прочие расходы» |

| Отражено закрытие субсчетов 91-1 и 91-9 | 91-1 «Прочие доходы» | 91-9 |

Если к счетам 90, 91 были открыты иные субсчета и на них были накоплены дебетовые сальдо, закрываются они аналогично: кредитуются в дебет субсчетов 90-9 или 91-9 соответственно.

В результате произведенных записей оказываются закрытыми все субсчета к счетам 90 и 91.

Закрываем счет 99

После того, как все субсчета к счетам 90 и 91 обнулились, остается закрыть только счет 99 «Прибыли и убытки». Ведь на начало следующего года он тоже не должен иметь остатка (Приказ Минфина от 31.10.2000 № 94н).

Кредитовое сальдо счета 99 (прибыль за год) или дебетовое сальдо (годовой убыток) относятся на счет 84 «Нераспределенная прибыль (непокрытый убыток)»:

Дебет счета 99 – Кредит счета 84 – Отражена прибыль по итогам года

или

Дебет счета 84 – Кредит счета 99 – Отражен убыток по итогам работы за год

Закрытие года в бухгалтерии иначе называется «реформацией баланса». Посмотреть проводки по реформации баланса на условных цифровых данных можно в нашем материале.

Отчётным периодом для формирования годовой бухгалтерской (финансовой) отчётности является календарный год – с 1 января по 31 декабря включительно, кроме случаев создания, реорганизации и ликвидации организации. Закончился год, а значит, пришло время бухгалтеру подвести итоги работы за год, в том числе сделать реформацию баланса и составить годовую бухгалтерскую (финансовую) отчётность. В данной статье рассмотрим, как произвести закрытие года и сделать реформацию баланса в программе 1С:Бухгалтерия предприятия 8 ред. 3.0.

Что такое реформация баланса? Это последняя проводка декабря отчётного года, которой определяется чистая прибыль или убыток. Данную проводку делают датой от 31 декабря, после того как все операции финансово-хозяйственной деятельности отражены в бухгалтерском учёте. Реформация баланса состоит из двух этапов:

- закрытия счетов финансовых результатов 90 «Продажи» и 91 «Прочие доходы и расходы»;

- отражения чистой прибыли или убытка в составе нераспределённой прибыли или непокрытого убытка.

Любая коммерческая организация создаётся исключительно для получения прибыли. Перед тем как перейти к закрытию года, необходимо убедиться, что программа 1С обновлена до последнего релиза. Также в программе все документы и все финансово-хозяйственные операции должны быть отражены на счетах бухгалтерского учёта. Для этого перед составлением годовой отчётности необходимо провести инвентаризацию.

Перейдём к подготовке годового отчёта. Как закрыть год в программе 1С:Бухгалтерия предприятия 8 ред. 3.0? Для этого необходимо выбрать в разделе «Операции» – «Закрытие месяца». Необходимо установить месяц – «Декабрь». Далее по кнопке «Выполнить закрытие месяца» закрыть месяц. Программа последовательно выполнит все операции и завершит закрытие отчётного года «Реформацией баланса» (рис. 1).

Давайте пошагово разберём закрытие отчётного периода.

- Закрываем счёт 90. Счёт 90 «Продажи» используется для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним. К счёту 90 «Продажи», как правило, открываются следующие субсчета:

- 90-1«Выручка»;

- 90-2«Себестоимость продаж»;

- 90-3«Налог на добавленную стоимость»;

- 90-9«Прибыль/убыток от продаж».

Синтетический счёт 90 (свёрнутый) закрывается ежемесячно и на конец месяца сальдо не имеет. Но в течение года на субсчетах к счёту 90 копятся дебетовые или кредитовые остатки в зависимости от вида субсчёта. Так, если выручка отражается, к примеру, бухгалтерской записью «Д62 К90-1», то на субсчёте 90-1 в течение года накапливается кредитовое сальдо. А из-за того, что себестоимость продаж списывается, например, проводкой «Д90-2 К43», субсчёт 90-2 имеет дебетовый остаток на каждую отчётную дату в течение года.

Именно 31 декабря субсчета к счёту 90 закрываются: субсчета 90-2, 90-3 и т. д. закрываются на субсчёт 90-9. К примеру, субсчёт 90-2 в конце года будет закрыт так: «Дебет субсчёта 90-9 – Кредит субсчёта 90-2».

После того как все дебетовые остатки субсчетов к счёту 90 будут списаны на субсчёт 90-9, на субсчёт 90-9 необходимо закрыть субсчёт 90-1: «Дебет субсчёта 90-1 – Кредит субсчёта 90-9».

Данной бухгалтерской записью одновременно обнуляются субсчета 90-1 и 90-9 (рис. 2).

Для определения финансового результата необходимо отразить следующие проводки: Дт 90.09 «Прибыль (убыток) от продаж» Кт 99 – 7 913,59 руб. = (20 380 выручка (субсчёт 90.01) – 3 108,31 НДС (субсчёт 90.03) – 9 357,60 себестоимость (субсчёт 90.02). В данном случае образовалась прибыль. Если бы сумма расходов, отражённая на счёте 90.02 в декабре увеличила бы оборот за декабрь по счёту 90.01, в таком случае организация ушла бы в убыток. Соответственно, проводка была бы иной: «Дт 99 Кт 90.09» на сумму убытка от продаж (рис. 3).

- Закрываем счёт 91. Счёт 91 «Прочие доходы и расходы» используется для обобщения информации о прочих доходах и расходах отчётного периода. К счёту 91 «Прочие доходы и расходы» обычно открываются следующие субсчета:

- 91-1 «Прочие доходы»;

- 91-2 «Прочие расходы»;

- 91-9 «Сальдо прочих доходов и расходов».

Как по счёту 90, на счёте 91 по кредиту субсчёта 91-1 в течение года накапливается кредитовое сальдо доходов, а по дебету субсчёта 91-2 – дебетовое сальдо расходов. Субсчёт 91-9 может содержать как кредитовое, так и дебетовое сальдо, в зависимости от того, было ли в течение года больше прибылей или убытков. При всем этом синтетический счёт 91, как и счёт 90, на конец каждого месяца закрывается и остатка не имеет.

В конце года дебетовые сальдо субсчетов счёта 91 списывается на субсчёт 91-9: «Дебет субчёта 91-9 – Кредит субсчёта 91-2», а затем субсчёт 91-1, по аналогии с субсчетами к счёту 90, закрывается на 91-9: «Дебет субсчёта 91-1 – Кредит субсчёта 91-9».

- Закрываем счёт 99. Счёт 99 «Прибыли и убытки» используется для обобщения информации о формировании конечного финансового результата деятельности организации в отчётном году. Счёт 99 «Прибыли и убытки», куда в течение года ежемесячно списываются прибыли и убытки от обычных видов деятельности и прочих операций, в конце года также подлежит закрытию. Реформация прибыли – это когда заключительной записью декабря счёт 99 закрывается на счёт 84 «Нераспределённая прибыль (непокрытый убыток)» и тем самым обнуляется.

Если суммарно по всем видам деятельности на конец года образовалась прибыль: «Дебет счёта 99 – Кредит счёта 84». Если год закончился убытком: «Дебет счёта 84 – кредит счёта 99».

В случае если организация получила прибыль по итогам года, необходимо в программе провести распределение чистой прибыли. Распределение прибыли производится в следующем (за отчётным годом) году на основании решения учредителей организации. Например, они могут направить её на дивиденды, на создание резервных фондов, на увеличение уставного капитала, а также на покрытие убытков прошлых лет. В «1С:Бухгалтерия 8» указанные операции отражаются документом «Операция» (раздел «Операции» – «Операции, введённые вручную»):

- «Дебет 84.01 Кредит 75.02» – начисление дивидендов;

- «Дебет 84.01 Кредит 82.02» – отчисление средств в резервные фонды;

- «Дебет 84.01 Кредит 80.09» – увеличение уставного капитала;

- «Дебет 84.01 Кредит 84.02» – покрытие убытка прошлых лет.

После отражения этих операций сальдо субсчёта 84.01 следует перенести в кредит субсчёта 84.03 «Нераспределённая прибыль в обращении»: «Дебет 84.01 Кредит 84.03» – отражение остатка нераспределённой прибыли.

На субсчёте 84.03 накапливается общая сумма прибыли, не распределённой между акционерами (участниками).

Для проверки корректности выполненных операций по закрытию года можно воспользоваться отчётом «Оборотно-сальдовая ведомость». Сформировав её в разделе «Отчёты» – «Оборотно-сальдовая ведомость». После реформации баланса по состоянию на 31 декабря отчётного года сальдо по счетам 90, 91 и 99 равно нулю (рис. 4).

Уважаемые читатели, в данной статье мы рассказали вам об основных моментах, которые нужно учесть закрывая год. Желаем успешной сдачи годового отчёта!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Учетная политика

Со следующего года будут действовать новые правила как в бухгалтерском, так и в налоговом учете. Например, в несколько ФСБУ внесут изменения (в частности, в ФСБУ 25/2018), а для налогов – введут единый налоговый платеж (ЕНП). Все эти правила, а также финансово-хозяйственные реалии компании должны быть отражены в учетной политике на следующий год. Утвердить документ нужно до 31 декабря 2022 года.

НДФЛ

С 2023 года меняется порядок исчисления и уплаты налога. Теперь НДФЛ нужно будет удерживать не только из окончательной зарплаты, но и из аванса (зарплаты за первую половину месяца). При этом уплачивать НДФЛ нужно будет один раз в месяц в рамках ЕНП – не позднее 28 числа.

Расчетным периодом теперь признается период с 23 числа предыдущего месяца по 22 число текущего месяца, а последним периодом календарного года признается период с 23 по 31 декабря. Но в 2022 году правила удержания и перечисления налога остаются прежними.

Если у организации возникает обязанность по уплате НДФЛ раньше предоставления отчетности, то в ФНС подается уведомление об исчисленных суммах налогов (пп. «и» п. 17 ст. 1 закона от 14.07.2022 № 263-ФЗ) или распоряжение на перевод денежных средств в уплату платежей в бюджетную систему РФ (п. 12, 14, 16 ст. 4 закона от 14.07.2022 № 263-ФЗ).

Обратите внимание на размер аванса. Во избежание возможных разногласий с проверяющими и сотрудниками лучше установите аванс в размере 50% от зарплаты, или начисляйте его пропорционально отработанному времени. Если в компании иной порядок, то следует внести изменения в кадровые документы.

Стоит отметить, что немало сотрудников работают дистанционно и к тому же могли уехать из страны. Это значит, что есть вероятность изменения их налогового статуса. Следует собрать информацию по всем удаленным сотрудникам – где они сейчас, и если они находятся за границей, то как давно. Необходимо получить от них документы для верного расчета НДФЛ. В НК такие действия никак не регламентированы. Но можно зафиксировать такое требование в трудовом договоре.

Если сотрудник находится в России на постоянной основе, то он имеет статус налогового резидента и НДФЛ начисляется по ставке 13% (15%). Если сотрудник менее полугода пребывает за границей, то у него сохраняется статус налогового резидента и ставка НДФЛ также остается на прежнем уровне – 13% (15%).

А если сотрудник, получающий доход от российской фирмы, находится за границей уже более полугода, то он становится нерезидентом. Доходы, полученные от российской компании, будут облагаться НДФЛ по ставке 30%.

Также нужно сверить данные о месте работы, указанные в трудовых договорах и месте выполнения работ (оказания услуг) по ГПД. Если документы не совпадают с фактическим местом пребывания сотрудника или исполнителя, то следует внести изменения. Иначе могут быть разногласия с проверяющими по вопросу исчисления НДФЛ.

Консультация по налогам от КСК ГРУПП поможет выявить и минимизировать налоговые риски компании, защитить от налоговых доначислений. Разработка и внедрение стратегии по выведению бизнеса в правовое поле, подготовка к визиту ФНС и полное сопровождение налоговой проверки.

По декабрьской зарплате

Если зарплата за декабрь 2022 года будет выплачена 30 декабря, то НДФЛ нужно перечислить до 9 января 2023 года. Если же зарплата за декабрь будет выплачена в январе 2023, то НДФЛ нужно перечислить до 30 января 2023 года.

Страховые взносы

Страховые взносы с последней зарплаты 2022 года нужно перечислить до 30 января 2023 года.

По страховым взносам при работе по ГПХ с физлицами без специального статуса (ИП/плательщик НПД) с 1 января 2023 года произойдут изменения.

В 2022 году действуют прежние правила: на вознаграждение по ГПХ начисляются страховые взносы на пенсионное и медицинское страхование. Взносы на социальное страхование, то есть на случай временной нетрудоспособности и материнства (ВНиМ) не начисляются.

В 2023 году на вознаграждение по договорам ГПХ взносы на социальное страхование (ВНиМ) будут начисляться в общем порядке, как по трудовым договорам. То есть, если есть возможность подписать акт за декабрь 2022 года и начислить вознаграждение в декабре, то лучше это сделать, чтобы не платить с декабрьского дохода исполнителя по ГПХ дополнительные страховые взносы.

Сроки уплаты налогов

Кардинально изменятся сроки уплаты налогов и сдачи отчетности. В общем случае налоги будут уплачиваться единым платежом до 28 числа следующего месяца (или позже – в следующий рабочий день, если 28 число выпадает на выходной). Отчетность сдается до 25 числа месяца, следующего за отчетным. Такие правила касаются практически всех налогов.

До 30 января нужно будет заплатить НДФЛ с декабрьской зарплаты, выплаченной в январе, страховые взносы, НДС (1/3 за 4 квартал 2022 года).

Отчетность по взносам (РСВ) и декларацию по НДС за 2022 год необходимо сдать до 25 января 2023 года. Обратите внимание, что за 2022 год РСВ нужно предоставить по старой форме.

6-НДФЛ за 2022 год нужно предоставить до 27 февраля 2023 года.

До 28 февраля 2023 года уплачиваются: налог на имущество, транспортный и земельный налог. Налог на прибыль за 2022 год нужно перечислить до 28 марта 2023 года. А декларации по налогу на прибыль и имуществу необходимо подать до 27 марта 2023 года.

Налоговый аудит от КСК ГРУПП оценивает корректность налоговых отчислений, помогает своевременно выявить недочеты в ведении налоговой документации и понизить уровень внимания со стороны фискальных органов. Это эффективное решение для оптимизации налоговых затрат компании.

Отчетность по взносам

В 2022 году в ФСС подают: СЗВ-ТД, СЗВ-СТАЖ, СЗВ-М, 4-ФСС.

С 2023 года произойдут изменения: СЗВ-М не будет, а 4-ФСС, СЗВ-СТАЖ и СЗВ-ТД объединяют в одну форму отчетности ЕФС-1, которую нужно сдавать в новый фонд СФР.

Взамен отчета СЗВ-М с 2023 года появится новый отчет, который нужно будет сдавать в ФНС, — персонифицированные сведения о физлицах.

Но по итогам 2022 года нужно будет подать в СФР отчетность по действующим в 2022 году формам и срокам.

Следует провести кадровую работу: снять обязанности по оформлению и сдаче существующих отчетов и возложить новые обязанности на ответственного сотрудника по оформлению и сдаче указанной отчетности.

Налоговый аудит от КСК ГРУПП

Защита от доначислений

График отпусков

В этой сфере изменений нет, график на 2023 год составляется, как обычно, за две недели до наступления нового года. Важно сделать это вовремя и оформить документ в соответствии с нормами ТК.

Единственно, что тут можно отметить – специалисты Роструда выпустили разъяснения, согласно которым мобилизованные сотрудники не включаются в такой график. Разъяснения не носят официальный характер, в связи с чем организация сама решает – использовать их в своей деятельности или нет.

Новый МРОТ

Изменений по применению МРОТ нет. Но скорее всего повысят уровень показателя с нового года (пока законопроект № 201618-8 на рассмотрении). Организации следует обратить на это внимание и при необходимости привести выплаты сотрудникам в соответствие с новыми данными.

Также нужно будет обратить внимание на региональный и отраслевой показатель. Они тоже могут измениться с нового года.

Сверка расчетов и инвентаризация

Ежегодно до составления баланса организация должна провести инвентаризацию всех активов и обязательств компании, в том числе дебиторской и кредиторской задолженности.

Также нужно свериться с налоговой по уплаченным и начисленным налогам и взносам. Так как со следующего года будет введен ЕНП, то соблюдение такого правила особенно актуально.

Закрытие года

Последнее, что делает бухгалтер в текущем году – это реформацию баланса и закрытие года. До этого следует проверить, получены ли все документы от контрагентов и проведены ли в базе.

После того как все необходимые сверки завершены, составляются проводки по закрытию счетов доходов, расходов и финансовых результатов. Финансовый результат переносится в состав нераспределенной прибыли или непокрытого убытка.

Дополнительно:

Если у вас были нормируемые расходы, то сверьте еще раз суммы таких расходов с установленными лимитами. Суммы таких расходов сверх лимитов при расчете налога на прибыль не учитываются.

Если у вас трудятся иностранцы, то проверьте их численность и сверьте его с допустимым лимитом по вашей деятельности. При превышении лимита проведите необходимые кадровые процедуры. Сделать это нужно до 30 декабря текущего года.

Если у вас в организации трудятся выпускники вузов и иные соискатели до 30 лет без опыта работы, то вы можете подать заявку на получение субсидий от Минтруда. Субсидию можно получить, заполнив заявку на сайте ФСС до 15 декабря.

Чтобы не запутаться в переходе на новые правила и успешно закрыть год – воспользуйтесь услугами компании КСК-ГРУПП: создание учетной политики, переход на новые правила бухучета, новые правила уплаты налогов и решение прочих вопросов, которые могут возникнуть сейчас – в конце года и в целом по деятельности компании.

КСК ГРУПП – лидер рынка профессиональных услуг в области комплексного бизнес-консультирования.

КСК Групп

Комплексный консалтинг с прагматичным подходом

Аудит, оценка, налоги, право, инвестиции, консалтинг и др.

Бесплатная консультация для пользователей Клерк.ру.