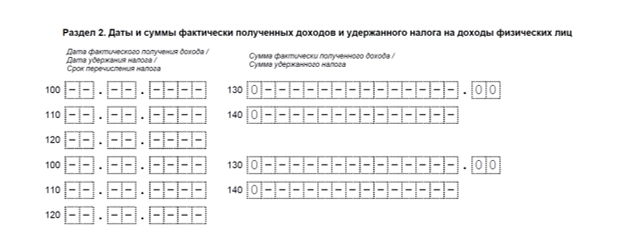

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ. 6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению). Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ. До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@). Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@). Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета: 1. За 1 квартал — до 30 апреля; 2. За полугодие — до 31 июля; 3. За 9 месяцев — до 31 октября; 4. За год — не позднее 1 апреля следующего года. Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек. Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП. Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП. В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы: 1. Доходы, которые полностью не облагаются НДФЛ. 2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой. 3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности. 4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров. Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы: 1. Титульный лист; 2. Раздел 1 «Обобщенные показатели»; 3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ. Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки: 1. Строка «ИНН» и «КПП»; 2. Строка «Номер корректировки»; 3. Строка «Период представления (код)»; 4. Строка «Налоговый период»; 5. Строка «Представляется в налоговый орган (код)»; 6. Строка «По месту нахождения (учета) (код)» 7. Строка «Налоговый агент»; 8. Строка «Форма реорганизации (ликвидации)(код)»; 9. Строка «ИНН/КПП реорганизованной организации»; 10. Строка «Код по ОКТМО»; 11. Строка «Номер контактного телефона»; 12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»; 13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»; 14. Строка «Подпись_____ Дата»; 15. Строка «Наименование документа, подтверждающего полномочия представителя». Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них. Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто. В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации. В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете. В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком». В Строке «Налоговый агент» указываете наименование вашей организации. В Строке «Код по ОКТМО» указываете ОКТМО вашей организации. При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации. В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП. В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП. В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации». В Строке «Налоговый агент» указываете наименование вашей организации. В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП. Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после. Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП. Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации. В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП. В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация. В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком». В Строке «Налоговый агент» указываете наименование вашей организации. В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП. Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года. Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ. Строка 010 «Ставка налога, %» В данной строке указывается ставка НДФЛ. Строка 020 «Сумма начисленного дохода» В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ. Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры. Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения. Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает. Таблица 1 № ПП Вид дохода Дата получения дохода Дата удержания налога Срок уплаты налога 1 2 3 4 5 1 Заработная плата (ЗП) Последний день месяца День фактической выплаты ЗП Следующий рабочий день после выплаты 2 Аванс, выплативший в последний день месяца или позднее Последний день месяца за который выплатили Аванс День фактической выплаты Аванса Следующий рабочий день после выплаты 3 Ежемесячная производственная премия Последний день месяца, за который начислена Премия День фактической выплаты Премии Следующий рабочий день после выплаты 4 Квартальная производственная премия Дата выплаты Премии Дата выплаты Премии Следующий рабочий день после выплаты 5 Годовая производственная премия Дата выплаты Премии Дата выплаты Премии Следующий рабочий день после выплаты 6 Непроизводственная премия Дата выплаты Премии Дата выплаты Премии Следующий рабочий день после выплаты 7 Вознаграждения по договорам ГПХ Дата выплаты Вознаграждения Дата выплаты Вознаграждения Следующий рабочий день после выплаты 8 Отпускные Дата выплаты Отпускных Дата выплаты Отпускных Последнее число месяца, в котором выплатили Отпускные 9 Больничные Дата выплаты Больничных Дата выплаты Больничных Последнее число месяца, в котором выплатили Больничные 10 Материальная помощь Дата выплаты Дохода Дата выплаты Дохода Следующий рабочий день после выплаты 11 Доход в натуральной форме, при наличии иных выплат данному работнику Дата выплаты Дохода День фактической выплаты какого-либо дохода Следующий рабочий день после выплаты 12 Доход в натуральной форме, если иных выплат данному работнику не производились Дата выплаты Дохода 00.00.0000 00.00.0000 13 Компенсация за неиспользованные отпуск Дата выплаты Дохода Дата выплаты Дохода Следующий рабочий день после выплаты 14 Доход в виде материальной выгоды от экономии на % Последний день месяца День фактической выплаты какого-либо дохода Следующий рабочий день после выплаты 15 Дивиденды Дата выплаты Дивидендов Дата выплаты Дивидендов Следующий рабочий день после выплаты Строка 025 «В том числе сумма начисленного дохода в виде дивидендов» В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020». Строка 030 «Сумма налоговых вычетов» Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками. Строка 040 «Сумма исчисленного налога» По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период. Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период. Строка 050 «Сумма фиксированного авансового платежа» Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту. В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте. После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090. Строка 060 «Количество физических лиц, получивших доход» Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода. Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз. Строка 070 «Сумма удержанного налога» По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года. Строка 080 «Сумма налога, не удержанная налоговым агентом» По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2». В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале. Строка 090 «Сумма налога, возвращенная налоговым агентом» Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом. В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога. В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март. В отчете за полугодие отражаются выплаты за период апрель-июнь. В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь. При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога. Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал. По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить: «Дату фактического получения дохода» — строка 100; «Дату удержания налога» — строка 110; «Срок перечисления налога» — строка 120; Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140. Строка 100 «Дата фактического получения дохода» Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ. Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно. Строка 110 «Дата удержания налога» Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1). Строка 120 «Срок перечисления налога» В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день. Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных. Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1. Строка 130 «Сумма фактически полученного дохода» В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100». Строка 140 «Сумма удержанного налога» Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110». Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала. Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале. Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица. Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.Кто должен сдавать 6-НДФЛ?

Нужно ли сдавать нулевой 6-НДФЛ?

Отчетный период и сроки сдачи 6-НДФЛ

Способы сдачи 6-НДФЛ

Куда сдавать 6-НДФЛ?

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Какие доходы отражать в 6-НДФЛ, а какие нет?

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Порядок заполнения Раздела 1 формы 6-НДФЛ

Порядок заполнения Раздела 2 формы 6-НДФЛ

Форма 6-НДФЛ содержит обобщённую информацию о налоге, уплаченном с доходов работников, и подается по итогам I квартала, полугода, 9 месяцев и года. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Подается расчёт 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2023 году сроки такие:

- за 2022 год — до 27 февраля 2023 года

- за I квартал — до 25 апреля 2023 года

- за полугодие — до 25 июля 2023 года

- за девять месяцев — до 25 октября 2022 года

- за 2023 год — до 26 февраля 2024 года (25 февраля — воскресенье)

Если крайняя дата приходится на выходной или праздник, подать расчёт нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчёт в отношении 11 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на своё усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учёта компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчёт по месту учёта каждого из них. Индивидуальные предприниматели сдают отчёт по месту жительства или ведения деятельности. В форму включаются доходы и НДФЛ работников этого подразделения. Такие фирмы имеют право выбора ИФНС для сдачи отчётов, если головная компания и обособленные подразделения располагаются в разных муниципальных образованиях. Не позже 1-го числа налогового периода об этом выборе нужно проинформировать все инспекции ФНС, где подразделения состоят на учёте. Для данной цели используется бланк, утверждённый Приказом ФНС № ММВ-7-11/622@ от 06.12.2019.

Если на учёте в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подаётся отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учёте в разных ИФНС, то юридическое лицо может встать на учёт в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придётся подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- ИНН головной организации

- КПП обособленного подразделения

- ОКТМО муниципального образования, на территории которого расположено место работы сотрудников (его же указать в платёжном поручении)

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- первую — за период нахождения по прежнему адресу, указав старый ОКТМО

- вторую — за период нахождения по новому адресу, указав новый ОКТМО

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Как заполнить 6-НДФЛ

В 2023 году радикально изменились бланк 6-НДФЛ и правила его заполнения. С 1-го квартала этого года необходимо отчитываться на новом бланке. Данный бланк, его электронная версия и правила их оформления введены приказом ФНС от 29.09.22 № ЕД-7-11/881@. Напомним, что в прошлом году использовалась версия бланка из приказа ФНС России № ЕД-7-11/845@ от 28.09.2021.

Бланк состоит из титульного листа, двух разделов и приложения. В титуле указывается:

- наименование налогового агента

- его основные реквизиты

- данные о налоговом органе

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются. Приложение 1 является аналогом прежней справки 2-НДФЛ, там содержатся данные о доходах каждого работника. Заполнять приложение нужно только за 4-й квартал.

Следует заполнять все ячейки бланка. В ячейках, для которых нет данных, ставьте прочерки. Это касается и титульного листа. Заполните прочерками свободные поля в длинных строках, предназначенных для названия фирмы.

Титульный лист

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

- «Номер корректировки» — при первичной сдаче указывается «000», в противном случае ставится порядковый номер декларации — «—1», «—2» и так далее.

- «Отчётный период (код)» — код из приложения № 1 к Приказу ФНС № ЕД-7-11/753@ от 15.10.2020:

-

- 1-й квартал — код 21

- полугодие — код 31

- 9 месяцев — код 33

- год — код 34

Для фирм, передающих данные на этапе реорганизации или ликвидации, применяются коды, указанные в прил. 1 к приказу.

-

- «Календарный год» — 2023.

- «Предоставляется в налоговый орган (код)» складывается из двух значений:

- первые две цифры — код региона

- последние две цифры — номер налоговой инспекции

- Код «по месту нахождения (учёта)» берётся из приложения № 2 к Приказу ФНС № ЕД-7-11/753@ от 15.10.2020. Организации, зарегистрированные по месту учёта и не относящиеся к числу крупнейших налогоплательщиков, ставят «214». Правопреемники реорганизованных фирм пишут «215». По месту учёта обособленного подразделения — ставится «220». Крупнейшие налогоплательщики выбирают код согласно свидетельству о постановке на учёт в ИФНС по месту нахождения юридического лица, а не по месту их учёта как крупнейших налогоплательщиков. Для индивидуальных предпринимателей — отдельные коды: по месту жительства — «120», по месту ведения деятельности — «320».

- Наименование налогового агента в соответствии с его учредительными документами. Правила требуют указать сокращённое наименование, а при отсутствии — полное. Если налоговым агентом является физическое лицо, то его ФИО указывается без сокращений в соответствии с паспортом.

Следующая строка заполняется только правопреемником реорганизованной компании:

- в поле «Форма реорганизации/ликвидации» указывается код из Приложения № 4 к Приказу № ММВ-7-11/450@: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация

- в поле «Налоговый агент» указать название реорганизованного юрлица или его обособленного подразделения

- в следующем поле нужно указать ИНН и ККП, которые были присвоены компании до реорганизации.

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчёт 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

Далее следуют:

- код ОКТМО

- номер телефона

- количество страниц расчёта и подтверждающих документов

В нижней части титульного листа проставляется:

- код подписанта: 1 — если это налоговый агент или правопреемник, 2 — если это представитель

- ФИО физического лица, кто подписывает документ

- дата и подпись

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

Раздел 1 изменился после Нового года. Там отражаются суммы по срокам перечисления и удержанный с них налог за последние 3 месяца отчётного периода. В правила заполнения формы 6-НДФЛ разъяснено, что в строке 030 раздела 1 следует указывать средства, которые налоговый агент вернул налогоплательщику.

Как вычислить сумму удержанного НДФЛ в отчёте? Нужно сложить налоги со всех доходов, уплаченных сотрудникам в отчётном периоде.

Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Код бюджетной классификации |

| 020 | НДФЛ за последние 3 месяца отчётного периода |

| 021 | По первому сроку перечисления |

| 022 | По второму сроку перечисления |

| 023 | По третьему сроку перечисления |

| 024 | По четвёртому сроку перечисления |

| 030 | НДФЛ, возвращённый сотрудникам за 2-й квартал 2023 года |

| 031 | Дата возврата |

| 032 | Сумма возврата |

Образец заполнения раздела 1:

Раздел 2

Строка 100 отображает одну из ставок налога на доходы персонала по трудовым договорам и граждан, выполняющих работы или оказывающих услуги по договорам ГПХ: 13, 15, 30 и 35%. В 2023 году применяется повышенная ставка 15% для высоких доходов — превышающих 5 000 000 руб. в год. В нашем образце приведена популярная ставка НДФЛ 13%. Если налог исчислялся по различным ставкам, то для каждой из них будут отражаться сведения, которые касаются только этой ставки.

В строке 105 дублируется КБК.

Актуальный порядок требует заполнять раздел 2 нарастающим итогом, начиная с Нового года. В строке 110 отражается суммарный размер начисленной зарплаты сотрудников с января по июнь, а также все полученные больничные, отпускные и иные выплаты без их уменьшения на НДФЛ и вычеты. Отпускные включаются в общую массу вознаграждений. Размеры вычетов отражаются в строке 130, а исчисленный налог — в строке 140. В строке 160 отражается размер удержанного налога. Он может и не совпасть с размером налога в строке 140. В поле 170 отразите размер НДФЛ, который нет возможности удержать. Это может быть, допустим, налог с подарка физическому лицу, не получающему от Вашей фирмы регулярных доходов.

Образец заполнения раздела 2:

Определение дат получения дохода и перечисления НДФЛ

Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата

Аванс* Премия (как часть оплаты труда) |

Последний день месяца, за который начислили зарплату или премию за месяц, входящую в оплату труда | Не позднее дня, следующего за днём выплаты премии или зарплаты при окончательном расчёте |

| Единовременная премия (годовая, квартальная, в связи с каким-либо событием) | День выплаты премии | |

| Отпускные, больничное пособие | День выплаты | Не позднее последнего дня месяца, в котором выплачивались отпускные или пособие по временной нетрудоспособности |

| Выплаты при увольнении (зарплата, компенсация за неиспользованный отпуск) | Последний день работы | Не позднее дня, следующего за днём выплаты |

| Дивиденды | День выплаты | |

| Для ООО — не позднее дня, следующего за днем выплаты.

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

|

||

| Матпомощь | День выплаты | Не позднее дня, следующего за днем выплаты |

| Подарки в натуральной форме | День выплаты (передачи) подарка | Не позднее дня, следующего за днём выдачи подарка |

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

- При выплате суточных сверх установленных нормативов. Днем удержания налога считается ближайший день выплаты заработной платы в том месяце, в котором утвержден авансовый отчёт.

- При получении материальной выгоды — дорогостоящих подарков, иного дохода. Днем удержания налога считается ближайший день выплаты зарплаты.

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Пример заполнения

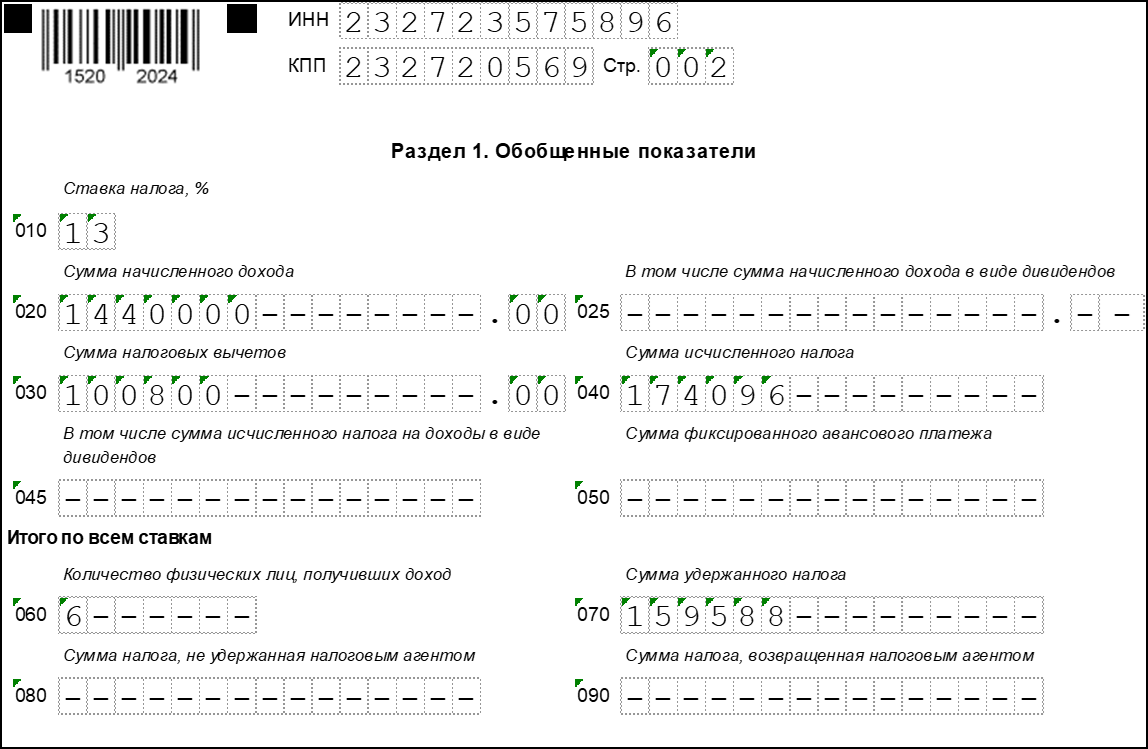

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

- количество сотрудников — 6

- совокупный доход работников за год составил 1 440 000 рублей (120 000 рублей в месяц)

- все работники имеют право на стандартный вычет за ребенка в размере 1400 рублей Совокупный размер вычета составил: 1 400 х 6 х 12 =100 800 рублей

- размер исчисленного НДФЛ с дохода: (1 440 000 рублей — 100 800) * 13% = 174 096 рублей (14 508 рублей в месяц)

- размер удержанного за год НДФЛ составил: 174 096 — 14 508 = 159 588 рублей, поскольку налог с декабрьской зарплаты подлежит удержанию в январе

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2022 года по выплате дохода и удержанию НДФЛ

| Дата | Операция и сумма |

| 05.10 | Выплата ЗП за сентябрь |

| 08.10 | Перечислен НДФЛ за сентябрь |

| 30.10 | Начислена зарплата за октябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.11 | Выплачена ЗП за октябрь |

| 06.11 | Перечислен НДФЛ за октябрь |

| 30.11 | Начислена зарплата ноябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.12 | Выплачена ЗП за ноябрь |

| 06.12 | Перечислен НДФЛ за ноябрь |

| 31.12 | Начислена зарплата декабрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

Обратите внимание! Заработная плата за декабрь, выплаченная в январе, в расчёте фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в другом отчётном периоде.

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Таблица 4. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

| Нарушение | Санкция | Регулирующая норма |

| Форма не подана | 1 тыс. рублей за каждый месяц (полный и неполный) | п. 1.2 ст. 126 НК РФ |

| Расчёт не поступил в ИФНС в течение 10 дней после окончания срока сдачи | Блокировка расчётного счета | п. 3.2 ст. 76 НК РФ |

| Ошибка в расчёте (если выявлена налоговым органом до того, как агент её исправил) | 500 рублей | ст. 126.1 НК РФ |

| Несоблюдение формы (подача на бумаге вместо направления по ТКС) | 200 рублей | ст. 119.1 НК РФ |

| Нарушение срока подачи | 300-500 рублей на должностное лицо | ч. 1 ст. 15.6 КоАП РФ |

К административной ответственности привлекаются должностные лица компании. Например, штраф за несвоевременную подачу 6-НДФЛ наложат на главного бухгалтера, если в его должностной инструкции указано, что он отвечает за своевременную подачи отчётности.

Внимание! С 01.07.2021 изменены правила блокировки счёта. ФНС теперь обязана предупреждать о данной мере за 14 дней. Заблокировать счёт допустимо, если фирма не сдала отчёт через 20 рабочих дней после положенного срока, а не через 10, как ранее.

Корректировка

При обнаружении в поданной форме ошибки либо при пересчете НДФЛ за прошлый год подается уточнённый расчёт. Определенных сроков для этого Налоговый кодекс не предусматривает. Но если вы нашли ошибку сами, незамедлительно исправьте её и представьте «уточнёнку».

Если внести исправление раньше того, как ошибку найдут налоговики, штрафа в размере 500 рублей можно избежать.

Особенности уточнённой формы 6-НДФЛ таковы:

- указывается номер корректировки — «001» для первой, «002» для второй и так далее

- в полях, в которых найдены неточности и ошибки, нужно указать правильные данные

- остальные поля заполняются так же, как в первичном расчёте

Отдельно упомянем о том, как исправить форму, если вы указали неверный код КПП или ОКТМО. В этом случае нужно подавать 2 расчёта:

- В первом нужно указать правильные коды КПП и ОКТМО и поставить номер корректировки «000». Все прочие данные перенести из прежней формы.

- Во втором расчёте указывается номер корректировки «001», а также КПП и ОКТМО, которые были указаны в ошибочной форме. Во всех разделах должны быть проставлены нулевые данные.

Документы

- Скачать бланк формы 6-НДФЛ

- Скачать образец формы 6-НДФЛ

Добавить в «Нужное»

По итогам года все организации, а также предприниматели, выплачивавшие в 2020 г. доходы физлицам, должны сдать расчет 6-НДФЛ за 2020 г. Расскажем о правилах его заполнения, сроках сдачи, а также о том, почему некоторые бухгалтеры считают, что они сдают 6-НДФЛ за 4 квартал 2020 г.

Форма 6-НДФЛ за 2020 год: новая?

Расчет 6-НДФЛ за 2020 г. сдается по старой форме, которая применялась весь 2020 г. Она утверждена Приказом ФНС от 14.10.2015 № ММВ-7-11/450@. О новой форме расчета мы расскажем чуть ниже.

Срок сдачи 6-НДФЛ за 2020 год

Срок сдачи 6-НДФЛ за год – не позднее 1 марта 2021 г. (п. 2 ст. 230 НК РФ).

Заполнение 6-НДФЛ 2020

Порядок заполнения расчета 6-НДФЛ за 2020 г. утвержден Приказом ФНС от 14.10.2015 № ММВ-7-11/450@. Расчет 6-НДФЛ 2020 сдается (п. 2 ст. 230 НК РФ):

- на бумаге, если численности физлиц, получивших в 2020 г. доходы, не превышает 10 человек;

- в электронном виде, если численность получивших доходы физлиц свыше 10 человек.

При заполнении 6-НДФЛ за 2020 г. на титульном листе указывается код периода – 34.

В раздел 1 расчета 6-НДФЛ за год включаются доходы, вычеты и налог с начала 2020 г. То есть сюда попадут все доходы, дата фактического получения которых приходится на 2020 г. При этом блоки строк 010-050 заполняются по каждой ставке НДФЛ – 13%, 15% и т.д.

Раздел 2 расчета 6-НДФЛ заполняется по операциям за октябрь-декабрь 2020 г., то есть за 4 квартал 2020 г. Именно поэтому расчет 6-НДФЛ за 2020 г. иногда называют расчетом 6-НДФЛ за 4 квартал 2020 г.

То есть в разделе 2 отражаются лишь те доходы, по которым срок перечисления удержанного с них налога попадает на 4 квартал 2020 г.

Для правильного заполнения строк 100, 110, 120 вы можете воспользоваться Калькулятором на нашем сайте.

Получите бесплатный доступ к системе Консультантплюс и изучайте подробную инструкцию по заполнению 6-НДФЛ за 2020 г. в Готовом решении.

6-НДФЛ: образец 2020

6-НДФЛ (образец заполнения 2020) вы можете посмотреть в системе Консультантплюс, получив бесплатный доступ.

6-НДФЛ: скачать 2020

Актуальный бланк 6-НДФЛ за 2020 г. можно скачать бесплатно в системе Консультантплюс.

Зарплата за декабрь 2020 в 6-НДФЛ

При заполнении 6-НДФЛ за 2020 г. нужно учесть следующее. Если зарплата за декабрь 2020 г. была выплачена уже в январе 2021 г., то она отражается:

- в разделе 1 расчета 6-НДФЛ за 2020 г. (по дате начисления);

- в разделе 2 расчета 6-НДФЛ за 1 квартал 2021 г. (по дате перечисления НДФЛ с этой зарплаты).

При этом НДФЛ с декабрьской зарплаты, не удержанный в декабре, не нужно показывать по строке 080 расчета (Письмо ФНС от 29.11.2016 № БС-4-11/22677@).

Кстати, аналогичный порядок заполнения раздела 1 и раздела 2 действует в ситуации, когда зарплата за декабрь выплачена 31 декабря 2020 г. Ведь в этом случае срок перечисления удержанного с декабрьской зарплаты налога попадает на 11 января 2021 г. – первый рабочий день после праздников.

6-НДФЛ нулевая за 2020 г.

Если в течение всего 2020 г. организация или предприниматель не выплачивали доходы физлицам, то есть ни один человек не получил от них налогооблагаемый доход, то такая организация/предприниматель не является налоговым агентом по НДФЛ. А, значит, им не надо представлять нулевую 6-НДФЛ за 2020 г.

А о правилах заполнения 6-НДФЛ в ситуации, когда декабрьская зарплата выплачена ранее 31 декабря, читайте здесь.

6-НДФЛ: изменения 2020

Все изменения в форме 6-НДФЛ касаются уже 2021 г. По итогам 1 квартала 2021 года нужно будет подать расчет 6-НДФЛ по новой форме (Приложение 1 к Приказу ФНС от 15.10.2020 № ЕД-7-11/753@). Основное новшество этого расчета – в его состав вошла справка о доходах и суммах налога по каждому физлицу (то есть нынешняя справка 2-НДФЛ). Иными словами, теперь справки о доходах по каждому физлицу придется сдавать ежеквартально в составе расчета 6-НДФЛ.

Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

Для формы на 2023 год порядок утвержден приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в ред. приказа от 29.09.2022 № ЕД-7-11/881@, то есть тем же, что и сам бланк. Этот порядок мы и рассмотрим ниже в статье.

Таким образом, с отчетности за 1 квартал 2023 г. форма расчета скорректирована ввиду вступления в силу Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@. В ней учтены все изменения по НДФЛ, которые действуют с 1 января 2023 года.

С заполнением этой формы разобрались эксперты КонсультантПлюс. Получите бесплатный пробный доступ и сможете посмотреть построчные комментарии в Готовом решении. А по этой ссылке вы увидите образец заполнения 6-НДФЛ за 2 квартал (полугодие) 2023 года. Также в системе можно ознакомиться с образцом 6-НДФЛ за 2023 год.

О заполнении справок о доходах, которые сдаются в составе годового 6-НДФЛ, читайте в этой статье.

Порядок заполнения 6-НДФЛ за 2 квартал 2023 года

Заполнение 6-НДФЛ производится с учетом следующих требований:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле;

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- наличии (отсутствии) и величине налоговых вычетов;

- календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца.

Основная особенность заполнения обновленного 6-НДФЛ — наличие нестандартного периода по НДФЛ. Речь идет о ситуации, когда НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего месяца, должен быть перечислен до 28-го числа текущего месяца. Кроме того, с 2023 года в целях исчисления НДФЛ заработная плата считается фактически полученной не на последний день месяца, а на дату фактической выплаты. Эта ситуация находит отражение в разделе 1 6-НДФЛ.

Например, зарплата за апрель выплачена 25 апреля и 10 мая 2023 года. Эти суммы должны попасть соответственно в раздел 2 расчета 6-НДФЛ:

- по стр. 110 и 112 — начисленный заработок;

- по стр. 140 — рассчитанный с заработка НДФЛ.

В раздел 1 попадет сумма НДФЛ, удержанного 25 апреля и 10 мая, в строку 022, так как срок перечисления этого НДФЛ — 28 мая 2023 года.

Важно! Особые разъяснения налоговики давали по выплате декабрьской зарплаты. Если работодатель решил выплатить ее досрочно, то порядок ее отражения в 6-НДФЛ был прежним — она попадала в итоговый расчет за 2022 г. Если же декабрьскую зарплату выплатили в январе, то она автоматически стала доходом 2023 года! Поэтому в разделе 2 ее потребуется указывать в расчете за все кварталы 2023 года. Подробности ищите здесь.

По заработку, выдаваемому частями, заполнить 6-НДФЛ поможет материал «6-НДФЛ — если зарплата выплачивалась несколько дней».

См. также: «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Авансы в расчете 6-НДФЛ-2023

ВАЖНО! С 2023 года с авансов по зарплате удерживается НДФЛ так же, как и с полного расчета по зарплате, поэтому правила отражения авансов в 6-НДФЛ в 2023 году кардинально изменились по сравнению с прошлыми периодами.

С 2023 года с авансов по зарплате нужно удерживать НДФЛ. Связано это с внесением изменений в Налоговый кодекс (п. 2 ст. 223 НК РФ), которые вступили в силу 1 января 2023 г. С этого момента датой фактического получения доходов в виде заработной платы является день ее выплаты, а не последний день месяца, как раньше. Таким образом, с каждой выплаты зарплаты, в том числе и с аванса, работодателю необходимо удерживать НДФЛ и перечислять его в бюджет до 28 числа ежемесячно в составе единого налогового платежа. Данный момент соответственно изменит подход к заполнению 6-НДФЛ.

Подробнее см. здесь.

«Зарплатная» предоплата: образец в 6-НДФЛ-2022. НЕАКТУАЛЬНО С 2023 ГОДА

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако до 2023 года в целях исчисления НДФЛ он обладал следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

См. также: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

- стр. 100 — «зарплатная» ставка налога (13%);

- стр. 110 — общая сумма начисленного заработка 10 944 000 руб. (912 000 руб. × 12 мес.);

- стр. 140 и стр. 160 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Строка 160 равна строке 140, так как зарплата за декабрь была выдана раньше, 30.12.2022 в связи с тем, что с 31 декабря 2022 г. уходят отдыхать на все январские праздники.

Образец заполнения 6-НДФЛ за 4 квартал 2022 года (2 раздел) представлен ниже:

Образец заполнения первого раздела 6-НДФЛ за 2 квартал 2023 года

Порядок заполнения первого раздела 6-НДФЛ регламентируется п. 3.1–3.2 раздела III приказа ФНС № ЕД-7-11/753@:

- заполнению подлежат блоки стр. 021-024, отражающие суммы налога к перечислению по срокам в каждом квартале;

- данные приводятся по НДФЛ, который был удержан в последние 3 месяца отчетного периода, а именно с 23 числа последнего месяца предыдущего квартала по 22 число последнего месяца отчетного квартала.

Строка 021 — первый срок перечисления. Для 2 квартала: с 23 марта по 22 апреля. Для всех остальных кварталов: с 23 числа месяца перед отчетным кварталом по 22 число месяца первого в отчетном квартале.

Строка 022 — второй срок перечисления. Для 2 квартала: с 23 апреля по 22 мая. Для остальных кварталов — аналогично: с 23 числа первого месяца отчетного квартала по 22 число второго месяца отчетного квартала.

Строка 023 — третий срок перечисления. Для 2 квартала: с 23 мая по 22 июня. Для остальных кварталов — аналогично: с 23 числа второго месяца отчетного квартала по 22 число третьего месяца отчетного квартала.

Строка 024 — четвертый срок перечисления. Заполняется только в годовом расчете 6-НДФЛ и отражает сумму НДФЛ, удержанную с 23 по 31 декабря.

Пример

Пусть во 2 квартале 2023 года зарплата выплачивается согласно установленным в локальных актах срокам: 25 числа — аванс за месяц, 10 числа — полный расчет. Выплаты суммарно на всех сотрудников оставляют 350 000 руб. ежемесячно. То есть по 152 250 руб. выплачивается в каждую выплату (за минусом 22 750 НДФЛ).

Порядок выплат во 2 квартале 2023 года был таков:

Зарплата за март: 24 марта — аванс 152 250 руб., 10 апреля — полный расчет 152 250 руб.

Зарплата за апрель: 25 апреля — аванс 152 250 руб., 10 мая — полный расчет 152 250 руб.

Зарплата за май: 25 мая — аванс 152 250 руб., 9 июня — полный расчет 152 250 руб. (перенос, так как 10 июня — суббота).

Зарплата за июнь: 23 июня — аванс 152 250 руб. (перенос, так как 25 июня — воскресенье), 10 июля — полный расчет 152 250 руб. Эти выплаты в раздел 1 расчета 6-НДФЛ за 2 квартал 2023 года не попадут. А вот аванс, выплаченный 23 июня, будет отражен в разделе 2 расчета 6-НДФЛ за полугодие 2023 года, а полный расчет, выплаченный 10 июля, попадет во 2 раздел 6-НДФЛ за 9 месяцев.

Образец заполнения формы 6-НДФЛ (раздел 1) представлен ниже:

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных сейчас осуществляется СФР в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ;

- но доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Такие выплаты отражаются в 6-НДФЛ в периоде фактического получения.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ является получением дохода в целях исчисления НДФЛ и требует отражения в 6-НДФЛ.

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 110;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- в 1 разделе 6-НДФЛ детализируется «подарочный» доход. Если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности, то в разделе 1 такой доход не находит отражения.

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Форма 6-НДФЛ — компенсация за неиспользованный отпуск»;

- «Как в форме 6-НДФЛ отражается материальная выгода?» и др.