Расчет страховых взносов за 2016 год

Организации и предприниматели-работодатели, выплачивающие доходы своим работникам, являются по отношению к ним страхователями и обязаны уплачивать страховые взносы во внебюджетные фонды.

Представить РСВ-1 за 2016 год должны сдать все страхователи:

Сдать РСВ-1 за 2016 год следует представить всем страхователям, если у них есть застрахованные лица, а именно:

При этом, обращаем Ваше внимание, РСВ-1 за 2016 год следует представить в подразделения фонда независимо от того, велась ли хозяйственная деятельность с января по декабрь 2016 года или нет. Более того, не имеет значения, начислялась ли работникам зарплата или другие выплаты. РСВ-1 нужно сдать вне зависимости от этих обстоятельств. Если же у ИП нет наемных работников и он не производил выплат и вознаграждений физическим лицам за период с января по декабрь 2016 года, то сдавать РСВ-1 за 2016 год ему не нужно. Ведь при таких обстоятельствах ИП не признаются «страхователями». Страхователи (организации и ИП) должны заполнять РСВ-1 за 2016 год по форме, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п. То есть, следует применять ту же форму, которая использовалась при сдаче отчетности за девять месяцев 2016 года. При этом все работодатели (в том числе и предприниматели-работодатели) исчисляют и уплачивают страховые взносы с выплат работникам в порядке, установленном статьей 15 Закона от 24 июля 2009 года № 212-ФЗ, предприниматели за себя — в порядке, установленном статьей 16 Закона от 24 июля 2009 года № 212-ФЗ.

Страховые взносы исчисляются и уплачиваются отдельно в каждый государственный внебюджетный фонд, а именно:

С доходов физлиц, работающих по договору ГПХ (гражданско-правового характера), взносы уплачиваются только в ПФР и ФФОМС. В соответствии с п. 2 ч. 3 ст. 9 Закона № 212-ФЗ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не начисляются, а на ОСС от несчастных случаев на производстве и профессиональных заболеваний — только если это предусмотрено в договоре ГПХ (Абзац 4 п. 1 ст. 5 Закон № 125-ФЗ). Налоговым периодом по взносам является год, а отчетными — I квартал, полугодие и 9 месяцев года. С января 2015 года ИП и организации, у которых численность работников свыше 25 человек, сдают отчётность в ПФР и ФСС только в электронном виде с применением Усиленной квалифицированной электронной подписи. Днем представления электронной отчётности считается дата ее отправки.

На бумажном носителе отчётность сдаётся при количестве работников менее 25 человек. Подать её можно следующими способами:

РСВ-1 за 2016 год в бумажном виде сдают до 15 февраля 2017 года. РСВ-1 за 2016 год в электронном виде сдают до 20 февраля 2017 года. Отчетность по форме РСВ-1 следует представлять в отделение ПФР по месту учета организации (ОП, предпринимателя). За несвоевременное представление расчета по форме РСВ-1 установлены следующие санкции. Руководителя организации могут оштрафовать на сумму от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ). Организации грозит штраф — 5% от суммы взносов на пенсионное и медицинское страхование, начисленной к уплате по опоздавшему расчету РСВ-1 за последние три месяца отчетного периода, за каждый полный или неполный месяц, который прошел со дня, установленного для сдачи расчета, и до дня, когда он был представлен (ч. 1 ст. 46 Закона № 212-ФЗ, Письмо Минтруда от 04.04.2014 № 17–3/В-138).

При этом штраф не может быть:

Пример. Расчет суммы штрафа за несвоевременную сдачу расчета по форме РСВ-1 Расчет по форме РСВ-1 за 2016 г. организация представила в электронном виде 15 февраля 2017 г., тогда как последний день для сдачи расчета — 20 февраля 2017 г. Таким образом, просрочка составила неполный месяц. Сумма взносов, начисленная по расчету за 2016 г., составила: Размер штрафа, наложенного на организацию, будет равен 117 500 руб. ((1 960 000 руб. + 390 000 руб.) x 5% x 1 мес.).

Базу для начисления страховых взносов:

База считается нарастающим итогом с начала года. В нее включаются облагаемые выплаты, которые вы начислили в пользу работника с начала года и по последний день истекшего месяца (ч. 1, 3 ст. 8, п. 1 ст. 11, ч. 3 ст. 15 Закона № 212-ФЗ, ст. 20.1 Закона № 125-ФЗ). Если работник принят в организацию в середине года, то его доходы по предыдущему месту работы в базу для начисления взносов включать не надо (Письма Минтруда от 12.11.2015 № 17–4/ООГ-1569, Минздравсоцразвития от 17.01.2011 № 76–19, п. 9 Информационного письма ФСС от 14.03.2016 № 02-09-05/06-06-4615). Предельная величина базы для начисления взносов в ПФР и ФСС на ВНиМ устанавливается Правительством на каждый календарный год (ч. 4 — 5.1 ст. 8 Закона № 212-ФЗ).

В 2016 г. предельная база составляет (п. 1 Постановления Правительства от 26.11.2015 № 1265):

Предельная база для начисления взносов в ФФОМС и ФСС на страхование от несчастных случаев на производстве (взносы «на травматизм») не установлена. Это значит, что данные взносы начисляются на всю сумму облагаемых выплат, начисленных работнику в течение года. Пример. Расчет базы по страховым взносам в ПФР, ФСС, ФФОМС База по страховым взносам в ПФР, ФСС, ФФОМС с выплат работнику за январь — декабрь 2016 г. рассчитывается так, как показано в таблице. В 2016 году страховые взносы во внебюджетные фонды нужно начислять так. Взносы в ПФР РФ Взносы в ПФР с сумм, которые превышают предельную величину (796 000 руб.), начисляют по тарифу 10%. Взносы в ФСС РФ

Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов в ФСС РФ, то ставка взносов в соцстрах составляет 2,9%. В 2016 году предельный размер базы для начисления взносов в ФСС РФ (на случай временной нетрудоспособности и в связи с материнством) составляет 718 000 рублей (постановление Правительства РФ от 26 ноября 2015 г. № 1265). С суммы превышения предельной базы взносы в соцстрах не уплачиваются. Взносы в ФФОМС РФ Предельная база для начисления страховых взносов в ФФОМС отменена. Таким образом, в 2016 году для начисления страховых взносов установлены следующие общие тарифы: Действующая форма РСВ-1 ПФР включает в себя титульный лист и шесть разделов.

Все организации по окончании каждого отчетного периода (I квартала, полугодия, 9 месяцев и года) обязаны заполнять и представлять в составе расчета по форме РСВ-1 (п. п. 3, 16 Порядка заполнения формы РСВ-1 ):

Если в последнем квартале отчетного периода у организации числился хотя бы один работник (в том числе по ГПД), то также следует представить:

Когда организации должны заполнять и представлять другие разделы формы РСВ-1, можно определить по таблице (п. 3 Порядка заполнения формы РСВ-1).

Расчет по форме РСВ-1 надо заполнять в такой последовательности:

Поясним особенности составления каждого из разделов текущего расчета, а также последовательность их заполнения в пошаговой инструкции. В первую очередь, вносятся данные в раздел 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица». Этот раздел составляется по каждому работнику. Если в штате компании 8 человек, то и разделов № 6 будет также 8.

Раздел 6 формы РСВ-1 ПФР за 2016 год заполняют за период с января по декабрь 2016 года на каждого человека:

Раздел 6 формируйтся и на тех физических лиц, которым начислялись выплаты с января по декабрь 2016 включительно, и на тех, которые состояли в трудовых отношениях, но выплаты им в этом период по каким-то причинам не начислялись. То есть, если человек находился в отпуске без сохранения содержания, то в разделе 6 его также нужно отразить. Раздел 6 следует разбить на пачки. Количество сведений в каждой пачке — не более 200 штук. Подраздел 6.1 Подраздел 6.2

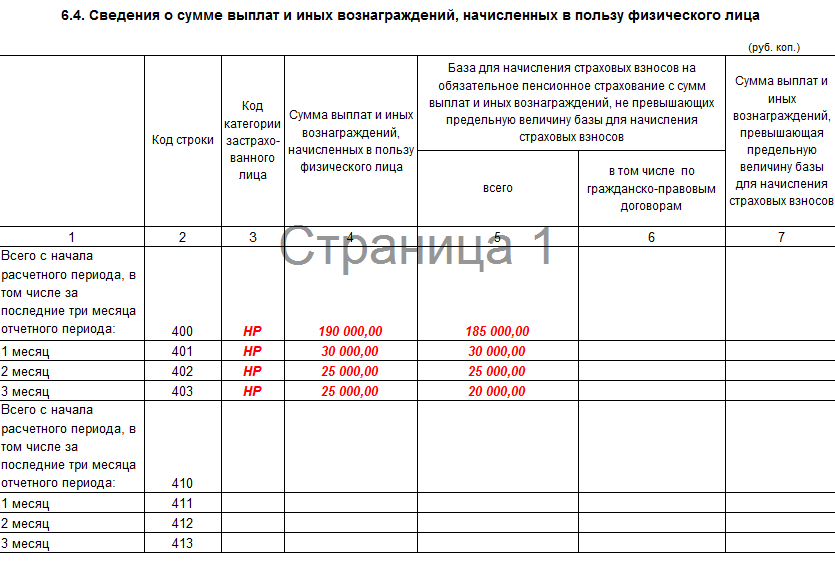

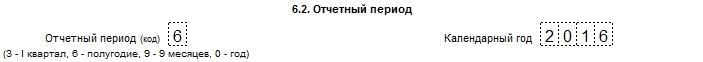

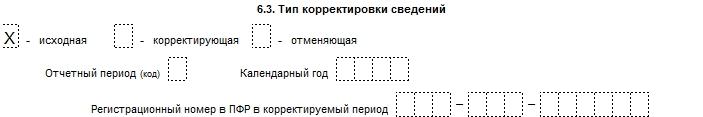

В поле «Отчетный период (код)» РСВ-1 за 2016 год проставляется код «0», а в поле «Календарный год» — 2016. Подраздел 6.3 Всего предусмотрено три типа корректировок: «исходная», «корректирующая» и «отменяющая». Нужное поле отметьте символом «Х». Поле «Исходная» предусмотрено для сведений, которые представляются впервые. При сдаче исходных сведений поля «Отчетный период (код)» и «Календарный год» в подразделе 6.3 не заполняются. Поле «корректирующая» в РСВ-1 за 2016 год отмечается символом «X», если уточняется ранее представленные сведения о работнике. Если же необходимо полностью отменить сведения о нем, то выбирается поле «отменяющая». При заполнении разделов 6 с типом «корректирующая» или «отменяющая» в полях «Отчетный период (код)» и «Календарный код» указываются код отчетного периода и год, за который уточняются или отменяются данные. При этом разделы 6, в которых отмечены «корректирующая» или «отменяющая» сдаются вместе с разделом 6 с типом «исходная» за тот отчетный период, по которому наступил срок сдачи отчетности. Подраздел 6.4

в строках 401 — 403 — показываются выплаты за октябрь, ноябрь и декабрь 2016 года (то есть, за 4 квартал 2016 года). По графам 4, 5, 6 и 7 этого подраздела надо разнести выплаты, перечисленные физическому лицу в рамках трудовых отношений или по гражданско-правовым договорам. Причем необходимо выделить отдельно сумму, выплаченную в пределах базы для начисления «пенсионных» взносов, и сумму, которая превышает эту величину. В 2016 году предельная база, напомним, составляет 796 000 рублей (Постановление Правительства РФ от 26.11.2015 № 1265). В графе 3 обозначается код категории застрахованного лица в соответствии с Классификатором параметров, используемых при заполнении персонифицированных сведений (приложение № 2 к Порядку). Самый часто используемый код — «НР», привязанный к наемным работникам, на которых распространяется основной тариф для начисления страховых взносов (22 процента). Подраздел 6.5 Подраздел 6.7 РСВ-1 за 2016 год надо указать:

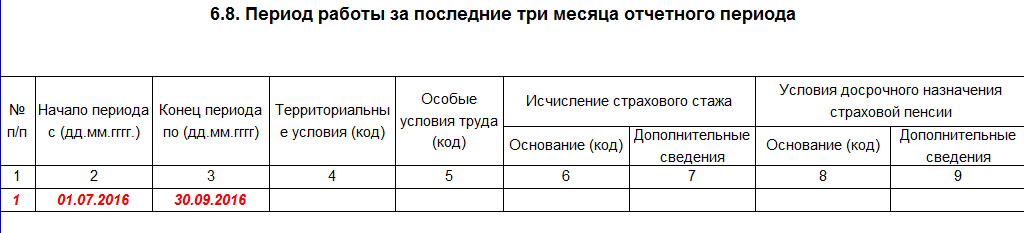

Если в организации была проведена специальная оценка условий труда, в графе 3 нужно проставить код специальной оценки по классификатору кодов (согласно приложению № 2 к Порядку). Подраздел 6.8

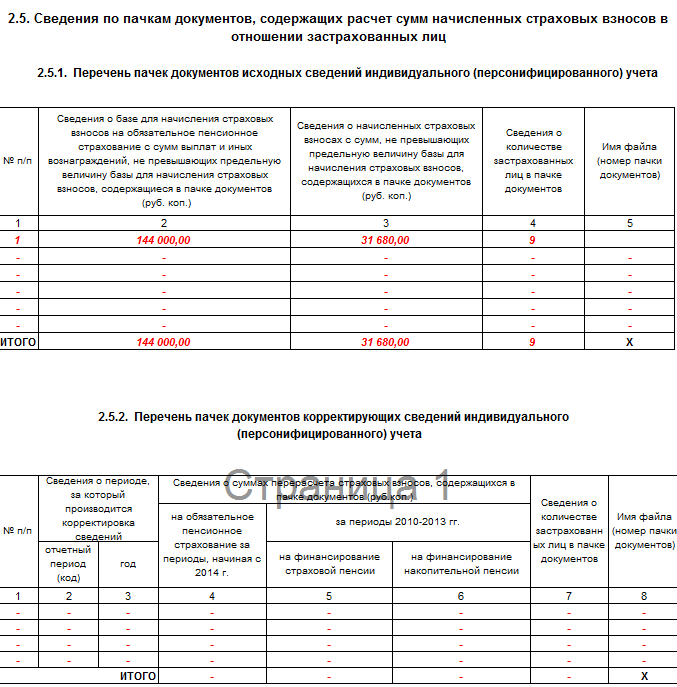

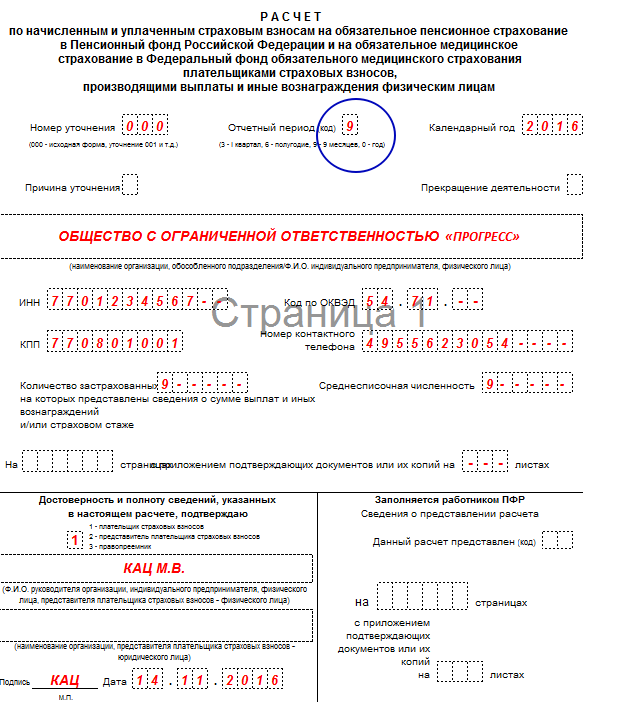

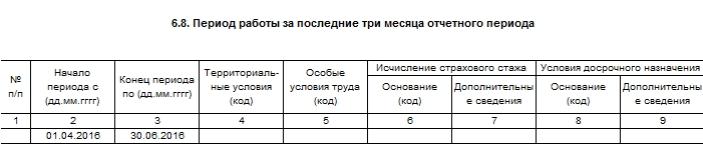

В этом подразделе указываются условия труда, в которых сотрудник работал в октябре, ноябре и декабре 2016 года (то есть, в 4 квартале 2016 года), а также данные о страховом стаже и условиях досрочного назначения пенсии. Графы «Начало периода» и «Конец периода» группируйте в формате дд.мм.гггг. Обратите внимание, что графы 4–9 подраздела 6.8 заполнятся с применением кодов, согласно приложению № 2 к Порядку. Так, к примеру, в графе 7 нужно выделять некоторые периоды стажа работника, которые имели место в четвертом квартале 2016 года. В таблице приведем некоторые распространенные коды, которые могут потребоваться при заполнении РСВ-1 за 2016 год. Далее следует заполнить подраздел 2.5. В нем укажите данные о пачках документов, которые сформированы по разделам 6 (п. 16 Порядка заполнения формы РСВ-1). Раздел 2.5 включает в себя два подраздела: 2.5.1 и 2.5.2. В подразделе 2.5.1 укажите данные о пачках документов с типом корректировки сведений «исходная». Количество заполненных строк в подразделе должно быть равно количеству пачек раздела 6 с этим типом. В этом подразделе, в частности, показывается расчетная база для начисления пенсионных взносов за октябрь, ноябрь и декабрь по каждой пачке раздела 6 и сумму начисленных страховых взносов. В строках графы 4 отразите данные о количестве застрахованных лиц, на которых заполнены разделы 6. Что же касается подраздела 2.5.2, то его заполняйте, если есть корректировки (подраздел 6.3 раздела 6). В нем показывают данные о пачках сведений индивидуального (персонифицированного) учета с типом «корректирующая» или «отменяющая». Если корректировок нет, то в составе РСВ-1 за 2016 год проставляются прочерки. Теперь можно заполнить титульный лист РСВ-1 за 2016 год. На титульном листе заполняются все разделы, за исключением подраздела «Заполняется работником ПФР» (п. 4 Порядка). Поясним особенность заполнения некоторых из них. Номер уточнения Если уточняются сведения ранее представленного РСВ-1, то ставится порядковый номер уточнения («001», «002» и т. д.). Отчетный период

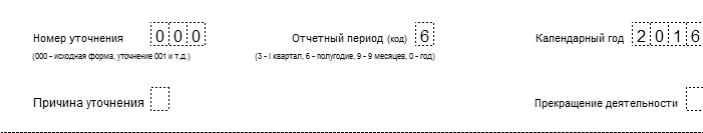

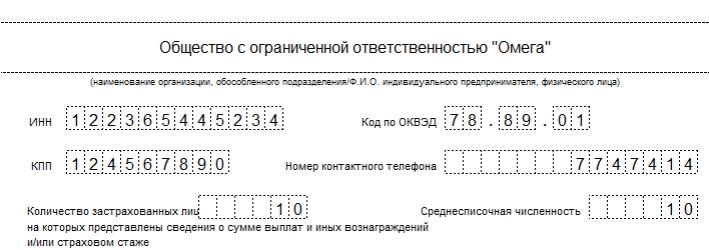

В поле «Отчетный период» РСВ-1 за 2016 год указывается код «0». В поле «Календарный год» — 2016. Соответственно, будет понятно, что сдается расчет именно за 2016 год. ОКВЭД При этом обращаем Ваше внимание на то, что до 1 января 2017 года действуют два классификатора ОКВЭД: старый ОК 029–2001 и новый ОК 029–2014. Если организация или ИП зарегистрированы до 11 июля 2016 года, то в РСВ-1 указываются коды по классификатору ОК 029–2001 (пункта 5.8 Порядка). Те, кто зарегистрирован 11 июля или позже, могут указывать коды по классификатору ОК 029–2014. Поле «Номер контактного телефона»: указывают городской или мобильный номер телефона компании или ИП с кодом города или оператора сотовой связи. Цифры заполняются без применения знаков «-» и «()» (пп. 5.9 п. 5 Порядка). Поле «Количество застрахованных лиц, на которых представлены сведения о сумме выплат и иных вознаграждений и/или страховом стаже»: число работников в соответствии с количеством представленных разд. 6 расчета (пп. 5.10 п. 5 Порядка). В полях «Подпись», «Дата» проставляются подпись плательщика (правопреемника) либо его представителя и дата подписания расчета, в позиции «М.П.» печать проставляется при ее наличии. Это касается и организаций, и индивидуальных предпринимателей.

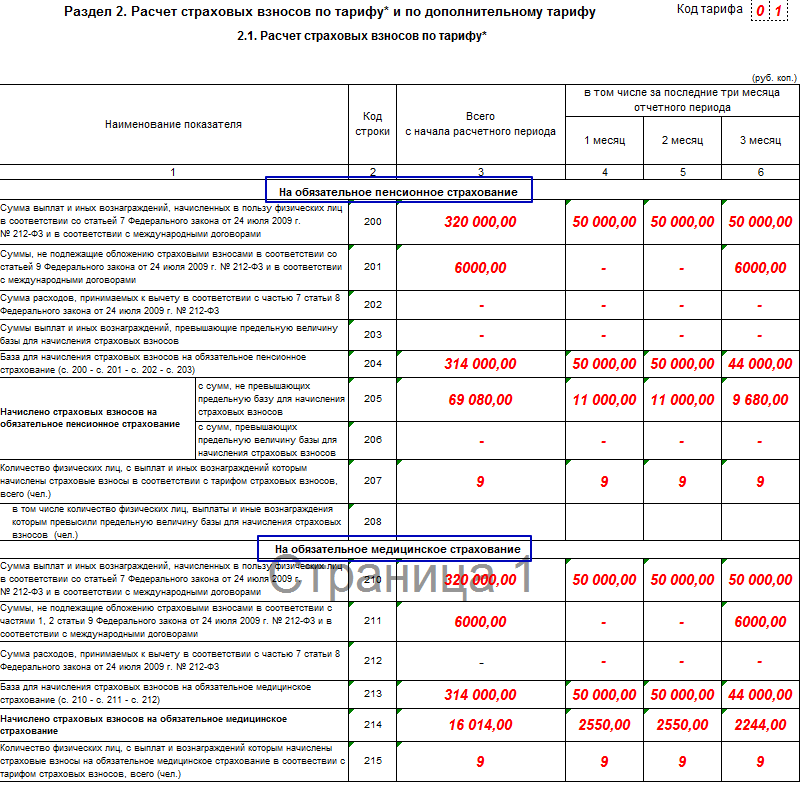

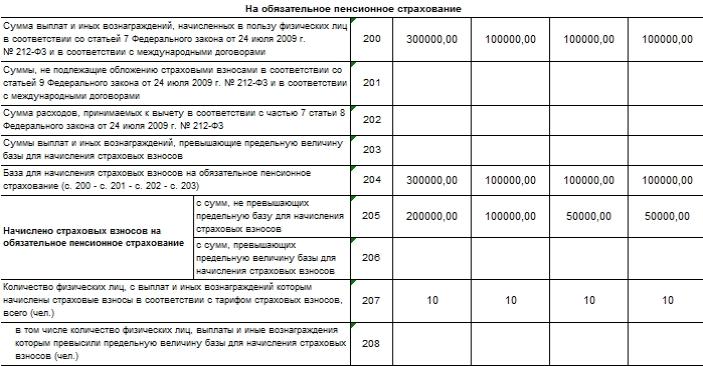

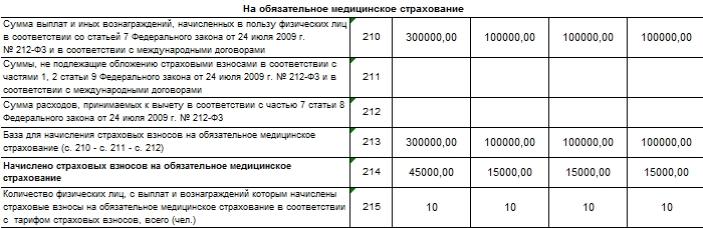

Теперь заполните подраздел 2.1. Он состоит из двух информационных полей:

Имейте в виду, что в разделе 2 также отражают пособие по временной нетрудоспособности и «детские» пособия (пособия при рождении ребенка, за постановку на учет в ранние сроки беременности, по беременности и родам и по уходу за ребенком до 1,5 лет). Сумму выплаченных пособий в подразделе 2.1 расчета за 2016 год показывают по строкам 201, 211 подраздела 2.1 (в составе необлагаемых выплат). Приведем пример заполнения обязательного подраздела 2.1. Подраздел 2.1 формы РСВ-1 ПФР Регистрационный номер в ПФР │ │ │ │-│ │ │ │-│ │ │ │ │ │ │Стр. │ │ │ │ │ │ │ Раздел 2. Расчет страховых взносов по тарифу и по дополнительному тарифу Код тарифа │0│1│ 2.1. Расчет страховых взносов по тарифу (руб. коп.) Далее заполните разделы, которые не являются обязательными, но которые требуется заполнять, если имеются показатели для заполнения. Раздел 1 заполняется в последнюю очередь. В нем нужно обобщить данные, которые были отражены в разделах 2, 3 и 4. В итоге, в разделе 1 будут сведены данные по всем разделам, которые были заполнены сначала. При этом, чтобы проверить правильность заполнения раздела 1 РСВ-1 за 9 месяцев 2016 года, вы можете использовать соотношения, указанные в таблице (п. п. 7.1 — 7.3 Порядка): В отличие от организаций предприниматели-работодатели уплачивают взносы не только с доходов своих наемных работников, но и с собственного дохода. Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, платят страховые взносы за себя в ПФР и ФФОМС в фиксированных размерах. С 1 января 2014 года действует следующее правило: Фиксированный размер взноса в ФФОМС определяют так: Минимальный размер оплаты труда на 1 января 2016 года составляет 6 204 рубля. Таким образом, фиксированный платеж в ПФР в 2016 году — 19 356,48 рубля (6204 руб. x 26% x12), в ФФОМС — 3796,85 рубля (6204 руб. x 5,1% x 12). Если доходы предпринимателя превысят 300 000 рублей, он доплатит в ПФР еще 1% с доходов, превышающих эту сумму. 1% считается с доходов (доходов от реализации и внереализационных доходов, перечисленных в статье 346.15 Налогового кодекса) без уменьшения их на расходы. Такое мнение выражает Минфин в письме от 27 марта 2015 года № 03-11-11/17197. Объяснение у финансистов следующее.

При определении объекта налогообложения «упрощенцы» учитывают доходы от реализации и внереализационные доходы в порядке, установленном пунктами 1 и 2 статьи 148 Налогового кодекса. Исключение составляют:

Отсюда следует, что для расчета пенсионных взносов с суммы дохода предпринимателя — «упрощенца», превышающей 300 000 руб., надо учитывать только доходы без уменьшения их на расходы. Причем вне зависимости от того, какой объект налогообложения применяет ИП. Общая сумма страховых взносов в ПФР, перечисляемых за себя предпринимателями с доходом выше 300 000 рублей, ограничена предельной величиной. Она рассчитывается так (пп. 2 п. 1.1 ст. 14 Закона от 24 июля 2009 г. № 212-ФЗ): В 2016 году указанная предельная величина составляет 154 851,84 рубля. Следовательно, если доход предпринимателя, применяющего УСН, превысил 300 000 рублей, то он рассчитывает сумму страховых взносов в вышеуказанном порядке (пп. 2 п. 1.1 ст. 14 Закона № 212-ФЗ), а затем сравнивает полученную величину с максимальным размером страховых взносов, которые могут быть перечислены в ПФР. Если исчисленный фиксированный платеж превышает максимальный, в ПФР уплачивается 154 851,84 рубля. Если предприниматель регистрируется в налоговой инспекции в середине года, размер страховых взносов он определяет исходя из стоимости страхового года пропорционально количеству календарных месяцев начиная с месяца начала деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца. Пример Свидетельство о регистрации выдано предпринимателю 23 сентября 2016 года. Предположим, что МРОТ равен 6204 руб. Предприниматель вел деятельность 3 полных месяца (октябрь, ноябрь, декабрь) и 8 дней сентября. В сентябре 30 календарных дней. По итогам года он должен уплатить:Кто должен сдавать РСВ-1

Форма РСВ-1 за 2016 год

Порядок уплаты страховых взносов

Страховые взносы по договорам ГПХ

Отчетный период по страховым взносам

Способ представления отчётности по форме РСВ-1

Срок сдачи отчётности по форме РСВ-1

Место предоставления отчетности по форме РСВ-1

Штрафы за опоздание отчетности по форме РСВ-1

Порядок расчета базы по страховым взносам в ПФР, ФСС, ФФОМС

Предельная база для начисления страховых взносов в ПФР, ФСС, ФФОМС

Месяц

Облагаемые выплаты за месяц, руб.

Сумма выплат нарастающим итогом с начала года, руб. (гр. 3 предыдущей строки + гр. 2)

База для начисления взносов нарастающим итогом с начала года, руб.

В ПФР

В ФСС

В ФФОМС (гр. 8 = гр. 3)

До 796 000 включительно (если гр. 3 меньше или равна 796 000, то гр. 4 = гр. 3; если гр. 3 > 796 000, то гр. 4 = 796 000)

В части, превышающей 796 000 (гр. 3 — гр. 4)

На ВНиМ до 718 000 включительно (если гр. 3 меньше или равна 718 000, то гр. 6 = гр. 3; если гр. 3 > 718 000, то гр. 6 = 718 000)

«На травматизм» (гр. 7 = гр. 3)

1

2

3

4

5

6

7

8

Январь

60 000

60 000

60 000

0

60 000

60 000

60 000

Февраль

36 000

96 000

96 000

0

96 000

96 000

96 000

Март

240 000

336 000

336 000

0

336 000

336 000

336 000

Апрель

115 000

451 000

451 000

0

451 000

451 000

451 000

Май

90 000

541 000

541 000

0

541 000

541 000

541 000

Июнь

95 000

636 000

636 000

0

636 000

636 000

636 000

Июль

162 000

798 000

796 000

2 000

718 000

798 000

798 000

Август

100 000

898 000

796 000

102 000

718 000

898 000

898 000

Сентябрь

100 000

998 000

796 000

202 000

718 000

998 000

998 000

Октябрь

100 000

1098 000

796 000

302 000

718 000

1098 000

1098 000

Ноябрь

100 000

1 198 000

796 000

402 000

718 000

1 198 000

1 198 000

Декабрь

100 000

1 298 000

796 000

502 000

718 000

1 298 000

1 298 000

Расчет взносов с доходов работников

Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов в Пенсионный фонд, то ставка взносов в ПФР равна 22%.

С 1 января 2015 года страховые взносы в ФФОМС нужно уплачивать со всех выплат в пользу работников по тарифу 5,1%.

База для начисления страховых взносов

Тариф страхового взноса

ПФР

ФСС

ФФОМС

В пределах установленной предельной базы

22%

2,9%

5,1%

Свыше установленной предельной базы

10%

0%

Какие листы и разделы расчета по форме РСВ-1 заполнять

Разделы расчета по форме РСВ-1

Когда заполняется

Подразделы 2.2 — 2.4

Если организация в отчетном периоде исчисляла взносы по дополнительным тарифам

Подраздел 3.1

Если ИТ-организация платит взносы по пониженным тарифам

Подраздел 3.2

Если организация на УСН, ведущая льготируемую деятельность, платит взносы по пониженным тарифам (Письмо Минтруда от 18.11.2015 № 17-3/В-561)

Подраздел 3.3

Если некоммерческая организация на УСН (кроме государственных и муниципальных учреждений), работающая в социальной сфере, в области науки, образования, здравоохранения, культуры, спорта, платит взносы по пониженным тарифам

Раздел 4

Если заполнена строка 120 разд. 1. То есть — если в отчетном периоде: — или вступили в силу решения ПФР, которыми организации были доначислены взносы; — или организация самостоятельно корректировала базу по взносам за прошлые отчетные (расчетные) периоды

Раздел 5

Если организация в отчетном периоде выплачивала вознаграждения за работу в студенческом отряде, включенном в реестр пользующихся господдержкой молодежных и детских объединений

В каком порядке заполнять расчет по форме РСВ — 1

Показатель разд. 1

Чему должен быть равен

Графы строки 100

Соответствующим графам строки 150 разд. 1 формы РСВ-1 за прошлый год

Строка 110 графы 3

Сумме строк 205 и 206 графы 3 всех подразделов 2.1

Строка 110 графы 8

Сумме строк 214 графы 3 всех подразделов 2.1

Строка 120 графы 3 (если эта строка заполнена)

Строке «Итого сумма пересчета» графы 6 разд. 4

Строка 120 графы 8 (если эта строка заполнена)

Строке «Итого сумма пересчета» графы 14 разд. 4

ШАГ 1: Заполнение РАЗДЕЛА 6

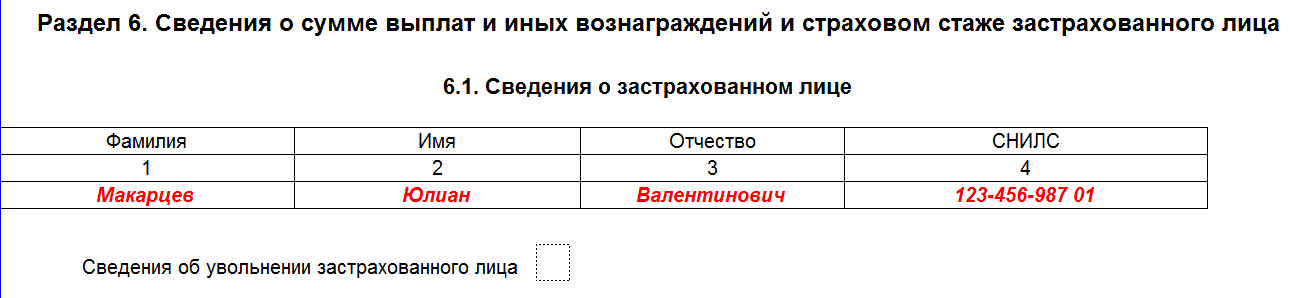

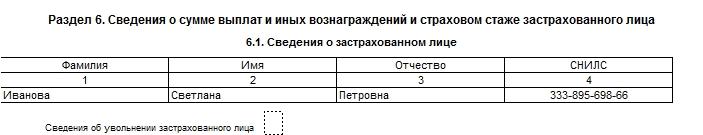

В подразделе 6.1 укажите фамилию, имя и отчество физического лица и впишите его СНИЛС.

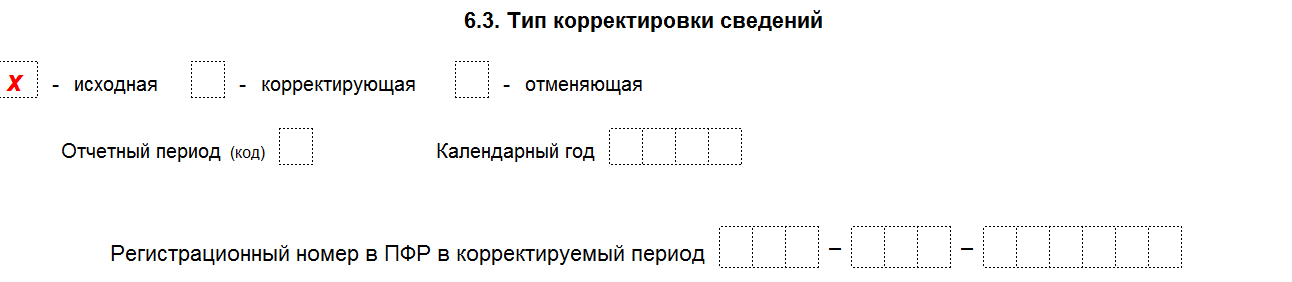

В подразделе 6.3 указывается тип корректировки сведений.

В подразделе 6.4 выделяются суммы выплат и иных вознаграждений, начисленных работнику. В этих целях

в строке 400 — показываются все выплаты с начала 2016 года нарастающим итогом;

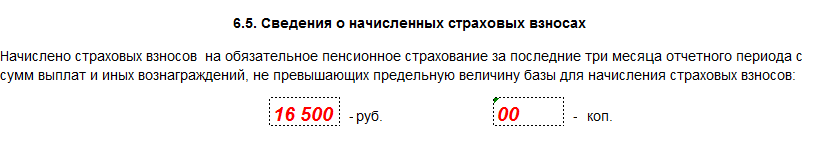

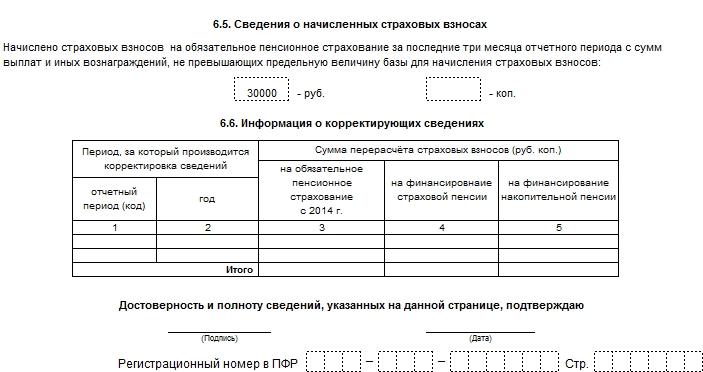

В подразделе 6.5 укажите сумму пенсионных взносов, начисленную по всем тарифам страховых взносов в октябре, ноябре и декабре 2016 года с выплат и иных вознаграждений, не превышающих предельную величину базы (796 000 рублей).

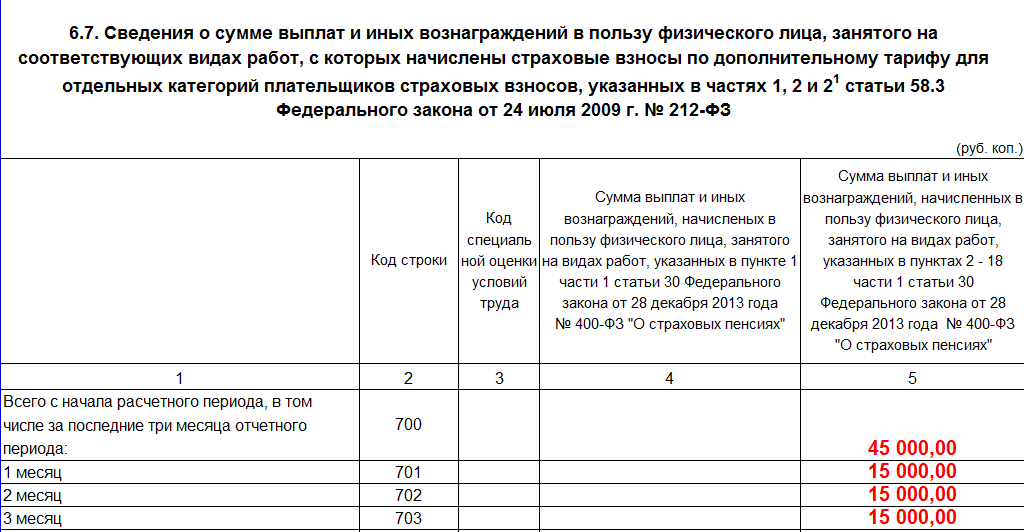

В этом подразделе следует показать выплаты работникам, занятым на работах с особыми условиями труда (вредных, тяжелых и др.), дающих право на досрочную пенсию. К примеру, в подразделе 6.7 расчета

Код графы 7

Что означает

ДЕТИ

Отпуск по уходу за ребенком до достижения им возраста полутора лет, предоставляемый одному из родителей

ДЕКРЕТ

Отпуск по беременности и родам

ДОГОВОР

Работа по договорам гражданско-правового характера, выходящая за рамки расчетного периода

ДЛОТПУСК

Пребывание в оплачиваемом отпуске

НЕОПЛ

Отпуск без сохранения заработной платы, время простоя по вине работника, неоплачиваемые периоды отстранения от работы (недопущения к работе)

ВРНЕТРУД

Период временной нетрудоспособности

КВАЛИФ

Повышение квалификации с отрывом от производства

УЧОТПУСК

Дополнительные отпуска работникам, совмещающим работу с обучением

НЕОПЛДОГ

Период работы застрахованного лица по договору гражданско-правового характера, выплаты и иные вознаграждения за который начислены в следующие отчетные периоды

ШАГ 2: Заполнение подраздела 2.5 раздела 2

ШАГ 3: заполнение Титульного листа

В поле «Номер уточнения» указывается «000», если это первичный РСВ-1 за 2016 год.

В поле «Код вида экономической деятельности» следует указать основной код вида экономической деятельности согласно классификатору.ШАГ 4: Заполнение подраздела 2.1

Наименование показателя

Код строки

Всего с начала расчетного периода

В том числе за последние три месяца отчетного периода

1 месяц

2 месяц

3 месяц

1

2

3

4

5

6

На обязательное пенсионное страхование

Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц в соответствии со статьей 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ и в соответствии с международными договорами

200

320 000

50 000,00

50 000,00

50 000,00

Суммы, не подлежащие обложению страховыми взносами в соответствии со статьей 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ и в соответствии с международными договорами

201

6 000,00

—

—

6 000,00

Сумма расходов, принимаемых к вычету в соответствии с частью 7 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ

202

—

—

—

—

Суммы выплат и иных вознаграждений, превышающие предельную величину базы для начисления страховых взносов

203

—

—

База для начисления страховых взносов на обязательное пенсионное страхование (с. 200 — с. 201 — с. 202 — с. 203)

204

314 00,00

50 000,00

50 000,00

44 000,00

Начислено страховых взносов на обязательное пенсионное страхование

с сумм, не превышающих предельную базу для начисления страховых взносов

205

69 080,00

11 000,00

11 000,00

9 680,00

с сумм, превышающих предельную величину базы для начисления страховых взносов

206

—

—

—

—

Количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов, всего (чел.)

207

9

9

9

9

в том числе количество физических лиц, выплаты и иные вознаграждения которым превысили предельную величину базы для начисления страховых взносов (чел.)

208

—

—

—

—

На обязательное медицинское страхование

Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц в соответствии со статьей 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ и в соответствии с международными договорами

210

320 000

50 000,00

50 000,00

50 000,00

Суммы, не подлежащие обложению страховыми взносами в соответствии с частями 1, 2 статьи 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ и в соответствии с международными договорами

211

6 000,00

—

—

6 000,00

Сумма расходов, принимаемых к вычету в соответствии с частью 7 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ

212

—

—

—

—

База для начисления страховых взносов на обязательное медицинское страхование (с. 210 — с. 211 — с. 212 )

213

314 00,00

50 000,00

50 000,00

44 000,00

Начислено страховых взносов на обязательное медицинское страхование

214

16 014,00

2 550,00

2 550,00

2 244,00

Количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов, всего (чел.)

215

9

9

9

9

ШАГ 5: Заполнение остальных разделов

ШАГ 6: Заполнение Раздела 1

Значение раздела 1

Чему равно

Графы строки 100

Графам строки 150 раздела 1 РСВ-1 за 2015 год

Строка 110 графы 3

Сумме строк 205 и 206 графы 3 всех подразделов 2.1

Строка 110 графы 8

Сумме строк 214 графы 3 всех подразделов 2.1

Строка 120 графы 3 (если эта строка заполнена)

Строке «Итого сумма пересчета» графы 6 разд. 4

Строка 120 графы 8 (если эта строка заполнена)

Строке 120 графы 8 (если эта строка заполнена)

Расчет взносов с доходов предпринимателя

Если годовой доход предпринимателя не превышает 300 000 рублей, то фиксированный размер взноса в ПФР определяют так:

Фиксированный размер страхового взноса в ПФР

=

МРОТ, установленный на 1 января года, за который уплачивают взносы

Х

Тариф страховых взносов в ПФР (26%)

Х

12

Фиксированный размер страхового взноса в ФФОМС

=

МРОТ, установленный на 1 января года, за который уплачивают взносы

Х

Тариф страховых взносов в ФФОМС (5,1%)

Х

12

Предельный размер страхового взноса в ПФР

=

МРОТ, установленный на 1 января года, за который уплачивают взносы Х 8

Х

Тариф страховых взносов в ПФР (26%)

Х

12

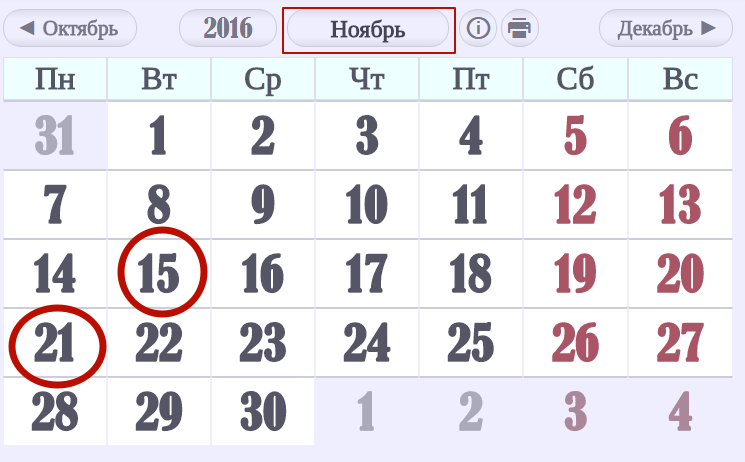

Все страхователи (организации и ИП) обязаны сдать расчет по форме РСВ-1 за 9 месяцев 2016 года в срок не позднее 15 ноября «на бумаге». РСВ-1 за 9 месяцев в электронном виде требуется сдать не позднее 21 ноября 2016 года (20 ноября – выходной день). Утверждена ли новая форма РСВ-1 для составления расчета за 9 месяцев? На что обратить внимание при заполнении? Ответы на эти вопросы и пример заполнения расчета за 9 месяцев вы найдете в данной статье.

РСВ-1 сдаются по итогам отчетных периодов. Всего их четыре: I квартал, полугодие, девять месяцев и год (п. 2 ст. 10 Федерального закона от 24.07.2009 № 212-ФЗ).

Расчет РСВ-1 за 9 месяцев 2016 года нужно сдать в подразделение ПФР:

- не позднее 15 ноября «на бумаге»;

- не позднее 21 ноября в электронном виде (20 ноября – выходной день).

Кто должен сдать РСВ-1 за 9 месяцев

Представить РСВ-1 за 9 месяцев 2016 года должны сдать все страхователи:

- организации и их обособленные подразделения;

- индивидуальные предприниматели;

- адвокаты, частные детективы, частные нотариусы.

Сдать РСВ-1 за 9 месяцев следует представить всем страхователям, если у них есть застрахованные лица, а именно:

- работники по трудовым договорам;

- директор – единственный учредитель;

- физические лица – исполнители по гражданско-правовым договорам (например, подряда).

При этом имейте в виду: РСВ-1 за 9 месяцев следует представить в подразделения фонда независимо от того, велась ли хозяйственная деятельность с января по сентябрь 2016 года или нет. Более того, не имеет значения, начислялась ли работникам зарплата или другие выплаты. РСВ-1 нужно сдать вне зависимости от этих обстоятельств. Также см. «Нулевой РСВ-1: какие разделы заполнять».

Отдельно скажем про индивидуальных предпринимателей. Если у ИП нет наемных работников и он не производил выплат и вознаграждений физлицам за период с января по сентябрь 2016 года, то сдавать РСВ-1 за 9 месяцев 2016 года ему не нужно. Ведь при таких обстоятельствах ИП не признаются «страхователями».

Форма РСВ-1 за 9 месяцев 2016 года

Отчитаться за 9 месяцев 2016 года нужно с применением формы, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п. Новая форма РСВ-1 для сдачи расчета за 9 месяцев утверждена не была. Поэтому отчитаться нужно по действующей форме. Никакой новой формы РСВ-1 за 9 месяцев 2016 года попросту не существует. Поэтому не нужно тратить время и искать обновленную форму в интернете. Скачать актуальный бланк РСВ-1 для отчетности за 9 месяцев можно по ссылке. Также см. “Новая форма РСВ-1 за 9 месяцев: утверждена или нет?”.

Стоит заметить, что некоторые бухгалтеры называют девятимесячную отчетность по страховым взносам «РСВ-1 за 3 квартал». Однако это неверно. Дело в том, что РСВ-1 по многим показателям нужно составлять нарастающим итогом: за I квартал, за полугодие и за 9 месяцев 2016 года. То есть, в РСВ-1 за 9 месяцев должны найти отражение показатели с 1 января по 30 сентября 2016 года включительно, а не только за 3 квартал. Поэтому текущий РСВ-1 правильно называть именно «РСВ-1 за 9 месяцев 2016 года».

Заполнение РСВ-1 за 9 месяцев 2016: образец

Действующая форма РСВ-1 ПФР включает в себя титульный лист и шесть разделов. В составе РСВ-1 за 9 месяцев 2016 года обязательно нужно сдать: титульный лист, раздел 1, подразделы 2.1 раздела 2 и раздел 6 (п. 3 Порядка, утв. постановлением ПФР от 16.01. 2014 № 2п, далее – Порядок).

Далее поясним особенности составления каждого из разделов текущего расчета, а также последовательность их заполнения в пошаговой инструкции.

Шаг 1: заполните раздел 6

В первую очередь, внесите данные в раздела 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица”. Этот раздел составьте по каждому работнику.

Раздел 6 формы РСВ-1 ПФР за 9 месяцев 2016 года заполняют за период с января по сентябрь 2016 года на каждого человека:

- который состоял в трудовых отношениях;

- с которым был заключен гражданско-правовой (или авторский) договор.

Раздел 6 формируйте и на тех физических лиц, которым начислялись выплаты с января по сентябрь 2016 включительно, и на тех, которые состояли в трудовых отношениях, но выплаты им в этом период по каким-то причинам не начислялись. То есть, если человек находился в отпуске без сохранения содержания, то в разделе 6 его также нужно отразить.

При этом имейте в виду, что если работник уволился в предыдущих отчетных периодах, то в РСВ-1 за 9 месяцев сведения о нем в раздел 6 не включайте. Например, если работник уволился в первом полугодии 2016 года (допустим, в апреле), то РСВ-1 за 9 месяцев раздел 6 на него формировать не следует.

Раздел 6 разбейте на пачки. Количество сведений в каждой пачке – не более 200 штук.

Подраздел 6.1

В подразделе 6.1 укажите фамилию, имя и отчество физического лица и впишите его СНИЛС.

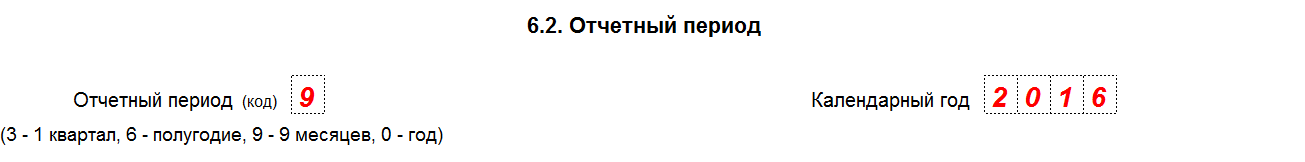

Подраздел 6.2

В поле «Отчетный период (код)» РСВ-1 за 9 месяцев 2016 года проставьте код «9», а в поле «Календарный год» – 2016.

Подраздел 6.3

В подразделе 6.3 укажите тип корректировки сведений. Всего предусмотрено три типа корректировок: «исходная», «корректирующая» и «отменяющая». Нужное поле отметьте символом «Х». Поле «Исходная» предусмотрено для сведений, которые представляются впервые. При сдаче исходных сведений поля «Отчетный период (код)» и «Календарный год» в подразделе 6.3 не заполняются.

Поле «корректирующая» в РСВ-1 за 9 месяцев отметьте символом «X», если уточняете ранее представленные сведения о работнике. Если же необходимо полностью отменить сведения о нем, то выберете поле «отменяющая». При заполнении разделов 6 с типом «корректирующая» или «отменяющая» в полях «Отчетный период (код)» и «Календарный код» укажите код отчетного периода и год, за который уточняются или отменяются данные. При этом разделы 6, в которых отмечены «корректирующая» или «отменяющая» сдавайте вместе с разделом 6 с типом «исходная» за тот отчетный период, по которому наступил срок сдачи отчетности.

Подраздел 6.4

В подразделе 6.4 выделите суммы выплат и иных вознаграждений, начисленных работнику. В этих целях

- в строке 400 – покажите все выплаты с начала 2016 года нарастающим итогом;

- в строках 401 — 403 – покажите выплаты за июль, август и сентябрь 2016 года (то есть, за 3 квартал).

По графам 4, 5, 6 и 7 этого подраздела разнесите выплаты, перечисленные физическому лицу в рамках трудовых отношений или по гражданско-правовым договорам. Причем выделите отдельно сумму, выплаченную в пределах базы для начисления «пенсионных» взносов, и сумму, которая превышает эту величину. В 2016 году предельная база, напомним, составляет 796 000 рублей (Постановление Правительства РФ от 26.11.2015 № 1265).

В графе 3, как видно, обозначается код категории застрахованного лица в соответствии с Классификатором параметров, используемых при заполнении персонифицированных сведений (приложение № 2 к Порядку). Самый часто используемый код – «НР», привязанный к наемным работникам, на которых распространяется основной тариф для начисления страховых взносов (22 процента).

Подраздел 6.5

В подразделе 6.5 укажите сумму пенсионных взносов, начисленную по всем тарифам страховых взносов в июле, августе и сентябре 2016 года с выплат и иных вознаграждений, не превышающих предельную величину базы (796 000 рублей). Пример:

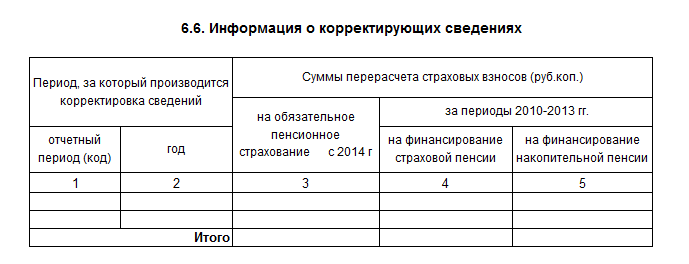

Подраздел 6.6

Подраздел 6.6 заполняйте в формах с типом сведений «исходная», если в июле, августе или сентябре 2016 года корректировались данные, представленные в предыдущие отчетные периоды.

Если в этом подразделе есть данные, то также требуется сдать корректирующие (отменяющие) разделы 6 расчета и (или) формы СЗВ-6-1, СЗВ-6-2, СЗВ-6-4 за прошлое время.

Если же корректировок нет, то этот подраздел не заполняйте:

Подраздел 6.7

В этом подразделе покажите выплаты работникам, занятым на работах с особыми условиями труда (вредных, тяжелых и др.), дающих право на досрочную пенсию. К примеру, в подразделе 6.7 расчета РСВ-1 за 9 месяцев 2016 года укажите:

- в строке 700 – сумму выплат нарастающим итогом с 2016 года;

- в строках 701 – 703 — выплаты за июль, август и сентябрь 2016 года (то есть, за 3 квартал).

Если в организации была проведена специальная оценка условий труда, в графе 3 нужно проставить код специальной оценки по классификатору кодов (согласно приложению № 2 к Порядку).

Подраздел 6.8

В этом подразделе указываются условия труда, в которых сотрудник работал в июле, августе и сентябре 2016 года (то есть, в 3 квартале), а также данные о страховом стаже и условиях досрочного назначения пенсии.

Графы «Начало периода» и «Конец периода» группируйте в формате дд.мм.гггг. Вот образец заполнения граф 2 и 3 подраздела 6.8 РСВ-1 за 9 месяцев 2016 года, если работник трудится в июле, августе и сентябре 2016 года.

Обратите внимание, что графы 4-9 подраздела 6.8 заполнятся с применением кодов, согласно приложению № 2 к Порядку. Так, к примеру, в графе 7 нужно выделять некоторые период стажа работника, которые имели место в третьем квартале 2016 года. В таблице приведем некоторые распространенные коды, которые могут потребоваться при заполнении РСВ-1 за 9 месяцев 2016 года.

| Код графы 7 | Что означает |

| ДЕТИ | Отпуск по уходу за ребенком до достижения им возраста полутора лет, предоставляемый одному из родителей |

| ДЕКРЕТ | Отпуск по беременности и родам |

| ДОГОВОР | Работа по договорам гражданско-правового характера, выходящая за рамки расчетного периода |

| ДЛОТПУСК | Пребывание в оплачиваемом отпуске |

| НЕОПЛ | Отпуск без сохранения заработной платы, время простоя по вине работника, неоплачиваемые периоды отстранения от работы (недопущения к работе) |

| ВРНЕТРУД | Период временной нетрудоспособности |

| КВАЛИФ | Повышение квалификации с отрывом от производства |

| УЧОТПУСК | Дополнительные отпуска работникам, совмещающим работу с обучением |

| НЕОПЛДОГ | Период работы застрахованного лица по договору гражданско-правового характера, выплаты и иные вознаграждения за который начислены в следующие отчетные периоды |

Шаг 2: заполните подраздел 2.5 раздела 2

Далее заполните подраздел 2.5. В нем укажите данные о пачках документов, которые сформированы по разделам 6 (п. 16 Порядка заполнения формы РСВ-1). Раздел 2.5 включает в себя два подраздела: 2.5.1 и 2.5.2.

В подразделе 2.5.1 укажите данные о пачках документов с типом корректировки сведений «исходная». Количество заполненных строк в подразделе должно быть равно количеству пачек раздела 6 с этим типом. В этом подразделе, в частности, покажите расчетную базу для начисления пенсионных взносов за июль, август и сентябрь по каждой пачке раздела 6 и сумму начисленных страховых взносов. В строках графы 4 отразите данные о количестве застрахованных лиц, на которых заполнены разделы 6.

Что же касается подраздела 2.5.2, то его заполняйте, если есть корректировки (подраздел 6.3 раздела 6). В нем показывают данные о пачках сведений индивидуального (персонифицированного) учета с типом «корректирующая» или «отменяющая». Если корректировок нет, то в составе РСВ-1 за 9 месяцев 2016 года проставьте прочерки.

Шаг 3: заполните титульный лист

Теперь вы можете заполнить титульный лист РСВ-1 за 9 месяцев 2016 года. На титульном листе заполните все разделы, за исключением подраздела «Заполняется работником ПФР» (п. 4 Порядка). Поясним особенность заполнения некоторых из них.

Номер уточнения

В поле «Номер уточнения» укажите «000», если это первичный РСВ-1 за 9 месяцев. Если вы уточняете сведения ранее представленного РСВ-1, то отметьте порядковый номер уточнения ( «001», «002» и т.д.).

Отчетный период

В поле «Отчетный период» РСВ-1 за 9 месяцев укажите код «9». В поле «Календарный год» – 2016. Соответственно, будет понятно, что сдается расчет именно за 9 месяцев 2016 года.

ОКВЭД

В поле «Код вида экономической деятельности» впишите основной код вида экономической деятельности согласно классификатору. При этом имейте в вижу, что до 1 января 2017 года действуют два классификатора ОКВЭД: старый ОК 029–2001 и новый ОК 029-2014. См. «Коды ОКВЭД с 11.07.2016: на что повлияет их обновление».

Если организация или ИП зарегистрированы до 11 июля 2016 года, то в РСВ-1 за 9 месяцев укажите коды по классификатор ОК 029–2001 (пункта 5.8 Порядка). Те, кто зарегистрирован 11 июля или позже, могут указывать коды по классификатору ОК 029-2014

Шаг 4: заполните подраздел 2.1

Теперь заполните подраздел 2.1. Он состоит из двух информационных полей:

- о выплатах для начисления страховых взносов в рамках пенсионного страхования;

- о выплатах для начисления страховых взносов в рамках медицинского страхования.

Приведем пример заполнения обязательного подраздела 2.1. Если с января по сентябрь 2016 года страховые взносы начислялись только по одному тарифу, подраздел 2.1 нужно заполнить один раз. Если взносы начислялись по разным тарифам, то подраздел 2.1 в РСВ-1 за 9 месяцев 2016 года нужно заполнить по каждому тарифу отдельно.

Имейте в виду, что в разделе 2 также отражают пособие по временной нетрудоспособности и «детские» пособия (пособия при рождении ребенка, за постановку на учет в ранние сроки беременности, по беременности и родам и по уходу за ребенком до 1,5 лет). Сумму выплаченных пособий в подразделе 2.1 расчета за 9 месяцев 2016 года показывают по строкам 201, 211 подраздела 2.1 (в составе необлагаемых выплат). Однако если ваш регион участвует пилотном проекте ФСС, то пособия в разделе 2 отражать не нужно. См. «Участники пилотного проекта ФСС».

Шаг 5: заполните остальные разделы

Далее заполните разделы, которые не являются обязательными, но которые требуется заполнять, если имеются показатели для заполнения.

Раздел 2

В этом разделе остались следующие подразделы:

- подраздел 2.2 – заполняется, если кто-либо из работников занят на вредных производствах;

- подраздел 2.3 – заполняется, если кто-либо из работников занят на тяжелых производствах.

Раздел 3

Раздел 3 заполняют страхователи, имеющие право на применение пониженных тарифов страховых взносов. Для них предусмотрены следующие подразделы:

- подраздел 3.1 – для IT-компаний;

- подраздел 3.2 – для организации и ИП на УСН, занятых в льготных видах деятельности (п. 8 ч. 1 ст. 58 Федерального закона от 24.07.2009 № 212-ФЗ);

- подраздел 3.3 – для некоммерческие социально значимые организации на УСН.

Раздел 4

Раздел 4 представляется только в некоторых случаях, в частности:

- при доначислении страховых взносов по актам камеральных или выездных проверок или при выявлении ПФР излишне начисленных взносов;

- при самостоятельном выявлении занижения страховых взносов, недоплаты или переплаты взносов.

Раздел 5

Раздел 5 заполняют страхователи, выплачивающие доходы студентам, которые работали в студенческих отрядах. Выплаты и их пользу пенсионными страховыми взносам не облагаются (п. 1 ч. 3 ст. 9 Федерального закона от 24.07. 2009 № 212-ФЗ).

Шаг 6: заполните раздел 1

Раздел 1 заполните в последнюю очередь. В нем нужно обобщить данные, которые были отражены в разделах 2, 3 и 4. В итоге, в разделе 1 у вас будут сведены данные по всем разделам, которые вы заполнили сначала.

При этом, чтобы проверить правильность заполнения раздела 1 РСВ-1 за 9 месяцев 2016 года, вы можете использовать соотношения, указанные в таблице (п. п. 7.1 – 7.3 Порядка):

| Значение раздела 1 | Чему равно |

| Графы строки 100 | Графам строки 150 раздела 1 РСВ-1 за 2015 год |

| Строка 110 графы 3 | Сумме строк 205 и 206 графы 3 всех подразделов 2.1 |

| Строка 110 графы 8 | Сумме строк 214 графы 3 всех подразделов 2.1 |

| Строка 120 графы 3 (если эта строка заполнена) | Строке «Итого сумма пересчета» графы 6 разд. 4 |

| Строка 120 графы 8 (если эта строка заполнена) | Строке 120 графы 8 (если эта строка заполнена) |

РСВ-1 – это форма отчетности, содержащая данные о начисленных и уплаченных страховых взносах. Каждый работодатель обязан подавать ее в Пенсионный фонд России в установленный законом срок. Рассмотрим пошаговую инструкцию заполнения этой формы отчетности с учетом изменений, вступающих в силу во 2 квартале нынешнего года.

Впервые предприятия сдавали форму РСВ-1 во 2 квартале 2015 года. Основной целью ее введения было снижение административной нагрузки на предпринимателей, а также облегчение взаимодействия с пенсионным фондом и ФСС. Несмотря на это, у плательщиков до сих пор возникают некоторые трудности при заполнении бланков отчета РСВ-1.

Когда сдавать форму отчетности РСВ-1

Рассматриваемая форма отчетности является ежеквартальной. В зависимости от того, сколько сотрудников числиться на предприятии, она может подаваться в разное время и в разной форме. Если численность работников не превышает 25 человек, то отчет РСВ-1 сдается в бумажном виде до 15 числа второго месяца, следующего за отчетным кварталом. Если количество работников превышает 25 человек, отчет подается в электронном виде до 20 числа второго месяца, следующего за отчетным кварталом. Например, отчетность за 2 квартал 2016 необходимо подать на бумаге до 15 августа, а в электронном виде до 22 августа в связи с тем, что 20 августа 2016 выходной день.

Состав формы отчетности РСВ-1

Форма отчетности РСВ-1 состоит из 11 страниц, на которых располагаются титульный лист и 6 разделов. Заполнению в обязательном порядке подлежат титульный лист, а также разделы 1 и 2. Остальные заполняются только при наличии соответствующих показателей.

Если на предприятии применялись пониженные тарифы, согласно статье 58 закона №212-ФЗ, плательщик обязан заполнять раздел 3 формы РСВ-1. Четвертый раздел заполняется, если по результатам проверок контролирующим органом, были доначислены страховые взносы, а также в случаях выявления начисления лишних сумм. Пятый раздел заполняют плательщики, которые осуществляют выплаты в пользу лиц обучающихся в профессиональных и высших учебных заведениях, участников студенческих отрядов. В шестом разделе отражаются данные всех сотрудников, в пользу которых были осуществлены выплаты за отчетный период.

Общие правила заполнения формы отчетности РСВ-1 за 4 квартал 2016

При подготовке формы отчетности необходимо соблюдать общие правила, которые установлены специально разработанным порядком заполнения этого документа. Рассмотрим эти правила:

- Заполнение бланк РСВ-1 допустимо при помощи вычислительной техники или же от руки печатными буквами. При этом можно использовать ручку только черного или синего цвета.

- В каждую графу вписывается только один показатель. Если отсутствуют показатели, необходимые для разделов 1–5, ставится прочерк. Если отсутствует показатель, требуемый в разделе 6, то эта графа оставляется пустой.

- Исправление ошибок бланке РСВ-1 любыми корректирующими средствами запрещено. Если при заполнении допущена ошибка, то неверный показатель зачеркивается, а рядом с ним вписывается достоверное значение. При этом рядом с ячейкой ставится подпись работодателя или лица предоставляющего отчетность, дата внесения правок, а также печать организации.

Образец заполнения титульного листа формы РСВ-1

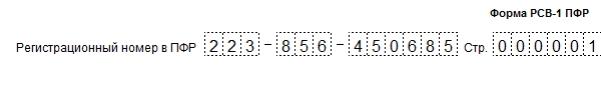

Заполнение РСВ-1 начинается с титульного листа. Соответствующие данные вносятся во все графы, кроме тех, которые предназначены для заполнения работником пенсионного фонда. В первую очередь указывается регистрационный номер в ПФР.

Затем вписывается номер уточнения. Если отчетность за конкретный период подается впервые, то в эту графу вносится «000». Отчетность с уточненными данными обозначается цифрами «001», «002» и так далее, в зависимости от того, в который раз этот отчет сдается.

При заполнении уточненной отчетности РСВ-1 за 2 квартал 2016 в специальной графе указывается код «Причины уточнения». Если уточнения касаются показателей в области уплаты страховых взносов на обязательное пенсионное страхование, указывается код «1». Код «2» выставляется, если ранее была допущена ошибка в части сумм начисленных страховых взносов. Уточнение данных в части обязательного медицинского страхования и иных показателей, не касающихся сведений индивидуального учета застрахованных лиц, обозначается кодом «3».

Поскольку РСВ-1 является ежеквартальной формой отчетности, в поле «Отчетный период» выставляется один из четырех кодов: 3, 6, 9, 0. Соответственно в отчете за 2 квартал 2016 года должен присутствовать код «6» — полугодие. А в ячейке «Календарный год» необходимо указать год, в который сдается отчетность — 2016. Если организация прекращает свою деятельность, то в соответствующую ячейку необходимо вписать букву «Л».

В качестве наименования организации в специальной графе формы РСВ-1 указывается название организации или ФИО индивидуального предпринимателя. Также в соответствующих графах указывается ИНН, КПП и код по ОКВЭД. Затем плательщик указывает номер контактного телефона. При заполнении поля «номер телефона» нельзя использовать тире и скобки. Ниже вносятся данные о среднесписочной численности работников и количестве застрахованных лиц.

Достоверность всех представленных данных подтверждается в нижней части страницы. Там страхователь обязан поставить свою подпись, ФИО, дату заполнения бланка, наименование организации и печать.

Образец заполнения раздела 1 отчёта РСВ-1 за 2 квартал 2016

Первый раздел РСВ-1 посвящен расчетам по начисленным и уплаченным страховым взносам. Он представляет собой таблицу, состоящую из пятнадцати пронумерованных строк и восьми столбцов. В ячейки вносятся имеющиеся показатели. Три строки таблицы являются контрольными, то есть в них вписывается сумма показателей предыдущих строк.

Показатели из двух блоков необходимо расшифровывать по месяцам отчетного квартала. К ним относятся: сумма начисленных страховых взносов с начала 2 квартала и сумма уплаченных страховых взносов. Также в таблице имеются ячейки, которые не нужно заполнять. Они отмечены крестиком в самом бланке отчетности.

Образец заполнения раздела 2 РСВ-1 за 2 квартал 2016

Во второй раздел РСВ-1 вносятся данные о страховых взносах в отношении лиц, подлежащих обязательному социальному страхованию. Этот раздел также представляет собой таблицу, состоящую из пятнадцати строк. В начале второго раздела указывается тариф страховых взносов, который применяется к данному предприятию. Если плательщик находится на общей системе налогообложения, то в эту ячейку вписывается «01». Плательщики, работающие по упрощенной системе налогообложения, указывают код «52». Если плательщик работает по ЕНВД, вписывается код «53». Код «06» указывают предприятия, работающие в области информационных технологий. Код «07» вписывают организации, работающие по УСН и основной вид деятельности, которых перечислен в пункте 8 части 1 статьи 58 закона №212-ФЗ. Если организация занимается внедрением научных разработок необходимо указать код «08». Аптечные и фармацевтические организации указывают код «11». Некоммерческие организации, работающие в области культуры и социального обслуживания до лжны вписывать код «12».

Далее заполняется непосредственно таблица подраздела 2.1. В нее вписываются имеющиеся данные в соответствующие графы. Верхний блок строк таблицы посвящен взносам на обязательное пенсионное страхование, нижний блок посвящен обязательному медицинскому страхованию.

В обоих блоках указывается база для расчета взносов за 2 квартал 2016, их сумма, размер выплат и количество работников, получивших выплаты.

Образец заполнения раздела 6 РСВ-1 за 2 квартал 2016

Шестой раздел заполняется работодателем на всех застрахованных лиц, в пользу которых за отчетный период были совершены любые выплаты или вознаграждения. Он состоит из восьми подразделов.

Подраздел 6.1 содержит сведения о застрахованном лице, а именно фамилию, имя, отчество и номер СНИЛС. Если сотрудник уволен, то в соответствующей ячейке выставляется крестик.

В подразделе 6.2 указывается код отчетного периода и календарный год. Например, при подаче отчетности за 2 квартал нынешнего года, выставляется код «6» и 2016 год.

Сведения о корректировке отчетности указывается в подразделе 6.3. При этом необходимо выбрать один из трех вариантов подаваемой отчетности РСВ-1 за 2 квартал 2016: «исходная», «корректирующая», «отменяющая». Если плательщик подает корректирующий или отменяющий отчет, то указание регистрационного номера в ПФР является обязательным. Если же подается исходная отчетность, то вписывать эти данные не нужно. Это же правило относится к графам «отчетный период» и «календарный год».

Сведения о суммах выплат в пользу застрахованных лиц вносятся в подраздел 6.4. При этом в таблице имеются строки для расшифровки указанных данных по месяцам отчетного периода.

В подразделе 6.5 указывается сумма начисленных страховых взносов в рублях и копейках.

Корректирующие сведения вносятся в специальную таблицу, которая располагается в подразделе 6.6. Его заполнение при предоставлении исходной отчетности необходимо, если за последние три месяца отчетного периода он предоставлял корректирующую отчетность за другие отчетные периоды.

В подразделе 6.7 указываются суммы страховых выплат для отдельных категорий граждан, занятых определенными видами работ, список которых

оговорен в законе №212-ФЗ. Периоды трудовой деятельности указываются в подразделе 6.8. Кроме того, в эту таблицу вносятся особые условия труда.

Добавить в «Нужное»

РСВ-1 ПФР – 2016: образец заполнения

По итогам 9 месяцев 2016 года и за весь 2016 год страхователи должны отчитаться в органы ПФР по привычной всем форме РСВ-1 (бланк). А вот с 2017 года отчетность по взносам нужно будет сдавать в налоговые органы и уже по другой форме, которая, кстати, еще не утверждена.

Никакой новой формы РСВ-1 в 2016 году не появилось. То есть бланк РСВ-1 за 2016 год выглядит так же, как и за 2015 год. Скачать форму РСВ-1 ПФР можно с сайта справочно-правовой системы КонсультантПлюс или с сайта Пенсионного фонда.

Форма РСВ-1: скачать бланк

В бланке формы РСВ-1 ПФР необходимо заполнить (и представить контролерам) только те разделы, в которых вам есть что указывать. То есть если какой-то раздел формы у вас остается пустым, к примеру, раздел 2.4, где отражаются суммы взносов, начисленных по дополнительным тарифам, а вы таковые начислять не должны и не начисляете, то этот раздел в рамках расчета вам представлять не надо.

В обязательном порядке должны быть в РСВ-1 раздел 1 и подраздел 2.1 раздела 2, а также титульный лист (п. 3 Порядка заполнения РСВ-1). Остальные страницы включаются в расчет по необходимости. По этой причине в приведенном ниже примере заполнения формы РСВ-1 ПФР также есть не все разделы.

Таким образом, страхователь сначала заполняет в расчете необходимые разделы, а потом уже проставляет на каждой странице сквозную нумерацию.

Заполнение отчета РСВ-1: титульный лист

Заполнение РСВ-1, как и многих других форм отчетности, можно начать с титульного листа. На нем указываются:

- сведения о страхователе (регистрационный номер в ПФР, наименование / ФИО ИП, ИНН, КПП, код по ОКВЭД вида деятельности, которым занимается организация или ИП, номер контактного телефона);

- код периода, за который составлен расчет, а также календарный год, к которому этот период относится;

- количество застрахованных лиц, на которых представлены сведения в расчете, т. е. заполнены разделы 6 РСВ-1;

- среднесписочная численность.

Не забудьте также поставить дату и подпись на титульном листе. Кстати, аналогичным образом проставить «автографы» и даты нужно будет на всех страницах подготовленного вами расчета (п. 3 Порядка заполнения РСВ-1).

Как заполнить раздел 6 РСВ-1

Как ни странно, после заполнения титульного листа имеет смысл заняться заполнением раздела 6 РСВ-1. На каждое застрахованное лицо отдельно оформляется такой раздел, где отражаются:

- ФИО и СНИЛС физлица (в подразделе 6.1);

- суммы начисленных в его пользу выплат и вознаграждений (в подразделе 6.4);

- суммы начисленных с его выплат взносов на ОПС (в подразделе 6.5);

- даты начала и конца периода работы физлица за последние 3 месяца отчетного/расчетного периода (в подразделе 6.8). По этим сведениям ПФР будет определять стаж работника (п. 37 Порядка заполнения РСВ-1).

Подраздел 6.6 РСВ-1 заполняется только в том случае, если вам нужно внести корректирующие индивидуальные сведения по данному работнику (п. 35 Порядка заполнения РСВ-1). А подраздел 6.7 – если вы начисляли с выплат работников взносы по дополнительным тарифам.

Остальные разделы в РСВ-1 ПФР (бланк)

После того, как вы справитесь с разделами 6, переходите к заполнению раздела 1 РСВ-1 и подраздела 2.1. Они оба составляются на основе данных, отраженных в разделах 6. Сведения, указанные отдельно по каждому физлицу в разделах 6, в разделах 1 и 2.1 отражаются в целом по страхователю. Здесь указываются суммарные значения начисленных выплат и взносов по всем работникам за каждый месяц, в совокупности за последние 3 месяца отчетного периода, а также за период с начала года нарастающим итогом.

Образец заполнения РСВ-1 за 2016 год

Можно сколько угодно комментировать инструкцию по заполнению РСВ-1, но на примере в теме всегда разобраться проще. Поэтому ниже по ссылке вы можете скачать расчет РСВ-1 (образец) за 9 месяцев 2016 года.

РСВ-1 ПФР – 2016: образец заполнения.

Уразаева Э. Г.,

практикующий бухгалтер

РСВ-1 за 2016 год будет последним отчетом, представляемым плательщиками страховых взносов в Пенсионный фонд. Но при этом в соответствии с переходными положениями Пенсионный фонд будет проверять компании в отношении сданной отчетности за 2016 год.

При сдаче последней формы необходимо применять форму, принятую в постановлении Правления ПФ РФ от 16.01.2014 № 2п (ред. от 04.06.2015). Соответственно, за 2016 год мы всю отчетность сдаем по-старому. Если мы выявили ошибку в отчетности, например, в апреле в отношении отчетности, сданной в ПФР за 2016 год, то и уточненные расчеты нужно будет также подать в ПФР.

ПОЛЕЗНО ЗНАТЬ

Если речь идет о сдаче отчетности на бумажном носителе, то последний срок сдачи отчета – 15.02.2017, если в компании более 25 человек, то последний срок сдачи – 20.02.2017.

Организацию могут оштрафовать за нарушение сроков представления расчета по форме РСВ-1 или сведений по форме СЗВ-М.

При несвоевременной сдаче отчетности важно, что штраф не может быть:

- больше 30% суммы страховых взносов, начисленной к уплате по опоздавшему расчету за последние три месяца отчетного периода;

- меньше 1000 руб. (письмо Минтруда от 13.07.2016 № 17-4/ООГ-1055).

С 2017 года состав отчетности, подаваемой в Пенсионный фонд, претерпит изменения. В Пенсионный фонд необходимо будет сдавать:

- форму СЗВ-М до 15 числа месяца, следующего за отчетным;

- сведения о стаже работников СЗВ-СТАЖ– не позднее 01 марта года, следующего за отчетным, т. е. впервые эти сведения следует представить 01.03.2018.

А вот форма РСВ-1 изменится кардинально.

За 2016 год отчет подписывает руководитель (указывается его должность). Подпись расшифровывается, при наличии печати – проставляется печать.

При заполнении расчета в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей ставится прочерк. По составу представляемой в ПРФ документации важно, что титульный лист, раздел 1, подраздел 2.1 раздела 2 расчета заполняются и представляются всеми плательщиками, состоящими на регистрационном учете в территориальном органе ПФР.

Остальные разделы оформляются в отдельных случаях.

Раздел 3 расчета заполняется и представляется плательщиками, применяющими пониженные тарифы.

Раздел 4 расчета заполняется и представляется плательщиками в случае, если органом контроля уплаты страховых взносов были доначислены страховые взносы по актам проверок.

Раздел 5 расчета заполняется и представляется плательщиками-организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде.

Раздел 6 расчета заполняется и представляется плательщиками на всех застрахованных лиц, в пользу которых в последние три месяца отчетного периода начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа.

Представлять отчетность необходимо в подразделение ПФР по месту регистрации страхователя (п. 1 ст. 11 Закона № 27-ФЗ).

ПОЛЕЗНО ЗНАТЬ

На Фонд возлагается проведение камеральных и выездных проверок, в том числе повторных, за периоды, истекшие до 01 января 2017 года, принятие решений о возврате излишне уплаченных или излишне взысканных страховых взносов за аналогичные периоды, списание невозможных к взысканию сумм недоимки по страховым взносам, пеней и штрафов по основаниям, которые возникли до 01 января 2017 года.

База по страховым взносам

При расчете страховых взносов начисление взносов осуществляется до предельного размера, установленного Правительством РФ, после превышения данного порога – 10%.

Взносы начисляются по следующим тарифам:

| С выплат работнику | Размер тарифа по взносам | ||

|---|---|---|---|

| В ПФР | В ФСС на ВНиМ | В ФФОМС | |

| Не превышающих предельную базу | 22% | 2,9% | 5,1% |

| В части, превышающей предельную базу | 10% | — |

Предельная величина базы для начисления указанных взносов составляет:

- 718 000 руб. нарастающим итогом с 01 января 2016 года – при исчислении страховых взносов по медицинскому страхованию;

- 796 000 руб. нарастающим итогом с 01 января 2016 года – при исчислении страховых взносов на обязательное пенсионное страхование.

Следует обратить внимание, что в 2017 году предельная база для начисления страховых взносов снова вырастет:

- 755 000 руб. будет составлять база по социальному страхованию;

- 876 000 руб. – на пенсионное страхование.

ПОЛЕЗНО ЗНАТЬ

Пенсионный фонд России продолжит прием:

- сведений индивидуального персонифицированного учета по форме СЗВ-М;

- сведений о стаже застрахованных лиц (ежегодно, не позже 01 марта следующего года);

- реестров застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию или уплачены взносы работодателя (не позднее 20 дней со дня окончания квартала);

- копии платежных документов от застрахованных лиц об уплаченных дополнительных страховых взносах на накопительную пенсию за истекший квартал (не позднее 20 дней со дня окончания квартала). Эти документы представляют сами граждане – участники программы государственного софинансирования пенсии.

Пример заполнения отчета

Начисленные страховые взносы отражаются в отчете РСВ-1. Начать заполнение формы необходимо традиционно с титульного листа.

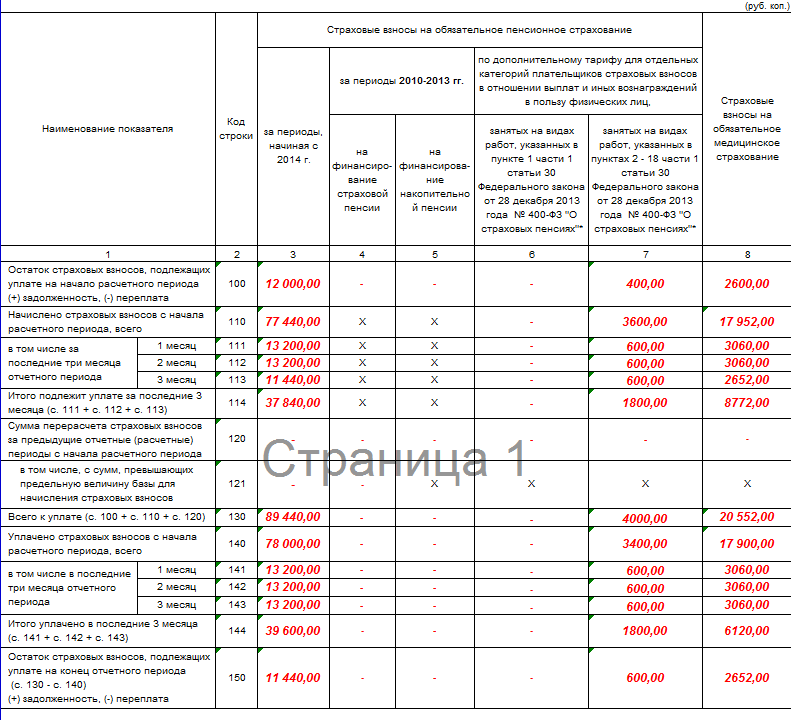

При заполнении раздела 1 важно определить размер начисленных страховых взносов. Также необходимо обратить внимание на заполнение отдельных строк.

Значения граф строки 100 должны быть равны значениям соответствующих граф строки 150 расчета за предыдущий расчетный период.

При наличии переплаты в графе 4 строки 150 расчета за предыдущий расчетный период значение графы 3 строки 100 расчета за текущий расчетный период должно быть равно сумме значений граф 3 и 4 строки 150 расчета за предыдущий расчетный период.

Значение строки 110 графы 3 должно равняться сумме значений строк 205 и 206 графы 3 подраздела 2.1 по всем кодам тарифов.

В строках 111, 112, 113 графы 6 отражаются начисленные страховые взносы по дополнительному тарифу в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ.

В строках 111, 112, 113 графы 7 отражаются начисленные страховые взносы по дополнительному тарифу.

В строке 120 отражаются суммы страховых взносов, доначисленные по актам проверок (камеральной и(или) выездной), по которым в отчетном периоде вступили в силу решения о привлечении (об отказе в привлечении) к ответственности плательщиков страховых взносов за совершение нарушения законодательства Российской Федерации о страховых взносах, а также выявленные органом контроля уплаты страховых взносов излишне начисленные плательщиком страховых взносов суммы страховых взносов.

Пример.

ООО «Метеорит» осуществляет выплаты страховых взносов. С начала 2016 года было начислено 124 080,00 руб. Отражаем начисленные взносы в Пенсионный фонд в разделе 1 расчета.

Раздел 1. Расчет по начисленным и уплаченным страховым взносам.

(руб. коп.)

| Наименование показателя | Код строки | Страховые взносы на обязательное пенсионное страхование | Страховые взносы на обязательное медицинское страхование | |||||

|---|---|---|---|---|---|---|---|---|

| за периоды начиная с 2014 г. | за периоды 2010–2013 гг. | по дополнительному тарифу для отдельных категорий плательщиков страховых взносов в отношении выплат и иных вознаграждений в пользу физических лиц, | ||||||

| на финансирование страховой пенсии | на финансирование накопительной пенсии | занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» <*> | занятых на видах работ, указанных в п.п. 2–18 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» <*> | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Остаток страховых взносов, подлежащих уплате на начало расчетного периода (+) задолженность, (-) переплата | 100 | — | — | — | — | — | — | |

| Начислено страховых взносов с начала расчетного периода, всего | 110 | 124 080,00 | x | x | — | — | 28 764,00 | |

| в том числе за последние три месяца отчетного периода | 1-й месяц | 111 | 10 340,00 | x | x | — | — | 2397,00 |

| 2-й месяц | 112 | 10 340,00 | x | x | — | — | 2397,00 | |

| 3-й месяц | 113 | 10 340,00 | x | x | — | — | 2397,00 | |

| Итого подлежит уплате за последние 3 месяца (с. 111 + с. 112 + с. 113) | 114 | 31 020,00 | x | x | — | — | 7191,00 | |

| Сумма перерасчета страховых взносов за предыдущие отчетные (расчетные) периоды с начала расчетного периода | 120 | — | — | — | — | — | — | |

| в том числе с сумм, превышающих предельную величину базы для начисления страховых взносов | 121 | — | — | x | x | x | x | |

| Всего к уплате (с. 100 + с. 110 + с. 120) | 130 | 124 080,00 | — | — | — | — | 28 764,00 | |

| Уплачено страховых взносов с начала расчетного периода, всего | 140 | 124 080,00 | — | — | — | — | 28 764,00 | |

| в том числе в последние три месяца отчетного периода | 1-й месяц | 141 | 10 340,00 | — | — | — | — | 2397,00 |

| 2-й месяц | 142 | 10 340,00 | — | — | — | — | 2397,00 | |

| 3-й месяц | 143 | 20 680,00 | — | — | — | — | 4794,00 | |

| Итого уплачено в последние 3 месяца (с. 141 + с. 142 + с. 143) | 144 | 41 360,00 | — | — | — | — | 9588,00 | |

| Остаток страховых взносов, подлежащих уплате на конец отчетного периода (с. 130 – с. 140) (+) задолженность, (-) переплата | 150 | — | — | — | — | — | — |

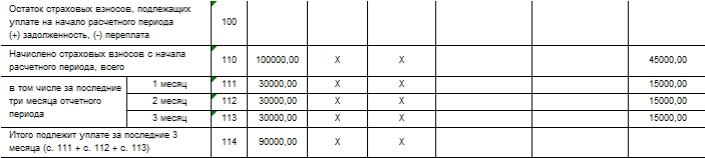

В разделе 2.1 очень важно рассчитать сумму выплат и начислений. Раздел 2 заполняется плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, подлежащим обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Пример заполнения.

(руб. коп.)

| Наименование показателя | Код строки | Всего с начала расчетного периода | в том числе за последние три месяца отчетного периода | |||

|---|---|---|---|---|---|---|

| 1-й месяц | 2-й месяц | 3-й месяц | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| На обязательное пенсионное страхование | ||||||

| Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц в соответствии со ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ и в соответствии с международными договорами | 200 | 564 000,00 | 47 000,00 | 47 000,00 | 47 000,00 | |

| Суммы, не подлежащие обложению страховыми взносами в соответствии со ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ и в соответствии с международными договорами | 201 | — | — | — | — | |

| Сумма расходов, принимаемых к вычету в соответствии с ч. 7 ст. 8 Федерального закона от 24.07.2009 № 212-ФЗ | 202 | — | — | — | — | |

| Суммы выплат и иных вознаграждений, превышающие предельную величину базы для начисления страховых взносов | 203 | — | — | — | — | |

| База для начисления страховых взносов на обязательное пенсионное страхование (с. 200 – с. 201 – с. 202 – с. 203) | 204 | 564 000,00 | 47 000,00 | 47 000,00 | 47 000,00 | |

| Начислено страховых взносов на обязательное пенсионное страхование | с сумм, не превышающих предельную базу для начисления страховых взносов | 205 | 124 080,00 | 10 340,00 | 10 340,00 | 10 340,00 |

| с сумм, превышающих предельную величину базы для начисления страховых взносов | 206 | — | — | — | — | |

| Количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов, всего (чел.) | 207 | 2 | 2 | 2 | 2 | |

| в том числе количество физических лиц, выплаты и иные вознаграждения которым превысили предельную величину базы для начисления страховых взносов (чел.) | 208 | — | — | — | — | |

| На обязательное медицинское страхование | ||||||

| Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц в соответствии со ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ и в соответствии с международными договорами | 210 | 564 000,00 | 47 000,00 | 47 000,00 | 47 000,00 | |

| Суммы, не подлежащие обложению страховыми взносами в соответствии с ч.ч. 1, 2 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ и в соответствии с международными договорами | 211 | — | — | — | — | |

| Сумма расходов, принимаемых к вычету в соответствии с ч. 7 ст. 8 Федерального закона от 24.07.2009 № 212-ФЗ | 212 | — | — | — | — | |

| База для начисления страховых взносов на обязательное медицинское страхование (с. 210 – с. 211 – с. 212) | 213 | 564 000,00 | 47 000,00 | 47 000,00 | 47 000,00 | |

| Начислено страховых взносов на обязательное медицинское страхование | 214 | 28 764,00 | 2397,00 | 2397,00 | 2397,00 | |

| Количество физических лиц, с выплат и вознаграждений которым начислены страховые взносы на обязательное медицинское страхование в соответствии с тарифом страховых взносов, всего (чел.) | 215 | 2 | 2 | 2 | 2 |

Также следует помнить, что с 2016 года кроме отчетности РСВ-1 необходимо сдавать отчет СЗВ-М.

ПОЛЕЗНО ЗНАТЬ

В поле «Код бюджетной классификации» указывается значение КБК, состоящее из 20 знаков (цифр), при этом первые три знака, обозначающие код главного администратора доходов бюджетов бюджетной системы Российской Федерации, должны принимать значение «182» – Федеральная налоговая служба. При этом надо учитывать, что КБК для уплаты страховых взносов как за периоды, истекшие до 01 января 2017 года, так и за периоды с 01 января 2017 года, утверждаются приказом Минфина России. При заполнении в распоряжении о переводе денежных средств реквизита (104) при указании КБК особое внимание следует обратить на коды подвидов доходов, так как они будут различны в зависимости от периода, за который уплачиваются страховые взносы.

Зачем сдавать СЗВ-М, если все эти сведения есть в РСВ-1?

Начиная с апреля 2016 года все плательщики страховых взносов, в том числе и физические лица, не признаваемые индивидуальными предпринимателями, которые производят выплаты и вознаграждения физическим лицам, должны ежемесячно представлять форму СЗВ-М до 10-го числа месяца, следующего за отчетным, в территориальные органы ПФР. При этом они не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (I квартал, полугодие, девять месяцев, год), сдают в ПФР расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР.

Отчетность СЗВ-М является ежемесячной и позволяет выявить тех лиц, которым платятся страховые взносы. Идея введения данной отчетности в 2016 году состояла в выявлении работающих пенсионеров. Дело в том, что именно работающим пенсионерам не индексируется заработная плата. Но ранее государство не имело механизма контроля над подобными выплатами. Поскольку пенсия начисляется ежемесячно, а форма РСВ-1 сдается ежеквартально, ее данные не позволяют своевременно отслеживать факт работы пенсионера. В связи с этим и потребовалось представлять в ПФР информацию о работающих лицах ежемесячно, несмотря на то что та же информация содержится и в форме РСВ-1.

Но такую форму нужно сдавать не всем. Исключение составляют случаи, когда в компании нет работников и не заключены договоры трудового и гражданско-правового характера. Пенсионный фонд дал соответствующие разъяснения в письме от 27.07.2016 № ЛЧ-08-19/10581.

ПОЛЕЗНО ЗНАТЬ

С 2017 года сдавать СЗВ-М надо не позднее 15-го числа месяца, следующего за отчетным.

Двойной штраф за просрочку сдачи отчетов в ПФР

При непредставлении отчетности или несвоевременной подаче отчетности предусмотрены двойные или даже тройные санкции.

Так, ответственность предусмотрена:

- за непредставление расчета по начисленным и уплаченным страховым взносам (ст. 46 Федерального закона от 24.07.2009 № 212-ФЗ).

Непредставление плательщиком страховых взносов в установленный настоящим Федеральным законом срок расчета по начисленным и уплаченным страховым взносам в орган контроля уплаты страховых взносов по месту учета влечет взыскание штрафа в размере 5% суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30% указанной суммы и не менее 1000 руб.;

- за непредставление в установленные сроки сведений (ст. 17 Федерального закона от 01.04.1996

№ 27-ФЗ).

За непредставление в установленные сроки необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования сведений либо представление страхователем неполных и(или) недостоверных сведений о застрахованных лицах к такому страхователю применяются финансовые санкции в виде взыскания 5% от суммы страховых взносов, начисленной к уплате в Пенсионный фонд Российской Федерации за последние три месяца отчетного периода, за который не представлены в установленные сроки либо представлены неполные и(или) недостоверные сведения о застрахованных лицах. Взыскание указанной суммы производится органами ПФР в судебном порядке.

Кроме того, согласно ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ за непредставление страхователем в установленный срок либо представление им неполных и(или) недостоверных сведений, предусмотренных п. 2.2 ст. 11 настоящего Федерального закона, к такому страхователю применяются финансовые санкции в размере 500 руб. в отношении каждого застрахованного лица. Но тут возникает определенная коллизия, поскольку работодатель не может проверить достоверность сведений, которые ему передал работник, а также не может переложить ответственность на работника в случае начисления штрафных санкций за представление недостоверных сведений, например, если у работника сменилась фамилия, произошла смена ИНН или СНИЛС.

При оформлении отчетности по форме РСВ-1 ПФР была допущена ошибка в имени работника

Иногда ошибки могут возникнуть и по вине компании.

Исправление ошибки будет зависеть от того, в какой период она была допущена:

- можно представить уточненный расчет за период, в котором допущены ошибки;

- учесть ошибки при составлении расчета за текущий отчетный период.

Если подается уточненный расчет, то просто указывается, что отчет уточненный. Писать какие-то разъяснения и пояснения в отношении подачи «уточненки» не нужно. Штраф в этом случае не предусмотрен, ведь компания самостоятельно выявила и исправила ошибку. По общему правилу, подавать уточненную форму необходимо только в том случае, если ошибка привела к занижению налоговой базы. Однако в случае ошибок в персональных данных возможны штрафы за представление недостоверных сведений, поэтому рекомендуется все-таки подать уточненную отчетность, если компания обнаружила ошибку самостоятельно.

Если ошибку выявили контролеры, то доначисленные по результатам проверки страховые взносы нужно отразить по строке 120 разд. 1 и в разд. 4 формы РСВ-1 ПФР за очередной отчетный период.

ПОЛЕЗНО ЗНАТЬ

С 01 января 2017 года плательщики страховых взносов должны отчитываться по страховым взносам в налоговый орган по месту постановки на учет посредством представления единого документа – расчета. Срок сдачи – не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, независимо от того, в какой форме (электронной или бумажной) представляется расчет.

Иные ошибки, допускаемые при составлении отчета

При заполнении отчетности РСВ-1 возникают также и другие ошибки, например, неправильно посчитана база для начисления страховых взносов или расчета сумм страховых взносов.

Согласно ст. 11 Закона № 27-ФЗ ежеквартально представляемые страхователем индивидуальные сведения о каждом застрахованном лице должны содержать следующие данные:

1) страховой номер индивидуального лицевого счета;

2) фамилию, имя и отчество;

3) дату приема на работу (для застрахованного лица, принятого на работу данным страхователем в течение отчетного периода) или дату заключения договора гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством Российской Федерации начисляются страховые взносы;

4) дату увольнения (для застрахованного лица, уволенного данным страхователем в течение отчетного периода) или дату прекращения договора гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством Российской Федерации начисляются страховые взносы;

5) периоды деятельности, включаемые в стаж на соответствующих видах работ, определяемый особыми условиями труда, работой в районах Крайнего Севера и приравненных к ним местностях;

6) сумму заработка (дохода), на который начислялись страховые взносы обязательного пенсионного страхования;

7) сумму начисленных страховых взносов обязательного пенсионного страхования;